Нужно ли платить налог на имущество и если да, то по какой ставке? Ответ вы узнаете, пройдя наш небольшой опрос. Для этого вам потребуется указать вашу систему налогообложения, амортизационную группу имущества, его вид (движимое или недвижимое), дату принятия на учет.

Обратите внимание: шпаргалка по налогу на имущество предназначается только для организаций. Физлица (в том числе ИП) не сдают декларацию, а уплачивают налог на основании налогового уведомления. В этом случае сумма налога определяется налоговыми органами (п. 1 ст. 408 НК РФ).

В каких случаях не предоставляется расчет по авансам по налогу на имущество за 1 квартал 2021

Если остаточная стоимость основных средств равна нулю, то следует предоставить информацию в ФНС с нулевым показателем. Также сдают отчет и те налогоплательщики, у кого на балансе имеется хотя бы одно основное средство. Освобождены от сдачи расчета юридические лица, имущество которых не числится среди налогооблагаемых объектов по НК РФ, либо в собственности имеются только земельные участки. Следует отметить, что основные средства 1 и 2 группы амортизации, не являющиеся объектом по налогу, вписываются в строку 210 расчета аванса по налогу на имущество.

Основные средства 1 и 2 амортизационных групп

Итак, движимые активы, отнесенные к первой и второй АМ, не являются налогооблагаемыми объектами по ННИО так же, как и земельные участки, водные объекты, ядерные установки, предметы культурного наследия, ледоколы и прочее (п. 4 ст. 374 НК РФ). Следовательно, стоимость такого имущества не должна включаться в налоговую базу при исчислении платежа. Так что же относится к таким активам?

Согласно Постановлению Правительства РФ от 01.01.2002 № 1 (ред. от 28.04.2018), к первой АМ следует относить все недолговечное имущество, срок полезного использования которого не менее одного года и не более двух лет (от 12 до 24 месяцев). При расчете налога на имущество первая амортизационная группа ОС не включается в базу для исчисления платежей в бюджет.

Примерами ОС, отнесенных к данной категории, могут быть ручные строительные инструменты (молоток, пила, топор), медицинские инструменты (скальпель, зажимы хирургические), оборудование для добычи полезных ископаемых и многое другое.

Вторую АМ составляют имущественные активы, имеющие срок полезного использования более двух лет (24 месяцев) и менее трех лет включительно. Например, земляника как многолетнее насаждение, грузоподъемные краны стрелкового типа, стогометатели, снегоуборочные машины, спортивный инвентарь и прочее. В подсчете налога на имущество вторая амортизационная группа основных средств не участвует.

В какие сроки и по каким ставкам платить налог организациям на ОСНО

Ставку налога устанавливают регионы: это может быть единая ставка или дифференцированные ставки в зависимости от категории налогоплательщика и вида имущества. Для ставки предусмотрены лимиты — не более 2,2%, если статья 380 НК РФ не устанавливает другое ограничение.

Для объектов недвижимости, которые оценены по кадастровой стоимости, действуют ставки региона. В 2021 и 2021 году лимит для ставки налога — 2%.

Важно! Если регион не установил свои ставки по налогу — руководствуемся Налоговым кодексом.

Налоговый период по платежу для всех одинаковый — 1 год. Декларацию за год нужно сдать до 30 марта (в 2021 — до 1 апреля). Сроки для авансовых платежей и ежеквартальных расчетов тоже устанавливают регионы. Крайний день прописан в ст. 386 НК РФ — 30-е число месяца, следующего за отчетным кварталом.

Важно! В вашем регионе может не быть разделения на отчетные периоды, тогда сдавайте отчетность и платите налог раз в год.

Ошибки в базе, не позволяющие применить льготу по движимому имуществу

Рассмотрим основные ошибки в базе, на которые необходимо обратить внимание, чтобы в 2021 г.автоматически была применена льгота по движимому имуществу, принятому на учет с января 2013 г.

Для применения льготы необходимо,чтобы реквизиты в карточке справочника Основные средства были правильно заполнены в соответствии с пунктами, указанными ниже.

Амортизационная группа

С 2015 г. из состава объектов, облагаемых налогом на имущество, исключаются объекты ОС I и II амортизационной группы (пп. 8 п. 4 ст. 374 НК РФ). Поэтому для применения льготы необходимо установить амортизационную группу третью или выше.

Проверьте себя на наличие ошибки!

Льгота по движимому имуществу не будет применяться, если установлена Амортизационная группа:

- Первая группа (от 1 года до 2 лет включительно);

- Вторая группа (свыше 2 лет до 3 лет включительно);

- Отдельная группа (п. 1, ст. 322 НК РФ, до 2009 г.)

Группа ОС

Движимым имуществом в 1С являются объекты ОС, в карточке которых выбрана Группа учета ОС:

- Машины и оборудование (кроме офисного);

- Офисное оборудование;

- Транспортные средства;

- Производственный и хозяйственный инвентарь;

- Рабочий скот;

- Продуктивный скот;

- Другие виды основных средств.

Проверьте себя на наличие ошибки!

Льгота по движимому имуществу не будет применяться, если установлена Группа учета ОС для недвижимого имущества:

- Здания;

- Сооружения;

- Многолетние насаждения;

- Земельные участки;

- Объекты природопользования;

- Прочие объекты, требующие государственной регистрации, относимые статьей 130 ГК РФ к недвижимости.

Дата принятия на учет

Один из основных критериев применения льготы — дата принятия на учет ОС. В поле Принято к учету должна отражаться дата 01.01.2013 или позднее.

Проверьте себя на наличие ошибки!

Льгота по движимому имуществу не будет применяться, если ОС Принято на учет до 01.01.2013.

Узнать особенности расчета налога на имущество по движимому ОС, принятому к учету с 2021г.

Тип ОС

Еще один из критериев для исключения льготы по движимому имуществу — это Тип ОС.

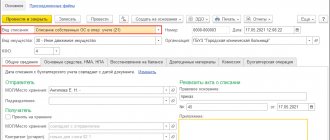

Реквизит Тип ОС не отображается в карточке справочника Основные средства. Ранее он был доступен для редактирования PDF, поэтому надо исключить вариант не правильного его указания в карточке ОС.

Для применения льготы необходимо, чтобы Тип ОС был указан как Объект ОС, а не Капитальное вложение в арендованное недвижимое имущество.

Для того, чтобы проверить по каким ОС установлен Тип ОС Капитальное вложение в арендованное недвижимое имущество, можно воспользоваться отчетом Ведомость амортизации ОС в разделе ОС и НМА – Отчеты – Ведомость амортизации ОС.

Для этого в отчете необходимо на вкладке Отбор сделать следующие настройки:

- Поле – Основное средство. Тип ОС;

- Вид сравнения – Равно;

- Значение – Капитальное вложение в арендованное недвижимое имущество.

В результате формирования отчета с указанными настройками понятно, по каким ОС установлен Тип ОС Капитальное вложение в арендованное недвижимое имущество.

Проверьте себя на наличие ошибки!

Льгота по движимому имуществу не будет применяться, если Тип ОС — Капитальное вложение в арендованное недвижимое имущество.

Объект с особым порядком налогообложения

Если все вышеуказанные пункты проверены, а льгота автоматически не предоставляется, то необходимо исключить ОС, для которых задан особый порядок налогообложения.

Для этого необходимо перейти по ссылке Налог на имущество в карточке основного средства.

Проверьте себя на наличие ошибки!

Если установлен флажок Движимое имущество подлежащее налогообложению, то льгота не будет применяться.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- По какой ставке облагается налогом на имущество «движимость», принятая до 2013 года? У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

- Облагается ли налогом на имущество квартира, приобретенная для перепродажи и учтенная на счете 41? У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

- Облагается ли налогом на имущество актив на счете 08? …

- Облагается ли налогом на имущество автотранспорт, приобретенный у взаимозависимого и невзаимозависимого лица? У вас нет доступа на просмотр. Чтобы получить доступ: Оформите…

Разъясняем порядок заполнения налоговой декларации по налогу на имущество организаций

Дата публикации: 23.07.2015 03:47 (архив)

УФНС России по Хабаровскому краю разъясняет, что в п. 1 ст. 374 Налогового кодекса Российской Федерации объектом налогообложения для российских организаций признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета, если иное не предусмотрено статьями 378, 378.1 и 378.2 Кодекса.

В соответствии с пп. 8 п. 4 ст. 374 Кодекса с 01.01.2015 не являются объектом налогообложения объекты основных средств, включенные в первую или во вторую амортизационную группу в соответствии с Классификацией основных средств, утвержденной Постановлением Правительства Российской Федерации от 01.01.2002 № 1 «О Классификации основных средств, включаемых в амортизационные группы».

Поскольку объекты основных средств первой и второй амортизационных групп не являются объектами налогообложения, при заполнении граф 3 и 4 раздела 2 авансового расчета по налогу на имущество организаций остаточную стоимость данных объектов по строкам 020-110 (остаточная стоимость основных средств на 01.01, 01.02, 01.03, 01.04. и т.д.) и в разделе льгот отражать не нужно.

Вместе с тем из пп. 12 п. 5.3 Порядка заполнения налогового расчета по авансовому платежу по налогу на имущество организаций, утвержденного Приказом ФНС России от 24.11.2011 № ММВ-7-11/895 «Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядков их заполнения» следует, что в строке 210 раздела 2 расчета отражается остаточная стоимость всех учтенных на балансе основных средств по состоянию на 01 апреля, 01 июля или 01 октября, за исключением стоимости имущества на соответствующие даты, не облагаемого налогом на основании пп. 1 — 7 п. 4 ст. 374 Кодекса.

Таким образом, по строке 210 раздела 2 налогового расчета по налогу на имущество организаций следует отражать стоимость необлагаемых основных средств первой и второй амортизационных групп на основании пп. 8 п. 4 ст. 374 Кодекса. Аналогичным образом заполняется строка 270 раздела 2 налоговой декларации по налогу на имущество (пп. 15 п. 5.3 Порядка заполнения налоговой декларации по налогу на имущество организаций).

В соответствии с письмом ФНС России от 08.05.2014 № БС-4-11/8871 до 2015 г. в стоимость имущества, указанного по строке с кодом 270 раздела 2 налоговой декларации (по строке с кодом 210 раздела 2 налогового расчета по авансовому платежу) включалась стоимость всего движимого имущества, принятого на учет с 01.01.2013, которое не облагалось налогом согласно пп.8 п.4 ст. 374 Кодекса, в редакции до 2015 года.

Как облагается налогом на имущество движимое имущество в 2018 года

С начала 2021 года движимое имущество 3-10 категории амортизации принимается к расчету только по решению властей субъектов РФ. Если имущество учтено до 2013 года, то стоимость в налоговом расчете по налогу на имущество за 1 квартал 2021 указывается во 2 разделе. А собственность, учтенная после 2013 года, не облагается налогом. Кроме тех ситуаций, когда основные средства приобретены при реорганизации или прекращении деятельности, а также при сделке с взаимозависимым лицом. Движимое имущество прописывается в декларации в 2021 по налогу на имущество в строках 210, 120 и 020-050 по остаточной стоимости.

Нормативное регулирование

С 2015г. по 2021г. включительно существует льгота по движимому имуществу (пп. 25 ст. 381 НК РФ).

Движимое имущество (принятое на учет с 01 января 2013 года в качестве ОС) не подлежит налогообложению, за исключением объектов, принятых на учет в результате:

- реорганизации или ликвидации;

- передачи имущества между взаимозависимыми лицами.

В 1С применение льготы в 2021 г. осуществляется автоматически, если основное средство:

- не относится к недвижимому имуществу;

- принято на учет с 01.01.2013г.

С 01.01.2018 г. льгота сохранится, только в случае принятия соответствующего закона субъектами РФ.

В субъектах РФ, законами которых льгота по движимому имуществу не предусмотрена и ставка не указана, движимое имущество с 2021г. облагается по ставке – 1,1% (Письмо ФНС РФ от 20.12.2017 N БС-19-21/327).

Узнать подробнее Как считается налог на имущество по движимому имуществу с 2021г?

Как рассчитать налоговую базу

Налоговая база — это величина для расчета налога: база умножается на налоговую ставку. По налогу на имущество есть два варианта налоговой базы.

Кадастровая стоимость (КС) — для имущества, указанного в статье 378.2 НК РФ:

- торговые комплексы и центры, административные и деловые центры;

- нежилые помещения с офисами, магазинами, кафе и объектами бытового обслуживания;

- недвижимость иностранных организаций, если они не работают через официальное представительство;

- жилые дома и помещения, не учтенные на балансе как основное средство.

- Рассчитывайте налог по кадастровой стоимости, если ваш регион принял закон об этом. Должны соблюдаться условия:

- ваша недвижимость располагается в регионе;

- официально определена кадастровая стоимость объектов.

Среднегодовая стоимость имущества — для остальных видов имущества. Среднегодовую стоимость рассчитывают по формуле:

Среднегодовая стоимость = ⅀ ОС: (число месяцев в периоде + 1)Здесь ⅀ ОС — сумма величин остаточной стоимости имущества на 1 число каждого месяца налогового периода и последнее число налогового периода.

Пример: ООО «Альфа» владеет фасовочной лентой первоначальной стоимостью 440 000 рублей.

| Дата | Остаточная стоимость, рублей |

| 1 января | 440 000 |

| 1 февраля | 430 000 |

| 1 марта | 420 000 |

| 1 апреля | 410 000 |

| 1 мая | 400 000 |

| 1 июня | 390 000 |

| 1 июля | 380 000 |

| 1 августа | 370 000 |

| 1 сентября | 360 000 |

| 1 октября | 350 000 |

| 1 ноября | 340 000 |

| 1 декабря | 330 000 |

| 31 декабря | 320 000 |

Среднегодовая стоимость ленты = (440 000 + 430 000 + … + 320 000): (12 месяцев + 1) = 380 000 рублей.

Особое внимание — сроку полезного использования

Согласно п. 20 ПБУ 6/01 и п. 59 Методических указаний определение срока полезного использования объекта основных средств в бухгалтерском учете производится исходя:

- из ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

- из ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта;

- из нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Данная норма фактически предоставляет налогоплательщику возможность выбора из оценочных, по сути, способов (кто может лучше налогоплательщика определить ожидаемый срок или износ?), основанных на определенных объективных ограничениях.

Иная картина складывается в налоговом учете. В соответствии с п. 1 ст. 258 НК РФ срок полезного использования также определяется налогоплательщиком самостоятельно, но на основе положений этой статьи и с учетом классификации основных средств (далее — Классификация), утверждаемой Правительством РФ.

В настоящее время действует Классификация, установленная Постановлением Правительства РФ от 01.01.2002 № 1. В пункте 1 данного постановления указано, что она может использоваться для целей бухгалтерского учета. То есть вплоть до 2021 года использовать обозначенную классификацию именно для целей бухгалтерского учета было правом, но не обязанностью налогоплательщика.

В соответствии с Постановлением Правительства РФ от 07.07.2016 № 640 в Классификацию внесены изменения. Этим документом вообще устранено указание на то, что она может использоваться для целей бухгалтерского учета.

В любом случае никогда налогоплательщик не обязан был ее применять в названных целях.