Благодаря отчислениям предприятий и индивидуальных предпринимателей сумм на страхование, в случае временной нетрудоспособности, ухода на пенсию, при потребности в медицинской помощи работник получает выплату от страхователя.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Какие же особенности осуществления страховых взносов? Что стоит знать каждому руководителю и его работнику о правах и обязанностях?

Что это такое

Под отчислениями на социальное страхование подразумевают обязанности, которые имеют работники или их работодатели по оплате пособия по соцстрахованию. Это может быть выплата по временной нетрудоспособности, к примеру — отчисления от несчастных случаев на производстве.

Все суммы четко регламентированы законодательством РФ и каждый месяц вносятся администрацией в затраты организации.

Платежи такого характера воспринимаются физическими лицами с пониманием. Зачастую различий на счетах налогоплательщиков между страховыми платежами и налогами нет.

Систему соцобеспечения не стоит воспринимать как страховую в полной мере: оплата взносов не достигает того уровня, чтобы такую систему можно было назвать платежеспособной.

Законные основания

Страховые взносы выплачивают в тех случаях, когда человек окажется временно нетрудоспособным по болезни или родам и воспитанию ребенка. Фондом будет оплачиваться больничный лист и декретное пособие.

Задачей внебюджетного фонда является возможность обеспечивать дополнительной суммой приоритетные отрасли экономического направления и расширять соцуслуги гражданам.

К обязательным отчислениям относятся страхование от несчастного случая и выплаты в пенсионный фонд: на страхование пенсии и ее накопление.

Регламентируется порядок взноса Федеральными законодательными актами от 24 июля 2009 № 212 «О страховых взносах…». Взносы на травматизм осуществляются согласно ФЗ от 24 июля 1998 № 125.

Для чего нужно страховаться

Законодатель делает разграничение относительно обязательности страхования в зависимости от вероятности предполагаемых рисков и, непосредственно, фактов инцидентов. К рискам относят:

- потребность в медицинской помощи;

- потребность в деньгах, если застрахованное лицо потеряло источник дохода от страхового случая;

- если последствия инцидента повлекли за собой растраты застрахованного гражданина.

Итак, к рискам относят вероятные факты и те, что наступили впоследствии страхового случая. Что же относят к последнему:

- достижение гражданином возраста выхода на пенсию;

- инвалидность;

- если не стало человека, который содержал семью;

- неприятные ситуации на работе – болезни, травмы, прочие нарушения здоровья в силу выполнения профессиональных обязанностей;

- все предшествующие и сопровождающие женщин случаи по становлению матерью: вынашивание ребёнка, роды, уход за ним и т.д.

Если произошёл инцидент, страховщик должен выполнить свое обязательство – совершить перевод средств пострадавшему. Данная выплата называется страховым обеспечением, она может быть выдана одноразово, например, на лечение больного, или иметь регулярный характер – все виды пенсии, различные пособия, выплаты при страховых случаях на месте работы, до выздоровления гражданина и т.д.

Определение момента начала обязанности по страхованию зависит от категории участника отношений:

- работодатель и его подчиненный начинают отвечать по обязанностям после оформления трудовых отношений договором;

- другие застрахованные и страховщики – с момента регистрации;

- те, кто самостоятельно обеспечивает себя работой – после перечисления налогов в фонды.

Ставка отчисления на социальное страхование

Под страховым тарифом подразумевают ставку страхового вознаграждения со страховых сумм, учитывая объекты страхования и характер рисков (статья 11. Закон Российской Федерации «Об организации страхового дела в РФ»).

Обычно единица страхования – денежный эквивалент в сумме 100 руб. Если страхование обязательное, то тариф будет установлен согласно законодательным актам для каждого конкретного случая.

При добровольных взносах ставка будет определена договорами, что подписываются между сторонами (страхователем и страховщиком). В таком случае тариф рассчитывают страховщики (в соответствии с законами), поскольку являются производителями страховых услуг.

При этом необходимо осуществить подсчет и себестоимости и стоимости предоставленных услуг.

Страховая ставка – основа страховых взносов (премий), что уплачивается страхователями за услуги. Благодаря страховому фонду покрывается ущерб в случаях, предусмотренных страхованием.

Поэтому основная цель ставок при добровольном отчислении – определение и покрытие возможного ущерба страховщиками, что приходится на единицу сумм страхования.

В мировом обиходе страховую ставку называют брутто-ставкой.

Средства, с которых отчисляются обязательные взносы

По ст. 428 НК к суммам, с которых могут вычитаться налоги в социальные фонды, относят:

- платежи, что производятся организациями лицам, с которыми они состоят в трудовых отношениях, а также за выполнение гражданско-правовых обязательств;

- прибыль от совершения предпринимательской деятельности;

- гонорар от результатов авторской деятельности;

- доход по договору на результаты интеллектуальной собственности, включая лицензионные сделки про разрешение эксплуатировать результаты ИС и т.п.;

- для лиц, что обеспечивают себя трудом – заработок от трудовых или гражданских договорённостей, которые были получены за оказание услуг клиентам.

Данной статьёй также предусмотрены доходы, с которых не могут удерживаться подобные отчисления, к ним относятся:

- Блага, что достаются в результате граждаско-правовых договорённостей, в виде передачи прав на любой вид собственности или прав на их использование. Однако сюда не входят авторские заказы, а также сделки, связанные с осуществлением прав на результаты ИС.

- Вознаграждения, которые передают страхователи (указанные в подпункте 1 п. 1 ст. 419 НК), иностранцам или лицам без гражданства. Трудовые отношения с ними должны быть официально оформлены. Место работы сотрудников должно располагаться в заграничном отделении отечественной компании. Сюда же включаются выплаты, что передаются этим же категориям лиц, если они выполняют другие работы, что регулируются нормами гражданского законодательства.

- Средства, перечисляемые по гражданским договорам на деятельность лиц, что ведут работы на добровольных началах ст. 7.1 ФЗ «О благотворительной деятельности и благотворительных организациях». Единственное условие – чтобы размер растрат не был больше суммы на суточные, установленной в п. 3 ст. 217 НК.

- Редакцией ФЗ от 30.10.2017 N 394 также введены новые условия, которые касаются выплат иностранцами (лицам без гражданства), если они заключили трудовые или гражданские договора с ФИФА. Предметом соглашений могут быть любые действия, предусмотренные Гражданским кодексом РФ. Плата волонтерам по сделкам с Международной федерацией футбольных ассоциаций и её структурными подразделениями по реализации требований закона Российской Федерации от 7 июня 2013 года N 108-ФЗ (более детально в п. 7 ст. 420 НК).

База для исчисления выплат, согласно ст. 421 Налогового кодекса, определяется в конце месяца для каждого сотрудника/исполнителя, в пользу которого совершается выплата, нарастающим итогом. Статьёй также перечислены особенности вычисления базы для удержания средств на авторские произведения, результаты ИС и прочую прибыль.

Процент

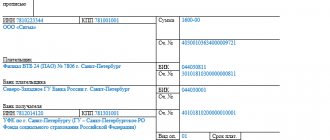

Производят отчисления на социальные нужды в соответствии с Федеральным законом № 212-ФЗ «О страховых взносах» от 28.12.2010 г.

Прописаны такие размеры на страховые выплаты:

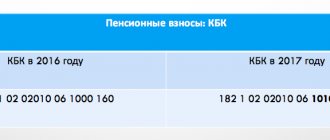

- пенсионному фонду РФ перечисляется 26%;

- фонду соцстрахования РФ – 2,9 %;

- федеральному фонду медстрахования – 5,1%;

- территориальным фондам медицинского страхования (обязательного) – с 1.01.2012 г. – 0%.

Пенсионному фонду перечисления осуществляются после такого расчета:

- Опф – сумма отчисления в пенсионный фонд в рублях;

- З – зарплата в рублях, что начислена;

- Рпс – % отчисления в фонд.

Расчет отчисления на соцстрахование России проводится так:

- Осс – сумма отчисления в фонд соцстрахования в рублях;

- З – зарплата и остальные платежи, что приравнены к ней в рублях;

- Рсс – % отчисления на соцстрахование.

Подобным образом рассчитываются и отчисления на медицинское страхование.

Общая сумма рассчитывается так:

В законе № 212-ФЗ указаны суммы, что не облагаются взносами на страхование. Это касается:

- государственных пособий;

- компенсационных выплат, что связаны с возмещением при причинении ущерба здоровью;

- выплат, что связаны с предоставлением жилой недвижимости бесплатно, оплатой жилья и услуг за коммуникации, продукции;

- выплат, что связаны с лишением работы сотрудника, кроме компенсаций за неиспользованные отпуска;

- ситуациях, которые считаются чрезвычайным положением, для возмещений ущербов;

- сумм одноразовой помощи сотруднику при утрате одного из членов семьи;

- стоимости спецодежды, что выдается согласно законодательным актам, в том числе федеральным госслужащим – либо без оплаты, либо с частичной доплатой;

- сумм оплаты за обучение специалистов по образовательной программе, переподготовке и повышении квалификации сотрудников.

Откуда осуществляется пополнения средств фондов

Федеральный закон утверждает бюджеты государственных фондов. Тем не менее, они остаются самостоятельными, не входят в госбюджет и не могут быть изъяты. Так, согласно ст. 17, бюджеты фондов пополняются за счёт:

- страховых взносов в социальные фонды;

- наложения материальных санкций;

- сумм, отсуженных страховщиками у виновников инцидентов в регрессном порядке;

- транзакций из бюджета, если это прописано в законе, и прочих дозволенных источников.

Страхователи перечисляют взносы действуя согласно порядку, предусмотренному нормами налогового законодательства – глава 34 НК РФ «Страховые взносы».

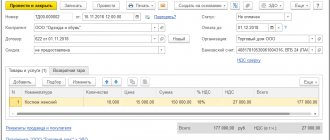

Учет отчислений

Учет начислений по взносам и затрат, что были зачтены, проводится на счете 69 для расчетов по соцстрахованию и обеспечению.

Порядок отчисления регламентирован законодательством. Дополнительно открываю субсчета:

- 69-1 – для расчетов по соцстрахованию;

- 69-2 – для расчетов пенсионного обеспечения;

- 69-3 – для расчетов по медстрахованию;

- 69-4 – для расчетов фонда занятости.

Дебет счета 69 – указываются суммы, что перечислены как выплата начисленного отчисления на социальные нужды.

Взносы не в полной мере используются в организации для оплаты сотрудникам указанных в законодательстве пособий, в том числе по нетрудоспособности, а из сумм ПФ будут начислены пенсионные выплаты пенсионеру, который продолжает работать.

Пособия будут начислены с использованием проводки:

- Дт 69-1 (для расчетов по соцстрахованию);

- Дт 69-2 ( пенсионного страхования);

- Кт 70 ( по выплатам зарплаты).

Те средства, что не были использованы предприятием на страхование, должны перечисляться соответствующей организации безналичным платежом с помощью проводки Дт 69 Кт 51.

Как представлена организационная структура фонда социального страхования Российской Федерации, читать в статье: структура фонда социального страхования РФ. Какие задачи выполняет обязательное социальное страхование от несчастных случаев на производстве, смотрите тут.

Кто может вносить страховые взносы

Плательщиком страхового взноса считается страхователь. Им может быть:

- лицо, которое осуществляет выплату физическому лицу:

- Предприятие.

- Индивидуальный предпринимателью.

- Физическое лицо, что признается ИП.

- индивидуальный предприниматель, адвокат, нотариус, что ведет независимую деятельность.

В том случае, когда плательщика можно отнести одновременно к двум и более категориям, тогда необходима оплата страховых взносов по всем основаниям.

Например, индивидуальным предпринимателем должны осуществляться отчисления на государственное социальное страхование за физических лиц, которые у него работают, и за себя.

Облагаются страховым взносом, и определяется база для начислений плательщикам выплат объекты согласно главе 24 НК, но в более обширной форме.

Это выплата и другое вознаграждение, что начислено плательщиком взносов на страхование для физического лица по трудовому и гражданско-правовому договору.

Изменения в страховом обеспечении из-за коронавируса

Для поддержки российского бизнеса в период эпидемии коронавируса в России, Президент и Правительство РФ вводят особые меры. Помощь предпринимателям и бизнесменам заключается сразу в нескольких привилегиях:

- Отсрочка по налогам и взносам.

- Снижение тарифа по страховому обеспечению до 15%.

- Отсрочки по сдаче отчетности, запрет проведения налоговых проверок.

- Запрет ФНС до 1 мая на блокирование счетов и принудительное взыскание задолженностей.

- Кредитные каникулы, льготное кредитование.

- Отмена арендных платежей (по государственному и муниципальному имуществу).

Все эти льготы предусмотрены для малого и среднего бизнеса. Причем правительство определило 22 отрасли экономики, которые наиболее пострадали от коронавируса. Бизнесмены из этих отраслей получат поддержку в первую очередь.

Налоговые каникулы из-за коронавируса

Представители малого и среднего бизнеса получат полугодовую отсрочку по всем налогам, кроме НДС и НДФЛ. Если же бизнесмен относится к категории микропредприятий, то ему полагается отсрочка по страховым взносам.

Новые сроки уплаты страховых взносов следующие:

| Вид страхового взноса | Продолжительность отсрочки для СМП | Комментарии |

| За март, апрель и май 2021 г. | 6 месяцев | Условие действует только в отношении микропредприятий |

| За июнь и июль 2021 г. | 4 месяца | |

| ИП за самого себя, с суммы дохода, превышающей 300 000 руб. за 2019 г. (срок до 01.07.2020 по НК РФ) | 4 месяца | Штрафные санкции и пени за период отсрочки не начисляются |

Представителям малого и среднего бизнеса отсрочка предоставляется в беззаявительном порядке. Никаких заявлений и документов подавать в ИФНС не нужно. Не потребуется и соответствующего решения или уведомления от инспекции.

Снижение тарифа страховых взносов

Владимир Путин в своем обращении от 25.03.2020 г. заявил о снижении тарифа по страховым взносам с 30% до 15%. Привилегия предусмотрена только в отношении малых и средних предприятий. Причем льгота распространяется не на всю заработную плату и иные вознаграждения за труд. Снижение тарифа по взносам применяется по новым правилам:

- в отношении заработной платы, которая не превышает МРОТ, тариф по страховым взносам остается на прежнем уровне — 30%;

- в отношении части заработной платы, которая превышает МРОТ, тариф по страховому обеспечению снижается до 15%.

Пример:

ООО «Весна» субъект малого предпринимательства. Заработная плата менеджера компании 30 000 рублей. МРОТ с 01.01.2020 — 12 130 рублей. Считаем объем страхового обеспечения по-новому:

- начисляем по основному тарифу: 12 130 рублей * 30% = 3 639 рублей;

- считаем сумму заработка, превышающую МРОТ: 30 000 рублей — 12 130 руб. = 17 870 рублей;

- исчисляем величину страхования по сниженному тарифу: 17 870 рублей * 15% = 2 680,50 рублей.

Снижение тарифа — это не временная мера из-за пандемии коронавируса. Президент предложил ввести новый порядок исчисления страховых взносов для малого и среднего бизнеса на долгосрочную перспективу

Начисление и определение базы

Базу отчислений работодателей, что выплачивают средства сотрудникам, определяют, как сумму выплат и остальных премий, что описаны с ст. 7, п. 1 (Закон №212-ФЗ).

Начисляются за отчетные периоды физическим лицам, кроме той суммы, что является необлагаемой (Закон 212-ФЗ, ст. 9).

Базу начисления отчисления на социальное страхование на заработную плату определяют отдельно для каждого работника в начале расчетных периодов после окончания месяца.

Устанавливают сумму, которая не должна превысить 415 тыс. рублей нарастающими итогами в начале периода, когда проводится расчет. С той суммы, что превысила данный лимит, страховые взносы не взимаются.

Показатель в 415 тыс. ежегодно индексируется согласно росту зарплаты в Российской Федерации. Размеры сумм, что не требуют страхового отчисления для плательщика, выплачивающего взносы физическому лицу, оговорены в ст. 9 (Закон №212-ФЗ).

Список имеет много общего с тем, что описан в статье 238 Налогового Кодекса. Встречаются и отличительные черты.

К примеру, взносами облагаются:

- компенсации за отпуска, что не были использованы;

- средства одноразовой помощи матерям при рождении детей, которая превышает 50 тыс рублей, и выплачена в течение года.

Не нужно осуществлять отчисления в страховые фонды при командировочных расходах суточный взнос, затраты на проезд, за услуги транспортных компаний, багаж, аренду жилья, услуги связи.

Ежемесячное обязательное отчисление необходимо провести не позже 15 числа текущего месяца, который следует за отчетным.

Никто не застрахован от случайностей, при которых работоспособность утрачивается. Как раз в таких ситуациях фонды страхования помогут финансовой поддержкой.

Все действия предприятия при отчислениях на соцстрахование должны осуществляться строго в соответствии с законами, где описаны все нюансы более подробно.

Какие существуют виды обязательного социального страхования в Российской Федерации, вы можете узнать в статье: виды обязательного социального страхования. Про права и обязанности субъектов обязательного социального страховния читайте тут.

Что подразумевают под обязательным социальным страхованием работников, рассматривается в этой статье.

Отличия и законодательные основы деятельности специальных социальных фондов

Характер страхового случая или риска определяет предмет страховых договорённостей специальных фондов, что касаются социальной, пенсионной и медицинской сфер обеспечения.

На основании чего работает ФСС

Деятельность ФСС регламентирована по нескольким направлениям.

Законом Российской Федерации от 29.12.2006 N 255. Страховым случаем считается потеря трудовой дееспособности на некоторое время и материнство. В ст. 2 перечислены лица (с гражданством РФ, иностранцы и лица без гражданства), которые должны быть обязательно застрахованы:

- те, что работают по трудовому договору;

- гражданские госслужащие и сотрудники местного самоуправления;

- члены кооператива;

- церковнослужители;

- осужденные, которые обязаны работать.

Частные предприниматели, юристы разных направлений и прочие лица, которые занимаются личной практикой, могут получить социальные выплаты, если они уплачивают взносы в свою пользу.

По ФЗ от 24.07.1998 N 125 должны быть застрахованы работники, что находятся в трудовых отношениях, а также лица, признанные виновными за преступление, что обязаны работать. Круг застрахованных обуславливается инцидентами в виде увечий, телесных повреждений, болезней вследствие выполнения профессиональных обязанностей. Лица, работающие по нормам Гражданского кодекса, могут быть застрахованы, только если заказчик обязуется осуществлять относительно них функцию страхователя. Основанием для получения выплат по этому виду страхования является факт инцидента. Если же застрахованный погиб, суммы могут получать нетрудоспособные лица, которых он содержал (или те же, что потеряли трудоспособность в течение 5 лет со дня смерти); дети, что появились после летального исхода; не работающие родственники, которые ухаживают за членами семьи умершего, если им нет 14 лет или они требуют ухода.

Если застрахованный погиб, страховое обеспечение также полагается:

- лицам до 18 лет;

- совершеннолетним до окончания высшего учебного заведения (очного обучения) до 23 лет включительно;

- женщинам 55+ и мужчинам 60+ до конца жизни;

- инвалиды.

Если пострадавший временно утратил дееспособность, ему полагается выплата в полном размере от его среднемесячного заработка, до его окончательной реабилитации.

Статус ПФ

Для того чтобы обеспечить себе старость, необходимо перечислять взносы в ПФ. Однако преклонный возраст не единственная ситуация, когда застрахованному полагается пенсия (по этому случаю она называется накопительной). Согласно ст. 8 ФЗ от 15.12.2001 N 167, пенсия выплачивается, если лицо, обеспечивающее семью, ушло из жизни, или если застрахованный стал инвалидом. Законом также предусмотрено осуществление выплат на ритуальные услуги. С организационной точки зрения ПФ выступает страховщиком в этих договорённостях и государство субсидиарно отвечает по его задолженностям.

Помимо ПФ обязательным пенсионным страхованием могут заниматься и частные пенсионные фонды. К страхователям относят организации, ИП (включая тех, что занимаются личной практикой), физлиц, что производят выплаты.

Кто может быть страховщиком по обязательному медицинскому страхованию

По ст. 9 закона Российской Федерации от 29.11.2010 N 326 различают таких субъектов, которые осуществляют страхование в медицинской сфере: ФФОМС, его структурные подразделения, мед-организации со статусом страховой или без такого. Функции страховщика осуществляются ФФОМС посредством работы территориальных фондов, которые, в свою очередь, могут образовать отделения в виде филиалов, представительств.

Для того чтобы страховая медицинская организация могла предоставлять клиентам страховые услуги, она должна получить лицензию и быть включенной в соответствующий реестр. Основанием для ее деятельности является соответствующий договор. Порядок работы медицинской организации без статуса страховой аналогичен, кроме пункта о получении лицензии.