Какие КБК действуют для страховых взносов ИП в 2021 году? Вводились ли новые коды бюджетной классификации для предпринимателей? Какие реквизиты указывать в платежках на уплату фиксированных страховых взносов в 2021 году? На какие КБК платить взносы ИП за 2021 год? В данном материале – обзор КБК и полезные таблицы. Также рекомендуем ознакомиться “Страховые взносы ИП за себя в 2021 году: новые размеры“.

Что такое фиксированные взносы и почему они уже не фиксированные

Фиксированными взносами назывались страховые взносы на обязательное пенсионное страхование и на обязательное медицинское страхование, уплачиваемые индивидуальными предпринимателями, адвокатами, нотариусами и иными лицами, занимающимися частной практикой.

До 2014 года фиксированные взносы были действительно фиксированными (устанавливаемые на год) и одинаковыми для всех уплачивающих их лиц. Затем вступили в силу поправки в законодательство, изменяющие порядок исчисления взносов и по сути взносы перестали быть фиксированными, поскольку часть взносов зависит от дохода предпринимателя.

А с 2021 года такое название убрано из нормативных документов. Мы же продолжим называть эти взносы фиксированными для удобства и потому, что название привычно для предпринимателей.

С 2021 года порядок уплаты фиксированных страховых взносов регулируется главой 34 Налогового кодекса и уплачиваются взносы не во внебюджетные фонды, а в территориальные налоговые инспекции по месту регистрации ИП.

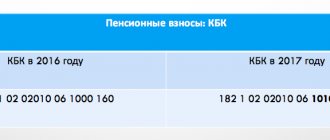

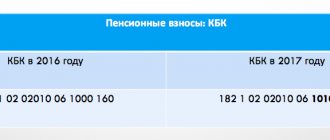

Общая таблица КБК для уплаты взносов «за себя»

Далее приведем сводную таблицу со всеми необходимыми КБК, которые могут потребоваться для уплаты ИП фиксированных страховых взносов «за себя» в 2021 году:

| Взносы | КБК 2018 |

| На пенсионное страхование | |

| С дохода не более 300 000 руб. | 182 1 0210 160 |

| С доходов свыше 300 000 руб. | 182 1 0210 160 |

| Пени | 182 1 0210 160 |

| Штрафы | 182 1 0210 160 |

| На медицинское страхование | |

| Взносы | 182 1 0213 160 |

| Пени | 182 1 0213 160 |

| Штрафы | 182 1 0213 160 |

Кто платит фиксированные взносы

Взносы в фиксированном размере обязательны к уплате всеми индивидуальными предпринимателями, независимо от системы налогообложения ИП, ведения хозяйственной деятельности и наличия доходов. В частности, если ИП работает где-то по трудовому договору, и за него уплачиваются страховые взносы работодателем, это не является основанием для освобождения от уплаты взносов, исчисленных в фиксированном размере.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

- служба по призыву в армии;

- период ухода одного из родителей за каждым ребенком до достижения им возраста полутора лет, но не более трех лет в общей сложности;

- период ухода, осуществляемого трудоспособным лицом за инвалидом I группы, ребенком-инвалидом или за лицом, достигшим возраста 80 лет;

- период проживания супругов военнослужащих, проходящих военную службу по контракту, вместе с супругами в местностях, где они не могли трудиться в связи с отсутствием возможности трудоустройства, но не более пяти лет в общей сложности;

- период проживания за границей супругов работников, направленных в дипломатические представительства и консульские учреждения Российской Федерации, постоянные представительства Российской Федерации при международных организациях, торговые представительства Российской Федерации в иностранных государствах, представительства федеральных органов исполнительной власти, государственных органов при федеральных органах исполнительной власти либо в качестве представителей этих органов за рубежом, а также в представительства государственных учреждений Российской Федерации (государственных органов и государственных учреждений СССР) за границей и международные организации, перечень которых утверждается Правительством Российской Федерации, но не более пяти лет в общей сложности.

Однако если в вышеуказанные периоды предпринимательская деятельность осуществлялась, то взносы придется уплачивать (п.7 статьи 430 НК РФ).

От чего зависит размер взносов

До 1 января 2021 года размеры взносов ИП зависели от МРОТ.

Однако в связи с тем, что МРОТ повысили до прожиточного минимума, взносы ИП решили от него «отвязать» и начиная с 2021 года фиксированная сумма взносов, уплачиваемая за год, указывается в Налоговом кодексе.

С 2014 года размер фиксированных взносов зависит и от годового дохода ИП, так как при превышении в течение года дохода 300 тыс.руб. необходимо начислить ещё 1% взноса с суммы дохода, превышающей 300 тыс.руб.

Доход считается следующим образом:

- При ОСНО — доходы, учитываемые в соответствии со статьей 210 НК РФ Т.е. те доходы, которые облагаются НДФЛ (касается только доходов, полученных от предпринимательской деятельности). При определении этих доходов учитываются расходы (Постановление Конституционного суда от 30.11.2016 № 27-П);

- При УСН с объектом налогообложения «доходы» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 113 налоговой декларации по УСН);

- При УСН с объектом налогообложения «доходы, уменьшенные на величину расходов» — доходы, учитываемые в соответствии со статьей 346.15 НК РФ. Т.е. те доходы, которые облагаются налогом по УСН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 213 налоговой декларации по УСН). Однако есть решения судов, в том числе и Верховного, что расходы учитывать можно. Однако Минфин по прежнему стоит на том, что для расчета взносов берется весь доход.

- При ЕСХН — доходы, учитываемые в соответствии с пунктом 1 статьей 346.5 НК РФ. Т.е. те доходы, которые облагаются налогом по ЕСХН (такие доходы указываются в графе 4 книги доходов и расходов и указываются в строке 010 налоговой декларации по ЕСХН). Расходы при определении дохода для расчета взносов не учитываются;

- При ЕНВД — вмененный доход налогоплательщика ЕНВД, рассчитанный по правилам статьей 346.26 НК РФ. Вмененный доход указывается в строке 100 раздела 2 декларации по ЕНВД. Если разделов 2 несколько, то доход суммируется по всем разделам. При определении годового дохода складываются вмененные доходы по декларациям за 1-4 квартал.

- При ПСН — потенциально возможный доход, рассчитываемый по правилам статьей 346.47 НК РФ и статьей 346.51 НК РФ. Т.е. тот доход, от которого считается стоимость патента.

- Если ИП применяет несколько систем налогообложения одновременно, то доходы по ним складываются.

Тарифы фиксированных взносов

В 2020

году действуют следующие тарифы

для платежей ИП «за себя»

:

| Плательщики | ПФР, страховая часть | ФФОМС |

| ИП (независимо от системы налогообложения), нотариусы, адвокаты и иные лица, обязанные уплачивать фиксированные взносы | 22.0% (из них 6% солидарная часть тарифа, 16% индивидуальная) | 5.1% |

Зачем нужны тарифы взносов, если они считаются у ИП не в процентах от дохода? А от тарифа взносов ПФР зависит сколько пенсионных баллов вам начислят.

Расчет взносов при доходах свыше 300 тыс.рублей

В случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, помимо фиксированных пенсионных взносов указанных выше (32448 руб.) уплачиваются взносы в размере 1% от дохода, превышающего 300 000 рублей. Обратите внимание! Взносы по медицинскому страхованию с доходов свыше 300 тыс.рублей не уплачиваются

! Т.е. сумма взносов в ФФОМС фиксированная для всех ИП, вне зависимости от суммы годового дохода.

Пример:

Доход индивидуального предпринимателя в 2021 году составил: 350 000 руб. по деятельности, облагаемой УСН и 100 000 руб. по деятельности, по которой применяется ЕНВД (как считаются доходы, указано выше). Итого 450 000 руб. Сумма взносов в ПФ за 2021 год составит 32 448 + (450 000 − 300 000) × 1% = 33 948руб. Сумма взносов в ФФОМС 8 426 руб.

Общая сумма фиксированных страховых взносов в ПФ за год не может быть более восьмикратного фиксированного размера страховых взносов, установленного на год. Т.е. не больше, чем 32 448×8 = 259 584 руб.

Пример:

Доход индивидуального предпринимателя на УСНО в 2021 году составил: 30 000 000 руб. Сумма взносов за 2021год составила бы 32 448 + (30 000 000 − 300 000) × 1% = 329 448 руб, однако поскольку она больше максимально возможных взносов 259 584 руб., уплачивается 259 584 руб. взносов в ПФ и взносы в ФФОМС в размере 8 426 руб.

Уплата страховых взносов за 2021 год: какие КБК

Далее расскажем, на какие КБК и в какие сроки ИП необходимо перечислить страховые взносы «за себя» за 2021 год.

КБК для уплаты «за себя» (если доход не более 300 000 р.)

Взносы в виде фиксированных платежей за 2021 год ИП должен заплатить не позднее 9 января 2021 года (перенос с 31 декабря 2017 года), а в виде одного процента сверх 300 000 рублей – не позднее 2 июля 2021 года (перенос с 1 июля – воскресенье). См. “Новые сроки уплаты страховых взносов ИП с 2021 года“.

Общая сумма фиксированных страховых взносов за 2021 год составляет 27 990 руб. Из них на ОПС – 23 400 руб. и на ОМС – 4 590 руб. (письмо ФНС от 25 октября 2021 г. № ГД-4-11/21642).

КБК фиксированных взносов за 2021 год для ИП за себя в 2018 году

| Пенсионное страхование | Медицинское страхование | |

| КБК | 182 10210 160 | 182 10213 160 |

КБК для уплаты «за себя» за себя (если доход более 300 000 р.)

Страховые взносы с суммы превышения 300 000 рублей за 2021 год нужно перечислить не позднее 2 июля 2021 года (так как 1 июля 2018 года приходится на воскресенье).

Сумму платежа для доходов в пределах 300 000 руб. и свыше этого лимита считают по-разному. Помимо известной величины платежей 23 400 руб. есть и переменная часть. Ее считают по тарифу 1 процент от дохода свыше 300 000 руб. Из-за этого у предпринимателей и возникают вопросы насчет кода при составлении платежного поручения. КБК по страховым взносам для ИП за себя с дохода свыше 300 000 руб. – 182 10210 160.

Срок уплаты взносов

Страховые взносы за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года, за исключением взносов в размере 1% с дохода, превышающего 300 тыс.рублей.

Страховые взносы, исчисленные с суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период, уплачиваются плательщиком страховых взносов не позднее 1 июля года, следующего за истекшим расчетным периодом.

Взносы (в том числе и взносы на обязательное медицинское страхование) уплачиваются с 1 января 2021 года не в Пенсионный фонд, а в налоговую инспекцию. В том числе и взносы за прошлые годы.

Какие взносы платят ИП в 2018 году

С 2021 году существенно изменился порядок расчета фиксированных взносов, которые уплачивают ИП, а также адвокаты и прочие «частники». Прежде величина взносов ИП «за себя» определялась по формуле, в которой задействованы МРОТ и тарифной ставки. С 2018 года данная формула будет отменена. Однако с 2021 года вместо нее в статье 430 НК РФ появились значения фиксированных взносов, не зависящие ни от МРОТ, ни от каких-либо иных показателей. «Пенсионные» взносы с доходов, превышающих 300 000 руб. в 2018 году, как и раньше, рассчитываются как 1 процент от суммы превышения. Осталась и максимально допустимая величина «пенсионных» взносов. Но если сейчас раньше она зависили от МРОТ, то в 2021 году и далее ее размер будет постоянным и составит фиксированное значение «пенсионных» взносов, умноженное на 8. Все важные цифры для ИП – в таблице ниже.

Фиксированные взносы ИП на 2018-2020 годы

| Вид взносов | 2018 год | 2019 год | 2020 год |

| «Пенсионные» взносы с доходов, не превышающих 300 000 руб. | 26 545 руб. | 29 354 руб. | 32 448 руб. |

| Максимально допустимая величина «пенсионных» взносов | 212 360 руб. (26 545 руб. ×  | 234 832 руб. (29 354 руб. ×  | 259 584 руб. (32 448 руб. ×  |

| «Медицинские» взносы | 5 840 руб. | 6 884 руб. | 8 426 руб. |

С 2021 года также изменился и срок уплаты «пенсионных» взносов с доходов, превышающих 300 000 рублей. До 2021 года перечислить эту часть взносов требовалось не позднее 1 апреля следующего года. Начиная с отчетности за 2021 год, взносы нужно будет платить не позднее 1 июля.

Максимальный размер взносов на ОПС, который должен уплатить ИП за 2021 год, составляет 212360 руб. (26545 руб. х 8), а максимальный размер 1%-ного взноса – 185815 руб. (212360 руб. (общий максимальный размер взносов на ОПС ИП за себя за 2021 год) – 26545 руб. (фиксированный взнос на ОПС за 2021 год)).