Перемены

Не секрет, что ставки взносов в государственные социальные фонды являются вторыми по степени значимости после налогов обязательными платежами. Cтавка страхового взноса представляет собой величину, которая неизбежно ляжет на плечи нанимателей – компаний и бизнесменов.

Напомним об основной законодательной подвижке в этой области: с 2017 года основная часть полномочий перешла к налоговой службе России. Это контроль за отчислением по актуальным ставкам страховых взносов, взыскание долгов по ним и получение + анализ отчетов.

Данные поправки уже присутствуют в нормативной базе. Так, с 1 января 2021 года Закон о страховых взносах № 212-ФЗ канет в лету, а на его место заступит новая глава 34 Налогового кодекса.

| Что останется прежним | Отчетные периоды: первый квартал, полугодие и 9 месяцев |

| Расчетный период – год | |

| Кто обязан платить – фирмы, ИП, адвокаты, нотариусы и иные частнопрактикующие специалисты | |

| Объект – те же выплаты | |

| Размеры пониженных тарифов страховых взносов | |

| База для начисления взносов – правила почти те же | |

| Что изменится | Бланки отчетности, ведь отправлять придется в налоговые органы |

| Сроки сдачи отчетов | |

| Более детально прописаны критерии, которым нужно соответствовать, чтобы иметь право на пониженные тарифы страховых взносов + пополнен перечень таких требований | |

| Момент потери права на пониженные тарифы страховых взносов: теперь указано, что это происходит «задним числом» – с начала года |

В целом, можно говорить о том, что в части порядка начисления и внесения в казну страховых взносов серьезных подвижек не предвидится.

Далее рассмотрим, какой будет ставка отчисления на социальные нужды. Сразу заметим, что в 2021 году социальные налоги ставки сохранили. Например, подоходный налог (НДФЛ) остался на прежнем уровне. Это говорит о том, что государство очень не хочет процентными ставками по страховым взносам в 2017 году давить на бизнес.

Изменения с 2021 года

С 2021 года страховые взносы перешли под контроль налоговых органов. Страховые взносы будут регулироваться положениями Налогового законодательства. Что касается основных тарифов страховых взносов, то на 2007 год они установлены статьей 425 Налогового кодекса РФ. При этом на 2017-2018 годы предусмотрены и пониженные тарифы страховых взносов. Они приводятся в статье 427 НК РФ. Пониженные ставки смогут применять лишь некоторые плательщики страховых взносов (например, организации на УСН, применяющие отдельные виды деятельности). Также см. «Страховые взносы с 2021 года: обзор изменений».

На величину тарифов страховых взносов в 2021 году влияют следующие обстоятельства:

- организационно-правовая форма);

- вид деятельности работодателя;

- система налогообложения;

- статус человека – гражданин России или иностранец, лицо без гражданства – с учетом того, проживает он или временно пребывает в России;

- размер выплат сотруднику в течение года – превышает ли он лимиты базы для начисления страховых взносов, установленные на 2017 год.

Cтраховые взносы 2021: ставки, таблица

Ниже в таблице показаны ставки по страховым взносам на 2021 год. Тарифная ставка (страховой тариф) представляет собой процент начисления взносов.

Cтавки по взносам в 2021 году (см. таблицу)

| Куда | С чего | Тарифы страховых взносов, % |

| В Пенсионный фонд на ОПС | Выплаты не превышают лимит базы | 22 |

| Выплаты превышают лимит базы | 10 | |

| В Фонд соцстраха на временную нетрудоспособность и материнство | Выплаты не превышают лимит базы | 2,9 |

| Выплаты превышают лимит базы | Начислять не надо | |

| ФФОМС: ставка в 2017 году | – | 5,1 |

Данные приведенной таблицы ставок страховых взносов в 2017 году показывают, что тарифы взносов в фонды в 2017 году не поменялись. Как и прежде, ставки страховых взносов будут меняться при превышении порога лимита базы.

Общие сведения

ФЗ № 212 прекращает свое юридическое действие, а ему на смену вступает в силу глава 34 Налогового кодекса. Переход администрирования к ФНС вызвал множество изменений в сфере выплат страховых взносов, но некоторые пункты правил останутся прежними.

Так, например, за отчетный период будут приниматься те же периоды – поквартально в течение года и итоговый по истечению 12 месяцев. Обязательства по выплате страховых взносов остаются у тех же лиц – предприниматели, организации и люди, которые занимаются частной практикой (нотариусы, адвокаты и т.д.). Объектами обложения взносами остаются те же платежи, практически такими же способами будет определяться база для расчета сумм, подлежащих уплате на страхование.

Тем не менее поменяется форма отчетности. Упраздняются бланки, предоставляемые ранее в ПФР и ФСС. На смену им утверждена единая форма отчета, который будет необходимо подавать в налоговую инспекцию по месту регистрации ежеквартально.

Как же изменятся страховые взносы и ставки в 2021 году? Глобальных перемен, затрагивающих страховые взносы на 2021 год, ставки и порядок начисления не предвидится.

Откуда взялся ЕСН и для чего он нужен

Основной посыл этого налога — создать для граждан РФ необходимые социальные условия. Проще говоря, деньги, поступающие в бюджет государства при уплате этого налога, должны идти на обеспечение должного уровня социальной поддержки населению. Например, на создание условий для медицинского обслуживания, на обеспечение возможности выплачивать декретные, пенсионные и другие пособия. Ну, и естественно, чем больше поступает в казну этого налога, тем быстрее и качественнее должны проходить выплаты населению.

Что касается исторических процессов, то сам ЕСН появился в 1998 году. Точнее, тогда возникла идея его введения, чтобы упростить отчётность по налогам. Но проект тянулся до сентября 2000-ого года, когда была принята вторая часть НК (вступила в силу она только в 2001 году). И именно глава 24-ая его регулировала.

Но действовал такой порядок только до 2010 года. С начала года вместе единого платежа, налогоплательщики получили страховые взносы во внебюджетные фонды:

- ПФР. Пенсионный фонд забирал 22% из тех тридцати, что платили ранее.

- ФСС. Соцстраху отводилось 2,9%.

- ФОМС. Обязательное мед.страхование забирало 5,1%.

То есть по факту, люди получили усложнённый вариант подачи документов и декларирования своих доходов. Число проверяющих инстанции выросло соответственно ситуации. Естественно, такое положение повело за собой падение уровня внебюджетных поступлений. Чаще стали нарушаться законы (и не так редко — просто из-за сложности процедуры). В общем, бардака стало больше. Хотя, чтобы говорить о негативных намерениях экономического правительства, нужно гораздо глубже изучать вопрос и причины отмены двадцать четвёртой главы.

А потом наступил январь 2021 года. И 15 числа президентом страны был подписан Указ № 13, вводивший новую главу налогового кодекса, которая гласила о передаче прав административного регулирования налоговому ведомству. И снова три взноса объединили в один налог.

Теперь все ходят с вопросом — а что именно поменялось и как с этим надо жить? Давайте разбираться.

Налоги с зарплаты для субъектов предпринимательской деятельности на УСН

Коммерческие организации (которые ведут протокол собрания учредителей, посвященное проблемам налогообложения) и индивидуальные предприниматели, которые перешли на упрощенную систему налогообложения, должны платить налоги с заработной платы на общих основаниях. Также упрощенцы должны начислять и платить в бюджет налог на имущество при УСН:

| Страховые взносы/налоги | Процентные ставки |

| НДФЛ (налог на доходы физических лиц) | 13,00% (резиденты РФ); 30,00% (нерезиденты РФ) |

| Страховые взносы | |

| ПФР; ФФОМС; ФСС (социальное страхование) | 22,00%; 5,10%; 2,90% |

| ФСС (на травматизм) | от 0,20% до 8,50% (размер процентной ставки зависит от вида деятельности) |

Как правильно юридическим и физическим лицам нужно платить налоги с заработной платы?

Каждый субъект предпринимательской деятельности стремится выстраивать свои взаимоотношения с представителями контролирующих органов и внебюджетных фондов таким образом, чтобы у них не возникало повода применить к налогоплательщикам штрафные санкции. Этого получится достигнуть только в том случае, когда работодатели будут правильно рассчитывать с заработной платы налоги и страховые сборы и без задержек перечислять их в бюджет. Большинство юридических лиц и индивидуальных предпринимателей используют для проведения исчислений следующие ставки, указанные в таблице:

| Наименование внебюджетного фонда | Процентная ставка | Законодательная база |

| ПФР (Пенсионный Фонд России) | 22,00% (от начисленной заработной платы, которая за год не превышает 796 000 рублей); 10,00% (от начисленной заработной платы, которая за год превышает 796 000 рублей); 16,00% (для производителей сельскохозяйственной продукции); 26,00% (для индивидуальных предпринимателей, не использующих труд наемных работников, которые платят за себя) | Статья 58.2 ФЗ №212 от 24.07.2009г. |

| ФСС (Фонд Социального Страхования РФ) | 2,90%; 1,90 % (для субъектов предпринимательской деятельности, использующих налоговый режим ЕСХН) | Статья 58 ФЗ №212 от 24.07.2009г. |

| ФФОМС (Фонд Обязательного Медицинского Страхования) | 5,10%; 2,30% (для производителей сельскохозяйственной продукции) | Статья 58 ФЗ №212 от 24.07.2009г. |

| Дополнительные тарифы, установленные для выплат физическим лицам, которые заняты на подземных или работах с тяжелыми или вредными условиями труда, в горячих цехах | 9,00% | Статья 58.3 ФЗ №212 от 27.07.2009г. |

| ФСС (страховой сбор на травматизм) | От 0,20% до 8,50% (в зависимости от вида деятельности) | ФЗ №179 от 22.12.2005г. |

Совет: если субъект предпринимательской деятельности планирует принять на работу граждан других государств, то ему следует предварительно узнать, какие должны будут применяться процентные ставки страховых сборов при начислении их заработной платы. Стоит отметить, что взносы будут напрямую зависеть от того, из какой страны приехал иностранец, а также от того, какой юридический статус он получит на территории Российской Федерации.

Важно знать! На нашем сайте открылся каталог франшиз! Перейти в каталог…

Налог на доходы физических лиц

В Налоговом Кодексе РФ описан порядок начисления налога на доходы физических лиц, которого должны придерживаться все субъекты предпринимательской деятельности, выступающие в качестве работодателей (в нем также указаны сроки подачи налоговой декларации в 2021 году для ИП). В настоящее время на законодательном уровне утверждены следующие ставки НДФЛ (они напрямую зависят от статуса физического лица — является ли он резидентом или нет):

- 9,00%;

- 13,00%;

- 15,00%;

- 30,00%;

- 35,00%.

Как правило, процентная ставка в размере 13% применяется к заработным платам резидентов Российской Федерации. Ставка, размер которой колеблется от 30% до 35%, субъекты предпринимательской деятельности должны применять при начислении доходов нерезидентам РФ. В Налоговом Кодексе описаны ситуации, при которых работодатели могут применить 13-процентную ставку к доходам иностранцев (в соответствии со статьей 73 Договора о Евразийском Экономическом Союзе, подписанного 29.05.2014г.). В данном случае речь идет о гражданах стран ближнего зарубежья:

- Армении;

- Киргизии;

- Казахстана;

- Беларуси.

Тринадцатипроцентная ставка НДФЛ должна применяться и к доходам иностранных граждан, которые на территории Российской Федерации трудятся по патенту. В данном случае не будет играть никакой роли их статус (статья 224 Налогового Кодекса России). Также налоговый статус не должен учитываться при оформлении на работу иностранцев, которые являются высококвалифицированными специалистами в своей профессии. К их заработной плате будет применяться ставка НДФЛ 13% (статья 224 НК РФ). Если жители иностранных государств получат на территории Российской Федерации статус беженцев, то их работодателям необходимо применять к их зарплатам ставку налога на доходы физических лиц в размере 13%.

Совет: несмотря на то, что к такой категории иностранных граждан Федеральное законодательство позволяет применять 13% ставку, они не имеют права воспользоваться налоговыми вычетами вплоть до того момента, пока не получат статус резидентов России.

Взносы в фонд социального страхования (ФСС)

Обязательное социальное страхования – одна из частей программы по соцзащите населения. Она направлена на защиту работающих граждан от изменений социального либо материального положений по независящим от них причинам. Социальное страхование – особая система защиты работников и находящихся на их иждивении членов семьи от потери основного дохода из-за инвалидности, старости, болезни, материнства, безработицы либо смерти кормильца.

Размер отчислений в Фонд СС составляет 2.9%. Кроме того, в каждом предприятии отдельно определены размеры отчислений на страхование на производстве. Каждая организация должна ежеквартально, не позднее 14 числа, подавать отчетность в фонд. Если в ней работает более 25 человек, то декларация подается в электронном виде через интернет. Делать взносы нужно не позднее 15 числа каждого месяца.

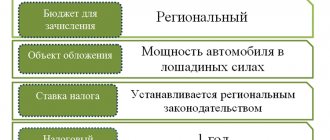

Основные тарифы страховых взносов

Основные тарифы страховых взносов в 2021 году применяют все страхователи (организации и ИП), которые не имеют права на льготы и, соответственно, пониженные тарифы. Общие тарифы на 2021 год с учетом новых лимитов по базе страховых взносов обобщим.

В 2021 году предельная база для начисления страховых взносов на обязательное пенсионное страхование – 876 000 рублей. Предельная база по страховым взносам по временной нетрудоспособности и в связи с материнством – 755 000 рублей. См. «Предельная величина базы для начисления страховых взносов на 2021 год: таблица».

Итак, новые тарифы для большинства организаций и ИП обобщим в таблице:

| Вид взносов | Тариф в 2021 году |

| На обязательное пенсионное страхование (в пределах 876 000 рублей) | 22 % |

| На обязательное пенсионное страхование (сверх 876 000 рублей) | 10 % |

| На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (755 000 рублей). | 2,9% |

| На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в отношении иностранцев и лиц без гражданства, временно пребывающих в РФ (кроме высококвалифицированных специалистов) (в пределах 755 000 рублей) | 1,8 % |

| На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (сверх 755 000 рублей) | 0 % |

| На обязательное медицинское страхование (кроме иностранцев и лиц без гражданства, временно пребывающих в РФ, а также высококвалифицированных специалистов) | 5,1 % |