С 1 января 2021 года в платежных поручениях на уплату страховых взносов, пеней и процентов по ним нужно будет указывать новые коды бюджетной классификации (КБК). Более того, платежи по страховым взносам нужно будет направлять в налоговые инспекции, а не в фонды. На один или несколько КБК платить страховые взносы в 2021 году? Нужно ли составлять несколько платежных поручений на уплату? Что будет если отправить взносы на «старые» КБК? Более подробно о новых кодах, их применении, а также таблицу с новыми КБК вы найдете в данной статье.

Что такое фиксированные взносы ИП

Фиксированные взносы — это платежи ИП «за себя». Фиксированный платеж устанавливается ежегодно и обязателен для всех зарегистрированных ИП.

В 2021 году обязательный платеж состоит из двух частей — первой, которая уплачивается в обязательном порядке (взносы на пенсионное страхование (26 %) и медицинское страхование (5,1%) от действующего МРОТ за каждый месяц года), второй — при получении доходов в сумме свыше 300 тыс. руб.

В 2021 году размер фиксированных взносов ИП — 27 990 руб.

А с доходов, превышающих 300 000 руб. в год, кроме фиксированного платежа ИП платит дополнительный взнос — 1%.

Доход, учитываемый при расчете, определяется:

- для ОСНО учитываются все доходы ИП, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды, с учетом профессиональных вычетов. При этом можно уменьшить доходы на расходы, т.е. для расчета берется та же база, что и для расчета НДФЛ;

- для УСН учитываются доходы в соответствии со ст. 346.15 НК РФ. Возможность уменьшать доход на расходы не предусмотрена, однако суды считают иначе;

- для ЕНВД объектом налогообложения признается вмененный доход налогоплательщика (ст. 346.29 НК РФ);

- для ПСН объектом налогообложения признается потенциально возможный доход ИП по соответствующему виду предпринимательской деятельности, от которого рассчитан патент (ст. 346.47 НК РФ);

- для плательщиков страховых взносов, применяющих более одного режима налогообложения, страховые взносы исчисляются исходя из общей суммы облагаемых доходов, полученных от всех видов деятельности.

Пенсионные взносы с выплат в пользу работников

Обратите внимание!

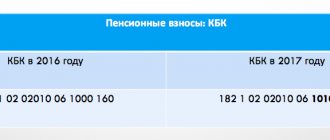

С 1 января 2021 года действуют новые КБК по страховым взносам в ФНС. В частности, изменились коды администратора (первые три цифры КБК) — 182 вместо 392. Все взносы нужно платить в налоговую инспекцию, а не фонды (кроме взносов на травматизм).

Основные платежи

Пенсионные страховые взносы с выплат работникам в пределах лимита (на 2021 год он составляет 876 000 руб.) начисляются по тарифу 22%, а со сверхлимитных выплат – по тарифу 10%. См. «Предельная величина базы для начисления страховых взносов на 2021 год: таблица».

Такие тарифы на 2021 года определены и установлены для большинства организаций и ИП. Для уплаты пенсионных страховых взносов в 2021 году с выплат в пределах лимита и с выплат, начисленных сверх предельной величины базы используется один и тот же КБК – 182 1 0210 160. Это новый код.

Заметим, что пенсионные страховые взносы за декабрь 2021 года нужно перечислять на «специальный» КБК. Даже если страховые взносы перечисляются в январе 2021 года и позднее. Для декабрьских взносов применяйте код 182 1 0200 160.

Пени и штрафы

В случае уплаты в 2021 году пенсионных страховых взносов в более поздние сроки, чем установлено Налоговым кодексом РФ, придется заплатить пени. Также плательщики страховых взносов могут столкнуться с необходимостью уплаты штрафов. Для этих платежей предусмотрены новые КБК. Однако в 2021 году может потребоваться заплатить пени и штрафы за период до 2021 года. Тогда нужно применять другие коды. Приведем в таблице новые КБК по пеням и штрафам.

| Вид платежа | КБК 2021 года | КБК 2021 года |

| Пени по пенсионным страховым взносам | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы по пенсионным страховым взносам | 182 1 0200 160 | 182 1 0210 160 |

Срок уплаты фиксированных взносов ИП-2017

За 2021 год фиксированный платеж в 27 990 руб. надо заплатить до конца года. То есть за 2021 год — не позднее 9 января 2021 года (потому что 31 декабря 2021 года выходной день). Можно платить частями в течение года или единовременно. Для тех, кто платит налоги ежеквартально, чаще всего выгоднее платить взносы тоже каждый квартал, для уменьшения налогов

Срок уплаты дополнительного взноса за себя с доходов свыше 300 тыс. руб. за год — не позднее 1 июля года, следующего за отчетным. За 2021 год — не позднее 2 июля 2021 года (потому что 2 июля выходной).

Страховые взносы по нетрудоспособности и материнству в пользу работников

Основные платежи

В 2021 году страховые взносы по временной нетрудоспособности и материнству в пользу работников нужно перечислять в ИФНС. Эти взносы платятся до того, пока выплаты в пользу работников не превысят лимит в размере 755 000 рублей. См. «Предельная величина базы для начисления страховых взносов на 2021 год: таблица».

Для этого нужно составлять отдельное платежное поручение. И в нем нужно указывать новый КБК – 182 1 0210 160.

Страховые взносы по нетрудоспособности и материнству за декабрь 2016 года нужно перечислять на «специальный» КБК. Даже если страховые взносы за 2021 год перечисляются в январе 2021 года и позднее. Для декабрьских взносов применяйте новый код 182 1 02 02090 07 1000 160.

Пени и штрафы

В случае уплаты в 2021 году страховых взносов по временной нетрудоспособности и в связи с материнством в более поздние сроки, чем установлено Налоговым кодексом РФ, придется заплатить пени. Также плательщики страховых взносов могут столкнуться с необходимостью уплаты штрафов. Коды по этим платежам зависят от того, за какой период перечисляются пени и штрафы.

| Вид платежа | КБК 2021 года | КБК 2021 года |

| Пени по страховым взносам в соцстрах | 182 1 0200 160 | 182 1 0210 160 |

| Штрафы по страховым взносам в соцстрах | 182 1 0200 160 | 182 1 0210 160 |

Фиксированные взносы ИП-2018

В 2021 году фиксированные взносы ИП «отвяжут» от МРОТ. Устанавливать размер фиксированной части взносов будут ежегодно, постановлением Правительства. Годовая сумма взносов должна обеспечивать предпринимателю минимум 1 балл индивидуального пенсионного коэффициента.

На 2021 год фиксированная часть страховых пенсионных взносов будет установлена самим законом и составит 26 545 руб. в год (т.е. рассчитана исходя из суммы 8 508 руб. в месяц), на медстрахование надо будет уплатить 5 840 руб.

То есть 2018-м ИП заплатят 32 385 руб. Это на 4395 руб. больше, чем в 2021 году.

По взносам виде 1% с доходов свыше 300 тыс. рублей никаких изменений не предусмотрено.

Медицинские взносы с выплат в пользу работников

Основные платежи

С 2021 года страховые взносы на обязательное медицинское страхование также необходимо перечислять в ИФНС. Лимиты по медицинским взносам не утверждаются, поэтому их нужно начислять и уплачивать со всех сумм, которые производятся в пользу работников. При этом с 2021 года по медицинским взносам также нужно использовать новый КБК – 182 1 0213 160.

Заметим, что медицинские страховые взносы за декабрь 2021 года также нужно перечислять на «специальный» КБК. Даже если страховые взносы перечисляются в январе 2021 года и позднее. Для декабрьских взносов применяйте новый код 182 1 0211 160.

Пени и штрафы

В случае уплаты в 2021 году медицинских страховых взносов в более поздние сроки, чем установлено Налоговым кодексом РФ, придется заплатить пени. Также плательщики страховых взносов могут столкнуться с необходимостью уплаты штрафов. Для этих платежей применяются новые коды. Для платежей до 2021 года – коды другие. Приведем их в таблице.

| Вид платежа | КБК 2021 года | КБК 2021 года |

| Пени по медицинским страховым взносам | 182 1 0211 160 | 182 1 0213 160 |

| Штрафы по медицинским страховым взносам | 182 1 0211 160 | 182 1 0213 160 |

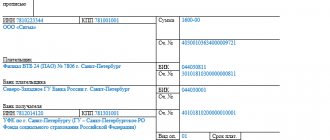

Как ИП заполнить платежку на уплату взносов

Мы сделили инструкцию для заполнения платежек на взносы для ИП.

Наш придуманный предприниматель Аполлон Буевый решил сам уплатить страховые взносы, не обращаясь за помощью к бухгалтеру. Зашел на сайт ФНС, стал заполнять квитанции и запутался в КБК. Мы решили помочь ему и другим ИП и составили пошаговую инструкцию по заполнению платежных документов.

Смотрите подробную инструкцию.

Страховые взносы «на травматизм»

В 2021 году страховые взносы по несчастным случаям на производстве и профессиональным заболеваниям нужно, как и раньше, перечислять в ФСС отдельной платежной. КБК по этому виду взносов в 2017 году не изменились.

| Вид платежа | КБК 2021 года | КБК 2021 года |

| Страховые взносы «на травматизм» | 393 1 0200 160 | 393 1 0200 160 |

| Пени | 393 1 0200 160 | 393 1 0200 160 |

| Штрафы | 393 1 0200 160 | 393 1 0200 160 |

ИП-пенсионеры

Минфин в своем письме № 03-15-09/9884 от 21.02.2017 раскритиковал предложение об освобождении от фиксированных взносов предпринимателей пенсионного возраста.

Как отметили в Минфине, это может привести к злоупотреблениям по перерегистрации предпринимательской деятельности на пенсионеров, что, с одной стороны, негативно отразится на собираемости страховых взносов и сбалансированности бюджетной системы РФ, а с другой стороны, приведет к утрате адресного подхода при предоставлении такой преференции.

Чиновники напомнили, что уплата индивидуальными предпринимателями страховых взносов осуществляется независимо от возраста и вида осуществляемой деятельности.

Про фиксированные взносы ИП на упрощенке у нас тоже есть важный материал.

Новык КБК по страховым взносам в ФНС в 2021 году

Для того, чтобы взносы дошли до нужного адресата, в платежке (поле 104) должен быть указан правильный код бюджетной классификации. Поскольку с 2021 года этим адресатом стала Налоговая служба, КБК изменились. Еще в декабре прошлого года Минфин России издал Приказ от 07.12.2016 г. № 230н (далее – Приказ № 230н), устанавливающий новые КБК, в т. ч. и для уплаты страховых взносов в 2021 году, и передал его на регистрацию в Минюст. 12.01.2017 г. Приказ о КБК был признан не нуждающимся в регистрации и введен в действие с даты его подписания (Приказ Минфина России от 10.01.2017 г. № 2н).

Обратите внимание! Для уплаты страховых взносов в 2021 году за декабрь 2021 года, а также периоды, истекшие до 01.01.2017 г., используются одни КБК, а за периоды с 2021 года (январь, февраль и т. д.) – другие КБК.

Новые КБК отличаются от старых, прежде всего, кодом администратора. Раньше при перечислении взносов в ПФР Вы указывали первые три цифры КБК «392», а в ФСС – «393». Теперь они заменены на код ФНС России – «182».

Кроме того, у КБК, предназначенных для платежей за периоды с 2017 года, изменился код группы подвида доходов (14 – 17 разряды КБК). Все это вы можете увидеть в таблицах ниже.

Таблица 1 – КБК для уплаты работодателями страховых взносов за работников в 2021 году

| Платеж | КБК для уплаты страховых взносов за периоды до 2021 года | КБК для уплаты страховых взносов за периоды с начала 2017 года |

| Обязательное пенсионное страхование | ||

| Взносы | 182 1 02 02010 06 1000 160 | 182 1 02 02010 06 1010 160 |

| Пени | 182 1 02 02010 06 2100 160 | 182 1 02 02010 06 2110 160 |

| Штрафы | 182 1 02 02010 06 3000 160 | 182 1 02 02010 06 3010 160 |

| Обязательное медицинское страхование | ||

| Взносы | 182 1 02 02101 08 1011 160 | 182 1 02 02101 08 1013 160 |

| Пени | 182 1 02 02101 08 2011 160 | 182 1 02 02101 08 2013 160 |

| Штрафы | 182 1 02 02101 08 3011 160 | 182 1 02 02101 08 3013 160 |

| Обязательное социальное страхование | ||

| Взносы | 182 1 02 02090 07 1000 160 | 182 1 02 02090 07 1010 160 |

| Пени | 182 1 02 02090 07 2100 160 | 182 1 02 02090 07 2110 160 |

| Штрафы | 182 1 02 02090 07 3000 160 | 182 1 02 02090 07 3010 160 |

Также в Приказе № 230н Минфин России предусмотрел новые КБК для уплаты пенсионных взносов по дополнительному тарифу за работников – «вредников». Отметим, что работодатели, которые провели спецоценку условий труда, используют другие коды, нежели те, которые спецоценку не проводили.

Таблица 2 – КБК для уплаты работодателями пенсионных взносов за работников по дополнительному тарифу в 2021 году

| Платеж | Тариф не зависит от спецоценки | Тариф зависит от спецоценки |

| Взносы по дополнительному тарифу за застрахованных лиц, занятых на работах, указанных в п.1 ч.1 ст.30 Федерального закона от 28.12.2013 г. № 400-ФЗ (список 1) | 182 1 0210 160 | 182 1 0220 160 |

| Взносы по дополнительному тарифу за застрахованных лиц, занятых на работах, указанных в п.п. 2-18 ч.1 ст.30 Федерального закона от 28.12.2013 г. № 400-ФЗ (список 2) | 182 1 0210 160 | 182 1 0220 160 |

Таблица 3 – КБК для уплаты ИП страховых взносов «за себя» в 2017 году

| Платеж | КБК для уплаты страховых взносов за периоды до 2021 года | КБК для уплаты страховых взносов за периоды с начала 2017 года |

| Обязательное пенсионное страхование | ||

| Взносы в фиксированном размере (МРОТ* х 26%) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Взносы в размере 1% с суммы дохода свыше 300 000 руб. | 182 1 02 02140 06 1200 160 | |

| Пени | 182 1 02 02140 06 2100 160 | 182 1 02 02140 06 2110 160 |

| Штрафы | 182 1 02 02140 06 3000 160 | 182 1 02 02140 06 3010 160 |

| Обязательное медицинское страхование | ||

| Взносы в фиксированном размере (МРОТ* х 5,1%) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02103 08 2011 160 | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02103 08 3011 160 | 182 1 02 02103 08 3013 160 |

<*> В целях исчисления предпринимателями фиксированных страховых взносов с 01.01.2017 г. применяется МРОТ в размере 7 500 руб.

Заметьте! В 2021 году платежи по взносам на страхование от несчастных случаев на производстве и профзаболеваний, а также пени и штрафы по ним, как и прежде, нужно отправлять в Соцстрах. Поэтому КБК для их уплаты не изменились.

Таблица 4 – КБК для уплаты взносов «на травматизм» за работников (пеней и штрафов по ним) в 2021 году

| Платеж | КБК для уплаты страховых взносов за периоды с начала 2017 года |

| Взносы | 393 1 0200 160 |

| Пени | 393 1 0200 160 |

| Штрафы | 393 1 0200 160 |

ФНС против ПФР: после сдачи декларации максимальные взносы ИП надо пересчитать

Как уже говорилось выше, ИП обязаны были уплачивать фиксированные взносы в размере 1% с доходов свыше 300 тыс.рублей. Для расчета этих взносов данные о доходах предпринимателей передавались налоговиками в ПФ.

Если ИП не сдал отчетность и, соответственно, данных о доходах не было, ему рассчитывают взносы по максимуму, исходя из 8 МРОТ.

Но если отчетность в итоге в ИФНС сдана (независимо от даты ее предоставления), размер страхового взноса на ОПС определяется в соответствии с положениями части 1.1 статьи 14 Федерального закона N 212-ФЗ исходя из суммы годового дохода, указанного в такой отчетности. И если ПФР взыскал с плательщика суммы страховых взносов исходя из 8 МРОТ, надо сделать перерасчет.

Но ПФР против. И в июле 2021 года пошли массовые отказы. ПФР выпустил сенсационное письмо от 10.07.2017 № НП-30-26/9994, в котором «пенсионщики» отказались пересчитывать фиксированные взносы ИП, поздно сдавших декларации.

Эта информация повергла в шок многих ИП, которые стали массово обращаться в ФНС. Налоговики вступились за ИП и в своем письме № БС-4-11/[email protected] от 01.09.2017 сообщили, что ПФР не прав и закон не содержит ограничений на перерасчет.

Вводная информация

Код бюджетной классификации (КБК) входит в группу реквизитов, которые позволяют определить принадлежность платежа. Поэтому при перечислении страховых взносов в 2021 году в налоговые инспекции обязательно нужно верно заполнять платежки. Новые КБК по страховым взносам с 2021 года нужно указывать в поле 104 платежного поручения. КБК состоит из 20 цифр. Если в 2021 году отправить страховые взносы на старые КБК, то платеж отнесут на невыясненные поступления. И тогда нужно будет уточнять платеж, обращаться в фонды и, возможно, проходить сверку.

Новые КБК с 2021 года предусмотрены для пенсионных, медицинских взносов и взносов по временной нетрудоспособности и в связи с материнством. Для перечисления этих взносов нужно будет составлять разные платежные поручения, а уплату производить в адрес налоговых инспекций.

Для кого введены обновленные КБК?

Частные предприниматели обязаны каждый год вносить страховые платежи за себя. Бизнесмен выплачивает конкретную сумму, зависящую от установленного МРОТ. За 2021 год средства должны были быть направлены до 9 января 2021 года (постоянная дата – 31 декабря, но из-за праздников она была сдвинута). При доходах больше установленного лимита приходится дополнительно направлять с суммы превышения 1%. За прошлый год их можно оплатить до 3 апреля.

Но куда именно должны поступить фиксированные платежи ИП в 2017 году, КБК какого администратора ему использовать? Если бизнесмен успел отправить деньги в 2021 году, то он должен был составить платежки в ПФР и ФФОМС по старым кодам. При переводе средств в текущем периоде ему придется вписывать новые значения, причем получателем взноса станет уже ФНС. Составлять и направлять платежки по ОПС и ОМС в пользу ПФР и ФФОМС больше нельзя.