Индивидуальные предприниматели и организации, которые являются работодателями, обязаны перечислять страховые взносы (с выплат сотрудников по трудовым договорам). Ежемесячные страховые взносы ИП перечисляют:

- в ИФНС (на обязательное пенсионное страхование);

- в ИФНС (на обязательное медицинское страхование);

- в ИФНС ( на страхование по временной нетрудоспособности и в связи с материнством);

- в ФСС (на обязательное социальное страхование от несчастного случая на производстве и от профессиональных заболеваний, коротко говоря, страхование от травматизма).

В нашей сегодняшней публикации выясним, в каком размере установлены взносы ИП за работников в 2021 году для перечисления в фонды, а также какую отчетность сдают ИП-работодатели в данные фонды.

Отметим, что с выплат физ. лицам (на основании договоров гражданско-правового характера) предприниматели должны перечислять взносы только в ПФР И ФФОМС. В ФСС взносы перечисляются при условии, что этот пункт предусмотрен договором ИП с работником.

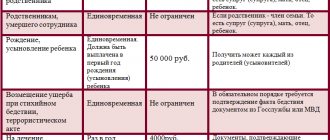

Обратите внимание, что в соответствии с действующим законодательством, некоторые выплаты работникам освобождены от уплаты страховых взносов (ст.217 НК РФ).

Обязательным для всех ИП является:

- постановка на учет в ФСС в качестве работодателя;

- кроме взносов за работников уплачивать страховые взносы «за себя».

Взносы, которые платит ИП за работников в 2021 году

Тарифы для уплаты страховых взносов в фонды в 2021 году следующие:

- Пенсионное страхование — 22%. От суммы превышения установленной предельной величины базы — 10%;

- Страхование в связи с временной нетрудоспособностью и материнством — 2,9% (без учета взносов от несчастных случаев), и 1,8% с выплат временно пребывающим иностранцам;

- Медицинское страхование — 5,1%.

Некоторые индивидуальные предприниматели имеют право оплачивать страховые взносы по пониженным (льготным) тарифам. Данные об этих ИП представлены в таблицы в конце статьи.

Основой для расчета страховых взносов являются все выплаты и вознаграждения, полученные физлицом, и подлежащие обложению взносами на медицинское пенсионное страхование, страхование на травматизм, на случай временной нетрудоспособности и в связи с материнством. Как только годовой доход физического лица достигнет утвержденного Правительством РФ предела, то вступает в действие регрессивная шкала. Такой доход будет облагаться по заниженной тарифной ставке или вообще освобождается от обложения.

С 1 января 2021 года размеры предельных величин базы для начисления страховых взносов установлены в следующих размерах:

- для взносов на пенсионное страхование — 1 150 000 рублей (при превышении взносы рассчитываются по ставке 10%);

- для взносов на страхование в связи с временной нетрудоспособностью и материнством – 865 000 рублей;

- для взносов на медицинское страхование лимит отсутствует.

Страховые взносы ИП за работников в 2021 году на все виды обязательного страхования (пенсионное, медицинское, травматизм, нетрудоспособность, материнство) ИП необходимо оплачивать не позднее 15-го числа (следующего месяца). Не забудьте, если последний день уплаты взносов выпадает на выходной (праздник), то окончательный срок уплаты взносов переносится на самый ближайший рабочий день.

Пониженные тарифы для МСП

С 1 апреля 2021 года на основании ст.5-6 Закона от 01.04.2020 № 102-ФЗ для субъектов МСП (малого и среднего предпринимательства) установлены пониженные тарифы, действие которых остается в силе в 2021 году:

- ОПС (обязательное пенсионное страхование) – 10 процентов;

- ВНиМ (страхование на случай временной нетрудоспособности и в связи с материнством ) – 0 процентов;

- ОМС (обязательное медицинское страхование) – 5 процентов.

Эти тарифы применяются к доходам свыше МРОТ, установленного на текущий год. В 2021 году МРОТ на 1 января 2021 года установлен в размере 12 792 рубля.

Вводные данные

В этом материале мы рассмотрим простой пример, чтобы понять, как ИП действовать при расчете налога и взносов. Наш предприниматель будет соответствовать таким критериям:

- Платит налог по ставке 6%, то есть использует УСН с объектом доходы.

- Не привлекает наемных работников.

- Не работает с физическими лицами, поэтому не применяет кассовый аппарат. Контрагентами ИП являются предприниматели и юридические лица, с которыми он рассчитывается через банковский счет.

КБК для перечисления взносов

Если речь идёт о пенсионном страховании, то в качестве КБК используется номер 182 1 0210 160. У медицинского страхования показатель немного изменяется:

182 1 0213 160.

У социального страхования две разновидности кодов:

- 393 1 0200 160 – это для несчастных случаев.

- 182 1 02010 160. Этот номер для потери трудоспособности временного характера.

Инспекция по месту жительства, территориальное отделение ФСС – учреждения, где можно ознакомиться с другими реквизитами. Там же расскажут, сколько компания платит налогов за сотрудника.

Отчетность

Отчетность в ФНС

Начиная с 2021 года, в ИФНС нужно каждый квартал сдавать расчет по страховым взносам. Расчет подается в срок не позднее 30-го числа месяца, следующего квартала. Таким образом, в 2021 году его необходимо сдать 4 раза:

- за 1 квартал 2021 года – не позднее 30 апреля 2021 года;

- за полугодие 2021 года – не позднее 30 июля 2021 года;

- за 9 месяцев 2021 года – не позднее 30 октября 2021 года;

- за 2021 год – не позднее 30 января 2021 года.

Отчетность в ПФР

Ежемесячно в Пенсионный фонд нужно сдавать отчет по форме СЗВ-М, в котором содержатся сведения о работающих пенсионерах. Срок сдачи отчета – не позднее 15 числа следующего месяца.

Также, начиная с 1 января 2021 года была введена новая отчетность по форме СЗВ-СТАЖ, в которой отражаются сведения о страховом стаже застрахованных работников. Этот отчет нужно подавать в ПФР каждый год, в срок не позднее 1 марта следующего года.

Отчетность в ФСС

Каждый квартал в Фонд социального страхования необходимо сдавать расчёт по форме 4-ФСС. Начиная с 1 января 2021 года, в расчете 4-ФСС нужно отражать только сведения по травматизму и профзаболеваниям.

В 2021 году срок сдачи отчетности в ФСС зависит от её формы:

- В электронной – не позднее 25-го числа месяца, следующего за отчетным кварталом.

- В бумажной – не позднее 20-го числа месяца, следующего за отчетным кварталом.

Обратите внимание, начиная с 2015 года всем работодателям, у которых среднесписочная численность работников превышает 25 человек (раньше было 50 человек), необходимо сдавать отчётность только в электронной форме с усиленной квалифицированной электронной подписью (УКЭП).

Отчетность ИП на УСН без работников максимально проста. Он должен подать декларацию 1 раз в год до 30 апреля года, следующего за отчетным. Подробному заполнению декларации при УСН 6% мы посвятили отдельную статью.

Помимо этого, теоретические налоговая инспекция может запросить у предпринимателя на проверку книгу учета доходов и расходов.

Поскольку у ИП нет наемных работников, то и отчетность, связанную с ними, он не подает. Надо сказать, это довольно внушительный объем всевозможных форм, причем подавать некоторые нужно ежемесячно. За собственные взносы на ОПС и ОМС предприниматель также не отчитывается.

Единственное, на что еще следует обратить внимание — статистическая отчетность. В отличие от юридических лиц, которые отчитываются перед Росстатом в обязательном порядке, у ИП такой обязанности нет. Отчетность предприниматели предоставляют 1 раз в 5 лет либо когда орган Росстата запрашивает эту информацию у конкретного ИП.

Если предприниматель не получил письмо из Росстата и не нашел себя через указанный выше сервис, то отчитываться в органы статистики он не должен.

С 1 января 2014 года уже нет необходимости в распределении взносов на пенсионное страхование между накопительной и страховой частями пенсии сотрудника. Работники теперь самостоятельно выбирают страховой тариф для оплаты взносов, которые идут на накопительную часть их пенсии.

Индивидуальный предприниматель, который является работодателем, перечисляет взносы только на страховую часть. ПФР сам распределяет взносы страховой и накопительной частей (по выбору сотрудника).

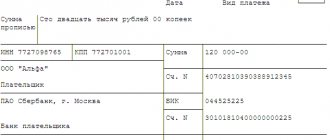

В 2021 году ИП, производящие выплаты физическим лицам, оплачивают страховые взносы на пенсионное страхование в ИФНС платежным поручением, в котором указывают КБК: 182 1 02 02010 06 2110 160.

В 2021 году ИП, производящие выплаты физическим лицам, оплачивают страховые взносы на медицинское страхование в ИФНС платежным поручением, в котором указывают КБК: 182 1 02 02101 08 2013 160.

В 2021 году размер фиксированных страховых пенсионных взносов составляет 26 545 рублей в год, размер фиксированных взносов на медстрахование — 5 840 рублей.

Определены размеры фиксированных взносов на 2021 и 2021 годы. Они так же как и в 2021 году не будут зависеть от МРОТ, а установлены Правительством РФ в конкретных величинах:

- в 2021 г. – на пенсионное страхование — 29 354 руб.; на медицинское страхование – 6884 руб.;

- в 2021 г.- на пенсионное страхование — 32 448 руб.; на медицинское страхование — 8426 руб.

Начиная с 2021 года, расчет фиксированных взносов не производится, исходя из МРОТ. Правительство будет устанавливать конкретный ежегодный размер взносов, для целей уплаты фиксированных взносов для ИП.

Также остается в 2021 году и дополнительный взнос в ПФР 1% при превышении годового дохода 300 000 рублей. Этот взнос не может быть более 212 360 рублей в 2021 году и не может быть более 234 832 рублей в 2021 году. Причем в эту сумму входит не только 1% от превышения дохода в 300 000 рублей, но и уплаченный размер фиксированных страховых взносов.

182 1 0210 160

Обратите внимание, что КБК перечисленных выше двух взносов совпадают.

182 1 0213 160

Начиная с 1 января 2015 года (это правило верно и для 2018 году), при перечислении страховых взносов в ИФНС, указывается сумма к уплате в рублях и копейках.

В 2021 году индивидуальный предприниматель сдает отчетность по начисленным и уплаченным взносам:

- ежеквартально в ИФНС в виде Расчета по начисленным и уплаченным страховым взносам на пенсионное и медицинское страхование, а также на страхование по временной нетрудоспособности и в связи с материнством (форма РСВ);

- ежемесячно в Пенсионный фонд отчет Сведения о застрахованных лицах (форма СЗВ-М);

- ежеквартально в Фонд социального страхования Расчет по начисленным и уплаченным страховым взносам на травматизм (форма 4-ФСС);

- с 2021 года в ПФР предоставляется новая форма (СЗВ-СТАЖ). Информация о стаже наемных работников должна подаваться в ПФР ежегодно один раз. Первый отчет новой формы нужно было сдать до 01.03.2018 за 2021 год. За 2021 год отчет СЗВ-М стаж должен быть предоставлен в ИФНС не позже 01.03.2019 года.

В 2021 году в электронной форме отчетность в ИФНС подается не позднее 20-го числа второго месяца следующего квартала, на бумажном носителе — не позднее 15-го числа второго месяца следующего квартала. При численности работников более 25 человек отчет необходимо сдавать только в электронном виде.

Предлагаем ознакомиться: Глава 1. Что такое страхование §4. Основные участники страховых отношений.

1. От несчастных случаев на производстве (и от профессиональных заболеваний).2. На случай временной нетрудоспособности (и в связи с материнством).

Размер страховых взносов на случай временной нетрудоспособности составляет 2,9% от заработной платы. Величина взноса может меняться в зависимости от льготного тарифа.

Размер страховых взносов от несчастных случаев на производстве — от 0,2 до 8,5%. Он зависит от класса профессионального риска, к которому относится вид деятельности работника.

В 2021 году код бюджетной классификации для перечисления страховых взносов в ФСС остался без изменений:

- КБК 393 10200 160 (в случае временной нетрудоспособности);

- КБК 393 10200 160 (от несчастных случаев на производстве).

Остальные реквизиты можно узнать в территориальном органе ФСС.

Начиная с 1 января 2015 года (это правило верно и для 2019 года), при перечислении страховых взносов в ФСС, указывается сумма к уплате в рублях и копейках.

Индивидуальный предприниматель сдает отчетность ежеквартально в ФСС в виде «Расчета по начисленным и уплаченным страховым взносам (по форме 4-ФСС)».

В 2021 году в электронной форме отчетность в ФСС подается не позднее 25-го числа месяца следующего за отчетным кварталом. На бумажном носителе — не позднее 20-го числа месяца, следующего за отчетным кварталом.

Работодатели, имеющие среднесписочную численность работников более 25 человек, в 2021 году сдают отчетность только в электронном виде (с усиленной квалифицированной электронной подписью УКЭП).

Тоже может быть полезно:

- Фиксированные платежи ИП в 2021 году за себя

- Изменения в налогообложении ИП в 2021 году

- Какие налоги платит ИП?

- Какую отчетность должен сдавать ИП?

- Сколько налогов платит ИП в 2021 году?

- Размер страховых взносов на ОПС и ОМС для ИП в 2021 году

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Что следует уплачивать

Предприниматель на УСН освобождается от уплаты многих налогов:

- НДФЛ в отношении собственных доходов;

- НДС (за некоторым исключением, например, по экспортным операциям);

- Налога на имущество, применяемого при осуществлении предпринимательской деятельности (за исключением объектов недвижимости, которые облагаются налогом на основании кадастровой стоимости).

Единственным налогом, который уплачивает предприниматель-упрощенец, работающий самостоятельно, является налог в связи с применением УСН. В нашем случае это 6% от размера полученного дохода. Налог уплачивается в течение года авансовыми платежами:

- за первый квартал — не позднее 25 апреля;

- за полугодие — не позднее 25 июля;

- за 9 месяцев — не позднее 25 октября.

Окончательная уплата осуществляется по окончании налогового периода (года) до 30 апреля следующего года.

Действует правило: если последний день срока уплаты приходится на выходной, то он этот срок переносится на первый рабочий день.

Помимо налога, ИП обязан уплачивать за себя страховые взносы в Пенсионный и Медицинский фонды. С текущего года суммы взносов зафиксировали, ранее же они были привязаны к размеру МРОТ. За 2018 год предприниматель должен уплатить за себя:

- Взносы на пенсионное страхование: С суммы дохода до 300 тыс. рублей — 26 545 рублей. Уплачиваются до 31 декабря 2021 года.

- С суммы дохода, превышающей 300 тыс. рублей — 1%. Уплачивается до 1 июля 2021 года. Установлен максимум, равный 8-кратному размеру фиксированных взносов из пункта 1. То есть максимум ИП заплатит 26 545 * 8 = 212 360 рублей.

Комментарии

Макс 14.01.2016 в 23:14 # Ответить

Не ввели же разные КБК для взносов в ПФР в пределах и сверх лимита, остался код, как в 15-м году.

Наталия 15.01.2016 в 19:21 # Ответить

Макс, добрый вечер. КБК для ПФР в пределах и сверх лимита в 2016 году разные, такие как указаны в статье.

Макс 15.01.2016 в 20:54 # Ответить

Наталия, это хотели сделать, но в последний момент отменили, приказом Минфина от 01.12.2015 № 190н. Посмотрите КБК на сайте ПФР.

Наталия 16.01.2016 в 14:13 # Ответить

Макс, добрый день. Проверили — Вы правы, исправили. Спасибо большое!

Анна 25.03.2016 в 09:03 # Ответить

Ошибка?

КБК для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода – 1 %): КБК 392 102 02010 061200 160

Наталия 25.03.2016 в 13:59 # Ответить

Анна, добрый день. С 2021 года КБК для уплаты страховых взносов на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (исчисленные с суммы дохода плательщика, полученной сверх предельной величины дохода – 1%): 392 10200 160.

Зарина 09.04.2016 в 15:11 # Ответить

Уточняю

На сайте ПФР, таблица «Тарифы на обязательное пенсионное страхование», в строке «Организации и ИП, применяющие упрощенную систему налогообложения» — 20%, не указано применение льготных ставок, будто все, кто на УСН, могут платить только 20% в ПФР и все.https://www.pfrf.ru/strahovatelyam/samozaniatoe/porjadok_upl_ip/ Вводят в заблуждение.

Николай 15.11.2019 в 22:03 # Ответить

В » ТАБЛИЦЕ ТАРИФНЫХ СТАВОК ДЛЯ СТРАХОВЫХ ВЗНОСОВ В 2019-2020 ГОДУ» не корректна вторая строка

наташа 03.04.2020 в 22:18 # Ответить

кбк

проверьте кбк за работников

Уплата страховых взносов ИП за работников в 2021 году

В 2021 году страховые взносы нужно платить по следующим тарифам:

- На пенсионное страхование (ОПС) – 22%.

- На медицинское страхование (ОМС) – 5,1%.

- На социальное страхование (ОСС) – 2,9% (без учёта взносов от несчастных случаев).

При этом некоторые ИП и организации имеют право применять пониженные тарифы (см. таблицу ниже).

В 2021 году изменилась лимиты для начисления взносов:

- на ОПС – 1 150 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%);

- на ОСС – 865 000 руб. (в случае превышения, взносы больше не уплачиваются);

- на ОМС – предельная величина отменена.

Обратите внимание, что в 2021 году были отменены льготы по страховым взносам для большинства ИП и организаций. В частности, это затронуло ИП на патенте, а также представителей МСП, работающих в социальной и производственной сферах и применяющих УСН. Пониженные тарифы оставили лишь для НКО и благотворительных организаций. Подробнее со ставками по страховым взносам можно ознакомиться в таблице ниже.

| Категория плательщиков | ОПС | ОМС | ОСС | Итого |

| Организации и ИП на ОСН, УСН, ЕНВД, ПСН и ЕСХН за исключением льготников | 22% | 5,1% | 2,9% | 30% |

| В случае превышения лимита в 865 000 рублей | 22% | 5,1% | — | 27,1% |

| В случае превышения лимита в 1 150 000 рублей | 10% | 5,1% | — | 15,1% |

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства | 20% | — | — | 20% |

| Благотворительные организации на УСН | ||||

| Участники свободной экономической зоны в Крыму и Севастополе | 6% | 0,1% | 1,5% | 7,6% |

| Организации и ИП, занимающиеся ведением технико-внедренческой и туристско-рекреационной деятельности в особых экономических зонах | 20% | 5,1% | 2,9% | 28% |

| Хозяйственные общества и партнерства, осуществляющие деятельность в области ИТ технологий и соответствующие условиям пп.1 и 2 ст. 427 НК РФ | ||||

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | 14% |

| Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов | — | — | — | 0% |

| Организации в области ИТ (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек | 8% | 4% | 2% | 14% |

Примечание: льготникам, в случае превышения лимитов в 1 150 000 и 865 000 руб. перечислять взносы на социальное и пенсионное страхование не нужно.

| Категория плательщиков | ПФР | ФФОМС | ФСС | Итого |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона | 9% | — | — | 9% |

| Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона | 6% | — | — | 6% |

Примечание: дополнительные взносы платятся независимо от лимитов в 1 150 000 и 865 000. При этом компаниям, которые провели оценку условий труда, можно платить доп. взносы на пенсионное страхование по специальным тарифам (п.3 ст. 428 НК РФ).

Страховые взносы в ФНС и ФСС необходимо перечислять ежемесячно не позднее 15-го числа следующего месяца. Если последний день совпадает с выходным или праздником, то окончательный срок уплаты взносов переносится на ближайший рабочий день.

Оплата взносов на пенсионное страхование

В 2021 году, все платежи на пенсионное страхование должны быть сделаны одним платежным поручением с применением КБК 182 1 02 02010 06 1010 160. Остальные платежные реквизиты ИФНС необходимые для оплаты вы можете узнать при помощи этого сервиса.

Оплата взносов на медицинское страхование

В 2021 году код бюджетной классификации для перечисления страховых взносов на медицинское страхование 182 1 02 02101 08 1013 160. Остальные платежные реквизиты ИФНС необходимые для оплаты вы можете узнать при помощи этого сервиса.

Оплата взносов на социальное страхование

Перечисление страховых взносов осуществляется на два вида обязательного социального страхования:

- на случай временной нетрудоспособности и в связи с материнством в ФНС РФ;

- от несчастных случаев на производстве и профессиональных заболеваний в ФСС.

Величина страховых взносов по временной нетрудоспособности составляет 2,9% от зарплаты, но может меняться в зависимости от применяемой льготы (см. таблицу выше).

Размер страховых взносов от несчастных случаев составляет от 0,2 до 8,5% в зависимости от того к какому классу профессионального риска относится основной вид вашей деятельности.

В 2021 году коды бюджетной классификации для перечисления страховых взносов на социальное страхование не изменились:

- КБК 182 1 0210 160. (в случае временной нетрудоспособности);

- КБК 393 1 0200 160. (от несчастных случаев на производстве).

Остальные платежные реквизиты вы можете узнать, обратившись в территориальное отделение ФСС и налоговую инспекцию по месту учета.

Примечание: страховые взносы необходимо уплачивать и указывать в отчётности в рублях и копейках.

Сразу рассмотрим первый и самый главный вопрос: может ли ИП уменьшить налог по УСН на фиксированные взносы.

Все права и обязанности налогоплательщика на «упрощенке» регулируются статьей 346.21. В ней есть пункт 3.1., согласно которому субъекты индивидуального предпринимательства, деятельность которых не потребовала привлечения наемных работников и облагается по объекту 6%, могут уменьшить налоговую пошлину на сумму выплаченных фиксированных сборов.

Уменьшение налога для ИП на УСН 6 процентов без работников в 2019 году возможно на размер выплат:

- В ПФ, внесенных за себя в минимально установленном размере;

- В фонд мед. страхования, уплаченных также в минимальном объеме;

- В пенсионный фонд, внесенных в размере 1% с прибыли свыше 300 тыс. р.

Предлагаем ознакомиться: Где работником может быть обжаловано дисциплинарное взыскание

Иные виды выплат, к примеру, по страхованию на добровольной основе, не учитываются.

(Доход) х 6% – (Перечисления в ПФР) – (Внесенные авансы)

| Период | Прибыль фирмы | Внесенная в ПФР оплата |

| 90 дней | 30 000 | 6 997 |

| Полугодие | 140 000 | 6 997 |

| 9 месяцев | 450 000 | 11 497 = 6 997 4 500 (1% со сверхдоходов) |

| 12 месяцев | 650 000 | 10 497 = 6 997 3 500 (1% со сверхдоходов) |

Рассчитаем, сколько денежных средств нужно подготовить к оплате:

- Первый квартал = 30 000 х 0,06 – 6 997 = -5 197. Платить не нужно.

- Полугодие = 140 000 х 0,06 – (6 997 6 997) = -5554. Вносить аванс опять же не нужно.

- 9 мес. = 450 000 х 0,06 – (6 997 6 997 11 497) = 1 509 р. нужно заплатить.

- 12 мес. = 650 000 х 0,06 – (6 997 х 2 10 497 11 497) – 1 509 = 1 503 р. нужно заплатить.

Если рассчитанный по вышеупомянутой формуле аванс уменьшится до минуса, денежные средства предпринимателю не вернут. К примеру, если получится -5999, эти 5999 налогоплательщик не получит.

Если бизнесмен привлек к труду работников, в силу вступает совсем другое правило – уменьшить отчисления в ИФНС можно на внесенные в ПФ средства за сотрудников, правда не более чем на 50% от подлежащей к оплате суммы.

Может ли бизнесмен уменьшать налог на сумму своих взносов? Да, если снижение произойдет менее чем вполовину от первоначальной цифры.

Денежные средства за себя в ФСС бизнесмен вносить не обязан. Поэтому даже если он встанет на учет в ФФС, сокращения налоговой нагрузки не произойдет. Добровольные сборы вычтены не будут.

Уменьшение налога на страховые взносы для ИП с работниками на УСН доходы 6 процентов в 2021 году возможно на размер выплат:

- Фиксированных за себя;

- Страховых за привлеченных к труду сотрудников;

- Больничных за 3 первых дня, которые оплачивает работодатель из своего бюджета;

- По добровольному страхованию для работников на случай утери ими трудоспособности.

- Также можно уменьшить налог по УСН для ИП с доходом свыше 300000 на взносы в ПФР 1%.

Ставки на взносы в бюджетные либо внебюджетные фонды, действующие в России в 2021, остались такими, как в 2021. Их можно узнать в НК РФ или у любого налоговика.

(Прибыль) х (6%) – (Вычеты) – (Уже оплаченные авансовые пошлины)

(Прибыль) х 6% х 50%

| Период | Начислено к уплате, руб. | Уплачено в ПФР, руб. |

| Первый квартал | 20 000 | 11 000 |

| Полугодие | 35 000 | 11 000 |

| 9 месяцев | 60 000 | 14 900 |

| 12 месяцев | 240 000 | 16 700 |

Рассчитываем, сколько нужно уплатить:

- Квартал = 20 000 – 11 000 = 9 000.

- Полугодие = 35 000 – 22 000 – 9 000 = 4 000. Но это более 50%, поэтому к выплате 35 000 х 0,5 = 17 500.

- З квартала = 60 000 – 36 900 – 26 500 = -3 400. Вновь пересчитываем: 60 000 х 0,5 = 30 000.

- Год = 240 000 – 53 600 – 56 500 = 129 900. Это больше 50% от 240 000 руб., поэтому к уплате берем к оплате столько, сколько насчитали.

Мы рассмотрели пример, когда ИП весь год работал сам, без привлечения персонала, поэтому уменьшал налоговые платежи на всю сумму уплаченных за себя взносов. А как уменьшить налог на страховые взносы, если предприниматель начинал работать сам, а потом принял работников? Или, наоборот, сотрудники были в начале года, но позже были уволены? Здесь ФНС высказывает мнение не в пользу налогоплательщиков.

Какие платежи обязаны платить работодатели

Обязанность по уплате таких взносов с налогами возлагается на каждого руководителя:

- Налог на прибыль.

- Обязательные взносы по социальному страхованию от несчастных случаев, социальному страхованию, медицинскому и пенсионному страхованию (см. Безопасность жизни и здоровья: какие страховки сегодня самые необходимые?).

- Накопительные части пенсионных отчислений. Требуются только на работников, подавших специальные заявления.

- Взносы по пенсионным выплатам для вредных условий труда. Перечисляются при наличии работников на пенсии и вредных условий трудовой деятельности.

- Социальное страхование тех, кто состоит в лётных экипажах. Правило касается и некоторых представителей угольной промышленности.

Если у руководителя имеются определённые разновидности льгот – он освобождается от некоторых видов компенсаций. Это поможет точнее подсчитать, сколько налогов платит работодатель за работника 2018 года.

Учет

В части учета все довольно просто. Индивидуальный предприниматель не ведет бухгалтерию и не подает ежегодную бухгалтерскую отчетность. Однако налоговый учет он вести обязан. С этой целью предприниматель должен заполнять книгу учета доходов и расходов для субъектов, применяющих упрощенную систему налогообложения. В ней предприниматель фиксирует все свои приходные операции.

По книге учета доходов и расходов ИП рассчитывает налог, подлежащий уплате в отчетном периоде. Сведения вносятся в книгу на основании выписки из расчетного счета.

Какие системы налогообложения может применять ИП

В 2021 году индивидуальный предприниматель вправе выбрать одну из пяти систем налогообложения:

- Общую (ОСН). Отличается наибольшим числом налогов к уплате, наиболее громоздкой финансовой отчётностью, но имеет и некоторые выгоды. По умолчанию на ней числятся все ИП, не подавшие при регистрации или позже заявление о выборе любой другой системы. Подробнее.

- Упрощённую (УСН). Уплачивается только один налог. Можно выбрать объект налогообложения: платить со всех поступлений или с разницы между ними и расходами. Подробнее.

- Единый сельскохозяйственный налог (ЕСХН). Применима только предпринимателями, деятельность которых связана с сельским хозяйством. Налог уплачивается с разницы между доходами и расходами. Подробнее.

- Единый налог на вменённый доход (ЕНВД). Налог рассчитывается на основании суммы, определяемой местными властями, и представляет собой фиксированный платёж, не зависящий от фактических результатов деятельности ИП за отчётный период. Перечень видов деятельности, дающих право на ЕНВД, определяют местные власти из числа перечисленных в Налоговом кодексе (НК) РФ. Подробнее.

- Патентная (ПСН). В основном базируется на тех же принципах, что и ЕНВД: патент имеет фиксированную стоимость, основанную на доходе ИП по умолчанию. Сумму этого дохода и виды деятельности, дающие право на применение ПСН, из числа перечисленных в НК РФ, устанавливают местные власти. Отличия от ЕНВД состоят в сроках действия патента и более гибком графике оплаты его стоимости, а также минимуме отчётности по сравнению со всеми другими системами. Подробнее.

Чтобы понять, какая система налогообложения выгоднее, нужно произвести подсчёты

Расчет налога

Расчет авансового платежа по налогу не вызывает трудностей. Он считается по формуле: Авансовый платеж = Налоговая база * 6 / 100, где налоговая база равна доходам предпринимателя за отчетный период нарастающим итогом.

Например, ИП заработал (доход нарастающим итогом):

- за I квартал — 0 рублей;

- за первое полугодие — 20 тыс. рублей;

- за 9 месяцев — 130 тыс. рублей;

- за год — 295 тыс. рублей.

Авансовые платежи (до вычета страховых взносов) составят:

- за первое полугодие — 20 000 * 6 / 100 = 1 200 рублей;

- за 9 месяцев — 130 000 * 6 / 100 = 7 800 рублей;

- за год — 295 000 * 6 / 100 = 17 700 рублей;

Сумма платежа за период = Авансовый платеж за период — Сумма уплаченных в периоде взносов — Авансовый платеж, уплаченный за предыдущие периоды года

В части учета доходов есть такие правила:

- Доходы учитываются по кассовому методу. Это значит, что они признаются на дату их фактического получения. ИП из нашего примера получает свои доходы в банк, следовательно, они признаются на дату поступление денежных средств на его расчетный счет.

Обратите внимание! Это правило касается и предоплаты в счет будущей поставки. Предприниматель должен включить эту сумму в свой доход на дату получения предоплаты. Если сделка не состоится, то есть предоплата будет возвращена, эта операция отражается в книге учета доходов и расходов в том периоде, когда фактически произведен возврат. Указать ее нужно со знаком «минус». Соответственно, эта сумма будет уменьшать облагаемый налогом доход. - Некоторые виды доходов не включаются в облагаемую базу, а именно: Суммы кредитов и займов, а также суммы средств, полученные в счет погашения кредитов и займов.

- Суммы доходов, которые подлежат обложению по другим налоговым ставкам. Подразумеваются купоны по облигациям, дивиденды и другие виды доходов.

- Суммы доходов, которые облагаются в соответствии с иными режимами налогообложения. Нередко предприниматель совмещает две системы, например, УСН и ЕНВД или УСН и патент.

- Суммы средств, которые не являются доходами. Сюда относятся, например, средства за возврат бракованного товара, ошибочно зачисленные банком либо переведенные контрагентом суммы.

В следующей таблице представлен фрагмент Книги учета доходов и расходов нашего ИП за I полугодие.

| № п/п | Дата и номер первичного документа | Содержание операции | Доходы, учитываемые при исчислении налоговой базы | Расходы, учитываемые при исчислении налоговой базы |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 20.04.2018 № 1 | Оплата по договору от 20.04.2018 № 1 | 20000 | |

| 2 | 23.04.2018 № 2 | Предоплата по договору от 23.04.2018 № 2 | 30000 | |

| 3 | 30.04.2018 № 3 | Возврат предоплаты по договору от 23.04.2018 № 2 | -30000 | |

| Итого за II квартал | 20000 | |||

| Итого за полугодие | 20000 |

За год, в котором предприниматель зарегистрировался, он должен уплачивать взносы не в полной сумме, а пропорционально количеству дней, которые он считался ИП. Допустим, он внесен в реестр 16 апреля 2021 года. Это значит, что он за 2021 год является предпринимателем 8 полных месяцев и еще 15 дней апреля. Расчет будет таков:

- Пенсионные взносы с дохода до 300 тыс. рублей:

- 26545 / 12 * 8 = 17696,67 рублей — за 8 месяцев 2021 года;

- 26545 / 12 / 30 * 15 = 1106,04 рублей — за 15 дней апреля;

- 17696,67 1106,04 = 18802,71 — всего в ПФР.

- Медицинские взносы:

- 5840 / 12 * 8 = 3893,33 рублей — за 8 месяцев 2021 года;

- 5840 / 12 / 30 * 15 = 243,33 рублей — за 15 дней апреля;

- 3893,33 243,33 = 4136,66 — всего в ФОМС.

Итого ИП, зарегистрированный 16 апреля 2021 года, за это год должен уплатить с дохода до 300 тыс. взносов в сумме 18802,71 4136,66 = 22939,37 рублей.

ИП без работников имеет право уменьшить авансовые платежи по налогу на сумму страховых взносов, которые он уплатил в налоговом (отчетном) периоде. Причем уменьшать сумму налога можно вплоть до нуля. Другими словами, если в отчетном периоде доход у предпринимателя был небольшой, и уплаченные взносы его полностью перекрыли, налог он может не платить.

Правила уменьшения авансового платежа такие:

- Он уменьшается в пределах исчисленной суммы. То есть если уплаченные взносы больше размера авансового платежа, «уйти в минус» налог не может. Допустим, авансовый платеж 15 тыс. рублей, а сумма уплаченных взносов — 17 тыс. рублей. Платеж уменьшится на 15 тыс. и будет равен нулю, а «лишние» 2 тыс. рублей не переносятся и не компенсируются.

- Он уменьшается на сумму, фактически уплаченную в течение этого периода, а не исчисленную за период. При этом неважно, за какой срок уплачен налог — за текущий период (авансовый платеж), за налоговый год (доплата с доходов свыше 300 тыс. рублей) или за прошлые годы (уплата долга). Например, в мае 2021 года предприниматель произвел доплату налога за 2021 год с дохода, превышающего 300 тыс. рублей. На эту сумму предприниматель сможет уменьшить авансовый платеж по налогу за I полугодие 2021 года.

Рассмотрим, как уплата взносов влияет на сумму авансового платежа. Наш вновь зарегистрированный предприниматель заработал в апреле 20 000 рублей. Предположим, что больше доходов за первое полугодие у него не предвидится. Сумма авансового налогового платежа по налогу за первое полугодие составит 20000 / 100 * 6 = 1200 рублей.

Выше мы рассчитали, что до конца года ИП должен уплатить 22939,37 рублей страховых взносов. Наш предприниматель решил в апреле в счет взносов уплатить 1200 рублей, снизив тем самым сумму авансового платежа по налогу до нуля.

Теперь допустим, что дела у ИП к концу лета пошли в гору и каждый месяц с августа по декабрь ему удавалось зарабатывать. При этом оставшуюся сумму страховых взносов он уплачивал равными долями ежемесячно (кроме апреля). Данные представлены в Таблице 1.

| Месяц | Доход | Уплачено взносов |

| апрель | 20 000 | 1 200 |

| май | — | 2 718 |

| июнь | — | 2 718 |

| Итого за полгода | 20 000 | 6 636 |

| июль | — | 2 718 |

| август | 50 000 | 2 718 |

| сентябрь | 60 000 | 2 718 |

| Итого за 9 месяцев | 130 000 | 14 790 |

| октябрь | 40 000 | 2 718 |

| ноябрь | 45 000 | 2 718 |

| декабрь | 80 000 | 2 714 |

| Итого за год | 295 000 | 22 940 |

В Таблице 2 доходы ИП, авансовые налоговые платежи и уплаченные взносы представлены нарастающим итогом.

| Период | Доход | Авансовый платеж по налогу (6%) | Фактически уплачено взносов | Платеж по налогу за период с учетом взносов |

| I квартал | — | — | — | — |

| Полугодие | 20 000 | 1 200 | 6636* | |

| 9 месяцев | 130 000 | 7 800 | 14790* | |

| Год | 295 000 | 17700 | 22940* |

*Сумма уплаченных взносов превышает сумму авансового платежа по налогу.

Теперь посмотрим, что было бы, если бы ИП не уплачивал взносы с мая по август, решив оставить их на конец года. Результаты расчета — в таблице 3.

| Месяц | Доход | Уплачено взносов |

| апрель | 20 000 | 1 200 |

| май | — | — |

| июнь | — | — |

| Итого за полгода | 20 000 | 1 200 |

| июль | — | — |

| август | 50 000 | — |

| сентябрь | 60 000 | 5 000 |

| Итого за 9 месяцев | 130 000 | 6 200 |

| октябрь | 40 000 | 5 000 |

| ноябрь | 45 000 | 5 000 |

| декабрь | 80 000 | 6 740 |

| Итого за год | 295 000 | 22940 |

Данные нарастающим итогом и суммы аванса по налогу — в таблице 4.

| Период | Доход | Авансовый платеж по налогу | Уплачено взносов | Сумма платежа за период |

| I квартал | — | — | — | — |

| Полугодие | 20 000 | 1 200 | 1 200* | |

| 9 месяцев | 130 000 | 7 800 | 6200** | 400 (7800—6200-1200) |

| Год | 295 000 | 17700 | 22940* |

*Суммы уплаченных взносов превышают сумму авансового платежа по налогу.

**Суммы уплаченных взносов меньше суммы авансового платежа по налогу.

Что такое фиксированные платежи предпринимателя

Фиксированными платежами индивидуального предпринимателя называют платежи, которые он обязан делать за себя во внебюджетные фонды — Пенсионный фонд РФ (ПФР) и Фонд обязательного медицинского страхования (ФОМС). Фиксированными их именуют, потому что эти суммы определяются государством и не зависят от полученного бизнесменом дохода: за весь период с момента открытия ИП и до государственной регистрации прекращения предпринимательской деятельности эти деньги должны быть уплачены.

При этом отчисления в ПФР формируют будущую пенсию самого бизнесмена, а платежи в ФОМС дают ему право пользоваться услугами государственных и муниципальных медицинских учреждений.

Делать фиксированные платежи предприниматель обязан, даже если сработал в минус

Социальные отчисления предприниматель обязан делать и за работников, если таковые у него есть. Однако сотрудников может и не быть, тогда и отчислять не за кого. Если же они есть, сколько надо платить за каждого из них, определяется размером их официальной зарплаты. А вот за себя надо платить в любом случае.

Избежать обязанности уплаты фиксированных взносов предприниматель может только при таких условиях:

- Он занят уходом за ребёнком до трёх лет.

- Ухаживает за престарелым, инвалидом первой группы или ребёнком-инвалидом.

- Проходит службу в армии.

Во всех этих случаях обстоятельства, дающие право на льготу, должны быть документально подтверждены: свидетельством о рождении ребёнка, паспортом пожилого человека, за которым осуществляется уход, справкой об инвалидности из бюро медико-социальной экспертизы, справкой из военкомата о направлении на службу или копией военного билета.

Ещё одним условием предоставление льготы государство выдвигает отсутствие фактической предпринимательской деятельности в соответствующем периоде. Это значит, что движение средств по счетам ИП в это время не должно осуществляться.

В налоговую инспекцию за соответствующий период должна подаваться нулевая отчётность (а отчитываться перед фискальным органом предприниматель, как и делать фиксированные платежи, обязан вне зависимости от того, ведёт он деятельность или нет).

Таблица тарифных ставок для страховых взносов в 2021 году

| Категория плательщиков страховых взносов | ПФР | ФФОМС | ФСС | Итого |

| Общие тарифы страховых взносов в 2021 году | ||||

| Организации и ИП на ОСН, УСН, ЕНВД и ЕСХН за исключением льготников | 22% | 5,1% | 2,9% | 30% |

| ИП на ПСН (торговля, общепит, сдача в аренду имущества) | ||||

| При налоговой базе на каждого работника до 796 000 (2016 г.), 876 000 (2017г.), 1 021 000 (2018 г.) | 22% | 5,1% | 2,9% | 27,1% |

| Если налоговая база на каждого работника выше 796 000 в 2016 году, выше 876 000 в 2021 году, выше 1 021 000 (2018 г.). | 10% | 5,1% | — | 15,1% |

| Льготные или пониженные тарифы страховых взносов в 2021 году | ||||

| Аптечные организации и ИП (с лицензией фармацевта), на ЕНВД | 20% | — | — | 20% |

| НКО (на УСН, которые ведут деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства) | ||||

| Организации и ИП (на УСН со льготными видами деятельности) | ||||

| Благотворительные организации (на УСН) | ||||

| ИП на ПСН (кроме торговли, общепита и сдачи в аренду имущества) | ||||

| Участники свободной экономической зоны (СЭЗ) в Крыму и Севастополе | 6% | 0,1% | 1,5% | 7,6% |

| Организации и ИП, которые занимаются ведением технико-внедренческой и туристско-рекреационной деятельности в особых экономических зонах | 8% | 4% | 2% | 14% |

| Организации в области ИТ (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек) | ||||

| Организации, получившие статус участника проекта «Сколково» | 14% | — | — | |

| Организации и ИП, которые осуществляют выплаты членам экипажей судов (зарегистрированных в Российском международном реестре судов) | — | — | — | 0% |

| Льготникам, в случае превышения лимитов для ПФР свыше 796 000 рублей, перечислять дополнительные взносы в ПФР не нужно. | ||||

| Дополнительные тарифы страховых взносов в 2021 году | ||||

| Лица, указанные в пп. 1 п.1 ст. 27 закона №173-ФЗ | 9% | — | — | 9% |

| Лица, указанные в пп. 2-18 п.1 ст. 27 закона №173-ФЗ | 6% | — | — | 6% |

| Дополнительные взносы платятся независимо от лимитов в 1 021 000 и 815 000 в 2021 году. При этом компаниям, которые провели оценку условий труда можно платить доп. взносы в ПФР по специальным тарифам (ч. 1-2.1 ст. 58.3 Закона № 212-ФЗ) | ||||

Остается добавить, что в настоящее время готовится законопроект о сохранении на период до 2021 года включительно действующих на сегодняшний день тарифов страховых взносов. Законопроект направлен на обеспечение в период с 2015 по 2021 годы неизменности условий уплаты страховых взносов в государственные внебюджетные фонды, согласно Послания Президента РФ и поручения Председателя Правительства РФ.

Налоги ИП на ОСНО

Из всех систем налогообложения именно общая – наиболее трудная для ИП.

На ОСНО предприниматель может оказаться в случаях:

- подав документы для регистрации, он выбрал именно эту систему или просто не писал заявление о выборе одного из упрощённых режимов;

- перешёл на неё по собственному желанию в процессе деятельности;

- переведён с упрощённых систем принудительно в результате превышения лимитных показателей (по оборотам, штату или недвижимости).

Для ОСНО налоги ИП в 2021 году составляют обширный список. Но главным в перечне является НДФЛ – он объединил в себе и подоходный налог, и налог на прибыль.

Для предпринимателя, как и для обычного физического лица здесь используется 13-процентная налоговая ставка. База для расчёта – разница между суммой полученной выручки за год и суммой официально подтверждённых затрат. Например, если на счета и в кассу ИП поступило денег 1 200 000 р. а расходов (с имеющимися бумагами) произведено 800 000 р., то налог надо исчислять от 400 000 р. (1 200 000 – 800 000). В итоге получаем годовой платёж равный 400 000 * 13% = 52 000 р.

Примечательно, что для предпринимателей на ОСНО предусмотрено некое послабление – профессиональный вычет по налогу в размере 20%. Эта преференция действует в случаях, если у ИП вообще не оказалось документов, способных подтвердить их действительность и официальность. В нашем примере это будет выглядеть следующим образом: 1 200 000-20% = 960 000 *13% = 124 600 р. Нетрудно заметить разницу и оценить выгоду того или иного пути.

НДФЛ переводят в бюджет по окончании года, но в течение этого временного промежутка ИП перечисляет ещё и авансы – один по истечении первого полугодия (половина предполагаемой налоговой суммы), другие за следующие кварталы (3-й и 4-й – по четверти). Расчёт авансового платежа налоговики делают самостоятельно по результатам прошлого периода, они же и направляют предпринимателю уведомление о требующейся сумме к уплате.

Итоговая сумма за год уменьшается на величину авансов.

Помимо НДФЛ за свои доходы общая система налогообложения требует от предпринимателя внесения в бюджет нескольких платежей иного характера, как то:

- НДС. Если ИП реализует товары, продукцию или услуги, облагаемые таким налогом, он должен по окончании каждого квартала, вносить соответствующие платежи.

- НДФЛ с сумм доходов, выплачиваемых физлицам, с которыми у предпринимателя заключены трудовые соглашения или договора на выполнение работ, предоставление услуг.

- Транспортный налог. Уплачивается, если предприниматель является владельцем автомобиля или иного транспортного средства. Размер налога не меняется в зависимости от целей применения транспорта – личных или коммерческих. Однако для большегрузных автомобилей, за которые вносятся деньги в «Платон», ИП вправе снизить размер налога на эти платежи.

- Налог на имущество. Этот бюджетный платёж начисляется предпринимателю, если он использует объект не в коммерческой деятельности, и к имуществу применена кадастровая оценка.

- Водный налог. Начисляется, если ИП использует для извлечения дохода водные ресурсы.

По сути, только НДС – это непременный атрибут общей системы налогообложения для ИП. Остальные налоги в той или иной мере должны вносить и налогоплательщики, использующие упрощённые режимы.

Тарифы страховых взносов за работников в 2021 году

К сожалению, обещание Правительства РФ по сохранению для УСН действия льготных тарифов до 2021 года не будет реализовано в 2019 году. Согласно, Федерального закона от 03.08.2018 № 303-ФЗ, только для социально ориентированных некоммерческих и благотворительных организаций, применяющих УСН, остается тарифная ставка в размере 20%.

Для ИП и организаций, применяющих УСН, в 2021 году тарифная ставка составит 30 %. Увеличение тарифов произойдет в следующих пределах:

- на пенсионное страхование вместо 20% необходимо будет начислять 22%;

- на медицинское страхование тариф составит 5,1 %, вместо 0 %;

- на страхование по временной нетрудоспособности и материнством тариф увеличится с 0% до 2,9 %.

Взносы надо начислять с учетом актуальных баз для страховых отчислений.

В сегменте пенсионного страхования на 2021 год установлен верхний лимит в размере 1 150 000 руб. Работодатель по каждому работнику ежемесячно выводит сумму доходных начислений (нарастанием с начала года). Если общий заработок человека ниже данного предела, пенсионные взносы рассчитываются по ставке 22%. Когда доход, подсчитанный с начала года, превысил предельную отметку, тариф страховых отчислений уменьшается до 10%.

Для взносов на социальное страхование действует верхний лимит в сумме 865 000 руб. При его превышении страхвзносы не начисляются. Эти нормативы утверждены правительственным Постановлением от 28.11.2018 г. № 1426. Ограничений базы по взносам ФОМС и «травматизму» не предусмотрено.

Переход на новые страховые взносы на УСН в 2021 году осуществляется без дополнительных условий. Работодатели-упрощенцы должны закрыть год по оплате труда с учетом действовавших ставок в 2018 году, а с зарплаты за январь 2021 года начинается применение стандартных тарифов взносов.

Пример

Для расчета суммы отчислений необходимо ориентироваться на то, что расчетный период равен годовому интервалу (ст. 423 НК РФ). Взносы начисляются по итогам каждого месяца в году на основе дохода с начала года. То есть, суммируются все доходы работника с начала года, сравниваются с пределами облагаемой базы, подсчитывается общий размер отчислений за год, после чего из этой величины вычитается сумма ранее уплаченных взносов.

Ответственность за неуплату

Если работодатель уклоняется от обязанностей по своевременному внесению обязательных взносов, то на него может быть возложена юридическая ответственность: как гражданско-правовая, так и административная. Если взносы не выплачивались в крупных (особо крупных) размерах, то может последовать и уголовная ответственность.

В случае непоступления в установленный срок необходимых платежей ФНС и другие полномочные органы вправе инициировать проверку и судебную тяжбу по взысканию задолженностей. Со всеми вытекающими отсюда негативными последствиями.

Как оплатить задолженность

По вопросам старых задолженностей следует обратиться за консультированием в предыдущие ответственные органы. Там пояснят, в каком порядке и кому (по каким реквизитам) необходимо выплачивать долги.

Внимание! Если исполнительное производство отсутствует, то, скорее всего, материалы по мерам истребования долга и его погашению уже переданы в ФНС вместе с другой документацией по отчислениям.

В любом случае каждому предпринимателю необходимо следить за своевременностью уплаты всех обязательных отчислений. А если по какой-то причине образовалась задолженность — принять меры к ее скорейшему погашению.

В противном случае надзорные органы могут не только взыскать долги принудительно, но и применить административные и иные меры госпринуждения.

Посмотрите видео о страховых взносах для ИП в 2021 году

Предыдущая статья: Свидетельство о государственной регистрации (ОГРНИП) Следующая статья: Среднесписочная численность персонала в 2018 году

Штрафы по страховым взносам в 2021 году

В 2021 году штрафы за нарушения сдачи расчетов по взносам будут рассчитывать, согласно Налоговому Кодексу РФ, по следующим правилам:

- за нарушение срока сдачи расчета по страховым взносам штраф составит 5% от неуплаченной суммы за каждый месяц, но не более 30% этой суммы;

- минимальный штраф составит 1 000 рублей (ст. 119 НК РФ);

- за каждый несданный документ по взносам штраф составит по 200 руб.(ст. 126 НК РФ);

- за умышленное занижение базы по взносам штраф составит 40% недоплаченной суммы взносов.

Материал отредактирован в соответствии с изменениями законодательства РФ, актуальными на 21.11.2018