Какие цифры участвуют в расчете амортизации линейным способом

Линейным называется способ начисления амортизации актива, позволяющий равномерно переносить его стоимость на себестоимость готовой продукции (выполненных работ, оказанных услуг).

Чтобы рассчитать ежемесячную сумму амортизации этим способом, потребуются две цифры:

- первоначальная стоимость актива (определяется нормами п. 8 ПБУ 6/01 «Учет основных средств», ст. 257 НК РФ);

- срок полезного использования (устанавливается по правилам п. 4 ПБУ 6/01, п. 1 ст. 258 НК РФ).

Отличительная черта этого способа — равные по величине ежемесячные амортизационные начисления. То есть, единожды рассчитав этот показатель, производить дополнительные расчеты не потребуется, если вы не планируете изменение амортизационного способа.

Порядок проведения начисления

Отчисления делаются с первого числа месяца, который следует за датой постановки актива на учёт.

Завершается этот процесс только в двух случаях:

- после полного переноса стоимости на готовую продукцию;

- выбытие объекта из состава имущества предприятия в результате продажи, хищения, поломки и других случаев.

При этом амортизационные отчисления прекращают начисляться с первого числа месяца, который следует за датой исключения актива из собственности организации.

Начисление может быть временно приостановлено, если:

- объект законсервирован на срок более трёх месяцев;

- имущество находится на реконструкции или модернизации свыше года.

После возвращения активов в производство отчисления следует возобновить. Годовая сумма амортизации должна быть рассчитана с учётом восстановительной стоимости.

Иногда в состав имущества предприятия включаются активы, бывшие в употреблении в других организациях. К таким объектам относятся:

- взносы в уставный капитал;

- основные средства, приобретённые после реорганизации;

- купленные не новые активы.

Для таких объектов правила, расчёт и порядок начисления амортизации точно такие же, как и для новых. Однако стоит учесть и срок их пребывания в другой компании. Для актуального учёта необходимо вычесть из периода полезного использования время его фактической эксплуатации. Вся накопленная по этому объекту в другой фирме амортизация принимается вместе с балансовой стоимостью актива.

Бухгалтерский учёт амортизации осуществляется с использованием контрарного счёта 02. В процессе своей деятельности предприятие фиксирует проводками все случаи движения накопленной суммы. Например:

| Операция | Дебет | Кредит |

| Начислена амортизация | 20 (23, 25, 26, 29, 44) | 02 |

| Списание при выбытии ОС | 02 | 01/выб |

| Уценка при пересмотре стоимости ОС | 02 | 84 (91.2) |

| Дооценка амортизации | 83 (91.1) | 02 |

Все эти проводки вносятся в журнал операций на основании ведомости расчёта амортизации. Стоимость основных фондов подлежит переносу на готовую продукцию ежемесячно.

Сумму амортизации, доначисления и уценку в результате пересмотра стоимости активов следует своевременно вносить в инвентарную карточку объекта.

Стоимость актива делим на месяцы использования (пример расчета)

Если срок полезного использования (СПИ) актива выражен в месяцах, формула расчета ежемесячной суммы амортизации линейным способом (СА) выглядит так:

СА = ПСА / СПИ,

где ПСА — первоначальная (восстановительная) стоимость актива.

Покажем на примере расчет амортизации линейным способом.

ПАО «Северный ветер» установило по приобретенному технологическому оборудованию в 2021 году линейный способ начисления амортизации. Затраты на его покупку и пуско-наладочные работы без учета НДС — 7 498 224 руб. Срок полезного использования актива — 36 мес. В январе 2021 года были закончены работы по подготовке оборудования к эксплуатации и его начали использовать.

Сумма ежемесячной амортизации составила:

СА = 7 498 224 / 36 = 208 284 руб./мес.

Показатель СА можно рассчитать и по другой формуле (п. 2 ст. 259.1 НК РФ):

СА = ПСА × 1 / СПИ × 100%

Подставим в нее данные из примера и рассчитаем линейную амортизацию:

СА = 7 498 224 × 1 / × 100% = 208 284 руб./мес.

Результат расчета по обеим формулам одинаковый.

Как расчёты производятся на практике?

Первичная стоимость объекта будет основой для подсчёта. Её легко определить – суммировать все затраты по покупке, строительству того или иного объекта.

Показатель восстановительной стоимости применяется в том случае, если стоимость имущества была переоценена.

Классификационный перечень основных средств поможет определиться с эксплуатационным периодом объектов. Именно здесь они разделяются на определённое количество групп.

Но организация сама может назначить эксплуатационные сроки, если в этом списке он отсутствует.

В таком случае расчёт идёт на:

- Условия эксплуатации в ближайшем будущем.

- Физический износ, его предполагаемая величина.

- Прогнозируемое время использования.

Для расчётов обычно пользуются формулой:

K=(1:n)*100

N – обозначение срока эксплуатации, в годовом эквиваленте.

K – норма по амортизационным отчислениям на год.

Полученный результат делится на 12 при необходимости определения нормы помесячно.

Что касается самого линейного метода начисления затрат на амортизацию, то в данном случае формула выглядит несколько иначе:

A=C*K/12

K – Символ амортизационной нормы.

C – Данные по имуществу, о его первоначальной стоимости.

A – Амортизационная группа отчислений по месяцу.

Деление на 12 становится ненужным, если отчисления на амортизацию высчитываются на год.

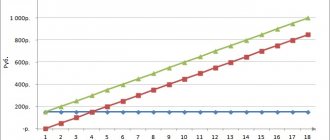

Пример расчета амортизации линейным способом

Основное средство стоимостью 1 000 000 рублей было поставлено на баланс предприятия в марте. Бухгалтер определил, что его эксплуатационный срок, согласно дифференциации по амортизационным группам, составит 10 лет.

Порядок расчета амортизации линейным способом для данного примера:

- Определяем годовую норму амортизации: К = 1/10*100% = 10%.

- Месячная норма амортизации составит: 10%/12 = 0,83%.

- Определяем размер ежемесячных амортизационных отчислений:

1 000 000*10%/12 = 8333 рубля.

- Величина амортизационных отчислений за год эксплуатации составляет:

1 000 000 рублей /10 лет = 100 000 рублей.

Таким образом, используя линейный метод, амортизацию необходимо начислять с апреля в размере 8333 рубля в месяц.

Универсальность и расчетная простота не единственные преимущества метода

Линейный способ отличается двумя главными преимуществами:

- универсальностью — отсутствием различий между алгоритмами бухгалтерского и налогового учета и расчета амортизации, что избавляет от необходимости отражения разниц по ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций»;

- простотой расчета — при выборе линейного способа начисления амортизации не нужны сложные и регулярные вычисления амортизации, используется простая формула при вводе актива в эксплуатацию.

В дополнение можно назвать еще две особенности способа, отличающие его от нелинейных алгоритмов расчета амортизации:

- Равномерность включения амортизации в затраты. Равномерное списание амортизации будет достоинством линейного способа, если компании выгоднее и удобнее переносить затраты в сумме амортизации на себестоимость равномерно. Например, при вводе объекта в эксплуатацию планируется, что он будет приносить одинаковую прибыль в течение всего срока использования. Если же наибольшую прибыль ожидается получить в первые месяцы эксплуатации актива и есть заинтересованность в списании наибольших сумм амортизации в этот период, следует избрать нелинейный способ начисления.

- Учетная точность. В отличие от нелинейных способов, где начисление амортизации производится по группе объектов амортизационной группы, линейный способ позволяет отслеживать сумму накопленной амортизации и остаточную стоимость по каждому конкретному объекту. Для этого достаточно выстроить грамотный аналитический учет по счетам 01 «Основные средства» и 02 «Амортизация основных средств».

Что собой представляет этот метод?

Линейный способ — это метод начисления, при котором перенос стоимости основных средств на готовую продукцию осуществляется равномерно в течение всего периода эксплуатации.

За основу таких расчётов берётся первоначальная стоимость. Это сумма всех расходов, потраченных на покупку актива, его доставку, монтаж и ввод в эксплуатацию.

Если предприятие проводило переоценку своего имущества, то в расчётах используется восстановительная стоимость.

Вычисление величины амортизации невозможно без установления длительности срока эксплуатации. Его продолжительность рекомендуется определять в соответствии с разработанным государством классификатором основных фондов. Однако возможен самостоятельный прогноз периода эксплуатации имущества. Для этого анализируются следующие факторы:

- физический износ, который связан с режимом и условиями работы;

- возможный срок использования, соответствующий мощности оборудования;

- нормативные акты и прочие юридические ограничения на время использования актива.

К положительным моментам использования этого метода относят следующее:

- простота расчётов, не нужно делать длительных вычислений и разбираться в сложных формулах;

- стоимость имущества равномерно переносится на готовую продукцию;

- амортизация рассчитывается по каждому объекту;

- данный метод используется в налоговом учёте;

- не требуется регулярных перерасчётов;

- подходит для начисления амортизации недвижимого имущества.

Наряду с плюсами есть и ряд недостатков, обусловленных особенностями производства:

- не учитывается ухудшение изначального состояния оборудования с течением времени;

- не берётся в расчёт моральный износ;

- не подходит для крупных организаций, которые используют технику неравномерно, то есть когда некоторые машины простаивают;

- не учитывается нагрузка на средства производства.

Отрицательные последствия использования линейного способа уступают плюсам. Именно поэтому его выбирает для учёта подавляющее большинство предприятий.

Технический прогресс и линейный способ

Преимущество равномерного списания амортизации, лежащее в основе линейного способа, полностью исчезает, если активы компании подвержены быстрому моральному износу.

Это могут быть автомобили, станки, исключительные права на компьютерные программы и иные нефинансовые активы, использование которых становится неэффективным вследствие появления новых более совершенных моделей и образцов.

Морально устареть может также недвижимость, если она перестанет соответствовать современным требованиям эргономики, качества и объема предоставляемых услуг.

Если технический прогресс и изменяющиеся требования влияют на быстрое устаревание актива, при выборе амортизационной модели необходимо рассмотреть целесообразность применения нелинейных способов.

В данном случае равномерное начисление амортизации не обеспечивает достаточную концентрацию необходимых для замены актива ресурсов. Тем компаниям, которые планируют быстро обновлять производственные активы, выгоднее применять нелинейные способы начисления амортизации.

Этапы начислений

Процесс амортизации должен осуществляться в соответствии с установленными правилами и требованиями. Они распространяются на все способы, в том числе и на линейный.

Основные правила:

- Амортизационные начисления вводят с месяца, следующего за датой ввода в эксплуатацию и постановки объекта на баланс.

- Рассчитанные месячные отчисления проводят независимо от прибыли либо иных финансовых результатов.

- Отчисления подлежат учету в соответствующем налоговом периоде.

- Если объект не эксплуатируется дольше 3-ех месяцев или более 1 года находится в ремонте, отчисления приостанавливают.

- При утрате прав собственности, списания в связи с изнашиванием или при полном выводе из баланса амортизацию прекращают начислять со следующего месяца.

Необходимо учитывать, что линейный расчет осуществляют для каждого объекта ОС по отдельности. При этом начальная (либо восстановительная) стоимость объекта – это неизменный фактор.

Поэтому рассчитав нормы годовой и месячной амортизации, эти показатели не меняются до момента вывода из эксплуатации.

Выводы

Линейный способ начисления амортизации предполагает, что физическое изнашивание имущества происходит равномерно на протяжении всего эксплуатационного периода. В основной степени это относится к стационарным сооружениям, которые не так быстро изнашиваются и морально устаревают как оборудование.

Если невозможно точно определить норму износа имущества, то линейный способ будет самым удобным и простым. Также этот метод подходит в случае, если предприятие приобретает имущество на длительный срок эксплуатации и не планирует его быстрой замены.

Источники

- https://www.klerk.ru/buh/articles/481913/

- https://FBM.ru/bukhgalteriya/linejjnyjj-sposob-dlya-nachisleniya-amort.html

- https://investolymp.ru/linejnyj-metod-nachisleniya-amortizaczii.html

- https://sovetkadrovika.ru/spravochnik/raschet/amortizacii-linejnym-sposobom.html

- https://nalog-nalog.ru/nalog_na_pribyl/rashody_nalog_na_pribyl/linejnyj_metod_nachisleniya_amortizacii_osnovnyh_sredstv_primer_formula/

- https://PravoDeneg.net/buhuchet/linejnyj-sposob-rascheta-amortizatsii.html

- https://ZnayDelo.ru/buhgalteriya/nachislenie-amortizacii-linejnym-sposobom.html

- https://www.audit-it.ru/terms/accounting/lineynyy_metod_amortizatsii.html

- https://praktibuh.ru/buhuchet/vneoborotnye/os/amortizatsiya/provodki-schet-02.html

Бухгалтерский учет амортизационных отчислений ОС

Амортизация представляет собой единицу износа в денежном выражении. То есть это часть стоимости объекта ОС, которая ежемесячно закладывается в себестоимость продукции, услуг, товара.

Посредством амортизации происходит постепенный перенос стоимости основного средства, по которой он числится в бухгалтерском учете, на продукцию, товары.

В конечном итоге потраченные на приобретение ОС денежные средства возвращаются в компанию после получения оплаты от покупателей, клиентов за приобретенные ценности.

Процесс этот постепенный, продолжается на протяжении всего срока полезного использования. Для его учета бухгалтер ежемесячно совершает проводки на специально предназначенных для этого бухгалтерских счетах.

До тех пор, пока основное средство числится на балансе предприятия, бухгалтер должен ежемесячно проводить амортизационные отчисления. Данная процедура проводится до момента полного износа, списания в связи с непригодностью, поломкой или передачи другим лицам.

Процесс амортизационных накоплений приостанавливается только в двух случаях:

- Нахождение ОС на консервации, при условии, что ее продолжительность превышает 3 месяца.

- Восстановление, модернизация, реконструкция объекта, если этот процесс занимает более года.

Если принято решение продать объект или списать его, то бухгалтер определяет остаточную стоимость ОС. Для этого списывается проводками начисленная за весь период амортизация на счет 01, где определяется остаточный параметр.

Если в процессе эксплуатации оборудования или иного объекта меняется первоначальная стоимость в связи с переоценкой, то также производится пересчет амортизационных накоплений и выполняются необходимые проводки.

Таким образом, с необходимостью отражения проводок по учету амортизации основных средств бухгалтер сталкивается в следующих случаях:

- проведение ежемесячных амортизационных отчислений;

- изменений накопленных отчислений в связи с переоценкой стоимости основного средства (может как увеличиться, так и уменьшиться);

- списание амортизируемого объекта за ненадобностью (износ физический или моральный, поломка, неисправимые дефекты);

- выбытие основного средства на сторону (продажа, передача в дар, внесение в уставный капитал других предприятий).

Как отражается излишне начисленная сумма за прошлый период?

Если амортизация за прошлый период начислена не правильно в излишней сумме, то ошибки нужно исправлять. При этом важно, в каком периоде они допущены – текущем году или прошлом.

Механизм исправлений ошибок бухгалтерского учета прописан в ПБУ 22/2010.

Если излишне начислена сумма амортизации, то необходимо сторнировать лишние начисления красными проводками по тем счетам, по которым были совершены неверные записи.

Если ошибка допущена в текущем году

Амортизация исправляется до закрытия счетов 20 или 44 (смотря, где учитываются накопления):

Проводка сторно: Дт 20 (44) Кт 02 – на сумму излишне начисленной амортизации.

Исправление после закрытия счета 20 (или 44):

Также нужно скорректировать счет 90, отразив расходы, не принимаемые для налогового учета.

Проводка сторно: Дт 90.3 Кт 20 на излишне начисленную сумму.

Если излишнее начисление произошло в завершившемся году

Корректировки нужно вносить в счет 91 — проводка: Дт 02 Кт 91.

Как работать с имуществом, которое было в употреблении?

Организации часто эксплуатируют объекты, которые уже были в употреблении. Среди них:

- Основные средства, полученные предприятием по правопреемству, когда юридическое лицо было реорганизовано.

- Имущество, поступившее в качестве взноса в уставный капитал.

- Объекты, состояние которых не было новым уже в процессе приобретения

Для таких объектов амортизацию рассчитывают ровно также, как и для основного имущества. Единственная разница – в том, что срок эксплуатации считается несколько иначе.

Для его определения отнимаем от срока, установленного бывшими владельцами, время, за которое оборудование использовалось фактически.

Главное – помнить о том, что результаты финансовой деятельности не должны влиять на отсутствие, либо наличие данных отчислений на конкретном предприятии. Они обязательно входят в расходы по тому налоговому периоду, к которому относятся.

Допустимо применение нелинейных способов начислений по амортизации, но именно линейный будет удобным, например, для зданий или сооружений. И для других объектов, которые напрямую в производственных процессах не используются.

Способы начисления амортизации основных средств: