Обязанностью работодателя, направляющего своего работника в командировку, является возмещение затрат последнего. Работнику возмещаются расходы на питание, проживание, суточные, а также проезд к месту назначения. Независимо от того, на каком транспорте добирался работник и как был приобретен билет, понесенные им расходы подлежат возмещению. Оплата билета и возмещение средств работнику подлежат отражению в бухучете работодателя. В статье рассмотрим, как осуществляется учет авиабилетов в бухгалтерском учете.

Особенности учета авиабилетов

Авиабилет представляет собой договор перевозки, заключенный между пассажиром и авиакомпанией и дающий право на услуги авиаперевозки, имеющий вид именного документа. Билет – это средство контроля, который в обязательном порядке регистрируется перед вылетом, после чего пассажиру выдается посадочный талон.

Важно! Бухгалтерский учет авиабилетов осуществляется на основании затрат, имеющих документальное подтверждение, понесенных работниками на проезд к месту назначения. Данные расходы относятся к прочим и учитываются при определении налогооблагаемой базы по налогу на прибыль.

Обязанностью работодателя является возмещение издержек сотрудника в командировке, в том числе суточные, оплату за питание и проживание, а также проезд. Оплата проезда работникам компенсируется независимо от того, какой вид транспорта был использован и каким способом был куплен билет. Главное, чтобы сотрудник мог предоставить работодателю обоснование своих потраченных сумм.

Расчеты по командировочным расходам

Правила направления сотрудников в командировку установлены положением, утвержденным постановлением Правительства РФ от 13.10.2008 № 749. Согласно п. 10 этого документа денежные средства выдаются сотруднику перед поездкой на оплату:

- проживания;

- проезда;

- дополнительных расходов в связи с нахождением вне дома.

Авансовый отчет должен быть представлен до истечения установленных работодателем рабочих дней после возвращения из командировки. На все расходы (кроме суточных) должны быть приложены оправдательные документы.

Для БУ существуют некоторые ограничения по размерам возмещений для внутрироссийских командировок, установленные п. 1 постановления Правительства РФ от 02.10.2002 № 729. Если расходы превышают лимиты, то они могут быть возмещены за счет сэкономленных бюджетных средств или за счет средств от коммерческой деятельности БУ (п. 3 постановления № 729). В следующей таблице указаны предельные ограничения:

| Вид расходов | Размер компенсируемых расходов | |

| Расходы подтверждены | Расходы не подтверждены | |

| Наем жилья | Не более 550 руб. в сутки | 12 руб. в сутки |

| Суточные | 100 руб. в день | |

| Проезд поездом | Не более стоимости билета в купейный вагон скорого фирменного поезда | Стоимость плацкарта |

| Проезд по воде | Не более стоимости билета:

| Стоимость билета:

|

| Проезд на самолете | Не более стоимости билета в эконом-классе | – |

| Проезд автотранспортом | Не более стоимости билета на автотранспортное средство общего пользования (кроме такси) | Стоимость билета на общественный автобус |

Для командировок за границу также разработаны нормы компенсации расходов на аренду жилья — это приказ Минфина РФ от 02.08.2004 № 64н, а для суточных нормы регламентируются постановлением Правительства РФ от 26.12.2005 № 812. Предельные величины расписаны в разрезе стран, куда отправляется сотрудник.

Отметим, что для госслужащих имеется отдельный документ, регламентирующий командировки — указ Президента РФ от 18.07.2005 № 813.

Учет авиабилетов в бухгалтерском учете

Отражение в учете расходов на покупку сотрудниками авиабилетов возможно в том случае, если к авансовому отчету прикладываются такие документы:

- авиабилет, при покупке которого был выдан чек, либо маршрутная квитанция, в которой отражаются все данные о поездке, включая стоимость перелета;

- посадочный талон, в котором отражены данные о пассажире, даты вылета и прилета, а также информация о посадочном месте.

Электронные билеты отражаются на субсчете 50.3. В затраты данная сумму списывается после того, как утвержден авансовый отчет. Рассмотрим подробнее на примерах.

Пример 1: Компания по безналу оплатила за электронный авиабилет для работника, направляемого в командировку. Стоимость билета составила 10 000 рублей. В бухгалтерском учете будут следующие операции:

| Хозяйственная операция | Д | К |

| Оплата электронного билета на сумму 10 000 рублей | 60 | 51 |

| Поступление электронной маршрутной квитанции | 50.3 | 60 |

| Работнику выдана маршрутная квитанция | 71 | 50.3 |

| По возвращении сотрудник представил авансовый отчет и затраты были признаны в учете | 26 | 71 |

Пример 2: Компания по безналу оплатила электронный билет стоимостью 12 000 рублей. В связи с тем, что изменилась дата поездки, авиабилет в тот же день был сдан. Авиакомпания при этом удержала сбор, в результате чего сумма возврата составила 10000 рублей. Отражение данных операций в бухгалтерском учете в этом случае будет следующим:

| Хозяйственная операция | Д | К |

| Оплата электронного билета на сумму 12 000 рублей | 60 | 51 |

| Поступление электронной маршрутной квитанции | 50.3 | 60 |

| Осуществлен возврат авиабилета | 60 | 50.3 |

| От авиакомпании на расчетный счет компании поступили деньги за сданный авиабилет, сумма 10000 рублей | 51 | 60 |

| Разница отнесена в расходы компании, сумма 2000 рублей (12000 – 10000) | 91.2 | 60 |

Как отразить аванс на командировку

Допустим, сотрудник обратился в кассу учреждения для получения денежных средств на командировку. На руках у сотрудника записка-расчет, одобренная руководителем.

Действия кассира:

- Проверяем распорядительный документ. Напомним, что таким документом может быть приказ руководства, заявление работника либо отдельная записка-расчет. Все документы должны быть завизированы директором.

- Выписываем расходный кассовый ордер, если подчиненный желает получить аванс на командировку наличными деньгами. Либо составляем платежное поручение на перечисление средств на банковскую карту работника.

- Передаем наличность работнику под подпись. Одновременно осуществляем бухгалтерскую запись: Дебет 71 Кредит 50 «выдано из кассы на командировочные расходы» — проводка.

Для бюджетников при выдаче из кассы аванса на командировку проводка будет другой: Дебет 0 208 12 560 Кредит 0 201 34 610.

При перечислении денег на расчетные счета используйте аналогичные проводки:

- для НКО — выдан аванс на командировочные расходы, проводка: Дт 70 Кт 51;

- для бюджетников — Дт 0 208 12 560 Кт 0 201 11 610.

ВАЖНО!

Чтобы установить размер выплат командировочному, нужно оформить специальный приказ и Положение о командировках.

Отражение в бухучете сервисного сбора

Часто считается, что сервисный сбор следует относить к командировочным расходам. Однако, данный вид комиссионного вознаграждения посреднической компании не входит в перечень командировочных расходов.

Важно! Комиссия посреднику, не включенная в тариф на перевозку, для целей налогового учета признается как прочие расходы, имеющие отношение к производству и реализации.

Списание сервисного сбора происходит не после завершения командировки, а при покупки авиабилета. Проводки при этом будут следующими:

| Хозяйственная операция | Д | К |

| С расчетного счета оплачен сервисный сбор | 60 | 51 |

| Получена маршрутная квитанция | 50.3 | 60 |

| Отражена стоимость сервисного сбора | 26 | 60 |

Особенности схемы учета и оформления командировочных

То есть при возврате казенным учреждением билета может идти речь о расторжении ранее заключенного договора перевозки пассажира.

Направление в служебные командировки женщин, имеющих детей в возрасте до 3 лет, допускается только с их письменного согласия и при условии, что это не запрещено им в соответствии с медицинским заключением. Женщины должны быть ознакомлены в письменной форме со своим правом отказаться от направления в командировку.

Часто бывает так, что компании оплачивают проезд к месту командировки и обратно с расчетного счета, бронируя авиа и ж/д билеты заранее: для многих это дешевле и удобнее.

ГСМ входят в состав материально-производственных запасов (МПЗ) и принимаются к бухгалтерскому учету по фактической себестоимости в соответствии с Положением по бухгалтерскому учету «Учет материально-производственных запасов» (утв. приказом Минфина России от 09.06.2001 № 44н, далее — ПБУ 5/01). Согласно Плану счетов для учета ГСМ в программе используется субсчет 10.03 «Топливо».

Порядок учета электронного билета в авансовом отчете

Расходы для бухучета подтверждаются первичной документацией, оформленной в соответствии со ст. 9 закона 402-ФЗ «О бухгалтерском учете». Обязательного перечня документов, которыми подтверждаются расходы на проезд, нет. Поэтому, для того, чтобы можно было признать расходы по покупке электронных авиабилетов, следует применять следующие документы:

- Квитанция или маршрут, распечатанный на бумаге электронный билет, в котором указывается стоимость перелета. Это позволит подтвердить расходы на покупку авиабилета.

- Посадочный талон, выдаваемый на регистрации при посадке на рейс. Данный документ подтверждает перелет по маршруту, который указан в билете.

Утеря документов

Бывают ситуации, когда командированные лица теряют электронные билеты, посадочные талоны. В этом случае сотруднику достаточно просто распечатать маршрут-квитанцию из своего электронного почтового ящика еще раз.

Посадочный талон восстановить нельзя. Однако компания все равно сможет учесть расходы на приобретение электронного билета в целях налогообложения. Во-первых, достаточно подтвердить затраты косвенно с помощью документов, удостоверяющих командировку и факт пребывания сотрудника в месте служебной поездки (например, счет гостиницы за проживание), и распечатки электронного билета. Во-вторых, можно использовать архивную справку, выданную компанией-перевозчиком по требованию пассажира и содержащую фамилию, имя, отчество пассажира, направление и номер рейса, дату вылета и стоимость билета (см. письмо Минфина России от 22.03.2010 №03-03-06/1/168).

Даже при утере посадочного талона стоимость билета не будет признана доходом сотрудника: согласно поп. 3 ст. 217 НК РФ, от обложения НДФЛ освобождаются суммы компенсации командировочных расходов сотрудника, если они имеют должное документальное подтверждение. А раз Минфин России считает, что для начисления НДФЛ электронный билет — сам по себе достаточное документальное подтверждение, то факт утраты посадочного талона в данном случае значения не имеет (письмо ведомства от 21.03.2011 №03-04-06/6-49).

НДС с авиабилетов

Иногда стоимость авиабилетов, приобретаемых для направления работника в командировку, составляют большую часть всех командировочных расходов. Поэтому желание компании возместить данные расходы можно объяснить. НДС по командировочным расходам может быть принят к вычету, поэтому, если компания напрямую купила билет у авиакомпании, проблем быть не должно. Продавец выставит счет-фактуру, на основании которой компания сможет принять НДС к вычету в обычном порядке. Однако, на практике сотруднику зачастую просто выдаются деньги, на которые он самостоятельно покупает себе авиабилет.

Согласно ст. 172 НК РФ, НДС по командировочным расходам принимается к вычету на основании следующих документов:

- счета-фактуры, выставленной продавцом;

- иного документа в случаях, предусмотренных п.3,6,7,8 ст. 171 НК РФ.

Если билет сотрудник покупает самостоятельно, то счет-фактура ему не выдается. Поэтому для возмещения НДС компания вправе предъявлять и другие документы. По командировочным расходам НДС к вычету принимается на основании БСО (бланк строгой отчетности), выданного работнику и включенного в документы, прилагаемые к отчету. Бланк должен содержать отдельную строку с выделенным НДС. Данный БСО подлежит регистрации в Книге покупок. Также условиям для принятия НДС к вычету соответствует распечатанный маршрут электронного билета. Необходимо, чтобы НДС в нем был выделен отдельной строкой.Также для подтверждения расходов необходимо сохранить посадочный талон. Налоговый орган должен иметь возможность идентифицировать продавца, а если билет выписан на иностранном языке, сделать это не получится. То есть авиабилет должен быть выдан на русском языке, причем достаточным будет перевод только необходимых реквизитов.

Как отразить денежные документы в учетной политике

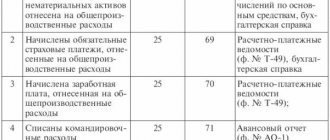

Рассмотрим бухгалтерские проводки командировочных расходов, перечень затрат и типичных ситуаций при отражении документов, поступивших от прибывшего из командировки сотрудника.

Маршрут-квитанция электронного авиабилета и контрольный купон электронного железнодорожного билета являются документами строгой отчетности и применяются для наличных денежных расчетов и (или) расчетов с использованием платежных карт без ККТ.

Согласно плана счетов бухгалтерского учета, утвержденного приказом Минфина России от 31.10.2000 № 94 н, оплаченные авиабилеты учитываются на счете 50-3 «Денежные документы». Приходовать билеты следует в тот день, когда они поступили в организацию. Порядок одинаково применим для билетов на бумажном бланке и для билетов в электронном виде. Остаток неиспользованных сумм на основании заявления сотрудника был удержан из его заработной платы.

В связи с этим изменились и аналитические счета в целях отражения таких расходов в бухгалтерском учете. С 1 января 2019 года изменился порядок применения кодов КОСГУ в части командировочных расходов. В связи с этим изменились и аналитические счета в целях отражения таких расходов в бухгалтерском учете.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Этот отчёт (АО-1) составляется работником совместно с бухгалтерией и утверждается руководителем. В самом низу указывается количество документов и листов, на которых они приложены к отчёту (чеки обычно целыми пачками наклеивают на листы формата А4).

Ошибкой является отнесение цены перелета на затраты в момент его покупки или выдачи. В состав затрат стоимость авиаперелета можно включить только когда командировка состоялась и сотрудник представил авансовый отчет. Приобретение билета не доказывает факт уменьшения экономической выгоды, поездка может, и не состоятся и билет придется возвращать с определенными денежными потерями.

Контрольный купон оформляется и обязательно направляется в электронном виде по информационно-телекоммуникационной сети пассажиру. Нельзя принимать к бухгалтерскому и налоговому учету чеки из ресторанов и кафе: подразумевается, что расходы на питание компенсируются суммой суточных, но если компания желает провести подобные расходы в бухгалтерском учете, то это следует делать за счет средств чистой прибыли компании, не отражая такие затраты в налоговом учете.

Бухгалтерский учет проездных билетов

Работодатель, направляя своих сотрудников в места, удаленные от работы, обязан возмещать стоимость проездных билетов. Данная стоимость отражается на счете 50.3 в составе стоимости денежных документов. Затраты по служебным командировкам не списываются сразу в расходы и не относятся на подотчетных сотрудников без промежуточных проводок. Порядок отражения затрат по оплате проезда работника выглядит следующим образом:

| Хозяйственная операция | Д | К |

| Получение проездной документации | 50.3 | 60 |

| Со стоимости билетов выделен НДС | 19 | 60 |

| Выдача билетов сотруднику (сумма без учета НДС) | 71 | 50.3 |

| Признание расхода на проезд, после того как утвержден авансовый отчет | 26 | 71 |

Важно! Принять по проезду НДС к вычету можно только в случае наличия счета-фактуры. Также это возможно в том случае, если сумма налога отдельно выделена в проездном документе.

Как в учете бюджетного учреждения отразить приобретение электронных билетов?

В статье напомним основные правила направления работников в служебные командировки, расскажем о гарантиях и компенсациях, которые предоставляются в этом случае, а также рассмотрим порядок отражения командировочных расходов в учете государственных (муниципальных) учреждений с опорой на изменения, произошедшие с 01.01.2019 в порядке применения КОСГУ.

Поэтому в качестве счета расчетов удобно использовать счет 76.05 «Расчеты с прочими поставщиками и подрядчиками». Этот же счет следует указывать и при отражении оплаты поставщику, тогда затруднений с зачетом авансов не возникнет.

Как видим, отнесение командировочных расходов может осуществляться по различным КВР и КОСГУ в зависимости от того, выдаются ли (компенсируются) денежные средства сотруднику или учреждение приобретает для него услуги.

По письму №03-03-06/1/35212 Минфина России посадочный талон, включая его электронную форму, выданный на электронную регистрацию должен иметь отметку, подтверждающую факт оказания услуги воздушной перевозки. Такой отметкой является штамп о досмотре.

При этом разница между стоимостью билета и суммой возвращенных авиаперевозчиком денежных средств вполне обоснованно может быть отнесена на финансовый результат деятельности учреждения по расходам.

Суточные в Организации в соответствии с Положением о командировках выплачиваются из расчета 1 500 руб./сут.— 4 500 руб. на 3 дня.

Сотруднику выдается аванс для приобретения проездных документов и оплаты гостиницы, выплачиваются суточные.

Сегодня в России отсутствует нормативное определение для понятия «денежные документы». Не разработан и единый реестр денежных документов.

Стоимость воздушных передвижений обычно составляет значительную часть сметы служебных поездок. Издержки на командировки включаются в прочие расходы и понижают облагаемую налогом на прибыль массу (ст. 264 НК РФ п. 1.12), а при использовании упрощенной схемы налогообложения входят в состав расходов (ст. 252 п.1 НК РФ).

Правильно составленный локальный нормативный акт должен обосновывать целесообразность применения денежных документов в бюджетном учреждении. Для этого необходимо тщательно прописать алгоритм, по которому сотрудники будут подтверждать свои расходы.

Служебная командировка — это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.

Поскольку учреждение уже оплатило, но еще не погасило денежные документы, они должны храниться в кассе.

Служебная командировка — это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы.

Сначала отметим, что электронный билет используется для удостоверения договора перевозки пассажира в дальнем следовании, в котором информация о перевозке пассажира представлена в электронно-цифровой форме и содержится в автоматизированной системе управления пассажирскими перевозками на транспорте.

Учет билетов на ж/д перевозки в бухучете

Подтверждением факта приобретения электронного билета является контрольный купон. Он содержит в себе все реквизиты о пассажире, транспорте, а также поездке. Данный бланк относят к БСО. В том случае, если билеты утеряны, возместить понесенные работником затраты можно по дубликатам документов. Если билет и иные подтверждающие документы составлены на иностранном языке, то потребуется сделать перевод на русский язык основных реквизитов. В случае приобретения работником билетов самостоятельно, за наличные, проводки будут следующими:

| Хозяйственная операция | Д | К |

| Из кассы работнику выданы деньги на покупку ж/д билета | 71 | 50 |

| На основании авансового отчете, представленного работником, затраты признаны в учете | 26 | 71 |

Если билет был приобретен через третьих лиц, то будет уплачиваться комиссия посреднику. В этом случае проводки будут следующими:

| Хозяйственная операция | Д | К |

| Перечислены с расчетного счета денежные средства за билет и сервисный сбор | 60 | 51 |

| Получен контрольный купон | 50.3 | 60 |

| Стоимость услуг посредника отнесена на расходы | 26 | 60 |

Оформление расчетов с подотчетниками в БУ

Согласно п. 213 инструкции по применению единого плана счетов для бюджетных структур (приложение 2 к приказу Минфина РФ от 01.12.2010 № 157н) деньги под отчет выдаются сотруднику на основании заявления, в котором должна быть указана следующая информация:

- назначение выплаты;

- калькуляция необходимых средств или объяснение величины аванса.

ВНИМАНИЕ! С 30.11.2020 правила выдачи подотчета упростили. Теперь в заявлении на выдачу денег под отчет не обязательно указывать сумму аванса и срок, на который выдают подотчетные суммы. Также работодателям разрешили оформлять один приказ на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому работнику.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Для бюджетников также действует общее для всех указание Банка России о ведении кассовых операций от 11.03.2014 № 3210-У, согласно которому выдача денег происходит по расходному кассовому ордеру, форма которого с кодом 0310002 утверждена для БУ приказом Минфина РФ от 30.03.2015 № 52н. В период не позже установленных учреждением рабочих дней по окончании срока, на который выданы деньги, сотрудник должен отчитаться о произведенных расходах, сдав авансовый отчет (форма 0504505, утверждена тем же приказом № 52н). К отчету прикладываются все оправдательные документы.

Если сотрудник не вернул неистраченные деньги в срок, работодатель имеет право вычесть сумму задолженности из зарплаты в силу ст. 137 ТК РФ, но только в течение месяца после истечения срока, отведенного на отчетность по выданным под отчет средствам, а также при отсутствии разногласий с сотрудником по поводу оснований и размера долга. Кроме того, нельзя забывать и о ст. 138 ТК РФ, устанавливающей, что только 20% от каждой выплаты зарплаты могут пойти на удержания, т. е. удержание может растянуться на несколько месяцев.

О том, как учитывать движение денежных средств по кассе в БУ, читайте в материале «Учет кассовых операций в бюджетных учреждениях (нюансы)».