Бухгалтерский баланс отражает состав имущества и обязательств организации на дату его формирования. Как правило, баланс составляют по окончании отчетного периода (квартал, год). В активе отражается имущество, то есть активы предприятия, а в пассиве – собственный капитал и обязательства. Итоги баланса равны, поэтому анализируя данные с помощью расчета различных показателей можно определить: – структуру и динамику отдельных показателей; – дать оценку платежеспособности и финансовой устойчивости; – провести анализ ликвидности баланса.

Кому и зачем нужно читать баланс

Баланс — это основной бухгалтерский отчет объемом всего в несколько страниц. В нём нет иллюстраций и мало текста, он заполнен множеством цифр. Тем не менее умеющим его читать скрытая в цифрах информация приносит немало пользы.

Этот документ внимательно изучает огромное количество людей (руководители и собственники компаний, инвесторы, банкиры, налоговики и другие заинтересованные лица). Баланс не является коммерческой тайной, может публиковаться в печати для всеобщего обозрения и доступен любому человеку.

Построчный порядок заполнения бухгалтерского баланса с примерами вы найдете в Путеводителе от КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Зачем читать баланс? Ответ очевиден: чтобы принимать верные финансовые решения. И при этом не важно, составлен он по традиционной форме или по упрощенной — полезность добытой из него информации от этого не уменьшается.

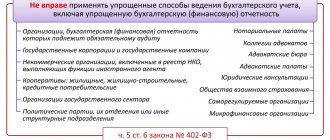

О том, у кого есть возможность составлять упрощенную отчетность, читайте в этой статье.

Чтение баланса не требует высшего финансового образования, но без определенных знаний и приемов не обойтись.

Как прочитать бухгалтерский баланс

Уметь читать — значит знать основы азбуки. Для финансовых отчетов такой основой служит понимание терминов, отраженных в балансовых строках. Часть их многим понятна (например, «основные средства», «запасы» и т.д.), но отдельные термины требуют дополнительных пояснений.

Например, отложенные налоговые активы (ОНА). Термин ОНА обозначает часть налога на прибыль, который отложен во времени: на эту сумму будет уменьшен налог на прибыль в последующих отчетных периодах (п. 14 ПБУ 18/02, утвержденного приказом Минфина России от 19.11.2002 № 114н). Отражение ОНА в первом разделе баланса обусловлено тем, что для компании он является активом, и срок его использования составляет более года.

ОБРАТИТЕ ВНИМАНИЕ! Информацию об ОНА и ОНО (отложенное налоговое обязательство) в балансе могут не показывать компании, которые относятся к малым (п. 2 ПБУ 18/02).

Подробнее о том, как применять ПБУ 18/02 с 2021 года после внесения в него изменений, вы можете узнать в Готовом решении от КонсультантПлюс. Пробный полный доступ к системе можно получить бесплатно.

Или, к примеру, что означает словосочетание «денежные эквиваленты»? Это понятие появилось в балансе сравнительно недавно и означает высоколиквидные финансовые вложения (депозиты до востребования, краткосрочные векселя и др.), которые быстро и легко можно обратить в деньги.

Таким образом, перед тем как приступить к чтению баланса, стоит разобраться, что собой представляют показатели, его составляющие.

Существует семь основных видов потерь.

1. Перепроизводство материалов или информации.При перепроизводстве изготавливается больше деталей, чем, необходимо, к примеру, для повышения загрузки оборудования.

2. Потери времени из-за ожидания.

Примеры: ожидание материала, ожидание из-за простоя машин, ожидание контроля качества, ожидание предшествующих или последующих технологических процессов, ожидание информации.

3. Ненужная транспортировка материалов или информации.

- Движение материала не создает ценности;

- Краткосрочное и промежуточное складирование и затем перемещение к рабочему месту не создает ценности.

4. Лишние этапы обработки (требующиеся из-за недостатков оборудования или несовершенства процесса). Плохо спланированные или плохо согласованные друг с другом рабочие процессы и ненужные движения работников при обработке являются попросту слишком дорогими. На практике причинами являются несовершенная технология, плохая организация процесса, нерациональное размещение оборудования. Например: холостой ход машин; избыточное движение машин (слишком широкий ход инструмента); приспособления безопасности, отнимающие слишком много времени (напр. двойной выключатель вместо светового клапана); применяемый материал не соответствует требованиям (продукты с дефектом или вообще не те).

5. Наличие любых, кроме минимально необходимых, запасов. Ненужное складирование и слишком большие запасы являются замораживанием капитала.Запасы требуют расходы на хранение, порождают плохое качество, требуют площади, время на поиски, скрывают простои и т.д.

6. Ненужное перемещение людей в ходе работы (например, в поисках деталей, инструментов, документов, помощи и пр.).

7. Производство дефектной продукции. Производство дефектных изделий является расточительством из-за дополнительного контроля, дополнительной транспортировки, дополнительной доработки, дополнительного рабочего места.

8. Потеря творческого потенциала персонала – восьмой вид потерь, он наиболее сложно поддается оценке, но является ключевым при построении непрерывного процесса совершенствования. Если мы не используем таланты, способности и знания своих сотрудников – это тоже потери!

Практическое внедрение метода устранения потерь состоит в следующих шагах:

Шаг 1: Распознавание расточительства основано на понимании кризисного положения –анализируется все, что стоит, не работает, независимо от того, идет ли речьо людях, информации или механическом оборудовании.

Шаг 2: Расточительство делают видимым, ненужные предметы удаляют сразу, процессы и движения идентифицируют в целом, деятельность разделяют на создающую и не создающую ценности.

Шаг 3: Оценивают виды потерь, рассчитывают величину потерь и устанавливают последовательность их устранения.

Шаг 4: Разработка мероприятий по предотвращению отдельных потерь – выясняют устраняется ли причина возникновения потерь? – будет ли предотвращение повторное появление потерь после проведения мер? – снизятся ли производственные затраты? каким будет размер вероятного эффекта?

Шаг 5: Исключают потери в соответствии с мероприятиями.

Шаг 6: Проведение стандартизации работы для предотвращения явных потерь. При необходимости внедряется гибкий режим работы исполнителей, повышение квалификации.

Шаг 7: Проверка и последующий анализ выполненных мероприятий, описание и документирование улучшенного состояния, при необходимости установление новых целей и повторение шагов 1-6.

Смотрите также: TPM — Всеобщий уход за оборудованием.

Бухучет для начинающих от проводок до баланса: чтение бухгалтерского баланса на примере

Как прочитать бухгалтерский баланс на примере? Рассмотрим это на данных отчета ООО «Престиж».

| Наименование показателя | Код строки | На 31.12.2020 | На 31.12.2019 | На 31.12.2018 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||

| Основные средства | 1150 | 750 | 779 | 810 |

| Финансовые вложения | 1170 | 50 | – | – |

| II. ОБОРОТНЫЕ АКТИВЫ | ||||

| Запасы | 1210 | 112 | 118 | 116 |

| Дебиторская задолженность | 1230 | 56 | 49 | 51 |

| Денежные средства и денежные эквиваленты | 1250 | – | 10 | 12 |

| БАЛАНС | 1600 | 968 | 956 | 989 |

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||

| Уставный капитал | 1310 | 10 | 10 | 10 |

| Резервный капитал | 1360 | 4 | 3 | 2 |

| Нераспределенная прибыль | 1370 | 511 | 478 | 315 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||

| Кредиторская задолженность | 1520 | 443 | 465 | 662 |

| БАЛАНС | 1700 | 968 | 956 | 989 |

Мимолетный взгляд на баланс — и первые выводы: компания не применяет ПБУ 18/02 — ОНА и ОНО в балансе отсутствуют (возможно, юрлицо имеет отношение к малому бизнесу). Валюта баланса за последние 3 года резко не изменялась (колебание 1–3%), заемные средства не привлекались, прибыль устойчиво росла, что свидетельствует о финансовой устойчивости организации.

SOS-пакет

Для тарифов с абонентской платой доступна . Как только баланс счета становится отрицательным, она включается автоматически и действует:

- на тарифах с ежесуточной платой – в течение 1 дня;

- на тарифах с ежемесячной платой – в течение 3 дней.

Она позволяет бесплатно пользоваться приложениями «Яндекс.Карты» и «Яндекс.Навигатор» и, что особенно важно для тех, кто остался без связи, мессенджером WhatsApp.

Узнать, доступен ли вам «SOS-пакет», можно в описании тарифа, которым вы пользуетесь, на сайте, а также в личном кабинете на сайте или в мобильном приложении «Мой Tele2».

Внимание — на актив баланса

Основной принцип актива: чем ниже строка, тем быстрее отраженные в ней активы могут быть обращены в деньги (принцип ликвидности).

В активе основные средства оказались самыми «тяжеловесными» — 77% от валюты баланса. Можно предположить, что у компании немалые накладные расходы, и при падении объемов реализации ей будет сложно сохранять свою финансовую устойчивость без привлечения заемных средств.

Плавное снижение показателей строки «Основные средства» (ежегодно на 3–4%) может свидетельствовать о том, что руководство не вкладывает средства в модернизацию производства. Вследствие чего может упасть спрос на продукцию — ее будут вытеснять более прогрессивные аналоги конкурентов. В результате выручка и прибыль могут снизиться.

Стабильные показатели по строке «Запасы» могут подтвердить хорошую работу снабженцев, поддерживающих необходимый запас для производства, или, наоборот, свидетельствовать о том, что на складах неиспользуемое сырье и материалы.

Пустая строка «Денежные средства и денежные эквиваленты» должна насторожить, хотя пустота не всегда означает полный дефицит денег. Возможно, финансисты выгодно вложили их (появилась строка «Финансовые вложения»), и в скором времени можно ожидать неплохой доход (например, в виде процентов).

О том, к каким выводам может привести анализ движения материально-производственных запасов, читайте в статье «Анализ эффективности управления производственными запасами».

Секреты пассива бухгалтерского баланса

В пассиве строки расположены особым образом: чем ниже строка, тем быстрее указанное обязательство нужно вернуть (контрагентам, банкирам, собственникам или иным кредиторам).

Из строки «Нераспределенная прибыль» видна тенденция ежегодного роста, однако темп его заметно снизился (с 52 до 7%). Возможно, эффективность деятельности управленцев упала, а потому есть повод задуматься о причинах. Позитивно оцениваются наличие и рост резервного капитала (собственный капитал компании укрепляется).

Настораживает значительная сумма краткосрочных долгов (46% от валюты баланса). Если это задолженность по зарплате и налогам, есть повод для беспокойства: это признак неплатежеспособности компании, и возможны материальные потери (санкции за несвоевременную выплату).

О том, как рассчитываются такие санкции, читайте в этом материале.

Итоги

Существует много способов чтения баланса. Кто-то доверяет только цифрам: рассчитывает специальные коэффициенты, проводит горизонтальный и вертикальный анализ. А кому-то важнее исследовать и сопоставить разные показатели и посмотреть, как активы соотносятся с обязательствами и где таятся резервы и потери. А для этого нужно читать баланс с привязкой к другим отчетам и пояснениям.

Каждый пользователь для себя выстраивает подходящую методику и делает выводы. Главное — видеть общую картину имущественного и финансового положения компании и, используя все доступные методы анализа, правильно оценивать возможные перспективы и угрозы.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Ответы на часто задаваемые вопросы по теме “Горизонтальный и вертикальный анализ баланса”

Вопрос: В чем преимущества и недостатки использования вертикального и горизонтального анализа бухгалтерской отчетности?

Ответ: Положительной стороной горизонтального анализа является возможность проведения оценки динамики финансовых показателей по годам. Существенным же недостатком становится тот факт, что данный вид анализа мало пригоден для оценки финансового состояния и принятия решений менеджерами – это скорее способ диагностики. Что касается вертикального анализа, он дает возможность отслеживания изменений в структуре А и П фирмы, однако также не позволяет оценивать ее финансовое состояние.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |