Вексель, полученный от контрагента, может приносить дополнительный доход в виде процентов или дисконта. Его нужно учесть в бухучете и при налогообложении.

Это следует из статей 5, 77 Положения, утвержденного постановлением ЦИК СССР и СНК СССР от 7 августа 1937 г. № 104/1341, пункта 22 ПБУ 19/02, пункта 7 ПБУ 9/99, пункта 11 ПБУ 10/99, пункта 3 статьи 43 и пункта 4 статьи 328 Налогового кодекса РФ.

О том, как рассчитать сумму процентов (дисконта) по векселю за отчетный период, см. Как рассчитать проценты (дисконт) по полученному векселю.

Бухучет

Расчет суммы процентов или дисконта по векселю оформите бухгалтерской справкой (ч. 1 ст. 9 Закона от 6 декабря 2011 г. № 402-ФЗ, п. 4 ст. 328 НК РФ).

Ситуация: можно ли отразить в бухучете и при налогообложении проценты по срочному векселю (дата погашения векселя четко определена)?

Нет, нельзя.

Векселедатель может предусмотреть начисление и выплату процентов только по бессрочному векселю (т. е. векселю, который подлежит оплате по предъявлении или через определенное время после предъявления).

Если условие о процентах прописано в срочном векселе (т. е. простом или переводном векселе, который подлежит оплате в строго определенный срок), оно считается ненаписанным.

Это следует из статей 5 и 77 Положения, утвержденного Постановлением ЦИК и СНК СССР от 7 августа 1937 г. № 104/1341.

Поскольку в данном случае из-за нарушения векселедателем порядка оформления векселя у векселедержателя не возникает никаких экономических выгод, отражать начисление процентов в бухучете и при налогообложении не нужно (ст. 5 Закона от 6 декабря 2011 г. № 402-ФЗ, ст. 38, 41 НК РФ).

Бухучет доходов по векселю зависит от того, что отражается: проценты или дисконт.

Примерная математика

Вексель Сбербанка через полгода дает доходность 5 % годовых, через год — 6 %. Годовые депозиты в то же время имеют доход около 9 %. Облигации ВТБ, «Газпромбанка» дают доходность около 6 % годовых. Кстати, Сбербанк дисконтный вексель также предлагает в качестве доходного продукта.

Только векселя с низкой надежностью могут составить конкуренцию вкладам и облигациям банков с государственным участием. Но это большой риск, здесь уже сам инвестор решает, вкладывать в банки и финансовые компании свои средства или нет.

Бухучет: процентный вексель

Порядок бухучета процентов по векселю не зависит от того, по какому векселю отражаются проценты (векселю третьего лица или собственному векселю контрагента) и каким способом он получен (в обеспечение оплаты, по договору купли-продажи и т. п.).

Проценты по векселю ежемесячно включайте в состав прочих доходов. Сумму процентов учитывайте на счете 76, к которому откройте субсчет «Проценты по векселям полученным»:

Дебет 76 субсчет «Проценты по векселям полученным» Кредит 91-1 – начислены проценты по векселю.

Поступление денег в уплату процентов отразите так:

Дебет 50 (51) Кредит 76 субсчет «Проценты по векселям полученным» – получены проценты по векселю.

Это следует из Инструкции к плану счетов (счета 91, 76) и пунктов 7 и 16 ПБУ 9/99.

Бухучет: дисконтный вексель

Дисконт по векселю в бухучете отражайте в зависимости от того, по какому векселю он предусмотрен:

- по векселю, который учитывается как финансовое вложение (в частности, вексель третьего лица);

- по векселю, который учитывается как гарантия оплаты задолженности контрагентом (в частности, собственный вексель контрагента, который организация получила в обеспечение товаров (работ, услуг)).

Для учета финансовых вложений в виде дисконтных векселей организация вправе использовать следующие варианты:

- учет векселя по стоимости приобретения (первоначальной стоимости) c корректировкой на дисконт. При этом сумма дисконта равномерно относится на финансовый результат деятельности организации;

- учет векселя по стоимости приобретения (первоначальной стоимости) без учета дисконта.

Выбранный вариант закрепите в учетной политике для целей бухучета.

Такие правила следуют из пунктов 21–22 ПБУ 19/02, пункта 7 ПБУ 1/2008.

При равномерном распределении суммы дисконта (первый способ) ежемесячно увеличивайте балансовую (первоначальную) стоимость векселя и финансовый результат на сумму дисконта, относящегося к отчетному периоду. Отражайте это так:

Дебет 58-2 Кредит 91-1 – признан доход в виде части дисконта по векселю.

Таким образом, при данном варианте учета в момент погашения векселя (в срок и в полном объеме) его балансовая стоимость станет равна номинальной. А финансовый результат от данной операции – нулю, так как вся сумма дисконта уже будет учтена в доходах предыдущих отчетных периодов (п. 22 ПБУ 19/02, п. 16 ПБУ 9/99).

Пример отражения в бухучете дисконта по векселю третьего лица, полученному в оплату оказанных услуг. Учетной политикой организации для целей бухучета предусмотрено равномерное отнесение дисконта на финансовые результаты в течение срока обращения векселя

24 февраля ООО «Альфа» получило в оплату ранее оказанных ООО «Производственная » консультационных услуг беспроцентный вексель третьего лица номиналом 100 000 руб.

Стоимость оказанных услуг, оплаченная векселем, составляет 59 000 руб. (в т. ч. НДС – 9000 руб.). Срок платежа по векселю – 2 августа.

24 февраля бухгалтер «Альфы» сделал такие записи в учете:

Дебет 58-2 Кредит 62 – 59 000 руб. – получен вексель третьего лица в счет оплаты оказанных услуг.

Учетной политикой для целей бухучета предусмотрен равномерный учет дисконта по векселю. Сумму дисконта за февраль бухгалтер «Альфы» определил так: (100 000 руб. – 59 000 руб.) : 159 дн. × 4 дн. = 1031 руб.

В конце февраля в учете была сделана проводка:

Дебет 58-2 Кредит 91-1 – 1031 руб. – отражена корректировка балансовой стоимости векселя на сумму дисконта за февраль.

При учете векселей без равномерного распределения суммы дисконта (второй вариант) вексель отражается по первоначальной стоимости все время, которое он находится в собственности организации. При этом дисконт никак не влияет на стоимость актива и финансовые результаты организации.

При таком варианте учета дисконт по векселю нужно учесть при выбытии векселя, в частности, в момент его погашения как финансовый результат от операции.

Это следует из пунктов 21, 25, 26 ПБУ 19/02, пунктов 7, 10.6, 16 ПБУ 9/99 и пунктов 11, 14.1 ПБУ 10/99.

Совет: чтобы избежать возникновения разниц по ПБУ 18/02 при выборе одного из указанных вариантов отражения дисконта в бухучете, следует исходить из порядка его учета при расчете налога на прибыль (метод начисления или кассовый метод).

Организациям, которые рассчитывают налог на прибыль методом начисления, выгоднее использовать первый вариант бухучета дисконта (с равномерным распределением доходов). Это связано с тем, что при методе начисления дисконт также признается в доходах равномерно.

Организациям, рассчитывающим налог на прибыль по кассовому методу, напротив, лучше применять второй вариант учета дисконта по векселю (без равномерного распределения доходов). Это объясняется тем, что при кассовом методе дисконт признается в доходах в момент его получения.

Такой вывод позволяют сделать положения пунктов 3, 22 ПБУ 19/02, пункта 6 статьи 271, пункта 4 статьи 328 и пункта 2 статьи 273 Налогового кодекса РФ.

Дисконт по собственному векселю контрагента, полученному в обеспечение оплаты товаров (работ, услуг), учитывайте как прочие доходы (расходы) организации в момент их образования. То есть при выбытии векселя (например, в момент его погашения). Такой порядок следует из пунктов 7, 10.6, 16 ПБУ 9/99 и пункта 11 ПБУ 10/99. Это связано с тем, что такая ценная бумага не является финансовым вложением, а представляет собой обеспечение обязательств по оплате реализованных контрагенту товаров (работ, услуг) (п. 3 ПБУ 19/02, ст. 815, 823 ГК РФ).

При необходимости в момент погашения процентного или дисконтного векселя, полученного в оплату или в обеспечение оплаты товаров (работ, услуг), начислите НДС. Отразите это в учете так:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – начислен НДС с процентов (дисконта) по погашенному векселю.

Это следует из Инструкции к плану счетов (счета 91, 68).

Пример отражения в бухучете дисконта по векселю третьего лица, полученному в оплату оказанных услуг и погашенному в срок. Учетной политикой организации для целей бухучета не предусмотрено равномерное отнесение дисконта на финансовые результаты в течение срока обращения векселя

11 января ООО «Альфа» получило в оплату ранее оказанных ООО «Мастер» консультационных услуг беспроцентный вексель третьего лица номиналом 100 000 руб.

Стоимость оказанных услуг, оплаченная векселем, составляет 59 000 руб. (в т. ч. НДС – 9000 руб.). Срок платежа по векселю – 14 февраля.

11 января бухгалтер «Альфы» сделал такие записи:

Дебет 58-2 Кредит 62 – 59 000 руб. – получен вексель третьего лица в счет оплаты оказанных услуг.

Учетной политикой для целей бухучета предусмотрено отражение векселей третьих лиц по стоимости их приобретения и не предусмотрено равномерное распределение суммы дисконта. Поэтому в течение всего времени, которое вексель находился в собственности «Альфы», бухгалтер организации учитывал его по стоимости приобретения – 59 000 руб. При этом сумма дисконта в размере 41 000 руб. (100 000 руб. – 59 000 руб.) не была отражена в бухучете.

14 февраля (год не високосный) вексель был предъявлен к оплате и погашен «Мастером» в полном объеме. Ставка рефинансирования составляет 11 процентов годовых.

Бухгалтер «Альфы» отразил это в учете так:

Дебет 76 Кредит 91-1 – 100 000 руб. – предъявлен вексель к погашению;

Дебет 51 Кредит 76 – 100 000 руб. – погашен вексель в полном объеме;

Дебет 91-2 Кредит 58-2 – 59 000 руб. – списана первоначальная стоимость векселя;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 6162 руб. (((100 000 руб. – 59 000 руб.) – (59 000 руб. × 11% : 365 дн. × 34 дн.)) × 18/118) – начислен НДС с суммы дисконта (образовавшегося при погашении векселя), превышающей сумму процентов, исчисленных исходя из ставки рефинансирования.

Финансовый результат от операции по погашению векселя (дисконт) в бухучете составил 34 838 руб. (100 000 руб. – 59 000 руб. – 6162 руб.).

На что обратить внимание при составлении акта о приеме передаче векселя

Цель оформления – документальная фиксация приема и передачи ценной бумаги. Важно внимательно заполнить реквизиты (шапка, затем основная часть, подписи, а также ссылки на первичные документы).

Акт приема передачи помогает:

- не допустить споров между сторонами;

- при наличии разногласий относительно содержания векселя установить, каким оно было изначально;

- минимизировать риск отсутствия отгрузки товара.

Единой утвержденной, обязательной для заполнения формы нет. Но важно идентифицировать вексель.

ОСНО: налог на прибыль

Для целей налогообложения разницы между порядком учета процентов и дисконта нет. Это объясняется тем, что по налоговому законодательству любой заранее заявленный (заранее известный доход), в том числе и дисконт, признается процентом. Это следует из пункта 3 статьи 43 Налогового кодекса РФ и подтверждается арбитражной практикой (см., например, постановления ФАС Северо-Западного округа от 8 февраля 2008 г. № А05-8613/2007 и Западно-Сибирского округа от 25 июля 2006 г. № Ф04-4649/2006(24854-А46-37)). Также не имеет значения вид векселя (вексель третьего лица или собственный вексель контрагента) и способ его получения (в обеспечение оплаты, по договору купли–продажи и т. п.).

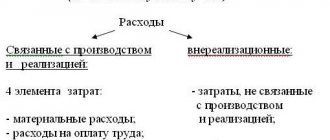

При расчете налога на прибыль проценты (дисконт) по векселю включите в состав внереализационных доходов (п. 6 ст. 250 НК РФ).

Если организация рассчитывает налог на прибыль методом начисления, сумму процентов (дисконта) по векселю учитывайте в доходах каждый месяц в размере, приходящемся на него (п. 6 ст. 271 НК РФ).

При погашении векселя полученные от должника проценты (дисконт), с которых ранее организация заплатила налог на прибыль, в доходы не включайте, если их суммы уже были учтены при налогообложении (п. 3 ст. 248 и п. 2 ст. 280 НК РФ).

Если организация отражает вексель в бухучете как финансовое вложение по первоначальной стоимости без корректировки на сумму дисконта, в соответствии с ПБУ 18/02 возникает вычитаемая временная разница и соответствующий ей отложенный налоговый актив. Он будет погашен в момент поступления оплаты по векселю. Это следует из пунктов 11 и 14 ПБУ 18/02.

Ситуация: вправе ли организация отразить в расходах те проценты по векселю, которые ранее она учла в доходах, если этот вексель предъявили к погашению досрочно? На этот случай в нем предусмотрено, что проценты не начисляются.

Да, вправе.

Векселедержатель самостоятельно на основе условий, указанных в векселе, определяет сумму процентов, которую нужно учесть при расчете налога на прибыль (абз. 2 п. 1 ст. 328 НК РФ). В данном случае в векселе предусмотрено, что в случае его досрочного погашения проценты не начисляются и не выплачиваются. То есть начисленный ранее внереализационный доход не является таковым. По вновь открывшимся обстоятельствам у организации-векселедержателя отсутствует основание к его начислению и экономическая выгода (п. 1 ст. 328 и ст. 41 НК РФ). Косвенно это подтверждается и абзацем 3 пункта 4 статьи 328 НК РФ. В связи с этим излишне начисленную как доход сумму процентов в налоговом учете следует учесть во внереализационных расходах (подп. 20 п. 1 ст. 265 НК РФ).

Аналогичная точка зрения отражена в письмах Минфина России от 15 марта 2005 г. № 03-03-01-04/1/117 и от 5 марта 2005 г. № 03-03-01-04/1/96.

Если организация применяет кассовый метод, доходы отразите в день фактического поступления процентов или дисконта в размере полученной суммы (п. 2 ст. 273 НК РФ).

При этом в бухучете до момента получения оплаты по векселю возникает налогооблагаемая временная разница и соответствующее ей отложенное налоговое обязательство. Они образуются при начислении процентов по векселю или распределении дисконта равномерно. После получения оплаты начисленное налоговое обязательство погасите. Это следует из пунктов 12 и 15 ПБУ 18/02.

Пример отражения в бухучете и при налогообложении векселя третьего лица, полученного в оплату оказанных услуг. Учетной политикой организации для целей бухучета не предусмотрено равномерное отнесение дисконта на финансовые результаты в течение срока обращения векселя. Налог на прибыль организация платит ежемесячно, применяет метод начисления

28 января ООО «Альфа» получило в оплату ранее оказанных ООО «Производственная » консультационных услуг беспроцентный вексель третьего лица (ООО «Торговая ») номиналом 100 000 руб. Срок платежа по векселю – 8 февраля (год не високосный).

Стоимость оказанных услуг, оплаченная векселем, составляет 59 000 руб. (в т. ч. НДС – 9000 руб.).

28 января бухгалтер «Альфы» сделал такие записи в учете:

Дебет 58-2 Кредит 62 – 59 000 руб. – получен вексель третьего лица в счет оплаты оказанных услуг.

Учетной политикой для целей бухучета предусмотрено отражение векселей третьих лиц по стоимости их приобретения и не предусмотрено равномерное распределение суммы дисконта. Поэтому в течение всего времени, которое вексель находился в собственности «Альфы», бухгалтер организации учитывал его по стоимости приобретения – 59 000 руб. При этом сумма дисконта в размере 41 000 руб. (100 000 руб. – 59 000 руб.) в бухучете отражена не была.

«Альфа» платит налог на прибыль ежемесячно, применяет метод начисления.

В январе бухгалтер рассчитал часть дисконта по векселю, которую учел при расчете налога на прибыль за этот месяц, так: (100 000 руб. – 59 000 руб.) : 11 дн. × 3 дн. = 11 182 руб.

При этом бухгалтер сделал в учете проводку:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль» – 2236 руб. (11 182 руб. × 20%) – отражен отложенный налоговый актив по сумме дисконта, учтенного при расчете налога на прибыль и не вошедшего в доходы в бухучете.

8 февраля «Альфа» предъявила вексель к платежу. «Гермес» погасил вексель в тот же день, перечислив деньги на расчетный счет «Альфы». Ставка рефинансирования составляет 11 процентов годовых.

Бухгалтер «Альфы» так отразил операции в учете:

Дебет 76 Кредит 91-1 – 100 000 руб. – предъявлен к погашению вексель;

Дебет 91-2 Кредит 58-2 – 59 000 руб. – списана первоначальная стоимость векселя;

Дебет 51 Кредит 76 – 100 000 руб. – погашен вексель в полном объеме;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС» – 6224 руб. (((100 000 руб. – 59 000 руб.) – (59 000 руб. × 11% : 365 дн. × 11 дн.)) × 18/118) – начислен НДС с суммы дисконта (образовавшегося при погашении векселя), превышающей сумму процентов, исчисленных исходя из ставки рефинансирования.

В феврале бухгалтер рассчитал часть дисконта по векселю, которую учел при расчете налога на прибыль за этот месяц, так: (100 000 руб. – 59 000 руб.) : 11 дн. × 8 дн. = 29 818 руб.

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09 – 2236 руб. ((41 000 руб. – 29 818 руб.) × 20%) – погашен отложенный налоговый актив по сумме дисконта.

Тонкости оформления

Прием и передачу документа можно оформить через представителей, предоставив нотариальную доверенность. Ее копию нужно подложить к акту, предварительно указав в нем о ее наличии.

Допустимо присутствие свидетелей. Их данные вносятся в акт, и они его визируют.

Акт печатается на фирменном бланке либо на белом листе. Но допускается заполнение реквизитов от руки.

ОСНО: НДС

Если вексель (третьих лиц, собственный) получен в счет оплаты товаров (работ, услуг), которые облагаются НДС, проценты (дисконт) по векселю увеличивают налоговую базу по НДС. Однако налог нужно начислить не со всей суммы процентов (дисконта), а лишь с той ее части, которая превышает размер процентов, рассчитанных по ставкам рефинансирования, действовавшим в периодах, за которые производится расчет. Причем начислить налог нужно только в момент получения процентов (дисконта). Такой порядок следует из подпункта 3 пункта 1 статьи 162 Налогового кодекса РФ.

Подробнее о расчете НДС с процентов и дисконта по векселю см. Как платить НДС при расчетах векселем.

Ситуация: может ли векселедержатель при погашении векселя учесть при расчете налога на прибыль сумму НДС, начисленную с разницы между суммой процентов (дисконта) по векселю и процентов, рассчитанных исходя из ставки рефинансирования?

Да, может.

Организация вправе учесть в составе прочих расходов суммы налогов, начисленных по требованию законодательства (подп. 1 п. 1 ст. 264 НК РФ). Исключение – обязательные платежи, перечисленные в статье 270 Налогового кодекса РФ.

Пунктом 19 статьи 270 Налогового кодекса РФ установлено, что при расчете налога на прибыль не учитываются налоги, предъявленные покупателю (приобретателю) товаров (работ, услуг, имущественных прав). Однако векселедержатель, предъявляющий вексель к погашению, не является покупателем товаров (работ, услуг, имущественных прав) по сделке, заключенной сторонами (ст. 815 и п. 1 ст. 807 ГК РФ). Следовательно, положения пункта 19 статьи 270 Налогового кодекса РФ на отношения по погашению векселя не распространяются.

Поскольку никаких других ограничений Налоговый кодекс РФ не содержит, сумму НДС, начисленную при погашении векселя, можно учесть в уменьшение налогооблагаемой прибыли (подп. 1 п. 1 ст. 264, п. 1 ст. 252 НК РФ). При применении метода начисления сделать это можно сразу после того, как НДС будет начислен в бюджет (подп. 1 п. 7 ст. 272 НК РФ). При использовании кассового метода – после уплаты (подп. 3 п. 3 ст. 273 НК РФ).

Структура документа

Бланк простого векселя является гарантом имущественных прав лица, которому он принадлежит (ст. 815 ГК РФ). Форма представляет собой структурированный список, характеризующий долговое обязательство. Говоря простым языком, на листке бумаги прописывается, сколько один участник сделки взял взаймы у другого. Возможность погашения и исполнения имущественного обязательства появляется только при предъявлении держателем оригинала векселя.

Вексель имеет определенную структуру, которой следует придерживаться при составлении документа

Бланк простого векселя можно купить в специализированных компаниях, банке, типографии. Бумажный формуляр должен содержать особенные элементы защиты, чтобы минимизировать риски фальсификации. Перечислим базовые реквизиты, содержание которых является обязательным для образца векселя:

- Наименование формуляра (фраза или слово прописываются на национальном языке составителя).

- Серия и номер бланка в регистрационной описи.

- Величина денежного обязательства цифрами.

- Адрес составления формуляра.

- Наименование исполнителя, принимающего обязанность перечислить деньги в назначенный срок.

- Расшифровка суммы задолженности прописью с указанием величины процентного вознаграждения.

- Имя предъявителя, для кого выписывается настоящий документ (ссылка на вероятность представительства).

- Срок исполнения вексельного обязательства при предъявлении.

- Место, где планируется погашение задолженности (детализация до квартиры, домофона, помещения или ссылка на регион, местность пребывания).

- Подписи уполномоченных представителей составителя (гражданина, руководителя, главного бухгалтера для предприятий).

- Печать для организаций.

На левой границе допускается пропечатывание полей для заполнения аваля. Достаточно трех стандартных строк:

- Адресат поручительства.

- Личная подпись авалиста с расшифровкой.

- Печать и дата внесения надписи.

Можно скачать готовый образец векселя

Образец стандартного переводного векселя не имеет существенных отличий от вышеописанной формы. Этот документ дополняется строками о местонахождении векселедателя. На правом поле бумаги вносятся строки для проставления акцепта, согласия на обработку платежа. Исполнитель проставляет сумму, подлежащую оплате, и дату погашения долговой расписки. Обязательство заверяется подписью акцептанта, разрешено указание важных примечаний. Для исключения ошибок можно в качестве примера заполнения простого векселя, эмитированного юридическим лицом.

УСН

Для целей налогообложения разницы между порядком учета процентов и дисконта нет. Это объясняется тем, что по налоговому законодательству любой заранее заявленный (заранее известный доход), в том числе и дисконт, признается процентом. Это следует из пункта 3 статьи 43 Налогового кодекса РФ и подтверждается арбитражной практикой (см., например, постановления ФАС Северо-Западного округа от 8 февраля 2008 г. № А05-8613/2007 и Западно-Сибирского округа от 25 июля 2006 г. № Ф04-4649/2006(24854-А46-37)). Также не имеет значения вид векселя (вексель третьего лица или собственный вексель контрагента) и способ его получения (в обеспечение оплаты, по договору купли-продажи и т. п.).

При предъявлении векселя к погашению прекращается заемное обязательство. Средства, полученные в счет погашения заемного обязательства, не относятся к доходам, учитываемым при налогообложении (подп. 10 п. 1 ст. 251 НК РФ). Поэтому доходом нужно признать не всю полученную сумму, а только проценты (дисконт) (п. 6 ст. 250 НК РФ). Этот порядок не зависит от того, какой объект налогообложения применяет организация – доходы или доходы за минусом расходов.

Аналогичные разъяснения содержатся в письмах Минфина России от 25 ноября 2008 г. № 03-11-04/2/177 и от 10 октября 2006 г. № 03-11-04/2/202.

О том, как организации на упрощенке учесть доход от векселя, который был приобретен для перепродажи, см. Как отразить в учете продажу и прочее выбытие векселя третьего лица.

Общее определение

Ценный бланк, оформленный для удостоверения долгового обязательства, называется векселем. Этот документ не подтверждает действие конкретной договоренности, является обобщенной распиской, займом. По простому поручению распорядитель обязуется выплатить держателю условленную сумму. Если форма имеет переводной характер (тратта), то требование по выплате денежных средств предъявляет последний гражданин, предприятие, которые владеют активом.

Вексельное обязательство является абстрактным, эмитент обязуется в безусловном порядке исполнить законные финансовые требования держателя не позднее даты, указанной на бланке. Допускается досрочное исполнение расчета, если стороны приходят к такому соглашению по обоюдному решению. Можно продавать, покупать, переуступать задолженность. Фактически обязательство по векселю является строгим, формальным, представляет аналог приказа.

Эмитент – лицо, выпустившее бланк, признается плательщиком. Если форма простая, то исполнитель обязательства также считается векселедателем, по переводным требованиям документ выдается прежним владельцем. Физические и юридические лица, получившие в распоряжение вексельную форму, называются векселедержателями.

Для выпуска векселя плательщику не требуется разрешение других лиц, то есть обязательство формируется по частной инициативе исполнителя, в одностороннем порядке. Главная особенность долгового бланка – формальность. Задолженность окажется недействительной, если на бумажном носителе будет нанесен значительный дефект. Разрешить спор может только судебное разбирательство, поскольку фактически заемная обязанность продолжает существовать.

Нюансы оборота бланка

Процессуальная сторона вексельных правоотношений – комплекс специфических черт, характеристик, регламентов по урегулированию спорных моментов. Например, по процессуальным нормам возможно заявление протеста о досрочном совершении векселя до момента составления единого списка арбитражем.

Вексель является ценной бумагой и гарантией исполнения должником своих обязанностей перед кредитором

Материально-правовая сторона взаимоотношений сторон с применением вексельных бланков представляет собой совокупность нюансов его применения, не используемых в других ситуациях. По условиям бланка должник обязан своевременно перечислить денежные средства предъявителю, несмотря на то, что до этого момента со стороны кредитора не было исполнено никаких обязательств. Поэтому держатель формы освобождается от необходимости оспаривать и доказывать действительность требований.

Для защиты своих интересов плательщик имеет право оперировать только теми нормами законодательства, которые применимы к вексельному праву. Например, допускаются предъявительские возражения по исполнению долговой расписки, если на ней выявлены значительные дефекты. Исходя из общих правил и нормативов, запрещается возражать по основаниям выдачи векселя.

Общегражданские обязательства передаются другим лицам на основании цессии, переуступки. Для вексельных правоотношений предусмотрена индивидуальная процедура замены лиц в правоотношении – индоссамент. Текущий держатель (индоссант) передает права и обязанности по владению вексельной формой другому пользователю, совершая специальную надпись на лицевой или оборотной стороне бланка. Если на шаблоне отсутствует пометка, ответственность остается за прежним владельцем.

Для защиты прав и интересов участников вексельного взаимоотношения предусмотрена система поручительства – аваль. Любой из граждан, организаций вправе поручиться за должника, то есть принимает на себя полностью или частично долговые обязательства. Допускается предоставление залога: недвижимости, дома, оборудования и пр. Если плательщик окажется неспособным перечислить деньги в назначенный день, поручитель перечислит их по первому требованию кредитора.

ЕНВД

На уплату ЕНВД переводятся только определенные виды деятельности (п. 2 ст. 346.26 НК РФ).

Ситуация: нужно ли платить налог на прибыль при получении дохода в виде процентов (дисконта) по полученному векселю? Вся деятельность организации переведена на ЕНВД.

Да, нужно.

На уплату ЕНВД переводятся только определенные виды деятельности (п. 2 ст. 346.26 НК РФ). Операция по получению дохода в виде процентов и дисконта по векселю в этом перечне не поименована. Соответственно, финансовый результат от такой операции не относится к деятельности на ЕНВД.

С суммы полученного дохода по векселю нужно рассчитать налоги в соответствии с общей системой налогообложения (п. 9, 10 ст. 274 НК РФ).

Совет: есть аргументы, позволяющие организациям, применяющим ЕНВД, не платить налог на прибыль с процентов (дисконта) по векселям, полученным в оплату (обеспечение оплаты) товаров (работ, услуг). Они заключаются в следующем.

Доход по векселю, полученному в оплату (обеспечение оплаты) задолженности контрагента, непосредственно связан с деятельностью организации на ЕНВД (реализацией товаров (работ, услуг)). Кроме того, как правило, сделки, предусматривающие расчеты векселями:

- носят разовый характер;

- изначально не направлены на извлечение дополнительной экономической выгоды (т. к. вексель в этом случае является средством расчета или гарантии платежа).

То есть в данном случае их нельзя трактовать как самостоятельную предпринимательскую деятельность, имеющую целью извлечение дохода (п. 1 ст. 2 ГК РФ).

Косвенно эту точку зрения подтверждают письма Минфина России от 7 марта 2008 г. № 03-11-04/3/109, от 18 декабря 2007 г. № 03-11-05/300, от 1 декабря 2006 г. № 03-11-04/3/520 и письма УФНС России по г. Москве от 6 ноября 2007 г. № 20-12/105713 и от 8 сентября 2005 г. № 20-12/64161. В них высказано аналогичное мнение по поводу учета других внереализационных доходов организации на ЕНВД (суммы страхового возмещения, бонусов поставщика за закупки, банковских процентов по расчетному счету, курсовых разниц).

Однако не исключено, что такая точка зрения приведет к спору с налоговыми инспекторами. В особенности, если вексель третьих лиц впоследствии будет реализован, а не погашен. В этом случае ее придется отстаивать в суде (ст. 138 НК РФ). Арбитражная практика по данному вопросу пока не сложилась.

Виды фондовых инструментов

Одним из важнейших рынков экономической системы любой страны является рынок ценных бумаг. Он выполняет ряд функций, оказывающих прямое воздействие на стабильность экономики, а так же на ее потенциал к росту.

К наиболее важным функциям фондового рынка можно отнести:

- получение дохода по активам и свободным денежным средствам;

- формирование рыночных цен на фондовые инструменты, влияние на баланс спроса и предложения;

- создание единого информационного поля, доступного для всех участников;

- регулирование отношений внутри рынка между участниками сделок;

- распределение финансовых рисков;

- создание условий для движения денег и капитальных активов между отраслями экономики;

- привлечение граждан к инвесторской деятельности, путем перевода накоплений во вложения;

- дофинансирование бюджета без дополнительной эмиссии денежной массы.

Все отношения на рынке осуществляются с использованием ценных бумаг. Экономическая сущность фондового рынка сводится к производству и совершению операций с ними.

В России используется около пятнадцати видов ценных бумаг. Инвестор, желающий получить дополнительное финансирование или доходы по своим свободным денежным средствам, как правило, прибегает к формированию пакета фондовых документов. Такой подход называется инвестиционным портфелем. Он позволяет своему владельцу создавать гибкий инструмент по получению дохода по своим активам в различные сроки и с разной степенью риска. Использование бумаг с разной степенью ликвидности, сроками погашения и рискованностью, позволяет снизить потери по всему пакету документов, формирующих инвестиционный портфель.

В настоящее время все чаще используются электронные виды документов. Однако, существуют ценные бумаги, которые обязаны оформляться только в бумажном виде. Одним из таких является вексель.

ОСНО и ЕНВД

Если организация применяет общую систему и платит ЕНВД, то налогообложение доходов по векселю не зависит от того, в рамках какой деятельности они получены. С полученного дохода рассчитайте налоги в соответствии с общей системой налогообложения (п. 2 ст. 346.26, п. 9 и 10 ст. 274 НК РФ).

При этом учитывайте, что есть аргументы, позволяющие не платить налог на прибыль с процентов (дисконта) по векселям, полученным в оплату (обеспечение оплаты) товаров (работ, услуг), реализованных в рамках деятельности, переведенной на ЕНВД.