Что за отчёт?

Раньше вы сдавали отчёты РСВ-1 и 4-ФСС в пенсионный фонд и соцстрах. Туда же перечисляли страховые взносы за сотрудников. С 2017 года взносы платят в налоговую, поэтому появилась новая форма отчётности по ним. Отчёт нужно сдавать в ту же налоговую, куда вы платите взносы, — по прописке ИП или юридическому адресу ООО.

Форма отчёта утверждена приказом ФНС

Отчёт частично объединяет прежние формы РСВ-1 и 4-ФСС. Он содержит информацию о ваших сотрудниках, а также о взносах, которые вы должны за них заплатить. Но в отличие от РСВ-1 и 4-ФСС уплаченные взносы в отчёте отражать не нужно. В отчёт не попадают взносы «на травматизм», потому что их по-прежнему нужно платить в ФСС.

Отчёт РСВ-1 сдавать теперь не нужно, а в отчёте 4-ФСС остаются только сведения о взносах на «травматизм».

Каким станет расчет по страховым взносам в 2021 году: новая форма и правила ее заполнения

Дата публикации: 05.12.2016 12:30 (архив)

Приказом Федеральной налоговой службы от 10.10.16 № ММВ-7-11/[email protected] утверждена форма расчета по страховым взносам, которая будет применяться, начиная с 2021 года. Новый расчет заменит собой формы РСВ-1, РСВ-2, РВ-3 и действующую форму 4-ФСС.

Вводная информация

Появление нового бланка обусловлено тем, что со следующего года начисление и уплату взносов (кроме взносов «на травматизм») будет курировать Федеральная налоговая служба. В связи с этим вместо расчетов по формам РСВ-1, РСВ-2, РВ-3 и 4-ФСС, которые сейчас представляются в фонды, страхователю придется сдавать один расчет по новой форме. Принимать его будет ИФНС, то есть налоговая инспекция.

Обратите внимание: отчетность перед фондами в следующем году не будет упразднена полностью. Страхователям предстоит сдавать в ПФР ежемесячную форму СЗВ-М и новый ежегодный отчет о стаже (его форма еще не утверждена).

В фонд соцстрахования необходимо представлять расчет по взносам «на травматизм» по обновленной форме 4-ФСС.

Сроки и способ представления нового расчета по взносам

Новый расчет нужно представлять один раз в квартал, не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Об этом говорится в пункте 7 статьи 431 НК РФ (вступит в силу со следующего года).

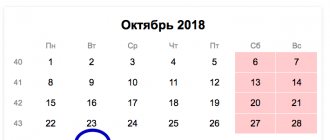

Таким образом, в 2021 году срок сдачи нового расчета за первый квартал придется на 2 мая, за полугодие — на 31 июля, за девять месяцев — на 30 октября, за год — на 30 января 2021 года.

Организации и предприниматели со среднесписочной численностью более 25 человек должны сдавать новый расчет в электронной форме по телекоммуникационным каналам связи. Если среднесписочная численность составляет 25 человек и менее, отчитаться по взносам можно на бумаге. Данное правило закреплено в пункте 10 статьи 431 НК РФ (вступит в силу со следующего года).

Принимать расчет по новой форме будет ИФНС по месту нахождения организации или по месту жительства предпринимателя. Обособленные подразделения, которые начисляют выплаты физическим лицам, должны сдавать расчеты по месту своего нахождения. При этом факт наличия у филиала своего расчетного счета и отдельного баланса значения не имеет.

Чем новая форма отличается от действующих расчетов?

Основное отличие новой формы расчета в том, что она составлена по образу и подобию налоговой декларации. Это значит, что в нее включены только те показатели, которые относятся к начислениям отчетного (расчетного) периода. Что же касается суммы перечисленных взносов, а также остатка задолженности на начало и конец периода, то они в новой форме не указываются.

А вот действующие формы РСВ-1, РСВ-2, РВ-3 и 4-ФСС содержат поля, где нужно проставлять суммы не только начисленных, но и уплаченных взносов. Это дает возможность определить, какая задолженность образовалась у страхователя перед фондом (либо у фонда перед страхователем) на последнее число периода.

Структура и содержание новой формы расчета

Новый расчет по страховым взносам состоит из трех разделов.

Раздел 1

Первый раздел заполняют те, кто производит выплаты в пользу физических лиц. В этом разделе указывают сводные данные по суммам, подлежащим уплате за расчетный (отчетный) период по пенсионным взносам, медицинским взносам и по взносам на обязательное страхование на случай временной нетрудоспособности и в связи с материнством. Также в данном разделе отражают суммы взносов в ПФР по дополнительному тарифу и взносы на дополнительное социальное обеспечение. Каждую из этих величин нужно указать сначала целиком, а затем — за последние три месяца с разбивкой по месяцам.

Плюс к этому для каждого вида взносов необходимо проставить соответствующий код бюджетной классификации.

Это требуется для того, чтобы налоговые органы, получив расчет, зафиксировали на лицевом счете плательщика задолженность по тому или иному коду. Такой же КБК будет указан в платежке, в результате чего задолженность погасится. Если страхователь в течение отчетного (расчетного) периода начислял взносы, относящиеся к нескольким кодам, придется заполнить несколько листов раздела 1 — по одному на каждый КБК.

Также в первом разделе есть поля, в которых нужно отражать сумму превышения расходов по обязательному соцстрахованию над величиной взносов в ФСС (кроме взносов «на травматизм»). Данную величину следует указать сначала целиком, а затем — за последние три месяца с разбивкой по месяцам.

Приложения к разделу 1

В новой форме расчета есть десять приложений к разделу 1. Они показывают, каким образом страхователь получил сводные данные о суммах взносов, подлежащих уплате, и о суммах превышения расходов над взносами в ФСС (кроме взносов «на травматизм»).

В частности, в приложении 1 представлен расчет пенсионных взносов. Здесь в числе прочего нужно указывать количество застрахованных лиц, а также лиц, с выплат которым начислены взносы.

Помимо этого есть поля, где следует отражать сумму выплат, величину базы (превышающую и не превышающую лимит) и начисленные взносы. Аналогичные расчеты предусмотрены для взносов в ФОМС и взносов на обязательное страхование на случай временной нетрудоспособности и в связи с материнством.

В приложении 3 дана расшифровка расходов на обязательное соцстрахование. В нем есть поля для различных видов пособий: по временной нетрудоспособности, по беременности и родам, по уходу за ребенком и проч. Кроме того, есть отдельные приложения для тех, кто применяет льготные тарифы, кто делает выплаты, финансируемые за счет средств бюджета, и для организаций, оплачивающих труд учащихся.

Раздел 2

Второй раздел предназначен для глав крестьянских (фермерских) хозяйств. Они должны указать сумму пенсионных и медицинских взносов, начисленную за расчетный период, то есть за год. Для каждого вида взносов нужно проставить соответствующий код КБК.

Информацию о главе и о каждом члене хозяйства необходимо отразить в приложении. В числе прочего следует указать фамилию, имя и отчество, год рождения, ИНН и СНИЛС. Также надо проставить дату начала и дату окончания периода, когда человек состоял в крестьянском или фермерском хозяйстве. Если же он числился в хозяйстве на протяжении всего расчетного периода, нужно отразить первое и последнее число данного периода. Наконец, для каждого участника и для главы необходимо указать величину взносов в ПФР и в ФОМС, начисленных в течение года исходя из суммы его вознаграждения.

Раздел 3

Третий раздел — это персонифицированные сведения о застрахованных лицах. Данный раздел заполняется в отношении каждого застрахованного лица, которому в течение последних трех месяцев отчетного (расчетного) периода начислялись выплаты и иные вознаграждения.

Для каждого застрахованного лица необходимо указать его персональные данные: фамилию, имя и отчество, ИНН и СНИЛС, год рождения, гражданство и проч.

Информация о выплатах и пенсионных взносах по «обычным» (не дополнительным) тарифам размещается в подразделе 3.2.1 раздела 3. В случае, когда страхователь начислял взносы по нескольким «обычным» тарифам, ему придется несколько раз заполнить подраздел 3.2.1 — отдельно для каждого тарифа.

В подразделе 3.2.1 следует указать код категории застрахованного лица (перечень кодов приведен в приложении № 8 к порядку заполнения нового расчета), а также общую сумму выплат и иных вознаграждений. Далее нужно проставить облагаемую базу в пределах лимита, в том числе базу по договорам подряда, и сумму взносов в ПФР, начисленных от облагаемой базы в пределах лимита. Все эти данные указываются следующим образом: сначала за последние три месяца с разбивкой по месяцам, а потом — итоговой величиной за последние три месяца. Если за три последних месяца застрахованному лицу ничего не начисляли, подраздел 3.2.1 на него не заполняется.

Для пенсионных взносов, начисленных по дополнительным тарифам, предназначен подраздел 3.2.2 раздела 3. В нем есть строки для кода тарифа (перечень кодов тарифа приведен в приложении № 5 к порядку заполнения нового расчета), для суммы выплат и иных вознаграждений, облагаемых взносами по дополнительным тарифам, и для начисленных взносов. Эти сведения указываются сначала за последние три месяца с разбивкой по месяцам, а потом — итоговой величиной за последние три месяца.

Заполнив разделы 3 на всех застрахованных лиц, страхователю нужно просуммировать данные о начисленных взносах. Полученная цифра должна совпасть с величиной взносов, подлежащей уплате и указанной в разделе 1 (либо в разделе 2). Если эти два показателя не совпадут, налоговики расчет не примут. То же самое произойдет в случае, если инспекторы обнаружат ошибку в персональных данных застрахованного лица. При этом инспекторы направят уведомление, получив которое страхователь обязан устранить несоответствие. Сделать это нужно в пятидневный срок с даты, когда налоговые органы направили уведомление в электронной форме (либо в десятидневный срок с даты, когда уведомление направили на бумажном носителе). Если страхователь все исправит вовремя, то датой представления расчета будет считаться день сдачи исходного, то есть неисправленного варианта (п. 7 ст. 431 НК РФ, вступающей в силу 2017 года).

Ошибки и уточнение расчета

Не исключено, что в уже сданном расчете по взносам обнаружится ошибка, Дальнейшие действия зависят от того, привела ли ошибка к занижению суммы взносов. Если привела, то страхователю независимо от его желания нужно сдать уточненный расчет. Если не привела, то подача уточнений — право, но не обязанность страхователя.

В уточненный расчет нужно включить те разделы и приложения, которые ранее были представлены в ИФНС. Заполнить другие разделы и приложения нужно только в случае, когда в них вносятся дополнения.

Из данного правила есть одно исключение. Оно относится к разделу 3, то есть к персонифицированным сведениям. Представляя уточненный расчет по взносам, страхователь в любом случае должен включить в него раздел 3. Но не на всех застрахованных лиц, а только на тех, в отношении которых были сделаны уточнения и дополнения. При этом следует заполнить все поля раздела 3 — как требующие, так и не требующие корректировки.

Правила переходного периода

В новый расчет по страховым взносам включаются периоды, начиная с первого квартала 2021 года. Проще говоря, за периоды, относящиеся к 2021, 2015 и более ранним годам, нужно отчитываться по «прежним» формам и форматам. В частности, взносы за декабрь 2021 года не будут отражены в новом расчете, даже если они перечислены в январе 2017 года.

Как отправить отчёт через Эльбу?

В разделе «Отчётность» откройте задачу «Сдать отчёт по страховым взносам за I квартал 2021 года». Она уже доступна, если у вас нет льгот по взносам. Для остальных мы откроем задачу к 17 апреля, когда сделаем последние доработки.

Для предпринимателей без льгот в задаче будет два шага.

- Если у сотрудника заполнены не все реквизиты, добавьте недостающие данные.

Сведения для отчёта Эльба сама берёт из раздела «Сотрудники». Проверьте, что там правильно указаны зарплата, больничные и отпуска. - Если в этом году вы получали возмещение из ФСС, у вас появится дополнительный шаг. На нём вам нужно проверить, все ли возвраты из ФСС учтены.

И это всё! Ваш отчёт готов к отправке в налоговую.

Для предпринимателей с льготами по взносам добавится шаг с подтверждением льготы.

Новая декларация по НДС

Изменения в главу 21 Налогового кодекса РФ вносятся регулярно. Все, что было принято в течение последних трех лет и вступило в силу уже сейчас, нашло отражение в декларации по НДС, которую нужно сдавать на 2021 год. В декларации по НДС появилось много новых страниц.

Вот главные изменения, повлиявшие на структуру декларации:

- скорректированы правила восстановления НДС;

- теперь покупатель имеет право самостоятельно выбрать период для вычета НДС, если счет-фактура получен позже;

- вычеты по НДС для экспортеров несырьевых товаров стал проще;

- и другие, менее значительные.

Если для вас перечисленные выше изменения важны, будьте особенно внимательны при подготовке годовой декларации по НДС.

Новая декларация по транспортному налогу

О несогласии экспедиционных компаний и компаний-перевозчиков с введением сборов в систему «Платон» слышали, наверное, все. Несколько раз менялись позиция чиновников по транспортному налогу: убрать, уменьшить, заменить. Но в результате транспортный налог сохранен, но его можно уменьшить на сумму платежей, перечисленных в систему «Платон». Как следствие этого в декларации по транспортному налогу за 2021 году появилась отдельная новая строка – платежи в систему «Платон».

Долгое время длился спор о первом и последнем, полном и неполном месяце регистрации транспорта. В итоге, в декларации по транспортному налогу за 2021 год появились новые строки для указания месяца регистрации и месяца снятия с учета транспортных средств.