Роль бухгалтерской справки: для чего нужна

Любое предприятие вправе самостоятельно разрабатывать бланки «первички», утверждая их в своей учетной политике. Но иногда затруднительно обосновать определенные хозяйственные операции ввиду отсутствия установленной формы документа для них. Например, расчет суточных или норму расходов. Устранить эту проблему поможет бухгалтерская справка. Применять ее можно и в других случаях (см. таблицу).

| Некоторые случаи применения бухгалтерской справки | |

| Ситуация | Пояснение |

| Фирма обязана применять раздельный учет по НДС | Раскрывает методологию раздельного учета по НДС |

| Коррекция данных отчетного периода и предыдущих лет | Для решения этой задачи используют бухгалтерскую справку об исправлении ошибки |

| В качестве доказательства в суде | Дублирует сведения, которые уже отражены в бухучете |

| Для оформления проводок | Поясняет смысл операции либо неточность первоначальной проводки |

По сути бух. справка – это первичный документ, к которому закон предъявляет свои требования. Ее можно составлять в произвольной форме, но обязательно наличие определенных реквизитов. При правильном оформлении она станет верным доказательством в конфликтах с контролирующими органами.

В идеале заниматься составлением бухгалтерской справки должен компетентный специалист. Например: экономист, бухгалтер или другое лицо, которое несет ответственность за совершаемую операцию. Но чтобы успешно справиться с поставленной задачей, надо знать некоторые нюансы.

Также см. «Как вести бухгалтерский учет в ООО».

Итоги

Бухгалтерские справки — это первичные документы для хозопераций, не имеющих иных оправдательных документов для их проведения. Чаще всего такие операции связаны с исправлениями, дополнительными расчетами или пояснениями. Важным моментом для составления справки является указание в ней обязательных реквизитов, присущих первичному документу, а также правильное изложение сути обосновываемой хозяйственной операции.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что надо знать, используя разные формы и образцы бухгалтерской справки

Следует помнить о следующих тонкостях:

- Не заменяет документ, который должен быть составлен партнерами по сделке вместе. Поэтому некоторые операции фиксировать в справке имеет смысл только для внутренних целей.

- Справка обычно лишь подтверждает сведения, уже представленные в системе внутреннего учета. Поэтому специалист должен различать, как оформить образец бухгалтерской справки:

К таким случаям можно отнести составление акта о приеме товаров, поступивших без документов. Налоговая инспекция посчитает, что представленный образец бухгалтерской справки не имеет правовой основы. В результате расходы могут не признать. Учесть их при расчете налога невозможно. А оспорить такое решение бывает непросто.

- в качестве «первички»;

- для совершенно других целей (информационных и т. п.). Например, для фиксации хозяйственной операции в документе, который может стать доказательством в судебных разбирательствах.

- В сложных ситуациях бухгалтер рискует запутаться в исправлениях. Чтобы этого не произошло, рекомендуем включать в текст справки максимум информации и прилагать копии расчетных, а также неверно заполненных документов.

Что представляет собой бухгалтерская справка и для чего она нужна?

Все люди ошибаются, бухгалтеры не исключение. Для того, чтобы исправить ошибки, а также чтобы отразить в учете нестандартные хозяйственные операции можно воспользоваться бухгалтерской справкой.

Бухгалтерская справка – это официальный документ, в котором находят свое отражение корректировки по различным регистрам плана счетов в случае ошибки, а также расчеты по не стандартным хозяйственным операциям.

Как написать характеристику на работника? Образец и пошаговая инструкция содержатся в публикации по ссылке.

Таким образом, бухгалтерская справка необходима для того, чтобы вносить изменения в отчетность, а также для того, чтоб отражать в учете специфические хозяйственные операции (раздельный учет деятельности, представительские расходы).

Структура: как написать образец бухгалтерской справки

Независимо от предназначения, документ должен быть оформлен правильно, поскольку играет роль первичного. Тогда не возникнет лишних вопросов от налоговой инспекции. Рекомендуем использовать внутрифирменный шаблон, поскольку законодательство РФ не предусматривает обязательного бланка бухгалтерской справки.

Процедура оформления этого документа состоит из 3-х этапов:

- Создание «шапки» и указание следующих данных:

- сведения о том, что изменилось;

- предыдущие показатели;

- правильный способ расчета.

Далее приведен пример бухгалтерской справки с соответствующим текстом:

| «Экономистом ООО «Гуру» Н.В. Курносовой была допущена техническая ошибка при начислении амортизации по основным средствам. За 2021 год размер составил 21 000 руб., при этом ошибочно было указано – 22 500 руб. Подробный расчет: ……. В 01 февраля 2021 года Н. В. Курносова исправила ошибку путем проводки Дт 44 Кт 02 – 21 000 руб. Исправления внесены записью Дт 44 Кт 02 – 1500 руб. (сторно)» |

- идентификации лиц;

- подтверждения необходимости выполнить хозяйственную операцию.

Также см. «Реквизиты бухгалтерских документов: основные и обязательные».

Как было сказано, руководство компании вправе самостоятельно разработать и утвердить приказом образец справки, чтобы применять его для решения своих хозяйственных задач. При этом его включают в учетную политику предприятия.

Взять за основу можно бухгалтерскую справку 0504833, которая разработана Минфином для учреждений государственного сектора (приказ 2015 года № 52н).

Обычно этот документ составляют в электронном виде с учетом стандартных требований к оформлению: отсутствие опечаток, заполнение всех реквизитов, точное название организаций и т. д. Важно не допустить ошибку при проставлении дат.

На нашем сайте бухгалтерской справки можно по следующей ссылке.

Подобные справки могут содержать так называемые красные сторно – проводки с отрицательным числом. Они служат, например, для:

- исправления ошибок;

- списания торговой наценки;

- корректировки показателей материально-производственных затрат.

Ниже представлен образец заполнения бухгалтерской справки 0504833.

Бланк и обязательные реквизиты

Так как это первичный документ, то необходимо соблюдать два важных условия:

- Форма и порядок составления должны быть прописаны в учетной политике организации.

- Наличие обязательных реквизитов, предусмотренных статьей 9 Федерального закона от 06.12.2011 № 402 о бухучете.

Если форму бланка организация может разработать самостоятельно или же использовать образец заполнения бухгалтерской справки (0504833), которая разработана и утверждена приказом Минфина от 30.03.2015 № 52н для государственных учреждений, то требования к реквизитам довольно строгие. Бланк обязательно должен предусматривать наличие:

- наименования организации;

- номера документа и даты его составления;

- названия документа;

- содержания отраженного факта хозяйственной жизни;

- единицы измерения и способа отражения (денежный или натуральный);

- данных других первичных документов (при необходимости);

- должности и Ф.И.О. лица, совершившего операцию;

- подписи составителя.

Только с соблюдением этих требований заполненный бланк будет считаться действительным.

Разновидности

Существует несколько типов бухгалтерских справок, предназначенных для разных хозяйственных ситуаций:

- расчетные;

- об исправлении ошибок;

- для бюджетной сферы;

- образцы бух. справок по раздельному учету НДС;

- о списании задолженности;

- предназначенные для суда.

Каждая из них имеет свои особенности составления, позволяющие грамотно подтвердить правомерность того или иного факта.

Бухгалтерская справка-расчет: образец заполнения

Этот тип справки имеет первичный характер. Его отличает наличие показателей, которые уже отражены в учете. Бухгалтер составляет ее в следующих случаях:

- исправление неточности, допущенной в бухгалтерском или налоговом учете;

- пояснение хозяйственной операции (бухгалтерская справка-расчет может пригодиться при списании дебеторской или кредиторской задолженности);

- выполнение дополнительных расчетов, поясняющих особенности операции (особенно важно при раздельном учете НДС или признании расходов).

Установленного законом образца бухгалтерской справки-расчета не существует. Но она должна иметь такие реквизиты:

- название компании;

- суть операции и расчет по ней;

- дату составления;

- Ф.И.О. ответственных лиц.

Если сомневаетесь, как правильно составить образец бухгалтерской справки, руководствуйтесь статьей 9 Закона Справка о подтверждении исправлений

Допустим, что бухгалтер ООО «Гуру» Н.В. Соловьева нашла ошибку в амортизационных отчислениях за март 2021 года: было отражено 53 800 руб., но согласно правильным расчетам – 41 200 руб. Излишек сторнирован при помощи проводки: Дт 44 Кт 02 – 12 600. Образец бухгалтерской справки об исправлении ошибки выглядит так:

Обратите внимание: обязательно нужно указать:

- причину возникновения ошибки;

- все варианты суммы, которая влияет на бухучет;

- дату внесения исправлений.

В конце Н.В. Соловьева как составитель справки ставит свою подпись. К ней примыкает автограф главного бухгалтера. После этого бухгалтерская справка об исправлении ошибки служит основанием для коррекции в учете.

Также см. «Двойная запись в бухучете: значение и примеры».

Научно-исследовательский журнал

Бурлакова Ольга Владимировна, Крекер Анастасия Николаевна 1. доктор экономических наук, доцент кафедры бухгалтерского учета, анализа и аудита, Оренбургский государственный университет, Оренбург 2. магистрант кафедры бухгалтерского учета, анализа и аудита, Оренбургский государственный университет Burlakova Olga Vladimirovna, Cracker Anastasia Nikolaevna 1. Doctor of Economic Sciences, Associate Professor of the Department of Accounting, Analysis and Audit, Orenburg State University, Orenburg 2. The graduate student of the Department of accounting, analysis and audit, Orenburg State University

Аннотация: Необходимость составить бухгалтерскую справку возникает часто. Информация о том, как именно она должна выглядеть, законодательство не со-держит. Единственное упоминание о том, что такой первичный документ существует, содержится в статье 313 Налогового кодекса РФ. В статье сказано, что бухгалтерская справка подтверждает данные налогового учета. Составляя справку, бухгалтер должен указать в ней все обязательные реквизиты первичного документа. Удобнее разработать форму справки один раз и приложить ее к учетной политике. Abstract: The need to make accounting certificate occurs frequently. Information on how exactly it should look like, the legislation. The only mention of the fact that such original document exists, found in article 313 of the RF Tax code. The article says that the financial information confirms the data of tax accounting. Ac-counting help the accountant should specify any mandatory requirements for the primary document. It is more convenient to develop a form of help once and apply it to the accounting policy.

Ключевые слова: Бухгалтерская справка, реквизиты, выдержка из решений суда. Keywords: Accounting help, Bank details, an extract from the court’s decisions.

На практике необходимость оформления бухгалтерской справки возникает у бухгалтера достаточно часто. Своевременное и корректное составление этого документа позволит организации избежать многих разногласий, например при налоговой проверке.

Бухгалтерская справка является внутренним документом организации, который пригодится не только в ходе налоговой или аудиторской проверке, но также необходим самому бухгалтеру. Дело в том, что зачастую бухгалтер, возвращаясь к прошлым отчетным или налоговым периодам, не помнит нюансов, а также причин отражения той или иной операции в виду большого объема информации.

Общий порядок оформления справки бухгалтера.

Форма бухгалтерской справки разрабатывается организацией самостоятельно, поскольку ее унифицированная форма не утверждена законодательством. Исключение составляют бюджетные организации. Для них утверждена бухгалтерская справка с кодом 0504835 (Приложение № 2 к Приказу Минфина России от 15.12.2010 г. № 173) [2].

Вместе с тем бухгалтерская справка на основании статьи 313 Налогового кодекса РФ является первичным документом, подтверждающим данные налогового учета. Имеется в виду сведения, которые учитываются в разработочных таблицах и иных документов налогоплательщика, группирующих информацию об объектах налогообложения (статья 314 Налогового кодекса РФ). В связи с этим к оформлению данной справки должны применяться правила, установленные Федеральным законом от 06.12.2011 г. № 402-ФЗ «О бухгалтерском учете». Так в бухгалтерской справке обязательно должны быть указаны следующие реквизиты, перечень которых приведен в пункте 2 статьи 9 [5]:

- наименование документа (бухгалтерская справка или бухгалтерская справка-расчет);

- наименование организации;

- дата составления;

- содержание операции;

- измерители операции;

- наименование должностей лиц, ответственных за совершение и правильность оформления операции;

- личные подписи указанных выше лиц.

Разработанную форму справки организация обязательно утверждает в своей учетной политике (пункт 4 ПБУ 1/2008 утверждено Приказом Минфина России от 06.10.2008 г. № 106н). При этом документ должен соответствовать операциям, для оформления которых будет использоваться (внесение исправлений проведение расчетов). Возможно, для отдельных ситуаций удобно разработать свою форму. Так, например, для отражения различных арифметических расчетов бухгалтер может разработать специальные таблицы.

При заполнении бухгалтерской справки в ней нужно максимально подробно указать сведения о ситуации, в связи с которой она составляется. Ведь справки принимают во внимание даже Арбитражные суды (Постановление ФАС Уральского от 07.09.2009 № Ф09-6676/09-С3 и Центрального от 07.09.09 № Ф09-6676/09-С3 и Центрального от 21.01.09 № А48-1610/08-8 округов).

Составленную справку подписывает главный бухгалтер, а также лицо, которое ответственно за ее содержание и выполнение операций, в отношении которых она составлена. Затем она подшивается в отдельную папку «бухгалтерские справки», а копия ее ― к тем документам, которые она поясняет, в том числе и к уточненной отчетности.

Многие бухгалтеры не представляют своей работы без оформления бухгалтерских справок: любые пояснения, расшифровки, расчеты облекаются в форму документов с названием «Бухгалтерская справка». Некоторые бухгалтера, напротив, редко используют этот документ и не считают, что он может быть таким же доказательным документом, как первичные.

Согласно п. 1 ст. 9 ФЗ «О бухгалтерском учете» каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Бухгалтерская справка, содержащая в себе все необходимые с точки зрения ФЗ «О бухгалтерском учете» реквизиты, может быть отнесена к категории первичных документов, несмотря на то, что напрямую не поименована в нем. Форму справки следует утвердить приказом руководителя в качестве используемого первичного документа (п. 4 ПБУ 1/2008) [3].

Необходимо обратить внимание на Информацию Минфина России № ПЗ-11/2013 «Организация и осуществление экономическим субъектом внутреннего контроля совершаемых фактов хозяйственной жизни, ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности». Она дает рекомендации по организации внутреннего контроля на предприятиях на основании ст.19 ФЗ «О бухгалтерском учете», где бухгалтерская справка указана как первичный учетный документ, который может использоваться для осуществления записей в регистрах бухгалтерского учета [4].

В бухгалтерском учете справка применяется для обоснования расчетов курсовых разниц, расчетов процентов по кредитам и займам, пособий по временной нетрудоспособности, дивидендов, в этом случае она уже называется бухгалтерская справка-расчет, а также в случаях, когда нужно дать пояснения к отдельным статьям бухгалтерской отчетности. Справка-расчет активно используется в документообороте, в связи с исчислением и уплатой НДС.

Федеральная налоговая служба России в письме от 27.01.15 № ЕД-4-15/[email protected] указала, что вместо счета-фактуры в книге продаж могут быть зарегистрированы первичные учетные документы (например, бухгалтерская справка-расчет), содержащие суммарные (сводные) данные по операциям, совершенным в течение календарного месяца (квартала), в том случае, если, например, покупателями являются физические лица и поставщик не выставляет им счета-фактуры.

Как видно из таблицы 1, не во всех случаях суды принимают во внимание бухгалтерские справки или справки-расчеты. В ситуациях, когда организация кроме бухгалтерской справки не может предоставить никаких других первичных документов, а они должны быть, исходя из фактических обстоятельств дела, суды бухгалтерскую справку не считают надлежащим доказательством. Вместе с тем в случаях, когда бухгалтерская справка подтверждает расчеты или является дополнением (пояснением) к первичным документам, суды расценивают ее как надлежащий документ [6].

Таблица 1

Выдержки из решений суда о принятии бухгалтерской справки

| Номер дела / постановления; округ | Выдержка из решения суда / резюме |

| Постановление Второго арбитражного апелляционного суда от 28.04.15 № А17-6201/2014 | Бухгалтерская справка рассматривается судом в качестве одного из документов, обосновывающих размер понесенных расходов |

| Постановление Семнадцатого арбитражного апелляционного суда от 27.04.15 № А60-38733/2014 | Расчет отклонений, приходящихся на реализованную продукцию, произведен в бухгалтерских справках на основании расчетных таблиц «Выпуск готовой продукции по фактической себестоимости (с учетом отклонений)», являющихся первичными документами для целей налогового учета |

| Решение арбитражного суда г. Москвы от 08.04.15 № А40-56211/2014 | Бухгалтерская справка (приложение к книге продаж) была признана надлежащим доказательством размера полученной выручки от предоставления прав использования программ для ЭВМ, поступившая от физических лиц |

| Определение арбитражного суда Краснодарского края от 05.05.15 № А32-4521/2010 | Суд указал, что бухгалтерская справка не является универсальным оправдательным документом. Данный документ не заменяет первичные документы, подтверждающие хозяйственную операцию, а является подтверждением операций в случае возникновения необходимости подтверждения тех или иных показателей, возникших в процессе ведения бухгалтерского и налогового учета |

| Постановление ФАС Западно-Сибирского округа от 06.02.06 № Ф04-89/2006 | Бухгалтерская справка, подписанная главным бухгалтером налогоплательщика, не может быть расценена как документ, подтверждающий реальное несение налогоплательщиком расходов. Бухгалтерская справка является лишь результатом расчетов главного бухгалтера предприятия, которые должны быть основаны и на иных первичных документах, подтверждающих доходы и расходы предприятия (счетах-фактурах, платежных документах, свидетельствующих об оплате материалов, работ, услуг, актах выполненных работ) |

Можно сделать вывод: бухгалтерская справка и справка-расчет являются дополнительными, но не главными аргументами в суде. При этом бухгалтерская справка может являться доказательством или обоснованием расчетов (сумм восстановленного НДС; нормируемых расходов; сумм НДС, распределяемых между видами деятельности) в случаях, когда необходимо составить внутренний документ и дать пояснения действиям бухгалтера.

Подчеркнем, что бухгалтерская справка не может быть составлена взамен отсутствующего первичного документа или составляться, если оформление иных первичных документов не предусмотрено, а хозяйственные операции необходимо обосновать или подтвердить.

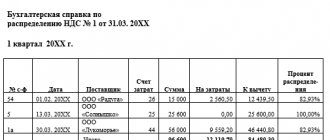

Для того чтобы было легче проконтролировать правильность расчета финансового результата от реализации хлебобулочной продукции бухгалтер заполнил справку (бухгалтерская справка № 1 приведена на рисунке 1).

Рисунок 1 ― Бухгалтерская форма справки по расчету финансового результата от реализации хлебобулочных изделий

В справке бухгалтер указывает реквизиты первичных бухгалтерских документов, на основании которых в бухучете начислена выручка от реализации продукции. Одновременно в ней зарегистрирована и фактическая оплата продукции покупателем.

Бухгалтерскую справку составляют, когда требуется исправить ошибку в учете. Чтобы исправить ошибку в учете, нужно доначислить или сторнировать конкретную сумму. Основанием для такой проводки как раз служит бухгалтерская справка.

Проводя камеральную проверку деклараций, налоговики часто требуют представить им бухгалтерскую справку, поясняющую те или иные показатели. Например, компания хочет возместить налог на добавленную стоимость. В данном случае нужен не документ бухгалтерского или налогового учета, а подробное объяснение по тем операциям, из-за которых в декларации возник налог к возмещению. Тогда в бухгалтерской справке надо указать, какие операции были проведены, какие суммы отражены. К справке приложить копии подтверждающих первичных документов. В данном случае бухгалтерская справка является пояснительной запиской к налоговой декларации. Также бухгалтерскую справку составляют, когда хотят подать корректирующую декларацию. В этом случае в документе указывают, по какой причине и в какие строки вносятся корректировки в отчетность [1].

Исходя из вышеизложенного сделаем следующие выводы:

Во-первых, бухгалтерская справка или бухгалтерская справка-расчет при наличии обязательных реквизитов, приведенных в ст. 9 ФЗ «О бухгалтерском учете», может быть отнесена к первичным документам и использоваться в документообороте.

Во-вторых, справки и справки-расчеты могут применяться в налоговом учете на основании ст. 313 НК РФ.

В-третьих, бухгалтерская справка или справка-расчет могут быть оформлены, когда для учета факта хозяйственной жизни не предусмотрен иной первичный документ, либо когда первичный документ нужно дополнить расчетом или пояснениями.

В-четвертых, бухгалтерская справка или справка-расчет — документы, которые составляются и подписываются одним лицом — бухгалтером. Если для фиксации каких-то хозяйственных фактов нужно составить документ, который должны подписать несколько лиц, такой документ нельзя заменить бухгалтерской справкой. Как правило, подобные документы могут иметь название «акт», «акт осмотра», «акт приемки».

Библиографический список

1 Лаврова Г. Наглядные образцы бухгалтерских справок на все случаи жизни // Главбух. − 2010. – № 7. − С. 17-22. 2 Панина П. Г. Бухгалтерская справка: как правильно ее оформить, чтобы снизить риск налоговых претензий // Российский налоговый курьер. – 2012. − № 1/2. − С. 108-114. 3 Дубянская Е. Н. Бухгалтерская справка: составление и содержание // Бухгалтерский учет. − № 8. − С. 34-39. 4 О бухгалтерском учете: федер. закон от 6 декабря 2011 г. № 402-ФЗ // Собрание законодательства РФ. − 2011. − № 50. − С. 7344. 5 Налоговый кодекс Российской Федерации: часть вторая / Справочно-правовая система «Консультант Плюс». − Режим досту-па: https://www.consultant.ru/document/cons_doc_LAW_28165/ 6 Банк решений арбитражных судов / Федеральные арбитражные суды Российской Федерации. − Режим доступа: https://ras.arbitr.ru/

Справка о списании «кредиторки»

Просроченную кредиторскую задолженность, по которой прошло время для иска, предприятие обязано включить во внереализационные доходы. Так регламентирует п. 18 ст. 250 НК РФ. Обычно на это идут во время инвентаризации и сопровождают оформлением бухгалтерской справки на списание кредиторской задолженности. Она должна включать:

- полную информацию о долге (номер договора, ссылки на «первичку» и т. д);

- расчет срока исковой давности.

ПРИМЕР В ООО «Гуру» 30 марта 2021 года проведена инвентаризация расчетов с контрагентами, в результате которой выявлена кредиторская задолженность перед ООО «Септима» в размере 143 000 руб. Срок исковой давности по ней истек 13 марта 2017 года.

Вот пример, как написать бухгалтерскую справку по этой ситуации:

| ООО «Гуру» БУХГАЛТЕРСКАЯ СПРАВКА № 24 ОТ 30.03.2017 ГОДА О СПИСАНИИ КРЕДИТОРСКОЙ ЗАДОЛЖЕННОСТИ В результате инвентаризации расчетов с контрагентами 30 марта 2021 года выявлена кредиторская задолженность перед обществом с ограниченной ответственностью «Септима» (ИНН 7722123456, КПП 772201001, адрес: г. Москва, ул. Шоссейная, д. 7, к. 9), по которой истек срок исковой давности (Акт инвентаризации расчетов с покупателями, поставщиками, прочими дебиторами и кредиторами от 30 марта 2017 года № 2-инв). Данная задолженность возникла по договору поставки товаров от 25 апреля 2014 года № 63-п. В п. 3.8 указанного договора установлен срок оплаты – до 15 марта 2014 года (включительно). Сумма задолженности за поставленные товары составляет 145 000 руб., включая НДС – 26 100 руб. Срок исковой давности истекает 13 марта 2017 года. Таким образом, кредиторская задолженность в сумме 145 000 рублей подлежит включению в состав внереализационных доходов по налогу на прибыль за I квартал 2021 года на основании пункта 18 статьи 250 НК РФ и списанию в бухгалтерском учете. Главный бухгалтер_____________Широкова____________/Е.А. Широкова/ |

Помните: бухгалтер должен правильно определить срок исковой давности, так как это влияет на результат расчета налога на прибыль. Чтобы избежать ошибки, держите ориентир на статьи 196, 200 и 203 Гражданского кодекса.

Порядок применения бухгалтерских справок в бухгалтерском и налоговом учете

Исправления в учет вносятся из-за выявленных ошибок или неточностей. Порядок внесения исправлений в бухгалтерском учете теперь закреплен в Положении по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.2010 № 63н, и варьируется в зависимости от существенности ошибки.

Ошибка признается существенной, если она в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки организация определяет самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Несущественные ошибки исправляются в следующем порядке:

- выявленная до окончания отчетного года – записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010);

- выявленная после окончания отчетного года, но до даты подписания бухгалтерской отчетности за этот год – записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность) (п. 6 ПБУ 22/2010).

Ошибка предшествующего отчетного года, не являющаяся существенной, выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка. Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода (п. 14 ПБУ 2/2010).

Существенные ошибки исправляются в следующем порядке:

- выявленная до окончания отчетного года — записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка (п. 5 ПБУ 22/2010);

- выявленная после окончания отчетного года, но до даты подписания бухгалтерской отчетности за этот год — записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность) (п. 6 ПБУ 22/2010);

- выявленная после подписания годовой отчетности, но до ее представления акционерам акционерного общества или участникам общества с ограниченной ответственностью, органам, осуществляющим права собственника, и в иные уполномоченные органы исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность (п. 7 ПБУ 22/2010);

- выявленная после подписания и представления годовой отчетности акционерам акционерного общества или участникам общества с ограниченной ответственностью, органам, осуществляющим права собственника, и в иные уполномоченные органы, но до даты ее утверждения собственниками исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность) (п. 8 ПБУ 22/2010).

Ошибка, выявленная после утверждения годовой отчетности собственниками, исправляется записями по соответствующим счетам бухгалтерского учета в периоде ее обнаружения (в текущем отчетном периоде). При этом корреспондирующим счетом в записях является счет учета нераспределенной прибыли (непокрытого убытка).

В законе о бухгалтерском учете определено, что исправление ошибки в регистре бухгалтерского учета должно быть обосновано и подтверждено подписью лица, внесшего исправление, с указанием даты исправления. Следовательно, чтобы выполнить данное требование законодательства, бухгалтеру необходимо составить документ, на основании которого будет исправлена выявленная ошибка.

Таким документом может стать бухгалтерская справка, в которой бухгалтер сможет указать причины, по которым возникла ошибка, пояснить смысл вносимых в учет исправлений и изменений, указать корреспонденцию счетов и суммы. На основании этого документа бухгалтер делает корректирующие записи на счета учета текущей датой, которая указана в справке.

Различают два основных способа внесения исправлений. Если стоимостные показатели операции необходимо вследствие выявленного искажения увеличить, при этом ошибочно указана именно сумма первоначальной записи, а не сама проводка в учете, применяется способ дополнительных записей.

Исправление производится путем внесения дополнительной записи с той же корреспонденцией счетов на сумму разницы между правильной суммой операции и суммой, отраженной предыдущей проводкой.

Если же сумма завышена или использована неверная корреспонденция счетов для исправления, применяется метод «красного сторно».

Ошибки, обнаруженные в бухгалтерском учете и отчетности, как правило, влияют на налогообложение. Налоговая отчетность корректируется иначе, чем бухгалтерская. В отличие от бухгалтерского учета, в котором ошибка правится в периоде ее обнаружения, в налоговом учете необходимо поправить период возникновения ошибки (ст. 54, 81 НК РФ). Исправление ошибки в налоговой отчетности в том периоде, когда она была обнаружена, допускается только в случаях, когда невозможно определить период совершения ошибки, и с 2010 г. еще и в случае, когда в силу ошибки налогооблагаемая база оказалась завышена и ошибки, по сути, привели к переплате налога.

При обнаружении ошибки в налоговых расчетах необходимо сдать уточненную декларацию за тот период, в котором эта ошибка совершена. Уточненная налоговая декларация (расчет) представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения. Кроме того, может возникнуть необходимость уплатить налог, если после внесения изменений возникло дополнительное налоговое обязательство.

Если организацией выявлена ошибка, влияющая на исчисление НДС, помимо составления уточненной декларации, как правило, возникает необходимость внесения исправления в книгу покупок или в книгу продаж, для чего оформляются дополнительные листы книги покупок или книги продаж в соответствии с Правилами ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденными постановлением Правительства РФ от 02.12.2000 № 914. Количество дополнительных листов, которые могут прилагаться к книге продаж или книге покупок за один налоговый период, так же, как и количество уточненных деклараций, не ограничено.

Бухгалтерская справка о задолженности для суда: образец

Этот документ может быть составлен в самом общем виде со ссылками на справочные данные, которые форма хочет подтвердить в суде. Ссылаться в справке на то, что она оформлена именно для судебных целей, совсем необязательно.

Далее представлен образец написания бухгалтерской справки о «дебиторке», которую часто приходится «выбивать» с контрагента через суд.

| ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ «ГУРУ» Адрес: 105318, г. Москва, ул. Гоголя, д. 8, офис 15. ИНН 7722123456, КПП 772201001 г. Москва 06 февраля 2021 г. Бухгалтерская справка № 3-с В результате инвентаризации расчетов с контрагентами 06 февраля 2021 года выявлена дебиторская задолженность ООО «Бубен» (ИНН 7719456789, КПП 771901001, адрес: г. Москва, ул. Квасовая, д. 9, к. 6), по которой не истек срок исковой давности (акт инвентаризации от 06.02.2017 № 22-инв). Данная задолженность возникла по договору поставки товаров № 12/7 от 22.10.2016 г. Сумма долга – 500 000 (пятьсот тысяч) рублей 00 копеек. Срок оплаты по договору – 31.12.2016 (включительно). Генеральный директор ______________ /В.В. Краснов/ Главный бухгалтер ______________ /Е.А. Широкова/ |