Сведения представляют все организации, независимо от того, есть ли у неё работники, а также индивидуальные предприниматели, имевшие в 2021 году работников. ИП не являющиеся работодателями форму не сдают.

Форма сведений утверждена более 10 лет назад, приказом ФНС РФ № ММ-3-25/[email protected] от 29.03.07.

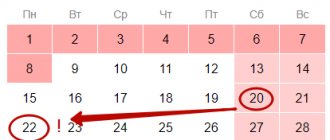

Срок сдачи формы не позднее 20 января, в 2021 году срок 22 января, поскольку 20 января является выходным днем.

Штраф за непредставление сведений о численности — 200 руб. (п. 1 ст. 126 НК РФ). Кроме этого, должностное лицо организации могут привлечь к ответственности по статье 15.6 КоАП.

Среднесписочная численность работников определяется с учетом порядка заполнения статистической формы П-4.

РСВ в 2021 году: новая форма и правила заполнения

Правила расчета численности с 2021 года установлены приказом Росстата от 27.11.2019 № 711. С 15.01.2021 его заменят указания из приказа Росстата от 24.07.2020 № 412.

В общем виде формула расчета выглядит так:

СрЧ год = (СрЧ 1 + СрЧ 2 + … + СрЧ 12) / 12,

где: СрЧ год — это среднесписочная численность за год;

СрЧ 1, 2 и т. д. — среднесписочная численность за соответствующие месяцы года (январь, февраль, …, декабрь).

Подробнее о процедуре расчета читайте в статье «Как рассчитать среднесписочную численность работников?».

Сведения заверяются подписью предпринимателя или руководителя компании, но могут быть подписаны и представителем налогоплательщика. В последнем случае необходимо указать на документ, подтверждающий полномочия представителя (например, это может быть доверенность), а его копию сдать вместе с ЕРСВ.

ОБРАТИТЕ ВНИМАНИЕ! Доверенность представителя ИП должна быть заверена нотариально (ст. 29 НК РФ).

Заполненную форму ЕРСВ можно сдать лично или через представителя в ИФНС или отправить по почте с описью вложения при условии, что среднесписочная численность компании не превышает 10 человек. Если данный показатель выше, отчет примут только в электронном формате.

Сдается форма в инспекцию по месту регистрации компании или по месту жительства ИП. Организации с обособленными подразделениями сообщают о численности всех работников по месту постановки на учет головного офиса.

Налоговая инспекция принимает отчеты с вписанными разборчивыми данными черной пастой. Бланки, заполненные другими цветовыми вариациями, не будут рассмотрены. Записывайте информацию в ячейках и строках по-максимуму разборчиво. Налоговики не должны чувствовать себя графологами.

Если вы являетесь продвинутым компьютерным пользователем, смело заполняйте бланк с помощью редакторского софта. Налоговики принимают распечатанные формы, заполненные печатным шрифтом 18 Courier New.

Когда все графы бланка заполнены, его нужно подписать вручную. Только при таком условии инспектор примет ваш годовой отчет к рассмотрению. Вам не обязательно личной персоной появляться в налоговой службе, чтобы сдать документ. Оправьте его почтой как ценное письмо с уведомлением, конечно, с учетом даты почтового штемпеля.

Дельный совет! Опытные бизнесмены, которые не любят простаивать в переполненных коридорах налоговой, советуют в конверт вложить заверенный штампом почтового отделения бланк описи вложенных документов. Налоговый инспектор лишний раз убедится, что все документы на месте.

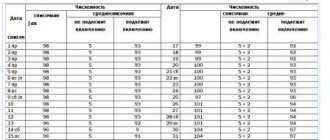

Показатель вычисляется в два этапа:

- За каждый календарный месяц.

- За год в целом.

На примере ИП расчет выглядит следующим образом.

В январе 2021 года у ИП числилось 6 наемных работников. 4 из них отработали 20 рабочих дней в соответствии с нормативом. Один сотрудник находился в отпуске, поэтому отработал только 12 дней, а один сотрудник болел и отработал только 3 дня.

Среднесписочное количество работников ИП за январь 2021 года составляет:

(4 × 20) + (1 × 12) + (1 × 3) = 95 / 22 = 4,31

Полученный результат за каждый месяц не округляется.

Для определения годового показателя необходимо суммировать среднее за каждый месяц и разделить на 12. Окончательный итог округляется до целого числа по обычному правилу: значения менее 0,5 отбрасываются, значения от 0,5 и более принимаются за единицу.

Пример:

4,31 + 5 + 4,35 + 5,2 + 4,13 + 4,0 + 5,0 + 6,0 + 4,25 + 4,45 + 5,2 + 3,8 = 55,69 / 12 = 4,64 = 5 человек

Таким образом, у нашего предпринимателя среднесписочная годовая численность составляет 5 сотрудников. Это и есть сведения за 2020 год, которые следует указать в отчете.

Отчет о среднесписочной численности работников за предшествующий календарный год необходимо было сдавать в ИФНС:

- организациям (при этом не имеет значения, используют ли они труд работников в своей деятельности, на основании Письма Минфина России от 04.02.2014 N 03-02-07/1/4390);

- ИП (только в том случае, если предприниматель нанимает одного или нескольких сотрудников на работу на основании трудового договора).

Данные предприниматели должны были сдать отчет за 2021 год не позднее 20 января 2021 года.

Сдать отчет о среднесписочной численности работников за 2021 год в 2021 году обязаны:

- вновь созданные юридические лица;

- реорганизованные организации.

При этом вновь созданные предприятия должны сдать документ в сроки, отличающиеся от ИП и организаций. Этим категориям нужно сдать отчет не позже, чем 20 числа месяца, который следует за месяцем их создания (реорганизации). Такое положение содержится в пункте 3 статьи 80 НК.В документе указывают данные о среднесписочной численности работников за месяц создания (реорганизации) предприятия.

Таким образом, если датой создания организации является 17 апреля 2021 года, то сдать отчет о среднесписочной численности работников нужно было не позднее 20 мая этого же года.

В абзаце 6 пункта 3 статьи 80 НК РФ указано, что ИП могут не сдавать отчет о среднесписочной численности работников, если они не привлекали наемный персонал в отчетном периоде. Соответственно, нулевой формы отчета о среднесписочной численности не существует.

Индивидуальные предприниматели, которые прошли процедуру государственной регистрации в текущем году, могут не сдавать отчет среднесписочной численности работников.

Всем остальным нужно было сдавать отчет в налоговую инспекцию в обязательном порядке.

Однако Федеральным законом от 28.01.2020 № 5-ФЗ (далее – Закон № 5-ФЗ) внесены изменения в упомянутый абз. 6 п. 3 ст. 80 НК РФ. Так, сведения о среднесписочной численности физлиц с 01.01.2021 нужно представлять в составе расчета по страховым взносам. Самостоятельный отчет о среднесписочной численности работников начиная с 2021 года заполнять и предоставлять не надо. Но рассчитывать и отчитываться о среднесписочной численности необходимо в расчете РСВ.

Титульный лист отчетности РСВ дополнен новым полем «Среднесписочная численность (чел.)».

- ИНН;

- КПП;

- Наименование полностью (для организаций);

- ФИО (полностью) и ИНН (для ИП).

- 1 января 2021 года – для предоставления сведений за 2020 календарный год;

- 1 число месяца, который следует за месяцем создания (реорганизации) – для организации.

Сдать сведения о среднесписочной численности работников в составе отчета РСВ в ИФНС в 2021 году можно следующими способами:

- Лично (посетив ИФНС).

- Через представителя.

- На бумаге.

- В электронной форме (с усиленной цифровой подписью).

- По почте России (с описью вложения).

Если работников будет более 100, то отчет нужно сдать исключительно в электронной форме, если менее, то допускается сдача на бумаге.

Способы сдачи сведений

Этот бланк разрешено сдавать как в бумажном варианте, так и в электронной форме, для сдачи существуют несколько способов:

- Сдать заполненный отчет можно на бумаге лично в руки инспектору, либо через доверенное лицо с предоставлением доверенности. Бланк нужно составить в двух копиях, одна останется в ФНС, а вторая с отметкой о получении вернется назад субъекту бизнеса;

- Отправление почтой в конверте при помощи заказного письма;

- Через сеть интернет, воспользовавшись услугами ЭДО. При этом сам файл необходимо подписать квалифицированной подписью.

Внимание: в некоторых регионах при сдаче отчета на бумаге, также требуется предоставить еще и файл на флэшке либо другом носителе. Перед посещением госоргана рекомендуется прозвонить и уточнить данную необходимость.

Бланк и образец заполнения среднесписочной численности по форме КНД 1110018

Среднесписочная численность работников ИП за январь 2020 года = (15 чел. х 17 дней + 16 чел. х 14 дней) / 31 = (255 + 224) / 31 = 15,45

Этот показатель не нужно округлять и аналогично вычисляется среднесписочная численность работников за все остальные месяцы года и разделить на 12:

15,45 + 6 + 4,35 + 4,65 + 5,1 + 5,3 + 3,7 + 4,25 + 4,75 + 3,8 + 4,25 + 5,0 = 66,6 / 12 = 5,55 = 6 человек.

То есть, за 2021 год среднесписочная численность работников ИП составила 6 человек. Этот показатель нужно занести в отчет.

- Сроки уплаты страховых взносов в 2021 году

- Изменения УСН в 2021 году

- КБК страховых взносов ИП за себя в 2021 году

- Изменения в ПСН в 2021 году

- Отчетность ИП на УСН в 2021 году

- Предельная величина базы для начисления страховых взносов в 2018 году

Расчет среднесписочной производится по правилам, предусмотренным Указаниями Росстата №428 от 2013 года. В данном документе указываются категории сотрудников, которые в обязательном порядке должны включаться в расчет, а также те сотрудники, которые не подлежат отражению в отчете. Все обсуждения ведутся по отношению к внесению информации в отчет в том случае, если в организации только один учредитель, который выполняет функции без заключения трудового договора и не получающий зарплату. Если обратиться к Указаниям, то можно сделать вывод, что данного учредителя учитывать при составлении отчета не нужно. Среднесписочная численность касается исключительно тех сотрудников, в которыми заключены трудовые отношения.Это довольно важная особенность и отличие от отчетности, представляемой в фонды.

Важным также будет являться и то, что период, который работник трудился по трудовому договору – не имеет никакого значения. В отчет о среднесписочной необходимо включить всех сотрудников, независимо от того, временно или постоянно они работают, либо выполняют свои трудовые функции только в течение сезона. Во внимание принимаются и те работники, которые трудятся неполное рабочее время, на полставки. Среднесписочный показатель в среднем определяют путем сложения общего количества сотрудников согласно списка за каждый месяц отчетного года, после чего полученное значение делится на 12. Итоговое значение округляют до целого показателя.

Сведения о среднесписочной численности подаются на установленном бланке (форма КНД 1110018). Документ состоит из одного листа, на котором отражается следующая информация:

- ИНН/КПП организации;

- наименование ИФНС, в которую подается отчет (код налоговой);

- полное наименование организации;

- показатель среднесписочной;

- подпись руководителя.

Если отчет представляется доверенным лицом, то указать также нужно реквизиты доверенности.

Важно! Отличие отчета о среднесписочной новых ООО от существующих заключается только в дате.

Кто сдает сведения

Среднесписочная численность это специально рассчитываемый элемент который отражает, какое в среднем количество сотрудников трудилось в субъекте бизнеса в отдельный временной промежуток.

Такое значение обязан рассчитывать каждый субъект бизнеса, у кого есть нанятые работники. Временной отрезок для расчета, в зависимости от потребности, может выбираться любым — месяц, квартал, полугодие, год и т. д.

Но даже при расчете различных временных промежутков, сама технология получения показателя от этого не изменяется.

В 2014 году было сделано послабление для предпринимателей — они теперь могут не оформлять сведения о среднесписочной численности работников, если выполняют работу самостоятельно, без найма сторонних работников.

Внимание: одним из важных направлений применения полученного элемента, является разделение субъектов бизнеса по группам, исходя из количества задействованных работников. А это, в свою очередь, определит возможность использования того либо иного налогового льготного режима. Также списочная численность применяется для определения средней зарплаты по организации.

Срок хранения отчета в архиве субъекта бизнеса составляет 5 лет.

Отчет о среднесписочной численности работников: бланк и пример заполнения

Для расчета среднесписочной численности за год, суммируют показатели среднесписочной по каждому месяцу, после чего полученную сумму делят на 12 (количество месяцев в году). А теперь разберемся, каким образом рассчитывается показатель среднесписочной за каждый месяц. Для его расчета необходимо сложить общее число сотрудников, работающих в месяце, а после этого разделить полученное значение на количество дней в месяца расчета.

Сведения о среднесписочной численности за предыдущий календарный год подается в налоговый орган до 20 января.Если этот день выпадает на выходной, то значит крайний срок для сдачи отчета переносится на ближайший рабочий день.

Если организации зарегистрировались в 2021 году, то за этот год они должны отчитаться дважды. Первый раз в месяце, следующим за месяцем регистрации (также до 20 числа), а второй раз – уже по завершению года – до 20 января. Если компания прошла реорганизацию, для них действует такое же правило.

Рассмотрим на примере:

Пример 1. ООО «Компания» зарегистрировалась в качестве юридического лица в августе 2021 года. Первый раз сведения ООО должно подать до 20 сентября 2021 года, по состоянию на 1 сентября 2018 года. А второй раз сведения нужно подать уже по итогам года, до 20 января 2021 года, по состоянию на 1 января 2021 года.

Пример 2: ООО «Организация» зарегистрировалась в январе 2021 года. За 2021 год сведения нужно будет предоставить также дважды. Первый раз – до 20 февраля 2021 года, по состоянию на 1 февраля. Второй раз – в 2021 году, вместе с другими организациями в срок до 20 января. То есть в январе 2021 года ООО «Организация» сведения не подает.

Штрафные санкции за непредставление или несвоевременное представления сведений предусматриваются НК РФ и КоАП РФ. Размеры штрафов установлены следующие:

- 200 рублей – для организаций

- 300 – 500 рублей – для должностных лиц.

Как правило, ИФНС штраф накладывает только на организацию. Оштрафовать руководителя могут только по решению суда. Таким образом, для того,чтобы ИФНС могла взыскать штраф с руководителя, она должна будет придется обратиться в суд. Оплата штрафа не освобождает компанию от сдачи отчета.

Вопрос: Вправе ли налоговая заблокировать счет компании или предпринимателя в случае несвоевременной сдачи отчета о среднесписочной численности.

Ответ: Такое наказание распространяется только на налоговые декларации, либо требования по уплате налога, пени и штрафа. Что касается сведений о среднесписочной численности, то за их несвоевременное представление блокировать расчетный счет налоговая не вправе.

Вопрос: Кого включают в среднесписочную численность?

Ответ: При расчете среднесписочной обязательно учитывают следующих работников:

- которые находятся в командировке или на больничном;

- трудится удаленно;

- находится в отпуске (ежегодном, дополнительном);

- у которых в день расчета выходной;

- находится в отгуле;

- с прогулами.

Не должны учитываться: внешние совместители, сотрудники, работающие по гражданско-правовому договору, работницы, которые находятся в отпуске по беременности и родам (либо в связи с усыновлением), работницы, которые находятся в отпуске по уходу за ребенком.

Сведения о среднесписочной численности в 2021 году

Для того, чтобы рассчитать СЧР за год, в тех случаях, когда год полностью отработан, нужно просуммировать СЧР за каждый месяц, и полученную сумму разделить на число месяцев в году, т.е. на 12.

На предприятии N за год изменения личного состава персонала были незначительны. В январско-мартовский период число работников равнялось 25, в апрельско-майский – 23, а в июньско-декабрьский – 40 человекам.

Среднесписочная и списочная численность — это две разных величины, которые могут совпадать только иногда.

Списочная численность включает в себя всех трудящихся, даже тех, кто работал в течение одного сезона или один день. Она совпадает с ежедневным табелем и отражает кол-во времени, проведенное на работе каждым сотрудником, попадающим в список.

На первом этапе производится количественный подсчет ныне действующих трудовых договор. При этом некоторые работники в расчет не включаются.

СЧР выходного или праздничного дня принимается равной СЧР дню, идущему перед ними.

Пускай в организации с 1 по 10 февраля работало 50 человек, с 10 по 19 января — 40, а с 8 по 17 марта – 35. Случилось так по причине того, что, часть работников ушла в отпуск за собственный счет.

Тогда суммарная численность (СЧ) за каждый из этих месяцев будет равна:

- январь= 10*40=400 чел.;

- февраль = 10*50=500 чел.;

- март=35*10=350 чел.

Тонкостью расчета СЧР для трудящихся по сокращенному графику является то, что рабочие будни, проведенные ими в отпуске или болезни, включаются в рабочее время, в том количестве, в котором они последний раз выходили на работу.

Для расчета этого показателя нужно:

- Произвести подсчет времени, которое было отработаны за месяц трудящимися по сокращенному графику.

- Произвести умножение продолжительности рабочего дня на кол-во рабочих дней в месяце.

- Поделить первое на второе.

Предположим, что есть 4 человека в компании, которые выходят на половину ставки с понедельника по пятницу:

- январь=4*16=64 часа;

- февраль = 4*19=76 часов;

- март=22*4=88 часов.

Таким образом суммарно за февраль каждый из этих людей отработает 76*4=304 часа, 64*4=256 часов в январе, а в марте 88*4=352 часа.

Этот этап производится в одной действие: сумма кол-ва трудящихся из списка делится на количество дней в конкретном месяце.

- В январе СЧ=40*10=400 чел.;

- В феврале СЧ=50*10=500 чел.;

- В марте СЧ=35*10=350 чел.

Тогда:

- январское СЧР = 400/31 = 13 (12,9 округляем до 13);

- февральское СЧР=500/28=18 (17,85 округляем до 18);

- мартовское СЧР=350/31=12 (11,29 округляем до 12).

Для вычисление этого показателя необходимо взять сумму часов по неполной месячной ставке, кол-во времени отработанного за месяц с 8-ми часовым рабочим днем и число дней в месяце.

Для восьмичасового рабочего дня справедливо:

- январь – 2 человека (256/(8 *16);

- февраль – 2 человека (304/(8*19);

- март – 2 человека (352/(8*22);

Где 8 – число часов в полном рабочем дне, 256,304,352 – суммарная наработка за месяц.

Отчет по среднесписочной численности работников (СЧР) должны сдавать все организации и ИП (независимо от выбранной системы налогообложения), у которых в календарном году были работники.

Вновь созданным организациям (не ИП) необходимо сдать отчет СЧР два раза: один раз — после создания, а второй — по итогам года.

Индивидуальным предпринимателям без работников начиная с 1 января 2014 года сведения по СЧР подавать не нужно

.

Обратите внимание!

2020 год стал последним, в котором нужно было подать отчет СЧР. С 2021 года он отменяется законом от 28 января 2021 года № 5-ФЗ. Информация о численности сотрудников будет передаваться в ИФНС в составе Расчета по страховым взносам.

Сведения по средней списочной численности подают:

По итогам календарного года в срок не позднее 20 января.

За 2021 год сведения СЧР необходимо сдать до 20 января 2020 года

.

Штраф

за нарушение срока сдачи СЧР составляет

200 рублей

. Также дополнительно могут оштрафовать главного бухгалтера или руководителя организации на сумму от

300

до

500

рублей. За предоставление неверных сведений штраф не предусмотрен.

Обратите внимание

, что даже после оплаты штрафа отчет о средней численности работников придется подать в любом случае.

Сотрудники, работающие по трудовому договору неполный день (в том числе те, кто не вышел на работу по причине болезни или служебной командировки), при расчете СЧР учитываются пропорционально отработанному времени

.

Делается это по следующей формуле:

Ч2 = Тобщ / Трд / Драб

Тобщ

– общее количество человеко-часов, отработанных этими работниками в отчетном месяце.

Трд

– продолжительность рабочего дня, исходя из продолжительности рабочей недели установленной в организации. Например, при 40-часовой пятидневной рабочей неделе этот показатель будет равен 8 часам, при 36-часовой неделе – 7,2 часа, а при 24-часовой неделе – 4,8 часа.

Драб

– число рабочих дней по календарю в отчетном месяце.

Полученный результат округлять не нужно

.

Пример

. Сотрудник работал на полставки (4 часа) 22 рабочих дня в месяце, при этом продолжительность рабочего дня в организации составляет 8 часов. Средняя численность в этом случае будет равна:

0,5

(88 / 8 / 22).

Для расчета средней численности сотрудников необходимо сложить показатели численности (Ч1

и

Ч2

) за все месяцы года и разделить полученный результат на

12

месяцев.

Если в итоге получится нецелое число, то его нужно округлить

(менее 0,5 отбросить, а 0,5 и более округлить до целой единицы).

Показатель среднесписочной численности участвует в расчете некоторых налогов, а также от него зависит способ представления отчетности в налоговые органы.

Так, например, ИП и организации, у которых за календарный год численность превышает 100 человек, не могут применять УСН и ЕНВД.

Для ИП на патенте средняя численность работников по всем видам деятельности не должна превышать 15 человек.

Существуют и другие ситуации, в которых точное количество сотрудников может заинтересовать представителей налоговых органов.

Форма, по которой подаются сведения по численности персонала организации – это форма №ММ-3 25/, утвержденная приказом ФНС РФ от 29.03.2007г. Представляются сведения в ту ИФНС, где организация или ИП стоит на учете. Если в организации есть обособленные подразделения, то отдельно отчитываться они не должны. Сведения в налоговую представляет головная организация по всем сотрудникам, включая обособленные подразделения.

Сдать сведения можно как в бумажном, так и в электронном виде. На бумаге сведения подаются лично в ИФНС, либо отправляются по почте. Сдавать таким образом сведения могут только те организации, численность персонала которых не превышает 200 человек. Для тех организаций, численность которых более 200 человек обязаны представлять сведения только в электронном виде.

Штрафные санкции за непредставление или несвоевременное представления сведений предусмотрены НК РФ КоАП РФ:

- 200 рублей – на организацию

- 300 – 500 рублей – на руководителя.

Штраф ИФНС обычно накладывают только на организацию. Оштрафовать руководителя можно только по решению суда, то есть для того, чтобы ИФНС могла взыскать штраф с руководителя, ей придется обратиться в суд.

Оплата штрафа не освобождает организации от сдачи сведений. Организация обязана представить сведения вне зависимости от оплаты штрафа.

Помимо штрафов за несвоевременную сдачу отчетов налоговая вправе заблокировать счет компании или ИП. Но требование распространяется только на налоговые декларации, либо требования по уплате налога, пени или штрафа. Что же касается сведений о среднесписочной численности, то за их несвоевременное представление заблокировать расчетный счет ИФНС не вправе.

Кого включают в среднесписочную численность

Следующих работников в обязательном порядке учитывают при расчете среднесписочной:

- которые находятся в командировке;

- которые находятся на больничном;

- кто трудится удаленно;

- кто находится в отпуске (ежегодном или дополнительном);

- сотрудники, у которых в день расчета выходной;

- работники в отгуле;

- работники, у которых есть прогулы.

Следующий перечень содержит тех лиц, которые при расчете среднесписочной учитываться не должны:

- внешние совместители;

- работающие по гражданско-правовому договору;

- работницы, которые находятся в отпуске по беременности и родам (либо в связи с усыновлением);

- работницы, которые находятся в отпуске по уходу за ребенком.

Куда сдается отчетность

В законе сказано, что передавать отчет о средней численности компания должна в ту ФНС, какая находится по месту ее расположения. В случае, когда у компании имеются филиалы либо обособленные подразделения, все сведения сводятся в единый отчет, какой передает головная компания.

ИП, у каких присутствуют наемные работники, должны отправлять отчет по адресу своей регистрации либо фактического проживания.

Внимание: если ИП зарегистрирован в одном субъекте, а деятельность ведет в другом, он все равно должен передавать отчет о численности в ФНС по адресу своей регистрации.

Формула и пример расчета среднесписочной численности работников в 2021 году

На смену декларациям по транспортному и земельному налогам придут уведомления из налоговых органов о рассчитанной сумме налога (п. 17 и 26 ст. 1 от 15.04.2019 Закона № 63-ФЗ, Приказ ФНС от 04.09.2019 № ММВ-7-21/440).

Пока вопросов больше, чем ответов: как будет вестись учет объектов в налоговом органе, какие акты сверки предусмотрены для таких расчетных начислений, как будет реализован межведомственный обмен. На данный момент никаких дополнительных разъяснений ИФНС не дало, остается ожидать реализации данного проекта.

Кстати, от оплаты авансовых платежей организации никто не освобождал. И рассчитывать данные авансовые платежи компании должны самостоятельно. Нужно ли говорить, что рассчитанные суммы налога могут не сойтись с суммами из уведомлений, и данные расхождения придется обосновывать.

Данные о численности сотрудников будут включены в состав расчета по страховым взносам (РСВ) с 1 января 2021 г. (п. 2 ст.1 Закона от 28.01.2020 №5-ФЗ).

Как известно, с 2021 года ЕНВД прекратит свое существование. А вместе с отменой режима налогообложения аннулируется и подача декларации. В последний раз плательщикам по ЕНВД придется отчитаться до 20 января 2021 г. – за IV квартал 2021.

В соответствии с приказом ФНС от 19.08.2020 № ЕД-7-3/ в декларацию по НДС внесены изменения, которые учитывают поправки в главу 21 НК РФ, внесенные Федеральными законами от 26.03.2020 № 68-ФЗ, от 08.06.2020 № 172-ФЗ.

Таким образом, в порядок заполнения декларации по НДС внесены новые коды операций:

1010831 – передача на безвозмездной основе имущества, предназначенного для использования в целях предупреждения и предотвращения распространения, а также диагностики и лечения коронавируса, органам государственной власти и управления и (или) органам местного самоуправления, государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям;

1011450 – передача на безвозмездной основе в государственную казну РФ объектов недвижимого имущества;

1011451 – передача на безвозмездной основе имущества в собственность РФ для целей организации и (или) проведения научных исследований в Антарктике;

1011208 – реализация услуг по обращению с твердыми коммунальными отходами, оказываемых региональными операторами по обращению с твердыми коммунальными отходами;

1011446 – реализация услуг, оказываемых при международных воздушных перевозках непосредственно в международных аэропортах РФ, по перечню, утверждаемому Правительством РФ и др.

Обновленный порядок заполнения декларации применяется в I квартале 2021 г.

Обновилась форма декларации по КНД 1152026 утвержденная Приказом ФНС России от 28.07.2020 № ЕД-7-21/ Изменения внесены в связи с предоставлением мер поддержки из-за распространения COVID-19, а именно перенос сроков уплаты налога на имущество (авансовых платежей по нему) в течение 2021 г.

Что изменилось:

- добавлены новые коды налоговых льгот для освобожденных от уплаты налога за II квартал 2021 года;

- в разделе 1 новое поле «Признак налогоплательщика»: ставят «1» – если организация имеет право позже уплатить налог по постановлению Правительства РФ; «2» – если по региональным актам; «3» – остальные юрлица;

- добавлен признак исчисления суммы налога лицом, заключившим соглашение о защите и поощрении капиталовложений в разделах 1, 2 и 3 новое поле «Признак СЗПК» (Приказ ФНС РФ от 28.07.2020 № ЕД-7-21/).

Срок сдачи декларации не позднее 30 марта 2021 г.