Как бы радовались все бухгалтеры, и как легко было бы работать, если бы в процессе деятельности организации не происходило никаких нестандартных ситуаций. Но мы, к сожалению, живем далеко не в идеальном мире, а в работе каждый день приходится сталкиваться с различными событиями. Не всегда получается продать товар и забыть об этой операции. Иногда случается, что по тем или иным причинам приходится делать возврат. Рассмотрим, как это отражается в первичных документах продавца и покупателя.

Когда закон позволяет покупателю вернуть товар

Заключая договор купли-продажи, продавец и покупатель рассчитывают, что прописанные в нем условия будут выполнены — поставщик отгрузит товар надлежащего качества в установленный срок и в согласованном объеме, а покупатель вовремя и в полной сумме расплатится.

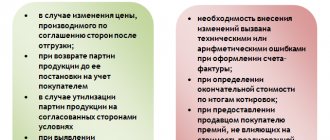

По разным причинам покупатель может отказаться от поставки и вернуть товар продавцу. Перечень законных оснований для таких действий представлен на рисунке:

Гражданское законодательство также предусматривает, что покупатель не вправе отказаться от поставки или возвратить товар, если продавец оперативно заменит бракованный товар или доукомплектует его.

Упрощенный механизм оформления возвратных операций

С 2021 года технология оформления возврата товаров в налоговом учете значительно упростилась.

Посмотрите, что нужно учесть в 2021 году поставщику и покупателю при оформлении возврата товара:

Фраза «заполняем счет-фактуру на возврат поставщику» в настоящее время приобрела иное значение и вопрос о том, как оформить счет фактуру при возврате товара, решается проще, чем это происходило до 2019 года.

Полный возврат товара

Приведем порядок оформления счета-фактуры при полном возврате. Например, компания закупила запчасти и оприходовала их. Но в ходе контроля качества были обнаружены множественные случаи брака, поэтому всю партию решено было вернуть.

В этом случае порядок действий будет таким:

- Покупатель оформил счет-фактуру на возврат товара поставщику в полном объеме и на его основании начислил НДС с выручки от обратной реализации (согласно п. 1 ст. 146 Налогового кодекса).

- Покупатель зарегистрировал данный счет-фактуру в книге продаж, а ранее полученный счет от поставщика – в книге покупок. В результате НДС должен войти в общую сумму вычетов.

- Бывший продавец должен зарегистрировать первоначальный счет-фактуру в книге продаж, а полученный от покупателя – в книге покупок.

Образец счета-фактуры на обратную реализацию на возврат товара можно скачать здесь.

Выставляемый покупателем счет-фактура будет точно таким же, какой был получен от продавца ранее. Единственное отличие будет состоять в том, что продавца и покупателя в счете нужно будет поменять местами.

Стоит отметить, что хотя данный подход при оформлении счета-фактуры соответствует позиции Минфина, у судей нет однозначной точки зрения по этому поводу. Так, например, в одном из решений арбитражного суда указано, что возврат некачественного товара не является обратной реализацией, поэтому покупателю не нужно выписывать счет-фактуру.

Если покупатель еще не оприходовал некачественный товар, то это не несет для него никаких налоговых последствий, т. е. он не должен выставлять счет-фактуру в адрес своего поставщика. Ему следует просто оформить товарную накладную с о. Также в ходе возврата некачественного товара оформляются такие документы, как акт о возврате, соглашение о расторжении договора, претензия и пр.

Для поставщика, который ранее учел в книге продаж отгруженные товары, необходимо составить скорректированный счет-фактуру и зарегистрировать его в книге покупок. Корректировочный счет-фактура оформляется продавцом с учетом п. 5.2 ст. 169 Налогового кодекса. Особенности ее заполнения состоят в следующем:

- В строке «А» (называется «до изменения») указываются данные из первоначального счета фактуры.

- В строке «Б» («после изменения») в графе 3 с количеством или объемом проставляется значение «0». Таким образом, стоимость поставленного товара и сумма НДС также обнуляются.

- В строке «В» («увеличение») проставляются прочерки, так как увеличение стоимости не происходит.

- В строке Г («уменьшение») показываются данные по строке «А».

Образец корректировочного счета-фактуры, который заполняется при возврате поставщиком можно посмотреть здесь.

К данному счету-фактуре прилагается первичный документ.

Когда счет-фактуру на возврат выставляет покупатель

Действующий механизм оформления возврата товаров не предусматривает для покупателя обязанности по выставлению счета-фактуры на возврат. Однако в отдельных случаях покупателю все-таки придется это сделать.

Из разъяснений чиновников следует, что обратный выкуп возможен не только в отношении нераспроданных качественных товаров (когда покупатель не смог реализовать товар к определенному сроку и возвращает их по условиям договора), но и бракованных (письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Таким образом, выставление счета-фактуры на возврат от покупателя в 2021 году возможно только в перечисленных случаях и зависит от условий договора.

Отражение возврата в бухгалтерском учете покупателя

Здесь опять же все зависит от того, был ли принят товар к учету.

Если товар на учет не поставлен, то никакие проводки не требуются и не делаются.

В противном случае необходимо сторнировать следующие записи.

| Операция | Содержание операции |

| Д41 К60 | Сторно стоимости товара, который вернулся |

| Д19 К60 | Сторно НДС, который был получен с покупкой товара |

| Д68/Расчеты по НДС К19 | НДС, принятый ранее к вычету, восстановлен |

Как оформить корректировочный счет-фактуру на возврат

Как бы продавец и покупатель ни именовали этот документ — «корректировочный счет-фактура на возврат товара поставщику», «корректирующая счет-фактура при возврате товара» или «корректировочная счет фактура на возврат», технология его оформления не меняется. Она прописана в постановлении Правительства РФ от 26.12.2011 № 1137.

Как оформить корректировочный счет-фактуру при возврате товара, покажем на примере.

(поставщик) в декабре отгрузила покупателю — АО «Тайфун» — партию товара стоимостью 354 000 руб., в том числе НДС 59 000 руб.

После того как товар был принят покупателем на учет, а входящий НДС заявлен к вычету, у отдельных товаров обнаружились дефекты. Стоимость некачественных товаров составила 35 400 руб., в том числе НДС 5 900 руб.

АО «Тайфун» составило акт по некачественным товарам и вернуло их поставщику. ООО «Торнадо» выставило корректировочный счет-фактуру.

Цифровые данные для заполнения корректировочного счета-фактуры:

До корректировки:

- количество товаров — 500 шт.;

- стоимость товаров без НДС — 295 000 руб. (500 шт. × 590 руб./шт.);

- НДС (20%) — 59 000 руб. (295 000 руб. × 20%);

- стоимость товаров с налогом — 354 000 руб. (295 000 руб. + 59 000 руб.).

После корректировки:

- количество товаров — 450 шт.;

- стоимость товаров без НДС — 265 500 руб. (450 шт. × 590 руб./шт.);

- НДС (20%) — 53 100 руб. (265 500 руб. × 20%);

- стоимость товаров с налогом — 318 600 руб. (265 500 руб. + 53 100 руб.).

Всего уменьшение:

- стоимость товаров без налога — 29 500 руб. (295 000 – 265 500);

- НДС (20%) — 5 900 руб. (59 000 – 53 100);

- стоимость товаров с налогом — 35 400 руб. (354 000 – 318 600).

Учет возврата товара у поставщика

При возврате товара в большинстве случаев продавцу приходится составлять корректирующий счет – фактуру. При этом в тот момент, когда товар по факту принят назад, делается запись в книге покупок. Соответственно, НДС по такому документу можно принять к вычету, а делать исправления декларации за прошлый период не потребуется.

Нужно помнить, что если возвращается только часть товара, то продавец оформляет корректировочный счет – фактуру, который регистрирует в книге покупок и поправляет сумму НДС, подлежащую уплате в бюджет.

Также следует отметить, что в связи с изменением ставки налога с 2021 года, налоговая служба обозначила, что при составлении корректирующего счета – фактуры указывается та ставка, которая фигурировала в первоначальном документе.

Относительно налога на прибыль. В случае, когда товар куплен и был возвращен в разных периодах, в момент возврата денежных средств на счет покупателя принимаются внереализационные расходы.

Налоговые нюансы возврата товаров

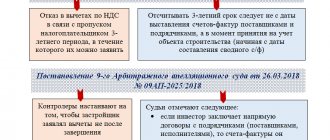

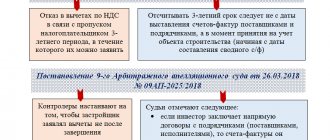

Корректировочный счет-фактура при возврате товара является документом-основанием для получения вычета продавцом. Без него не обойтись. При этом покупателю и продавцу не требуется сдавать уточненные декларации по НДС за период отгрузки товаров в связи с возвратом.

Где продавец и покупатель отражают корректировочный счет-фактуру на возврат и для чего это нужно сделать, показано на схеме:

Если покупатель обнаружил брак при приемке товара и отразил его на забалансовом счете, необходимости в корректировке обязательств по НДС у него не возникает.

Порядок действий покупателя и продавца при возврате товаров разъясняется в письмах Минфина от 02.08.2019 № 03-07-09/58362, от 08.07.2019 № 03-07-11/50174, от 10.04.2019 № 03-07-09/25208 и ФНС от 29.05.2019 № СД-4-3/[email protected]

Если игнорировать данный порядок оформления возврата товаров и действовать по прежней схеме (когда процедура возврата сопровождалась счетом-фактурой от покупателя), продавец лишится вычета НДС.

Узнайте, какие налоговые последствия могут возникать в разных ситуациях:

- «Встречаем Новый год: налоговые последствия праздничного корпоратива»;

- «Беспроцентный заем от учредителя — налоговые последствия»;

- «Продажа недвижимости ниже кадастровой стоимости — налоговые последствия»;

- «Виза оплачена, а командировка отменена: налоговые последствия».

Часть 2. Счет-фактура: действия и операции при возврате товара покупателем

1. Возврат части товара, не принятой к учету

В случае возврата покупателем товаров, не принятых на учет, продавец выставляет корректировочный счет-фактуру на уменьшение стоимости. При этом следует учитывать, что корректировочные счета-фактуры применяются только в том случае, если покупатель возвращает продавцу часть не принятых им к учету товаров. Если же покупатель отказывается от приемки всей партии, то продавец для заявления налогового вычета регистрирует в книге покупок свой собственный счет-фактуру, выставленный при отгрузке товаров. (см. письмо ФНС России от 11.04.2012 № ЕД-4-3/[email protected]).

В случае, если при приемке товара покупатель обнаружил брак, пересортицу или по каким либо причинам (прописанным в договоре) принимает решение вернуть товар поставщику, то опять же как и в п. 3 данный товар необходимо принять на ответственное хранение.

Далее все действия покупателя и поставщика аналогичны действиям при недопоставке товаров, обнаруженной до принятия товаров к учету (п.1 раздела I)

Кроме этого покупатель при возврате оформляет документ «Возврат товаров поставщику».

2. Возврат всей партии товара, не принятой к учету

Если же покупатель отказывается от приемки всей партии, то продавец для заявления налогового вычета регистрирует в книге покупок свой собственный счет-фактуру, выставленный при отгрузке товаров. (см. письмо ФНС России от 11.04.2012 № ЕД-4-3/[email protected]). Для этого продавец в программе:

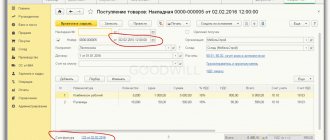

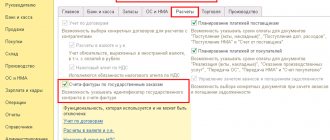

а)Вводит документ «Возврат товаров от покупателя». На закладке НДС флаг «Покупателем выставляется счет-фактура на возврат» не ставится, отразить возврат необходимо в книге покупок.

Покупатель в этом случае принимает товар на ответственное хранение, далее при отгрузке этих товаров обратно поставщику вводит «Возврат товаров поставщику». Никаких документов, касающихся НДС в программе оформлять не нужно.

3. Возврат товара, принятого к учету.

Возврат товара, принятого на учет покупателем, оформляется как обратная реализация. Т.е. покупатель, теперь выступает в роли продавца, исчисляет сумму НДС по возвращаемым товарам, оформляет счет-фактуру на реализацию и регистрирует ее в книге продаж. А бывший продавец, при получении счета-фактуры, имеет право принять к вычету сумму НДС по возвращаемым товарам, отразив ее в книге покупок.

Учет у продавца:

а) Формируется документ «Возврат товаров от покупателя», в котором на закладке «НДС» проставляется флаг «Покупателем выставляется счет-фактура на возврат» и по ссылке вводится счет-фактура, в котором указывается вх.номер и дата счет-фактуры, полученной от бывшего покупателя.

б) В этом случае, при автоматическом заполнении в программе документа «Формирование записей книги покупок» на закладке «Вычет НДС по приобретенным ценностям» будет сформирована строка на возвращаемый товар, где в качестве поставщика будет представлен бывший покупатель:

в) По данным этого документа будет формироваться печатная форма книги покупок, с зарегистрированной строкой счета-фактуры на возврат от покупателя.

Учет у покупателя:

а) формируется документ «Возврат товаров поставщику»,в котором на закладке «НДС» проставляется флаг «Поставщику выставляется счет-фактура на возврат» и по ссылке вводится счет-фактура.

б) Данный счет-фактура должен быть отражен в книге продаж. Для этого вводится документ «Формирование записей книги продаж», в котором при автоматическом заполнении на закладке «По реализации» будет сформирована строка по начислению НДС на возвращаемый товар, где в качестве покупателя будет представлен бывший продавец:

Т.к. возврат в этом случае аналогичен обычной операции продажи, то корректировать налоговые обязательства и вычеты периода реализации товаров не нужно.

Как возврат товара отразить в бухучете

Если в бухгалтерии появляется корректировочный счет-фактура на возврат, проводки производятся на счетах бухучета и у покупателя, и у продавца. Только основанием для них будет не счет-фактура (он не является первичным документом), а другие документы — к примеру, накладная с пометкой «Возврат товара» (п. 1 ст. 9 закона «О бухучете от 06.12.2011 № 402-ФЗ).

Если возврат товара оформлен как обратная купля-продажа и процедура возврата сопровождается оформлением обычной накладной и счета-фактуры на реализацию, проводки будут другими:

Подробнее о проводках в ситуации, когда изменяется стоимость первоначальной отгрузки, узнайте из статьи «Как отразить корректировочный счет-фактуру на уменьшение».

Какие еще документы нужны для возврата товаров

Следует иметь в виду, что перечень документов, которые нужно оформить при проведении возврата товаров, не претерпел каких – либо изменений. Для того чтобы вернуть товар, недостаточно просто составить корректировочный счет – фактуру.

Чаще всего товар возвращается, если он ненадлежащего качества или выявлена пересортица. При этом составляется такой документ, как акт расхождений. Если он составляется в присутствии поставщика, то на документе ставится его подпись.

Также составляется претензия, в которой содержится убедительная просьба принять товар обратно, указывается причина, по которой производится возврат и количество товара. Еще один документ, который составляется при возврате – возвратная накладная. В ней также нужно отметить какой товар в каком количестве подлежит возврату.

Акт вместе с претензией и возвратной накладной направляется в адрес поставщика. Поставщик, в свою очередь, должен принять вернувшийся товар и при этом сделать отметку на накладной на возврат. В качестве накладной на возврат может использоваться обычная ТОРГ-12, на которой сделана пометка, что такая накладная является возвратной.

Как видим, сделать возврат товара не так сложно. С 2021 года применяется новый порядок оформления возврата товаров. Такой порядок применяется к возвратам, которые были проведены после 1 апреля. Бремя создания корректировочного сета – фактуры лежит целиком и полностью на продавце товара, который принимает возврат. При проведении возврата следует очень внимательно относиться к формированию первичных документов, чтобы у контролирующих органов не возникло нареканий.

Итоги

В 2021 году при оформлении возврата продавец обязан выставить корректировочный счет-фактуру, в котором будет отражено уменьшение стоимости товаров и НДС в связи с возвратом. Продавец составляет первичный документ на возврат.

Если продавец и покупатель оформят договор обратной купли-продажи по возвращаемым товарам или в исходном договоре есть условие об обратном выкупе, покупатель приобретает по новому договору статус продавца и выставляет обычный счет-фактуру на реализацию.

Источники:

- Налоговый кодекс РФ

- Постановление Правительства РФ от 26.12.2011 № 1137 (ред. от 19.01.2019) «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость»

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что такое счет-фактура

Счет-фактура относится к первичным бухгалтерским документам, которые удостоверяют фактическую отгрузку товаров или оказание определенных услуг, а также их стоимость. Счет-фактура выставляется продавцом (подрядчиком или исполнителем) покупателю или заказчику услуг после окончательного приема товара или услуги.

Счет-фактура необходим для налогового учета НДС и выставляется только теми поставщиками, которые применяют общую систему налогообложения и являются плательщиками НДС (если компания на УСН, то она также может выставлять счет-фактуру, но с нулевым НДС). Одна из целей счета-фактуры – подтверждение уплаченного НДС для того, чтобы его можно было зачесть.

Реквизиты счета-фактуры закрепляются Налоговым кодексом, в нем в обязательном порядке должны присутствовать:

- порядковый номер и дата получения счета-фактуры;

- наименование, адрес и ИНН поставщика и покупателя, грузоотправителя и грузополучателя;

- номер платежного документа при получении аванса;

- наименование поставляемых товаров, выполненных работ или услуг и единица измерения;

- количество поставляемых товаров;

- цена за единицу товара;

- стоимость товаров;

- сумма акциза;

- ставка налога;

- сумма налога, предъявленная покупателю;

- обща стоимость поставляемых товаров и выполненных услуг;

- страна происхождения товара и номер декларации (для импортируемых товаров).