Как расшифровать термин «сводный счет-фактура»

Официальной расшифровки этого понятия не существует. В общем виде сводным можно признать любой документ, составленный на основании нескольких первичных документов. Соответственно, сводным можно считать счет-фактуру, в котором объединены сведения из нескольких счетов-фактур.

Информацию о сводном счете-фактуре можно узнать из разных источников:

- Ст. 158 НК РФ — этой нормой предусмотрено составление сводного счета-фактуры при реализации предприятия в целом как имущественного комплекса. В нем выделяются в самостоятельные позиции виды имущества, сумма дебиторской задолженности, стоимость ценных бумаг и другие составные элементы активов баланса.

- Правила заполнения счетов-фактур, утвержденных постановлением Правительства РФ от 26.12.2011 № 1137 — они предусматривают возможность выставления сводных счетов-фактур в определенных ситуациях и содержат общие требования к счету-фактуре.

- Разъяснения Минфина и ФНС — чиновники в ответах на частные запросы расшифровали порядок заполнения сводных с/ф в разных ситуациях: в долевом строительстве, по комиссионным и агентским сделкам, в других случаях.

Как оформить сводный счет-фактуру, если принципал реализует товар через агента, узнайте в этом материале.

Об особенностях оформления сводных с/ф в отдельных ситуациях с позиции ФНС и Минфина расскажем далее.

Нормативное регулирование

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента (п. 1 ст. 990 ГК РФ).

По договору комиссионер:

- вправе требовать: вознаграждение за услуги (п. 1 ст. 991 ГК РФ);

- возмещения расходов на исполнение комиссионного поручения (ст. 1001 ГК РФ);

Отчет составляется в произвольной форме с учетом требований ч. 2 ст. 9 Федерального Закона 402-ФЗ «О бухгалтерском учете».

В приложении к договору комиссии следует установить:

- форму отчета,

- его содержание,

- перечень прилагаемых документов,

- срок предоставления отчета и документов.

Во избежание налоговых рисков в отчет рекомендуем включить:

- перечень совершенных сделок с указанием даты совершения каждой из них и контрагентов;

- сведения о реализованном/приобретенном имуществе с указанием его цены;

- сумму денежных средств, поступивших в оплату проданных товаров или в качестве авансов, полученных от покупателей на момент составления отчета;

- расчет вознаграждения комиссионера и его сумму;

- сведения об отступлениях от указаний комитента и причины таких отступлений;

- информацию расходах комиссионера по сделкам.

Можно оформить несколько документов (актов, отчетов), содержащих все необходимые данные.

Отчет считается принятым, если комитент не представил возражений в срок:

- 30 дней либо

- установленный договором.

Регулярные долгосрочные поставки: Минфин разрешил оптимизировать документооборот по НДС

Минфин не возражает против оформления сводных с/ф, если между заказчиком и исполнителем заключен долговременный договор на непрерывную поставку продукции (письмо от 13.09.2018 № 03-07-11/65642).

Чиновники рассмотрели ситуацию, когда поставка хлебобулочных изделий производится ежемесячно по непрерывной схеме в адрес одного и того же покупателя. В таком случае можно не составлять счет-фактуру на каждую поставку хлеба, а оформлять сводный с/ф не реже 1 раза в месяц: не позднее 5-го числа месяца, следующего за истекшим.

Как учитывать затраты на хлебопекарном предприятии, узнайте из этого материала.

Минфин рекомендует закрепить такой порядок выставления счетов-фактур в учетной политике для целей налогового учета. Свое желание оформлять отгрузки сводным с/ф поставщик должен согласовать с покупателем. Лучше сделать это в письменной форме путем включения в договор или дополнительное соглашение к нему описания схемы документооборота.

Как организовать и совершенствовать документооборот, расскажут материалы:

- «Кадровый документооборот предписано перевести в электронную форму»;

- «Ведение документооборота по складскому учету материалов».

Посредник с несколькими покупателями

Если посредник продает товары комитента, покупателей у него обычно несколько. Счета-фактуры на сей раз составляет комитент. Он пользуется данными счетов-фактур, которые посредник выставляет покупателям. На данный момент по каждому покупателю комитент должен составить отдельный счет-фактуру.

С 2015 года ситуация изменилась так же, как и для посредника с несколькими продавцами. То есть комитент получил право составлять единый счет-фактуру по нескольким покупателям. Главное, чтобы исходные счета-фактуры, выставленные посредником, были датированы одним и тем же днем. Реквизиты покупателей надо так же указывать через точку с запятой: наименования, адреса, ИНН, КПП, реквизиты платежек. А в графах надо выделять отдельно каждую продажу. В графе 1 также есть смысл отражать конкретных покупателей.

Сводные счета-фактуры для экспедиторов

Могут ли оформлять сводные с/ф экспедиторы? Для ответа на этот вопрос воспользуемся налоговыми НПА и разъяснениями чиновников:

- Минфин приравнивает экспедиторов к посредникам, действующим от своего имени (письма от 10.01.2013 № 03-07-09/01, от 29.12.2012 № 03-07-15/161);

- Правилами заполнения счетов-фактур, утвержденными постановлением Правительства РФ от 26.12.2011 № 1137, предусмотрена возможность для сторон посреднического договора выставлять сводные с/ф в определенных случаях.

О возможности составления сводных документов участниками посреднических договоров мы рассказываем в этой публикации.

При оформлении сводного с/ф необходимо учесть следующее (письмо Минфина России от 16.03.2015 № 03-07-09/13799):

- нумерация производится в соответствии с хронологией составления счетов-фактур экспедитора;

- каждая приобретенная у третьих лиц услуга (товар, работа) отражается в отдельной строке;

- копии счетов-фактур исполнителей прилагаются к сводному с/ф;

- регистрация его в книге продаж не нужна.

Оформление сводного с/ф по всем правилам не исключает повышенного внимания налоговиков и не гарантирует безусловность получения вычета (см. далее).

Комиссионер приобретает товар для комитента

Суть сделки заключается в следующем. Комитент поручает комиссионеру найти подходящего поставщика и договориться с ним, чтобы тот отгрузил товар для комитента. Таким образом, в сделке фигурируют три участника. Первый — это сторонний поставщик, второй — комитент (он же покупатель), третий — комиссионер, который является посредником между поставщиком и комитентом.

Документооборот комиссионера

Закупая товар, посредник действует в интересах комитента. Тем не менее, по договору, заключенному между поставщиком и комиссионером, все права и обязанности ложатся на комиссионера (п. 1 ст. 990 ГК РФ). Следовательно, во всех первичных документах, в том числе и в счете-фактуре, покупателем числится именно комиссионер.

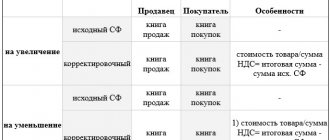

Получив от продавца такой счет-фактуру, посредник должен зарегистрировать его в части 2 журнала учета полученных и выставленных счетов-фактур (п. 11 правил ведения журнала). Запись в книге покупок делать не нужно, поскольку товар принадлежит комитенту, и у комиссионера нет права на вычет.

Затем комиссионеру необходимо перевыставить счет-фактуру на имя комитента. В новых правилах заполнения счета-фактуры подробно расписано, как при этом заполнить строки 1, 2, 2а, 2б и 5 (см. таблицу ниже). Что касается граф перевыставленного счета-фактуры, то в них следует продублировать данные из граф счета-фактуры, оформленного поставщиком на имя комиссионера.

Перевыставленый счет-фактуру нужно зарегистрировать в части 1 журнала полученных и выставленных счетов-фактур (п. 7 правил ведения журнала). Запись в книге продаж не делается, потому что у комиссионера нет обязанности по начислению НДС.

Какие сведения указать в счете-фактуре, перевыставленном на имя комитента-покупателя

| Поле счета-фактуры | Что указать |

| Строка 1 (номер и дата) | Порядковый номер в соответствии с индивидуальной хронологией комиссионера Дату счета-фактуры, оформленного продавцом на имя комиссионера |

| Строка 2 (продавец) | Сведения о стороннем поставщике: полное или сокращенное наименование организации, либо ФИО предпринимателя |

| Строка 2а (адрес продавца) | Место нахождения стороннего поставщика: юридический адрес организации, либо место жительство предпринимателя |

| Строка 2б (ИНН и КПП продавца) | ИНН и КПП стороннего продавца |

| Строка 5 (реквизиты платежно-расчетного документа) | Номера и даты платежно-расчетных документов на перечисление денег от комиссионера стороннему поставщику и от комитента комиссионеру |

Кроме того, посредник обязан составить отчет комиссионера (ст. 999 ГК РФ). В отчете надо расписать, какой товар и по какой цене был закуплен для комитента, когда состоялась оплата, и чему равно вознаграждение посредника.

Документооборот комитента

Комитент получает счет-фактуру, перевыставленный комиссионером, и регистрирует в части 2 журнала учета полученных и выставленных счетов-фактур (п. 11 правил ведения журнала).

Потом комитент регистрирует перевыставленный счет-фактуру в книге покупок, и получает право принять НДС к вычету.

Комитент должен в течение четырех лет хранить копию исходного счета-фактуры, выставленного поставщиком на имя комиссионера. Если этот документ составлен в бумажном виде, посредник должен его заверить, а комитент — подшить в папку. Если счет-фактура оформлен в электронном виде (например, с помощью системы «Диадок»), комиссионер должен просто передать его комитенту по электронным каналам связи (подп. «а» п. 15 правил ведения журнала; о передаче электронных счетов-фактур см. «Как будет происходить обмен электронными счетами-фактурами»).

Обратите внимание: комитенту не надо регистрировать копию исходного счета-фактуры ни в журнале, ни в книге покупок, ни в книге продаж.

Если была предоплата

При перечислении аванса поставщик выставляет счет-фактуру на имя комиссионера. Тот регистрирует документ в части 2 журнала, но не регистрирует в книге покупок.

Затем комиссионер перевыставляет «авансовый» счет-фактуру на имя комитента, регистрирует его в части 1 журнала, но не регистрирует в книге продаж.

Комитент регистрирует перевыставленный счет-фактуру на аванс в части 2 журнала, делает запись в книге покупок и получает право на вычет НДС с предоплаты. Впоследствии, когда продукция будет отгружена, комитент восстановит вычет в обычном порядке.

Плюс к этому комитент обязан подшить копию «бумажного» счета-фактуры на аванс, выставленного поставщиком на имя комиссионера и заверенного последним. Если счет-фактура на аванс оформлен в электронном виде, комитент должен получить его от комиссионера по электронным каналам связи. В обоих случаях необходимо хранить документ в течение четырех лет.

Комиссионное вознаграждение

Совершив сделку, посредник получает от комитента вознаграждение. Данная сумма является выручкой комиссионера.

На сумму вознаграждения комиссионер выставляет счет-фактуру и регистрирует его в части 1 журнала учета полученных и выставленных счетов-фактур. После чего посредник делает соответствующую запись в книге продаж (п. 20 правил ведения книги продаж) и начисляет НДС к уплате в бюджет.

Комитент регистрирует этот же счет-фактуру в части 2 журнала и делает запись в книге покупок (п. 11 правил ведения книги покупок). В результате комитент получает право принять к вычету «входной» НДС по услугам комиссионера.

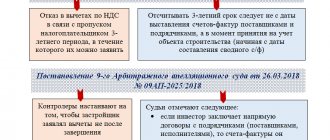

Вычеты по сводным счетам-фактурам: претензии налоговиков и аргументы судей

Право на получение вычета НДС по сводному с/ф налогоплательщикам нередко приходится отстаивать в суде. Особенно показательны судебные разбирательства в отношении неправомерности отказа в вычетах налогоплательщикам-инвесторам.

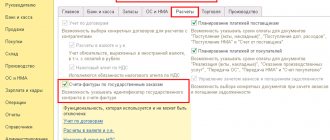

Что наиболее часто становится предметом судебных разбирательств по сводным счетам-фактурам, смотрите на рисунке:

Отстоять вычеты по НДС по сводным с/ф помогает грамотно составленный договор, а также умение налогоплательщика доказать в суде его правомерность после окончания трехлетнего периода.

Итоги

Сводным можно считать счет-фактуру, в котором объединены сведения из нескольких счетов-фактур. Такой объединенный документ составляется при реализации предприятия как единого имущественного комплекса, в долевом строительстве, при посреднических сделках, в условиях долговременных договорных поставок и в других случаях. Сводные счета-фактуры привлекают повышенное внимание налоговых органов, что нередко заканчивается для налогоплательщиков судебными разбирательствами по поводу правомерности применения вычетов по НДС.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.