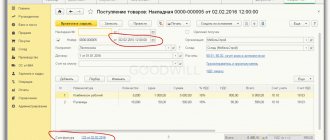

Верхняя часть Счета-фактуры (шапка)

- Номер и Дата. Номер должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент создания Счета-фактуры.

- Исправление и Дата. Номер исправления должен соответствовать нумерации документов, утвержденной в учетной политике вашей организации. Дата указывается текущая на момент исправления Счета-фактуры. При составлении Счета-фактуры до внесения в него исправлений в этой строке ставится прочерк.

- Графа Продавец, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (продавца).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (продавца).

- Графа ИНН / КПП продавца, указывается ИНН и КПП юридического лица (продавца). Индивидуальный предприниматель указывает только ИНН.

- Графа Грузоотправитель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузоотправителя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа Грузополучатель и его адрес, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (грузополучателя), а также его полный адрес (с индексом). Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то в этой строке ставится прочерк.

- Графа К платежно-расчетному документу №, указывается номер и дата платежно-расчетного документа (платёжки) или кассового чека.

- Графа Покупатель, указывается полное и сокращенное наименование юридического лица или индивидуального предпринимателя (покупателя).

- Графа Адрес, указывается полный адрес (с индексом) юридического или индивидуального предпринимателя (покупателя).

- Графа ИНН / КПП, указывается ИНН и КПП юридического лица (покупателя). Индивидуальный предприниматель указывает только ИНН.

- Графа Валюта: наименование, код, указывается наименование валюты и её код в соответствии с классификатором ОКВ. Указанная валюта должна являться единой для всех перечисленных товаров (работ, услуг), имущественных прав.

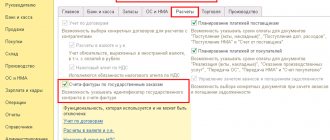

- Графа Идентификатор государственного контракта, договора (соглашения), указывается идентификатор госконтракта, договора или соглашения. Если в счете-фактуре нет госзаказа, то ставится прочерк.

Счет-фактура для услуг Если Счет-фактура составляется на выполненные (оказанные) услуги или имущественные права, то две графы «Грузоотправитель и его адрес» и «Грузополучатель и его адрес» не заполняются, можно поставить прочерк («–») или тройной прочерк («- — -«). Если при составлении счет-фактуры на услуги всё же заполнить эти две графы, то это не будет ошибкой. В данном случае эта информация будет дополнительной информацией к обязательным реквизитам и не может служить основанием для отказа в вычете НДС.

Когда нужен документ

Прежде всего надо определиться, в каких ситуациях требуется выставлять сводный счет-фактуру. Сводный счет-фактура – документ понятийный, никогда не вводившийся в обиход нормативными актами. Необходимость в данном документе возникла, когда темпы роста строительства с привлечением средств инвесторов стали очень высоки. Тогда Минфин России (см. письмо от 24 мая 2006 г. № 03-04-10/07) предложил застройщикам выставлять инвесторам сводный счет-фактуру при передаче последнему его доли и приходящихся на нее расходов и НДС по строительству. Осуществлять такую форму документооборота предполагалось по инвестиционным договорам. Согласно такому договору, застройщик (лицо, имеющее на застраиваемый участок право собственности или аренды) привлекал к финансированию строительства средства сторонних инвесторов, беря при этом на себя обязательства передать им долю в построенном объекте в соответствии с условиями договора. В то время эти договоры квалифицировались как самостоятельная разновидность договоров, несмотря на то что Гражданским кодексом РФ такая квалификация не предусматривалась.

Договоры долевого участия в строительстве по своей сути близки к инвестиционным. Однако их содержание, порядок заключения и реализации в отличие от инвестиционных договоров были регламентированы Федеральным законом от 30 декабря 2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов…». Экономическая схожесть долевых и инвестиционных договоров позволила распространить практику выписки сводных счетов-фактур на договоры долевого участия в случаях, когда дольщиком выступает юридическое лицо.

Таким образом, сводный счет-фактура является документом, введенным в обиход обычаями делового оборота. Отсюда и проблемы, которые возникали при его заполнении, связанные с отсутствием нормативного регулирования порядка его составления и невозможностью заполнить отдельные позиции. В результате застройщики оформляют сводные счета-фактуры исходя из собственного представления, рискуя, что налоговики, ссылаясь на общие нормы по заполнению счетов-фактур, сочтут эти документы выписанными с нарушением действующих правил. Теоретически такой риск есть и сейчас, хотя в большинстве случаев налоговики относятся к сводным счетам-фактурам лояльно.

Список товаров и услуг в Счете-фактуре

Таблица с перечнем товаров и услуг заполняется данными в соответствии с заголовками столбцов.

- Столбец 1 — Наименование товара, указывается наименование товара, работы и услуги.

- Столбец 1а — Код вида товара, при экспорте товара за границу указывает код ТНВЭД, иначе ставится прочерк.

- Столбец 2 и 2а — Единица измерения, указывается наименование и код единицы измерения товара или услуг, в соответствии с классификатором ОКЕИ. При отсутствии показателей ставится прочерк.

- Столбец 3 — Количество (объем), указывается количество товара, работ и услуг. При отсутствии показателей ставится прочерк.

- Столбец 4 — Цена (тариф) за единицу измерения, указывается цена за единицу товара без НДС. При отсутствии показателя ставится прочерк.

- Столбец 5 — Стоимость товаров (работ, услуг), имущественных прав без налога — всего, указывается сумма товара без НДС.

- Столбец 6 — В том числе сумма акциза, указывается сумма акциза по подакцизным товарам. При отсутствии показателя указывается «без акциза».

- Столбец 7 — Налоговая ставка, указывается налоговая ставка (например, 0%, 10%, 18%). По операциям, указанным в п. 5 ст. 168 НК РФ указывается «без НДС».

- Столбец 8 — Сумма налога, предъявляемая покупателю, указывается сумма НДС. По операциям, указанным в п. 5 ст. 168 НК РФ указывается «без НДС».

- Столбец 9 — Стоимость товаров (работ, услуг), имущественных прав с налогом — всего, указывается сумма товаров, работ, услуг с НДС.

- Столбец 10 и 10а — Страна происхождения товара, указывается наименование и код страны происхождения товара в соответствии с классификатором ОКСМ. Для товаров, производимых в РФ, ставится прочерк.

- Столбец 11 — Регистрационный номер таможенной декларации, указывается номер таможенной декларации. Для товаров, производимых в РФ, ставится прочерк.

Всего к оплате — суммируются суммы чисел в столбцах №№ 5, 8 и 9.

Правила оформления

Исходя из вышеизложенного, можно предположить, что те позиции, которые в сводном счете-фактуре заполнить невозможно (например, платежно-расчетные документы), заполнять не нужно – в них ставится прочерк.

Кроме того, к сводному счету-фактуре должны прилагаться копии всех счетов-фактур, на основании которых он был составлен, благодаря чему всегда можно найти информацию, недостающую в сводном документе. Эти счета-фактуры рекомендуется свести в реестр. По общему итогу включенных в него документов также можно произвести расчет той доли налога, которая передается конкретному инвестору, относительно стоимости доли передаваемого построенного объекта.

Нижняя часть Счета-фактуры (подвал)

Нижняя часть содержит подписи ответственных лиц:

- Руководитель организации или иное уполномоченное лицо — указывается ФИО и ставится подпись руководителя организации или иного уполномоченного лица.

- Главный бухгалтер или иное уполномоченное лицо — указывается ФИО и ставится подпись главного бухгалтера или иного уполномоченного лица.

- Индивидуальный предприниматель — указывается ФИО и ставится подпись индивидуального предпринимателя, и указываются реквизиты свидетельства о государственной регистрации индивидуального предпринимателя.

В организациях кроме руководителя и главного бухгалтера может расписаться «иное» уполномоченное лицо, но только при действующем внутриорганизационном приказе с правом подписывать бухгалтерские документы.

Индивидуальный предприниматель расписывается только в одной графе Индивидуальный предприниматель.

Как выставить в 2021 году сводный счет-фактуру

Когда и как сводный счет-фактура объединяет сделки и выплаты, рассмотрим варианты.

Один счет-фактура на несколько договоров

В финансово-хозяйственной деятельности предприятия используют договоры для урегулирования условий между сторонами сделки. Договоры заключаются как по отдельным сделкам, так и на долгосрочное сотрудничество, этапы которых фиксируются несколькими отдельными первичными документами, подтверждающими отгрузку товара или предоставление услуг на каждом этапе.

В случае, если предприятие заключило два договора с одним и тем же контрагентом, можно ли по двум договорам выписать один счет-фактуру? Да, если, например, один и тот же контрагент поставляет товар одновременно или не позднее, чем 5 дней по календарю. В сводном счете-фактуре указывается объединенное количество единиц товара, поставленного по договорам или услуг, оказанных по условиям договоров. Датой сводного счета-фактуры в этом случае будет дата подписания сторонами первых первичных документов.

Сводный счет-фактура на разнородные операции

Случается, что по договору или нескольким договорам продавец товара и исполнитель услуги, предоставленной покупателю, например, доставка продукции или установка оборудования, − одно юридическое лицо. В этом случае продавец вправе оформить сводный счет-фактуру на отгрузку товаров, оказанные услуги и выполненные работы. При заполнении сводного счета-фактуры продавец указывает товар и услугу в одном сводном счете-фактуре на разных строчках, объединяя их стоимости в одну общую сумму.

Авансовый счет-фактура на несколько платежей по одному договору в день

Некоторые покупатели вносят аванс по договорам на расчетный счет продавца, путем перечисления денежных средств за товары или услуги, несколькими платежными поручениями за день. То есть если у вас две платежки в один день, можно сделать один авансовый счет-фактуру. В этом случае, выписывая сводный счет-фактуру на авансы, продавец указывает в нем консолидированную сумму внесенных на расчетный счет продавца авансов, перечислив номера платежных поручений через запятую в выделенной строке сводного счета-фактуры. Важным условием для оформления сводного счета-фактуры в этом случае служит пятидневный срок, объединяющий перечисления. Налоговый кодекс не запрещает подобную операцию, налоговики тоже не возражают, если только при выписке сводного счета-фактуры соблюдены порядки и правила, предусмотренные законом.

Счет-фактура «Без НДС»

Товары и услуги, не облагаемые НДС С 1 января 2014 г. при совершении операций, которые не облагаются НДС, согласно ст. 149 НК РФ, не нужно выставлять Счета-фактуры, вести журналы учета полученных и выставленных Счетов-фактур, книги покупок и книги продаж. Изменения внесены в п. 5 ст. 168 НК РФ и п. 3 ст. 169 НК РФ.

Обратите внимание, что НДС 0% и «Без НДС» не являются одной и той же ставкой, и применяются каждая по своему назначению. При совершении операций с нулевой ставкой указание НДС 0% в Счете-фактуре обязательно.

Таким образом, на товары и выставлять Счета-фактуры с 1 января 2014 года не нужно. Но по требованию контрагента вы можете выставить Счет-фактуру «Без НДС», это не является нарушением. Требование по выставлению Счета-фактуры «Без НДС» могут предъявить бюджетные и госучреждения. Согласно специфики их работы казначейство не может произвести оплату без предъявления Счета-фактуры.

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

- Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:

- название организации;

- адрес;

- ИНН.

- Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

- Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры. Это может быть связано:

- с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

- с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

- с ошибками в ценах;

- неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»).

- Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

- Неизвестная сумма НДС. Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

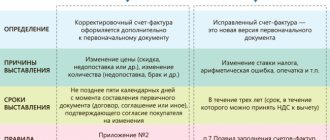

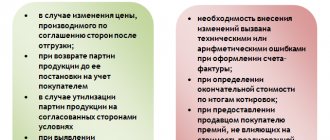

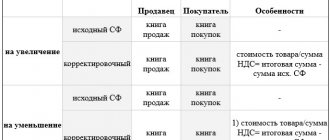

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Вычеты по сводным счетам-фактурам: претензии налоговиков и аргументы судей

Право на получение вычета НДС по сводному с/ф налогоплательщикам нередко приходится отстаивать в суде. Особенно показательны судебные разбирательства в отношении неправомерности отказа в вычетах налогоплательщикам-инвесторам.

Что наиболее часто становится предметом судебных разбирательств по сводным счетам-фактурам, смотрите на рисунке:

Отстоять вычеты по НДС по сводным с/ф помогает грамотно составленный договор, а также умение налогоплательщика доказать в суде его правомерность после окончания трехлетнего периода.

Регулярные долгосрочные поставки: Минфин разрешил оптимизировать документооборот по НДС

Минфин не возражает против оформления сводных с/ф, если между заказчиком и исполнителем заключен долговременный договор на непрерывную поставку продукции (письмо от 13.09.2018 № 03-07-11/65642).

Чиновники рассмотрели ситуацию, когда поставка хлебобулочных изделий производится ежемесячно по непрерывной схеме в адрес одного и того же покупателя. В таком случае можно не составлять счет-фактуру на каждую поставку хлеба, а оформлять сводный с/ф не реже 1 раза в месяц: не позднее 5-го числа месяца, следующего за истекшим.

Как учитывать затраты на хлебопекарном предприятии, узнайте из этого материала.

Минфин рекомендует закрепить такой порядок выставления счетов-фактур в учетной политике для целей налогового учета. Свое желание оформлять отгрузки сводным с/ф поставщик должен согласовать с покупателем. Лучше сделать это в письменной форме путем включения в договор или дополнительное соглашение к нему описания схемы документооборота.

Как организовать и совершенствовать документооборот, расскажут материалы:

- «Кадровый документооборот предписано перевести в электронную форму»;

- «Ведение документооборота по складскому учету материалов».

Итоги

Счет-фактура — независимо от того, составляет его ИП или компания, — является документом, позволяющим получить покупателю вычет по НДС. Если ИП является плательщиком НДС, он обязан составлять счета-фактуры по каждой реализации. Если предприниматель применяет спецрежим, он не признается плательщиком НДС и не обязан оформлять счета-фактуры (кроме определенных ситуаций). Налоговое законодательство не запрещает ему выставить счет-фактуру с НДС, но в таком случае надлежит уплатить налог в бюджет и отчитаться.

С 2021 года обязанность плательщиков НДС появилась у применяющих ЕСХН компаний и ИП. При этом есть возможность получить освобождение по ст. 145 НК РФ. Но оформлять счета-фактуры всё равно придется, хоть и без налога.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.