Если продавцом выступает неплательщик НДС

Любая сделка на поставку товара или услуг сопровождается оформлением определенного набора документов – договора, спецификаций, счетов на оплату, отгрузочных форм (накладных, актов), счетов-фактур (СФ). Если поставщик не работает с НДС, то все эти документы покупателю он направляет без отражения величины НДС, проставляя в отведенных для указания суммы налога местах отметку контрагента «Без НДС» либо прочерк.

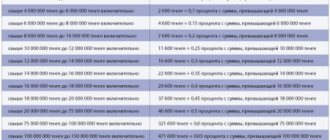

В тексте договора или счета продавцу целесообразно указать основание, дающее ему право не платить налог. Это важно, так как причины освобождения от НДС могут быть разными, но некоторые из них обязывают продавца выставлять покупателю СФ. Так, согласно п. 5 ст. 168 НК РФ, оформлять СФ с о следует продавцам, освобожденным от НДС в связи с тем, что размер их выручки не превышал 2 млн. руб. за три последних месяца (ст. 145 НК РФ) или участвующим в научно-исследовательских проектах «Сколково» (ст. 145.1 НК РФ).

Вниманию покупателей: счет-фактура от поставщика — неплательщика НДС

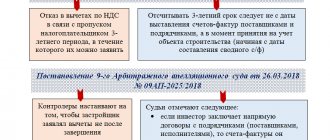

Налоговики не устают отказывать в вычете НДС по счету-фактуре, выставленному спецрежимником, лицом, освобожденным от обязанностей плательщика НДС или же контрагентом, оказывающим услуги, не подлежащие налогообложению НДС. Однако складывающаяся в последнее время судебная практика, в том числе на уровне высших инстанций, позволяет надеяться, что, обратившись в суд, фирма имеет высокие шансы отстоять свое право на вычет.

Марина Озерова, специально для Клерк.Ру Если среди ваших поставщиков есть спецрежимники (то есть фирмы или индивидуальные предприниматели, применяющие УСН, ЕНВД или ЕСХН), а также лица, которые освобождены от исполнения обязанностей плательщиков НДС, то не исключена ситуация, при которой такой контрагент может выставить вам счет-фактуру с выделенной суммой НДС.

В таком случае у бухгалтера обязательно возникнет вопрос: можно ли такой НДС поставить к вычету?

Обращаясь к практике, заметим, что налоговые органы отвечают на обозначенный нами вопрос отрицательно. К примеру, такая позиция приведена в письме УФНС по г. Москве от 03.12.2004 № 24-11/78207.

Однако Минфин России высказался в пользу налогоплательщика. Так, в своем письме от 11.07.2005 № 03-04-11/149 финансовое ведомство указало, что если фирма-поставщик, применяющая УСН, выписал покупателю счет-фактуру, где НДС выделен отдельной строкой, то вычет сумм налога производится в общеустановленном порядке.

Правда, для этого необходимо:

— соблюдение условий, при которых предоставляется право на вычет;

— сумма НДС, указанная «упрощенцем» в выставленном им счете-фактуре, должна быть уплачена в бюджет.

Напомним, что согласно п. 5 ст. 173 НК РФ лица, не являющиеся налогоплательщиками НДС, а также лица, освобожденные от исполнения обязанностей налогоплательщика, обязаны уплатить налог в бюджет, если они выставили счет-фактуру с выделением суммы НДС.

Итак, учитывая позицию Минфина России, можно сделать следующий вывод: если спецрежимник или лицо, освобожденное от исполнения обязанности налогоплательщика по ст. 145 НК РФ, выставил вам счет-фактуру с выделенной в нем суммой НДС, то такой НДС принять к вычету можно. При соблюдении указанных выше условий.

Однако мы не исключаем, что налоговые органы будут по-прежнему против.

Правда, убедить инспекторов поможет имеющаяся на сегодняшний день положительная судебная практика. Ну, а если и это не поможет, то можно смело отправляться в суд.

Так, особого внимания заслуживает постановление Президиума ВАС РФ от 30.01.2007 № 10627/06 по делу № А32-35519/2005-58/731, в котором судьи приняли сторону налогоплательщика (с текстом самого документа вы можете ознакомиться на нашем сайте https://www.nds-ks.ru/ в разделе «Новости» рубрики «Вычет НДС»). Сразу отметим, что в данном постановлении речь шла о правомерности вычета НДС фирмой, которой оказывались услуги по охране имущества, не подлежащие в силу пп. 4 п. 2 ст. 146 НК РФ налогообложению НДС.

Суть рассматриваемого спора состояла в следующем.

Фирма предъявила к вычету НДС по счету-фактуре, выставленному отделами вневедомственной охраны за охрану имущества.

По мнению налоговой инспекции, организация не вправе учитывать в качестве налоговых вычетов суммы этого налога, поскольку полученные отделами вневедомственной охраны средства не подлежат обложению НДС (пп. 4 п. 2 ст. 146 НК РФ).

Примечательно, что суд кассационной инстанции поддержал налоговую инспекцию, исходя из того, что ошибочное получение НДС отделами вневедомственной охраны является неосновательным обогащением. В таком случае, посчитали арбитры, организация вправе взыскать с отделов вневедомственной охраны как неосновательное обогащение излишне уплаченные суммы НДС, а не указывать их в налоговой декларации в качестве налоговых вычетов.

Однако Президиум ВАС РФ не согласился с такой позицией.

Президиум ВАС РФ указал, что в данном случае отделы вневедомственной охраны в нарушение пп. 4 п. 2 ст. 146 НК РФ и п. 3 ст. 169 НК РФ выставляли организации счета-фактуры, в которых указаны суммы НДС, поэтому в соответствии с п. 5 ст. 173 НК РФ должны уплатить полученные суммы налога в бюджет. В свою очередь фирма оплачивала счета-фактуры и, руководствуясь положениями ст. 169, 171 и 172 НК РФ, правомерно отражала эти суммы в налоговых декларациях в качестве налоговых вычетов.

На стороне налогоплательщика и арбитры федеральных окружных округов.

Приведем некоторые положительные решения арбитражных судов за последнее время. Это постановления ФАС:

— Уральского округа от 18.09.2006 № Ф09-8229/06-С2 по делу № А07-39194/05; от 19.06.2006 № Ф09-5025/06-С2 по делу № А76-28582/05.

К примеру, в первом перечисленном решении арбитров, судьи указали, что законодательство о налогах и сборах не связывает возникновение права налогоплательщика на налоговый вычет от факта уплаты НДС в бюджет поставщиками продукции. В таком случае, довод ИФНС о том, фирма не имеет права принять к вычету НДС по счету-фактуре, выставленному не плательщиками НДС, так как они не уплачивают НДС, а значит в бюджете не сформирован источник возмещения НДС, является несостоятельным.

Во втором судебном решении служители Фемиды подчеркнули, что инспекцией не учтено, что в случае выставления покупателю лицами, не являющимися налогоплательщиками, счета-фактуры с выделением суммы НДС, сумма налога, подлежащая уплате в бюджет, исчисляется этим лицом в соответствии с п. 5 ст. 173 НК РФ. При этом сумма налога, подлежащая уплате в бюджет, определяется как сумма налога, указанная в соответствующем счете-фактуре, переданном покупателю товаров (работ, услуг). Таким образом, подытожили судьи, названные обстоятельства не препятствуют налогоплательщику реализовать свое право на налоговый вычет по счету-фактуре, выставленным лицом, не являющимся плательщиком НДС;

— Северо-Западного округа от 14.12.2006 № А56-35705/2005.

Так, одним из обстоятельств, по которым налоговая инспекция отказала организации в вычете НДС, явилось то, что ее поставщик, применяя упрощенную систему налогообложения, выставлял счета-фактуры и накладные с учетом НДС. Однако судьи не приняли этот довод во внимание;

— Волго-Вятского округа от 02.03.2006 № А79-11982/2005.

Арбитры пришли к выводу, что нормы гл. 21 НК РФ не предусматривают возможности отказа в принятии сумм НДС к вычету в случае отсутствия у продавца обязанности по уплате налога в силу применения им системы налогообложения в виде ЕНВД. При этом судьи также исходили из положений п. 5 ст. 173 НК РФ, согласно которым продавец товара, не являющийся налогоплательщиком, но получивший суммы НДС от покупателя, обязан такие суммы уплатить в бюджет;

— Западно-Сибирского округа от 27.03.2006 № Ф04-2073/2006(20905-А70-33).

Признав правомерным вычет НДС по счету-фактуре, выставленным «упрощенцем», арбитры указали, что согласно ст. 87 НК РФ обязанность осуществлять налоговый контроль за соблюдением законодательства о налогах и сборах возложена на налоговые органы. В случае выявления при проведении налоговых проверок фактов неисполнения обязанности по уплате налога поставщиками, которые являются самостоятельными налогоплательщиками, налоговые органы вправе в порядке ст. 45, 46 и 47 НК РФ решить вопрос о принудительном исполнении этой обязанности и тем самым обеспечить формирование в бюджете источника возмещения сумм НДС;

— Поволжского округа от 18.04.2006 № А55-15212/2005-3; от 19.04.2006 № А55-21067/05-34.

Аргумент судей все тот же. «Упрощенец», выставивший счет-фактуру с выделенной суммой НДС, обязан перечислить этот налог в бюджет (п. 5 ст. 173 НК РФ). Поэтому ссылка налоговой инспекции на то, что лицо, применяющее УСН, и выставившее счет-фактуру, не исчисляет и не уплачивает НДС, была отклонена.

Кроме того, в данном случае судьи подчеркнули, что организация представила доказательства того, что НДС был реально уплачен в составе цены.

Автор — главный редактор Интернет-портала https://www.nds-ks.ru

Если покупатель (контрагент) — неплательщик НДС

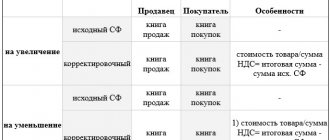

Поскольку обязанность документального оформления сделки лежит на продавце, то уплачивающий НДС поставщик выставляет покупателю счета и отгрузочные документы с фиксацией в них размера ставки и суммы НДС, даже в тех случаях, когда его контрагент не является плательщиком НДС.

При этом продавец — плательщик НДС вправе не передавать покупателю СФ, если заключил с ним соответствующее письменное соглашение (пп. 1 п. 3 ст. 169 НК РФ). Удобнее этот факт отразить в дополнительном соглашении к договору поставки. Зафиксировать сделку продавцу следует в книге продаж, поэтому один экземпляр СФ для себя он обычно составляет, хотя для отражения факта сделки он вправе использовать и реквизиты других первичных форм.

Покупатель обязан оплатить счет с учетом налога, обязанности составления налоговой отчетности у него при этом не возникает. Ему необходимо выделить величину налога в общей стоимости поставки в платежных документах, например, в платежном поручении в поле «Основание платежа».

Учесть уплаченный НДС покупатель может так:

- Включить его в стоимость принятых к учету товаров/услуг (пп. 3 п. 2 ст. 170 НК РФ). Этот метод приемлем для компаний, освобожденных от НДС на основании ст. 145 и 145.1 НК РФ, а также плательщиков ЕНВД (ст. 346.23 НК РФ).

- Включить налог в состав затрат, уменьшающих доходы – это приемлемо для «упрощенцев» на режиме «Доходы минус расходы». В этом случае, приходуя поставленный товар по полной стоимости с учетом НДС, покупатель списывает эту сумму (п. 2 ст. 346.17 НК РФ): по ОС и НМА равными долями с момента ввода объектов в эксплуатацию;

- по товарам для перепродажи — по мере их реализации;

- по ТМЦ – при их списании в производство или продажу.

Поскольку НДС согласно гл. 26.2 НК РФ считается расходом, то «упрощенцам» в КУДиР его следует отражать по приобретенным товарам обособленно (отдельной строкой) и подтверждать указанием номера платежного документа, накладной или СФ по факту реализации.

Пример

При поставке товара на сумму 720 000 руб., в том числе НДС 120 000 руб. (как указано в сопровождающих сделку документах), покупатель-«вмененщик» принял к учету товары стоимостью 720 000 руб. Но в платежном поручении по оплате этого товара он о.

Если контрагент работает без НДС и производит оплату авансом, то продавец при поступлении платежа оформляет авансовый СФ в обычном порядке, но в одном экземпляре – для себя. Отправлять СФ покупателю, не отчитывающемуся по НДС, не нужно.

Как учитывается НДС по приобретенным товарам неплательщиком НДС?

Получатели товаров, работ, услуг, являющиеся плательщиками НДС

в соответствии с пп.1) п.1 ст.367 Налогового кодекса РК,

могут отнести в зачет сумму НДС, подлежащего уплате заполученные товары, работы и услуги,

если они используются или будут использоваться в целях облагаемого оборота по реализации, при соответствии условиям, указанным в ст.400 Налогового кодекса РК.

Следовательно, неплательщики НДС при приобретении товаров, работ услуг с НДС не могут относить сумму НДС в зачет.

В соответствии с положениями Национального стандарта финансовой отчетности, МСФО (IAS) 2 «Запасы», МСФО (IFRS) для МСБ себестоимость запасов состоит из покупной цены, импортных пошлин, налогов (кроме возмещаемых)

.

Таким образом, в себестоимость приобретенных товаров должен быть включен НДС, так как для неплательщика НДС он является невозмещаемым налогом.

Согласно ст. 424 Налогового кодекса РК декларацию по НДС ФНО 300.00 представляют только плательщики НДС, указанные в пп.1) п.1 ст. 367 Налогового кодекса РК. Возврат превышения зачетного НДС из бюджета невозможен.

Выписка счетов-фактур осуществляется в соответствии ст. 412 Налогового кодекса РК и Правилами выписки счета-фактуры в электронной форме в ИС ЭСФ и его формы, утвержденными Приказом Первого заместителя Премьер-Министра РК – Министра финансов РК от 22 апреля 2021 года № 370 (далее – Правила выписки ЭСФ).

Положениями ст. 412 Налогового кодекса РК установлено, что при совершении оборота по реализации товаров, работ, услуг обязаны выписать счет-фактуру:

1) плательщики НДС, предусмотренные пп.1) п.1 ст. 367 Налогового кодекса РК;

2) налогоплательщики в случаях, предусмотренных нормативными правовыми актами РК, принятыми в целях реализации международных договоров, ратифицированных РК;

3) комиссионер, не являющийся плательщиком НДС, в случаях, установленных ст. 416 Налогового кодекса РК;

4) экспедитор, не являющийся плательщиком НДС, в случаях, установленных ст. 415 Налогового кодекса РК;

5) налогоплательщики в случае реализации импортированных товаров;

6) структурное подразделение уполномоченного органа в области государственного материального резерва при выпуске им товаров из государственного материального резерва.

В п.67 Правил выписки ЭСФ указано, что в графе 12 «Ставка НДС» указывается ставка НДС. В случае выписки ЭСФ по освобожденным оборотам, а также выписки ЭСФ налогоплательщиком, не являющимся плательщиком НДС, указывается о без возможности корректировки.

Таким образом, выписка ЭСФ неплательщиками НДС обязательна в случаях, указанных в ст. 412 Налогового кодекса РК. Например, если ИП реализует товар, включенный в Перечень изъятия или импортированный товар, то он должен выписывать ЭСФ. ИП, являясь неплательщиком НДС, при выписке ЭСФ указывает ставку «Без НДС».