Что такое дебиторская задолженность

Работа любой организации связана с возникновением задолженности. Она бывает двух видов:

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

– дебиторская

– кредиторская

Обычно не возникает сложностей пониманием того, что такое кредиторская задолженность. Если объяснять понятиями, привычными обывателю, то кредиторская задолженность – это все суммы, которые компания должна своим контрагентам, бюджету (в виде налогов) или другим кредиторам.

Обратная ситуация возникает, когда образуется дебиторская задолженность. Все суммы, которые компания ожидает получить, будут составлять величину дебиторской задолженности.

Например, компания переплатила в бюджет НДС. Величина налога, которая перечислена сверх начисленной суммы, будет являться дебиторской задолженностью. Такая же ситуация возникает, если организация перечисляет контрагенту деньги в счет будущей поставки. В отношении денежных средств, выплаченных сотрудникам: в составе «дебиторки» отражаются долги по заработной плате перед сотрудниками, а также выданные под отчет средства.

Сумма такой задолженности формируется на протяжении всего года и в балансе отражается в строке 1230, в соответствии с приказом Минфина №66н от 02.07.2010 года.

| ВАЖНО! В подавляющем большинстве случаев задолженность контрагентов перед организацией отражается в активе баланса в разделе, отражающем стоимость оборотных активов |

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Строка 1230 упрощенного бухгалтерского баланса расшифровка

Таким образом, вся задолженность перед компанией включена в отчетную Форму №1.

Ликвидность долгов, как актива

Дебиторская задолженность – это финансовый оборотный актив, с помощью которого компания может быстро погасить свои обязательства перед другими лицами.

Быстрота, с которой актив может использоваться для оплаты по счетам, говорит о ликвидности. Чем быстрее можно превратить актив в деньги, тем выше его ликвидность.

Но на практике наличие большой доли дебиторов, особенно с резервами на 63 счете, говорит о проблемах фирмы. Долги – это неоплаченные счета, выставленные покупателям и заказчикам. Продукцией или услугами они воспользовались, а денег не заплатили.

Либо, напротив, аванс подрядчику выплачен, а работы не выполнены. Компания должна постоянно отслеживать уровень подобных недоимок, так как велик риск мошенничества и финансовых потерь.

Недоимки возникают по причинам:

- Неосмотрительность в выборе клиентов при заключении сделки.

- Неплатежеспособность покупателей.

- Трудности при реализации продукции.

- Отсутствие ежедневной работы с должниками.

- Быстрый рост объема продаж.

Оптимальный показатель уровня дебиторки — когда сальдо по счетам, включенным в строку 1230 баланса, и денежные средства компании совпадают с обязательствами перед кредиторами. Чтобы отследить колебания имеющихся долгов, можно проводить финансовый анализ с помощью специального коэффициента.

Измерение показателя дебиторки

Дебиторская задолженность в балансе имеет тенденцию расти или уменьшаться, что может быть как положительным, так и отрицательным фактором. Чтобы измерить должный уровень показателя, в финансах применяется коэффициент оборачиваемости.

Желательно, для удобства в ведение учёта, на счёте 76, открыть на субсчетах аналитический учёт.

Все эти остатки по счетам складываются, затем из них вычитается остаток по пассивному сч. 63 «Резервы по сомнительным долгам».

Только помните, что сальдо по всем счётам должно быть развёрнутым.

Виды дебиторской задолженности в компании

Вся дебиторская задолженность подразделяется на две большие группы:

- Долгосрочная

- Краткосрочная

Обе разновидности попадают в баланс по истечении года.

Все долги, которые погашаются в течение 12 месяцев представляют собой краткосрочную «дебиторку». Как правило, к такой задолженности относится переплата по налогам, отгрузки контрагентам «в долг» или внесение предоплаты за товары или услуги.

Долгосрочная задолженность появляется в том случае, если долг не закрывается в течение года. Что касается расчетов с контрагентами, то возможность появления такого рода задолженности должна быть прописана в договоре с партнером. Однако если контрагент просто долгое время не платит по своим обязательствам, то такая задолженность также относится к разряду долгосрочной.

Конечно, в интересах каждой организации иметь весомую долю краткосрочной задолженности из всей суммы «дебиторки».

Нужно принять во внимание, что какого бы вида не был долг, после пропуска срока погашения он становится просроченным. Не в интересах компании иметь просроченную дебиторскую задолженность.

Зачастую существуют большие сомнения, что долг будет когда – нибудь погашен. Часто такие просроченные долги никогда не закрываются, то есть становятся безнадежными. Сомнительным долг может быть на протяжении трех лет, а затем переходит в статус безнадежного. В конце концов такой долг подлежит списанию в убытки.

Что влияет на состав

В процессе указания всех необходимых сведений в данной строке используются данные об остатке «дебиторки» по счетам 46, 62, 68,69, 71, 73, 75, 76, за исключением сальдо по кредиту на счете 69 (сформированного резерва по долговым обязательствам).

Согласно имеющимся разъяснениям Минфина РФ, в ситуации, когда перечисление денежных средств проходит в качестве оплаты в полном либо частичном размере в счет будущих поставок товара либо подлежит отображению в бухгалтерском балансе с учетом минуса размера НДС.

Помимо этого, необходимо обращать внимание на тот факт, что размер авансового платежа и иной предварительной оплаты за работу либо предоставленную услугу отображается в первом разделе «Внеоборотные активы» бухгалтерского баланса, а, к примеру, сумма оплаченного аванса по причине покупки запасов для производственных нужд отображается исключительно во втором разделе «Оборотные активы».

Анализ показал, что основной источник роста дебиторки – Компания 3. Если не было произведено страхование дебиторской задолженности по договору с этим покупателем, то риск финансового ущерба возрастает. На следующем этапе детализируются расчеты с проблемным контрагентом и другими фирмами с учетом предоставленных им отсрочек:

Проблемной остается Компания 3. Только это предприятие не уложилось в сроки погашения долга, даже с учетом их продления. Дальнейшая работа заключается в налаживании диалога с этим контрагентом, при отсутствии реакции можно обращаться в суд.

Что такое дебиторская задолженность в бухгалтерском балансе?

В п. 27 ПБУ 4/99 говорится, что дебиторская задолженность в балансе – это важный показатель, который подлежит расшифровке в пояснениях к отчету.

При задержке расчета сумма переходит в разряд сомнительных долгов.

Что такое дебиторская задолженность простыми словами?

В состав такого типа задолженности могут входить подотчетные суммы, переплаты по расчетам с сотрудниками, предоставленные займы и обязательства третьих лиц по погашению порч и материального ущерба. Дебиторская задолженность – это средства, подлежащие уплате контрагентами в пользу нашего предприятия, но на условиях отсрочки платежа с согласия обеих сторон.

Управление дебиторской задолженностью

В отношении дебиторской задолженности необходимо систематически отслеживать непогашенные остатки, соотносить их с предполагаемыми сроками поступления платежей, выявлять неликвидные долги и выяснять причины такого явления. Работа с дебиторской задолженностью предполагает сбор максимально подробной информации о текущем состоянии расчетов и поиск путей уменьшения сомнительных долгов.

Задолженности контрагентов могут быть разделены на группы:

- По критерию сроков погашения – краткосрочная (период до 1 года, строка 1230 в балансе) и долгосрочная (более года).

- При оценке эффективности методов взыскания – текущая (по которой не наступили крайние сроки для оплаты), сомнительная (с нарушенными сроками, но при отсутствии сомнений в поступлении денег в ближайшее время), безнадежная.

Просроченная дебиторская задолженность – это случаи, когда деньги в назначенный крайний день не поступили на расчетный счет за уже отгруженные товары или товары не были получены в оговоренный период при условии полной предоплаты. Второй вариант перехода в разряд просроченных долгов – истек срок исковой давности.

Просроченная дебиторская задолженность – это сколько месяцев или лет? В категорию просроченных долг относится на следующий день после крайнего срока оплаты.

ГК РФ дает возможность урегулировать вопрос возврата денег в течение 3 лет (ст. 196).

Что отражаем в строке 1230 баланса: дебиторская задолженность

- Назначение статьи: отражение информации о дебиторской задолженности

- Номер строки в балансе: 1230

- Номер счета согласно плану счетов: Дебетовое сальдо 60, 62, 68, 69, 70, 71, 73, 75, 76 – кредитовое сальдо 63

Дебиторской задолженностью в балансе называются суммы, сформировавшиеся на счетах бухгалтерского учета на конец отчетного периода. Они показывают, какие долги есть у поставщиков, покупателей, сотрудников и налоговых органов перед предприятием.

К дебиторской задолженности можно отнести:

- авансы, выплаченные поставщикам за работы, поставки, услуги;

- долги покупателей, подрядчиков за полученные, но не оплаченные услуги (товары, работы);

- задолженность подотчетных лиц, то есть сотрудников предприятия;

- переплата по налогам, сборам, страховым взносам в фонды;

- долги работников по заработной плате;

- долг участников (учредителей) по вкладам в уставный капитал;

- прочие виды недоимок.

Как отражается сальдо по счетам

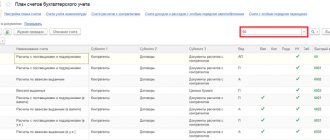

Все перечисленные виды дебиторки соответствуют своим номерам, которые утверждены специальным Планом счетов, на основании которого ведется учет хозяйственных операций.

По окончании года каждая организация должна составить финансовый отчет, который называется балансом или Формой № 1. Долги прочих лиц перед фирмой включаются в баланс как сумма развернутого сальдо по дебету ряда счетов минус сальдо по кредиту 63 счета.

Это означает, что нельзя брать для подсчета разницу между остатком по дебету и кредиту. В баланс в обязательном порядке включаются остатки по счетам, которые одновременно образуются по дебету и по кредиту. Такие счета называются активно пассивными.

Причем какие-либо гарантии возврата отсутствуют.

Стоит напомнить, что формирование резерва рассматривается исключительно как корректировка оценочных показателей согласно ПБУ 21/2008.

На что стоит обратить внимание

Резерв сомнительных долгов может формироваться по любой разновидности дебиторской задолженности, достаточно ее только признать.

Кроме того, сомнительной может выступать не только долговое обязательство с наступившим периодом закрытия, но и та, срок которой еще не наступил, однако по ней была сформирована высокая вероятность неуплаты в полном либо частичном объеме.

Параллельно с этим, если по отношению к просроченной «дебиторке» на дату отчетного периода есть уверенность в закрытии долговых обязательств, то необходимость в формировании резерва отсутствует.

Данные каких счетов составляют величину дебиторской задолженности

При определении величины дебиторской задолженности следует помнить, что ее сумма не формируется на каком – то одном счете, а складывается из совокупности величин, которые отражаются по дебетовым сальдо многих счетов. Это закреплено в приказе Минфина №94н от 31.10.2000 года.

В расчете используются остатки по следующим счетам:

- Если в компании есть незавершенка, то оборот по счету 46 покажет объем уже исполненных работ

- Счет 60. Показывает состояние расчетов с всевозможными поставщиками

- Счет 62 отражает состояние расчетов по операциям с покупателями

- Счета 68, 69. Показывают остатки по расчетам с бюджетом и внебюджетными фондами

- Счета 70, 71, 73. Они показывают состояние расчетов с сотрудниками организации

- Счет 75. Это задолженность, образовавшаяся по отношению к учредителям

- Счет 76. Отражает расчеты с остальными контрагентами

Строка 1230 упрощенного бухгалтерского баланса расшифровка

Типовые проводки, учитывающие движения по 63 счету:

- дебет 91.2 — Кредит 63 — отражена на расходах сомнительная задолженность в процентном соотношении в зависимости от времени просрочки;

- дебет 63 – Кредит 62 (60, 76) – списан безнадежный долг за счет резерва;

- дебет 63 – Кредит 91.1 – восстановлен резерв по сомнительным долгам, когда должник выполнил свои обязательства.

Так как суммы по 62 счету в Форме №1 не совпадают с оборотно-сальдовыми ведомостями бухгалтерии, то расшифровку дебиторских долгов с учетом сформированных резервов приводят в таблице 5.1 Пояснений к балансу, утвержденных Приказом Минфина № 66н.

В таблице надо отражать движение и структуру недоимок на начало и конец отчетного и предыдущего годов. При этом формат таблицы позволяет увидеть всю картину образования и погашения долга.

Пример отображения в строке 1230 баланса

Требования к составлению баланса можно прочитать в ПБУ 4/99.

Например, ООО «Соловушка» имеет остатки по счетам, которые нашли отражение в оборотно-сальдовой ведомости.

По требованиям Приказа №66 н в бухгалтерский баланс суммы должны попадать в тысячах или миллионах рублей согласно кодам ОКЕИ, значит, строка 1230 будет выглядеть:

Строка 1230 баланса = 60 счет + 62 счет – 63 счет + 76 счет = 20+30-10+5 = 45 тыс.

После истечения и этого периода, задолженность списывается.

Контроль дебиторской задолженности проходит несколько этапов:

- Устанавливаются сроки перечисления средств в договоре.

- Контроль просроченных выплат с периодом задержки до 7 дней, сопровождающийся выяснением мотивов произошедшего, разработкой графиков погашения долга и заморозкой сотрудничества.

- Если период задержки платежа от 7 до 30 рабочих дней, то необходимо начислить штраф контрагенту, напомнить об имеющихся у него обязательствах, встретиться с руководством.

- При задержке от 1 до 2 месяцев надо выставлять письменную претензию.

- Более длительные отсрочки – повод для обращения в суд.

Учет дебиторской задолженности

В бухгалтерском учете дебиторка аккумулируется не на одном, а на нескольких активно-пассивных счетах. О возникновении задолженности свидетельствует появление дебетового остатка по группе счетов расчетов. На каком счете отражается дебиторская задолженность в соответствии с кодировкой Плана счетов (Приказ от 31.10.2000 № 94н):

- 60 или 62 при расчетах с поставщиками или покупателями;

- 68 и 69 – для случаев переплат по налогам, сборам и страховым взносам;

- 70, 71, 73 – для операций по расчетам с наемными работниками;

- 75 при задолженности учредителей;

- 76 для расчетов с разными видами дебиторов.

Если погашается дебиторская задолженность, счет 62 будет участвовать в такой корреспонденции:

Списание долга осуществляется на 91 счет – например, при прощении займа сотруднику составляется запись Д91 – К73.

Списание сомнительной задолженности, которая была включена в состав резерва, происходит проводкой Д63 – К62 (60).

Анализ и оценка дебиторской задолженности

Под оценкой дебиторского долга понимается установление ее рыночной стоимости на текущую дату.

Сомнительная задолженность и дебиторская задолженность

В настоящее время на законодательном уровне установлено, что каждая организация при наличии определенных условий должна создавать резерв по сомнительным долгам.

Такой резерв создается при наличии задолженности контрагентов. При этом должно выполняться одно из следующих условий:

- Задолженность должна быть просроченной

- У компании имеется информация о серьезных проблемах в сфере финансов контрагента

Однако даже при наличии дебиторской задолженности, резерв можно не создавать, если компании доподлинно известно, что долг будет погашен контрагентом.

Учет созданных резервов ведется на счете 63. Для того, чтобы создать резерв необходимо провести бухгалтерскую запись Д91.2 К63. Такая же проводка используется в том случае, если резерв требуется увеличить (доначислить).

Восстановление резерва отражается проводкой Д63 К91.1. А вот если долг безнадежен и его нужно списать, делается запись Д63 К62 (или другой счет учета по контрагенту).

Инструкция по созданию резерва содержится в пункте 7 ПБУ 1/2008.

Очень важно помнить, что резерв по такому долгу напрямую связан с дебиторской задолженностью и с ее отражением в годовой отчетности компании. При составлении баланса величина резерва уменьшает сумму дебиторской задолженности, чистая сумма отражается в строке 1230 актива баланса.

Как скорректировать дебиторку?

Сумма, полученная в результате сложения дебетовых сальдо указанных выше счетов, должна быть скорректирована, прежде чем она будет отражена по строке 1230 бухгалтерского баланса. Как это сделать?

Во-первых, из нее необходимо вычесть кредитовое сальдо счета 63 «Резервы по сомнительным долгам», ведь баланс составляется в нетто-оценке (п. 35 ПБУ 4/99 ).

Во-вторых, полученную сумму необходимо уменьшить на дебетовое сальдо субсчета 73-1 в части процентных займов. Ведь такие займы должны быть отражены в составе финансовых вложений по одноименным строкам 1170 (если долгосрочные) или 1240 (если краткосрочные). Однако начисленные на отчетную дату проценты по таким займам по строке 1230 учесть нужно.

В-третьих, дебетовое сальдо счета 60 в части авансов и предоплаты за работы и услуги, связанные со строительством объектов основных средств, целесообразно из строки 1230 исключить, а показать по строке 1190 «Прочие внеоборотные активы» раздела I бухгалтерского баланса.

Так, например, при перечислении поставщику аванса была сделана проводка:

НДС с перечисленного аванса будет отражен, к примеру, так:

В-пятых, по строке 1230 не показывается НДС, начисленный к уплате с полученных от покупателей авансов и отраженный по дебету счетов 62 или 76.

Так, например, при получении от покупателя аванса была сделана такая запись:

НДС, начисленный с аванса, был отражен так:

Несмотря на то, что НДС с аванса был показан по дебету счета 62, по строке 1230 он отражен не будет.

Порядок расчета величины дебиторской задолженности в балансе

Для того чтобы рассчитать величину «дебиторки» для отражения в балансе, используются данные с 10 бухгалтерских счетов.

Для выявления корректного остатка задолженности по контрагентам необходимо сформировать акты сверки расчетов и вывести верный остаток долга. Это необходимо как самой организации, так и контрагенту для правильного учета всех обязательств. После определения суммы задолженности ее значение можно переносить в соответствующую строку баланса.

Приведем пример заполнения строки 1230. В ООО «Ромашка» остатки по счетам на конец года следующие:

| Счет | Дебетовое сальдо | Кредитовое сальдо |

| 60 | 10000 | 5000 |

| 62 | 25000 | 17000 |

| 63 | 8000 | |

| 76 | 3000 | 1000 |

На основании приведенных данных строка 1230 будет иметь следующее значение:

Стр. 1230 = 10000 + 25000 – 8000 + 3000 = 30000

Структура строки

Баланс заполняют на отчетную дату.

Сведения в него заносят на основании сальдо, значащихся в карточках бухгалтерских счетов. При выведении остатка дебиторского долга, который должен быть показан в балансе, надо ориентироваться на дебетовые сальдо комплекса счетов.

В итоге, вот из чего складывается строка 1230 баланса:

- в итоговой сумме задолженности надо учесть размер выполненных задач по незавершенным работам, отраженных на счете 46;

- сальдо расчетов с поставщиками по счету 60;

- состояние задолженности дебиторов, в роли которых выступают покупатели или заказчики работ/услуг – счет 62;

- конечный итог по дебету счета 68, если есть переплаты по налогам и сборам;

- для обозначения дебиторки по страховым взносам берут сальдо счета 69;

- также строка 1230 может содержать сведения об излишне выплаченных средствах персоналу (зарплатные переплаты отражены на счете 70, подлежащие возврату подотчетные средства фиксируют счетом 71, прочие операции – счет 73);

- если дебитором компании выступает учредитель, надо просуммировать дебетовый остаток счета 75;

- обязательно в расчете учитывают сальдо по счету 76, на котором аккумулируют сведения по всем группам должников, не вошедших в предыдущие категории.

Остатки задолженности перед юридическими лицами

Как уже было сказано выше, все эти виды задолженности распределены по разным счетам бухгалтерского баланса.

В тех случаях, когда речь идёт об остатках задолженности перед юридическими лицами, имеются в виду средства, которые отражаются на двух счетах №№ 60 и 62.

Краткая инструкция по анализу дебиторской задолженности

Важное значение имеет анализ задолженности в компании. При его проведении оценивается множество показателей, однако даже по динамике изменения показателей долга уже можно сделать некоторые выводы.

| Показатель | 2017 год | 2018 год | Рост, % | Отклонение, тыс. руб. | ||

| Сумма | Процент | Сумма | Процент | |||

| Всего | 233810 | 100 | 324306 | 100 | 138,7 | 90496 |

| Поставщики | 227 | 0,1 | 601 | 0,2 | 264,8 | 374 |

| Покупатели | 233353 | 99,7 | 316614 | 97,5 | 2721,1 | 83261 |

| Налоги | 228 | 0,1 | 6204 | 1,9 | 44350 | 5976 |

| Прочие контрагенты | 2 | 887 | 0,3 | 885 | ||

В соответствии с данными, представленными в таблице, можно сделать вывод, что наибольший вес задолженности приходится на долги покупателей. Кроме того, по сравнению с 2021 годом, в 2018 произошел общий рост дебиторки по всем контрагентам.

Что касается покупателей, каждого из них нужно рассмотреть более внимательно, в разрезе договоров. Необходимо определить динамику задолженности и ее изменение в соответствии с уровнем выручки. Только проведя полный анализ можно сказать в каком состоянии находится дебиторка и какие риски существуют для компании.

Инвентаризация дебиторских активов

Дебиторскую задолженность относят к финансовым активам организации, то есть она является полноценной частью имущества компании и подлежит обязательному внесению в бухгалтерский баланс. Процедура проводится с определенной периодичностью (минимум — 1 раз в конце года). Помимо необходимости отразить данную информацию в налоговой отчетности, к инвентаризации прибегают в следующих случаях: происходит смена формы собственности; существует риск, что документация могла пострадать в результате стихийного бедствия или иного форс-мажора; компания готовится к закрытию или банкротству.

В процессе контроля имеющихся у партнеров дебиторских задолженностей, сотрудники предприятия поднимают все имеющиеся документы: договоры, акты приемки работ, гарантийные письма, накладные и т. п. Это позволяет подтвердить отсутствие выплат по предоставленным товарам / оказанным услугам, определить размеры непогашенных долгов и оценить вероятность их успешного взыскания. В результате составляется акт, на основе которого руководство обязано подтвердить, как поступить с дебиторскими активами — начать процедуру возмещения денежных средств или списать задолженность.

Отражение дебиторской задолженности в пояснении к балансу

Крайне редки случаи, когда к концу года по результатам анализа оборотно – сальдовой ведомости не выявляются долги. Обычно эти показатели присутствуют.

При составлении годового отчета суммы задолженности отражаются в соответствующей строке баланса, а также должны найти свое отражение в форме №5, которая является приложением и является составной частью годовой отчетности. Для отражения дебиторской и кредиторской задолженности существует специальная таблица, где подробно расписывается какого вида задолженность присутствует в компании и из каких конкретно показателей она состоит. Причем, в пояснениях величина «дебиторки» указывается независимо от того, создан резерв по сомнительным долгам или нет.

При составлении формы приложения необходимо учесть, что долгосрочная дебиторская задолженность отражается в разделе с внеоборотными активами.

Опытные специалисты в сфере бухгалтерского учета не рекомендуют в пояснениях отражать наличие просроченной дебиторской задолженности, соответственно, не заполнять таблицу в этой части. Такой совет дается, чтобы не возникало вопросов со стороны контролирующих органов.

Для заполнения информации в форме №5 используются бухгалтерские данные. Нужно знать, что при заполнении табличных строк используются данные по сальдо и оборотам счетов 62, 60, 68, 69, 70, 71, 73, 75, 76. Все, что касается резервов по сомнительному долгу, отражает счет 63. Данные собираются в разрезе аналитики.

В каких формулах участвует показатель дебиторской задолженности?

Показатель ДЗ используется при расчете разнообразных финансовых коэффициентов, например:

- финансовой устойчивости;

Алгоритм расчета финансовой устойчивости см. в материале «Проведение анализа коэффициентов финансовой устойчивости».

- ликвидности и платежеспособности;

Формулы для их расчета вы найдете в материале «Основные финансовые коэффициенты и формулы их расчета».

- оборачиваемости активов и др.

Как рассчитать коэффициент оборачиваемости дебиторки, расскажет материал «Оборачиваемость дебиторской задолженности (формула)».