Организация-экспедитор, применяющая общий режим налогообложения, заключила договор транспортной экспедиции, в рамках которого она осуществляет страхование груза по поручению клиента (грузовладельца) и в его пользу. Экспедитор перевыставляет клиенту свои расходы на страхование, добавляя к ним наценку за оказание услуг. Как в бухгалтерском и налоговом учете экспедитора отражаются услуги по страхованию груза? Как производится обложение НДС данной операции? Какие документы необходимо представить клиенту?

В соответствии с п. 1 ст. 801 ГК РФ по договору транспортной экспедиции одна сторона (экспедитор) обязуется за вознаграждение и за счет другой стороны (клиента — грузоотправителя или грузополучателя) выполнить или организовать выполнение определенных договором экспедиции услуг, связанных с перевозкой груза.

Договором транспортной экспедиции могут быть предусмотрены обязанности экспедитора организовать перевозку груза транспортом и по маршруту, избранными экспедитором или клиентом, обязанность экспедитора заключить от имени клиента или от своего имени договор (договоры) перевозки груза, обеспечить отправку и получение груза, а также другие обязанности, связанные с перевозкой. В качестве дополнительных услуг договором транспортной экспедиции может быть предусмотрено осуществление таких необходимых для доставки груза операций, как проверка количества и состояния груза, его погрузка и выгрузка, уплата пошлин, сборов и других расходов, возлагаемых на клиента, хранение груза, его получение в пункте назначения, а также выполнение иных операций и услуг, предусмотренных договором. В общем случае условия выполнения договора транспортной экспедиции определяются соглашением сторон (п. 3 ст. 801 ГК РФ).

Статьей 930 ГК РФ предусмотрено, что имущество может быть застраховано по договору страхования в пользу лица (страхователя или выгодоприобретателя), имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении этого имущества.

Важно

Согласно п. 5 ст. 4 Федерального закона от 30.06.2003 N 87-ФЗ «О транспортно-экспедиционной деятельности» (далее — Закон N 87-ФЗ) экспедитор не имеет права заключать договор страхования груза от имени клиента при условии, что это прямо не предусмотрено договором транспортной экспедиции. Однако он может застраховать груз от своего имени (смотрите, например, постановления ФАС Поволжского округа от 22.12.2011 N Ф06-10730/11 по делу N А55-24263/2009, от 17.05.2010 по делу N А12-16611/2009, Одиннадцатого арбитражного апелляционного суда от 23.08.2011 N 11АП-8120/11).

При этом в силу свободы договора (ст. 421 ГК РФ) стороны вправе предусмотреть в договоре, что такое страхование осуществляется за счет клиента.

Пунктом 2 ст. 5 Закона N 87-ФЗ установлено, что клиент обязан не только уплатить причитающееся экспедитору вознаграждение, но также возместить понесенные им расходы в интересах клиента. Поэтому, если договором транспортной экспедиции предусмотрено, что страхование груза осуществляется экспедитором за счет клиента, последний обязан возместить экспедитору понесенные им расходы на страхование.

В силу п. 3 ст. 421 ГК РФ стороны вправе заключить договор, в котором содержатся элементы различных договоров, предусмотренных законом или иными правовыми актами (смешанный договор). К отношениям сторон по смешанному договору применяются в соответствующих частях правила о договорах, элементы которых содержатся в смешанном договоре, если иное не вытекает из соглашения сторон или существа смешанного договора.

Полагаем, что наличие в договоре транспортной экспедиции положений о страховании экспедитором груза и об обязанности клиента возместить экспедитору соответствующие расходы может рассматриваться как элемент посреднических отношений.

Согласно нормам гражданского законодательства РФ посреднической деятельностью организации является, в частности, оказание услуг по приобретению работ (услуг) для сторонних организаций. Совершение указанных сделок осуществляется посредником в соответствии с положениями глав 51 «Комиссия» и 52 «Агентирование» ГК РФ.

Согласно п. 1 ст. 991 и ст. 1006 ГК РФ договор комиссии и договор агентирования предусматривают обязанность комитента (принципала) по уплате посреднического вознаграждения.

Если договором размер вознаграждения или порядок его уплаты не предусмотрен и размер вознаграждения не может быть определен исходя из условий договора, вознаграждение уплачивается после исполнения договора комиссии в размере, определяемом в соответствии с п. 3 ст. 424 ГК РФ, то есть по цене, которая при сравнимых обстоятельствах обычно взимается за аналогичные услуги (абз. 2 п. 1 ст. 991 ГК РФ).

Приведенные положения норм ГК РФ свидетельствует о целесообразности отдельного выделения суммы посреднического вознаграждения или порядка его определения в договоре.

Кроме того, обязательным условием посреднических договоров является представление агентом (комиссионером) отчета об исполнении поручения, к которому прилагаются доказательства произведенных за счет принципала (комитента) расходов (ст.ст. 999, 1008 ГК РФ).

Таким образом, оказывая экспедиционные услуги, экспедитор может быть признан посредником при условии включения в договор транспортной экспедиции всех необходимых элементов посреднического договора. В таком случае возмещение клиентом затрат экспедитора не будет относиться к реализации услуг экспедитора и не может быть признано в качестве объекта налогообложения по НДС и налогу на прибыль у экспедитора (постановления ФАС Северо-Кавказского округа от 05.02.2013 N Ф08-8177/12 по делу N А32-2247/2012, ФАС Северо-Западного округа от 22.10.2009 N А56-55513/2008, Тринадцатого арбитражного апелляционного суда от 24.07.2009 N 13АП-8079/2009, определение ВАС РФ от 18.05.2007 N 5707/07).

Бухгалтерский учет операций по страхованию

Учет расчетов по имущественному и личному страхованию осуществляется с использованием счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет 1 «Расчеты по имущественному и личному страхованию». По дебету счета 76 субсчет 1 отражают перечисление сумм страховых платежей страховым организациям, списание потерь по страховым случаям, суммы страхового возмещения, причитающиеся по договору страхования работникам организации. По кредиту счета 76 субсчет 1 «Расчеты по имущественному и личному страхованию» отражают суммы страховых возмещений, полученных организацией от страховых организаций в соответствии с договорами страхования. Аналитический учет по счету 76 субсчет 1 «Расчеты по имущественному и личному страхованию» ведется по страховщикам и отдельным договорам страхования.

В бухгалтерском учете организации отражение операций по страхованию происходит в четыре этапа:

- 1) начисление суммы страхового взноса;

- 2) перечисление этой суммы страховой организации;

- 3) отражение в учете наступления страхового случая и причитающегося к получению страхового возмещения;

- 4) отражение в учете получения страхового возмещения.

Рассмотрим эти этапы подробнее.

Начисление суммы страхового взноса. В соответствии с заключенным договором со страховой организацией предприятие-страхователь становится обязанным уплачивать страховые взносы (платежи).

Исчисленные суммы страховых платежей отражаются по кредиту субсчета 76-1 «Расчеты по имущественному и личному страхованию» в корреспонденции со счетами учета затрат на производство (расходов на продажу) или других источников страховых платежей. Согласно законодательству, на себестоимость продукции, товаров, работ и услуг относятся расходы по имущественному страхованию объектов, непосредственно участвующих в производственном процессе, по страхованию ответственности организаций, являющихся источником повышенной опасности, по страхованию от несчастных случаев и болезней, медицинскому и пенсионному страхованию по договорам с негосударственными пенсионными фондами.

Рассмотрим учет на примере страхования имущества. Если застраховано имущество, которое используется в производственной деятельности организации, то начисленные суммы страховых платежей включаются в себестоимость продукции (работ, услуг) или в состав расходов на продажу. Эта операция отражается записью:

Д 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» — К 76-1 «Расчеты по имущественному и личному страхованию».

Если застраховано имущество, которое используется для целей, не связанных с производственной деятельностью, то сумма страховых платежей начисляется записью:

Д 91-2 «Прочие расходы» — К 76-1 «Расчеты по имущественному и личному страхованию».

Необходимо отметить, что начисление сумм страховых платежей и включение их в себестоимость продукции (работ, услуг) производится организацией только после вступления договора страхования в силу. Если этот срок в договоре не указан, договор вступает в силу после уплаты страхового взноса.

Расходы по страхованию основных средств в процессе их создания или приобретения включаются в их первоначальную стоимость записью:

Д 08 «Вложения во внеоборотные активы» — К 76-1 «Расчеты по имущественному и личному страхованию».

Расходы по страхованию материально-производственных запасов включаются в их первоначальную (фактическую) стоимость и отражаются записью:

Д 10 «Материалы», 15 «Заготовление и приобретение материальных ценностей», 41 «Товары» — К 76-1 «Расчеты по имущественному и личному страхованию».

Согласно подп. 7 п. 3 ст. 149 НК, не подлежит налогообложению НДС оказание услуг по страхованию.

Предприятие может заключить договор страхования имущества на длительный период времени, например на 3 года, с уплатой страхового взноса вперед за весь период страхования. В этом случае при отнесении страховых платежей на себестоимость продукции (работ, услуг) следует руководствоваться Положением по бухгалтерскому учету ПБУ 1 /98 «Учетная политика организации» . В соответствии с этим документом факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они были, независимо от времени поступления или выплаты денежных средств, связанных с ними.

Исходя из вышеизложенного, суммы страховых взносов при длительных договорах страхования целесообразно учитывать на счете 97 «Расходы будущих периодов» записью:

Д97 «Расходы будущих периодов» —К 76-1 «Расчеты по имущественному и личному страхованию».

В дальнейшем суммы, отраженные по дебету счета 97, списываются на счета по учету затрат записью:

Д 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» — К 97 «Расходы будущих периодов».

Выплата суммы страховых платежей страховой организации отражается записью:

Д 76-1 «Расчеты по имущественному и личному страхованию» — К 50 «Касса», 51 «Расчетные счета».

Отражение в учете наступления страхового случая и причитающегося к получению от страховой организации страхового возмещения, зависит от вида полученного ущерба, который может быть обусловлен следующими факторами:

- ? выбытием основных и оборотных средств, утраченных или поврежденных в результате наступления различных неблагоприятных событий;

- ? перерывами (простоем) в производственной деятельности организации;

- ? утратой работниками организации трудоспособности, а также необходимостью компенсировать им затраты на восстановление здоровья;

- ? возмещением организацией вреда, причиненного физическим и юридическим лицам при осуществлении своей хозяйственной деятельности.

Списание потерь по страховым случаям (уничтожение и порча производственных запасов, готовых изделий и других материальных ценностей и т.п.) отражается как выбытие застрахованного имущества записями:

Д 76-1 «Расчеты по имущественному и личному страхованию» — К 01 субсчет «Выбытие основных средств», 10 «Материалы», 43 «Готовая продукция», 50 «Касса» и др.

Если имущество, пострадавшее в результате страхового случая, можно отремонтировать, то связанные с этим расходы также относятся за счет страхового возмещения. Для отражения этого в учете делается запись:

Д 76-1 «Расчеты по имущественному и личному страхованию» — К 20 «Основное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу».

Если по условиям договора страхования потери или часть потерь не подлежат компенсации за счет страхового возмещения, то они считаются прочими расходами организации. На сумму таких потерь делается запись:

Д 91-2 «Прочие расходы» — К 76-1 «Расчеты по имущественному и личному страхованию».

Если сумма страхового возмещения превышает фактические потери организации от порчи или утраты имущества, то сумма такого превышения считается прочим доходом. На сумму этого превышения делается запись:

Д 76-1 «Расчеты по имущественному и личному страхованию» — К 91-1 «Прочие доходы».

Отражение в учете получения страхового возмещения. Сумма страхового возмещения, полученная организацией от страховых организаций в соответствии с договорами страхования, отражается в учете записью:

Д 50 «Касса», 51 «Расчетные счета» — К 76-1 «Расчеты по имущественному и личному страхованию».

Пример 15.1.

ОАО «Корвет» застраховало помещение производственного цеха на случай пожара. Страховой платеж составил 50 000 руб. Он был перечислен безналично страховой организации. В соответствии с договором сумма страхового возмещения при наступлении страхового случая должна составлять 440 000 руб.

В период действия договора страхования в цехе возник пожар и помещение склада пострадало. Страховая организация выплатила сумму страхового возмещения в соответствии с договором в полном объеме.

Затраты ОАО «Корвет» на ремонт помещения цеха составили: на материалы — 300 000 руб., на заработную плату — 50 000 руб., единый социальный налог — 13 000 руб., взнос на социальное страхование от несчастных случаев на производстве и профзаболеваний — 600 руб.

Отразить в учете ОАО «Корвет» операции по имущественному страхованию, получению и использованию страхового возмещения.

Решение приведено в табл. 15.1. Номера субсчетов в таблицах даны в соответствии с рабочим планом счетов, который приводится в Приложении.

Таблица 15.1

Журнал хозяйственных операций ООО «Корвет»

| № операции | Название операции | Дебет | Кредит | Сумма, руб. |

| Начислена сумма страхового платежа | 50 000 | |||

| Перечислен безналично страховой платеж страховой организации | 50 000 | |||

| Зачислена на расчетный счет сумма страхового возмещения | 440 000 | |||

| Списаны материалы на ремонт помещения цеха | 300 000 | |||

| Начислена заработная плата рабочим за ремонтные работы | 50 000 | |||

| Начислен ЕСН | 68, 69 | 13 000 | ||

| Начислен взнос на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний |

| № операции | Название операции | Дебет | Кредит | Сумма, руб. |

| Списаны за счет страхового возмещения расходы по ремонту помещения цеха 300 000 руб. + 50 000 руб. + + 13 000 руб. + 600 руб. = = 363 600 руб. | 363 600 | |||

| Признана текущим доходом сумма превышения страхового возмещения над понесенными потерями от пожара 440 000 руб. — 363 600 руб. = = 76 400 руб. | 76 400 |

С развитием техники и увеличением скоростей доставки товаров мир как бы становится меньше. Уже давно перестало быть проблемой заказать часть ассортимента из Европы, другую часть – из Азии, а кое-что и вовсе привезти из Америки. Однако немалой сложностью остаются некоторые моменты бухучета, особенно если вы начинающий бухгалтер или вовсе самостоятельно ведете документы маленького предприятия. В этой статье мы разберем вопросы логистики в бухучете и особое внимание уделим бухгалтерским проводкам при страховании грузов, а также их экспедировании.

Какие грузы можно застраховать

В современных условиях можно оформить страховку на любой вид груза: лес, газ, нефтепродукты, продукты питания, дома, машины, стройматериалы, мебель и другие предметы обстановки. Кроме того, можно защитить не только вещественное имущество, но и:

- затраты на транспортировку (прохождение таможни, аренда автомобилей и т. п.), если произойдёт что-нибудь из ряда вон выходящее, и ваш груз остановят на границе, например, в случае внезапного объявления эмбарго, обнаружения ошибки в документах и пр.;

- ожидаемый доход – если из-за какого-то происшествия вы его так и не получили, страховая компания выплатит вам сама (но существует лимит).

Особенности страхования при международных автомобильных перевозках состоят в том, что путь может проходить через несколько государств, и страхователь обязан предупредить вас обо всех существующих там опасностях (высокий показатель преступности, сезонные затопления и т. п.), кроме тех, которые априори известны каждому. Страховка распространяется на всю территорию, по которой проедет машина.

Документы для бухгалтера, ведущего учет логистических операций

Существует два типа документов, с которыми должен быть знаком бухгалтер, ведущий учет логистической деятельности: общие и частные. В список общих попадают и вторая часть налогового кодекса, и положение «Учет материально-производственных запасов» ПБУ 5/01 от 2001 года, и методические указания. Частные документы вступают в игру, когда требуется провести конкретные операции. Так, при доставке груза транспортной компанией бухгалтерский учет ведется на основании следующих бумаг:

- Федеральный Закон «О транспортно-экспедиционной деятельности» № 87-ФЗ от 30.06.03г.;

- правила транспортно-экспедиционной деятельности, утвержденные Постановлением Правительства РФ от 08.09.2006 года № 554;

- Гражданский кодекс РФ, в частности Глава 41 «Транспортная экспедиция»;

- приказ Минтранса от 11.02.2008 года № 23 «Об утверждении Порядка оформления и форм экспедиторских документов».

Если речь идет об экспедировании, также важно получить документы, на основании которых будет проводиться конкретная операция. В них входит поручение экспедитору, экспедиторская и складская расписки, а также договор транспортной экспедиции, где указывается роль транспортной компании: посредник либо исполнитель услуг.

Общие принципы проводки экспедирования

При заказе экспедирования и страхования груза бухгалтерский и налоговый учет может проводиться различными способами. Выбор подходящего варианта часто зависит от того, покупаете ли вы товар или продаете. Если покупаете, то можно сделать проводки следующим образом:

- Вписать в первоначальную стоимость всей партии. Если доставляется сразу несколько видов, транспортные расходы разделяются пропорционально на все классы товаров. Расходы на перевозку в этом случае отражаются на счете учета запасов в зависимости от группы товаров. Такой способ идеален, если вы точно знаете, сколько ушло на доставку. Обычно используется при заказе одного вида товаров.

- Обобщить на отдельном субсчете. Детализация может быть разной, все зависит от вашего предприятия и учетной политики. Важно лишь правильно определить размер списания средств, который считается на базе среднего процента транспортно-заготовительных расходов и суммы выбывших запасов. Формула выглядит следующим образом: Списываемые расходы = сумма выбывших запасов Х средний процент расходов : 100%. При этом средний процент считается по следующей формуле ((Остаток расходов на начало месяца + расходы, понесенные за месяц): (остаток запасов + сумма поступивших запасов)) х 100%. Данные рассчитываются без учета внутренних перемещений по складам.

Для каждой категории товаров компания в праве установить свой способ учета в зависимости от особенностей закупки того или иного продукта.

Если необходимо сделать проводку для продаж, транспортно-экспедиторские и другие связанные с перевозками товаров услуги записываются в расходы на сбыт и отражаются на счете 93. В ту же категорию попадают расходы на транспортировку между внутренними складами предприятия.

В случае, когда заказчик экспедитора или страховки является посредником и не получает товар на свой склад, для их проводки нужно определиться, являются ли расходы понесенными при приобретении или при реализации товара. Далее суммы проводятся либо как расходы на сбыт, либо как расходы на транспортировку к месту пользования.

Также для одного и того же груза может быть применено два способа учета. Этот трюк часто используется при заказе товаров из-за рубежа. Все траты до таможни вписываются в первоначальную стоимость товара, а перевозку по территории своей страны относят к расходам на сбыт.

Основные положения

В настоящее время страхование грузов не является обязательной процедурой. Оформление страхового полиса скорее можно отнести к мерам предосторожности, которые необходимо соблюдать владельцам грузов.

Если при транспортировке груз был повреждён, и страховая компания признала наступление страхового случая, его владелец получит денежную компенсацию, благодаря которой сможет продолжить осуществлять свою предпринимательскую деятельность.

Страховые взаимоотношения возникают между грузоперевозчиками, грузоотправителями и страховыми компаниями.

В настоящее время российские страховщики предлагают своим клиентам два вида полисов:

- страховой полис на груз, точное наименование которого не указывается в документах;

- страховой полис на груз, содержание которого подробно описывается в оформляемой документации.

Страховые компании устанавливают тарифы в процентном соотношении к стоимости транспортируемых грузов. При этом страховщиком учитывается география местности, по которой проложен предстоящий маршрут, тип транспорта и груза.

В некоторых случаях между страховщиками и грузоотправителями заключаются договора, по которым применяется безусловная и условная франшиза.

Если страховой договор будет заключаться в иностранной валюте, страховщик может значительно увеличить свои тарифы (в среднем на 30%).

Правила транспортного страхования грузов предусматривают выдачу страхового полиса владельцу груза, после подписания договора.

Страховой полис является официальным подтверждением свершившегося факта страхования груза. В этом документе должны своевременно отражаться любые манипуляции с транспортируемым грузом.

При его оформлении не допускается никаких исправлений и внесения поправок, так как сразу страховой полис будет считаться недействительным.

Страховая компания начинает выполнять свои обязанности по страховому полису в момент передачи страхователем своего груза перевозчику. Действие данного полиса прекратится только по прибытию груза на место назначения и его разгрузки на складе получателя.

Какую роль социальное страхование играет в социальной политике государства, вы можете узнать из статьи: основы социального страхования. Про управление системой социального страхования читайте здесь.

Страхование грузов и бухгалтерия

Страхование груза при перевозке в бухгалтерском учете всегда вписывается в общую стоимость товара либо в расходы на сбыт. Это касается в основном ситуаций, когда страховка идет отдельной строкой в платежных документах. Приведем пример:

Компания оплатила ТК счет за перевозку и получила счет-фактуру и акт на неполную сумму. Остальная сумма была вписана в отчет экспедитора. Полная сумма была указана в экспедиторской расписке.

В этом случае экспедитор является посредником, который застраховал груз от имени клиента и отчитывается по нему (отчет экспедитора можно считать отчетом агента). Приходовать расходы можно на основании отчета экспедитора.

Но куда чаще встречается ситуация, когда траты по страховке берет на себя логистическая компания и вписывает их в конечную стоимость перевозки. В этом случае страхование не нужно фиксировать где-то отдельно.

Конечно, от страховки можно и вовсе отказаться, но при международных отправлениях подобное решение чревато проблемами, ведь страховка – это не только дополнительные траты, но дополнительная гарантия, что убытки будут возмещены.

Кому и зачем нужно страховать груз

Многие заказчики при заключении договора с логистической компанией и оформлении различных бумаг сталкиваются с необходимостью «обязательного страхования». Они отдают нужную сумму и пребывают в абсолютном спокойствии, надеясь, что защитили свое имущество. Однако это не так. Страхование грузов, которого требуют госструктуры для выдачи разрешения на транспортировку, призвано защитить других участников дорожного движения от неприятностей, которые могут возникнуть при перевозке вашей клади автомобильным транспортом. Уплаченные деньги покроют расходы на ремонт шоссе, если грузовик его повредит, на восстановление задетых автомобилем коммуникаций, дорожных знаков и т. п. То есть в этом случае страховка защищает не вас, а других людей.

Перевозчики тоже страхуют себя от разных рисков, поскольку, как уже упоминалось, они отвечают за доверенные им вещи, и будут возмещать вам убытки, если что-то произойдёт по их вине. При приёме заказа на доставку груз немедленно страхуется, но только в тех рамках, какие требуют защиты перевозчика. Чтобы обезопасить свою кладь в полной мере, можно попробовать ещё один вид страхования грузов – на любой непредвиденный случай – это исключительно добровольно, ведь по законодательству, действующему в России, вас не могут заставить заботиться о вашем же имуществе.

Обязательное страхование имущества компании

Сперва разберемся с расходами на обязательное страхование имущества компании, а потом выясним, почему на самом деле возникают сложности. Итак, в том случае, если фирма несет затраты на обязательное (установленное законом РФ) страхование, такие расходы следует отнести в состав прочих расходов. При этом учитываются пределы страховых тарифов (таковые утверждены в соответствии с требованиями международных конвенций и российскими законами).

А теперь к сложностям – зачастую трудности вызывает трактовка понятия «обязательное страхование». Так, страховые премии страховщика (страховые взносы) по обязательному страхованию признаются затратами, на которые разрешается уменьшать налоговую базу по налогу на прибыль (в соответствии со ст. 263 НК РФ), только если в действующем законодательстве РФ определены:

- объекты имущества, которые подлежат обязательному страхованию;

- минимальная величина страховой премии страховщика;

- риски, от которых имущество должно быть застраховано.

При этом у страховщика в обязательном порядке должна иметься лицензия на рассматриваемый вид страхования. См.:

- Письмо МНС РФ от 09.09.2004 № 02-4-10/252 «О признании для целей налогообложения прибыли расходов по страхованию»;

- п. 3 ст. 3, п. 2 ст. 32 Федерального закона от 27.11.1992 № 4015-1 «Об организации страхового дела в РФ»;

- ст. 936 ГК РФ.

Пример – страхование имущества понесло расходы на обязательное страхование имущества компании в соответствии с действующими закона РФ в отчетном периоде в размере 125 тысяч рублей. Тарифы по страхованию данного вида имущества не утверждены на законодательном уровне.

Поскольку тарифы по обязательному страхованию имущества компании не утверждены законом, понесенные затраты разрешается включить в состав расходов в целях уменьшения налога на прибыль в полном объеме (в сумме 125 тысяч рублей).

Страхование имущества компании – транспортных средств

Если компания владеет транспортными средствами, на нее распространяется действие Федерального закона от 25.04.2002 № 40-ФЗ, согласно указаниям которого собственники ТС должны застраховать риски гражданской ответственности на случай причинения вреда жизни, здоровью, имуществу третьих лиц при эксплуатации автомобилей и иных транспортных средств.

В тексте упомянутого закона приведен полный перечень условий, выдвигаемых налоговой службой для того, чтобы считать заключение договора страхования обязательным. Поэтому затраты на приобретение ОСАГО можно включать в состав расходов на обязательное страхование.

Страхование гражданской ответственности при эксплуатации опасных объектов

Наблюдалось множество случаев, когда Федеральная налоговая служба отказывала компаниям в принятии затрат на обязательное страхование гражданской ответственности компаний, в ходе деятельности которых эксплуатируются опасные объекты. Обоснования при этом были следующие.

Обязательное страхование ответственности за причинение вреда для предприятий, эксплуатирующих опасные производственные объекты, предусмотрено статьей 15 Федерального закона от 21.07.1997 № 116-ФЗ. Однако, по словам ФНС РФ, данный законодательный акт не соответствует требования, о которых говорилось выше. В частности, страховщики не обладают лицензиями, которые были бы выданы именно для осуществления страхования гражданской ответственности при пользовании опасными объектами.

Но в настоящее время спорить с налоговиками можно и нужно. На тот момент, когда ФНС приводили указанные выше обоснования, отказывая в уменьшении налогооблагаемой базы по налогу на прибыль, еще не был издан Федеральный закон от 27.07.2010 № 255-ФЗ, в тексте которого приведен список опасных объектов, величина страховых отчислений и прочие условия заключения договора обязательного страхования.

После того, как данный закон вступил в силу, налоговая служба лишилась оснований для отказа в уменьшении налоговой базы по налогу на прибыль. Тем более, что в Письме Минфина РФ от 18.01.2016 № 03-03-06/1/1119 говорится о том, что затраты на обязательное страхование могут быть учтены в составе расходов компании для целей налогового учета, если речь идет о страховании гражданской ответственности владельца опасного объекта за причинение вреда имуществу третьих лиц, здоровью и жизни граждан по причине аварии на данном объекте.

Пример – страхование имущества компании, относящегося к опасным объектам

СПК «Мастер Фермер» владеет складами, предназначенными для хранения сырья. Эти склады в соответствии с действующими законами РФ были отнесены к опасным объектам. Компании пришлось заключить договор обязательного страхования гражданской ответственности и понести затраты в размере 60 тысяч рублей.

В соответствии с подп. «г» п. 1 ст. 6 Федерального закона от 27.07.2010 № 255-ФЗ, страховая сумма по договору обязательного страхования для других опасных объектов составляет 10 миллионов рублей.

В то же время базовая ставка страховых тарифов (годовые) (в процентах от страховой суммы) по складам сырьевым (строка 7.10) составляет 0,285 – согласно Указаниям Банка России от 19.12.2016 № 4234-У.

Коэффициент страховых тарифов по данному предприятию составляет 1.

Рассчитаем утвержденный тариф: 10 000 000 р. х 0,285% = 28 500 рублей.

Именно 28 500 рублей будут приняты налоговой службой в целях уменьшения налоговой базы по налогу на прибыль компании. А разница между фактическими расходами СПК «Мастер Фермер» и утвержденным тарифом не будет принята в целях налогообложения прибыли: 60 000 р. – 28 500 р. = 31 500 рублей.

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено > 8000 книг |

Страхование в грузоперевозках

Страхование — цивилизованная и нормальная практика отношений между страховщиком и страхователем, позволяющая управлять рисками, точнее, последствиями наступления рисков. Автомобильные грузоперевозки в этом плане не являются исключением. Любой автоперевозчик обязан заключить как минимум один договор страхования — ОСАГО. Эта сделка обязательна в силу закона. Но отечественный рынок страхования, разумеется, не ограничивается только лишь ОСАГО или КАСКО. Для грузовладельцев, экспедиторов и перевозчиков существуют и другие виды страхования рисков на случай, если с грузом что-то случится. Несмотря на то, что видов договоров страхования в грузоперевозках существует около десятка, в этой статье будут выделены три их типа: договор страхования груза, договор страхования ответственности экспедитора и договор страхования ответственности перевозчика.

Терминология.

Короткий раздел, имеющий целью лаконично разъяснить используемые в статье термины. Здесь не будет длинных и скучных толкований, претендующих на всеобъемлемость и энциклопедичность.

Страхователь — тот, кто страхует свой риск. Страховщик — страховая компания. Страховая премия — деньги, уплачиваемые за страховку. Страховая выплата — деньги, выплачиваемые страховой компанией при наступлении страхового случая. Франшиза — часть убытка, которая не покрывается страховкой.

Договор страхования груза.

Чаще всего такой договор заключается между страховщиком и грузовладельцем, решившим уменьшить риск утраты или порчи груза в процессе перевозки. Однако, ничто не запрещает заключить такой тип договора перевозчику или экспедитору. Для такого типа договора характерны следующие особенности:

- страхование каждой партии отправляемого груза;

- определение размера страховой премии исходя из стоимости и характера груза;

- наличие безусловной франшизы;

Среди договоров страхования именно этот договор обеспечивает наилучшую защиту для грузовладельца в случае утраты или повреждения (порчи) груза.

Страховщик вправе произвести осмотр и оценку (в том числе и с привлечением эксперта) груза.

Для этого вида договора характерна одна особенность, связанная с декларированием стоимости груза (страховой стоимости). Согласно ст. 947 ГК РФ страховая сумма (сумма, подлежащая выплате при наступлении страхового случая) не должна превышать действительную стоимость застрахованного имущества.

Разберем пример. Допустим, грузовладелец страхует отправленную партию конфет, действительная (страховая) стоимость которой составляет 100 тысяч рублей. При этом договором страховая сумма установлена в размере 50 тысяч рублей. Происходит страховой случай и страховщику становится известна действительная стоимость партии конфет. В этом случае он возмещает грузовладельцу не 50 тысяч рублей, как могло бы показаться на первых взгляд, а 25 тысяч рублей, как это указано в ст. 949 ГК РФ:

“Если в договоре страхования имущества или предпринимательского риска страховая сумма установлена ниже страховой стоимости, страховщик при наступлении страхового случая обязан возместить страхователю (выгодоприобретателю) часть понесенных последним убытков пропорционально отношению страховой суммы к страховой стоимости.

Договором может быть предусмотрен более высокий размер страхового возмещения, но не выше страховой стоимости.”

Страхование ответственности экспедитора.

Такой договор заключается с целью передачи рисков экспедитора страховой компании. Эти договоры очень специфичны и не каждый юрист может адекватно проанализировать их и указать экспедитору на факторы риска конкретного договора. Часто в подобных договорах используется формулировка “от всех рисков”, однако, это не означает, что страховая компания будет радостно и с улыбкой производить выплату возмещения по любому поводу. Риск порчи груза вследствие нарушения температурного режима (рефрижераторный риск или реф риск), а также риск утраты груза вследствие мошенничества почти всегда являются опцией для подобного рода видов страховых договоров.

Ряд условий договоров страхования ответственности экспедитора является условно выполнимыми. Например, практически в каждом таком договоре страхователь принимает на себя обязательство организовывать перевозки транспортом не старше 10 лет или производить остановки для отдыха экипажа только на охраняемых стоянках. Формально эти условия не являются невыполнимыми, однако, кто из экспедиторов на практике проверяет год выпуска автомобиля и прицепа, заключая заявку на перевозку или может обязать перевозчика останавливаться только на охраняемых стоянках?

Страхование ответственности перевозчика.

Такой договор чем-то похож на договор страхования рисков экспедитора, но его действие распространяется на перевозки грузов, выполняемые конкретными транспортными средствами (привязка может быть как к государственным регистрационным знакам, так и к собственнику транспортного средства). Как и в случае со страхованием ответственности экспедитора, страхование отдельных видов риска является опцией.

Этот вид страхования довольно полезен для перевозчиков, особенно перевозящих скоропортящиеся грузы, не допускающие длительного воздействия температуры (мороженое, пельмени и т.п.). Практически все страховщики при страховании реф рисков требуют наличие исправного термописца, установить который не является большой проблемой, а цена установки не идет ни в какое сравнение с возможными потерями.

Страхование прочих рисков по договору перевозки или транспортной экспедиции.

С 18 марта 2021 года перевозчики и экспедиторы получили возможность страховать свои риски, связанные с неисполнением или ненадлежащим исполнением договоров. Дело в том, что согласно ст. 932 Гражданского кодекса РФ страхование риска ответственности за нарушение договора допускается в только случаях, предусмотренных законом. В силу ч. 2 ст. 168 ГК РФ договор, заключенный с нарушением закона, является недействительной сделкой и не порождает у ее сторон обязательств.

Верховный Суд РФ в Обзоре судебной практики по спорам, связанным с договорами перевозки груза и транспортной экспедиции отметил, что такого рода договоры широко распространены в международной практике, не нарушают права третьих лиц и предусмотрены российскими законами, регулирующими воздушные и морские перевозки грузов. Кроме того, Верховный Суд отметил, что отказ в выплате страхового возмещения по этому основанию является недобросовестным поведением страховщика, что, в соответствии с ч. 5 ст. 166, влечет умаление правового значения заявления о совершении недействительной сделки.

Федеральным законом от 18.03.2020 г. № 59-ФЗ в статью 34 Устава автомобильного транспорта был добавлен пункт 19, а в статью 3 Федерального закона «О транспортно-экспедиционной деятельности» был добавлен пункт 4.1, позволившие перевозчикам и экспедиторам страховать риски ответственности перед контрагентами за нарушение условий договора.

Учитывая сильное правовое лобби страховщиков, можно рассчитывать на снижение количества удовлетворяемых исков о взыскании с перевозчиков и экспедиторов убытков, вызванных опозданием на выгрузку по договорам поставки, когда грузоотправитель (поставщик) оплачивает покупателю штраф, исчисляемый в процентах от цены партии товара, а затем взыскивает уплаченный штраф с транспортной компании.

Правила страхования.

Страхователь после заключения договора со страховщиком обычно получает страховой полис (красивый и цветной) и договор страхования. Однако, следует знать, что помимо этих двух документов на правоотношения договора страхования влияют также правила страхования, принятые в страховой компании. Обязательно требуйте заверенную копию этих правил до заключения договора, чтобы при возникновении страхового случая у вас был официальный документ, на который вы сможете ссылаться в споре со страховщиком.

Договор страхования имеет превалирующее значение перед правилами страхования, то есть, правила применяются во всех случаях, когда договором не предусмотрено иного (ст. 943 ГК РФ). К примеру, правилами может быть установлено, что при страховании реф риска возраст рефрижераторной установки не должен превышать 10 лет, а договором этот возраст может установлен в размере 15 лет. В этом случае при возникновении спора в большинстве случаев будет применяться возраст рефрижераторной установки из договора (15 лет).

С правилами, как и с договором страхования, следует очень внимательно ознакомиться, лучше с привлечением опытного и квалифицированного юриста, который укажет на все тонкие места такого договора. В результате вы получите ясное понимание нужна ли вам такая страховка, или же оплата страховой премии будет выброшенными на ветер деньгами.

Выгодоприобретатель.

При заключении договора страхования или при наступлении страхового случая страхователь может указать в качестве лица, которое получит страховое возмещение, третье лицо — выгодоприобретателя (ст. 939 ГК РФ).

При этом выгодоприобретатель не является стороной договора страхования. Страховщик вправе требовать от выгодоприобретателя выполнения предусмотренных договором страхования действий, если они не были исполнены страхователем (предоставить определенный пакет документов, предоставить доступ специалисту к поврежденному грузу и т.п.). Эта норма является исключением из общего правила, которым устанавливается отсутствие обязательств у лиц, не участвующих в этом обязательстве (ч. 3 ст. 308 ГК РФ).

Суброгация.

Законом предусмотрено право страховщика требовать от лица, ответственного за причиненные убытки, возместить выплаченное страховое возмещение (ст. 965 ГК РФ). Фактически суброгация это форма регрессного требования. Право на суброгацию может быть ограничено исключительно договором или правилами страхования, причем, на это должно иметься явное указание в тексте указанных документов. Если этого указания нет — такое право страховщику предоставляется на основании закона.

Страховая компания — не благотворительная организация. Выплатив страховое возмещение своему клиенту она пойдет к ответственному лицу (не обязательно виновному) и потребует от него возместить причиненный убыток. К примеру, если экспедитор заключил договор страхования и после наступления страхового случая получил возмещение, страховщик обратится к перевозчику, с которым у экспедитора был заключен договор, и потребует выплатить ту сумму, которую уплатил экспедитору.

К этому примеру есть важное примечание. К примеру, экспедитор и перевозчик находятся в давних отношениях, которые планируют сохранять и далее. Для этого они после наступления страхового случая заключают соглашение о том, что экспедитор отказывается от любых притязаний на возмещение причиненного ущерба. Страховая компания обращается к перевозчику с суброгационным требованием, а в ответ получает копию соглашения об отсутствии каких-либо претензий. В этом случае страховая компания вправе потребовать у экспедитора возвратить страховое возмещение (ч. 4 ст. 965 ГК РФ).

Если у вас произошла неприятная ситуация и контрагент просит предоставить сведения, документы или письма для получения страхового возмещения, стоит несколько раз подумать. Вы в любом случае будете должны возместить причиненный ущерб (только если не застраховали свои риски и ваш случае не будет признан вашим страховщиком подпадающим под определение страхового), вопрос только кому. Суды обычно исходят из того, что страховая компания не производит необоснованных выплат, поэтому в процессе со страховой компанией шансов получить решение в вашу пользу у вас меньше, чем в споре с вашим контрагентом.

Страхование груза перевозчиком или экспедитором.

Казалось бы, зачем перевозчику или экспедитору заключать договор страхования своей ответственности со множеством исключений и нюансов, если можно просто застраховать груз и быть за него спокойным? Но не все так просто.

Части 1 и 2 статьи 930 ГК РФ гласят о том, что имущество может быть застраховано по договору страхования в пользу лица (страхователя или выгодоприобретателя), имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении этого имущества. Договор страхования имущества, заключенный при отсутствии у страхователя или выгодоприобретателя интереса в сохранении застрахованного имущества, недействителен.

Части 4 и 5 статьи 4 Закона РФ от 27.11.1992 года № 4015-1 “Об организации страхового дела в Российской Федерации” разделяют страхование имущества и страхование предпринимательских рисков.

Объектами страхования имущества могут быть имущественные интересы, связанные с риском утраты (гибели), недостачи или повреждения имущества.

Объектами страхования предпринимательских рисков могут быть имущественные интересы, связанные с риском возникновения убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по независящим от предпринимателя обстоятельствам, в том числе с риском неполучения ожидаемых доходов.

Так как у перевозчика или экспедитора отсутствует прямой интерес в сохранности имущества, однако, имеется интерес в том, чтобы устранить (частично или полностью) ответственность за повреждение, порчу или гибель груза, принятого к перевозке, страховать непосредственно груз они не могут, так как это не в их интересе.

Пунктом 11 Пленума Верховного Суда РФ от 27 июня 2013 года № 20 установлено, что интерес в сохранении имущества по договору добровольного страхования состоит в его сохранении от негативных последствий, предусмотренных страховым случаем. Этим же пунктом Верховный Суд РФ определил, что в случае, если страховщик оспаривает действительность заключенного им договора добровольного страхования имущества в связи с отсутствием у страхователя (выгодоприобретателя) интереса в сохранении застрахованного имущества (пункт 2 статьи 930 ГК РФ), обязанность доказывания отсутствия интереса у лица, в пользу которого заключен договор страхования, возлагается на страховщика.

Аналогичная позиция выражена в Постановлении Президиума Высшего Арбитражного Суда от 14 мая 2013 года № 16805/12.

FAQ (часто задаваемые вопросы).

В этом разделе будут приведены ответы на часто задаваемые вопросы, касающиеся страхования грузов и ответственности экспедитора и перевозчика.

В. Должен ли грузовладелец, экспедитор или перевозчик страховать дорогой груз?

О. Не должен. Понуждение к заключению договоров не допускается (ст. 421 ГК РФ). Если грузовладелец, экспедитор или перевозчик желает застраховать груз или свою ответственность, они это могут сделать только добровольно.

В. Если груз и (или) ответственность экспедитора были застрахованы, допустимо ли не обращаться в страховую компанию за возмещением?

О. Допустимо. Грузовладелец или экспедитор вправе обратиться как в страховую компанию, так и к своему контрагенту за возмещением причиненного ущерба.

В. Входит ли в страхование ответственности перевозчика или экспедитора риск повреждения объектов на территории грузоотправителя или грузополучателя?

О. Только если это прямо предусмотрено договором или правилами страхования. Но стандартные договоры страхования такие риски не покрывают.

В. Если я оплатил часть страховой премии, но потом решил не заключать договор страхования. Можно ли вернуть часть оплаченной страховой премии?

О. Нет, если это прямо не предусмотрено договором страхования (абз. 2 ч. 3 ст. 958 ГК РФ). При этом право оплачивать страховую премию несколькими платежами предусмотрена законом (ч. 3 ст. 954 ГК РФ).

Добровольное страхование имущества компании

В статье 263 НК РФ приведен полный перечень затрат, которые разрешено отнести к расходам на добровольное страхование имущества компании. Такие затраты следует отнести в состав прочих расходов с целью уменьшения налоговой базы по налогу на прибыль (в размере фактически понесенных расходов). Обратить внимание стоит на следующие Письма Министерства финансов и налоговой службы:

- Письмо Минфина РФ от 08.12.2017 № 03-03-06/1/81913 (в нем говорится о том, что затраты на страхование разрешено отнести к расходам в целях уменьшения налога на прибыль, если страхование финансовых и предпринимательских рисков является обязательным условием для осуществления фирмой хозяйственной деятельности, предусмотренным действующими законами РФ).

- Письмо ФНС РФ от 15.10.2009 № 3-2-09/[email protected] (в тексте письма говорится о том, что если заказчиком (уполномоченным органом) было выдвинуто требование обеспечения исполнения муниципального/государственного контракта, то страховые отчисления по договору страхования ответственности по контракту могут быть учтены при исчислении налога на прибыль на основании подп. 10 п. 1 ст. 263 НК РФ. Но имеется условие – данный вид обеспечения исполнения контракта не должен исключаться конкурсной документацией).

Важно! Если вид страхования не приводится в перечне НК РФ, принять затраты в целях налогового учета не позволительно.

Страхование имущества компании – отражение расходов в налоговом учете

Согласно п. 6 ст. 272 НК РФ:

- по условиям договора страхования (негосударственного пенсионного обеспечения) предусматривается совершение страховых (пенсионных) отчислений разовым платежом;

- по договорам, заключенным на срок более 1 отчетного периода, затраты признаются равномерно на протяжении срока действия договора пропорционально числу календарных дней действия договора в отчетном периоде.

Отчетными периодами по налогу на прибыль являются:

- первый квартал;

- полугодие;

- девять месяцев календарного года.

Соответственно, любой срок, который оказывается больше 3 месяцев (квартала), выходит за рамки одного отчетного периода. А значит, у налогоплательщика появляется обязанность учитывать понесенные затраты пропорционально числу календарных дней действия договора в отчетном периоде.

Зачастую страховые компании позволяют клиентам оплачивать услуги в рассрочку – и тогда затраты по каждому страховому платежу будут признаваться равномерно на протяжении срока, соответствующего периоду уплаты взносов (месяцу, кварталу, полугодию, году), пропорционально числу календарных дней действия договора в отчетном периоде. При этом важно, чтобы в договоре со страховщиком было указано четкое требование по поводу периода, за который уплачиваются страховые взносы. Если страховая премия уплачивается в рассрочку, а период, за который совершается данный взнос, не обозначен, этот взнос можно учесть на конец каждого отчетного периода исходя из числа календарных дней в таком отчетном периоде и соответствующей части страховой премии. См. Письмо Минфина РФ от 13.04.2018 № 03-03-06/1/24595.

Существующие тонкости

Любой владелец груза, не знакомый с тонкостями действующего на территории России Федерального законодательства, может сделать при его страховании ошибки, которые повлекут за собой дополнительные финансовые затраты.

Чтобы плавно обойти существующие «подводные камни» необходимо выполнить следующие действия:

- с большой ответственностью подойти к выбору транспортной компании, которая будет транспортировать груз;

- внимательно прочитать все предложенные на подпись документы, особенно детально разобраться в пунктах, написанных мелким шрифтом (если есть);

- выбрать страховую компанию, которая будет пользоваться уважением и доверием клиентов (не помешает провести мониторинг интернета и поинтересоваться, какие отзывы имеет выбранный страховщик);

- проверить наличие регистрационных документов у страховщика;

- при составлении договора внести все возможные страховые случаи, которые, по мнению грузоотправителя, могут случиться с его товаром;

- ознакомиться со всеми предложенными страховыми полисами и тарифами;

- оплачивать страховой взнос через любое отделение банка, где на руки плательщику будет выдан соответствующая квитанция.

Очень часто при заключении договоров между страховщиками и владельцами грузов не возникает никакого недопонимания, так как стороны очень быстро находят компромисс в любом спорном вопросе.

Неприятности начинаются при наступлении страхового случая, так как не каждая страховая компания имеет желание добровольно расстаться со своими денежными средствами.

В таких ситуациях владельцам груза необходимо действовать в соответствии с российским законодательством и в точности соблюдать условия страхового договора:

- после наступления страхового случая грузоотправитель должен в срочном порядке уведомить страхователя о свершившемся факте;

- составить заявление на бумажном носителе и передать его страховщику;

- вместе с заявлением передать в страховую компанию полис;

- проследить, чтобы представитель страховой компании в течение 3-х рабочих дней посетил место происшествия и на месте зафиксировал порчу или кражу груза;

- проследить за тем, чтобы все документы были составлены правильно, без исправлений;

- предъявить свои требования страховщику (если начнутся проблемы, не следует терять время, а нужно обратиться к адвокату для получения юридической помощи и координации дальнейших действий).

Страховщик обязан в течение 5-ти рабочих дней подготовить соответствующий акт, свидетельствующий о порче груза. После выдаче владельцу груза на руки этого документа страховщик может приступить к выплате денежных средств.

Ответы на распространенные вопросы про страхование имущества компании

Вопрос №1: Планируется ли в ближайшее время расширение перечня случаев, при которых необходимо заключать договора обязательного страхования?

Ответ: Да, Правительство РФ рассматривает такие варианты, как обязательное страхование или оформление финансовой гарантии на случай утечки информации. Кроме того, обсуждается возможность страхования работников от потери места работы.

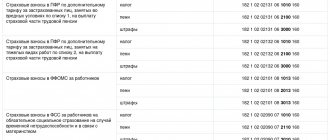

Вопрос №2: Можно ли оценивать расходы на уплату страховых отчислений на обязательное пенсионное страхование, на социальное страхование на случай временной нетрудоспособности и в связи с материнством применительно к статье 263 НК РФ?

Ответ: В этом нет смысла, поскольку упомянутые Вами затраты и без того учитываются в целях уменьшения налоговой базы по налогу на прибыль по самостоятельному основанию. См. Письмо Минфина РФ от 14.06.2016 № 03-03-06/1/34409, подп. 1, 45 п. 1 ст. 264 НК РФ.

Вопрос №3: Как быть, если тарифы на обязательное страхование не утверждены?

Ответ: В таком случае следует затраты по обязательному страхованию включать в состав расходов в размере фактически понесенных затрат.

Заплатили страховую премию

Стоимость полиса – это и есть страховая премия. Если речь идет об обязательном страховании, то тарифы определяет государство. А вот о стоимости добровольной страховки стороны договариваются между собой.

В бухучете расчеты по страхованию автомобиля (как обязательному, так и добровольному) нужно проводить на отдельном субсчете «Расчеты по имущественному и личному страхованию» счета 76. На данном субсчете ведите аналитический учет в зависимости от видов страхования.

На дату уплаты страховой премии отразите в учете выдачу аванса. Расходы на страхование признавайте в бухучете с даты вступления страхового договора в силу. Если такая дата договором не предусмотрена, то он считается вступившим в силу в момент уплаты страховой премии (ст. 957 ГК РФ).

Как правило, страховой договор заключают на срок, превышающий один месяц. В таком случае страховую премию списывайте в расходы ежемесячно пропорционально сроку действия договора. Срок договора страхования не превышает одного месяца? Тогда страховую премию включите в состав затрат в том месяце, когда договор страхования вступил в силу.

Бывает, что договор страхования действует не с первого числа месяца. При таком раскладе сумму списываемых расходов рассчитайте пропорционально количеству оставшихся дней месяца.

Налог на прибыль

Для целей налога на прибыль расходы на страхование имущества и ответственности являются прочими (ст. 263 НК РФ). Траты на обязательные страховки можно списать строго в пределах тарифов, утвержденных государством.

Особая ситуация с добровольным страхованием имущества. Разрешено учитывать только расходы на те виды страхования, которые предусмотрены пунктом 1 статьи 263 НК РФ. Например, это добровольное страхование транспорта, грузов, основных средств, ТМЦ и пр. Плату за полисы добровольного страхования следует учитывать при расчете налога на прибыль в составе прочих расходов. Причем в полном объеме.

Как списать страховую премию в налоговом учете

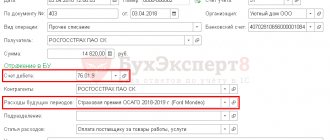

Пример Компания купила автомобиль. Перед тем как забрать машину из салона, платежным поручением оплатили годовой (с 28 апреля 2015 г. по 27 апреля 2021 г.) полис ОСАГО в сумме 13 680 руб. Кроме того, решили заключить договор страхования от ущерба и угона также на срок с 28 апреля 2015 г. по 27 апреля 2021 г. Страховую премию по договору КАСКО – 90 000 руб. – перечислили в безналичной форме. Обе страховки оплатили единовременно 28 апреля.

В этот день бухгалтер сделал проводки: ДЕБЕТ 76 субсчет «Расходы по договорам ОСАГО» КРЕДИТ 51 – 13 680 руб. – перечислена страховая премия по договору ОСАГО;

ДЕБЕТ 76 субсчет «Расходы по договорам КАСКО» КРЕДИТ 51 – 90 000 руб. – перечислена страховая премия по договору КАСКО.

Далее 30 апреля бухгалтер сделал проводки: ДЕБЕТ 26 КРЕДИТ 76 субсчет «Расходы по договорам ОСАГО» – 112,44 руб. (13 680 руб. : 365 дн. x 3 дн.) – отнесена на расходы стоимость страховой премии по договору ОСАГО за апрель 2015 года;

ДЕБЕТ 26 КРЕДИТ 76 субсчет «Расходы по договорам КАСКО» – 739,73 руб. (90 000 руб. : 365 дн. x 3 дн.) – отнесена на расходы стоимость страховой премии по договору КАСКО за апрель 2015 года.

Налог на прибыль компания исчисляет ежемесячно исходя из фактически полученной прибыли. Поэтому в расходах апреля бухгалтер учел такие же суммы, как в бухгалтерском учете.

Аналогичные проводки бухгалтер будет делать в конце каждого месяца, пока действует договор страхования. То есть 31 мая, 30 июня и т. д. Только брать в расчет нужно уже не 3 дня, а количество дней в соответствующем месяце. Например, для мая это 31 день, а для июня – 30 дней. Но в апреле 2021 года нужно учитывать только 27 дней. Ведь 27 апреля договоры заканчиваются.

Если компания заключила договор добровольного страхования автогражданской ответственност, в бухгалтерском учете расходы отражайте, как обычно. То есть на отдельном субсчете счета 76. А вот рассчитывая налог на прибыль, учесть расходы на добровольное страхование автогражданской ответственности нельзя.

По мнению инспекторов, базу по налогу на прибыль такие затраты не уменьшают. Ведь расходы на добровольное страхование ответственности учитываются при расчете налога на прибыль, если условие о таком страховании продиктовано международными требованиями и необходимо организации для ведения бизнеса (подп. 8 и 10 п. 1 ст. 263 НК РФ). Например, если организация не может пользоваться служебным автомобилем на территории иностранного государства без заключения договора добровольного страхования автогражданской ответственности. В остальных случаях расходы на добровольное страхование ответственности признаются экономически необоснованными.

Из-за различий в бухгалтерском и налоговом учете расходов на добровольную страховку возникает постоянная разница. С нее нужно рассчитать постоянное налоговое обязательство (п. 4 и 7 ПБУ 18/02).

«Единый» налог на УСН

Если организация платит упрощенный налог с доходов, то расходы на страхование имущества никак не отразятся на налоговых обязательствах. Компании, выбравшие объект «доходы минус расходы», могут учесть только затраты на покупку полисов обязательного страхования имущества и ответственности (подп. 7 п. 1 ст. 346.16 НК РФ). Делать это нужно по мере оплаты страховых премий в полной сумме. А вот затраты на добровольное страхование налоговую базу по упрощенному налогу не уменьшают – они не предусмотрены в закрытом перечне из пункта 1 статьи 346.16 НК РФ.

Ошибки при страховании грузов, которые приводят к отказу в страховом возмещении

Страхование – это, говоря простым языком, нечто вроде пари. Страховая компания делает ставку на то, что с вашим грузом ничего не случится, а вы – наоборот. Разумеется, любое агентство заинтересовано в том, чтобы вписать в договор такие риски, вероятность которых очень низкая, и оставить себе прибыль в виде вашего взноса. Также они не будут возмещать убытки от неприятностей, возникших по вашей вине. Поэтому будьте внимательны при заключении соглашения и постарайтесь не допустить таких ошибок, как:

- Неучтённые страховые ситуации – хорошо подумайте, какие случайности наиболее угрожают вашему грузу в пути. При международных перевозках изучите текущее положение дел внутри стран, которые будет пересекать автомобиль, их таможенное законодательство и т. п.

- Позднее уведомление о происшествии – в соглашении указывается время, в течение которого вы должны рассказать о случае, описанном в договоре. Если вы этого не сделаете, то вторая сторона будет освобождена от своих обязательств.

- Запоздалое оформление страховки – помните, что на сбор всех необходимых бумаг нужно время, иначе вы просто не успеете защитить свой груз до отправки.

- Неправильная информация о грузе – нестыковки в массе, названиях, описании и т. п. могут быть причиной непризнания страхового случая.

- Отклонение от утвержденного пути – нельзя спонтанно и беспричинно свернуть с намеченной дороги, не предупредив страховую компанию, потому что это аннулирует все договорённости.

- Выезд на неисправной технике – если при рассмотрении страхового случая выяснится, что в рейс отправили ненадёжную машину, и это привело к аварии, порче груза и т. п., выплаты не будет.

- Неправильная упаковка – перед отправкой проследите за качеством тары: ящиков, контейнеров, паллет, плёнки, а также правильностью укладки. В противном случае страховая компания квалифицирует убытки, как возникшие по вашей неосмотрительности.