Вводная информация

Современная проверка по НДС представляет собой перекрестный контроль поставщиков и покупателей, участвующих в одной и той же сделке. Налоговики изучают сведения, занесенные в книги покупок и книги продаж, а при посреднических сделках — еще и в журнал учета полученных и выставленных счетов-фактур. Если данные по всем контрагентам согласуются между собой, инспекторы признают, что нарушений не было. В противном случае сделка попадает в разряд подозрительных со всеми вытекающими отсюда последствиями (подробнее об этом читайте в статьях «НДС «под колпаком», или всеобщая камералка» и «Декларация по НДС за 3-й квартал: что проверят налоговики и как избежать типичных ошибок при заполнении декларации»).

Провести автоматическую сверку счетов‑фактур с контрагентами

В рамках перекрестного контроля инспекторы в числе прочего изучают такой реквизит, как код вида операции (КВО). Перечень кодов утвержден приказом ФНС России от 14.03.16 № ММВ-7-3/[email protected] (см. «С 1 июля в книгах покупок, продаж и журнале учета счетов-фактур нужно будет указывать новые коды операций»).

В комментируемом письме рассказано, какие значения КВО и других «ключевых» реквизитов необходимо указывать при перечислении (получении) аванса и при изменении первоначальной цены поставки. Остановимся на каждом из этих случаев (мы исходим из того, что поставщики и покупатели являются плательщиками НДС и не освобождены от обязанностей, связанных с уплатой данного налога).

Заполнение книги покупок при отгрузке товара после получения аванса покупателя

Как правильно заполнить в книге покупок за I квартал 2015 г. аванс покупателя, который был указан в книге продаж в IV квартале 2014 г.? Товар отгружен в I квартале 2015 г. Какие столбцы надо заполнять и что правильно указывать?

В соответствии с п. 1 ст. 168 НК РФ в случае получения

налогоплательщиком

сумм оплаты, частичной оплаты в счет предстоящих поставок

товаров (выполнения работ, оказания услуг), передачи имущественных прав, реализуемых на территории РФ,

налогоплательщик обязан предъявить покупателю

этих товаров (работ, услуг), имущественных прав

сумму налога

, исчисленную в порядке, установленном

п. 4 ст. 164 НК РФ

.

При получении сумм оплаты, частичной оплаты

в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

выставляются соответствующие счета-фактурыне позднее 5 календарных дней

, считая

со дня получения сумм оплаты

, частичной оплаты в счет предстоящих поставок.

При получении денежных средств в виде оплаты, частичной оплаты

в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав

продавцы регистрируют в книге продаж счета-фактуры, выставленные покупателю

на полученную сумму оплаты, частичной оплаты (п. 17

Правил ведения книги продаж, применяемой при расчетах по НДС

, утвержденных постановлением Правительства РФ от 26.12.2011 г. № 1137).

Суммы налога, исчисленные

налогоплательщиком

с сумм оплаты, частичной оплаты

, полученных в счет предстоящих поставок товаров (работ, услуг),

подлежат вычетам

(

п. 8 ст. 171 НК РФ

).

Указанные вычеты производятся с даты отгрузки соответствующих товаров

(выполнения работ, оказания услуг), передачи имущественных прав в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий).

П. 22 Правил ведения книги покупок, применяемой при расчетах по НДС

, установлено, что

счета-фактуры, зарегистрированные продавцами в книге продаж при получении суммы оплаты, частичной оплаты

в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передаче имущественных прав,

регистрируются ими в книге покупок при отгрузке товаров

(выполнении работ, оказании услуг) в счет полученной суммы оплаты, частичной оплаты с указанием соответствующей суммы НДС.

То есть записи в книге продаж на сумму предоплаты переносятся в книгу покупок

.

Вы принимаете к вычету НДС по своему счету-фактуре

, выставленному покупателю при получении аванса.

В этом счете-фактуре Вы значитесь как продавец, а не как покупатель

.

Следовательно, в строке «Покупатель»

Вы должны

указать наименование реального покупателя

, перечислившего Вам аванс.

В графе 12 «Наименование продавца»

Вы укажете свое на- именование (ФИО индивидуального предпринимателя).

Также в графе «ИНН/КПП продавца»

Вы укажете

свои реквизиты

.

Согласно п. 5.1 ст. 169 НК РФ в счете-фактуре

, выставляемом при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав,

должны быть указаны

:

1)

порядковый номер и дата составления счета-фактуры;

2)

наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3)

номер платежно-расчетного документа;

4)

наименование поставляемых товаров (описание работ, услуг), имущественных прав;

4.1)

наименование валюты;

5)

сумма оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

6)

налоговая ставка;

7)

сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок.

Вы не заполняете графы

: 4, 5, 6, 7, 8, 11, 12, 13.

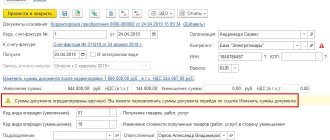

В графе 3

Вы укажете номер и дату

своего счета-фактуры

, зарегистрированного в книге продаж.

В графе 15

указывается

перечисленная сумма оплаты, частичной оплаты по счету-фактуре

, включая НДС.

В графе 16

–

сумма НДС по счету-фактуре, принимаемая к вычету

в текущем налоговом периоде.

Предварительная оплата

Перечисление аванса

При получении предоплаты поставщик должен выставить «авансовый» счет-фактуру и начислить налог к уплате в бюджет. На основании «авансового» счета-фактуры покупатель сможет принять к вычету налог по предоплате. Это следует из пункта 9 статьи 172 НК РФ. «Авансовый» счет-фактура регистрируется:

- в книге продаж поставщика с кодом КВО 02;

- в книге покупок у покупателя с кодом КВО 02

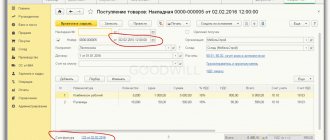

Отгрузка товара в счет предоплаты

После того, как продавец делает поставку в счет полученного ранее аванса, у него появляется право на вычет НДС по предоплате (п. 8 ст. 171 НК РФ). В связи с этим «авансовый» счет-фактура регистрируется в книге покупок поставщика с кодом КВО 22.

Что касается покупателя, то он обязан восстановить вычет, который ранее был принят по предоплате (подп. 3 п. 3 ст. 170 НК РФ). В связи с этим «авансовый» счет-фактура регистрируется в книге продаж покупателя с кодом КВО 21. Данная запись в книге продаж делается в периоде, когда состоялась поставка (а не в периоде, когда была перечислена предоплата).

Также при отгрузке товара (выполнении работ, оказании услуг) в счет предоплаты поставщик должен выставить «обычный» счет-фактуру на реализацию. Этот документ регистрируется: — в книге продаж поставщика с кодом КВО 01; — в книге покупок у покупателя с кодом КВО 01.

Пример 1

Во втором квартале 2021 года ООО «Покупатель» перевел на счет ООО «Поставщик» предоплату в размере 291 000 руб. в счет будущей поставки товара (перевод оформлен платежным поручением № 7879 от 17.06.16).

Получив деньги, «Поставщик» выставил «авансовый» счет-фактуру № А100010331 на сумму 291 000 руб., в т.ч. НДС 18% на сумму 44 389,83 руб. Этот документ был зарегистрирован у «Поставщика» и «Покупателя» (см. табл. 1).

Таблица 1

Регистрация «авансового» счета-фактуры № А100010331

| В книге продаж за 2 квартал 2021 года у ООО «Поставщик» | |||||

| Наименование графы | Код вида операции | Наименование покупателя | Номер и дата документа, подтверждающего оплату | Стоимость продаж о счету-фактуре, разница стоимости о корректировочному чету-фактуре (включая НДС) в валюте счета-фактуры в рублях и копейках | Сумма НДС по счету-фактуре, разница стоимости по корректировочному счету-фактуре в рублях и копейках, по ставке 18 процентов |

| Номер графы | 2 | 7 | 11 | 13б | 17 |

| Значение | 02 | ООО «Покупатель» | 7879 от 17.06.2016 | 291 000,00 | 44 389,83 |

| В книге покупок за 2 квартал 2021 года у ООО «Покупатель» | |||||

| Наименование графы | Код вида операции | Номер и дата документа, подтверждающего уплату налога | Наименование продавца | Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному чету-фактуре, принимаемая к вычету, в рублях и копейках |

| Номер графы | 2 | 7 | 9 | 15 | 16 |

| Значение | 02 | 7879 от 17.06.2016 | ООО «Поставщик» | 291 000,00 | 44 389,83 |

В третьем квартале 2021 года «Поставщик» отгрузил в адрес «Покупателя» товар в счет полученной предоплаты. Стоимость поставки составила 177 000 руб. (в т.ч. НДС 18% — 27 000,00). Данную отгрузку «Поставщик» отразил в «обычном» счете-фактуре № 10331. Этот документ был зарегистрирован у «Поставщика» и у «Покупателя» (см. табл. 2).

Таблица 2

Регистрация «обычного» счета-фактуры № 10331

| В книге продаж за 3 квартал 2021 года у ООО «Поставщик» | |||||

| Наименование графы | Код вида операции | Наименование покупателя | Стоимость продаж по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры в рублях и копейках | Стоимость продаж, облагаемых налогом, по счету-фактуре, разница стоимости по корректировочному счету-фактуре (без НДС) в рублях и копейках, по ставке 18 процентов | Сумма НДС по счету-фактуре, разница стоимости по корректировочному счету-фактуре в рублях и копейках, по ставке 18 процентов |

| Номер графы | 2 | 7 | 13б | 14 | 17 |

| Значение | 01 | ООО «Покупатель» | 177 000,00 | 150 000,00 | 27 000,00 |

| В книге покупок за 3 квартал 2021 года у ООО «Покупатель» | |||||

| Наименование графы | Код вида операции | Наименование продавца | Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | |

| Номер графы | 2 | 9 | 15 | 16 | |

| Значение | 01 | ООО «Поставщик» | 177 000,00 | 27 000,00 | |

Также «Поставщик» принял к вычету налог, начисленный по предоплате, а «Покупатель» восстановил вычет, принятый по предоплате. В связи с этим «авансовый» счет-фактура был повторно зарегистрирован у «Поставщика» и у «Покупателя» (см. табл. 3).

Таблица 3

Повторная регистрация «авансового» счета-фактуры № А100010331

| В книге покупок за 3 квартал 2021 года у ООО «Продавец» | |||||

| Наименование графы | Код вида операции | Наименование продавца | Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры | Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету, в рублях и копейках | |

| Номер графы | 2 | 9 | 15 | 16 | |

| Значение | 22 | ООО «Поставщик» | 291 000,00 | 27 000,00 | |

| В книге продаж за 3 квартал 2021 года у ООО «Покупатель» | |||||

| Наименование графы | Код вида операции | Наименование покупателя | Стоимость продаж по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры в рублях и копейках | Стоимость продаж, облагаемых налогом, по счету-фактуре, разница стоимости по корректировочному счету-фактуре (без НДС) в рублях и копейках, по ставке 18 процентов | Сумма НДС по счету-фактуре, разница стоимости по корректировочному счету-фактуре в рублях и копейках, по ставке 18 процентов |

| Номер графы | 2 | 7 | 13б | 14 | 17 |

| Значение | 21 | ООО «Покупатель» | 291 000,00 | 150 000,00 | 27 000,00 |

Счет фактуры на аванс в книге покупок в 1С

Здравствуйте!

Книга покупок, зачет авансов от покупателей, код 22. Должна заполняться колонка 8 “Дата принятия на учет товаров (работ, услуг), имущественных прав” или нет? Сейчас не заполняется в 1С, а смотрю старые примеры и там заполнялось датой реализации.

Понятно, что внесли изменения – хотелось бы понять причину. На основании каких норм, рекомендаций. Или это ошибка релиза.

Искала информацию на просторах интернета сама и нашла следующие рекомендации консультантов. Прочла все ссылки и пункты, но ничего конкретного в них нет – только общие фразы, которые ситуацию не проясняют т.е не понятно, почему именно такой вывод – не заполнять. Раньше эти пункты в такой же редакции были и колонку 8 при этом заполняли в программе.

“Что касается декларации, то вычет НДС с аванса отражается по строке 170 раздела 3, а также в разделе 8 декларации (п. 3, 38.13, 45 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/[email protected]).

В книге покупок в графе 2 указывается код “22” (Приложение к Письму ФНС России от 22.01.2015 N ГД-4-3/[email protected]), в графе 3 – номер и дату счет-фактуры на аванс (п. 22 (п. 22 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 N 1137), графы 7 и 8 не заполняются (пп. “к” п. 6 Правил ведения книги покупок; п. 6 ст. 172 НК РФ), в графах 9 и 10 указываются данные Вашей компании. При заявлении вычета НДС с аванса в периоде отгрузки товара в книге покупок указываются номер и дата счет-фактуры, оформленной при получении аванса, а реквизиты счет-фактуры на отгрузку товара в книге продаж не указываются (п. 22 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением Правительства РФ от 26.12.2011 N 1137).”

Спасибо!

Оцените, пожалуйста, данный вопрос:

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Зарегистрированным пользователям доступны более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП

Я уже зарегистрирован

После регистрации на указанный адрес Вы получите ссылку на просмотр более 300 видеоуроков по работе в 1С:Бухгалтерия 8, 1С:ЗУП 8 (бесплатно)

Отправляя эту форму, Вы соглашаетесь с Политикой конфиденциальности и даете согласие на обработку персональных данных

Войти в кабинет

Забыли пароль?

Вам будет интересно

Дата публикации: Янв 21, 2017

Поставьте вашу оценку этой статье:

Когда НДС с авансов полученных начислять не нужно

Налогоплательщик может не начислять НДС с аванса полученного в следующих случаях:

- при получении аванса по необлагаемым операциям (ст. 149 НК РФ);

- если авансируются операции, место реализации которых — не территория РФ (ст. 147, ст. 148 НК РФ);

- продавец не платит НДС как «спецрежимник» (гл. 26.1–26.5 НК РФ);

- продавец освобожден от уплаты НДС (ст. 145 — 145.1 НК РФ);

- сделана предоплата по операциям со ставкой НДС 0% (п. 1 ст. 164 НК РФ);

- аванс перечислен за операции, по которым предусмотрен длительный цикл производства — более полугода (п. 13 ст. 167 НК РФ).

О том, кого не причисляют к плательщикам НДС, см. материал «Кто является плательщиком НДС?»