Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Попробовать

Торговый сбор (ТС) — это местный налог, установленный для организаций и ИП, которые ведут торговлю с использованием движимого и недвижимого имущества. Для его уплаты нужно заполнить платежное поручение, важный реквизит которого — КБК. В статье расскажем, кто платит торговый сбор, в какие сроки и какие КБК при оплате торгового сбора использовать в 2021 году.

Кто освобожден

Вы освобождены от сбора, если:

— Применяете патент. Но если совмещаете спецрежимы, освобождение не будет работать для деятельности на УСН.

— Работаете в интернет-магазине, на рынках или ярмарках. Но встать на учет в налоговой придется.

— Продаете со склада.

— Оказываете услуги. Сбор не платят, если товары необходимы для оказания услуг, как бывает у автосервисов и салонов красоты. Освобождение действует, даже если вы продаёте товары отдельно, но витрины занимают меньше 10% площади помещения.

Кому нужно платить торговый сбор в России

Установить торговый сбор власти могут в любом муниципальном образовании и городах федерального значения. На начало 2021 года сбор действует только по Москве на основании принятого летом 2016 закона города Москвы №62.

На данный момент плательщиками сбора являются московские организации и предприниматели на упрощенке и на общей системе, ведущие торговлю через объекты движимого и недвижимого имущества. ИП на патенте и налогоплательщики на ЕСХН полностью освобождены от сбора.

К объектам ТС относят стационарные и нестационарные торговые сети, склады, ларьки, киоски и розничные рынки. Обязанность уплатить сбор появится даже после одного использования объекта в течение квартала. Право собственности не влияет на уплату. Даже если объект торговли в аренде, сбор должны платить вы, а не собственник. Освобождены от сбора автозаправки без торгового зала и те, кто торгует через интернет-магазины.

Когда у вас возникает объект обложения сбором, нужно самостоятельно подать уведомление в налоговый орган. Укажите информацию об объекте и все его характеристики. Проверкой поданной информации занимается налоговая служба. Не забывайте вовремя подавать уведомление об изменении характеристик объекта. Если торговые площади увеличились в течение квартала, сбор придется заплатить по большей ставке.

Сколько платить

Размер сбора рассчитан заранее, он зависит от типа торговой точки и её расположения.

Размер сбора зависит от района и торгового объекта:

- киоски и палатки в центре Москвы платят 81 000 ₽, в остальных районах города — от 28 350 ₽ до 40 500 ₽;

- лотки, автолавки и тележки — 40 500 ₽;

- магазины и павильоны с торговой площадью до 50 кв.м в центре — 54 000 ₽, в пределах МКАД — 27 000 ₽; за МКАДом — 18 900 ₽;

- магазины и павильоны с торговой площадью от 50 кв.м до 150 кв.м — 54 000 ₽ за первые 50 метров и плюс 60 ₽ за каждый метр свыше; в пределах МКАД — 27 000 ₽ и плюс 55 ₽ за каждый метр свыше; за МКАДом — 18 900 ₽ и плюс 50 ₽ за каждый метр свыше;

- вендинговые автоматы — 4900 ₽ за каждый автомат.

В Эльбе расчет торгового сбора автоматический, нужно только указать данные торговой точки.

Как рассчитать торговый сбор

Для уплаты ТС нужно рассчитать его сумму за квартал самостоятельно. Ставки сбора устанавливаются по районам и территориям, для Москвы ставки содержатся в статье 2 Закона № 62. Сумма сбора зависит от количества торговых объектов и их площади. Это физический показатель.

Сумма ТС = Ставка (ст. 2 закона Москвы № 62) × ФП

Доход от торговли не влияет на величину сбора. Еще раз отметим: даже если вы торговали на объекте хотя бы один день за квартал, придется заплатить сбор в полном объеме. Поэтому совсем невыгодно начинать деятельность в конце налогового квартала, как и заканчивать её в начале.

Пример расчета. ИП Демидов продает фермерскую продукцию на территории Москвы. У него есть торговый павильон площадью 60 кв.м. в Тверском районе, два киоска в Черемушках и один фургончик.

Ставка ТС в Тверском районе за объект свыше 50 кв.м. составляет 1080 рублей за каждый кв.м. в пределах 50 кв.м. и 60 рублей за каждый полный и неполный кв.м. сверх 50 кв.м. В Черемушках стоимость одного киоска составит 40,5 тысяч рублей. Сбор за фургончик — 40,5 тысяч рублей. Рассчитаем общий торговый сбор:

50 × 1080 + (60 − 50) × 60 = 54 600 рублей — сбор за торговый павильон 40 500 × 2 = 81 000 рублей — сбор за два киоска 54 600 + 81 000 + 40 500 = 176 100 рублей — общий торговый сбор

Демидов уплатит торговый сбор — 176 100 рублей за квартал.

Не забывайте, что сумма сбора зависит от площади торгового зала, при её расчете не учитывайте склады и подсобные помещения. Рекомендуем отдельно выделить в плане или договоре аренды торговую площадь, чтобы проверяющие не начислили штрафы.

Как встать на учет

Сходите в налоговую по месту регистрации или адресу движимого имущества и подайте уведомление по форме ТС-1. В нем укажите вид деятельности и сведения об объекте торговли. Сделайте это в течение 5 дней с момента начала торговли. Через столько же дней налоговая пришлет свидетельство о регистрации. Есть вариант проще, отправить уведомление из Эльбы. Мы сделали подробную инструкцию в статье: она от 2015 года, но актуальна. При смене торгового объекта — уведомите налоговую. Срок такой же — 5 дней с даты изменения. Если решили прекратить торговую деятельность, подайте в ФНС уведомление по форме ТС-2. Дата снятия с учета будет та же, что указана в уведомлении. Лучше не забыть его подать, иначе придется платить сбор за весь квартал, даже если вы не торговали.

Уплата в РФ торгового сбора в 2021 году

ИП и юрлица уплачивают сбор в налоговую по месту учета плательщика сбора. Для уплаты ТС оформите платежное поручение. Отдельное платежное поручение формируйте на каждый объект сбора. Формируя платежку, укажите реквизиты ИФНС, свой КПП и код ОКТМО. Уплачивая сбор за недвижимость, укажите ОКТМО муниципалитета по месту расположения павильона. Уплачивая сбор по месту расположения фирмы, посмотрите код ОКТМО в уведомлении о постановке на учет.

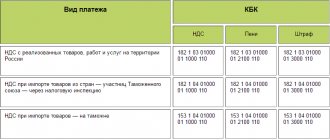

Чтобы торговый сбор зачислили на верный счет, правильно указывайте в поручении код бюджетной классификации. Для кода предусмотрено специальное поле 104. Определите назначение платежа и впишите соответствующий КБК — основной платеж, пеня или штраф. В 2021 году КБК для торгового сбора не изменились, они одинаковы для ИП и юрлиц:

- Уплата торгового сбора — 182 1 0500 110

- Уплата пеней — 182 1 0500 110

- Уплата процентов — 182 1 0500 110

- Перечисление штрафов — 182 1 0500 110

Торговый сбор не увеличивает налоговую нагрузку. На его сумму можно уменьшить обязательные платежи по налогам: НДФЛ, единый налог для упрощенки и налог на прибыль организаций.

Что если не встать на учет

Налоговая узнает об ИП, которые занимаются торговлей, так как контролирует объекты, облагаемые торговым сбором. Поэтому со временем сама поставит их на учет. Но за такую торговлю предпринимателю начислят штраф — 10% от доходов, которые он успел заработать за этот период, но не меньше 40 000 ₽. Вдобавок ИП больше не сможет уменьшать налоги на сумму сбора.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Попробуйте 30 дней бесплатно Подарок новым ИП Акция действует для ИП младше 3 месяцев

Зачет суммы переплаты в счет недоплаты

У ИП по торговому сбору есть переплата в одной ИФНС, а в другой недоплата.

Вопрос: можно сделать зачет суммы переплаты в счет недоплаты из одной ИФНС в другую?

В соответствии с п. 1 ст. 411 НК РФ плательщиками торгового сбора признаются организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности на территории муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и Севастополя), в отношении которых нормативным правовым актом этого муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) установлен сбор, с использованием объектов движимого и недвижимого имущества на территории этого муниципального образования.

В соответствии с Письмом ФНС России от 26.06.2015 № ГД‑4–3/[email protected] (в ред. Письма ФНС России от 15.09.2015 № ГД‑4–3/16205) уплата сумм торгового сбора осуществляется организациями или индивидуальными предпринимателями, состоящими на учете в качестве плательщика торгового сбора в налоговом органе, по месту нахождения объекта недвижимого имущества – с указанием реквизитов получателя платежа и кода ОКТМО по месту осуществления торговой деятельности.

В случае, если несколько объектов осуществления видов предпринимательской деятельности, в отношении которых установлен сбор, находятся на территориях, подведомственных разным налоговым органам, постановка на учет плательщика сбора осуществляется налоговым органом по месту нахождения того объекта, сведения о котором поступили от плательщика сбора ранее, чем о других объектах.

Таким образом, торговый сбор уплачивается в ту налоговую инспекцию, где состоит на учете первый объект. Это значит, что необходимо снять с учета ошибочно поставленный объект и встать на учет в ту налоговую инспекцию, где состоит на учете первый объект.

При этом возврат переплаты производится только после ее зачета в счет погашения задолженности по налогу, пеням или штрафам того же вида. Такой зачет ИФНС проведет сама, без заявления налогоплательщика. На расчетный счет вернется сумма, оставшаяся после зачета.

Законодательством не предусмотрено процедуры зачета переплаты торгового сбора из одной инспекции в другую. Поэтому придется уплатить недоимку в одной инспекции и написать заявление на возврат переплаты в другую.

Штрафы по торговому сбору

Санкции в виде штрафов применяют не только к зарегистрированным неплательщикам сбора, но и к предпринимателям, не вставшим на учет вовремя.

- Несвоевременная постановка на учет грозит штрафом 10 тысяч рублей.

- За ведение торговли без постановки на учет штраф составит 10% от полученного за это время дохода, но не менее 40 тысяч рублей. С директора взимают отдельный штраф до 3000 рублей в соответствии с КоАП РФ.

- За несвоевременное уведомление об изменении характеристик объекта обложения — штраф 200 рублей за каждый не вовремя поданный документ.

- При неуплате суммы сбора или его части штраф составит 20% от неоплаченной суммы, если невыплата умышленная — 40%.

Оплачивая штраф, сформируйте платежное поручение и укажите в строке 104 соответствующий код бюджетной классификации. Не забывайте и о необходимости уплатить пени за просрочку уплаты сбора.

Автор статьи: Елизавета Кобрина

Облачный сервис Контур.Бухгалтерия поможет сформировать платежное поручение без ошибок. Ведите учет, отправляйте отчетность через интернет и консультируйтесь с нашими экспертами. Первый месяц пользования сервисом доступен новым пользователям бесплатно.

Отчетность по торговому сбору

Пока по торговому сбору не сдают декларацию. Однако обязательства по учету торговых объектов у коммерсантов есть. Кроме того, организации — плательщики торгового сбора, как и все юрлица, обязаны вести бухгалтерский учет.

Какие проводки сделать при начислении торгового сбора, расскажет эта статья.

Торговый сбор совместим с такими системами налогообложения, как ОСН и УСН.

Можно ли упрощенцу учесть в расходах суммы сбора, читайте в нашей статье.

Московским плательщикам торгового сбора на ОСН законодательство разрешает уменьшить налог на прибыль на сумму сбора.

А как быть с предпринимателями, ведь они НДФЛ с предпринимательской деятельности рассчитывают по правилам, аналогичным расчету налога на прибыль для организаций?

Торговый сбор можно учесть в декларации по НДФЛ. Это предусмотрено формой декларации – читайте о ней в материале «Готова новая 3-НДФЛ».

Несмотря на то, что декларации по торговому сбору пока не существует, отчитываться в ИНФС всё равно придется.

В каких случая — читайте в нашей статье.

Торговый сбор — платеж для бизнесменов новый, поэтому он вызывает множество вопросов. Чиновники еще будут дорабатывать правила расчета и уплаты этого налога. Главное, что интересует сейчас налогоплательщиков по всей стране: введут ли в их регионе торговый сбор? Читайте нашу рубрику «Торговый сбор» — мы будем держать вас в курсе последних изменений законодательства в области налогообложения торговли

Шоу-рум и торговый сбор

У организации в Москве в Гостином дворе есть шоу-рум. Нужно будет ли ей платить торговый сбор, если в помещении установить торговый эквайринг?

Законом г. Москвы от 17.12.2014 № 62 «О торговом сборе» (далее – Закон № 62) освобождение от уплаты торгового сбора действует в отношении торговли, осуществляемой через объекты стационарной торговой сети, не имеющие торгового зала, объекты нестационарной торговой сети или объекты стационарной торговой сети с залом (залами) площадью менее 100 кв. м, при одновременном соблюдении следующих условий:

— основной вид деятельности, указанный при государственной регистрации юридического лица или ИП, относится к предоставлению услуг парикмахерскими и салонами красоты, услуг стирки, химической чистки и окрашивания текстильных и меховых изделий, по ремонту одежды и текстильных изделий бытового назначения, по ремонту обуви и прочих изделий из кожи, по ремонту часов и ювелирных изделий, по изготовлению и ремонту металлической галантереи и ключей;

— площадь, занятая оборудованием, предназначенным для выкладки и демонстрации товаров, составляет не более 10% общей площади объекта, используемого для осуществления деятельности, указанной выше.

В свою очередь, Минфин РФ в Письме от 11.02.2013 № 03–11–06/3/3381 указал, что выставочный зал (шоу-рум) относится к объектам стационарной торговой сети. Такового же мнения придерживаются и суды (Постановления ФАС Северо-Кавказского от 24.10.2013 № А25–347/2013 и Волго-Вятского от 15.07.2013 № А79–8172/2012 округов).

Эквайринг – это способ оплаты товаров и услуг с помощью платежных карт. При этом торговый эквайринг – это когда клиент выбирает товар и предоставляет карту продавцу для расчета. Продавец считывает карту с помощью необходимого оборудования, после чего покупатель подтверждает сделку путем ввода PIN-кода от карты.

Поскольку в помещении, где выставлены предоставленные демонстрационные образцы товаров (щоу-рум), будет установлен торговый эквайринг, а также проходить по нему оплата (будут заключаться договоры купли-продажи с покупателями), то в этом случае необходимо заплатить торговый сбор.

Должен ли ИП уплачивать торговый сбор, если он осуществляет торговую деятельность, но при этом применяет патентную систему налогообложения (ПСН) и уплачивает единый сельскохозяйственный налог (ЕСХН)?

ИП, применяющие ПСН, а также ИП и организации, применяющие ЕСХН, не являются плательщиками торгового сбора и не должны подавать соответствующие уведомления в налоговые органы.

ПСН применяется ИП наряду с иными режимами налогообложения, предусмотренными законодательством РФ о налогах и сборах.

От уплаты торгового сбора по видам предпринимательской деятельности, в отношении которых нормативным правовым актом муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) установлен сбор, освобождаются ИП, применяющие ПСН, и налогоплательщики, применяющие систему налогообложения для сельскохозяйственных товаропроизводителей (ЕСХН), в отношении этих видов предпринимательской деятельности с использованием соответствующих объектов движимого или недвижимого имущества.

Что такое КБК и зачем он нужен

Код бюджетной классификации – это специальный двадцатизначный шифр. Он помогает получателям бюджетных платежей понимать, за этот платеж поступил. КБК разделен на группы цифр, каждая из них несет определенную информацию:

Перечни кодов утверждает Минфин. А налогоплательщику КБК нужен для единственной цели – правильно перечислить платеж в бюджет. Для КБК отведено поле 104 в платежном поручении. Ошибка в этом поле приведет к тому, что деньги зачислятся на другой налог или останутся невыясненным платежом. Компании придется платить пени и писать письмо об уточнении платежа.

КБК на торговый сбор 2021 для юридических лиц

В 2021 году организации и предприниматели Москвы используют следующие КБК для уплаты торгового сбора:

Вид платежа

КБК

182 1 05 05010 02 1000 110

182 1 05 05010 02 2100 110

180 1 05 05010 02 3000 110

На данный момент изменений КБК на торговый сбор для юридических лиц не вводилось. Коды, перечисленные в таблице, остаются актуальными и на 2021 год.

КБК на уплату торгового сбора: образец платежки

Компании и предприниматели перечисляют торговый сбор по истечении каждого квартала. Бухгалтеру придется четыре раза за год оформить платежку. Выше мы рассказали, чем чревата ошибка в КБК. Чтобы не ошибиться и не платить пени, посмотрите пример КБК на уплату торгового сбора и скачайте готовый образец:

Если вы все-таки допустили ошибку при заполнении реквизитов, и вам пришло требование уплатить пени, напишите письмо об уточнении платежа. Сначала выясните, как налоговики поступили с вашим платежом. Если в платежке вы указали КБК другого налога или сбора, то деньги зачислились в уплату того налога. Если инспекторы не смогли идентифицировать платеж, он числится как невыясненный.

Составьте письмо в произвольной форме. Укажите номер, дату и сумму ошибочной платежки. Затем укажите, какой КБК нужно считать правильным. Здесь же, в тексте письма попросите отменить начисленные пени. Ведь деньги в бюджет поступили вовремя. К письму приложите копию ошибочной платежки.

Чтобы обезопасить сделки, вам потребуются новые документы, например внутренний распорядок работы сотрудников вашего подрядчика. Ограничиваться только проверкой контрагента теперь опасно. Это следует из судебной практики 2021 года и новых разъяснений чиновников. Рекомендации в статье «Российского налогового курьера» помогут вам своевременно и в полном объеме снять все претензии проверяющих и успешно пройти проверку. В статье есть «секретная» презентация от налоговиков. Документ удалось получить чудом. Из нее узнаете, как инспекторы строят свои обвинения, на что обратят внимание в первую очередь, а главное – какие документы будут требовать на проверке.

Торговый сбор: законодательная база

01.07.2015 вступила в силу новая гл. 33 Налогового кодекса РФ, посвященная торговому сбору. Это местный платеж, установленный для таких городов федерального значения, как Москва, Санкт-Петербург и Севастополь. Пока в последних 2 городах специальный закон о торговом сборе не принят, что означает, что платить его не нужно. В других регионах России торговый сбор пока не введен.

Почему власти северной столицы медлят с внедрением нового сбора, вы можете узнать из комментария губернатора, приводящегося в этой статье.

В чем суть появившегося перечисления в бюджет? Торговый сбор — это платеж за право торговли с использованием недвижимости (стационарный магазин) или движимого имущества (развозная торговля). Используемое имущество — объект обложения торговым сбором.