Когда вы можете получить от ИФНС требование о представлении документов

Статьей 93 НК РФ налоговикам предоставлено право истребовать у организации документы в рамках камеральных и выездных налоговых проверок.

Статьей 88 НК РФ определен перечень тех документов, которые ИФНС может затребовать при камеральной проверке.

Список документов, которые может затребовать ИФНС при камералке:

- Документы, которые подтверждают право организации на применение налоговых льгот. П.6 ст. 88 НК РФ.

- Документы, которые обосновывают правильность применения организацией вычета по НДС. П.8ст. 88 НК РФ.

- Счета-фактуры, акты и другие первичные документы учета, которые обосновывают показатели в декларации по НДС в том случае, если налоговики найдут несостывки в декларации по НДС организации и её контрагентов. П.81.1 ст. 88 НК РФ.

- Документы, на основании которых были внесены изменения в первичные данные декларации и регистры налогового учета с первичными и измененными данными. П.8.3. ст.88 НК РФ.

- Документы, которые подтверждают необлагаемые суммы или применение пониженных ставок. П.8.6. ст.88 НК РФ.

Если в организации проводится выездная проверка, налоговики могут затребовать любые документы, которые связаны с исчислением и уплатой налогов. Но, согласно п.12 ст. 89 НК РФ, только документы, относящиеся к проверяемому периоду.

Если проверяют партнера

Кроме того, что организация может получить требование о предоставлении документов в рамках камеральной проверки своей отчетности, ей может поступить требование о представлении документов в рамках камеральной проверки партнера по бизнесу. Даже, в том случае, если проверяют третьего, четвертого участника сделки в общей бизнес-цепочке.

Документы вне проверок

Статьей 93 НК РФ налоговикам разрешено истребовать документы вне рамок проверок.

ИФНС может запрашивать документы, если инспекторы собирают информацию о какой-то конкретной сделке. В этом случае, одна ИФНС направляет поручение другой ИФНС, где организация стоит на учете.

Вы в результате этого получаете требование о предоставлении документов от вашей ИНФС на основании запроса другой ИНФС.

Минфин подсказал, как сэкономить на переводе иностранной «первички»

Минфин напоминает, что для того, чтобы отразить расходы компании в учете налога на прибыль, суммы надлежащих затрат должны быть подтверждены документами, оформленными в соответствии с российским законодательством, а в случае, если расчет производился за границей – с иностранным деловым оборотом.

Официальное делопроизводство в нашей стране ведется на русском языке, поэтому «первичка», составленная на ином языке, нуждается в переводе, отмечают в министерстве.

Если чаще других в учете встречается типовая форма иностранных документов, чиновники считают достаточным обратиться к переводчику однократно за расшифровкой ее постоянных показателей. В будущем можно будет перевести и обновляющиеся данные бланка, если в этом будет необходимость.

Справочно сообщается, что НК РФ не установлен порядок перевода иностранной «первички».

Письмо Минфина РФ от 29.04.2019 № 03-03-06/1/31506

Примечание редакции:

Есть мнение, что иностранные документы для представления инспекторам в переводе не нуждаются. Так, Арбитражный суд Северо-Западного округа в Постановлении от 08.07.2019 № Ф07-7835/2019 признал необоснованными претензии инспекторов к документам, оформленным различными норвежскими поставщиками. Судьи указали, что по своему оформлению, содержанию и реквизитам все спорные счета-фактуры совпадали между собой, что позволяет сделать вывод об их соответствии обычаям делового оборота, применяемым в Норвегии. Помогло отменить решение инспекции и отсутствие в нем ссылок на нормы иностранного права, которым спорные документы не соответствовали. Довод об отсутствии перевода счетов-фактур арбитры также проигнорировали.

Как налоговая инспекция направляет требования

Налоговой инспекции предоставлено право передавать требования следующими способами (п.4 ст. 31 НК РФ):

- вручить под расписку непосредственно лицу, которому адресовано требование или его представителю;

- отправить по почте заказными письмом;

- отправить в электронной форме по ТКС через оператора электронного документооборота;

- выложить требование в личный кабинет налогоплательщика.

Право налоговой инспекции по выбору способа, как направить требование, ограничено только в отношении компаний, которые согласно НК РФ обязаны сдавать налоговую отчетность в электронной форме. Таких компаний подавляющее большинство. Этим организациям налоговики должны направлять требования только электронно.

Если организация сдает налоговую отчетность в электронной форме, то и требования о представлении документов направляются ей в электронном формате (п. 4 ст. 31 НК РФ).

Если организация сдает отчетность на бумаге, требования о представлении документов ей направляются на бумаге по почте России либо вручаются под расписку.

Организация, которая сдает электронную отчетность обязана обеспечить техническую возможность, принимать от ИФНС электронные документы по ТКС через оператора электронного документооборота.

Инспектор сам решает, документы какого периода ему интересны

Проверяя НДС-декларацию фирмы за II квартал 2021 года, инспекторы запросили у ее контрагента документы по сделкам, совершенным в I квартале 2021 года. Компания предоставить бумаги отказалась, указав, что налоговый орган в своем требовании выходит за границы проверяемого периода. Требование ИФНС организация обжаловала в суде, но безуспешно.

Арбитры всех инстанций, включая окружную кассацию, подтвердили, что инспекторы сами решают, какие события имеют отношение к периоду проверки, и не обязаны объяснять свою позицию налогоплательщикам или лицам, у которых запрашивают документы и сведения.

Постановление Арбитражного суда Поволжского округа от 16.01.2019 № Ф06-41326/2018

Как считать срок получения требования о предоставлении документов

Если требование получено в электронной форме

Это вопрос регламентирован пунктами 6,12,13 Порядка, утвержденного приказом ФНС России от 17.02.11 № ММВ-7-2/[email protected]

Датой получения электронного требования считается дата, когда бухгалтер организации (или директор) открыл файл с требованием и направил в ИФНС квитанцию о приеме.

Обратите внимание, что согласно п.5.1 ст. 23 НК РФ налогоплательщик обязан направить в ИНФС квитанцию о приеме через оператора ЭДО не позднее 6 рабочих дней с момента отправки требования инспекцией.

Требование направлено через личный кабинет налогоплательщика

Возможность передавать требования через личный кабинет налогоплательщика появилась с 2015 года.

Датой получения требования через личный кабинет считается день, следующий за днем размещения требования в личном кабинете налогоплательщика. Абзац 4 п. 4 ст. 31 НК РФ.

Требование на бумажном носителе

Датой получения требования, направленного по почте заказным письмом, считается 6 день со дня отправки письма адресату. Данный срок установлен в п. 4 ст. 31 НК РФ.

Главбух не обязан передавать инспекции трудовую биографию сотрудника

ИФНС назначила главному бухгалтеру компании штраф в размере 300 рублей по ч. 1 ст. 15.6 КоАП РФ за то, что она не подала в инспекцию документы, затребованные в отношении одного ее работника:

- заявление о приеме на работу;

- заявление об увольнении;

- трудовой договор;

- Приказ о приеме на работу;

- личную карточку.

Главбух оспорила штраф, и суд его отменил.

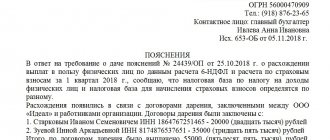

Дело в том, что в требовании имелась ссылка на ст. 93.1 НК РФ. Это означало, что инспекцию интересует информация о другой проверяемой компании или о конкретной сделке.

Главбух решила, что затребованная документация не относится ни к тому ни к другому. У компании нет никаких взаимоотношений с проверяемой организацией. Конкретной сделки перечисленные документы не касаются. Какая связь есть между данным работником и проверяемой организацией либо конкретной сделкой, инспекция в своем требовании не указала.

Поэтому исполнять требование бухгалтер не стала. Причем она сообщила в инспекцию об отказе, пояснив причины. Дополнительно бухгалтер написала, что в документах о работе сотрудника содержатся его персональные данные, которые без его согласия компания не вправе передавать кому-либо.

Судьи пришли к выводу, что главбух совершенно права. Перечисленные в требовании документы не могут быть признаны теми, которые компания (ее должностное лицо) обязано представить налоговому органу.

В соответствии же с пунктом 11 ст. 21 НК РФ налогоплательщики имеют право не выполнять неправомерные акты и требования налоговых органов.

Таким образом, штраф был наложен незаконно.

Постановление Верховного Суда РФ от 26.04.2019 № 9-АД19-10

В бумажном или электронном виде направлять документы по требованию ИФНС

Согласно пункту 2 ст. 93 НК РФ, в электронном формате можно представить документы, которые изначально были составлены в электронной форме по установленным форматам или перевести в электронной формат бумажные документы, и отправить их в виде сканов.

Для передачи скан-образов существует свой формат, он утвержден приказом ФНС России от 18.01.17 № ММВ-7-6/[email protected]

Документы, направленные в ИФНС на основании требования, должны быть подписаны усиленной квалифицированной электронной подписью.

Документы, составленные на бумаге, должны быть представлены в виде копий, заверенных руководителем организации. Все листы должны быть прошиты и пронумерованы. Привлекать нотариуса к заверению копий в данном случае не нужно.

Как заверить копии для подтверждения расходов

Минфин рассмотрел обращение о порядке заверения копий документов, подтверждающих расходы по УСН-деятельности.

Есть перечень критериев, соблюдение которых позволит признать эти расходы при исчислении налога. Они должны быть обоснованны и документально подтверждены. Под обоснованностью подразумевается экономическая целесообразность затрат. Документальная подтвержденность – это соответствие оформления документа законодательно установленным правилам.

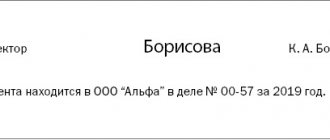

В данном случае речь идет о заверении копии. Согласно пункту 5.26 ГОСТ Р 7.0.97-2016, утвержденному Приказом Росстандарта от 08.12.2016 № 2004-ст, копия будет обеспечена юридической значимостью при наличии следующих реквизитов:

- слова «Верно»;

- «Должность»;

- «Подпись»;

- «Ф.И.О.»;

- «Дата».

Если копия предназначается для передачи в другую компанию, ее требуется дополнить информацией о месте хранения оригинала: «Подлинник документа находится в (наименование организации) в деле № … за … год» — и заверить печатью организации.

Для упрощения процедуры заверения копии допускается использование штампа.

Письмо Минфина РФ от 22.04.2019 № 03-11-11/28986

Сроки предоставления документов по требованию налоговой

Если вы получили от ИФНС требование о представлении документов в рамках камеральной или выездной проверки, документы нужно предоставить в течение 10 рабочих дней с даты получения требования. Для консолидированных групп этот срок составляет 20 рабочих дней. Сроки установлены в п. 3 ст. 93 НК РФ.

Если компания не предоставит как документы, так и информацию о контрагенте, налоговики могут выписать одновременно 2 штрафа (по ст. 126 и по ст. 129). Данное право подтверждено решением АС ВСО от 12.11.18 № А33-16694/2017.

Если вы получили требование о предоставлении документов в рамках «встречной» проверки, документы нужно подготовить и передать налоговикам в течение 5 рабочих дней с даты получения требования. Если налоговики запросили документы по конкретной сделке, на подготовку и передачу документов у вас есть 10 рабочих дней с даты получения требования согласно п.5 ст. 93.1 НК РФ.

При проверке декларации инспекторы вправе истребовать любые документы

Компании не удалось оспорить штраф за непредоставление оборотно-сальдовой ведомости. Организация представила в инспекцию уточненную налоговую НДС-декларацию с суммой налога, подлежащей возмещению из бюджета в размере 2 млн рублей. Право на налоговые вычеты НДС заявлено по счетам-фактурам. Однако проверяющие усомнились в реальности сделок и в качестве их подтверждения затребовали от налогоплательщика оборотно-сальдовые ведомости по всем счетам.

Требование о предоставлении копий документов организация оставила без исполнения. Кроме того, она даже не сообщила в инспекцию об отсутствии или невозможности их предоставления. В то же время список документов, которые могут потребоваться налоговикам для правомерности предоставления вычетов по НДС, не является исчерпывающим.

Поэтому ИФНС при проведении проверки декларации вправе требовать любые документы, подтверждающие правомерность применения налоговых вычетов.

Довод налогоплательщика о неправомерности произведенного начисления штрафа суд отклонил.

Постановление Арбитражного суда Уральского округа от 24.07.2019 № А60-53363/2018

Примечание редакции:

Отметим, что суды в отношении «обороток» придерживаются и противоположной позиции. Арбитры признают неправомерным привлечение к ответственности за непредставление документов, которые предусмотрены не налоговым, а бухгалтерским законодательством (постановления Арбитражного суда Западно-Сибирского округа от 27.07.2018 № Ф04-3054/2018, от 29.12.2014 № А27-1435/2014).

В целом отмечается тенденция к повышению аппетитов инспекторов. Так, недавним Решением ФНС РФ от 19.06.2019 № СА-4-9/[email protected] чиновники подтвердили, что их подчиненные вправе самостоятельно определять полноту и комплектность «первички», регистров учета и аналитики, необходимых им для осуществления контроля. Указанное решение было принято по результатам рассмотрения жалобы налогоплательщика на истребование у него копий штатного расписания и Приказов о назначении руководителя и главбуха в рамках выездной проверки правильности исчисления НДС.

Как продлить срок для предоставления документов по требованию ИФНС

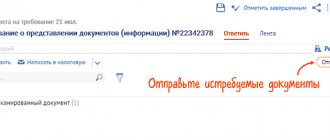

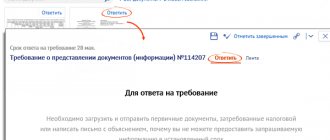

Если вы не успеваете подготовить документы в срок, зафиксированный в требовании, нужно направить в ИФНС письменное уведомление о невозможности представить документы (информацию) в установленный срок по форме, утвержденной приказом ФНС России от 24.04.19 № ММВ-7-2/[email protected]

Составить и отправить в ИФНС уведомление о продлении срока на предоставление документов нужно в течение дня, следующего за днем получения требования. На основании этого уведомления налоговики в течение двух дней могут принять одно из двух возможных решений: продлить срок представления затребованных документов или отказать в продлении.

Для обычных компаний период, на который налоговики могут продлить срок в НК РФ не установлен. Для консолидированных групп срок представления документов может быть продлен не менее чем на 10 дней (п. 3 ст. 93 НК РФ).

Нужно ли ИП заверять доверенность у нотариуса

Если документы предпринимателя для предоставления в налоговую инспекцию заверяются уполномоченным лицом, то необходима доверенность, заверенная у нотариуса (подп. 4 п. 2 ст. 11, подп. 2 п. 3 ст. 29 НК РФ).

Такого же мнения придерживаются:

- судебные органы (см. решение Пленума ВАС РФ от 30.07.2013 № 57).

- чиновники Минфина (письма от 24.03.2014 № 03-02-08/12763, от 01.08.2013 № 03-02-08/30900, от 15.11.2012 № 03-02-08/99, от 07.08.2009 № 03-02-08/66);

- налоговики (письма ФНС России от 22.08.2014 № СА-4-7/16692, от 16.10.2013 № ЕД-4-3/[email protected]).

ИФНС требует документы повторно

С одной стороны, ИФНС имеет право затребовать документы повторно. С другой стороны, организация, имеет право не сдавать второй раз документы, которые уже были представлены.

Если вы получили требование о представлении документов повторно, нужно уведомить налоговую о том, что документы подавались ранее. Укажите реквизиты первого требования о предоставлении документов, и перечень предоставленных ранее документов с реквизитами.

Ранее по теме:

Истребовать документы повторно запрещено?

Правда, если налоговики потеряют документы «вследствие обстоятельств непреодолимой силы», вам придется сдать документы второй раз.

Суд разоблачил инспекторов, изымающих документы и штрафующих за их непредставление

В рамках выездной проверки компания предоставила инспекторам оригиналы запрошенных документов. Спустя три недели фирма получила по ТКС уведомление о приостановлении контрольных мероприятий. Сопроводительным письмом инспекторы сообщали, что в соответствии с требованиями НК РФ на время тайм-аута подлинники документов налогоплательщика должны быть возвращены до возобновления проверки. К письму налоговики приложили копии описей документов, составленных фирмой при передаче документации, без отметок об их возврате.

Через месяц проверка возобновилась, и налоговая потребовала документы, оригиналы которых так и не вернула. Большую их часть фирма все же предоставила, а за недостающие бумаги ей вменили штраф более 320 тыс. рублей. Обжаловать наказание компания отправилась в суд, где Фемида поддержала ее позицию.

Судьи отметили, что инспекция не вправе требовать от налогоплательщика копии документов, оригиналы которых ему не были возвращены. Порядок возврата бумаг хотя и не регламентирован, но, по мнению суда, должен совпадать с оформлением приема-передачи документов от налогоплательщика, то есть проходить по описи с проставлением подписи ответственного лица. Инспекция подобных доказательств со своей стороны не представила, что заставило арбитров отменить решение налогового органа.

Постановление Арбитражного суда Северо-Западного округа от 21.01.2019 № Ф07-15324/2018