Может ли ФНС повторно истребовать ранее предоставленные документы

Если проверяемое лицо или консолидированная группа налогоплательщиков ранее подвергалась камеральной или выездной проверке налоговыми органами, в ходе которой в ФНС были переданы запрошенные специалистами ФНС документы, налоговые органы не имеют права на то, чтобы в процессе проведения новой проверки или других мероприятий налогового контроля истребовать у данного лица (группы лиц) те же самые бумаги или документы, которые во время проведения проверки предоставлялись в форме заверенных ксерокопий (п. 5 ст. 93 НК РФ).

Однако, подобное ограничение распространяется не на все случаи. Налоговая имеет законное право на подачу повторного запроса, если:

- переданные сотрудникам ФНС документы были утрачены в связи с обстоятельствами непреодолимой силы (например, природный катаклизм, пожар в здании налоговой);

- запрошенные бумаги были переданы в ФНС в виде подлинников, и специалисты налогового органа вернули их обратно налогоплательщику.

Следует также иметь в виду, что нормы п. 5 ст. 93 НК РФ не распространяются на случаи, когда плательщик налогов передает бумаги в ФНС вне рамок организации налогового мониторинга. То есть п. 5 ст. 93 НК РФ не подлежит расширительному толкованию. Об этом говорится в Письме ФНС РФ от 04.12.2015 № ЕД-16-2/304.

Важно!

Положения НК РФ не содержат в себе запрета на проведение выездной налоговой проверки по окончании проведения камеральной проверки. Но налогоплательщик не обязан предоставлять те же документы, что ранее уже были предоставлены в ходе проведения первой проверки.

Налоговая инспекция не имеет права требовать у проверяемого лица повторного направления в ФНС следующих документов:

- переданных ранее в налоговые органы в виде заверенных копий в рамках организации налоговой проверки;

- ранее направленные сотрудникам ФНС при проведении налоговой службой выездной или камеральной проверки рассматриваемого лица (консолидированной группы налогоплательщиков).

В то же время актуальные российские законы о налогах и сборах не ограничивают налоговые органы в отправке повторного запроса на предоставление проверяемым лицом следующих документов:

- касающихся работы контрагента, ранее истребованных у налогоплательщика (налогового агента, плательщика сбора) при проведении проверки его контрагента и предоставленных налоговой службе на основании п. 1 ст. 93.1 НК РФ;

- по конкретной сделке, предоставленных ранее после получения запроса от ФНС вне рамок осуществления налогового мониторинга (в соответствии с п. 2 ст. 93.1 НК РФ);

- истребованных ранее в связи с проведением каких-либо других мероприятий налогового контроля (например, журнала кассира-операциониста, ранее предоставленного при снятии ККМ с учета).

Штраф за непредоставление документов по требованию налоговой

Согласно новым правилам инспекторы лишены возможности повторно требовать документы (независимо от целей), если они уже были представлены налогоплательщиком. И когда несмотря ни на что компания получает требование с просьбой подготовить и сдать ранее направленные в ИФНС документы, фирме следует подстраховаться, написав официальное письмо в налоговую инспекцию с указанием факта нарушения налоговым органом полномочий, и подробно, аргументированно изложить позицию налогоплательщика. Повторный запрос документов, как уже отмечалось, допустим лишь в случае наступления обстоятельств непреодолимой силы, например, пожара, наводнения, другого стихийного бедствия или катастрофы. Если вами были отправлены документы в одну налоговую, а после этого вы сменили адрес регистрации, то в налоговой, где вы зарегистрируетесь по новому месту, будет доступ к документам, сданным ранее.

В каких ситуациях ФНС может истребовать материалы по статье 93.1 НК РФ? Могут ли контролеры требовать в рамках встречек документацию, непосредственно не относящуюся к вашему контрагенту?

Как осуществляется запрос по статье 93.1 Налогового кодекса РФ?

Можно ли проигнорировать требование относительно определенной сделки, если в нем не указаны точные данные об этой сделке?

Может ли инспекция истребовать документы в рамках ст. 93.1 НК РФ, если они относятся к годам более чем трехлетней давности?

Итоги

Несмотря на то, что передавать в налоговую службу документы, которые ранее уже были истребованы, необязательно, налогоплательщики с 3 сентября 2021 года

обязаны сообщать инспекторам, когда и в какую именно ИФНС он ранее подавал запрошенные вновь бумаги. Необходимо также сообщить реквизиты документа, к которому такие документы прилагались. Повторное истребование документов нельзя оставлять без ответа.

Ответить на запрос ФНС следует в течение 10 рабочих дней с даты получения требования (согласно п. 5 ст. 93 НК РФ в редакции Федерального закона от 03.08.2020 № 302-ФЗ).

Налоговики обновили формы документов, используемых в контрольных мероприятиях, в том числе бланк требования о представлении пояснений и документов.

Кроме того, скорректированы требования к документам, представляемым в налоговый орган на бумажном носителе. Весь объем бумаг для инспекторов должен быть разделен на части размером не более 150 листов каждая. Каждый такой том отдельно прошивается, нумеруется и заверяется личной подписью лица, подтверждающего подлинность бумаг. Печать компании для их заверения по новым правилам не нужна. Документы более чем на 150 страницах на части не разделяются.

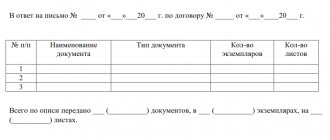

К собранному пакету должно быть приложено сопроводительное письмо с указанием реквизитов требования инспекторов или изложено иное основание для представления бумаг. Письмо должно содержать опись всех документов, либо эта информация должна идти в качестве приложения к нему.

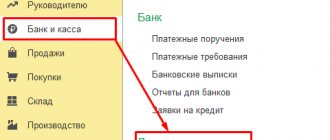

В случае представления документов в электронном виде через ТКС или личный кабинет опись данных, переданных в инспекцию, формируется автоматически. Кроме того, исходя из текста регламента, сопроводительное письмо необходимо составлять только при направлении бумаг по требованию ИФНС.

Добровольное их представление под новое требование не подпадает.

Повторное истребование документов нельзя оставлять без ответа

Несмотря на то, что передавать в налоговую службу документы, которые ранее уже были истребованы, необязательно, налогоплательщики с 3 сентября 2021 года

обязаны сообщать инспекторам, когда и в какую именно ИФНС он ранее подавал запрошенные вновь бумаги. Необходимо также сообщить реквизиты документа, к которому такие документы прилагались.

Повторное истребование документов нельзя оставлять без ответа.

Ответить на запрос ФНС следует в течение 10 рабочих дней с даты получения требования (согласно п. 5 ст. 93 НК РФ в редакции Федерального закона от 03.08.2021 № 302-ФЗ).

Истребовать документы повторно запрещено?

При камеральных проверках полномочия налоговиков ограничены статьей 88 НК РФ. В ней содержится список случаев, в которых можно требовать дополнительные сведения и документы. Он довольно обширен, но является закрытым. Все требования вне его пределов, являются незаконными и их можно не исполнять, не опасаясь привлечения к налоговой ответственности.

Такие разъяснения давал как Минфин России (письмо от 02.03.17 № 03-02-07/1/12009), так и ФНС России (письмо от 22.02.17 № ЕД-4-15/3411 и п. 7.7 письма от 17.07.13 № АС-4-2/12837).

Для удобства мы подготовили таблицу с самыми частыми основаниями для требований в рамках «камералок».

К документам в данном случае стоит приложить сопроводительное письмо с пояснением, что такие-то документы не могут быть представлены, они не относятся к проверяемому периоду.

- Требуются документы, которые вами уже представлялись

Инспекция не вправе повторно требовать документы, которые компания ей уже один раз представляла в рамках камеральной или выездной проверки (п. 5 ст. 93 НК РФ). Поэтому если в требовании такие документы все же названы, их можно не представлять. Но при этом в ответ на требование надо письменно сообщить инспекции причину непредставления и приложить подтверждение (например, копию описи). Важно! Если требование составлено с нарушением, не игнорируйте его полностью, лучше письменно объясните налоговикам причину своего отказа со ссылкой на соответствующую статью НК РФ.

Несмотря на то, что передавать в налоговую службу документы, которые ранее уже были истребованы, необязательно, налогоплательщики с 3 сентября 2021 года

обязаны сообщать инспекторам, когда и в какую именно ИФНС он ранее подавал запрошенные вновь бумаги. Необходимо также сообщить реквизиты документа, к которому такие документы прилагались. Повторное истребование документов нельзя оставлять без ответа. Ответить на запрос ФНС следует в течение 10 рабочих дней с даты получения требования (согласно п. 5 ст. 93 НК РФ в редакции Федерального закона от 03.08.2019 № 302-ФЗ).

Ранее распоряжениями правительства были утверждены аналогичные перечни справок и документов, которые федеральные органы власти самостоятельно могут запрашивать у регионов, а регионы — друг у друга в электронном виде с помощью единой системы межведомственного электронного взаимодействия. Исключение составляют только так называемые документы личного хранения, например, паспорта, дипломы об образовании, медицинские экспертизы и некоторые другие. Их, если они требуются, в ведомства по-прежнему должны предъявлять сами заявители при обращении за госуслугами. По словам научного руководителя факультета прикладной математики и информационных технологий Финансового университета при правительстве РФ Бориса Славина, утверждение перечня позволит в полной мере реализовать принятое в 2010 году законодательное требование о запрете запрашивать у граждан уже имеющиеся у госорганов документы при оказании госуслуг. А унификация межведомственного взаимодействия региональных и муниципальных органов власти с федеральными ускорит прохождение сведений по межведомственным каналам. «Это естественное продолжение процесса автоматизации госуслуг», — заметил он. Впрочем, по мнению эксперта, целесообразно такой запрет распространить не только на органы власти. Например, все преподаватели вузов вынуждены регулярно предоставлять справки о несудимости, хотя было бы правильнее, чтобы вузы сами получали информацию о судимости своих сотрудников. Еще хуже дело обстоит с пенсионерами негосударственных пенсионных фондов, которые вынуждены подтверждать личным приходом, что они еще живы. «Было бы гуманнее такую информацию предоставлять пенсионным фондам автоматически из органов ЗАГС», — говорит Славин.

Если проверяемое лицо или консолидированная группа налогоплательщиков ранее подвергалась камеральной или выездной проверке налоговыми органами, в ходе которой в ФНС были переданы запрошенные специалистами ФНС документы, налоговые органы не имеют права на то, чтобы в процессе проведения новой проверки или других мероприятий налогового контроля истребовать у данного лица (группы лиц) те же самые бумаги или документы, которые во время проведения проверки предоставлялись в форме заверенных ксерокопий (п. 5 ст. 93 НК РФ).

Типичные ошибки

Ошибка:

Документы были предоставлены налогоплательщиком в ходе проведения встречной проверки контрагента налогоплательщика. Он отказывается предоставить данные документы в ФНС повторно.

Комментарий:

Документы должны быть предоставлены. См. Постановление Одиннадцатого ААС от 05.08.2014 № 11АП-10085/14.

Ошибка:

1-ого сентября 2021 года налогоплательщик получил от ФНС требование о предоставлении документов, предоставленных инспекторам ранее. Налогоплательщик оставил требование без ответа.

Комментарий:

Повторное истребование документов нельзя оставлять без ответа, начиная с 3 сентября 2021 года.

Камеральная налоговая проверка: истребование документов

Ошибка:

Документы были предоставлены налогоплательщиком в ходе проведения встречной проверки контрагента налогоплательщика. Он отказывается предоставить данные документы в ФНС повторно.

Комментарий:

Документы должны быть предоставлены. См. Постановление Одиннадцатого ААС от 05.08.2014 № 11АП-10085/14.

Ошибка:

1-ого сентября 2021 года налогоплательщик получил от ФНС требование о предоставлении документов, предоставленных инспекторам ранее. Налогоплательщик оставил требование без ответа.

Комментарий:

Повторное истребование документов нельзя оставлять без ответа, начиная с 3 сентября 2021 года.

Санкции по п. 1 ст. 126 применяются за непредоставление в ФНС документов, в том числе запрашиваемых налоговиками в ходе проверок. Штраф за несвоевременное предоставление документов в налоговую будет составлять 200 руб. за каждый неподанный документ. Отказ предоставить налоговикам декларацию о прибыли контролируемой иностранной компании и документы к ней (п. 5 ст. 25.15 НК РФ), повлечет за собой взыскание штрафа в достаточно крупном размере – 100 тыс. руб.

Штраф по п. 2 ст. 126 грозит организациям и ИП, которые отказались подать имеющиеся у них сведения о другом налогоплательщике по запросу ФНС, либо предоставили недостоверную информацию о нем. Применяется эта норма при «встречных» проверках. Размер штрафа налоговой инспекции для юридических лиц и ИП составит 10 тыс. руб., для физлиц, которые не являются ИП – 1000 руб.

Наказание по ст. 129.1 применяется к налогоплательщикам, которые неправомерно не сообщили сотрудникам ФНС необходимые сведения или своевременно не передали требуемую информацию. В том числе норма применяется за отсутствие пояснений при несдаче вовремя «уточненки», запрашиваемой в рамках камеральной проверки (п. 3 ст. 88 НК РФ). Нарушителям грозят штрафные санкции в размере 5000 руб. Если подобное нарушение повторится на протяжении одного календарного года – размер штрафа увеличится до 20 тыс. руб.

- Во время проведения проверок налоговики имеют право истребовать у организации только те документы, которые относятся к проверяемому периоду и налогу. Нельзя штрафовать за непредоставление тех документов, которые ФНС не вправе требовать.

- Представители налоговой службы не вправе повторно затребовать документы уже предоставленные им ранее. Соответственно, накладывать штрафные санкции за непредоставление в таком случае нельзя.

- В п. 1 ст. 126 НК РФ прописано, что штрафы накладываются только за непредоставление документов, которые упомянуты в бухгалтерском и налоговом законодательстве. Если ФНС запрашивает иные документы, но организация не подала их — это не является нарушением и не может наказываться штрафом. К такому выводу приходят судебные инстанции.

- Если организация не предоставила запрашиваемые бумаги или сведения по той причине, что их у нее нет – оштрафовать ее тоже нельзя. Во избежание проблем с налоговиками необходимо своевременно письменно сообщить в ФНС об отсутствии нужных документов.

Несмотря на то, что передавать в налоговую службу документы, которые ранее уже были истребованы, необязательно, налогоплательщики с 3 сентября 2021 года

обязаны сообщать инспекторам, когда и в какую именно ИФНС он ранее подавал запрошенные вновь бумаги. Необходимо также сообщить реквизиты документа, к которому такие документы прилагались. Повторное истребование документов нельзя оставлять без ответа.

Ответить на запрос ФНС следует в течение 10 рабочих дней с даты получения требования (согласно п. 5 ст. 93 НК РФ в редакции Федерального закона от 03.08.2020 № 302-ФЗ).

1. Ответ на требование о представлении документов

2. Повторное предоставление документов в ИФНС

3. Коды документов в требованиях ИФНС

4. Как заверить документы для налоговой по требованию

5. Налоговая запрашивает документы по контрагенту

6. Непредоставление документов по требованию налоговой

Теперь более подробно разберем каждый из вопросов.