Коротко об уточненной декларации

Такой документ должен быть отправлен в ФСС по месту жительства ИП или по месту регистрации ООО. Также важно, что она должна быть по форме, которая действует в тот период, когда она подается. Об этом сказано в п. 5 ст. 81 НК РФ.

Бывает, что ошибки в декларации приводят к завышению налога, тогда подача уточненки будет правом налогоплательщика, а не обязанностью. В этом случае налог можно вернуть или зачесть в счет уплаты на будущее. К такому заявлению о возврате можно также приложить сопроводительное письмо.

Сроки подачи

Ответить на запрос по уточнению декларации из налоговой инспекции необходимо в течение рабочих дней, иначе будут начислены пени, а также может быть назначена проверка. При электронном документообороте срок увеличивается до 6 дней с момента получения запроса.

Стоит заметить, что уточняющая декларация и сопроводительное письмо добавляют волокиты в бухгалтерскую работу, однако корректная подача этих документов может избавить компанию от дополнительных проверок и соответствующих штрафов.

Составляем сопроводительное письмо к уточненке

Законодательно разработанной формы такой бумаги не существует, поэтому ее пишут в произвольной форме. На документе должна стоять подпись руководителя компании, ИП или уполномоченного на данные действия лица.

Сопроводительное письмо состоит из шапки и основной части. В шапке нужно указать следующую информацию:

- Кому адресовано письмо. Тут пишут, что письмо предназначено для руководителя той ИФНС, к которой относится предприниматель. То есть указывают номер налоговой, ее адрес с индексом.

- От кого письмо. Вносят наименование компании, ее адрес, ОГРН, ИНН, КПП.

- Номер письма.

- Наименование документа — сопроводительное письмо к уточненной декларации.

Далее начинается основная часть. В ней подробно указывают:

- причину, по которой подается уточненная декларация;

- период и налог, по которым отправлена уточненка;

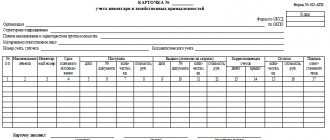

- какие изменения были внесены в документ; этот пункт можно оформить в виде таблицы, где указать номер строки декларации с исправлением, прежние данные и новые;

- сумму к уплате и пени или переплату.

Также нужно указать, какие документы прилагаются к письму: это обычно уточненная декларация с количеством листов, копии платежных документов (доплатить налог и пени нужно до подачи уточненки) или заявление на возврат или зачет налога (при переплате).

В конце расписывается ИП или руководитель компании. Письмо нужно зарегистрировать в журнале исходящей корреспонденции.

От способа подачи уточненки будет зависеть количество ее экземпляров. Один нужен будет, если письмо и декларация отправляются по почте либо электронной почте. Два экземпляра нужны при личной подаче документов. В этом случае один экземпляр остается в налоговой, а на втором сотрудник ИФНС ставит отметку о получении документов.

Внимание! Для написания письма необходимо использовать деловой стиль, не должно быть разговорных и просторечных выражений и разного рода ошибок.

Кто пишет?

Сопроводительные письма пишутся лицами, которые обязаны декларировать свои доходы. К ним относятся:

- индивидуальные предприниматели (ИП);

- юридические лица;

- общества ограниченной ответственности (ООО).

Также необходимость подать отчетность в органы налогообложения с пояснительной запиской может возникнуть и у физических лиц. К этим случаям относятся продажа имущества, получение доходов от источников за границей, использование полученной в наследство интеллектуальной собственности. Выигрыш в лотерее также облагается налогом.

Подать документы в инспекцию и написать к ним приложение с пояснением можно самостоятельно, но лучше доверить это юристу. Специалист оформит записку к документам по всем правилам и учтет все необходимые нюансы.

Образец сопроводительного письма

Руководителю ИФНС России №9 по Удмуртской Республике 426003, г. Ижевск, ул. К. Маркса, д. 130 Петрову Петру Петровичу от ООО «Омега» ИНН/КПП 5611234567/123456789 ОГРН 223344556677 426009, г. Ижевск, ул. Ленина д. 21А Исх. №131 от 11.05.2019

Сопроводительное письмо к уточненной налоговой декларации по НДС за I квартал 2021 года

В соответствии с п. 1 ст. 81 НК РФ представляем вам уточненную декларацию ООО «Омега» за I квартал 2021 года.

В первоначальной декларации сумма НДС к уплате была занижена на 36000 руб. по причине невключения в налоговую базу выручки от продажи по акту №234 от 29 марта 2021 года. Сумма неучтенной выручки составила 216000 руб., в том числе НДС 36000 руб.

Декларация по НДС была исправлена таким образом:

- Показатель в графе 3 строки 010 раздела 3 увеличен на 180000 руб. (216000-36000).

- НДС в графе 5 строки 010, строках 120 и 230 раздела 3, строке 040 раздела 1 увеличен на 36000 руб.

- Правильная сумма НДС к уплате по итогам I квартала 2021 года составила 567000 руб.

- Доплата по налогу произведена платежным поручением №125 от 07.05.2019 г., пени перечислены платежным поручением №126 от 07.05.2019 г.

- уточненная декларация по НДС за I квартал 2021 года на 12 л.;

- копия платежного поручения №125 от 07.05.2019 г. (на доплаченный НДС) в 1 экз. на 1 л.;

- копия платежного поручения №126 от 07.05.2019 г. (на уплаченные пени) в 1 экз. на 1 л.

Генеральный директор Романенко / А.В. Романенко

Источник статьи: https://assistentus.ru/forma/soprovoditelnoe-pismo-k-utochnennoj-deklaracii/

Причины запроса

После подачи декларации по НДС в ИФНС могут обнаружить в ней недочеты. Корректировке подлежат только те ошибки, которые напрямую влияют на сумму налога, уплачиваемого за налоговый период.

Подача уточненки и сопроводительного письма обязательна только в том случае, если база и сумма налога в результате ошибки были уменьшены, т.е. получилась недоплата (первый абзац первого пункта ст.81).

При завышенной налоговой сумме решение об уточнении остается за компанией.

В случае, если компания самостоятельно обнаруживает ошибки в поданной декларации, так же необходимо составить уточненную декларацию и приложить к ней сопроводительное письмо, не дожидаясь запроса со стороны ИФНС.

Сопроводительное письмо является уточнением для налоговых органов о причинах повторной подачи налоговой декларации. В него также необходимо включить основные сведения по внесенным изменениям.

О том, какова цель составления сопроводительного письма к уточненной и другим видам декларации, читайте тут, а из этой статьи вы узнаете для чего и как составляется сопроводительное письмо в ИФНС.

Когда и как подать уточненную декларацию по УСН?

Когда налогоплательщик упрощенного налога обнаруживает в своем учете ошибки, в результате которых сумма налога была занижена, его обязанностью становится подача уточненной декларации по этому налогу (п. 1 ст. 81 НК РФ). Период предоставления уточненных деклараций не ограничен временными рамками, т. е. если ошибка обнаружена в отчете, отправленном более 3 лет назад, к примеру в 2015 году, нужно подать уточненку и этот период. Но имейте в виду, что это всего лишь позволит вам синхронизировать с налоговой сальдо. Обнаружившуюся переплату вам не вернут.

В какой срок подать уточненку, если ошибки выявлены налоговиками, узнайте в КонсультантПлюс. Получите бесплатный пробный доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Сделать это несложно. Главное — придерживаться простого алгоритма:

1. Находим ошибку и определяем период, к которому она относится.

2. Высчитываем сумму недоимки, рассчитываем пени и перечисляем эти суммы в бюджет. Это важно сделать до подачи измененной декларации (п. 4 ст. 81 НК РФ), чтобы не было штрафа.

Чтобы быстро и без ошибок посчитать сумму налога используйте наш калькулятор УСН 15% или калькулятор УСН 6%. Есть у нас и отдельный калькулятор пеней.

При этом важно правильно указать КБК, чтобы денежные средства были сразу зачислены по назначению.

Правильно выбрать КБК по УСН вам поможет эта статья.

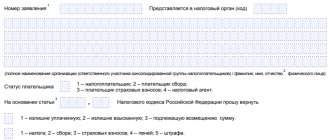

3. Для составления уточненной декларации по УСН используем ту форму документа, которая действовала в периоде ошибки (п. 5 ст. 81 НК РФ). На титульном листе декларации в специальном поле указываем порядковый номер уточненки.

4. Указываем в уточненной декларация правильные данные. Проще говоря, заполняем ее заново, а не вписываем разницу между первичными и вторичными суммами.

5. Составляем сопроводительное письмо к уточненной декларации (как это сделать, расскажем ниже) — это не требование, а рекомендация.

ВНИМАНИЕ! Если обнаруженная в декларации ошибка привела к переплате налога, т. е. занижения налоговой базы не было, налогоплательщик имеет право, а не обязанность подать уточненную декларацию. Скорее всего, подача такой декларации привлечет к себе внимание налоговых инспекторов, и вероятность проведения налоговой проверки за уточняемый период резко возрастет.

Обязательно ли оно?

Бюрократия в РФ является всеобъемлющей, требующей на каждый составленный документ, как минимум еще один, с регистрированием предъявленных справок в соответствующих журналах. Особое место среди справок и документов занимают сопровождающие письма. Сопровождение уточненной декларации объяснением не относится к обязательному документу. Если, налогоплательщиком отправлена отчетность без ошибок и у налоговой инспекции нет вопросов – прикладывать сопровождающее пояснение не нужно.

Однако, если в декларации были выявлены неточности или ошибки, то в этом варианте, человеку придется исправить отчетность и отправить ее вместе с приложенным письмом, где указать на неточности и причины таких ошибок. Главное, чтобы в этом послании были отображены нужные сведения для работников ИФНС по отношению к декларации.

Кроме того, сопровождающее письмо может быть составлено с перечислением прикрепленных документов для перестраховки того, что ни один листок не будет утерян.

В каких случаях необходимо?

Как уже отмечалось, сопровождающее письмо не считается обязательным посланием при отсылке уточненной декларации и не регламентируется законодательными нормами РФ. В то же время, практика демонстрирует, что объяснение к декларации оказывает помощь в ускорении и облегчении работы инспекторов ИФНС.

Прикладывать сопровождающую объяснительную рекомендуется к следующим видам отчетов, в случае:

1) Уточненной декларации, которая направляется в ИФНС:

- До завершения срока декларирования.

- После предельного срока отсылки декларации, но до окончательно срока уплаты налогов.

- После завершения всех сроков.

2) Нулевой отчетности, подаваемой ИП при отсутствии работы.

3) Лесной – отображающей сведения об использовании лесных ресурсов, с отчетом о фактической вырубке леса.

4) По ЕНВД, представляющая собой ежеквартальную отчетность, независимо от деятельности или простоя, а также при отсутствии дохода.

5) По УСН – отчетность в налоговую инспекцию ИП или ООО за календарный год, независимо от наличия/отсутствия прибыли.

Кроме этого, приложенное объяснение может быть направлено в случае возникновения вопросов у налоговиков при камеральной проверке, по причинам, отмеченным в п. 3 ст. 88 НК РФ.

При этом, следует иметь ввиду, что многие служащие ИФНС предпочитают иметь объяснительную, особенно при отсылке исправленной отчетности. В этом случае, объяснение отображает исчерпывающие данные о причине уточнения отчетности, что упрощают работу налоговиков.

Во всех прочих ситуациях сопровождающий документ не является обязательным элементом.

Сопроводительное письмо к уточненной декларации по УСН

Остановимся подробнее на сопроводительном письме. Его составляют для предупреждения вопросов со стороны налоговой о причинах, повлиявших на изменение сумм, причитающихся к уплате в бюджет или возврату из него.

Основные реквизиты, которые должны быть указаны в письме:

- наименование органа, в который предоставляется уточненная информация;

- реквизиты вашей организации (наименование, ОГРН, ИНН, КПП, адрес, телефон);

- исходящий номер письма и его дата;

- подпись главного бухгалтера и директора организации; печать, если она у фирмы есть.

В текст письма рекомендуем включить следующие данные:

- за какой период и по какому налогу предоставляется уточненная декларация;

- в чем именно заключается обнаруженная бухгалтером ошибка, повлекшая за собой необходимость представления уточненной декларации;

- что именно изменилось — желательно указать не только новые, но и старые значения изменяющихся показателей;

- сумма налога и пени к уплате с указанием реквизитов платежек на их оплату;

- сумма переплаты по налогу — при желании возвратить или зачесть излишне уплаченный налог указать номер и дату заявления на возврат или зачет налога.

Правила отправки

Сопроводительное письмо отправляется в налоговую инспекцию вместе с декларацией. Передать приложение можно вместе с пакетом документов в организацию лично. Также возможен вариант с отправкой отчетности с пояснительной запиской по почте.

Сопроводительные письма не являются обязательными элементами при отправке отчетности в налоговые службы, однако их наличие помогает избежать ряда проблем и вопросов. Главное – правильно составить приложение и четко указать в нем свои прошения и пояснения.

Итоги

В процессе учета периодически совершаются ошибки. Рассмотрев порядок подачи уточненной налоговой декларации по УСН, мы выяснили, что сделать ее совсем не сложно. Тем более что для организации будет лучше, если бухгалтер сам найдет и исправит неточности в учете, не дожидаясь ревизоров. Главное помнить, что налоги и пени обязательно нужно заплатить до подачи уточненной декларации.

Источник статьи: https://nalog-nalog.ru/usn/deklaraciya_po_usn/kak_podat_utochnennuyu_nalogovuyu_deklaraciyu_po_usn/

«Запоздавшие» документы

Ситуация, когда от поставщика документы поступают с опозданием – не редкость. Возникает вопрос: нужно ли подавать уточненную декларацию по НДС, если, например, в конце октября от поставщика поступил счет-фактура, датированный, предположим, сентябрем?

Нет, не нужно. Вы можете включить такой счет-фактуру в книгу покупок текущего квартала. Такое право вам дает пункт 1.1 статьи 172 НК РФ, согласно которому вычет НДС можно заявлять в пределах трех лет после принятия на учет товаров (работ, услуг). Напомним, что данная норма действует с 1 января 2015 года.

Однако если речь идет об «авансовом» счете-фактуре, то указанная норма не действует (Письмо Минфина РФ от 09.04.2015 № 03-07-11/20290). Зато при наличии доказательства позднего получения такого счета-фактуры и при желании заявить по нему вычет, вы сможете отразить его в текущем квартале.

Как отвечать на требования налоговиков пояснить убытки при УСН

Предположим, ваша организация находится на упрощенке (доход-расход, 15%). На начальном этапе деятельности вы терпите убытки или минимально выходите в доход. Проходит год, и после сдачи декларации по УСН за отчетный период к вам приходит требование из налоговой с просьбой дать пояснения по израсходованным средствам или скорректировать декларацию в сторону увеличения налога. Налоговая имеет доступ к выписке банка и поэтому видит оборот, который прошел за отчетный период. А вы поставили в расход действительные сделки по приобретению товаров или услуг, которые используете в дальнейшей деятельности.

Образец заполнения декларации УСН для индивидуального предпринимателя

Предприниматели, применяющие упрощенную систему налогообложения (УСН), отчитываются не ежеквартально, как в большинстве случаев при других системах налогообложения, а один раз в год. Годовая отчетность у них сведена к минимуму, необходимо лишь предоставить в ИФНС декларацию необходимой формы (КНД 1152017).

Данная форма утверждена Приказом ФНС России от 26.02.2016 № ММВ-7-3/[email protected] Внешний вид документа приведен в приложении №1 к этому приказу, в приложении №2 описан формат электронной декларации (обязателен для ИП, имеющего 25 и более сотрудников), в приложении № 3 описаны правила заполнения декларации.

ИП сдают отчетность не позже, чем 30 апреля года, следующего за отчетным, ЮЛ – до 31 марта. Но есть нюансы, поэтому уточнить срок вы можете с помощью Калькулятора срока подачи отчетности.

Рассматриваемый образец декларации заполнен ИП с помощью сервиса, представленного в левой колонке сайта. Все значения в документе рассчитаны автоматически.

Мы же попробуем понять, как получены значения строк, а также затронем основные правила заполнения годовой отчетности.

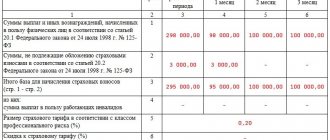

Итак, расчет начинаем с раздела 2.1.1.

Исходные данные для расчета (руб.): Ставка налога: 6%. Доходы в 1 квартале 450004.12, во втором квартале 129042.19, в третьем квартале 131741.05, в четвертом квартале 978112.87. Было выплачено взносов (руб.

): в 1 квартале 9059.5, во втором квартале 9059.5, в третьем квартале 9059.5, в четвертом квартале 9059.5. Объект налогообложения «доходы». Налогоплательщик не является плательшиком торгового сбора.

У налогоплательщика нет наемных рабочих.