Зачастую при проведении выездных или камеральных проверок ИФНС запрашивает у компаний множество копий документов, т.е. экземпляров, информация в которых полностью совпадает с оригиналом. Нужно ли заверять копии документов для налоговой?

Да, нужно. Передавать в ИФНС документы следует в виде заверенных бумажных копий (п. 2 ст. 93 НК РФ). Заверение информации в копиях – это обязательное действие, обеспечивающее их юридическую значимость. Представить их следует в полном объеме запроса ИФНС, оформив в соответствии с существующими сегодня критериями. Узнаем, как правильно заверять копии для налоговой и чем при этом руководствоваться.

Как заверить копию

Заверенная копия – это тот же документ, имеющий специальные отметки, предоставляющие ему правовую основу для действия. Поэтому в целях документального подтверждения расходов могут выступать копии документов, но только заверенные по установленному порядку.

Требования к оформлению документов утверждены приказом Росстандарта России от 08.12.2016 № 2004-ст. Данным приказом с 1 июля 2021 года действует новый ГОСТ Р 7.0.97-2016. По ГОСТу для заверения копии документа подлиннику под реквизитом “подпись” должны быть:

- слово “Верно”;

- должность лица, заверившего копию;

- его собственноручная подпись;

- расшифровка подписи (инициалы, фамилия);

- дата заверения копии;

- надпись о месте хранения документа, с которого была изготовлена копия (если копия выдается для представления в другую организацию).

Если печать у организации есть, ее проставление обязательно, так как согласно ГОСТу печать заверяет подлинность подписи должностного лица.

Напомним, с 7 апреля 2015 года ООО и АО не обязаны иметь печать.

Для проставления отметки о заверении копии может использоваться штамп.

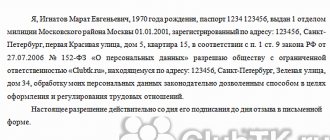

Образец отметки о заверении копии представлен ниже.

Обратите внимание

Если копия документа должна быть направлена в другую организацию, то правила требуют указывать место, где хранится оригинальный экземпляр документа, например, трудовой книжки.

Представление документов в электронной форме

Передать налоговикам требуемые документы в безбумажной форме можно по телекоммуникационным каналам связи (ТКС) с применением усиленной квалифицированной электронной подписи (УКЭП) через оператора электронного документооборота (ЭДО) или через сайт ФНС России (подробности об этом способе см. по ссылке).

Как получить электронную подпись, узнайте из публикации.

Благодаря такой возможности вы:

- избегаете технических ошибок благодаря применению электронных форматов;

- экономите свои ресурсы (не нужно распечатывать документы и приходить в инспекцию или на почту для их передачи (отправки));

- гарантированно получаете подтверждение доставки документов.

На подготовку и представление документов у вас есть:

- 5 рабочих дней, если налоговики ждут от вас документы (информацию) о конкретной сделке или контрагенте, в отношении которого проводится проверка;

- 10 рабочих дней, если документы истребуются в рамках камеральной или выездной проверки в отношении вашей компании.

Отсчет сроков производится со дня получения требования о представлении документов.

Если документ многостраничный

На копиях многостраничных документов отметка о заверении копии проставляется на каждом листе документа или на последнем листе прошитого или скрепленного иным образом документа.

Запись о месте нахождения подлинника проставляется на последнем листе документа.

На оборотной стороне последнего листа в месте скрепления наклеивается бумажная наклейка в виде прямоугольника. Наклейка должна закрывать место скрепления прошивки. За пределы наклейки могут выходить концы прошивных нитей. “Заверительную” надпись опечатывают печатью организации при наличии.

Новые правила оформления истребованных ИФНС документов

Работа по заверению копий с внедрением новых требований заметно упростилась. До недавнего времени ФНС требовала заверять каждую копию в общей сшивке. Письмом Минфина РФ от 29.10.2015 № 03-02-РЗ/62336 были внесены изменения в этот порядок – разрешено подшивать скопированные документы в тома по 150 листов и заверять целиком всю подшивку.

Введенные в действие приказом № ММВ-7-2/[email protected] с 04.01.2019 требования ФНС приведенные выше указания Минфина подтверждают. Все копии необходимо формировать в тома, в каждом из которых число листов не должно превышать 150. Исключение составляют многостраничные документы, состоящие из большего количества листов – их не нужно разрывать на разные тома, а можно сшивать одной книгой. Сгруппированные документы следует:

- сплошным методом пронумеровать арабскими цифрами (начать с единицы);

- прошить листы прочной нитью, вывести ее концы на оборот последней копии и связать их;

- в месте скрепления на оборотной стороне листа приклеить бумажную наклейку, на которой сделать заверительную надпись, состоящую из:

наименования должности лица, удостоверяющего подлинность документов (либо указание на то, что надпись сделана ИП, частнопрактикующим или другим лицом);

- его росписи, фамилии и инициалов;

- пометки о количестве листов в томе (цифрами и прописью);

- даты подписания.

Особые требования предъявляются к расположению подписи на наклейке – она должна не полностью располагаться на ней, а выходить за ее пределы. Скреплять документ печатью не требуется, поскольку многие предприятия сегодня обходятся без нее.

Как заверить копию для налоговой — образец заверительной надписи:

Прошнуровано и пронумеровано 28 (Двадцать восемь) листов

ИП Федоренко Н.И.

25.01.2019 г. Федоренко

Существующее условие ГОСТа Р7.0.97-2016 проставлять на заверительной наклейке о налоговиками никак не комментируется, поэтому ее отсутствие не должно расцениваться как нарушение. Не требуется указывать и место хранения оригиналов представляемых налоговикам документов.

Прошитые копии нужно скрепить так, чтобы подшивка не распадалась при работе с документами, а каждый лист можно было бы достаточно удобно изучать и свободно копировать. Все надписи, отметки, визы, резолюции должны быть хорошо видны.

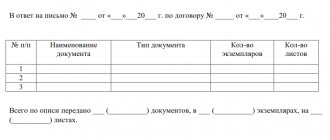

Подготовленные тома с откопированными документами в ИФНС оформляют сопроводительным письмом, в тексте которого указывается основание их представления – требование ИФНС и его реквизиты, а также обязательно фигурирует опись представленных документов – число подшивок и количество листов в каждой из них и их общее количество.

Письмо Минфина РФ № 03-02-РЗ/62336 устанавливало более жесткие требования, например, размеры бумажной наклейки, длину концов нитей, скрепление печатью. Последний приказ ФНС их не содержит.

Чем грозит нарушение правил?

Требование заверять надлежащим образом документы, выдаваемые работникам, установлено статьей 62 Трудового кодекса. Ненадлежащим образом заверенная копия считается недействительной. Такую ошибку можно квалифицировать как невыполнение работодателем установленной обязанности. Ответственность за это предусмотрена статьей 5.27 КоАП РФ:

- предупреждение или наложение административного штрафа на должностных лиц и ИП в размере от 1000 до 5000 тысяч рублей;

- на юридических лиц – штраф от 30 000 до 50 000 рублей.

При повторном нарушении (п. 2 ст. 5.27 КоАП РФ):

- административный штраф на должностных лиц и ИП в размере от 10 000 до 20 000 рублей или дисквалификация на срок от одного года до трех лет;

- на юридических лиц – штраф от 50 000 до 70 000 рублей.

Эксперт “НА” Е.В. Чимидова

Способы представления документов

Если при камеральной проверке были потребованы различные документы, то в налоговую инспекцию их можно предоставить следующими способами (подп. 1 п. 2 ст. 93 НК РФ):

- бумажные заверенные ксерокопии передаются лично налогоплательщиком или через представителя в налоговую инспекцию или заказным письмом по почте (подп. 2 п. 2 ст. 93 НК РФ);

- в электронной форме по специальному формату и в соответствии с порядком, утвержденным приказом ФНС России от 17.02.2011 № ММВ-7-2/[email protected];

- в электронной форме через личный кабинет налогоплательщика;

- в виде скан-образов по ТКС или через личный кабинет налогоплательщика.

Налогоплательщик сам вправе выбрать, каким способом передавать ему документы по запросам и требованиям налоговиков (письмо ФНС России от 25.11.2014 № ЕД-4-2/24315).

ОБРАТИТЕ ВНИМАНИЕ! Налогоплательщики, обязанные сдавать отчетность только в электронном виде, не вправе направлять уведомления о невозможности представления запрашиваемых ФНС документов почтой.

Подробности см. здесь.

ВАЖНО! Пояснения по НДС можно подать только в электронном формате. Подробности см. в этой статье.

Какие возможности предоставляют электронные личные кабинеты, узнайте из материалов:

- «Порядок заполнения декларации 3-НДФЛ в личном кабинете»;

- «Система Платон — личный кабинет пользователя (нюансы)».

Перечень документов, которые может затребовать ФНС зависит от вида мероприятия, которое проводится налоговиками. Какие документы подготовить в рамках проверок (выездной или камеральной), вне проверок, при встречных проверках, подробно рассказывают эксперты КонсультантПлюс. Получите пробный доступ и приступайте к изучению Готового решения бесплатно.

Итоги

Если налоговики запросили у вас документы, можете представить их на бумаге или в электронном виде. Бумажные копии нужно заверить подписью руководителя и определенным образом сшить, а принести в налоговую можно лично (либо через представителя) или отправить заказным письмом по почте.

При передаче документов электронным способом нужно учесть требования приказа ФНС России от 17.02.2011 № ММВ-7-2/[email protected]

Источники:

- Налоговый кодекс РФ

- приказ ФНС России от 17.02.2011 № ММВ-7-2/[email protected]

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Как оформить копии документов

Если законодательством не предусмотрена копия документов, заверенная нотариусом, то налоговые инспекторы не имеют право требовать заверенных копий (подп. 2 п. 2 ст. 93 НК РФ, дополнительно письмо Минфина России от 07.12.2009 № 03-04-05-01/886).

Поэтому налоговым инспекторам предоставляются копии документов, заверенные руководителем.

Многостраничная копия документа обязательно прошивается и ставится единая заверительная надпись на прошивке. Листы нумеруются, и общее количество проставляется на заверительной надписи. Прошивать листы необходимо с таким условием, чтобы впоследствии не было расшития пачки, и был свободный доступ для ксерокопирования любого листа. Все даты, подписи должны быть хорошо видны на копии документа (письма Минфина России от 07.08.2014 № 03-02-РЗ/39142, ФНС России от 13.09.2012 № АС-4-2/[email protected] (п. 21)).

Если документов несколько, то копии заверяются отдельно и на каждой ставится заверительная надпись. Об этом сообщает финансовое ведомство в своих письмах от 11.05.2012 № 03-02-07/1-122, от 24.10.2011 № 03-02-07/1-374, от 30.11.2010 № 03-02-07/1-549 <1>, а также налоговое ведомство в письме от 02.10.2012 № АС-4-2/16459. Такой же позиции придерживаются и судебные органы (постановление ФАС Московского округа от 05.11.2009 № КА-А41/11390-09).

—————

<1> Указанные письма относятся к встречным проверкам. Так как условия представления документов по требованию налоговых органов одинаковы, то могут применяться и к камеральным проверкам (п. 2 ст. 93, подп. 3 п. 5 ст. 93.1 НК РФ).

Не следует для копии документов применять использованные листы. На обратной стороне ставятся данные об исполнителе документа – фамилия, инициалы и номер телефона (письмо от 01.02.2010 № 03-02-07/1-35).

Об особенностях оформления ответов на требования ФНС отвечает эксперт КонсультантПлюс Климова М. А. Получите бесплатный пробный доступ к системе и переходте к видеолекции.

Требование отсканированного варианта документа неправомерно

Действия налоговых инспекторов считаются неправомерными, если кроме заверенной копии документов запрашивается отсканированный вариант документа на дисках или в электронном виде.

В налоговом законодательстве не предусмотрено представление отсканированного варианта документа на дисках или в электронном виде, если ранее была представлена бумажная копия (ст. 93 НК РФ).

Какие штрафы ожидают компанию, если она не представит документы по встречной проверке, см. в статье «Какой штраф за непредоставление документов по встречной проверке?».

В какие сроки необходимо успеть подготовить и передать налоговикам документы, узнайте здесь.

Когда можно не исполнять требования налоговиков, мы рассказывали в этой публикации.

Следует сшить

К прошитым вместе копиям документов минфин предъявляет несколько требований. Во-первых, текст документа, все даты, визы и резолюции должны быть свободно читаемы. Во-вторых, страницы следует сшивать таким образом, чтобы их можно было легко отксерокопировать. В-третьих, прошивка должна быть достаточно прочной, чтобы пачка копий не разваливалась при чтении. И последнее, все страницы документа следует пронумеровать и указать общее количество листов.

Вся необходимая налоговикам информация должна присутствовать на документе. Так как на каждом листе ее дублировать не нужно, можно разместить ее на оборотной стороне последнего листа или на отдельном листе. Обязательно нужно указать реквизиты: «Подпись», «Верно», должность лица, заверившего копию, его личную подпись и ее расшифровку, дату заверения документа. Также следует поставить на документе надпись: «Всего пронумеровано, прошнуровано, скреплено печатью__ листов». Количество листов следует указать словами. Кроме того, к документам необходимо приложить сопроводительное письмо и опись всех представленных бумаг.

Правовых последствий документ не несет, но рекомендаций стоит придерживаться, чтобы не портить отношений с инспектором

Рекомендованные минфином правила уже активно используются в деловом документообороте. Их применение в общении с налоговыми органами упростит работу организаций. «Налоговый орган в своих рекомендациях поддерживает существующие в деловой практике способы заверения документов. В частности, допускается как заверение каждого отдельного листа копии документа, так и прошивка многостраничного документа и заверение его в целом. Если рассматривать новый для налоговых проверок способ заверения документа целиком, то он существенно облегчает предоставление объемных документов, так как экономит время специалистов организации на подготовку запрошенных бумаг. Достаточно сшить документ и проставить нужную отметку о заверении на сшивке», — считает управляющая АФ «БИЗНЕС-СТУДИО» Елизавета Сейтбекова.

Эксперты заявляют о том, что правовых последствий для компаний документ не несет, поэтому использование рекомендованных минфином норм безопасно для компаний и не грозит штрафами. «Даже если налогоплательщик, например, прошьет стопку документов неудобным для копирования образом, ошибется в нумерации листов, то отказать в их приемке налоговая инспекция не сможет, если прошивка заверена должным образом. А что значит «исключить возможность механического разрушения (расшития) подшивки (пачки) при изучении копии документа», вообще не ясно. Каковы здесь критерии, и как все это должно соотноситься со степенью интенсивности изучения инспектором документов? В общем, правовых последствий документ не несет, но рекомендаций стоит придерживаться, чтобы не портить отношения с инспектором», — говорит Александр Вотинцев, координатор Свердловского реготделения Палаты налоговых консультантов.