Какие документы относят к кассовым

Документация по кассе используется для проведения расчетов с контрагентами и внутри организации. К ним относятся:

- приходный ордер (ПКО): его выдают при поступлении денег;

- расходный ордер (РКО): формируют при выбытии денежных средств;

- журнал регистрации ПКО и РКО: в нем ведется учет приходных и расходных ордеров;

- авансовые отчеты: применяют для учета подотчетных средств;

- объявление на взнос наличными: заполняют при внесении денег в банк для пополнения расчетного счета;

- кассовая книга: используется для отражения всех приходно-расходных операций и остатков денежных средств;

- книга учета принятых и выданных денежных средств: ведется, если в компании есть несколько кассиров и старший кассир, в ней регистрируют операции по выдаче и поступлению денег между ними;

- журнал кассира-операциониста: в него заносятся операции по приходу и расходу наличных денег по каждой ККМ на предприятии.

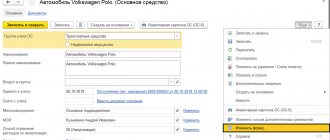

Документацию по кассе ведут и в бумажной, и в электронной форме. Руководитель назначает ответственного сотрудника по проведению операций и формированию документов по кассе отдельным приказом:

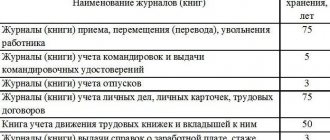

В бухгалтерских и налоговых нормативах указано, какой срок должны храниться документы, подтверждающие проведение денежных расчетов с покупателями и осуществление финансовых операций по кассе. Период хранения такой документации содержат:

- 402-ФЗ от 06.12.2011 (ст. 29); НК РФ (п. 8 ч. 1 ст. 23);

- Приказ Росархива № 236 от 20.12.2019 (п. 277).

Кроме того, срок хранения кассовых чеков в организации и других банковских регистров прописаны в Указаниях ЦБ РФ № 3210-У от 11.03.2014. По нормам Центробанка, все платежные регистры по банку и кассе хранятся в течение 5 лет.

Что такое Z-отчет по кассе и как его сделать

Для перехода в режим составления понадобится кнопка «РЕЖ». Нажать ее нужно будет повторно. Количество раз зависит от установок. В открывшемся меню уже надо начать формирование. Для этого понадобится клавиша – «ИТ». По ее нажатию инициируется процедура. Но для входа необходимы реквизиты пользователя. Если они не установлены заранее, то можно ввести . Либо тот, который используется на данной точке.

Отличий с предыдущим пунктом практически нет. Лишь кнопка, которая приведет в меню меняется на новую «АН/РЕ». В остальном процесс организуется по той же схеме.

Это, пожалуй, самый простой вариант для работы конкретно над озвученной задачей. Нам понадобится третий режим для печати. Найдите соответствующую кнопку смены опций и дважды нажмите на нее. На дисплее отобразится выбор. Остается лишь щелкнуть по «вводу» и согласиться с выбранным решением.

Необходимо открыть главное окно с определением режима процедур. Там найти пометку «Отчеты ККТ». Именно этот раздел нам и понадобится. В появившемся окне закройте смену двойным нажатием на кнопку ввода.

Виды Z – отчетов

Z -отчеты бывают нескольких видов.

- Основной Z – отчет – это главный отчет, который снимается в конце смены. Он гасит все “регистры” на кассовом аппарате за текущую смену (обнуляет дневную выручку). Его нужно ОБЯЗАТЕЛЬНО снимать каждую смену, иначе касса заблокируется.

- Z – отчет по отделам – этот отчет показывает сколько денег было пробито по каждому отделу, после предыдущего снятия Z – отчета по отделам. Он обнуляет накопления счетчиков отделов. Его не обязательно снимать каждый день.

- Z – отчет по кассирам – этот отчет показывает сколько денег было пробито тем или иным кассиром. Если снимется этот отчет, то накопления по кассирам обнуляются.

- Z – отчет по по товарам – этот отчет показывает сколько было продано товаров, если в кассовом аппарате запрограммирована база товаров (или услуг).

Накопления в отчете общая сумма всех пробитых денег за весь период работы кассового аппарата.

Иногда накопления могут обнуляться, например в следующих случаях:

- перерегистрация кассового аппарата

- замена фискальной памяти

- другие ремонты кассового аппарата

Сама по себе сумма накоплений ничего не значит в правовом ( юридическом) смысле. То есть налоговая инспекция никаких претензий по поводу накоплений иметь не может и не имеет. Но по старой привычке при обнулении накоплений некоторые налоговые инспектора просят оформлять форму КМ-2.

Несмотря на то, что две этих отчетности похожи, различия у них есть и причем колоссальные. Отличие этих двух документов в том, что первый призван закрывать смену и обнулять регистры продаж, увеличивать на один пункт счетчик смены. После всех этих действий касса готова к работе следующим кассиром. Второй же документ открывает смену и показывает количество наличных и выручки с момента ее открытия, фиксируя это в фискальном регистраторе. Его можно пускать в печать сколь угодно раз, чтобы сверять сумму денежных средств в кассовом аппарате. Еще одно различие — в перечне реквизитов, содержащихся в каждом из них, но об этом в следующем разделе.

Х-отчет помогает определить корректность внесения информации в ККТ, а также провести аналитику товарооборота, как в общем, так и конкретно по определенному товару.

Каков период их хранения

Порядок сохранности регистров по кассе регулируется и бухгалтерским, и налоговым законодательством. В ст. 23 НК РФ разъясняется, каков срок хранения денежных документов по кассовым операциям: организации обязаны сохранять документацию со сведениями бухгалтерского и налогового учета в течение 5 лет. Доходные и расходные регистры по требованию налоговиков хранятся столько же.

Определяет период, сколько хранятся документы по кассе в организации, и 402-ФЗ. В ст. 29 закона о бухгалтерском учете установлен минимальный срок сохранности первичных учетных регистров. Он составляет 5 лет после окончания отчетного года, что совпадает с требованиями НК РФ.

Предприятие самостоятельно организовывает хранение и обеспечивает условия, требуемые для сохранности документации. При необходимости в компании создают архив и переводят туда все регистры прошлых лет (п. 2 ст. 13 125-ФЗ от 22.10.2004).

Если компания проводит ревизию кассы, составляется специальный ревизионный акт. В 402-ФЗ нет отдельного положения, сколько времени хранится акт ревизии главной кассы и как его хранить. Но в законе о бухучете четко прописан период хранения кассовых документов. Все регистры, связанные с дисциплиной по кассе, хранятся в компании в течение 5 лет.

Подтверждает минимальные сроки хранения кассовой книги в организации (и других документов кассы) и приказ Росархива № 236. В п. 277 приказа № 236 приводятся сроки хранения банковских регистров и документов кассы, корешков денежных чековых книжек, ордеров, табелей и других бланков.

В соответствии с п. 277 перечня № 236, сроки хранения приходного кассового ордера составляют 5 лет. РКО, кассовая книга, журналы кассира и чеки хранятся в течение аналогичного периода.

Нужно ли хранить Z-отчеты онлайн-кассы

При использовании онлайн-кассы, аппараты должны быть оснащены фискальными накопителями, которые являются аналогом электронной контрольной ленты защищенной (ЭКЛЗ), но сущность онлайн-кассы состоит в том, что вся информация по проведенным операциям зашифровывается, и ее нельзя откорректировать. И одним из документов, хранящихся в финансовом накопителе является отчет о закрытии смены (современный аналог Z-отчета). На основании этого документа также можно сформировать отчеты кассира (при их сдаче). Но онлайн-касса сама отправляет все требуемые отчеты в ФНС.

Допускается оприходование выручки на следующий день после снятия фискального отчета, например, когда режимы работы общества (с 12.00 до 24.00) и администрации (с 10.00 до 19.00) не совпадают.

Эксперт службы Правового консалтинга ГАРАНТ, профессиональный бухгалтер

И. Башкирова

Для организации и ИП формируются Правила работы с ККТ в отношении движения денежных средств, их хранения и работы с ККТ в целом.

Приказом устанавливается лимит остатка для организаций, остальное сдается в банк (если нет приказа, то лимит = 0), ИП может хранить наличные в том количестве, сколько это необходимо. Превышение лимита допускается в дни зарплаты, выходные и праздничные дни.

По расчетам наличными организациям и ИП установлен лимит 100000 руб., с физлицами ограничений нет.

При введении онлайн-касс применение форм №КМ-4 и №КМ-6 не обязательно.

Z-отчёт или отчёт с гашением – это итоговый документ (чек), который выводит с ККТ кассир, закрывая смену. Подводятся итоги, обнуляются данные и после этого нельзя совершать кассовых действий: возвратов, аннулирований и т.д.

Отчёт о гашении кассир-операционист снимает по окончании каждой смены, но не реже чем в 24 часа, учитывая следующие факторы:

- Когда выходной или (и) предпраздничный день и организация не действует, отчётность не снимается.

- Если в определённый рабочий день торговые операции не совершались, отчётность формируется даже с нулевыми показателями. Кассир-операционист в журнале ставит прочерки за весь день. В кассовую книгу записи не производит.

Поскольку все индивидуальные предприниматели и юридические лица перешли на кассовое оборудование онлайн, новая Z-отчётность немного отличается от обычной.

ККТ для ЕНВД в 2018

Онлайн-кассы с 1 июля 2021 года

Кассовые вопросы

Онлайн-кассы для кафе

Номенклатура в онлайн кассах

Z-отчеты при использовании онлайн-касс не составляются в том виде, в котором они формировались на ККТ старого образца с ЭКЛЗ. Основной задачей Z-отчетов являлось обнуление данных по итогам отработанной смены и фиксация сведений обо всех проведенных операциях (приход, возвраты, аннулирование, предоставление скидок). Это позволяло получить корректную информацию по объему выручки за каждую смену и заполнить кассовую отчетность.

Поправки к закону 84-ФЗ коснулись не только сферы применения кассового оборудования, формирования и передачи чеков, но и основных отчетов. Привычные для кассиров Z-отчеты ушли в историю, но им на замену пришли отчеты о закрытии смены. Главное отличие нового фискального документа – необходимость отправки его в автоматическом режиме в адрес ФСН. Но имеется еще целый ряд особенностей его формирования и хранения.

После утраты силы Постановления Правительства №470 с 1 июля 2017 года, что отражено в п.3 ПП № 1173 от 12.11.2016 г. , регулирующего применение КТТ с использованием бумажных контрольных лент, логически возник вопрос о формах первичных документов.

В письме Минфина N 03-01-15/3482 от 25.01.2017 г. поясняется, что постановление Госкомстата N 132 от 25.12.1998, в котором отражены положения о формах первичных документов, а также ФЗ-402 «О бухгалтерском учете», регламентирующий с января 2013 г. форму первичной учетной документации, применяемых для формирования унифицированных журналов и альбомов, утратили силу и не обязательны для исполнения.

Получается, что с переходом на онлайн версии касс организации и предприниматели не должны формировать привычный Z-отчет, сведения из которого заносились в обязательном порядке ранее в Справку-отчет кассира (ф. № КМ-6), а также в Журнал кассира-операциониста (ф. № КМ-4).

Как же тогда предпринимателям фиксировать данные по окончанию рабочего дня, смены. Ясность вносит п.4 ст.4.1 ФЗ-84, где прописан перечень и требование к формированию обязательных фискальных документов.

При использовании онлайн кассы закрытие проводится соответствующим отчетом, обязательные реквизиты которого отражены в таблице 32 гл.II приложения 2 Приказа ФСН N ММВ-7-20/229 от 21 марта 2021 года.

Привычный Z-отчет и новый отчет о закрытии кассы по своей сути являются аналогами. Но имеется определенное отличие в их формировании и задачах.

Таблица 1. Отличие закрытия смены в онлайн кассе от Z-отчета

| Наименование | Отчет о закрытии смены | Z-отчет |

| Формирование | На новых онлайн кассах при закрытии операционного периода | На старых образцах ККМ |

| Законодательные требования к данным | Оговорены в Приказе ФСН № 229 от 21 марта 2021 г. | Не определен, зависит от самой кассы |

| Реквизиты |

|

|

*при автономном режиме не включаются в отчет;

**не являются обязательными реквизитами, формирование зависит от типа ККМ;

***отчет распечатывается при желании владельца кассы

Как видим, отличаться старые и новые отчеты на практике будут незначительно. Поэтому у кассиров не должно возникнуть трудностей с их формированием.

Начинается работа с онлайн кассой с формирования отчета об открытии смены. После завершения всех расчетов необходимо пробивать отчет о закрытии смены.

Важно! В соответствии с п.2 ст.4.3 ФЗ-54 формирование чека онлайн кассы о продажах не может происходить позднее 24 часов после закрытия предыдущей смены.

Соответственно, продолжительность не должна превышать одних астрономических суток.

Такие требования связаны с особенностями фискальных накопителей. В п.1 ст.4.1 ФЗ-84 акцентируется внимание на невозможности отображения фискальных признаков на формируемых чеках в случае превышения продолжительности смены более 24 часов.

Справка! Смена может открываться в один календарный день и закрываться на следующий, но не может превышать одних суток.

Так как других рекомендаций в Законе не указано, точное время формирования отчета и уменьшение продолжительности смены регламентируется руководством организации, использующей онлайн-кассу.

После перехода на новую кассовую дисциплину необходимость в ведении журнала и справки-отчета кассира отпала. Но никто не запрещает предпринимателям вести самостоятельно такую кассовую документацию. Новый отчет о закрытии смены имеет все данные для заполнения таких документов.

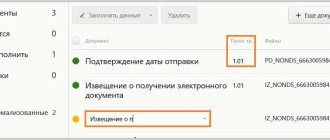

Обязательное требование к новому документу – осуществление передачи данных в автоматическом режиме в адрес ФНС. С этой задачей прекрасно справляется ФН, встроенный в онлайн кассу. Сформированный документ должен храниться в памяти ФН не менее 30 суток. Поэтому при проблемах с интернетом данные передаются автоматически при появлении связи.

Справка! При отсутствии передачи чеков на протяжении более 30 дней, касса блокируется.

Избежать такого казуса можно, если регулярно проверять кол-во не отправленных в адрес ОФД чеков. И такая возможность предусмотрена именно при формировании отчета о закрытии смены.

Ниже части «Состояние обмена с ОФД» при нормальной передаче данных должны отображаться нули в следующих строках:

- дата и время первого не переданного ФД;

- количество не отправленных чеков.

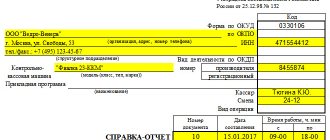

[3]

Z-отчёт или отчёт с гашением – это итоговый документ (чек), который выводит с ККТ кассир, закрывая смену. Подводятся итоги, обнуляются данные и после этого нельзя совершать кассовых действий: возвратов, аннулирований и т.д.

Отчёт о гашении кассир-операционист снимает по окончании каждой смены, но не реже чем в 24 часа, учитывая следующие факторы:

- Когда выходной или (и) предпраздничный день и организация не действует, отчётность не снимается.

- Если в определённый рабочий день торговые операции не совершались, отчётность формируется даже с нулевыми показателями. Кассир-операционист в журнале ставит прочерки за весь день. В кассовую книгу записи не производит.

Зет отчет с гашением — это специальный отчет, который снимается с контрольно-кассового аппарата в конце каждой смены. Он содержит все операции, произведенные в течение рабочего дня. Его формирование происходит не позднее суток с момента начала работы на аппарате. Снимается документ даже, если за целый день работник кассы не пробил ни одного чека.

Есть еще одна отчетность, называемая отчетом без гашения. Что это такое X отчет — будет рассмотрено в этом разделе.

Х отчет без гашения — это еще один документ, формируемый контрольно-кассовым устройством. Он содержит информацию о всей наличности, которая была пробита на нем в течение смены. Этот документ можно формировать в любое время, он нигде не фиксируется и не требует отправки в ФНС.

Другие его названия: утренняя отчетность или нулевой чек. Так его называют из-за того, что раньше налоговая инспекция требовала его снятия в самом начале смены, то есть утром. Делалось это для того, чтобы убедиться в отсутствии наличности в кассе и показать, что выручка в начале смены равна нулю. На сегодняшний день этот документ не обязателен к снятию каждое утро, так как всю необходимую информацию теперь можно хранить в защищенной электронной кассовой ленте.

Оба этих документа выглядит как чеки, которые печатает ККТ. Различие лишь в предоставляемых данных и реквизитах.

Для зет-отчета приказом ФНС РФ утвержден следующий список реквизитов, наличие которых в отчете обязательно:

- Название организации или полное имя ее учредителя;

- Идентификационный номер налогоплательщика;

- Юридический адрес местонахождения;

- Полное имя кассира, работающего с прибором;

- Название и номер документа;

- Сумма всех расчетов по разным операциям;

- Суммы прихода и возврата;

- Количество чеков, напечатанных за день;

- Информация об ККТ: номер регистрации и заводской номер;

- Номер фискального накопителя;

- Номер смены, дата и время;

- Фискальный признак.

Важно! Существует необязательное поле «Сумма выручки ИП», но некоторые ККТ обладают им и могут его заполнить. Узнать подробную информацию об этом можно на сайтах операторов фискальных данных.

X-отчет предоставляет следующие данные:

- Дата и время;

- Количество напечатанных чеков;

- Итоговую сумму по продажам;

- Количество наличных денег в кассе;

- Информация по возвратам;

- Количество продаж за текущую смену;

- Вид платежа: наличный или безналичный.

Получить эти данные за другие смены в электронном режиме не получится, так как Х-отчет дает возможность снять показания только текущей смены и зафиксировать их на бумажном носителе.

Z-отчеты не отличаются разнообразием, но бывают нескольких видов:

- Основные. Главный документ, снимаемый в конце смены. Он очищает все регистры кассового аппарата, то есть обнуляет выручку за рабочий день и завершает смену. Он обязательно должен проводиться, иначе касса будет заблокирована;

- По отделам. Бумага показывает все то же самое, но конкретно по каждому отделу продаж. Отчет обнуляет счетчик накопления отделов. Не является обязательным для снятия каждый день;

- По кассирам. Определяет сумму денежных средств, пробитую тем или иным работником кассы. Снятие его означает, что накопления по кассирам обнулятся;

- По товарам. Выводит количество проданных товаров в случае, если в аппарате заложена база всех товаров.

Помимо суточных и укрупненных данных, можно получать и документы по более узким показателям. Они мало чем отличаются от видов Z-отчетов, рассмотренных ранее, и включают:

- Основную бумагу по чекам и наличным денежным средствам. Она отражает количество чеков за смену и сумму наличности в кассовом ящике;

- По кассирам. Все данные выручки группируются по каждому отдельному кассиру;

- По отделам. Аналогично группировке по кассирам, информация отражает группировку основного документа по отделам продаж;

- По товарам. Используется для контроля товарных остатков и группировки данных по товарам;

- Проверка активности продаж. Производится аналитика продаж по времени с определением наиболее высокой активности покупателей.

- Основной – это главный документ кассира, который обязательно снимать каждый день в конце смены. Снятие отчета позволяет обнулить счетчики аппарата и погасить регистры. Если кассир забудет и не снимет Z-отчет, аппарат заблокируется и не будет работать.

- По кассирам – этот документ предназначен для обобщения данных отдельно по кассирам и показывает сколько выручки пробил тот или иной ответственный сотрудник. При снятии информация по кассиру также обнуляется.

- По отделам – позволяет определить сколько выручки заработал каждый отдел.

Накопления счетчиков также обнуляются при снятии отчета, но ежедневно это делать не обязательно. - По товарам – этот вид отчетов доступен, если аппарат запрограммирован на сбор данных по базе товаров либо услуг.

Важно! Снятие Z-отчета ВСЕГДА обнуляет данные на ККТ в текущем режиме работы.

Кроме того, обнуление происходит в случае перерегистрации техники; при проведении ремонта или после замены фискальной памяти.

7 Закона от 3 июля 2021 г. № 290-ФЗ.

На старых и текущих ККМ Z-отчет – дневной отчет кассы с обнулением информации в оперативной памяти и занесением ее в фискальную память, в то время как новые аппараты сразу все пишут в фискальную память. Поэтому, с введением онлайн-касс журналы кассира-операциониста уйдут в прошлое, и Z-отчеты хранить будет не нужно. Ведь онлайн-касса будет оперативно передавать данные налоговикам через интернет.

ВажноВ новых аппаратах перед началом осуществления расчетов кассой будет формироваться отчет об открытии смены, а по окончании осуществления расчетов – отчет о закрытии смены.

При этом, кассовый чек не может быть сформирован позднее чем через 24 часа с момента формирования отчета об открытии смены. Напомню про этапы перехода на онлайн-кассы: 1) с 15 июля 2021 года согласно п.

5 ст. 7 Закона от 3 июля 2021 г.

Z-отчеты «онлайн-касса» бывают четырех видов:

- Основной – является главным документом кассового работника, который в обязательном порядке должен формироваться по итогам каждого дня. Благодаря формированию такого отчета можно осуществить обнуление счетчиков кассового аппарата и погасить регистры. Если кассовый работник забудет про снятие этого отчета, кассовый аппарат перестанет функционировать.

- По кассирам – такой отчет предназначается для обобщения сведений отдельно по кассовым работникам. Он отражает, сколько прибыли получил тот или иной работник кассы.

- По отделам – благодаря такому отчету можно узнать, сколько прибыли получил каждый из отделов фирмы.

- По товарам – такой вид отчета будет доступен только в том случае, если кассовое устройство запрограммировано на сбор сведений по базе услуг или товаров.

Стоит отметить, что снятие любого из этих видов отчетов всегда сбрасывает сведения на кассовом аппарате в текущем режиме работы.

На вебинарах и конференциях для малого бизнеса эксперты сервисов «» и «» отвечают на множество вопросов о переходе на онлайн кассы, о выборе техники и о правилах ее применения. Сегодня «Бухонлайн» представляет вам подборку их ответов на самые распространенные вопросы. С 1 июля 2021 года применение ККТ обязательно для следующих субъектов:

- ИП на ЕНВД, которые имеют наемных работников и занимаются розницей или общепитом.

- ООО на ЕНВД, которые занимаются розничной торговлей или оказывают услуги общественного питания.

- ИП на ПСН, которые занимаются розницей и общепитом.

Также смотрите о сроках применения ККТ для других сегментов торговли и услуг.

Z-отчет (на сегодняшний день называемый отчетом о закрытии смены) – это ежедневный отчет по работе кассового аппарата, осуществляемый в конце смены кассира (в онлайн-кассах не обнуляется). Использование онлайн-касс в работе направлено на уменьшение бумажной отчетности, обмена информацией предпринимателя и ФНС в электронном формате.

На сегодняшний день предприниматели независимо от применяемого режима налогообложения обязаны перейти на онлайн-кассы, но ведение операций по кассе непосредственно на месте остается тем же.

Пропечатанный чек с итоговым отчетом нужно подколоть или подклеить к «Справке-отчету кассира-операциониста». В кассовый журнал отдельной строкой заносится информация по «зетке»:

- дата каждого документа;

- его номер;

- гросс-итог (сумма в начале и по завершении смены);

- суммы продаж, возвратов, скидок и т.п.

Вместе с оприходованной выручкой кассовый журнал в конце смены (рабочего дня) сдается старшему кассиру, в бухгалтерию или лично руководителю (в зависимости от того, как это заведено внутренним порядком организации).

Хранить снятые Z-отчеты, как и использованные ЭКЛЗ, нужно не менее 5 лет, ответственность за сроки и сохранность несет руководитель.

ВАЖНО! Берегите эти документы, не теряйте и не выбрасывайте снятые Z-отчеты, даже если они были проведены мастером при наладке кассового аппарата, содержат нулевые показатели или сняты в качестве пробы. Абсолютно все отчеты с гашением в обязательном порядке фиксируются в журнале.

«Зетка» является документом строгой финансовой отчетности.

Снимать ее нужно после смены или рабочего дня, но не реже, чем 1 раз в 24 часа. Если этого не сделать, то касса будет заблокирована. Все кассовые аппараты, по распоряжению законодательства, оснащены системой автоматической блокировки при превышении 24-часовой смены. Пока не будет снят Z-отчет, касса не сможет производить никаких операций.

Письмо ГФСУ от 10.02.2015 г. разъяснило, что нулевые отчеты можно не печатать, если в течение 24 часов не прошла ни одна кассовая операция. Однако, часто внутренние документы предприятия требуют открывать и закрывать смену вне зависимости от прохождений по кассе. Кроме того, на практике в аппарате чаще всего хранятся мелкие деньги, а это тоже финансы, которые должны ежедневно проводиться через ККМ («служебное внесение»), а это уже операция, которая отразится в Z-отчете.

- Каждый отчет с гашением имеет свой порядковый номер, поэтому в журнале кассира не должно быть пропусков.

- Повторно снять его или отменить нельзя, так как он фиксируется в фискальной памяти аппарата и на контрольной ленте.

- Если операции по кассе не производились в течение 24 часов, можно снять нулевой Z-отчет.

- В течение смены или рабочего дня можно снимать любое количество Z-отчетов, каждый должен быть оформлен отдельно и подшит к справке операциониста.

- После распечатки Z-отчета второй раз его снять невозможно, пока не будет проведена любая операция по кассе.

ОБРАТИТЕ ВНИМАНИЕ! Самый первый отчет с гашением, снимаемый в ИНФС при регистрации контрольно-кассового аппарата, там и останется: его отсутствие никак не повлияет на правильность оформления кассового журнала. А вот со всеми последующими следует быть особенно внимательным.

В жизни все может случиться, и даже невосполнимый отчет с гашением может оказаться по какой-то причине не оформленным в журнал, как следует. Это чаще всего случается:

- с неопытными работниками, по незнанию выбрасывающими такой важный чек;

- вследствие ремонта аппарата, когда отчет пробивает мастер для проверки, не всегда его догадываются сохранить;

- если чек не пропечатался из-за поломки кассы, неполадок с лентой или бумагой, аварийного отключения электроэнергии;

- если чек утерян;

- когда документ порвался, затерся, был залит или испорчен как-то иначе.

Отсутствие Z-отчета грозит предприятию крупными штрафами. Чтобы избежать их, нужно сразу при обнаружении утраты «зетки» выполнить предписанные законом процедуры.

- Составить акт утраты Z-отчета (подписать его должны кассир смены, старший кассир, если он есть, бухгалтер фирмы и представитель администрации).

- Обязать кассира предоставить объяснительную записку, в которой будут освещены время и обстоятельства утраты отчета, а также причины, по которым требуемые сведения не были занесены в кассовый журнал.

- Добиться получения фискального чека по данным ЭКЛЗ, подтверждающего выручку за смену с утраченным Z-отчетом. Для этого придется вызвать технического специалиста из центра обслуживания ККМ.

- Снятый за требуемый период фискальный отчет оформить в журнале кассира вместо утраченного Z-отчета.

ВАЖНО! Руководитель имеет право наложить наказание на кассира, виновного в утрате документа строгой отчетности, если сочтет нужным по итогам его объяснительной записки. Увольнение за такой проступок не положено, но выговор или устное предупреждение вполне вероятно.

В конце смены «зетку» не сняли, а совершили это действие в начале следующего дня? Так бывает нередко, тем не менее, это нарушение, «поймав» на котором, налоговая не поскупится на штрафы. Причина окажется в том, что по документам выручка окажется несвоевременно оприходованной.

Не стоит уповать на то, что налоговая не будет сличать даты отчетов и оприходования денег в кассу. Вполне может случиться, что нарушение «выплывет» в результате обслуживания представителей юридического лица. Получив чек за товар или услугу, пробитый определенной датой, он может подать его в бухгалтерию своей организации для отчета по потраченным финансам. Вполне реальна встречная проверка, в результате которой выяснится, что полученные по предъявленному чеку деньги были оприходованы не в день получения, а позже.

Особая ситуация с предпринимателями на УСН, которые обязаны показывать выручку в КУДИР именно в той датой, когда она оказалась в кассе. Если чек на покупку или услугу выбит сегодня, а Z-отчет по нему собираются снять только завтра, то в КУДИР получится несоответствие: придется указать сегодняшний чек по еще не снятой «зетке», в соответствии с которой чеки будут уже вчерашними.

ОБРАТИТЕ ВНИМАНИЕ! Единичные случаи несвоевременного снятия отчета с гашением могут пройти безнаказанными: ведь их причиной могут явиться и технические неполадки, это можно отразить в объяснительной записке. Важно не допускать, чтобы такие случаи стали постоянной практикой.

Зет-отчет (или отчет с гашением) — такое название имеет итоговый отчет по применявшимся ранее кассам, оснащенным ЭКЛЗ (электронной контрольной лентой защищенной). Предназначен он:

- для обнуления данных по продажам за смену;

- подведения итогов по выручке за смену;

- фиксации данных об итоге продаж в фискальной памяти;

- отражения возвратов денег и скидок, аннулирования чеков;

- обоснования сведений, вносимых в отчетность кассира по кассовому аппарату для оприходования в операционную кассу (справку-отчет и журнал кассира-операциониста).

Z-отчет на кассах старого образца требовалось формировать не реже чем каждые 24 часа (в противном случае работа кассы блокировалась) и обязательно нужно было распечатывать.

О том, какие унифицированные формы могут быть использованы для формирования кассовой отчетности, читайте в материалах:

- «Журнал кассира-операциониста — образец заполнения (2020)»;

- «Унифицированная форма № КM-6 — бланк и образец».

Зет-отчет — это отчет почти уже ушедших в прошлое касс, оснащенных ЭКЛЗ. В онлайн-кассе предусмотрен аналог этого отчета — о закрытии смены, набор задач для которого откорректирован в соответствии с изменением технических характеристик кассовых аппаратов. Одной из важных новых функций отчета о закрытии смены является оперативная отправка его в контролирующую ИФНС.

Источники:

- закон «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации» от 22.05.2003 N 54-ФЗ

- приказ ФНС России от 21.03.2017 № ММВ-7-20/

Есть ли штрафы за несоблюдение сроков хранения

За нарушение сохранности первичной операционной документации предусмотрены налоговая и административная ответственность. В законодательных нормативах прописано, сколько хранить кассовые документы ООО, НКО и бюджетных учреждений. Срок хранения составляет 5 лет. Если компания нарушит установленный законом период, ей придется заплатить:

- от 5000 до 10 000 рублей на должностное лицо — за первое нарушение (ч. 1 ст. 15.11 КоАП РФ);

- от 10 000 до 20 000 рублей на должностное лицо или дисквалификация на период от 1 до 2 лет — за повторное нарушение (ч. 2 ст. 15.11 КоАП РФ).

За нарушение правил хранения и комплектования архивных документов штраф составляет (ст. 13.20 КоАП РФ):

- от 1000 до 3000 рублей — для физических лиц;

- от 3000 до 5000 рублей — для должностных лиц;

- от 5000 до 10 000 рублей — для организаций.

Предусмотрена и налоговая ответственность. За грубое нарушение правил учета доходов и расходов компания заплатит от 10 000 до 30 000 рублей (п. 1, 2 ст. 120 НК РФ).

В указаниях ЦБ РФ № 3210-У отдельно поясняется, сколько хранить кассовые документы ИП, — в течение 5 лет, но только если предприниматели решили вести кассовую документацию (пп. 4.1, 4.6 указаний № 3210-У). ИП вправе не вести бухгалтерский учет, не оформлять кассовую книгу и приходно-расходную документацию.