Речь идёт о передаче нежилых помещений, которые входят в состав многоквартирного дома. Они не имеют производственного назначения, предназначены для личного пользования и передаются по договорам долевого участия. Это объяснил Минфин РФ.

Подробности в сегодняшней статье.

Управление МКД от застройщика до выбора способа управления

1779728

Риски доначисления НДС застройщикам — прогноз возможной новой кампании ФНС РФ

Совсем недавно — 17 марта 2021г. — Верховный суд поставил точку в кампании ФНС против застройщиков, которая назвалась «пообъектное/поквартирное определение финансового результата от строительства дома». В этом эпизоде победили застройщики – СКЭС ВС РФ подтвердила право определять фин. результата от строительства многоквартирного дома

Теперь в практике появились тенденции, которые могут стать основой новой кампании против застройщиков. И если это «ружье на стене» выстрелит, некоторым застройщикам может отстрелить или ногу, или даже голову.

1. В соответствии с подпунктами 22, 23, 23.1 Налогового кодекса РФ не подлежат налогообложению (освобождаются от налогообложения) на территории Российской Федерации следующие операции, связанные с жилыми помещениями:

22) реализация жилых домов, жилых помещений, а также долей в них;

23) передача доли в праве на общее имущество в многоквартирном доме при реализации квартир;

23.1) услуги застройщика на основании договора участия в долевом строительстве, заключенного в соответствии с Федеральным законом от 30 декабря 2004 года N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (за исключением услуг застройщика, оказываемых при строительстве объектов производственного назначения).

Услуги по договорам подряда по строительству жилых помещений от НДС не освобождены.

2. Наличие двух близких видов деятельности — деятельность застройщика по строительству жилья (льготируемая по НДС) и подряд по строительству жилья (не льготируется по НДС) – создаёт ситуацию, которую налоговые органы периодически пытаются использовать с целью переквалификации деятельности застройщика по организации строительства жилья в деятельность подрядчика по строительству жилья с целью доначисления НДС.

В практике 2008-2015г. налоговые органы предпринимали попытки доначислять застройщикам, осуществляющим строительство жилых домов в соответствии с федеральным законом №214-ФЗ по следующей логике:

— застройщик сам осуществлял строительство, в связи с этим имели место не инвестиционные отношения, а договор подряда;

— поступления по договорам долевого участия переквалифицированы в поступления по договору подряда на строительство жилого помещения, в связи с чем на эти суммы доначислен НДС.

Такая попытка была предпринята Межрайонной инспекции ФНС России N 8 по Краснодарскому краю в отношении ОАО «Строительное управление N 2» МИФНС в деле N А32-27300/2006-54/532-2007-45/1.

Указанное дело было предметом рассмотрения Высшего Арбитражного суда РФ — Определение Высшего Арбитражного Суда РФ от 29 декабря 2008 г. N1106/08

ВАС РФ в указанном определении поддержал позицию нижестоящих судов и указал следующее:

«Суды исходили из того, что инспекция ошибочно квалифицировала денежные средства, получаемые обществом от участников долевого строительства в качестве целевого финансирования строительства жилого дома, как авансы за реализацию работ.

По мнению судов, спорные выплаты независимо от способа осуществления строительства (подрядного или хозяйственного) являются инвестициями, поэтому не подлежат включению в налогооблагаемую базу по налогу на добавленную стоимость.

По результатам изучения заявления, приложенных к нему документов и материалов дела судебная коллегия надзорной инстанции пришла к следующему выводу.

При принятии обжалуемых судебных актов суды исходили из установленных обстоятельств дела, подтвержденных сторонами доказательствами, которые свидетельствуют об инвестиционном характере условий спорных договоров.

Поскольку договоры являются инвестиционными, отношения между обществом и физическими лицами по передаче права, принадлежащего ему по договору, также носят инвестиционный характер, и не свидетельствуют о реализации товаров (работ, услуг) по смыслу положений подпункта 4 пункта 3 статьи 39, подпункта 1 пункта 2 статьи 146, подпункта 1 пункта 1 статьи 248 Налогового кодекса Российской Федерации.

Доводы инспекции, направленные на переоценку фактических обстоятельств дела, не опровергают выводы судов и не свидетельствуют о нарушении судами норм права либо единообразия в их толковании и применении, в связи с чем оснований для передачи дела в Президиум Высшего Арбитражного Суда Российской Федерации не усматривается.»

Таким образом, ВАС РФ в указанном определении поддержал позицию судов, в соответствии с которой поступления от участников долевого строительства по договорам долевого участия не подлежат переквалификации в поступления по договорам подряда независимо от того, как застройщик осуществлял строительство — подрядным способом (путем заключения договора подряда) или хозяйственным (осуществлял строительство сам).

(Решение рассматривалось в период, когда в НК РФ не было подпункта 23.1 НК РФ, освобождающего от уплаты НДС услуг застройщика, тем не менее, судами была высказана именно указанная выше правовая позиция в пользу налогоплательщиков.)

Аналогичная позиция в решении Федеральной налоговой службы от 20 апреля 2015 г. N 264 (имеется в системе «Гарант») при рассмотрении жалобы налогоплательщика по результатам проверки — в процессе проверки нижестоящий налоговый орган предпринял также попытку переквалификации поступлений от дольщиков в поступления по договорам подряда с доначислением НДС. Вышестоящим налоговым органом решение нижестоящего налогового органа было отменено, указано на следующее:

«Инспекция не отрицает, что Общество заключает договоры участия в долевом строительстве и осуществляет свою деятельность застройщика в соответствии с Законом N 214-ФЗ. Подпункт 23.1 пункта 3 статьи 149 НК РФ не содержит каких-либо ограничений на его применение в зависимости от видов услуг застройщика: являются ли данные услуги подрядными или посредническими. Данной нормой также не предусмотрено каких-либо ограничений на применение освобождения от налогообложения в случае, если вознаграждение организации за выполнение функций застройщика в договоре не выделено.»

То есть до 2015г. этот вывод казался более-менее устоявшимся.

3. В 2014г. Высшим Арбитражным судом РФ было принято постановление Пленума Высшего Арбитражного Суда РФ от 30 мая 2014 г. N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость»

В пункте 22 постановления указано следующее:

«22. На основании абзаца первого пункта 6 статьи 171 НК РФ вычетам подлежат, в частности, суммы налога, предъявленные налогоплательщику подрядными организациями (застройщиками или техническими заказчиками) при проведении ими капитального строительства основных средств.

При толковании этой нормы судам следует учитывать, что исходя из ее содержания возникновение у налогоплательщика, являющегося инвестором, права на налоговый вычет не зависит от того, в каком порядке осуществляются расчеты за выполнение подрядных работ и, соответственно, кто предъявил ему к уплате упомянутые суммы — непосредственно подрядная организация или застройщик (технический заказчик).

Вместе с тем в целях применения положений главы 21 Кодекса во взаимоотношениях с инвестором застройщика (технического заказчика), не выполняющего одновременно функции подрядчика, надлежит квалифицировать в качестве посредника и применять к нему правила пункта 1 статьи 156 НК РФ.»

Указанный пункт был посвящен не вопросу налогообложения застройщика, а иному вопросу — вопросу применения вычетов по НДС у инвестора. Однако ВАС РФ в том числе отметил, что застройщик в отношениях с инвестором выполняет функции посредника.

Налоговые органы использовали эту формулировку для повторных попыток переквалификации поступлений от участников долевого строительства в поступления по договорам подряда с доначислением НДС.

При рассмотрении дел в 2017-2020 г. такие попытки налоговых органов фактически были поддержаны Арбитражными судами и косвенно Судебной коллегией по экономическим спорам Верховного суда РФ:

— дело NА19-26938/2018 ООО «Ленское строительное управление» против Межрайонной инспекции Федеральной налоговой службы N 13 по Иркутской области

— дело N N А19-26081/2018 ООО «СибГрадСтрой против Инспекции Федеральной налоговой службы по Октябрьскому округу г. Иркутска

— дело N А71-3163/2018- АО «Можгинское строительное объединение» против Инспекции Федеральной налоговой службы по Межрайонной инспекции Федеральной налоговой службы N 7 по Удмуртской Республике

Выдержка из решения Решения Арбитражного суда Иркутской области от 24 июля 2021 г. по делу N А19-26081/2018:

«Как следует из материалов дела, проверкой установлено, что в проверяемом периоде Общество осуществляло строительство жилых домов путем заключения Муниципальным контрактов на участие в долевом строительстве многоквартирного дома, договорами участия в долевом строительстве, заключенными с Администрацией Шелеховского городского поселения, Администрацией Магистральнинского городского поселения, и физическими лицами и иными участниками.

Оплата услуг застройщика в цене контрактов налогоплательщиком не выделялась.

Все полученные средства участников долевого строительства (вся сумма контракта на строительство жилых домов) ООО «СибГрадСтрой» были квалифицированы как выручка за оказанные услуги застройщика, и были учтены в целях налогообложения НДС как операции, освобождаемые от налогообложения в соответствии с подпунктом 23.1 НК РФ.

В рамках исполнения муниципальных контрактов, договоров участия в долевом строительстве Общество осуществляло строительство жилых домов, с привлечением третьих лиц (подрядные организации) для выполнения отдельных работ.

Тем самым Общество осуществляло строительство объектов по муниципальным контрактам, договорам участия в долевом строительстве, приняв на себя одновременно обязательства по исполнению функций застройщика, заказчика и генерального подрядчика. То есть в рамках исполнения муниципальных контрактов, договоров участия в долевом строительстве ООО «СибГрадСтрой», будучи генподрядчиком, выполняло работы по строительству жилых домов, результат которых по окончании строительства был передан участникам долевого строительства

В случае если застройщик выполняет строительно-монтажные работы своими силами или своими силами с привлечением подрядных (субподрядных) организаций, т.е. совмещает функции застройщика и генерального подрядчика, то необходимо учитывать следующее.

В соответствии со статьей 1 Федерального закона от 30.12.2014 N 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (далее — Закона N 214-ФЗ) деятельность застройщиков по привлечению денежных средств граждан и юридических лиц долевого строительств многоквартирных домов и иных объектов недвижимости, за исключением объектов производственного назначения, на основании договора участия в долевом строительстве не является инвестиционной.

Закон N 214-ФЗ, определяя права и обязанности участников правоотношений в рамках договора участия в долевом строительстве, не ограничивает застройщиков в объеме принимаемых на себя обязательств и перечне тех работ, услуг, которые застройщик вправе выполнить (оказать) своими силами, определяя главную цель — построить (создать) многоквартирный дом и (или) иной объект недвижимости и передать соответствующий объект долевого строительства участнику долевого строительства.

Учитывая вышеизложенное, в рамках договора участия в долевом строительстве застройщик может либо выступать только организатором строительства, не участвуя непосредственно в процессе строительства, либо взять на себя функции по возведению объекта долевого строительства собственными силами или собственными силами с привлечением подрядных организаций (в роли генерального подрядчика).

В случае если застройщик выполняет строительно-монтажные работы своими силами или своими силами с привлечением подрядных (субподрядных) организаций, т.е. совмещает функции застройщика и генерального подрядчика, то необходимо учитывать следующее.

В соответствии с пунктом 1 статьи 702 Гражданского кодекса РФ (далее — ГК РФ) по договору подряда одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его.

Согласно статье 706 ГК РФ, если из закона или договора подряда не вытекает обязанность подрядчика выполнить предусмотренную в договоре работу лично, подрядчик вправе привлечь к исполнению своих обязательств других лиц (субподрядчиков). В этом случае подрядчик выступает в роли генерального подрядчика.

Согласно пункту 1 статьи 740 ГК РФ по договору строительного подряда подрядчик обязуется в установленный договором срок построить по заданию заказчика определенный объект либо выполнить иные строительные работы, а заказчик обязуется создать подрядчику необходимые условия для выполнения работ, принять их результат и уплатить обусловленную цену. Исходя из положений пунктов 2 и 3 статьи 706 ГК РФ, генеральный подрядчик несет всю ответственность перед заказчиком за результат работ (в том числе и выполненных подрядчиками).

Учитывая вышеизложенное, в рамках договора участия в долевом строительстве застройщик может выступать либо только организатором строительства, не участвуя непосредственно в процессе строительства, либо взять на себя функции по возведению объекта долевого строительства собственными силами или с привлечением подрядных организаций.

В рассматриваемом случае действия ООО «СибГрадСтрой», связанные с выполнением строительных работ по возведению многоквартирного жилого дома собственными силами и с привлечением подрядных организаций, имеют материальное выражение и не могут быть потреблены участниками в долевом строительстве в процессе выполнения работ, а, следовательно, являются объектом налогообложения в виде реализации работ.

При изложенных обстоятельствах, суд полагает, что, денежные средства, полученные ООО «СибГрадСтрой», являющимся генеральным подрядчиком при строительстве жилых домов, по муниципальным контрактам, договорам участия в долевом строительстве правомерно учтены налоговым органом в целях налогообложения по налогу на добавленную стоимость, как выручка от реализации строительных работ.»

Указанная судебная практика свидетельствует о принципиальном изменении подходов в правоприменительной практике:

2008г., ВАС РФ – застройщик имеет право на льготу по НДС в отношении услуг застройщика независимо от способа строительства дома

2018-2020г. – если застройщик осуществляет строительством сам и/или с привлечением субподрядчиков, все поступления от дольщиков переквалифицируются в авансы по договору подряда с доначислением НДС.

В качестве критериев для переквалификации поступлении от участников долевого строительства в авансы по подряду на строительство жилья судебная практика использует по сути два критерия:

— является ли застройщик посредником между дольщиками и ген.подрядчиком/тех заказчиком или нет (скорее формальный критерий).

Основание — пункт 22 постановления Пленума Высшего Арбитражного Суда РФ от 30 мая 2014 г. N 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость», в котором застройщик указывается в качестве исключительно посредника между участниками долевого строительства и генеральным подрядчиком/тех.заказчиком.

— осуществляет ли застройщик строительство многоквартирного дома или нет (скорее критерий по существу).

Налоговый риск в случае применения новых подходов к застройщику – переквалификация всей суммы поступлений по договорам долевого участия в авансы по договору подряда на строительство жилья с 1. доначислением НДС на всю сумму поступлений от участников долевого строительства; 2. одновременно с правом застройщика принять к вычету НДС, предъявленный поставщиками/подрядчиками по операциям строительства дома.

!!! Судебная практика поддержала именно такой путь – не доначисление НДС на сумму СМР, выполненных застройщиком, а полная переквалификация всех поступлений застройщика по договорам долевого участия в поступления по договорам подряда с доначислением НДС на всю сумм + право принять к вычету НДС «входящий» по этой деятельности (право принять НДС к вычету при переквалификации операций подтверждено в Постановлении Президиума ВАС РФ от 25.06.2013 № 1001/13 по делу № А40-29743/12-140-143, а также из принципа достоверного определения объёма налогового обязательства — пока считаем за аксиому наличие этого права, здесь обсуждать не будем. ).

По сути это такой своеобразный способ очень жестко «убить» льготу по НДС в отношении жилья.

Это ключевое отличие от позиций, которые в том числе и ранее высказывал Минфин РФ — обложении НДС только суммы СМР, выполненных застройщиком своими силами (письмо Минфина РФ от 1 июня 2015 г. N 03-07-10/31550)

Причем необходимо учитывать, что в приведенных арбитражных делах застройщики не осуществляли строительства объекта полностью, во всех случаях суды указывают, что застройщик привлекал и подрядчиков также:

— в делах №А19-26938/2018 и №А19-26081/2018 объем привлеченных подрядчиков не указан;

— в деле №А71-3163/2018 суды указали, что объем работ подрядчиков составлял от 5% до27% от стоимости дома

Тем не менее, доначисления НДС были произведены на всю сумму поступлений от участников долевого строительства.

С учётом этого можно выделить 3 варианта:

1. Застройщик –«чистый» посредник.

Застройщик заключает договоры долевого участия, к строительству дома не имеет никакого отношения, с точки зрения строительства дома — у застройщика 2 договора:

— договор генерального подряда с генеральным подрядчиком на строительство всего дома;

— договор на осуществление функций технического заказчика с техническим заказчиком в отношении строящегося дома;

(либо 1 смешанный договор, включающий оба договора с одним лицом, выполняющим функции генерального подрядчика и заказчика)

В этом случае застройщик имеет право на льготу по НДС в отношении услуг застройщика, риск переквалификации поступлений по договорам долевого участия в авансы по договору подряда минимальный.

2. Застройщик – осуществляет строительство дома собственными силами

Максимальный налоговый риск – поступления по договорам долевого участия будут переквалифицированы в авансы по договорам подряда с доначисление НДС на всю сумму поступлений.

3. Любая ситуация между этими полюсами — серая зона, в которой существует риск доначисления НДС, поскольку четкого критерия — когда застройщик перестаёт быть «чистым» посредником, какой объем СМР является критичным для переквалификации — не существует:

— если у застройщика нет генподрядчика, а есть 50 подрядчиков — он посредник или нет?

— если у застройщика есть строительные рабочие, которые выполняю отдельные функции на строительной площадке (вспомогательные рабочие) — он посредник или нет?

— если застройщик осуществляет небольшую часть СМР собственными силами (например, 5-10% от общей стоимости дома), а остальное делает генподрядчик?

Оба критерия – и «посредник или нет», и «осуществление СМР или нет» — в действительности достаточно размытые.

Соответственно избежать риска полностью, можно только реализовав максимальный вариант – застройщик только посредник, к СМР не имеет отношения ни в каком виде.

Выстрелит это ружье или нет?

На мой взгляд, такой вариант доначислений застройщикам лишен нормативного основания — в буквальном тексте Налогового кодекса РФ, как и в 214-ФЗ требования «чистый посредник» нет.

Так же буквально в НК РФ я не могу увидеть нормы, которая бы обязывала исчислять НДС с суммы СМР, выполненной застройщиками своими силами — сложно назвать строительство дома для участников долевого строительства СМРом для собственных нужд (подпункт 3 пункта 1 ст. 146 НК РФ)

Тем более чудесной представляется переквалификация всех договоров долевого участия застройщика в подряд только по причине наличия СМР в деятельности застройщика — квалификация договора скорее зависит от структуры прав и обязанностей, а не от того, как одна из сторон исполняла свою обязанность по строительству дома. Тем более, мы вроде бы имеем устоявшийся цивилистический консенсус о том, что договор долевого участия – это договор купли-продажи будущей недвижимой вещи, откуда здесь подряд.

В общем, ни формально-юридической, ни экономической логики, на мой взгляд, в таких подходах нет.

Но так же было и с кампанией «определение фин. результата по объекту в целом\поквартирно» — ни формальных оснований, ни экономической логики в требовании определения финансового результата по каждой квартире с одновременным запретом принять к учёту убыток по убыточным квартирам тоже не было. Тем не менее, состоялось достаточное количество решений против застройщиков, и потребовалось вмешательство Верховного суда РФ.

Возможна ли такая кампания? Я думаю, да. Застройщики – лакомый объект для атаки. Застройщики, по моим совершенно субъективным ощущениям, вторая отрасль РФ после добычи природных ресурсов (газа\нефти\металлов) Это, по большому счёту, застывшая нефть – деньги от добычи природных ресурсов кормят страну и превращаются в поля новостроек.

С другой стороны, по этой же причине застройщики в целом, как отрасль, вполне себе зубастые и влиятельные, и способны влиять на принятие решений на самом высшем уровне. (Следы этих зубов были видны внимательному наблюдателю в рамках предыдущей кампании «определение фин. результата по объекту в целом\поквартирно».) Какие-нибудь лидеры из ТОП-10, которые строят миллионы квадратов год — им доначисления НДС по такой схеме могут вылиться в миллиарды, и никто из них так просто не сдастся.

Ну и понятно, что всё это стабильности и предсказуемости правилам игры нисколько не добавляет. Возможно, будет весёлая юридическая кровища и адреналин.

Вопрос про НДС

Представьте, что организация-застройщик строит жилой многоквартирный дом. В этом доме есть нежилые помещения, а денежные средства для строительства привлекаются по договорам долевого участия.

После того, как дом построен, кроме жилых площадей по договорам застройщик передаёт и «внеквартирные кладовые помещения» участникам долевого строительства. Эти помещения проходят по договору как подвал и предназначены для личного пользования.

Налогом на добавленную стоимость не облагаются услуги застройщика на основании договора участия в долевом строительстве, который заключили согласно Федеральному закону от 30.12.2004 N 214-ФЗ (пп. 23.1 п. 3 ст. 149 НК РФ).

Исключение составляют услуги застройщика, которые он оказывает при строительстве объектов производственного назначения. Такие услуги облагаются НДС. К объектам производственного назначения относятся объекты, предназначенные для использования в производстве товаров, выполнении работ, оказании услуг.

Заметим, что не облагаются налогом услуги именно застройщика, то есть владельца земельных участков на праве аренды или собственности.

Объект долевого строительства – жилое или нежилое помещение, общее имущество в многоквартирном доме. Их передают участнику долевого строительства после получения разрешения на ввод в эксплуатацию многоквартирного дома. Такие помещения входят в состав многоквартирного дома, который строится с привлечением денежных средств участника долевого строительства (п. 2 ст. 2 N 214-ФЗ).

При банкротстве застройщика ЖСК обязан принять дольщиков

144920

Что изменилось в налогообложении застройщиков по ДДУ

В соответствии с подп. 23.1 п. 3 ст. 149 НК РФ не подлежат налогообложению (освобождаются от налогообложения) на территории Российской Федерации следующие операции: услуги застройщика на основании ДДУ, заключенного в соответствии с Федеральным законом от 30 декабря 2004 года № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (за исключением услуг застройщика, оказываемых при строительстве объектов производственного назначения). К объектам производственного назначения в целях настоящего подпункта относятся объекты, предназначенные для использования в производстве товаров (выполнении работ, оказании услуг).

На основании этого отношения сторон по договору долевого строительства рассматривались как инвестиционные отношения, а поступающие от дольщиков деньги по ДДУ не включались в облагаемый НДС оборот. В налоговую базу по НДС (впрочем, как и по налогу на прибыль) попадала только экономия по результатам строительства в виде разницы между суммой поступивших застройщику средств дольщиков и затратами на строительство помещений, передаваемых этим дольщикам.

В нашем случае проектом предусмотрено строительство апартаментов, машино-мест и индивидуальных кладовых, что является нежилыми помещениями непроизводственного назначения. Следовательно, услуги застройщикам при их реализации по ДДУ освобождаются от уплаты НДС. Однако средства участников долевого строительства, размещенные на счетах эскроу, являются собственностью дольщика, а не застройщика. Распоряжаться находящимися на эскроу-счетах средствами для целей строительства застройщик не может, поэтому в данной трактовке он не рассматривается как посредник.

Отношения между застройщиком и дольщиком уже не могут носить инвестиционный характер, поскольку при аккумулировании денежных средств на счетах эскроу до момента ввода дома в эксплуатацию исчезает сама суть инвестиций в долевое строительство. Тем самым ставится под сомнение возможность определения финансового результата в виде экономии.

В Письме Минфина РФ от 22 января 2021 года № 03-07-07/3382 по данному вопросу разъясняется лишь следующее: «Сообщаем, что вопрос определения стоимости вышеуказанных услуг, плата за которые поступает со счетов эскроу, кодексом не регулируется». В связи с этим остается неясным подход налоговых органов к определению налогооблагаемой базы застройщика при реализации посредством ДДУ апартаментов, машино-мест и кладовых (нежилые помещения непроизводственного назначения для личного пользования граждан) при условии расчетов через счета эскроу. В данном случае речь идет об увеличении налоговой нагрузки по НДС в размере порядка 146 млн руб., что является существенным для проекта.

В целях налогообложения прибыли и бухгалтерского учета выручка застройщика определяется исходя из стоимости объекта долевого строительства, указанной в договоре. В целях исчисления НДС по нежилым объектам налоговая база также определяется исходя из стоимости объекта. При этом в целях налогообложения прибыли расходы на строительство уменьшают налоговую базу по налогу на прибыль.

Налог на прибыль

В целях налогообложения прибыли не учитывается имущество, полученное налогоплательщиком в рамках целевого финансирования (подп. 14 п. 1 ст. 251 НК РФ). Так, в частности, к средствам целевого финансирования относится имущество в виде аккумулированных на счетах организации-застройщика средств дольщиков и (или) инвесторов (абзац тринадцатый подп. 14 п. 1 ст. 251 НК РФ).

При использовании в долевом строительстве счетов эскроу денежные средства дольщиков аккумулируются на специальных счетах дольщиков в банке (ч. 1, 2 ст. 15.5 Федерального закона от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации», далее – Закон № 214-ФЗ, ст. 860.7 ГК РФ). В связи с этим, исходя из прямого прочтения абзаца тринадцатого подп. 14 п. 1 ст. 251 НК РФ, полагаем, что денежные средства дольщиков, находящиеся в уполномоченном банке на счетах эскроу (не на счетах организации-застройщика), не могут признаваться в целях налогообложения прибыли средствами целевого финансирования. По нашему мнению, этот довод подтверждается и тем, что при привлечении средств дольщиков с использованием счетов эскроу требования, предусмотренные ст. 18–18.2 Закона № 214-ФЗ, не применяются (ч. 4 ст. 15.4 Закона № 214-ФЗ).

Иных норм, позволяющих не включать в доходы денежные средства, поступающие в оплату стоимости построенных объектов по договору долевого строительства, положения ст. 251 НК РФ не содержат. Поскольку специальных норм по учету доходов и расходов для застройщиков гл. 25 НК РФ не установлено, то доходы и расходы застройщику необходимо учитывать в общеустановленном порядке.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах (п. 2 ст. 249 НК РФ). Согласно ч. 1 ст. 5 Закона № 214-ФЗ стоимость услуг застройщика в цене договора с 30 июля 2021 года не выделяется. В связи с этим полагаем, что доход застройщика должен определяться исходя из стоимости объекта строительства, определенной в договоре (без учета НДС), на дату передачи готового объекта строительства дольщику по акту приемки-передачи (п. 1 ст. 248, п. 3 ст. 271 НК РФ). Одновременно в расходах учитывается налоговая себестоимость объекта строительства, сформированная из прямых расходов застройщика (ст. 318, 319 НК РФ). Положения п. 17 ст. 270 НК РФ в данном случае не применяются.

НДС

Объектом налогообложения НДС признаются операции по реализации товаров (работ, услуг) на территории РФ, а также передача имущественных прав (подп. 1 п. 1 ст. 146 НК РФ). Реализацией товаров, работ или услуг признается, соответственно, передача права собственности на товары, результаты выполненных работ одним лицом для другого лица, оказание услуг одним лицом другому лицу (п. 1 ст. 39 НК РФ).

При определении налоговой базы выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами (п. 2 ст. 153 НК РФ). Налоговая база при реализации налогоплательщиком товаров (работ, услуг) в общем случае определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 105.3 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога (п. 1 ст. 154 НК РФ).

Каких-либо особенностей для застройщиков положения ст. 153, 154 НК РФ не устанавливают. Так как в цене ДДУ вознаграждение застройщика не выделяется и вся стоимость объекта формирует доход застройщика, то, полагаем, налоговая база по НДС должна определяться застройщиком на дату подписания акта приемки-передачи построенного объекта (п. 16 ст. 167 НК РФ) как стоимость объекта, указанная в договоре.

При этом реализация жилых домов, жилых помещений, а также долей в них не облагается НДС (подп. 22 п. 3 ст. 149 НК РФ). В Письме от 11.09.2018 № 03-07-07/64777 (исходя из совокупности положений НК РФ и ЖК РФ) представители Минфина России сделали вывод, что освобождение от налогообложения НДС, предусмотренное подп. 22 п. 3 ст. 149 НК РФ, применяется при осуществлении операций по реализации указанных в ЖК РФ жилых помещений, пригодных для постоянного проживания граждан. В случае реализации жилых помещений (апартаментов), предназначенных для временного проживания (без права на постоянную регистрацию), вышеуказанное освобождение от налогообложения НДС не применяется и, соответственно, операции по реализации таких жилых помещений (апартаментов) подлежат налогообложению НДС в общем порядке. Из приведенной позиции финансового ведомства можно заключить, что в случае если апартаменты предназначены для постоянного проживания граждан (где имеется право на постоянную регистрацию по месту жительства), то их реализация не облагается НДС. Если же апартаменты являются гостиницей, то освобождение от НДС не применяется.

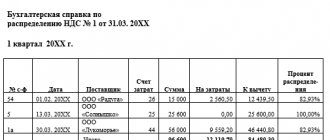

В случае если налогоплательщиком осуществляются операции, подлежащие налогообложению, и операции, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии с положениями ст. 149 НК РФ, налогоплательщик обязан вести раздельный учет таких операций (п. 4 ст. 149 НК РФ). Каких-то иных разъяснений уполномоченных органов о порядке определения налоговых обязательств застройщиками при привлечении средств дольщиков с использованием счетов эскроу нет.

Бухгалтерский учет

Поскольку денежные средства дольщиков на расчетный счет застройщика до окончания строительства не поступают и не находятся под его контролем, то активом они не являются. Поэтому учет денежных средств, поступивших на счета эскроу, необходимо вести за балансом по каждому ДДУ (например, на счете 008 «Обеспечения обязательств и платежей полученные»). Выручка определяется исходя из цены, установленной договором между организацией и дольщиком (п. 6, 6.1 ПБУ 9/99). Поэтому в данном случае выручка будет определяться на дату подписания акта приемки-передачи объекта строительства в размере стоимости переданного объекта, установленной в договоре (п. 12 ПБУ 9/99). Расходы на строительство собираются в общем случае на счете счета 08 «Вложения во внеоборотные активы» (п. 2.3 Письма Минфина России от 30.12.1993 № 160, Письмо Минфина РФ от 18.05.2006 № 07-05-03/02).

Согласно подп. 23.1 п. 3 ст. 149 НК РФ не подлежат обложению НДС (освобождаются от обложения НДС) на территории РФ услуги застройщика на основании договора участия в долевом строительстве, заключенного в соответствии с Федеральным законом от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации». Исключение составляют услуги застройщика, оказываемые при строительстве объектов производственного назначения. К объектам производственного назначения в целях указанного подпункта относятся объекты, предназначенные для использования в производстве товаров (выполнении работ, оказании услуг).

Согласно позиции Минфина России и ФНС России если договором долевого участия в строительстве предусмотрена передача нежилых помещений, не входящих в общее имущество многоквартирного дома и предназначенных для производства товаров (выполнения работ, оказания услуг), то услуги застройщика не освобождаются от НДС. Также есть разъяснения Минфина России, согласно которым если объектами долевого строительства являются нежилые помещения в составе многоквартирного дома, то услуги застройщика освобождаются от НДС при условии, что эти помещения не признаются объектами производственного назначения.

В то же время есть судебные акты, в том числе Определение Верховного суда РФ (приведено в п. 10 Обзора правовых позиций, направленного Письмом ФНС России от 23.12.2016 № СА-4-7/[email protected] нижестоящим налоговым органам для использования в работе), с выводом о том, что застройщики многоквартирных жилых домов вправе воспользоваться освобождением от НДС независимо от наличия в них нежилых помещений. Наше мнение совпадает с судебной практикой: многоквартирный дом (как здание в целом) является объектом непроизводственного (жилого) назначения независимо от наличия в нем нежилых помещений. Данные выводы содержатся в Определении Верховного суда Российской Федерации от 21.09.2016 № 302-КГ16-11410 по делу № А78-10467/2015 (ООО «Тантал» против Межрайонной инспекции Федеральной налоговой службы № 2 по г. Чите).

Таким образом, услуги застройщика по ДДУ при реализации апартаментов, машино-мест и индивидуальных кладовых освобождены от уплаты НДС. При условии, что речь идет о построении многоквартирного жилого дома. Использование счетов эскроу на налоговую нагрузку не влияет.

Как экономят НДС субъекты инвестиционно-строительной деятельности

В ходе встречи обсуждались вопросы налогообложения субъектов инвестиционно-строительной деятельности. В частности, освещались методы формирования первоначальной стоимости объектов, варианты передачи затрат на строительство инвестору, а также способы включения в состав капитальных вложений расходов, возникших до получения разрешения на строительство. Кроме того, на семинаре разъяснялись особенности налогообложения при совмещении нескольких строительных функций в одном юрлице, например заказчика и застройщика.

Некоторые виды затрат застройщик может сразу включить в состав прочих расходов

Людмила Хабарова начала с основных понятий и терминов, используемых в инвестиционно-строительной деятельности. Ведущая напомнила, что застройщик – это лицо, которое имеет право собственности на землю и разрешение на строительство (п. 16 ст. 1, ст. 51, 53 Градостроительного кодекса РФ). При этом застройщик может уполномочить заказчика выполнять часть его функций. Застройщик может сам являться балансодержателем объекта либо после окончания строительства передать его инвестору.

Ведущая семинара отметила, что на налоговые обязательства застройщика прямое влияние оказывает избранный им порядок учета и перечень расходов. Тех, которые возникают как в процессе строительства, так и после его окончания.

В частности, затраты по переносу не принадлежащих ему линий коммуникаций застройщик учесть может, но только в первоначальной стоимости объекта (письма Минфина России от 25.01.10 № 03-03-06/1/18, от 28.05.08 № 03-03-06/1/338). Аналогичное мнение чиновники высказывали и по поводу арендной платы за земельный участок, на котором строится объект (письмо от 11.08.08 № 03-03-06/1/452). Однако по мнению некоторых судов такие расходы можно списать единовременно на основании подпункта 10 пункта 1 статьи 264 НК РФ (постановление Федерального арбитражного суда Центрального округа от 25.11.08 № А09-6949/06-31). Что с налоговой точки зрения выгоднее из-за более раннего списания расходов.

Также не увеличивают первоначальную стоимость объекта проценты по кредитам и займам (письма Минфина России от 28.06.13 № 03-03-06/1/24671, от 11.06.13 № 03-03-06/1/21757). Однако у застройщика имеется возможность включить суммы банковских комиссий в первоначальную стоимость недвижимости (письмо Минфина России от 24.09.08 № 03-03-06/1/544). Главное – чтобы затраты в виде комиссионных вознаграждений не были выражены в процентном отношении, установленном заранее. Поскольку такие расходы признаются процентами и нормируются в соответствии с положениями статьи 269 НК РФ (письмо Минфина России от 05.12.08 № 03-03-06/1/673). Не увеличивает первоначальную стоимость и плата за подключение недвижимости к сетям инженерно-технического обеспечения (письма Минфина России от 18.07.13 № 03-03-06/1/28181, УФНС по г. Москве от 07.08.12 № 16-15/[email protected], постановление Федерального арбитражного суда Московского округа от 15.04.13 № А40-70325/12-20-390).

Что касается расходов, возникающих уже после окончания строительства, то, к примеру, затраты на уплату государственной пошлины за регистрацию объекта недвижимости и сделок с ним можно классифицировать как прочие расходы (подп. 1 п. 1 ст. 264 НК РФ, письмо Минфина России от 22.01.08 № 03-03-06/1/42). Кроме того, плата за подключение недвижимости к сетям инженерно-технического обеспечения не увеличивает первоначальную стоимость объекта, а учитывается в прочих расходах (подп. 49 п. 1 ст. 264 НК РФ, письма Минфина России от 18.07.13 № 03-03-06/1/28181, УФНС по г. Москве от 07.08.12 № 16-15/[email protected], постановление Федерального арбитражного суда Московского округа от 15.04.13 № А40-70325/12-20-390).

Ведущая обратила внимание и на затраты, связанные с обременением строительства. Зачастую инвестор помимо строительства самого объекта обязывает застройщика возвести инфраструктуру в непосредственной близости от здания. Тем не менее если обременения включены в смету, указаны в проектной документации и фигурируют в самом контракте, то у застройщика есть все основания считать, что это затраты, связанные со строительством. К тому же, по мнению Минфина России, затраты, связанные с обременением строительства, включаются в налоговые расходы (письмо от 12.03.09 № 03-03-06/1/131).

В ходе встречи у слушателей возникли вопросы:

– Можно ли учесть затраты на строительство после получения разрешения на ввод объекта в эксплуатацию?

– Да, в случае если эти затраты были отражены в сводном сметном расчете. Иначе это расходы застройщика, не учитываемые в целях налогообложения.

– Как поступить, если не сформирована полная первоначальная стоимость объекта по причине отсутствия документов, при этом имеется разрешение на ввод объекта в эксплуатацию?

– Оформите неучтенную сумму специальным актом. Правда, впоследствии застройщику придется уточнить первоначальную стоимость объекта.

– Можно ли учесть в расходах пуско-наладочные работы после получения разрешения на ввод?

– Да, если объект не введен в эксплуатацию. После ввода в эксплуатацию пуско-наладочные работы можно отразить как модернизацию (п. 2 ст. 257 НК РФ) или как прочие расходы (подп. 49 п. 1 ст. 264 НК РФ).

Передача функций по контролю и надзору техническому заказчику позволит сэкономить НДС

В ходе семинара Людмила Хабарова обратила внимание на ситуацию, когда заказчик и застройщик – разные юрлица. Функции заказчика можно условно разделить на две группы. Первая – действия, которые предшествуют началу строительства. Это, к примеру, получение разрешения на строительство, подготовка данных для разработки проектной документации, организация экспертизы проектно-сметной документации, оформление документов на вырубку и пересадку деревьев, очистка территории от мешающих строительству объектов.

Вторая группа – мероприятия по техническому контролю и надзору за ходом строительства. К таким функциям относятся, в частности, утверждение графика выполнения работ, проверка наличия необходимых разрешений и сертификатов у исполнителей работ и поставщиков материалов, освидетельствование скрытых работ и промежуточная приемка ответственных конструкций, принятие от подрядчика законченных работ, организация шефмонтажных и пусконаладочных работ.

С налоговой точки зрения для застройщика выгоднее не брать на себя большинство функций заказчика, а передать их дружественной компании на упрощенке. Тогда основная часть дохода будет облагаться налогом по льготным ставкам в размере 6 или 15 процентов. К тому же компании на УСН не являются плательщиками НДС (п. 2 ст. 346.11 НК РФ). В случае же передачи функций контроля и надзора речь идет только о техническом заказчике. Опять же услуги технического заказчика не облагаются НДС (подп. 30 п. 3 ст. 149 НК РФ).

Выступающая отметила, что услуги заказчика включаются в стоимость строительства. При этом в договоре фиксируется перечень услуг, периодичность представления отчетности, а также указывается сторона сделки, которая ведет учет затрат на строительство. На практике очень широко используется передача затрат от заказчика застройщику с помощью авизо (официальное извещение об изменении в состоянии расчетов). Для снижения налоговых рисков к авизо можно приложить сводную ведомость затрат на строительство и сводные счета-фактуры по НДС, полученные от подрядчиков. Эти документы будут являться основанием для передачи затрат на строительство застройщику.

Нежилые объекты не облагаются НДС в рамках договора долевого участия

Людмила Хабарова акцентировала внимание на том, что применение льготы, предусматривающей освобождение от НДС услуг застройщика по договору долевого участия (подп. 23.1 п. 3 ст. 149 НК РФ), вызывает немало споров с проверяющими. Так как действие данной льготы не распространяется на строительство производственных объектов.

Поэтому при возведении жилых и нежилых помещений НДС не облагается только передача части доли жилого помещения в общей площади объекта (письмо ФНС России от 16.07.12 № ЕД-4-3/[email protected]). Более того, если после завершения строительства сумма средств, полученная застройщиком от каждого дольщика, превышает затраты по переданной части объекта, то превышение не освобождается от налогообложения (письмо Минфина России от 03.07.12 № 03-07-10/15).

К примеру, организация строит жилой дом в рамках Федерального закона от 30.12.04 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов», первые три этажа которого – гаражи и машиноместа. Если застройщик оказывает услуги по строительству такой нежилой недвижимости в рамках договора долевого участия, передача их инвестору не включается в налоговую базу по НДС. При этом застройщик может и отказаться от льготы, чтобы воспользоваться правом на налоговый вычет (письмо Минфина России от 15.03.12 № 03-07-10/05).

Другое дело, если нежилые помещения возводятся в рамках отдельного инвестиционного контракта. Тогда реализация данных объектов будет облагаться НДС.

Льгота по НДС при эскроу должна сохраниться!

Российские застройщики продолжают испытывать на себе прелести «жизни в эпоху перемен». И пока руководство ищет общий язык с банками по проектному финансированию, а специалисты отделов продаж объясняют дольщикам, что такое эскроу-счета, бухгалтерия и финансисты пытаются понять, как новые реалии повлияют на налоговую нагрузку компании.

Особую дискуссию в настоящий момент вызывает наиболее чувствительный для застройщиков вопрос обложения долевого строительства налогом на добавленную стоимость (НДС).

После реформирования системы финансирования строительства жилья в профессиональном сообществе начали появляться мнения, что застройщик теряет право на применяемую ранее льготу по НДС в связи с тем, что деньги дольщиков теперь поступают на счета эскроу.

Поскольку разъяснительных документов в этой части ни от налоговых органов, ни от профильного министерства пока не поступило, компании и эксперты самостоятельно пробуют разобраться в том, изменится ли порядок налогообложения деятельности застройщика в связи с переходом на проектное финансирование и повлечет ли это увеличение его налогового бремени.

Эксперты компании ECCON GROUP Ольга Гаращенко и Наталья Бровкина уверены, что несмотря на изменение схемы финансирования долевого строительства, льготы по НДС у застройщика должны сохраниться.

В ином случае нарушается баланс интересов участников рынка и возникает перекос в сторону реализации готового жилья, которое, как известно, не облагается НДС на основании пп. 22 п. 3 ст. 149 Налогового кодекса РФ.

Если аналогичная норма для продажи жилой недвижимости в долевом строительстве будет убрана, то застройщики, привлекающие средства дольщиков на эскроу-счета, будут поставлены в ущемленное положение. А это недопустимо с точки зрения общих принципов исчисления налогов – именно так в свое время и возникла «долевая» льгота по НДС. Ведь налогообложение не может зависеть от юридической формы сделки, будь то договор купли-продажи или договор участия в долевом строительстве (ДДУ).

При этом специалисты ECCON GROUP провели анализ обновленного законодательства, ряда нормативных документов и писем и убедились, что текущая редакция Налогового кодекса РФ не препятствует застройщику в использовании освобождения от НДС для долевого строительства.

Напомним, что застройщики при передаче дольщикам построенных квартир или машино-мест в многоквартирных домах не облагали их НДС на основании льготы, предусмотренной пп. 23.1 п. 3 ст. 149 НК РФ. По нежилым помещениям производственного назначения НДС подлежал уплате с суммы разницы между полученными средствами от инвесторов и фактическими затратами на строительство соответствующих помещений, то есть с так называемой «экономии по окончании строительства».

Применение данной льготы предполагает освобождение от налогообложения НДС «услуг застройщика на основании ДДУ».

В ранее действующей редакции Федерального закона от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» услуги застройщика упоминались в двух нормах:

- в п. 1 ст. 5 – в контексте того, что цена ДДУ может включать в себя услуги застройщика и возмещение затрат на строительство;

- в п. 2 ст. 18 – указание на то, что на услуги застройщика не распространяются ограничения закона о целевом расходовании средств участников долевого строительства.

И контролирующие органы для целей применения льготы по НДС расширительно толковали услуги застройщика, понимая под ними не только явно выделенную в ДДУ сумму услуг, но и оставшуюся в распоряжении застройщика по окончании строительства сумму экономии средств.

В текущей редакции Закона № 214-ФЗ, которая применяется застройщиками, привлекающими денежные средства граждан на счета эскроу, какое-либо упоминание об услугах застройщика отсутствует.

Этот факт некоторые эксперты восприняли как предзнаменование того, что льгота по НДС застройщиками не может больше применяться.

Специалисты ECCON GROUP не согласны с таким подходом.

При формулировке льготы законодатель делает отсылку на «услуги застройщика на основании ДДУ», четкого определения которых в действующем законодательстве нет. В таких условиях услугами застройщика следует считать те услуги, которые составляют предмет договора участия в долевом строительстве согласно п. 1 ст. 4 Закона № 214-ФЗ, то есть строительство (создание) многоквартирного дома или иного объекта недвижимости и передача соответствующего объекта долевого строительства (после получения разрешения на ввод в эксплуатацию) участнику долевого строительства.

Соответственно, для целей налогообложения НДС услуги застройщика – это оказываемые на основании ДДУ услуги по организации строительства и передаче объекта долевого строительства дольщикам вне зависимости от того, как эти услуги определяются и тем более оплачиваются.

А значит – льгота пп. 23.1 п.3 ст. 149 НК РФ по жилью продолжает применяться!

***********

Что касается порядка определения застройщиком налоговой базы по НДС для облагаемого оборота – при продаже нежилых помещений производственного назначения, например, машино-мест в отдельно стоящем паркинге, то приходится констатировать, что изменение подхода к такому расчету весьма вероятно.

Дело в том, что традиционно застройщик при расчете налогов рассматривался как посредник, распоряжающийся полученными по ДДУ денежными средствами. Такую позицию, в частности, закрепил Пленум Высшего Арбитражного Суда РФ в Постановлении от 30.05.2014 № 33.

Отношения сторон по ДДУ рассматривались как инвестиционные отношения (пп. 4 п. 3 ст. 39 НК РФ), а поступающие от дольщиков деньги по ДДУ не включались в облагаемый НДС оборот на основании пп. 2 п. 1 ст. 162 НК РФ как не связанные с реализацией.

Иными словами, в налоговую базу по НДС (впрочем, как и по налогу на прибыль) попадала только экономия по результатам строительства в виде разницы между суммой поступивших застройщику средств дольщиков и затратами на строительство помещений, передаваемых этим дольщикам.

Однако в условиях реализации требования законодательства об обязательном размещении средств участников долевого строительства на счетах эскроу, которые, как известно, являются собственностью дольщика, а не застройщика, вышеуказанная «конструкция» формирования налоговой базы дает серьезный крен.

Очевидно, что распоряжаться находящимися на эскроу-счетах средствами для целей строительства застройщик не может, поэтому в данной трактовке не рассматривается как посредник. Отношения между застройщиком и дольщиком уже не могут носить инвестиционный характер, поскольку при аккумулировании денежных средств на эскроу до момента ввода дома в эксплуатацию исчезает сама суть инвестиций в долевое строительство. Тем самым ставится под сомнение возможность определения финансового результата в виде экономии.

Подобные нормативные коллизии, к сожалению, не позволяют однозначно интерпретировать для целей налогообложения отношения сторон долевого участия в строительстве в условиях изменившегося законодательства. Эксперты ECCON GROUP придерживаются позиции, что финансовый результат застройщика, привлекающего деньги дольщиков на счета эскроу, определяется по модели оказания услуг. Такой подход полностью корреспондирует с определением услуг застройщика, в отношении которых применяется льгота по жилью.

Получая денежные средства дольщиков от банка при раскрытии эскроу-счетов, застройщик получает тем самым вознаграждение за оказанные этим дольщикам услуги по организации строительства. В налоговую базу по НДС в таком случае включается полная стоимость объекта долевого строительства в отношении нежилых помещений производственного назначения, зафиксированная в ДДУ (п. 2 ст. 153 НК РФ). А сам налог исчисляется на момент реализации услуг, под которым понимается подписание передаточного акта с дольщиком.

Таким образом, можно сделать вывод, что после реформирования законодательства о долевом строительстве для застройщика действует следующий порядок налогообложения НДС:

- реализация жилой недвижимости по договору купли-продажи не облагается НДС на основании пп. 22 п. 3 ст. 149 НК РФ;

- при продаже завершенной строительством нежилой недвижимости НДС уплачивается в силу пп. 1 п. 1 ст. 146 НК РФ;

- передача застройщиком по ДДУ жилой недвижимости и нежилой недвижимости непроизводственного назначения освобождена от НДС, поскольку для услуг застройщика действует льгота пп. 23.1 п. 3 ст. 149 НК РФ;

- передача дольщикам нежилой недвижимости производственного назначения влечет начисление НДС на всю сумму цены ДДУ, так как налоговая льгота на такие услуги застройщика не распространяется, и при этом налоговая база исчисляется в общем порядке, а не с суммы экономии от строительства.

Остается надеяться, что в ближайшее время вопрос налогообложения НДС для застройщиков разрешится в пользу последних, и контролирующие органы подтвердят правомерность применения рассматриваемой льготы.

А вообще – пора бы законодателям обратить внимание на регламентирование налоговых аспектов деятельности российских застройщиков и исключить имеющуюся неопределенность в отношении применения норм по налогам. Ведь все мы понимаем, что рост налогового бремени строительных компаний – это прямой путь к увеличению итоговой стоимости строительства жилья для покупателей.

Отметим интересную тенденцию, которая наметилась в последнее время: уже на нескольких публичных площадках был поднят вопрос о налогообложении застройщиков, работающих с эскроу счетами. И если ранее эта тема не звучала вообще, то на круглом столе в рамках Форума PROESTATE -2019 председатель Комитета МКПП (р) по градостроительству Михаил Викторов сказал буквально следующее: «Нам еще предстоит разбираться с налогообложением застройщиков, и это сейчас одна из самых горячих тем».

Об этом же на конференции в Санкт-Петербурге заявил и бизнес-омбудсмен по строительству Дмитрий Котровский. Он сослался на слова замминистра строительства и ЖКХ России Никиты Стасишина, который признал, что при проведении реформы долевого строительства жилья про изменения налогов у застройщиков никто даже не задумывался. Однако теперь здесь видны очень непростые вопросы. Таким образом, тема налогообложения застройщиков при переходе к работе со счетами эскроу наконец-то вышла из тени, и есть шанс, что она будет урегулирована должным образом.

Елена Медынцева

Этот материал опубликован в октябрьском номере Отраслевого журнала «Строительство». Весь журнал вы можете прочитать или скачать здесь.

Долевое строительство. Учет расходов застройщика

ООО является застройщиком апартаментов. Заключаются договоры долевого участия. В договоре выделена отдельно стоимость затрат на строительство и сумма услуг застройщика. Строительство полностью осуществляет генподрядчик. В процессе деятельности у застройщика возникают затраты: аренда офиса, услуги связи, юридические услуги, заработная плата директора и бухгалтера, реклама.

Как признавать и учитывать эти расходы в бухгалтерском и налоговом учете? Можно ли учесть по окончании строительства или нужно учитывать в текущем налоговом периоде?

Отношения, связанные с привлечением денежных средств граждан и юридических лиц для долевого строительства многоквартирных домов и (или) иных объектов недвижимости и возникновением у участников долевого строительства права собственности на объекты долевого строительства и права общей долевой собственности на общее имущество в многоквартирном доме и (или) ином объекте недвижимости, регулирует Федеральный закон от 30.12.2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости

и о внесении изменений в некоторые законодательные акты Российской Федерации».

Для целей Закона № 214-ФЗ под застройщиком

понимается юридическое лицо независимо от его организационно-правовой формы, имеющее в собственности или на праве аренды, на праве субаренды либо в предусмотренных Федеральным законом от 24.07.2008 г. № 161-ФЗ

«О содействии развитию жилищного строительства»

случаях на праве безвозмездного пользования земельный участок и привлекающее денежные средства участников долевого строительства в соответствии с законом для строительства (создания) на этом земельном участке многоквартирных домов и (или) иных объектов недвижимости,

за исключением объектов производственного назначения

, на основании полученного разрешения на строительство.

Объект долевого строительства

– это

жилое или нежилое помещение

, общее имущество в многоквартирном доме и (или) ином объекте недвижимости, подлежащие передаче участнику долевого строительства после получения разрешения на ввод в эксплуатацию многоквартирного дома и (или) иного объекта недвижимости и входящие в состав указанного многоквартирного дома и (или) иного объекта недвижимости, строящихся (создаваемых) также с привлечением денежных средств участника долевого строительства.

Согласно ст. 4 Закона № 214-ФЗ договор участия в долевом строительстве должен содержать, в частности, цену договора

, сроки и порядок ее уплаты.

В договоре указывается цена договора

, то есть размер денежных средств, подлежащих уплате участником долевого строительства для строительства (создания) объекта долевого строительства.

Цена договора может быть определена

в договоре как сумма денежных средств на возмещение затрат на строительство (создание) объекта долевого строительства и

денежных средств на оплату услуг застройщика

(ст. 5 Закона № 214-ФЗ).

П. 1 ст. 18 Закона № 214-ФЗ установлены ограничения

в части расходования денежных средств, уплачиваемых участником долевого строительства по договору,

на возмещение затрат на строительство

(создание) объекта долевого строительства.

В соответствии с п. 2 ст. 18 Закона № 214-ФЗ денежные средства

участника долевого строительства,

уплаченные по договору в счет оплаты услуг застройщика, расходуются застройщиком по своему усмотрению

.

Согласно ПБУ 10/99 «Расходы организации»

, утвержденного приказом Минфина РФ от 06.05.1999 г. № 33н, расходы, осуществление которых связано с выполнением работ, оказанием услуг, признаются

расходами по обычным видам деятельности

.

Расходы подлежат признанию в бухгалтерском учете независимо от намерения получить выручку, прочие или иные доходы и от формы осуществления расхода (денежной, натуральной и иной).

Расходы признаются в том отчетном периоде, в котором они имели место

, независимо от времени фактической выплаты денежных средств и иной формы осуществления (допущение временной определенности фактов хозяйственной деятельности).

В зависимости от того, осуществляет Ваша организация один или несколько видов деятельности, указанные Вами расходы учитываются либо на счете 20

«Основное производство», либо на

счете 26

«Общехозяйственные расходы».

Ваши расходы по услугам по организации строительства отражаются:

ДЕБЕТ 26

(

20

)

КРЕДИТ 23

(

25, 68, 69, 70, 76, 60

и т.д.).

Поступления, связанные с выполнением работ, оказанием услуг, признаются доходами организации

(п. 5

ПБУ 9/99 «Доходы организации»

, утвержденного приказом Минфина РФ от 06.05.1999 г. № 32н).

Выручка принимается к бухгалтерскому учету

в сумме, исчисленной в денежном выражении, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности.

На момент признания выручки от оказания услуг:

ДЕБЕТ 62 КРЕДИТ 90

субсчет «Выручка.

Ваши затраты по оказанию услуг списываются со счета 26

(

20

) в дебет

счета 90

субсчет «Себестоимость продаж».

Если Вы получили вознаграждение авансом:

ДЕБЕТ 62

«Расчеты с дольщиками»

КРЕДИТ 62

«Авансы полученные».

При признании выручки производится зачет сумм полученного аванса:

ДЕБЕТ 62

«Авансы полученные»

КРЕДИТ 62

«Расчеты с дольщиками».

В соответствии с п. 2 ст. 271 НК РФ

по производствам с длительным

(

более одного налогового периода

)

технологическим циклом

в случае, если условиями заключенных договоров

не предусмотрена поэтапная сдача работ (услуг), доход от реализации

указанных работ (услуг) распределяется налогоплательщиком самостоятельно в соответствии с принципом формирования расходов по указанным работам (услугам).

Одновременно п. 1 ст. 272

НК РФ

установлено, что, если условиями договора предусмотрено

получение доходов в течение более чем одного отчетного периода

и

не предусмотрена поэтапная сдача товаров

(

работ, услуг

),

расходы распределяются налогоплательщиком самостоятельно

с учетом принципа равномерности признания доходов и расходов.

Под производством с длительным циклом

в целях исчисления налога на прибыль следует понимать производство, сроки

начала и окончания которого приходятся на разные налоговые периоды

независимо от количества дней осуществления производства.

Указанное распространяется только на случаи заключения договора, не предусматривающего поэтапную сдачу работ, услуг (вне зависимости от продолжительности этапов).

Минфин РФ в письме от 04.02.2015 г. № 03-03-06/1/4381 разъяснил, что особенности

признания в целях налогообложения доходов и расходов по производствам с длительным циклом, установленные

п. 2 ст. 271

,

п. 1 ст. 272

и

ст. 316 НК РФ

,

распространяются на случаи оказания организацией как одной стороной

по договору услуг, выполнения работ, в том числе изготовления изделий (имущества)

по заказу другой стороны

.

В частности, нормы указанных статей распространяются на операции, производимые в рамках отношений сторон, возникающих при заключении договоров на условиях, предусмотренных главой 39 «Возмездное оказание услуг» ГК РФ

.

Минфин также подчеркивает, что в случае применения организацией в целях исчисления налога на прибыль метода начисления порядок расчетов сторон по договору не влияет на порядок признания выручки в целях налогообложения

.

Деятельность по организации строительства

является

оказанием услуг

.

Ст. 318 НК РФ

установлено, что

расходы на производство и реализацию, осуществленные в течение отчетного

(

налогового

)

периода, подразделяются на

:

1)

прямые;

2)

косвенные.

К прямым расходам могут быть отнесены, в частности

:

– материальные затраты, определяемые в соответствии с п.п. 1

и

4 п. 1 ст. 254НК РФ

;

– расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда;

– суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

К косвенным расходам

относятся все иные суммы расходов, за исключением внереализационных расходов, определяемых в соответствии со

ст. 265 НК РФ

, осуществляемых налогоплательщиком в течение отчетного (налогового) периода.

Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг).

При этом сумма косвенных расходов на производство и реализацию

, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода с учетом требований, предусмотренных НК РФ.

В аналогичном порядке включаются в расходы текущего периода внереализационные расходы.

Налогоплательщики, оказывающие услуги, вправе

относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

О дополнительном бремени застройщика

ООО «Альфа» заключило инвестиционный контракт с городской администрацией на строительство микрорайона. В соответствии с его условиями застройщику выделяется земельный участок под строительство пяти жилых домов. ООО «Альфа» должно построить на территории микрорайона спортивную площадку и передать ее местным властям. Кроме того, при выдаче технических условий на подключение готовых домов к городским магистральным сетям энергетики обязали перечислить на реконструкцию линий электропередач 5 000 000 руб., а также построить и передать ему трансформаторную подстанцию.

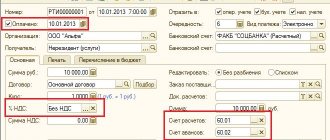

В регистрах аналитического учета ООО «Альфа» расходы на строительство всех отдельно стоящих объектов недвижимости рекомендуется вести в разрезе затрат по каждому жилому дому (Дебет

20, субсчета «Д1–Д5»), спортивной площадке (

Дебет

20, субсчет «СП»), трансформаторной подстанции (

Дебет

20, субсчет «ТП»).

Перечисление средств на реконструкцию ЛЭП в бухучете отражают проводкой:

- Дебет

60

Кредит

51 – 5 000 000 руб. – перечислены средства на реконструкцию ЛЭП.

Далее понесенные затраты распределяют между объектами строительства согласно выбранному организацией экономически обоснованному показателю. Это может быть предполагаемая сметная стоимость каждого из объектов, предполагаемый объем энергопотребления и т.д.

Допустим, что согласно выбранному организацией показателю на строительство домов ушло 80% суммы перечисления, на возведение спортплощадки – 15%, на ТП – 5%.

Таким образом, распределение затрат будет отражено проводками:

- Дебет

20 субсчета «Д1–Д5»

Кредит

60 – 4 000 000 руб. (5 000 000 руб. × 80%); - Дебет

20 субсчет «СП»

Кредит

60 – 750 000 руб. (5 000 000 руб. × 15%); - Дебет

20 субсчет «ТП»

Кредит

60 – 250 000 руб. (5 000 000 руб. × 5%).

Застройщик заключил договор с техническим заказчиком. В соответствии с договором затраты по строительству передаются заказчику после завершения строительства каждого отдельно стоящего объекта недвижимости и получения разрешения на ввод его в эксплуатацию на имя застройщика.

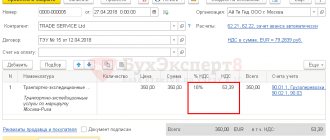

Технический заказчик предъявил затраты на строительство ТП в размере 1 000 000 руб. и НДС в сумме 180 тыс. руб.

Принятие этого объекта в бухучете застройщика оформляется проводками:

- Дебет

20 субсчет «ТП»

Кредит

60 – 1 000 000 руб. – отражено принятие построенного объекта от технического заказчика; - Дебет

19

Кредит

60 – 180 000 руб. – отражена сумма НДС по принятому объекту; - Дебет

68 субсчет «Расчеты по НДС»

Кредит

19 – 180 000 руб. – принята к вычету сумма НДС.

Передачу ТП энергетикам в обмен на право подключения к сетям следует признать ее реализацией. Указанная сделка является возмездной, поэтому в базу по НДС выручка от реализации объекта (в размере фактических затрат на его возведение) включается.

Фактические затраты на возведение ТП составили 1 250 000 руб. (1 000 000 руб. – расходы технического заказчика и 250 000 руб. – перечисление средств энергетикам). Передача ТП по приемопередаточному акту и счету-фактуре энергетикам отражается проводками:

- Дебет

62

Кредит

90 субсчет «Выручка» – 1 475 000 – передача ТП энергетикам (1 250 000 руб. × 118%); - Дебет

90 субсчет «НДС»

Кредит

68 субсчет «Расчеты по НДС» – 225 000 руб. – сумма НДС по переданному объекту (1 250 000 руб. × 18%); - Дебет

90 субсчет «Себестоимость продаж»

Кредит

20 субсчет «ТП» – 1 250 000 руб. – списаны фактические затраты по возведению ТП.

Расходы по строительству и передаче энергетикам ТП признаются затратами по возведению остальных шести строящихся объектов (пяти домов и спортплощадки). Если на затраты по возведению домов уйдет 90% стоимости ТП, а на сооружение спортплощадки – 10%, то распределение этих расходов (принять к вычету начисленную при реализации сумму (1 475 000 руб.) налоговые органы могут не согласиться) следует отразить проводками:

- Дебет

60

Кредит

62 – 1 475 000 руб.; - Дебет

20 субсчета «Д1-Д5»

Кредит

60 – 1 327 500 руб. (1 475 000 руб. × 90%); - Дебет

20 субсчет «СП»

Кредит

60 – 147 500 руб. (1 475 000 руб. × 10%).

Спортплощадка после окончания ее строительства подлежит передаче городской администрации.

Предположим, что технический заказчик предъявил затраты на ее строительство в сумме 2 000 000 руб. и НДС на сумму 360 000 руб.

Подписание акта на ее приемку в бухучете ООО «Бета» оформляется проводками:

- Дебет

20 субсчет «СП»

Кредит

60 – 2 000 000 руб.; - Дебет

19

Кредит

60 – 236 000 руб.; - Дебет

68 субсчет «Расчеты по НДС»

Кредит

19 – 236 000 руб.

Таким образом, затраты на сооружение спортивной площадки составили 2 397 500 руб. (250 000 руб. + 147 500 руб. + 2 000 000 руб.).

Передача площадки городской администрации отражается проводками:

- Дебет

62

Кредит

90 субсчет «Выручка» – 2 829 050 руб. (2 397 500 руб. × 118%); - Дебет

90 субсчет «НДС»

Кредит

68 субсчет «Расчеты по НДС» – 431 550 руб. (2 397 500 руб. × 18%); - Дебет

90 субсчет «Себестоимость продаж»

Кредит

20 субсчет «СП» – 2 397 500 руб.

Эти затраты также будут включены в себестоимость строящихся квартир на основании следующих проводок:

- Дебет

60

Кредит

62 – 2 829 050 руб.; - Дебет

20 субсчета «Д1-Д5»

Кредит

60 – 2 829 050 руб.

Себестоимость строительства жилья в связи с заботами городской администрации о будущих жильцах и затратами энергетиков увеличивается на 8 610 000 руб. (5 000 000 руб. + 1 250 000 руб. + 2 360 000 руб.).