Расчет за 9 месяцев 2021 года предоставляется по новой форме 4-ФСС, утвержденной приказом ФСС РФ от 26.09.2016 № 381 в редакции приказа ФСС РФ от 07.06.2017 № 275. Рассказываем о составлении отчета в программе «1С:Зарплата и управление персоналом 8 (ред. 3)».

Страхователи представляют ежеквартально в территориальные органы ФСС РФ расчет по форме 4-ФСС на бумажном носителе не позднее 20-го числа

месяца, следующего за отчетным периодом, а

в форме электронного документа не позднее 25-го числа

, следующего за отчетным периодом (ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ).

Следовательно, расчет по форме 4-ФСС за 9 месяцев 2021 года необходимо представить не позднее:

- 20 октября 2021 года – на бумажном носителе;

- 25 октября 2021 года – в форме электронного документа.

При представлении страхователем расчета по форме 4-ФСС с нарушением установленного законодательством срока он может быть привлечен к ответственности территориальными органами ФСС РФ в виде штрафа, размер которого определяется отдельно по каждому виду обязательного социального страхования (письмо ФСС РФ от 22.03.2010 № 02-03-10/08-2328).

Виды отчетности

Отчетность 2021 года отличается от отчетности в ФСС 2021 года. Главное отличие — появление нового расчета по взносам. Единый расчет объединил в себе формы РСВ-1 и 4-ФСС, и сдается он в ФНС.

Однако 4-ФСС страхователи будут сдавать и дальше. Дело в том, что о взносах на травматизм нужно отчитываться в ФСС. Отчет сдается также по форме 4-ФСС, но в измененном виде.

Отчет в ФСС в 2021 году включал, помимо данных о взносах на травматизм, данные о взносах на обязательное социальное страхование. Теперь в форме 4-ФСС данные лишь о «травматических» страховых взносах. Как заполнить отчет в ФСС, подскажет порядок заполнения (Приказ ФСС РФ от 26.09.2016 № 381).

Сдача отчетности в ФСС может осуществляться двумя способами: в электронном формате или на бумажном носителе. Если численность работников свыше 25 человек, 4-ФСС нужно направлять специалистам Фонда исключительно в электронном виде.

Помимо перечисленных квартальных отчетов, раз в год в ФСС нужно сдать справку — подтверждение основного вида деятельности. Сдают эти документы только организации, ИП освобождены от такой обязанности. В этой форме показывается удельный вес каждого вида осуществляемой деятельности. На основании полученных данных ФСС определяет ставку взносов на страхование от несчастных случаев на производстве.

Отчитывайтесь в ФСС и другие контролирующие органы через Контур.Экстерн.

Отправить заявку

Как заполнять форму отчетности, если компания временно не ведет деятельность и не начисляет зарплату сотрудникам?

Автор: Татьяна Суфиянова (консультант по налогам и сборам)

Наступило отчетное время и все бухгалтеры готовят отчетность за 9 месяцев. Очень часто бывает так, что в середине изменяется та или иная форма отчетности. В частности, это произошло с формой 4-ФСС. Если за полугодие 2021 года мы сдавали данные по старой форме, то за 9 месяцев 2021 года отчитаться следует уже по новой форме.

Напомним, что приказом Фонда социального страхования Российской Федерации от 07.06.2017 г. № 275 «О внесении изменений в приложения № 1 и 2 к приказу Фонда социального страхования Российской Федерации от 26 сентября 2021 г. № 381 «Об утверждении формы расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения и Порядка ее заполнения» были внесены некоторые поправки в форму отчетности 4-ФСС.

Новая форма должна применяться, начиная с отчетности за девять месяцев 2021 года.

Сразу хочу обратить внимание на следующее: если компания или предприниматель захотят подать корректировку за прошлые периоды, например, в первом квартале 2021 года была обнаружена ошибка, то корректировку подавать следует по той форме, по которой была сдана первичная форма отчетности.

Какие изменения были внесены и на что обратить внимание?

1) На титульном листе формы справа появилось новое поле «Бюджетные организации». Такие работодатели ставят там признак страхователя в соответствии с источником финансирования;

2) Появились новые строки «1.1» «Задолженность за реорганизованным страхователем и (или) снятым с учета обособленным подразделением юридического лица» и «14.1» «Задолженность за территориальным органом Фонда страхователю и (или) снятому с учета обособленному подразделению юридического лица» в таблице № 2.

Как правильно заполнять форму 4-ФСС?

Форма расчета 4 — ФСС заполняется с использованием средств вычислительной техники или от руки шариковой (перьевой) ручкой черного либо синего цвета печатными буквами.

При заполнении формы в каждую строку и соответствующие ей графы вписывается только один показатель. В случае отсутствия каких-либо показателей, предусмотренных формой Расчета, в строке и соответствующей графе ставится прочерк.

Титульный лист, таблица № 1, таблица № 2, таблица № 5 формы Расчета являются обязательными для представления всеми страхователями. Если у компании не было начислений, не велась деятельность, тогда указанные «обязательные» таблицы и титульный лист представляются нулевые.

Такие таблицы, как № 1.1, № 3 и № 4 заполняются по необходимости. В случае отсутствия показателей для заполнения таблицы № 1.1, таблицы № 3, таблицы № 4 формы Расчета указанные таблицы не заполняются и не представляются.

После заполнения формы Расчета проставляется сквозная нумерация заполненных страниц в поле «стр.». В верхней части каждой заполняемой страницы Расчета поля «Регистрационный номер страхователя» и «Код подчиненности» заполняются в соответствии с выданным при регистрации (учете) в территориальном органе Фонда извещением (уведомлением) страхователя.

В конце каждой страницы Расчета проставляются подпись страхователя (правопреемника) либо его представителя и дата подписания Расчета.

В каком виде подается форма Расчета 4-ФСС?

Если у компании или предпринимателя численность наемных работников превышает 25 человек, то сдавать отчет следует в электронной форме. А в остальных случаях – можно на «бумаге». Но от выбранного способа сдачи отчета будет зависеть срок представления Расчета.

1) Для электронной формы сдачи Расчета – срок до 25 октября 2017 года за девять месяцев 2021 года;

2) Для «бумажной» формы сдачи Расчета – срок до 20 октября 2017 года за девять месяцев 2021 года.

Куда сдается Расчет 4-ФСС?

Напомним, что сдавать отчет надо в Фонд социального страхования, а не в налоговую инспекцию, которая с 1 января 2021 года администрирует другие (кроме взносов на травматизм) обязательные страховые взносы. Если у компании нет обособленных подразделений, то 4-ФСС надо отправить в территориальное отделение соцстраха по местонахождению организации.

На что следует обратить внимание при заполнении отчета?

1) Правильность заполнения ИНН организации.

При заполнении организацией ИНН, который состоит из десяти знаков, в зоне из двенадцати ячеек, отведенных для записи показателя ИНН, в первых двух ячейках следует проставить нули (00).

2) Правильность заполнения ОГРН.

При заполнении ОГРН юридического лица, который состоит из тринадцати знаков, в зоне из пятнадцати ячеек, отведенных для записи показателя ОГРН, в первых двух ячейках следует проставить нули (00).

3) Правильность внесения номера телефона.

В поле «Номер контактного телефона» указывается городской или мобильный номер телефона страхователя/правопреемника или представителя страхователя с кодом города или оператора сотовой связи соответственно. Цифры заполняются в каждой ячейке без применения знаков «тире» и «скобка». Посмотрите, как это сделано на рисунке:

Сроки сдачи отчетности в ФСС

Основной отчет в ФСС сдается раз в квартал. Речь о форме 4-ФСС.

- за I квартал 2021 года — до 20.04.2017 (бумажный вариант) или до 25.04.2017 (электронно);

- за полугодие 2021 года — до 20.07.2017 (бумажный вариант) или до 25.07.2017 (электронно);

- за 9 месяцев 2021 года — до 20.10.2017 (бумажный вариант) или до 25.10.2017 (электронно);

- за 2021 год — до 20.01.2018 (бумажный вариант) или до 25.01.2018 (электронно).

Справку — подтверждение основного вида деятельности за 2021 год нужно принести в ФСС до 15.04.2017. Если этого не сделать, штрафа не будет, но ФСС самостоятельно определит тариф взноса, опираясь на ОКВЭДы, указанные при регистрации фирмы.

Подготовка к составлению расчета по форме 4-ФСС

При составлении расчета по форме 4-ФСС в программах большинство показателей во всех разделах расчета заполняются автоматически.

Но перед формированием расчета рекомендуется проверить полноту и корректность ведения учета в вашей программе 1С.

Общие сведения об организации

Для корректного заполнения расчета для организации должны быть указаны: полное наименование, в соответствии с учредительными документами, коды ИНН, КПП, ОГРН, ОКВЭД, регистрационный номер страхователя, код подчиненности, адрес регистрации и данные о руководителе организации.

Необходимые сведения указываются в справочнике Организации

(раздел

Настройка — Предприятие — Организации

) (рис. 1).

Рис. 1

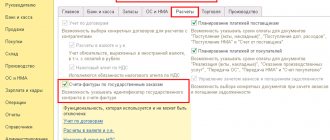

Сведения о тарифе страховых взносов

Тариф взноса на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний устанавливается страхователю на каждый год территориальным органом ФСС РФ в зависимости от класса профессионального риска осуществляемой страхователем вида деятельности. Установленный размер тарифа для расчета страховых взносов на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний вводится в поле Ставка взносов в ФСС НС и ПЗ

с указанием даты начала его применения.

Причем размер ставки указывается с учетом скидки/надбавки (если для страхователя она установлена), т.е. результирующая ставка, по которой должны исчисляться страховые взносы на страхование от несчастных случаев и профессиональных заболеваний.

Рис. 2

Учет доходов для целей начисления страховых взносов

Для корректного учета доходов, полученных физическими лицами, для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в расчете рекомендуется также проверить и при необходимости уточнить настройки видов начислений, с помощью которых в программе производятся начисления сотрудникам за отработанное и неотработанное время.

Все выплаты и иные вознаграждения в пользу физических лиц в программе начисляются с помощью видов начисления (раздел Настройка — Начисления

). Для каждого вида начисления на закладке

Налоги, взносы, бухучет

в поле

Страховые взносы

должен быть указан вид дохода для целей исчисления страховых взносов (рис. 3).

При проведении документов, с помощью которых производятся начисления в пользу физических лиц (например, документы Начисление зарплаты и взносов

,

Премии

,

Материальная помощь

), фиксируется соответствующий вид дохода для целей исчисления страховых взносов. Эти данные используются для определения базы для начисления страховых взносов и заполнения таблицы 1 расчета.

Получить данные о формировании базы для начисления страховых взносов можно с помощью отчета Анализ взносов в фонды

(раздел

Налоги и взносы

—

Отчеты по налогам и взносам

—

Анализ взносов в фонды

— вариант отчета

ФСС_НС

).

Рис. 3

При регистрации выплат по договорам ГПХ, необходимость начисления страховых взносов на страхование от несчастных случаев и профессиональных заболеваний, указывается именно в документе Договор (работы, услуги)

.

Помимо этого в программе могут регистрироваться прочие доходы, полученные физическими лицами от организации. Для таких доходов для исчисления страховых взносов указывается:

- при регистрации выплат бывшим работникам — в справочнике Виды выплат бывшим сотрудникам

; - при регистрации прочих доходов физических лиц — в справочнике Виды прочих доходов физлиц

; - при регистрации авторских договоров с физическими лицами — в справочнике Виды авторских договоров

; - при регистрации призов, подарков сотрудников — если на стоимость подарка нужно начислить страховые взносы, то в документе Приз, подарок

устанавливается флажок

Подарок (приз) предусмотрен коллективным договором организации

, в этом случае доход регистрируется как доход, целиком облагаемый страховыми взносами.

Начисление страховых взносов

Страхователи в течение расчетного (отчетного) периода по итогам каждого календарного месяца обязаны производить исчисление ежемесячных обязательных платежей по страховым взносам исходя из величины выплат и иных вознаграждений, начисленных с начала расчетного периода до окончания соответствующего календарного месяца, и тарифов страховых взносов, а также скидки (надбавки) к страховому тарифу за вычетом сумм ежемесячных обязательных платежей, исчисленных с начала расчетного периода по предшествующий календарный месяц включительно (ст. 22.1 Федерального закона № 125-ФЗ). Страховые взносы исчисляются отдельно по каждому физическому лицу.

Начисление страховых взносов с доходов сотрудников в программе производится с помощью документа Начисление зарплаты и взносов

при выполнении процедуры заполнения документа или другого документа, которым произведено начисление взносов (

Увольнение

,

Отпуск по уходу за ребенком

). Суммы начисленных страховых взносов по каждому физическому лицу отражаются на закладке

Взносы

документа. При проведении документа фиксируются суммы начисленных взносов.

На основании этих данных в расчете заполняются сведения о суммах начисленных страховых взносах в таблице 2. Получить данные для анализа сумм начисленных страховых взносов можно с помощью отчета Анализ взносов в фонды

.

Проверить правильность расчета страховых взносов за определенный период можно с помощью отчета Проверка расчета взносов

(раздел

Налоги и взносы — Отчеты по налогам и взносам — Проверка расчета взносов

— вариант отчета

ФСС_НС

).

Рис. 4

Начисление взносов с выплат в пользу инвалидов

Если в организации работают инвалиды I, II или III группы, в отношении выплат которых страховые взносы на страхование от несчастных случаев и профессиональных заболеваний уплачиваются в размере 60% от страхового тарифа (п. 2 ст. 2 Федерального закона от 22.12.2005 № 179-ФЗ), то необходимо заполнить сведения об инвалидности (рис. 5).

В расчете по форме 4-ФСС сумма начислений в пользу физических лиц – инвалидов показывается отдельно в графе 4 таблицы 1.

Рис. 5

Данные о расходах на страхование

Расходы по обязательному социальному страхованию от несчастных случаев и профессиональных заболеваний, произведенные работодателем, засчитываются в счет уплаты страховых взносов на страхование от несчастных случаев и профессиональных заболеваний. Пособия по временной нетрудоспособности в связи с несчастным случаем на производстве и профессиональным заболеванием полностью возмещаются за счет средств ФСС РФ.

В программе начисление таких пособий регистрируется с помощью документа Больничный лист

(раздел

Зарплата

—

Больничные листы

— кнопка

Создать

или раздел

Зарплата — Создать — Больничный лист

). На основе данных о суммах, назначенных в текущем месяце пособий по временной нетрудоспособности в связи с несчастным случаем на производстве и профессиональным заболеванием в программе регистрируются расходы на выплату пособий, которые подлежат финансированию за счет средств ФСС РФ.

Получить данные о начисленных пособиях можно с помощью отчета Реестр пособий за счет ФСС

(раздел

Налоги и взносы

—

Отчеты по налогам и взносам — Реестр пособий за счет ФСС

). Данные о пособиях используются при заполнении таблицы 3 расчета.

Данные об уплаченных страховых взносах

Страхователи обязаны уплачивать обязательные платежи по страховым взносам в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж по страховым взносам. Если указанный срок уплаты ежемесячного обязательного платежа приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 4 ст. 22 Федерального закона № 125-ФЗ).

Сумма страховых взносов, подлежащая перечислению в ФСС РФ, определяется в рублях и копейках (без округления) (п. 5 ст. 22 Федерального закона № 125-ФЗ).

Факт уплаты страховых взносов в программе отражается с помощью документа Уплата страховых взносов в фонды

(раздел

Налоги и взносы

–

Уплата страховых взносов в фонды

) (рис. 6). Показатели об уплаченных взносах отражаются в таблице 2 расчета. Уплата взносов, начисленных по актам проверок, регистрируется также документом

Уплата страховых взносов в фонды

.

Рис. 6

Наказание за нарушение сроков отчетности в ФСС

Сдавать 4-ФСС нужно вовремя. Если опоздать даже на день, Фонд может выписать штраф.

5 % от суммы взносов за каждый месяц просрочки (полный и неполный) — так определяется сумма штрафа. Есть у штрафа минимальная граница — 1 000 рублей. В то же время штраф не может превышать 30 % от суммы взносов.

Также компанию оштрафуют за нарушение способа подачи. Не сдавайте отчет на бумаге, если численность более 25 человек. Иначе на организацию наложат штраф 200 рублей.

Представление расчета по форме 4-ФСС в органы ФСС РФ

Все страхователи в обязательном порядке

представляют титульный лист, таблицы 1, таблица 2, таблица 5 расчета по форме 4-ФСС.

В случае отсутствия показателей для заполнения других таблиц расчета (таблицы 1.1, 3, 4) соответствующие таблицы не заполняются и не представляются.

Страхователи, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек

, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты по форме 4-ФСС по форматам и в порядке, которые установлены органом контроля за уплатой страховых взносов,

в форме электронных документов

, подписанных усиленной квалифицированной электронной подписью.

Страхователи и вновь созданные организации (в том числе при реорганизации), у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период составляет 25 человек и менее, представляют расчеты на бумажном носителе. Но, такие страхователи вправе представлять расчет и в форме электронных документов.

Страхователи, участвующие в реализации пилотного проекта, таблицу 3 не заполняют и не представляют (приказ ФСС РФ от 28.03.2017 № 114).

Настройка состава расчета

По умолчанию в форме отчета показываются все разделы и таблицы. Если отдельные таблицы в соответствии с Порядком не заполняются и не представляются, то для них можно установить режим, при котором они не будут отображаться в форме регламентированного отчета, и не будут выводиться на печать.

Чтобы таблицы не отображались в форме отчета и не выводились на печать, нажмите на кнопку Еще

, расположенной в верхней командной панели формы отчета, и выберите пункт

Настройка

. В форме

Настройки отчета

на закладке

Свойства разделов

необходимо снять флажки

Показывать

и

Печатать

для этих таблиц (рис. 9).

Рис. 9

Проверка расчета

После подготовки отчета 4-ФСС

его следует записать.

Перед передачей в ФСС РФ рекомендуется проверить расчет на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка

—

Проверить контрольные соотношения

. После нажатия кнопки выводится результат проверки контрольных соотношений показателей. При этом можно увидеть либо те контрольные соотношения показателей, которые ошибочны, либо все контрольные соотношения показателей, которые проверены в отчете

4-ФСС

(сняв флажок

Отобразить только ошибочные соотношения

) (рис. 10).

При нажатии на необходимое соотношение показателей, в графе Расшифровка соотношений показателей

, выводится расшифровка, в которой показывается: от куда взялись эти цифры, как они сложились и т.д. А при нажатии в самой расшифровке на определенный показатель, программа автоматически показывает на этот показатель в самой форме отчета.

Кроме того, проверять контрольные соотношения можно при печати и выгрузке, если в настройке отчета (кнопка Еще — Настройка

— закладка

Общее

) установить флажок

Проверять соотношения показателей при печати и выгрузке

.

Рис. 10

Печать расчета

При необходимости сформировать печатную форму расчета можно по кнопке Печать

, расположенной в верхней командной панели формы отчета. При нажатии на кнопку форма отчета сразу будет выводится на экран для предварительного просмотра и дополнительного редактирования, сформированных для печати листов (при необходимости). Далее для печати нажмите на кнопку

Печать

.

Кроме того, из данной формы (предварительный просмотр) можно сохранить отчет в виде файла в указанный каталог в формате PDF-документа (PDF), Microsoft Excel (XLS) или в формате табличных документов (MXL) нажав на кнопку Сохранить

(рис. 11). Имя файлу программа присваивает автоматически.

Рис. 11

Выгрузка расчета в электронном виде

В регламентированном отчете 4-ФСС

предусмотрена также возможность выгрузки расчета в электронном виде, в формате, утвержденном ФСС РФ. Если отчет должен быть выгружен во внешний файл, то в форме отчета поддерживается функция выгрузки, причем рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке

Проверка — Проверить выгрузку

.

После нажатия этой кнопки будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку. Для перехода по ошибкам удобно использовать служебное окно навигации по ошибкам, которое автоматически вызывается на экран.

Для выгрузки расчета для последующей передачи через уполномоченного оператора необходимо ввести команду Выгрузить

и указать в появившемся окне каталог, куда следует сохранить файл расчета (рис. 12). Имена файлам программа присваивает автоматически.

Рис. 12

Отправка расчета на портал ФСС РФ

В программах 1С

, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы, без промежуточной выгрузки в файл электронного представления и использования сторонних программ выполнить все действия по представлению расчета по форме 4-ФСС в электронном виде с ЭЦП (если подключен сервис «1С-Отчетность»).

Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения отчета. Для этого нажмите на кнопку Проверка — Проверить в интернете

. Для отправки расчета необходимо нажать на кнопку

Отправить

(рис. 13).

Рис. 13

Таблица 4

Таблицу 4 сдавайте в составе отчета 4-ФСС за 2 квартал 2017 года, если с января по июнь имели место несчастные случаи на производстве или были выявили профзаболевания.

| Строки таблицы 4: расшифровка | |

| Строка | Что нужно показать |

| 1 | Число сотрудников, которые пострадали на производстве в первом полугодии 2021 года. |

| 2 | Сколько погибших из-за несчастных случаев. |

| 3 | Количество работников, у которых с января по июнь выявили профзаболевания. |

| 4 | Сумму строк 1 и 3 таблицы 4. |

| 5 | Количество случаев на производстве или профзаболеваний, которые закончились т временной нетрудоспособностью. |

Заполняем строки формы 4-ФСС за III квартал 2021 г.

Отметим, что изменения коснулись не только формы, но и правил и процедур заполнения. Рассмотрим детально правила, которые применяются к заполнению:

- форму заполняем на компьютере или на бумажном носителе ручкой с черными или синими чернилами исключительно печатными буквами;

- в одну графу вписывается только одно значение, при отсутствии данных ставится прочерк;

- при заполнении отчета бюджетным учреждением в поле «Бюджетная организация» проставляется признак организации согласно источнику финансирования;

- при отсутствии данных для указания в таблицах 1.1, 3 и 4 данные таблицы нет необходимости предоставлять в соответствующий орган;

- неверные данные можно перечеркнуть, заменив их на верные, при этом обязательно под ними необходимо оставлять подпись страхователя или его представителя с текущей датой. Исправления необходимо заверить печатью организации или подписью индивидуального предпринимателя. Корректоры и подобные средства использовать запрещается;

- в форме используем сквозную нумерацию листов;

- вверху каждой страницы, на которую вносятся данные, указываем регистрационный номер предприятия и код подчиненности на базе выданного при регистрации в учреждении фонда уведомления;

- внизу каждой листа проставляем подпись руководителя и дату подписания расчета;

- при предоставлении отчетности за 9 месяцев 2021 г. заполняем только первые две ячейки графы отчетного периода (то есть необходимо указать код «09» — 9 месяцев);

- в графе ОГРН прописываем основной регистрационный код из свидетельства о госрегистрации юрлица; частные предприниматели указывают код из свидетельства о госрегистрации физлица;

- в процессе заполнения ОГРН предприятия из 13 цифр в строке из 15 ячеек в первых двух ячейках проставляем 00;

- если у предприятия несколько кодов ОКВЭД, тогда указываем код ключевого направления деятельности компании.

Как оформить отчет

Форма отчётности время от времени меняется, и в нее вносят исправления, но главные правила оформления всегда остаются неизменными.

В отчёте присутствует титульный лист, в котором имеются обязательные сведения о страхователе. Именно по ним будет произведена его идентификация в ФСС. Главными реквизитами являются: название компании и регистрационный номер, который был присвоен фондом. Помимо этих сведений, на титульном листе нужно указать: ОГРН, местоположение фирмы, ССЧ и т.д.

Сдавать необходимо только лишь те разделы, в которых имеются цифровые данные. В определенных случаях ФСС потребует показать дополнительную документацию с целью подтверждения произведённых расходов.

Куда отправлять отчет

Если у организации нет обособленных подразделений, то 4-ФСС за 2 квартал 2021 года нужно представить в территориальное отделение ФСС России по месту регистрации компании (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ).

Если же обособленные подразделения есть, то форму 4-ФСС за 2 квартал 2021 года нужно сдавать по местонахождению обособленного подразделения. Но только при условии, что у «обособки» есть свой расчетный (лицевой) счет в банке и она самостоятельно начисляет зарплату работникам.

Правила заполнения и обязательные разделы

Правила заполнения расчета 4-ФСС содержатся в Порядке, утвержденном Приказом ФСС России от 26.09.2016 № 381. Эти документом (в пункте 2) предусмотрено, что расчете (в том числе, за 2 квартал 2021 года) обязательно должны присутствовать:

- титульный лист;

- таблицы 1, 2 и 5.

Остальные таблицы заполняются только если есть информация, которую нужно зафиксировать в этих таблицах.

Даже если в течение отчетного периода организация не вела деятельность, то «нулевой» 4-ФСС за 2 квартал 2021 года все равно нужно сдать. В нем нужно заполнить только обязательные разделы:

- титульный лист;

- таблица 1 «Расчет базы»;

- таблица 2 «Расчеты по соц. страх.»;

- таблица 5 «Сведения об оценке условий труда».

Далее приведем образцы заполнения 4-ФСС за 2 квартал 2021 года, который сформирован на конкретном примере (с построчными пояснениями).

Титульный лист

Если подаете первый расчет по форме 4-ФСС за 2 квартал 2021года, то в поле «Номер корректировки» поставьте «000». Если же уточняете полугодовой отчет, то укажите номер корректировки (например, «001», «002» и т. д.)

Когда заполняете расчет за 2 квартал 2021 года, то укажите «06» поле «Отчетный период», а в следующих двух ячейках проставьте прочерки.

Укажите наименование организации. Для ИП – необходимо указать фамилию, имя и отчество. Также укажите ИНН и КПП, индекс и адрес регистрации.

В поле «Код по ОКВЭД» покажите основной код вида экономической деятельности страхователя согласно классификатору ОКВЭД2 ОК 029-2014.

В поле «Среднесписочная численность работников» укажите среднесписочную численность сотрудников. В полях «Численность работающих инвалидов», «Численность работников, занятых на работах с вредными и (или) опасными производственными факторами» – укажите списочную численность работающих инвалидов и сотрудников, занятых во вредных условиях труда. Все показатели формируйте на отчетную дату – 30 июня 2021 года (п7 5.14 Порядка, утв. Приказом ФСС России от 26.09.2016 № 381).

Таблица 1

В таблице 1 отчета 4-ФСС за 2 квартал 2021 года нужно показать:

- выплаты, облагающиеся страховыми взносами за полугодие и отдельно за апрель, май и июнь;

- выплаты, с которых взносы «на травматизм» не начисляют;

- базу для расчета;

- ставку тарифа;

- скидку и надбавку к страховому тарифу;

- тариф с учетом скидки/надбавки.

Расшифруем наполнение строк таблицы 1:

| Строки таблицы 1 | |

| Строка | Что нужно показать |

| 1 | Расчетную базу для начисления страховых взносов (то есть, сумму выплат, облагаемых страховыми взносами). |

| 2 | Выплаты, которые страховыми взносами не облагаются. |

| 3 | Базу для начисления взносов (это разница между строками 1 и 2 ). |

| 4 | Сумму выплат в пользу инвалидов. |

| 5 | Размер страхового тарифа. |

| 6 | Процент скидки к тарифу (если есть право на скидку). |

| 7 | Процент надбавки к страховому тарифу (если она установлена). |

| 8 | Дату приказа органа ФСС об установлении надбавки. |

| 9 | Итоговый тариф страховых взносов. |

Таблицу 1.1 должны формировать исключительно те страхователи-работодатели, которые временно передают своих сотрудников другим организациям или предпринимателям. Если так, то в таблице требуется отразить:

- численность направленных работников;

- выплаты, с которых начислены страховые взносы, за полугодие, за апрель, май и июнь;

- выплаты в пользу инвалидов;

- ставку страховых взносов принимающей стороны.

Таблица 2

В таблице 2 должны фигурировать сведения:

- о задолженности по страховым взносам на начало 2021 года и на 30 июня 2021 года;

- о страховых взносах «на травматизм», начисленных и уплаченных в апреле, мае и июне и всего за полугодие;

- суммы, доначисленные по результатам проверок;

- расходы, которые не были приняты ФСС к зачету в первом полугодии;

- возвраты из ФСС;

- возмещенные ФСС расходы.

Что же касается построчного заполнения, то основных строках этой таблицы показывайте такие сведения:

- в строке 1 – задолженность по взносам на страхование от несчастных случаев на начало 2021 года.;

- в строках 2 и 16 – начисленные с начала 2021 года и уплаченные суммы взносов на страхование от несчастных случаев;

- в строке 12 – задолженность органа ФСС РФ перед страхователем на начало 2021 года;

- в строке 15 – произведенные с начала 2021 года расходы по страхованию от несчастных случаев;

- в строке 19 – задолженность по взносам на страхование от несчастных случаев на 30 июня 2021 года , в том числе недоимку – по строке 20;

- в других строках – остальные имеющиеся сведения.

Таблица 3

Таблицу 3 в составе формы 4-ФСС за 2 квартал 2021 года заполняйте, если в первом полугодии вы выплачивали больничные пособия в связи с производственными травмами и профзаболеваниями, финансировали мероприятия по профилактике травматизма, несли другие расходы по страхованию от несчастных случаев и профзаболеваний. Исчерпываюий список таких расходов приведен пункте 1 статьи 8 Федерального закона от 24.07.1998 № 125-ФЗ. Таблица формируется нарастающим итогом с начала 2021 года.

| Строки таблицы 3 | |

| Строка | Что нужно показать |

| 1 | Выплаченные пособия по временной нетрудоспособности в связи с несчастными случаями на производстве. |

| 2 | Сведения о пособиях внешним совместителям. |

| 3 | Сведения о пособиях гражданам, пострадавшим в других организациях. |

| 4 | Информацию по пособиям, связанным с профзаболеваниями. |

| 5 | Информацию о пособиях внешним совместителям. |

| 6 | Сведения о пособиях гражданам, пострадавшим в других организациях. |

| 7 | Данные об оплате отпусков для санаторно-курортного лечения работников. |

| 8 | Суммы выплат и иных вознаграждений, начисленных в пользу иностранных граждан и лиц без гражданства, временно пребывающих в Российской Федерации, кроме лиц, являющихся гражданами государств — членов ЕАЭС. |

| 9 | Данные о предупредительных мероприятиях по сокращению производственного травматизма и профзаболеваний (если есть). |

| 10 | Обобщающие данные в результате сложения строк 1 + 4 + 7 + 9. Сумма должна совпасть со строкой 15 таблицы 2. |

Что изменилось в расчете 4-ФСС за 9 месяцев 2021 года

Бланк 4-ФСС за 3 квартал 2021 года введен в действие Приказом № 381 от 26.09.16 г. Впервые предоставить данные о травматизме по новой форме было необходимо за 1 квартал 2021 г. и полугодие. За 9 месяцев требуется отчитываться на скорректированном бланке (изменения регулируются ФСС в Приказе № 275 от 07.06.17 г.). Обновление документа произошло, прежде всего, по причине перехода администрирования взносов по социальному страхованию к ИФНС РФ. Под контролем ФСС остался травматизм – начислять и уплачивать подобные платежи необходимо, как и ранее, в Сострах.

Обновленная 4-ФСС за 3 квартал 2021 года, заполнения можно ниже, более не содержит сведения о страхвзносах по ВНиМ (временная нетрудоспособность и материнство). За ненадобностью соответствующие разделы исключены. Что же поменялось в отчете за девять месяцев? По сравнению с предыдущими документами изменения не так существенны. В новом бланке отчетности содержатся следующие поправки:

- В перечень реквизитов титульного листа добавлено специальное поле «Бюджетная организация», где соответствующие учреждения указывают код финансирования – от 1 при субсидировании федеральными средствами до 4 при смешанном финансировании.

- На титульном листе уточнен алгоритм расчета значения среднесписочной численности сотрудников – показатель определяется с начала отчетного года.

- В табл. 2 с данными по расчетам с ФСС добавлена стр. 1.1 о сумме задолженности, перешедшей к страхователю в порядке правопреемства после процедуры реорганизации или снятия с регистрационного учета ОП (обособленного подразделения) компании. В связи с расширением показателей изменился алгоритм расчета итоговой величины средств по стр. 8.

- В табл. 2 добавлена стр. 14.1, где отражаются данные о долгах ФСС перед страхователем, перешедших в результате завершения реорганизации или закрытия ОП юрлица. Изменился расчет итоговой суммы по стр. 18.

Приведенные изменения следует учесть страхователям, особенно бюджетникам и реорганизованным компаниям, при заполнении формы уже за третий квартал 2021 г. Нормативные дополнения затронули и Порядок формирования 4-ФСС за 3 квартал 2021 года: документ предоставляется по новому регламенту согласно законодательным требованиям. При необходимости сдать в Соцстрах уточненные расчеты за прошлые периоды, используются типовые бланки, актуальные на период корректировки информации (п. 1.5 стат. 24 Закона № 125-ФЗ от 24.07.98 г.).

Страховые взносы в ФСС в 2021 году

Заполненный образец

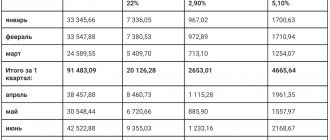

Теперь рассмотрим заполнение 4-ФСС на конкретном примере:

Условия примера

В организации ООО «Чародейка» всего пять работников. Среди них – один инвалид. По состоянию на начало 2021 года (на 1 января) недоимка (долг) по взносам на «травматизм» составляла 290 рублей. За первое полугодие 2021 года (с января по июнь включительно) облагаемые взносами выплаты и вознаграждения всем работникам составили 898 000 рублей, в частности:

- за январь, февраль, март, апрель и июнь – по 150 000 рублей;

- за май – 148 000 рублей;

- В мае одному сотруднику начислено пособие по временной нетрудоспособности в размере 2000 рублей.

Страховые взносы на «травматизм» определены по страховому тарифу 0,2 %. А инвалиду по пониженному (льготному) тарифу 0,12 процента (0,2 × 60%). За период с января по июнь 2021 года в ФСС была уплачено страховым взносов: 1666 руб. (за декабрь 2021 – май 2017), в том числе 12 апреля – 276 руб., 15 мая – 276 руб., 05 июня – 272 руб.

Несчастных случаев в организации не случалось, а мероприятия по профилактике травматизма и профзаболеваний не финансировались. Во втором квартале 2021 года организация провела специальную оценку условий труда.

Приведем заполненный образец 4-ФСС за 2 квартал 2021 года на основании обозначенного выше примера с показателями за первое полугодие 2021 года.

Если в регионе действует пилотный проект, то в форме 4-ФСС за 2 квартал 2021 года строку 15 таблицы 2 и таблицу 3 не заполняйте. См. «Участники пилотного проекта ФСС в 2021 году».