Уплата земельного налога

Начать стоит с определения земельного налога. В современном праве под этим понятием имеют в виду обязательные платежи за использование участков земли. При этом, такое использование возможно как на основе права собственности, так и по договорным отношениям. Так же, стоит сказать о том, что регулируются вопросы налогообложения как федеральными актами, так и муниципальными решениями. Это связанно с тем, что данный вид обязательных платежей относится к группе местных налогов. То есть, хотя основные правила и закреплены общегосударственными нормами, местные органы управления регулируют отношения в сфере налогообложения земли в определенной мере самостоятельно.

Платить такой налог обязаны как индивидуальные предприниматели, так и организации, поскольку Земельным и Налоговым кодексом предусмотрен конкретный субъектный состав. К таким плательщикам относятся лица, владеющими участками земли на территории Российской Федерации, либо использующие их для своей экономической деятельности. Тем не менее, Закон предусматривает несколько исключений. Не подлежат налогообложению:

- земли, которые изъяты из оборота согласно действующему законодательству;

- земли, занятые объектами культурной особой культурной ценности, в их числе парки национального значения, заповедники, археологические памятники;

- земли, которые включены в лесной фонд;

- земли, на которых расположены государственные предприятия.

Земельные налоги имеют свою государственную классификацию — КБК 2015 земельный налог. Она состоит из самого кода и его расшифровки. Наличие такой системы позволяет закрепить на общегосударственном уровне виды деятельности с использованием участков земли, которые подлежат налогообложению.

Ставка земельного налога 2015 года определяется согласно кадастрам каждого отдельного региона. То есть, размер налоговых платежей зависит от того, где непосредственно находится сам объект налогообложения. При этом, лицо самостоятельно определяет размер платежей, пользуясь данными из этих кадастров. Стоит, также, заметить, что существуют общие правила по определению размеров налогообложения для всех регионов. Так, согласно нормативной базы, местные органы не имеют права устанавливать взыскания на участки земли больше 0,3 процентов для таких категорий, как:

- земли для использования в деятельности сельского хозяйства;

- земли под жилыми помещениями;

- земли для деятельности, связанной с личным хозяйством (например — садоводство);

- земли с ограниченной обороноспособностью.

Для всех остальных видов земли процентная ставка не может превышать 1,5 процентов.

Основные понятия

Плательщики земельного налога – абсолютно все организации, индивидуальные предприниматели и обычные люди, владеющие землей. В Москве и Санкт-Петербурге нюансы земельного налога устанавливают сами местные власти.

Местные власти регионов на основании Федерального закона издают местные положения о земельном налоге, которые устанавливают сроки, порядок уплаты, отчетный период, льготы и прочее.

Земельный налог введен Федеральным законом от 29.11.2004 № 141-ФЗ, последние изменения по данному виду отчислений внесены Федеральным законом от 29.11.2014 года №382-ФЗ. В 31 главе Налогового кодекса РФ прописаны все нюансы, касающиеся земельного налога.

К содержанию

Налоговая база

Налоговая база (то есть характеристика объекта, исходя из которой рассчитывается налог) – это кадастровая стоимость земельного участка, за который будет выплачиваться налог.

Организации и индивидуальные предприниматели (за 2014 год) определяют ее сами, на основании сведений Государственного земельного кадастра, физическим лицам и, начиная с 2015 года, индивидуальным предпринимателям налоговую базу определяет налоговая служба на основании предоставленных государственными органами сведений из того же реестра.

Если участок земли находится в общей совместной собственности, налоговая база делится поровну между всеми собственниками, если надел находится в общей долевой собственности – пропорционально долям собственников.

К содержанию

Земельный налог. Сроки уплаты 2015

Важным вопросом при любой системе налогообложения являются сроки оплаты обязательств. Если говорить о земельном налоге, то тут соблюдается основная тенденция налогообложения в целом. То есть, платежи осуществляются в конце непосредственно самого налогового периода. В нашем случае такой период составляет один год.

Но, стоит заметить, что тут многое зависит непосредственно от правил, установленных муниципальными органами. В некоторых регионах налог уплачивается еще и при помощи авансовых платежей. Особенность такой системы в том, что ежеквартально лицо оплачивает налог по частям, а уже по окончании всего налогового периода предоставляет только разницу между размерами налоговой базы и авансовыми платежами.

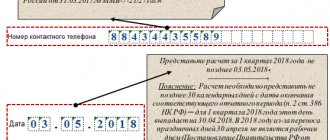

Не стоит путать подачу соответствующей декларации о налоговом периоде и саму оплату обязательств. Отчет по земельному налогу подается в налоговый орган до 1 февраля последующего за отчетным года. Период для оплаты такого налога устанавливается не раньше этой самой даты. То есть, сначала подается декларация, и только потом осуществляется оплата налоговых обязательств. Декларация земельного налога 2015 :

Форма налоговой декларации по земельному налогу

Порядок заполнения налоговой декларации по земельному налогу

Образец бланка больничного Контрольные соотношения показателей форм налоговой декларации по земельному налогу

Как проверить задолженность

Если вдруг у вас возникают сомнения о задолженностях или вы хотите проверить свою бухгалтерию, Федеральная налоговая служба Российской Федерации nalog.ru ввела новый онлайн-сервис: возможность узнать и рассчитать задолженность с помощью специальной формы. Вам понадобится ввести лишь фамилию и имя, а также идентификационный код. Кстати, данный сервис помогает не только узнать задолженность по земельному налогу, но и по имущественному, транспортному и налогу на доходы физических лиц.

К содержанию

Льготы по земельному налогу 2015

Каждая система имеет свои особенности. Одними из таких является предоставление упрошенных правил использования для категорий, которым это необходимо. Так, в земельном налогообложении существует система льгот для лиц, которые непосредственно предусмотрены законодательной базой. К таким лицам относятся:

- Министерство Юстиции и его подразделения — к участкам, на которых находятся такие подразделения;

- религиозные предприятия — к участкам непосредственного расположения их зданий;

- организации инвалидов, в которых процент участников – инвалидов составляет не меньше 80 % — к участкам, где осуществляет деятельность такие организации;

- организации инвалидов, где работают больше 50% работников – инвалидов – к участкам, где осуществляет деятельность такие организации;

- народные художественные организации — к участкам, где осуществляет деятельность такие организации;

- предприятия, находящиеся в специальной экономической зоне – непосредственно к участкам, находящимся в такой зоне. При этом, строк на который предоставляются льготы не может превышать пяти лет с момента возникновения права собственности на такой участок;

- организации, которые занимаются судостроительной деятельностью – к участкам, где осуществляет деятельность такие организации.

Это общегосударственный перечень. Местные органы управления имеют право внести в него еще пункты по применению льгот. Но, при этом, уменьшить этот список они не имеют права. К тому же, право на льготы кроме вышеперечисленных категорий имеют ветераны Великой Отечественной Войны, многодетные семьи, инвалиды, несовершеннолетние, сироты.

Какие предусмотрены льготы

Закон предусматривает льготы и налоговые вычеты для некоторых налогоплательщиков.

К содержанию

Льготы по уплате

Пятый пункт статьи 391 НК РФ гласит, что налоговую льготу в размере 10 000 рублей получают такие граждане, как:

- Герои Советского Союза, Герои Российской Федерации, полные кавалеры ордена Славы;

- инвалиды I группы инвалидности и II группы инвалидности;

- инвалиды с детства;

- ветераны и инвалиды Великой Отечественной войны и прочих боевых действий;

- физические лица, которые принимали в составе подразделений особого риска непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации аварий ядерных установок на средствах вооружения и военных объектах;

- физические лица, которые подверглись радиационному влиянию в результате Чернобыльской катастрофы и ликвидации ее последствий, в результате аварии на ПО «Маяк» и сбросе радиоактивных отходов в речку Теча, в результате ядерных испытаний на Семипалатинском полигоне;

физические лица, которые получили или перенесли лучевую болезнь или стали инвалидами в результате взаимодействия с любыми видами ядерных установок.

К содержанию

Освобождение от уплаты

В 395 статье НК есть перечень из девяти действующих пунктов, согласно которому от земельного налога освобождаются (конечно, при условии целевого использования земельных участков):

- религиозные организации;

- организации и учреждения уголовно-исполнительной системы Министерства юстиции Российской Федерации;

- организации, владеющие землями, по которым проходят государственные автомобильные дороги;

- общественные организации инвалидов (при условии, что инвалиды составляют не менее 80% организации);

- организации народных художественных промыслов;

- судостроительные организации, которые имеют статус резидента промышленно-производственной особой экономической зоны;

- организации-резиденты особой экономической зоны (в течение пяти лет после возникновения права собственности на участок) и свободной экономической зоны (в течение трех лет после возникновения права собственности на участок);

- организации, подпадающие под Федеральный закон «Об инновационном ;

- физические лица – представители малочисленных народов Сибири, Севера и Дальнего Востока Российской Федерации. Общины таких народов.

К содержанию

Как снизить размер отчислений

Сделать это можно, только уменьшив кадастровую стоимость земли. Сделать это может не только владелец участка, но и землепользователь, арендатор и даже субарендатор.

Для изменения кадастровой стоимости нужно обратиться в арбитражный суд и предоставить туда пакет документов от заявления о пересмотре кадастровой стоимости до заключений и отчетов о стоимости объекта налогообложения и недвижимости (если таковая на земле имеется).

Второй способ снизить ЗН: обратиться в комиссию по рассмотрению споров о результатах определения кадастровой стоимости (в течение полугода после кадастровой оценки).

К содержанию

Какие участки не подлежат налогообложению

Земельный налог устанавливается на конкретные земельные участки юридических и физических лиц.

Существует ряд земель, которые налогом не облагаются, например:

- занятые объектами культурного и археологического наследия, заповедниками;

- предоставленные для нужд обороны и безопасности государства, а также для таможенных служб;

- предоставленные лесному и водному фондам;

- изъятые из оборота.

К содержанию

Как рассчитать земельный налог 2015

При использовании земельного налога необходимо научится его рассчитывать. Как было сказано выше, такой налог уплачивается ежегодно, поэтому, налоговый период составляет 12 месяцев. Принцип расчета состоит в том, что кадастровая стоимость объекта умножается на процентную ставку. В таком случае, мы получаем размер налога за один год. При исчисление налога на год, ту сумму необходимо умножить на 12 месяцев. Например:

Индивидуальный предприниматель имеет земельный участок для осуществления своей деятельности. Кадастровая стоимость его составляет 500 000 рублей. При этом, налоговая ставка равна 0,03%. Необходимо рассчитать размер налога за прошедший год.

Прежде всего, определим размер налога за год:

- 500 000 рублей * 0,03% = 15 000 рублей.

Если Предприниматель платит авансовые платежи ежеквартально, то подсчитаем размер уплаты авансового платежа. Прежде всего, определим размер платежа за один месяц:

- 15 000 рублей / 12 месяцев = 1 250 рублей в месяц.

Подсчитаем авансовый платеж за квартал:

- 1 250 рублей в месяц * 3 месяца = 3 750 рублей.

При этом, если индивидуальный предприниматель платил авансовые платежи на протяжении налогового периода, то подсчитаем размер налога, который ему необходимо будет уплатить в конечном итоге. Для этого, прежде всего, досчитаем общую сумму авансовых платежей:

- 3 750 рублей * 3 квартала = 11 250 рублей.

Теперь от общей суммы за год, которую мы вычисляли самой первой, отнимем авансовые платежи:

- 15 000 рублей – 11 250 рублей = 3 750 рублей.

Земельный налог в 2012 году

С первого января 2012 года на основании пункта 11 ст. 395 НК РФ судостроительные организации (см. выше абзац об освобождении от земельного налога) не выплачивают земельный налог. Если, конечно, используют землю для судоремонта и под производственные помещения.

Также в 2011 году был произведен перерасчет кадастровой стоимости земель, что позволяет тем налогоплательщикам, чье положение в соответствии с новыми сведениями улучшилось, подать заявление о перерасчете.

К содержанию

Земельный налог для физических лиц

Физические лица, которые имеют на праве собственности участки земли, либо владеют ими на праве бессрочного пользования, обязаны уплачивать налоги за использование таких участков.

Весь алгоритм действий остается таким же. Физическое лицо обязано ежеквартально платить авансовые платежи, а в конце налогового периода, в данном случае – года, подавать бланк декларации земельного налога 2015. Оплата как авансовых платежей, так и самого налога осуществляется на основе специального уведомления, которое налоговая служба присылает физическому лицу. При этом, такое уведомление должно быть предоставлено налогоплательщику как минимум за тридцать дней до даты, которая указана в нем для оплаты.

Способы получения такого уведомления достаточно разнообразны. Одним из наиболее распространенных вариантов передачи такого документа является отправка по почте. При этом, стоит помнить, что полученным оно считается через 6 дней после того, как было предоставлено почтовым органам. То есть, в таком случае, строк уплаты налога составляет тридцать шесть дней. Так же, практикуют передачу уведомления в электронным вариантом. Для этого налоговые службы используют каналы телекоммуникации. Естественно, самым простым и широко используемым способом является личная передача уведомления от налоговика к налогоплательщику. При этом, необходимо, что бы лицо, которое получает такой документ, подтвердило его предоставление (расписка).

Если лицо не получает такого уведомления достаточно долгое время, хотя знает, что оно должно было прийти, юристы рекомендуют обратиться в налоговую службу самостоятельно. Это обеспечит от недоразумений по невыплате авансовых платежей. Если лицом будет обнаружено какие – либо ошибки в уведомлении, то он имеет право обратится к налоговым органам за их исправлением. Для этого, при отправлении самого уведомления налоговая служба предоставляет и бланк для обратной связи.

Налоговые ставки

Размер земельного налога зависит от целевого назначения земель, а также от статуса его владельца (льготник или нет). Если вышенаписанное о льготах и освобождении от уплаты к вам не относится, а землю вы используете для:

- сельского хозяйства;

- жилья или будущего жилья;

- сада, огорода, личного подсобного хозяйства – вы будете выплачивать 0,3 процента от кадастровой стоимости земли раз в год.

В остальных случаях выплачивается 1,5 процента.

Местные органы самоуправления могут установить дифференцированную налоговую ставку.

Для земель, приобретенных для строительства жилья, в период проектирования и постройки налогообложение производится с учетом коэффициента.

К содержанию

Перерасчет

Кадастровая оценка земель проводится раз в пять лет.

Если по результатам переоценки произошло улучшение положения налогоплательщика, можно обратиться в налоговую службу с заявлением о перерасчете ЗН.

Новые данные считаются действующими с первого января нового года, следовательно, вы можете просить перерасчет, например, за прошлый год, потому что нормативные акты перерасчета имеют обратную силу, если улучшают положение налогоплательщика.

К содержанию

Земельный налог пенсионерам 2015

Очень много вопросов возникает по поводу того, существует ли отдельная система и правила уплаты земельного налога для пенсионеров. Это связано с тем, что данная категория имеет достаточно льгот в разных сферах.

Основным условием получения льгот для уплаты какого – либо налога является прямое указание на такие действия в Законе. К глубокому сожалению лиц пенсионного возраста какие — либо специальные условия по уплате обязательств за использование участков земли на федеральном уровне не существует. При этом не стоит забывать о том, что все же определенные упрощения могут быть, но при условии, что местные советы имеют нормативное закрепление такого правила для определенного района.

Если следовать федеральному законодательству, то пенсионеры платят налог на общей основе. То есть, они так же как и остальные физические лица получают уведомление о сумме и дате конечной оплаты налога, оплачивают его при помощи банковских услуг и подают соответствующую декларацию. При этом, если лицо оплачивает налог при помощи безналичной формы, то необходимо иметь платежное поручение на земельный налог 2015, которое подтвердит факт оплаты налога в соответствующих службах.

Налоговая база

Налоговая база определяется кадастровой стоимостью участка, который признается объектом налогообложения. Налогоплательщики-организации определяют налоговую базу самостоятельно на основании сведений Единого государственного реестра недвижимости. Если участок находится в долевой собственности, то налоговая база определяется отдельно в отношении долей в праве общей собственности на земельный участок.

Для налогоплательщиков, являющихся физическими лицами, налоговую базу определяют налоговые органы, исходя из сведений, которые предоставляются в налоговую органами, занимающимися государственным кадастровым учетом и регистрацией прав на недвижимость.

Уменьшение налоговой базы возможно только на сумму, не облагаемую налогом – 10 тысяч рублей на одного человека на территории одного муниципалитета таких городов, как СПб, Москва и Севастополь. Данное умешенные налоговой базы возможно в отношении участков земли в бессрочном пользовании, пожизненном наследуемом владении или собственности следующих категорий налогоплательщиков:

- инвалидов 1 и 2 групп;

- инвалидов детства;

- Героев РФ, СССР, кавалеров ордена Славы;

- ветеранов ВОВ, ветеранов боевых действий;

- физ. лиц, имеющих право на получение соц. поддержки в соответствии с ФЗ № 175 (1998), ФЗ №2 (2002);

- физ. лиц, которые принимали участие в испытании термоядерного и ядерного оружия, ликвидации ядерных установок при аварии;

- физ. лица, которые перенесли лучевую болезнь либо стали инвалидами в результате испытаний, связанных с ядерными установками.

Земельный налог. Изменения 2015

В 2015 году на плательщиков земельного налога ждут кое-какие изменения. Прежде всего, необходимо сказать, что установлено новый крайний срок уплаты налога. Теперь каждый субъект земельных владений, которые облагаются налогом, обязаны до 1 октября каждого последующего года оплачивать налоговый период. При этом, органы местного управления не имеют права менять этот строк.

Так же, в этом году было исключено один объект, который облагался земельным налогом. Таким объектом стали земельные участки под застройкой многоквартирных домов и находящиеся во владении такого дома. С этого года оплачивать налог на землю жителям не будет необходимости, поскольку этот пункт был исключен из Налогового Кодекса. Так же, была уточнена процедура изменения кадастровых данных. Но этот вопрос более важен самим органам местной власти.

Земельный налог – система государственного денежного взыскания за пользование земельными ресурсами. Такой способ наполнения бюджета является очень важным. Если вы имеете дело с такими налогами, то стоит помнить, что основные процентные ставки и особенности налогообложения необходимо искать в той налоговой службе, которая находится в одном муниципальном районе с самим земельным участком. Основные же положения, к примеру, обязательные объекты такого налогообложения и льготы установлены федеральными законами.

Оплата налога осуществляется путем внесения авансовых платежей на протяжении года и оплаты самого налога уже по завершения налогового периода. Оплачивается такой налог на основе уведомления, полученного от налоговых служб.

Дважды не заплатишь

Очень часто спрашивают: положен ли налоговый вычет при покупке жилья, если человек, который приобрел недвижимость, не работает, но получает пенсию. К сожалению, нет, вернуть назад часть уплаченных денег не удастся. Так что ссылки в письмах читателей на то, что в налоговой инспекции им «немотивированно» отказывают, необоснованны. Дело в том, что эта льгота предоставляется государством в виде возвращения части уплаченного гражданином подоходного налога (налога на доходы физических лиц). Если человек работает — он платит подоходный налог в размере 13% от своих заработков. Но пенсионеры от уплаты подоходного налога освобождены, этот налог с их пенсий не удерживается. Соответственно, и возвращать пенсионеру, потратившемуся на приобретение жилья, нечего. Единственное исключение — работающие пенсионеры. Они могут воспользоваться этой льготой, вернув суммы подоходного налога, уплаченного с их зарплаты.

А теперь — о новациях, которые произошли в нынешнем году с уплатой земельного налога.

После многолетних обсуждений в правительстве, министерствах, в экспертном сообществе вместо введения единого налога на недвижимость, о котором так много говорилось в последнее время, осенью 2014 года был принят закон, изменяющий порядок начисления и уплаты земельного налога, налога на имущество организаций и налога на имущество физических лиц.

«Единый налог на недвижимость решено не вводить, — поясняет ведущий юрисконсульт Института экономики города Дмитрий Гордеев. — Поправками Федерального закона от 4 октября 2014 г. N 284-ФЗ установлено, что и земельный налог (глава 31 НК РФ), и налог на имущество физических лиц (глава 32 НК РФ) уплачиваются отдельно. При этом оба рассчитываются исходя из кадастровой стоимости земельного участка и принадлежащего на праве собственности гражданину жилого дома, жилого помещения (квартиры, комнаты), гаража, машино-места, единого недвижимого комплекса, объекта незавершенного строительства, иного здания, строения, сооружения, помещения».

Государство не будет дважды облагать налогом долю в земельном участке, на котором расположен многоквартирный дом

Эти поправки в Налоговый кодекс, вступили в силу с 1 января 2015 г. Таким образом, с начала нынешнего года прекращено действие Закона РФ от 9 декабря 1991 г. N 2003-I «О налогах на имущество физических лиц» и начали действовать положения главы 32 НК РФ о налоге на имущество физических лиц.

«Одна из новелл нового закона — теперь земельные участки, входящие в состав общего имущества многоквартирного дома, не признаются объектом налогообложения земельным налогом, — поясняет Дмитрий Гордеев. — Раньше такого изъятия не было».

Именно потому многие наши читатели, живущие в собственных квартирах в многоквартирных домах, с удивлением обнаружили осенью в своих почтовых ящиках квитки из налоговой службы с предложением заплатить налог за участок под общим домом.

«В прошлом году такой налог платить было нужно, — говорит Гордеев. — А в 2015 году он отменен, и оплачивать его не надо. Но не запутайтесь: в текущем году мы оплачиваем налоги за предыдущий год. То есть в 2015 году нам пришлют расчетные квитанции за 2014 год, когда требование об уплате такого налога действовало. Напомню, что собственник квартиры в многоквартирном доме является также собственником доли в земельном участке, на котором расположен дом, и эта доля пропорциональна площади его квартиры. Исходя из этого и рассчитывается сумма земельного налога. Уплатить его будет нужно в срок до 1 октября 2015 года. А вот в 2021 году этот налог уже никто платить не будет».

Правда, по мнению эксперта, не стоит рассматривать это решение законодателей, освободивших граждан-собственников от необходимости платить земельный налог за свою долю в «общем» участке, как щедрость государства.

«Согласно Жилищному кодексу земельный участок, на котором расположен многоквартирный дом, при условии, если его границы указаны в документах государственного кадастрового учета, входит в состав общего имущества собственников помещений в многоквартирном доме, — уточнил Дмитрий Гордеев. — То есть стоимость такого земельного участка учитывается в стоимости квартиры. А собственник квартиры обязан платить налог на имущество физических лиц.

Единственное, что можно констатировать, это то, что государство не будет дважды облагать налогом долю в земельном участке, на котором расположен многоквартирный дом».