Для социального обеспечения российских граждан разработана целая система уплаты денежных взносов в пользу внебюджетных фондов.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (499) 938-81-90 (Москва)

+7 (812) 467-32-77 (Санкт-Петербург)

8 (800) 301-79-36 (Регионы)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

Расчет этих сумм в первую очередь входит в обязанности бухгалтеров всевозможных организаций, а также ИП. Чтобы он проходил без ошибок, была разработана таблица ставок ЕСН в 2021 году.

Общий размер ставки ЕСН

Рядовые налогоплательщики ориентируются на общий размер ставки ЕСН. Выплаты в фонды осуществляются работодателями за трудоустроенных в организацию сотрудников:

- в ПФР происходят регулярные отчисления в размере 22% заработка каждого сотрудника;

- в ФСС отчисляются 2,9% от заработка, призванные покрыть расходы на обеспечение временной нетрудоспособности, а также 5,1% от заработка идут на ОМС.

Общий объем обязательного социального сбора составляет 30% от заработка каждого сотрудника организации. Если деятельность организации связана с риском нанесения ущерба здоровью работников, дополнительно в ФСС перечисляется сбор на травматизм.

Кто платит

Собственно, все граждане, которые официально трудоустроены на территории РФ, обязаны делать отчисления в пользу ЕСН.

Если отталкиваться от Налогового Кодекса (ст. 419), то страховые взносы должны осуществляться следующими группами лиц:

- индивидуальные предприниматели, а также лица, которые официально занимаются частной практикой;

- физические лица, которые в правовом поле не значатся в качестве ИП, но при этом производят выплаты работникам;

- юридические лица (предприятия, организации и пр.), которые также имеют наемных сотрудников и выплачивают им заработную плату и другие виды денежных вознаграждений.

Разница для представленных групп состоит в видах дохода, которые подвергаются налогообложению.

Вторая и третья группа обязаны сделать отчисления со всех выплат, которые были осуществлены в пользу физических лиц не важно по каким видам договоров.

А первая группа делает отчисления с доходов только после того, как осуществит все расходы, которые предусматривает для нее действующее законодательство.

Выплаты для ИП

Поскольку заработок ИП не стабилен, им вменена обязанность выплачивать фиксированные суммы в фонды. Раньше размер ЕСН зависел от МРОТ, но в 2021 он обрел стабильную конкретику:

- на ОМС ИП перечисляют 6884 руб;

- в ПФР – 29 354 руб.

Данные фиксированные суммы относятся к тем ИП, годовой доход которых не превысил 300 000 руб. При превышении установленного порога индивидуальный предприниматель должен выплатить в соответствующие фонды дополнительно 1% от остаточной “лишней” суммы.

Страховые взносы ИП

Размер фиксированных страховых взносов, уплачиваемых предпринимателями «за себя» с 2021 года не зависит от ставки взноса и размера МРОТ. Теперь ИП уплачивают определенную Правительством РФ сумму, которая составляет в 2021 г. 32 385 руб, в т.ч.:

- 26 545 руб. – на пенсионное страхование;

- 5 840 руб. – на медстрахование.

При доходе, превышающем 300 тыс. руб., ИП обязан дополнительно уплатить 1% пенсионного страхвзноса, при этом общая сумма взносов ПФР за год не должна превышать 212 360 руб.(ст. 430 НК РФ).

Ставки для различных видов деятельности

Налоговый Кодекс регламентирует определенные льготы, которые предоставляются при расчете ЕСН в 2021 году ряду налогоплательщиков. Так, в 2021 году уменьшить ставки могут следующие категории организаций:

- организации, находящиеся в свободной экономической зоне Крыма и Севастополя;

- резиденты районов т.н. “опережающего развития”;

- ООО и ИП с фармлицензией на ЕНВД;

- ООО и ИП, имеющие доход ниже 79 млн руб на УСН;

- ИП, работающие по патентному налогообложению;

- благотворительные организации на УСН;

- некоммерческие социальные организации, работающие в сферах культуры, медицины, образования);

- организации, работающие в сфере рекреации, туризма, ИТ и внедрения технологий.

Полный перечень налогоплательщиков, претендующих на льготные ставки по ЕСН в 2021 году, а также точный их размер представлен на сайте ФНС. Важно, что тарифы действительны, если организация относится к категории по ОКВЭД, что потребуется подтвердить справкой и соответствующим заявлением, подаваемыми в ФСС.

ВНиМ

В перечень взносов, входящих в ЕСН на 2021 год, включены и выплаты по временной нетрудоспособности и материнству. Данные средства в случае болезни или выхода в декрет и далее в отпуск по уходу выплачиваются работникам из ФСС.

Дополнительно к перечисленным взносам ряд организаций обязаны перечислять в ФСС взносы на травматизм и возможные профессиональные заболевания. Уточнить, относится ли ООО к категории, и узнать размер добавленной части ЕСН, можно по коду ОКВЭД, а также существующим на предприятии классам профессионального риска. Величина дополнительной ставки на травматизм для разных организаций составляет от 0,2 до 8,5%.

Что такое ЕСН в 2021 году и зачем он нужен

Расшифровывается ЕСН как «единый социальный налог». Юридически такой налог не существует с 2010 года. По старинке бухгалтеры называют им обязательные взносы на социальное, пенсионное и медицинское страхование.

В соответствии с требованиями статьи 419 НК РФ, производить социальные взносы обязаны страхователи, т.е. лица, непосредственно осуществляющие выплаты и другие вознаграждения работникам:

- предприятия;

- ИП и частнопрактикующие лица;

- физические лица.

ЕСН предназначен для обеспечения трудящихся граждан в будущем государственными пенсиями и рядом дополнительных выплат. Из него выделяются суммы, необходимые для оказания бесплатной медицинской помощи и обеспечения пособиями.

Сдача отчетности

Расчеты в виде отчетности за предыдущий период предоставляются в ФНС ежемесячно до 30 числа текущего месяца. То есть, в конце сентября нужно передавать данные в налоговую за август по каждому сотруднику.

В ФСС подаются только сведения по рискам травматизма, то есть по тем сотрудникам, должность которых связана с возможностью появления профессиональных заболеваний или увечий. Отчетность с расчетами передается в фонд в бумажном или электронном виде до 20 числа текущего месяца за предыдущий период.

Какая максимальная сумма

Максимум, который обязаны выплачивать на страхование работодатели, утверждается Правительством ежегодно. В 2021 году произошли ожидаемые изменения. Теперь в Фонд Пенсионного страхования максимальные отчисления не могут превышать 1 млн. 21 тыс. рублей. А социальные взносы не могут подниматься выше 815 тыс. рублей.

Если выплаты достигли максимальной суммы, то они должны быть подвергнуты корректировке. Например, при условии, что взносы меньше 1 млн. 21 тыс. рублей, то взимаемый процент равен 22, а если более то уже 10 %.

Соответственно социальные взносы до 815 тыс. рублей предполагают отчисление 2,9 %, а если они больше, то ставка становится нулевой. Максимум, выплачиваемый в пользу медицинского страхования, в 2020 году не установлен.

Как рассчитать налог

Расчет по ЕСН осуществляется ежемесячно по каждому сотруднику отдельно, после чего составляется общая ведомость, выделяющая сумму по предприятию в целом. Ведомость формируется нарастающим итогом: в каждой графе указывается, сколько работники получили с начала календарного года и от данных средств высчитывается 30%, выплачиваемые в рамках ЕСН.

При необходимости расчет можно произвести отдельно:

- Рассчитать часть ЕСН в размере 22% для ПФ на каждого сотрудника, исходя из его заработка с начала календарного года.

- Рассчитать часть ЕСН на ОМС в размере 5,1%.

- Рассчитать часть ЕСН на ВНиМ в размере 2,9%.

- Вычесть из сформировавшихся сумм уже выплаченные в ФНС в текущем году средства и получить остаток, требуемый к переводу в бюджет.

По окончании расчетов из полученной суммы вычитаются средства, которые уже были ранее уплачены в ФНС в рамках ЕСН. Остаток и должен быть перечислен в бюджет в установленным законом сроки.

Отдельно создается отчет по травматизму, в который включается оклад сотрудников, подверженных риску на работе. От суммы, основываясь на категории, следует выделить нужный процент.

Калькулятор

В крупных организациях расчетом ЕСН и перечислением средств в бюджет занимаются опытные бухгалтеры, небольшим же фирмам и ИП, не имеющим в штате специалистов, можно обратиться на сайт ФНС. Здесь представлен удобный калькулятор, с помощью которого в два клика можно узнать точную сумму взносов, требуемую к переводу.

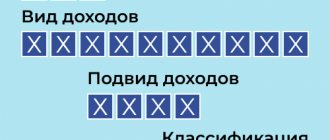

Перейдите на страницу и в свободные поля вбейте период налогообложения и доход за указанные сроки. Система автоматически произведет расчеты и выдаст результат в виде таблицы, в которой будут содержаться суммы по ЕСН, а также актуальные коды КБК.

Онлайн-калькулятор на сайте ФНС рассчитывает ЕСН по стандартному алгоритму. Налогоплательщики, относящиеся к льготным категориям или превысившие суммы выплат, должны считать величину взносов по иным алгоритмам.

Единый социальный налог

Единый социальный налог — налог, предназначенный для мобилизации средств в целях реализации прав граждан на государственное и социальное обеспечение (страхование) и медицинскую помощь.

Налогоплательщиками налога признаются:

1) лица, производящие выплаты физическим лицам: организации; индивидуальные предприниматели; физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты.

В целях налогообложения члены крестьянского (фермерского) хозяйства приравниваются к индивидуальным предпринимателям.

Если налогоплательщик одновременно относится к нескольким категориям налогоплательщиков, указанным в пунктах 1 и 2, он исчисляет и уплачивает налог по каждому основанию.

А. Объектом налогообложения для налогоплательщиков, указанных в абзацах втором и третьем пункта 1, указанного выше, признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам. Объектом налогообложения для налогоплательщиков, указанных в абзаце четвертом пункта 1, признаются выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц. Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав).

Б. Объектом налогообложения для налогоплательщиков, указанных в пункте 2, приведенном выше, признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

В. Для налогоплательщиков — членов крестьянского (фермерского) хозяйства (включая главу крестьянского (фермерского) хозяйства) из дохода исключаются фактически произведенные указанным хозяйством расходы, связанные с развитием крестьянского (фермерского) хозяйства.

Указанные в пункте А выплаты и вознаграждения (вне зависимости от формы, в которой они производятся) не признаются объектом налогообложения, если:

- у налогоплательщиков-организаций такие выплаты не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль организаций в текущем отчетном (налоговом) периоде;

- у налогоплательщиков — индивидуальных предпринимателей или физических лиц такие выплаты не уменьшают налоговую базу по налогу на доходы физических лиц в текущем отчетном (налоговом) периоде.

Налоговая база налогоплательщиков — индивидуальных предпринимателей и физических лиц, не признаваемых индивидуальными предпринимателями, определяется как сумма выплат и иных вознаграждений, предусмотренных пунктом А (вышеизложенным), начисленных налогоплательщиком за налоговый период в пользу физических лиц. При определении налоговой базы учитываются любые выплаты и вознаграждения (за исключением сумм, указанных в ст. 238 НК РФ), вне зависимости от формы, в которой осуществляются данные выплаты, полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица — работника или членов его семьи, в том числе коммунальных услуг, питания, отдыха, обучения в их интересах, оплата страховых взносов по договорам добровольного страхования (за исключением сумм страховых взносов, указанных в подп. 7 п. 1 ст. 238 НК РФ).

Исчисление налоговой базы для других категорий налогоплательщиков изложено в ст. 237 НК РФ. Для индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, налоговая база определяется как произведение валовой выручки и коэффициента 0,1.

При расчете налоговой базы выплаты и иные вознаграждения в натуральной форме в виде товаров (работ, услуг) учитываются как стоимость этих товаров (работ, услуг) на день их выплаты, исчисленная исходя из их рыночных цен (тарифов), а при государственном регулировании цен (тарифов) на эти товары (работы, услуги) — исходя из государственных регулируемых розничных цен. При этом в стоимость товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, а для подакцизных товаров и соответствующая сумма акцизов.

В соответствии со ст. 238 ПК РФ не подлежат налогообложению:

1) государственные пособия, выплачиваемые в соответствии с законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления, в том числе пособия по временной нетрудоспособности, пособия по уходу за больным ребенком, пособия по безработице, беременности и родам;

2) все виды установленных законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, установленных в соответствии с законодательством РФ), связанных с:

- возмещением вреда, причиненного увечьем или иным повреждением здоровья;

- бесплатным предоставлением жилых помещений и коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения;

- оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

- оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для учебно-тренировочного процесса и участия в спортивных соревнованиях;

- увольнением работников, включая компенсации за неиспользованный отпуск;

- возмещение иных расходов, включая расходы на повышение профессионального уровня работников;

- трудоустройством работников, уволенных в связи с осуществлением мероприятий по сокращению численности или штата, реорганизацией или ликвидацией организации;

- выполнение физическим лицом трудовых обязанностей (в том числе переезд на работу в другую местность и возмещение командировочных расходов).

3) суммы единовременной материальной помощи, оказываемой налогоплательщиком:

физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории РФ; членам семьи умершего работника или работнику в связи со смертью члена (членов) семьи;

4) суммы оплаты труда и другие суммы в иностранной валюте, выплачиваемые своим работникам, а также военнослужащим, направленным на работу (службу) за границу, налогоплательщиком, финансируемым из федерального бюджета государственными учреждениями или организациями, — в пределах размеров, установленных законодательством РФ;

5) доходы членов крестьянского (фермерского) хозяйства, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, ее переработки и реализации — в течение пяти лет начиная с года регистрации хозяйства;

6) доходы (за исключением оплаты труда наемных работников), получаемые членами зарегистрированных в установленном порядке родовых, семейных общин малочисленных народов Севера от реализации продукции, полученной в результате ведения ими традиционных видов промысла; суммы страховых платежей (взносов) по обязательному страхованию работников;

7) стоимость льгот по проезду, предоставляемых законодательством РФ отдельным категориям работников, обучающихся, воспитанников;

выплаты в денежной и натуральной формах, осуществляемые за счет членских профсоюзных взносов каждому члену профсоюза, при условии, что данные выплаты производятся не чаще одного раза в 3 месяца и не превышают 10 тыс. руб. в год;

выплаты в денежной и натуральной формах, осуществляемые за счет членских профсоюзных взносов каждому члену профсоюза, при условии, что данные выплаты производятся не чаще одного раза в 3 месяца и не превышают 10 тыс. руб. в год;

9) другие выплаты в соответствии со ст. 238 НК РФ.

От уплаты налогов освобождаются:

1) организации любых организационно-правовых форм — с сумм выплат и иных вознаграждений, не превышающих в течение налогового периода 100 тыс. руб. на каждого работника, являющегося инвалидом I , II , III группы;

2) следующие категории налогоплательщиков-работодателей — с сумм выплат и иных вознаграждений, не превышающих 100 тыс. руб. в течение налогового периода на каждого отдельного работника:

- общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80%, их региональные и местные отделения;

- организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов составляет не менее 50%, а доля заработной платы инвалидов в фонде оплаты труда составляет не менее 25%;

- учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям, единственными собственниками имущества которых являются указанные общественные организации инвалидов.

Указанные в настоящем пункте льготы не распространяются на налогоплательщиков, занимающихся производством и (или) реализацией подакцизных товаров, минерального сырья, других полезных ископаемых, а также иных товаров в соответствии с перечнем, утвержденным Правительством РФ по представлению общероссийских общественных организаций инвалидов;

3) другие категории налогоплательщиков в соответствии со ст. 239 НК РФ.

Налоговым периодом признается календарный год. Отчетными периодами по налогу признаются I квартал, полугодие и девять месяцев календарного года.

Для налогоплательщиков (работодателей) — организаций, индивидуальных предпринимателей и физических лиц, не признаваемых индивидуальными предпринимателями, за исключением выступающих в качестве работодателей налогоплательщиков — сельскохозяйственных товаропроизводителей и родовых, семейных общин малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, применяются следующие ставки.

Если на момент уплаты авансовых платежей по налогу налогоплательщиков-работодателей, накопленная с начала года величина налоговой базы в среднем на одно физическое лицо, деленная на количество месяцев, истекших в текущем налоговом периоде, составляет сумму менее 2500 руб., налог уплачивается по максимальной ставке, независимо от фактической величины налоговой базы на каждое физическое лицо. Налогоплательщики, у которых налоговая база удовлетворяет указанному в настоящем абзаце критерию, не вправе до конца налогового периода использовать регрессивную шкалу ставки налога. При расчете величины налоговой базы в среднем на одного работника у налогоплательщиков с численностью работников свыше 30 человек не учитываются выплаты в пользу 10% работников, имеющих наибольшие по размеру доходы, а у налогоплательщиков с численностью работников 30 человек (включительно) — выплаты в пользу 30% работников, имеющих наибольшие по размеру доходы.

Для налогоплательщиков — индивидуальных предпринимателей, не осуществляющих наем работников, и глав членов крестьянских (фермерских) хозяйств, применяются следующие налоговые ставки.

Порядок исчисления и сроки уплаты налога налогоплательщиками-работодателями установлен ст. 243 НК РФ.

Д.В. Кривопалов [email protected] ngs.ru