Напомним, отчет 6-НДФЛ должны сдавать все организации и индивидуальные предприниматели – работодатели, имеющие наемных работников, и налоговые агенты, которые выплачивают доходы физлицам.

Форма расчета 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected] Расчет составляют нарастающим итогом за I квартал, за полугодие, за девять месяцев и за год. Данные берутся из регистров налогового учета.

В 6-НДФЛ налоговый агент предоставляет общую информацию по всем физическим лицам, которые получили от него доход. Это суммы выплаченных доходов, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ и сроки его перечисления в бюджет (п. 1 ст. 80 НК РФ).

Перевод и увольнение персонала

До осуществления ликвидации придется определиться, что делать с персоналом: переводить или увольнять. Пока сотрудники числятся, необходимо начислять заработную плату и сдавать отчетность.

- Если ОП находится в одной местности с компанией, то необходимо предложить сотрудникам аналогичные и другие вакансии, имеющиеся в этой местности. Работу в другом населенном пункте предложить нужно, только когда это предусмотрено трудовым, коллективным договором или соглашением. Не нашлось ничего подходящего, работник отказался от предложенных ему вакансий – увольняем по п. 7 части 1 статьи 77 ТК. При этом сотрудник получает выходное пособие в сумме двухнедельного среднего заработка (ст. 178 ТК РФ).

- ОП, расположенное в другом населенном пункте, проводит процедуру увольнения аналогично ликвидации:

- предупреждение персонала не менее чем за два месяца до события;

- при увольнении выплачивается выходное пособие;

- до трудоустройства (на период, пока работники состоят на учете в центре занятости населения) финансовая поддержка – сохранение среднего заработка (не более чем три месяца и учитывая выходное пособие).

Важно! Проверьте трудовой договор – какое указано место работы. От этого зависит алгоритм увольнения или перевода.

Конечно, можно с согласия работников перевести их в другой филиал, уволить по собственному желанию (к примеру, сотруднику предложили должность в другой компании) или соглашению сторон. Трудовой кодекс не запрещает это делать, главное, не оказывать давление и не вводить сотрудников в заблуждение. Когда все формальности соблюдены, деятельность прекращается.

Сообщение в налоговую

Процедура извещения инспекции о прекращении деятельности зависит от вида подразделения.

Филиал или представительство:

- Проверяем, включены ли сведения в устав. Нет – переходим к пункту 2, да – вносим изменения в учредительные документы, заполняем и сдаем форму Р13001 для обновления ЕГРЮЛ, не забываем оплатить пошлину, если документы сдаются не в электронном виде через личный кабинет с ЭЦП.

- Заполняем сообщение формы С-09-3-2. Направить его можно через ЛК, почту, ТКС (оператора) или передать лично.

- После принятия решение о ликвидации (выпуске приказа) подать сообщение и внести корректировки в реестр нужно в течение 3 дней.

Обратите внимание! Когда в отношении налогоплательщика проводится или инициирована выездная налоговая проверка, то до ее окончания ОП не снимается с учета.

Когда ликвидируется обычное ОП, достаточно издать приказ и подать сообщение. Срок аналогичный.

Рекомендуется до завершения процедуры сдать все отчеты. После ликвидации передача станет невозможной, налоговый орган откажет в принятии документов, основываясь на снятии с учета налогоплательщика.

Как и куда сдается отчетность

Разберем этот вопрос применительно к виду налога или системе налогообложения, в каждом случае правила отличаются.

ЕНВД

Выше я писала, что рекомендуется сдавать отчеты заранее – до проведения ликвидации. Причина в технической невозможности инспекции принять документы после.

Это не значит, что если не успели (забыли) сдать отчет, то поезд ушел. В случае с декларацией по ЕНВД необходимо отчитаться в ИФНС «головы», при этом указать ОКТМО закрытого ОП.

Кстати! Оплатить налоги, пени и другие платежи в бюджет тоже желательно до ликвидации.

Не забудьте подать в ФНС заявление о снятии с учета плательщика вмененного налога ЕНВД-3. Укажите причину – код 4 «иное». Срок – в течение 5 дней с даты прекращения деятельности.

Если в одном городе находилось несколько подразделений, они состояли на учете в одной налоговой по выбору, а закрылось одно из них, снимают с учета только эту точку. В заявлении указывается код 4, в приложении — конкретный адрес, остальные продолжают работать и отчитываться как раньше.

УСН и ЕСХН

Декларации по единому налогу (УСН) и единому сельхозналогу (ЕСХН) сдаются в общем по всей организации.

Налог на прибыль

По НК компания, имеющая обособки, должна предоставлять декларации в целом по организации (включая данные подразделений) и отдельно по месту нахождения ОП (п. 1 статьи 289 НК РФ). При этом налог уплачивается в федеральный и региональный бюджет. Федеральная часть никак не разбивается, а вот региональная платится по каждому ОП. По нескольким подразделениям, расположенным в одном субъекте РФ, назначив одно ответственное, можно рассчитывать налог совместно, аналогично подавать декларации. Для этого в ИФНС направляется уведомление до 31 декабря года, предшествующего отчетному году.

Если закрывается ответственное ОП, нужно не только уведомить инспекцию о его ликвидации, но и сообщить о выборе нового представителя, через которого будет происходить уплата налога и подача отчетности. При закрытии одного из нескольких подразделений сообщите только об изменении их количества (п. 2 статья 288 НК).

Обратите внимание! Если компания на ОСНО закрыла последнее представительство (филиал) и не собирается открывать их в дальнейшем, то с 1 января следующего года, при условии подачи заявления до 31 декабря текущего, имеет право применять упрощенную систему налогообложения.

Отчеты до момента ликвидации подаются по месту регистрации каждого ОП или ответственного (в зависимости от того было ли оно), после – по месту нахождения организации. Особенности заполнения реквизитов титульного и других листов декларации при закрытии смотрите в Порядке заполнения, утвержденном Приказом №ММВ-7-3/[email protected] от 23.09.2019 года – пункты 2.7, 2.8, 4.5, 10.1, 10.2 и другие.

НДС

Как и при едином налоге на УСН, декларация подается в целом по компании. При этом в счет-фактуре или УПД указываются КПП и адреса подразделений. После прекращения их деятельности проследите за отсутствием ошибок в выставляемых документах.

Транспортный, земельный, имущественный налоги

Начиная с периодов 2021 года отменены расчеты по транспортному и земельному налогам. За прошлые периоды отчеты по-прежнему нужно подавать по месту регистрации имущества. Если имущество ликвидированного ОП выбыло позднее (продано, передано в погашение обязательств контрагентам и т.п.), то отчитаться придется организации, с указанием ОКТМО бывшего ОП.

Если имущество осталось, то продолжаем по нему уплачивать налоги до момента выбытия. Аналогично стоит поступать с расчетами по налогу по имущество. Однако это справедливо только в отношении недвижимости.

С движимым имуществом немного другая схема: согласно статье 384 НК РФ по ОП, не имеющему отдельного баланса, отчеты сдает головная организация.

За налоговый период (год) с 2021 года есть возможность предоставлять единую декларацию по имуществу, расположенному в одном субъекте РФ, при условии что оно отвечает нескольким требованиям: база по налогу определяется исходя из среднегодовой стоимости, не установлены нормативы отчислений в местные бюджеты и налогоплательщик заявил о своем намерении до 1 марта отчетного года в налоговый орган субъекта, в котором состоит на учете по объектам недвижимости (п. 1.1 статья 386 НК).

РСВ

Расчет по страховым взносам сдается в общем по организации, если его подразделения не выделены на отдельный баланс и не обладают правами по расчету и выплате доходов сотрудникам.

Важно! Наделение полномочиями на расчет и выплату вознаграждений в пользу физлиц требует подачи сообщения ИФНС о выбранном ОП в течение одного месяца со дня принятия соответствующего решения (пп. 7 п. 3.4 статьи 23 НК РФ).

При наделении правом такого расчета (обязательно необходим расчетный счет в банке) РСВ сдается по месту нахождения ОП. Последний отчет подается с указанием кода 9 на титульном листе в строке «Лишение полномочий (закрытие) обособленного подразделения». В дальнейшем, если потребуется представить уточненные расчеты, они подаются организацией, но с кодом 9 и КПП недействующего ОП.

4-ФСС

Расчет сдается по месту регистрации подразделения только в случае, когда соблюдены все три условия:

- Отдельный баланс.

- Наделение полномочиями по расчету и выплате доходов физическим лицам.

- Есть открытый расчетный счет в банке.

Обратите внимание! Чтобы самостоятельно отчитываться, ОП должно встать на учет как страхователь в своем филиале ФСС.

Действуют те же правила, как для РСВ: после закрытия отчетность подается «головой». Во всех остальных случаях расчет 4-ФСС сдается один за всех.

2-НДФЛ и 6-НДФЛ

Независимо от полномочий филиала, представительства или любого другого подразделения, расчет 6-НДФЛ и справки 2-НДФЛ сдаются по каждому отдельно. Точнее, сдавались до 2021 года. Начиная с 1 января 2020-го можно выбрать одно уполномоченное из нескольких ОП, если они находятся в границах одного муниципального образования. Уведомить об этом ИФНС нужно до 1 января того года, с начала которого будет действовать новый порядок.

Необходимо известить инспекцию о закрытии ответственного подразделения, назначить новое. Если налогоплательщик применяет патент или ЕНВД, то подает справки и расчеты, уплачивает НДФЛ по месту ведения деятельности (п. 7 стать 226 НК).

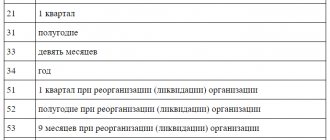

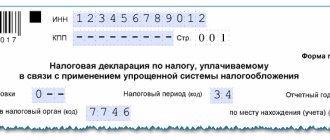

После ликвидации отчетность сдается головной организацией, при этом на титульном листе расчета указывается:

- ОКТМО закрытого ОП.

- В строчке «Форма реорганизации (ликвидации)» — 0 (по приложению № 4 к порядку заполнения).

- ИНН/КПП реорганизованной организации — ИНН «головы» и КПП прекратившего работу подразделения.

СЗВ-М и СЗВ-СТАЖ

Если подразделение, как и в случае с РСВ, наделено правом начислять и выплачивать доходы физлицам, имеет отдельный расчетный счет, то оно встает на учет в ПФР (пп. 3 п. 1 статьи 11 Федерального закона № 167-ФЗ). Регистрация происходит автоматически на основе данных реестра ФНС (после внесения сведений в ЕГРЮЛ).

После того как произошла ликвидация, все сведения предоставляет непосредственно организация.

Уточненный расчет

Согласно пункту 6 статьи 81 Налогового кодекса РФ уточненный расчет нужно представить:

- если выявлен факт неотражения или неполноты отражения сведений;

- если выявлены ошибки, приводящие к занижению или завышению суммы налога, подлежащей перечислению.

На титульном листе проставляют:

- при представлении первичного расчета – значение “000”;

- при представлении уточненного расчета – номер корректировки (значение “001”, “002” и т. д.).

Таким образом, “уточненка” подается в том случае, если налоговый агент обнаружит, что в первоначальном расчете не отразил какие-либо сведения или допустил ошибку, которая привела к занижению или завышению суммы налога.

Сверка расчетов до и после

Сверку проводить необязательно, но, учитывая запутанный процесс работы, особенности сдачи отчетов, уплаты налогов и взносов, так гораздо легче разобраться с платежами.

Почему я рекомендую дублировать сверку и проводить ее до и после ликвидации? «До» всегда идут какие-то движения, ФНС может не успеть занести в программу представленные отчеты, и в сверке будут неполные данные.

Важно! При перечислении налогов, кроме региональных, по закрытому ОП, нужно оплатить долг в инспекцию «головы», с указанием ОКТМО и КПП недействующего подразделения. С неверными реквизитами средства «зависнут» как невыясненные, придется писать заявление на уточнение.

Обмен между инспекциями идет из рук вон плохо. Сведения теряются, передача затягивается, данные отправляются с ошибками. Поэтому, получив требование с недоимкой, имея на руках платежные поручения и уверенность в верности платежей, пишите ответ с приложением подтверждающих документов в ИФНС как можно быстрее.

Если последует повторное требование или в худшем случае блокировка счета – подавайте жалобу начальнику инспекции, при отсутствии реакции – в вышестоящее Управление.

Образец заполнения титульного листа 6-НДФЛ в 1С 8.2 ЗУП 2.5

При заполнении титульного листа 6-НДФЛ в программе 1С ЗУП 2.5, Вы работаете с полем «Обособленное подразделение»: поле либо выбрано, либо нет. Если хотите заполнить расчет 6 – НДФЛ по обособленному подразделению, то в поле «Обособленное подразделение» выбираете непосредственно подразделение:

Уже автоматически подставляется ОКТМО этого подразделения и код 220:

Если вы подразделение не выбираете, считается, что это расчет по головной организации, значит, здесь устанавливается ОКТМО самой организации:

И код нужно установить 212 “По месту учета российской организации”: