Земельный налог: общегосударственные нормы

На федеральном уровне установлены основные правила уплаты земельного налога: кто является налогоплательщиком, общие для страны льготы и перечень необлагаемых участков, налоговый и отчетный периоды, налоговая база, максимальные налоговые ставки, сроки представления отчетности, сроки уплаты налога гражданами и самый ранний срок уплаты налога организациями.

ВАЖНО! С 01.01.2021 года в отношении земельного налога введен ряд нововведений:

- отменено его декларирование;

- ФНС самостоятельно рассчитает сумму налога и пришлет уведомление;

- изменены сроки уплаты налога: авансы по ЗН нужно перечислять не позднее последнего числа месяца, следующего за отчетным периодом, годовой платеж — не позднее 01 марта.

Налог должны платить граждане и организации, имеющие земельные участки в собственности, а также владеющие ими на праве бессрочного или пожизненного наследуемого владения. За арендованные и безвозмездно используемые участки налог не платится.

Для расчета земельного налога нужно знать кадастровую стоимость участка на 1 января оплачиваемого года. Для участков, сформированных в течение года, в расчет берется кадастровая стоимость на дату их включения в ЕГРН.

НК устанавливает максимально возможные ставки налога (ст. 394 НК РФ). По ставке 0,3% облагаются земли:

- сельхозназначения;

- занятые инженерными объектами ЖКХ и жилыми домами, а также предназначенные для их строительства;

- предназначенные для личного подсобного хозяйства, дач, садоводств и ферм;

- предоставленные для нужд обороны, безопасности и таможни.

Все прочие земли облагаются по ставке 1,5%.

Отчетными периодами являются первый, второй и третий кварталы. Налоговый период — год.

Начиная с земельного налога за 2021 год сдача декларации отменена. При этом юрлица будут получать от налоговой сообщения с рассчитанной суммой. Однако это не означает, что им больше не потребуется рассчитывать налог самостоятельно. Эта обязанность сохранится за организациями и далее. Ведь они должны знать сумму, чтобы в течение года вносить авансовые платежи (если таковые установлены местными властями). А сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. И получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Важно! Рекомендации от КонсультантПлюс Сравните сумму налога, исчисленную инспекцией, с суммой, которую вы рассчитали и уплатили. Если они равны, значит, налог был рассчитан и уплачен правильно. Если суммы различаются, проверьте… Подробнее см. в К+, получив пробный доступ бесплатно.

Налог на землю сельхозназначения в 2016 году

Ставки земельного налога для юридических лиц такие же, что и для граждан. Возможность льгот для организации по данному налогу предусматривается законодательством регионов. На федеральном уровне льготы устанавливаются только для компаний-резидентов особых экономических зон.

Действующее законодательство исходит из принципа признания особой ценности земельных участков, вовлеченных в сельхозоборот. Также законодательство предусматривает государственную поддержку лицам, использующим данную землю для сельскохозяйственного производства. Поэтому в отношении земельных участков, отнесенных к категории земель сельскохозяйственного назначения, действуют пониженные ставки по налогу. Базовая ставка определена как 0,3% от кадастровой стоимости. Местные власти могут эту ставку уменьшить до 0%. При этом может учитываться характер использования земельного участка, его месторасположение, агрохимические, геодезические или географические параметры.

Необлагаемые земли и общегосударственные льготы

Отдельные виды земельных участков налогом не облагаются (п. 2 ст. 389 НК РФ). К ним относятся участки:

- занятые федеральными объектами, перечисленными в п. 4 ст. 27 ЗК РФ;

- на которых расположены объекты культурного наследия, водные объекты и леса, перечисленные в подп. 2, 3, 4 п. 5 ст. 27 ЗК РФ;

- участки, находящиеся в общей собственности, на которых расположены многоквартирные жилые дома.

НК освобождает от налогообложения отдельные категории организаций и граждан (религиозные организации, общества инвалидов — полный список приводится в ст. 395 НК РФ).

Кроме того, есть льготные категории граждан (ветераны ВОВ, пенсионеры, инвалиды, чернобыльцы), которые вправе не платить налог с 600 кв. м одного из принадлежащих им участков (п. 5 ст. 391 НК РФ).

Особенности расчета налога на земельные участки, предназначенные для строительства жилья

Для ускорения строительства жилья, а также для исключения злоупотреблений правом на пониженную налоговую ставку государством предусмотрены повышающие коэффициенты при расчете земельного налога с участков, предназначенных для жилищного строительства (пп. 15, 16 ст. 396 НК РФ).

Налог с таких участков, кроме предназначенных для ИЖС, осуществляемого физлицами, в первые 3 года с даты регистрации права на участок уплачивается с коэффициентом 2.

Если в течение 3 лет дом будет построен и зарегистрирован, налог пересчитывается с коэффициентом 1. Излишне уплаченный за период строительства налог возвращается налогоплательщику.

Если же стройка продлится дольше 3 лет, то с четвертого года и до окончания строительства применяется коэффициент 4.

Граждане, получившие землю под ИЖС и не построившие жилье в течение 10 лет с даты регистрации права на участок, начиная с одиннадцатого года и до окончания стройки должны будут уплачивать налог в двойном размере.

Земельный налог: местное законодательство

На местном уровне устанавливаются сроки уплаты налога и авансовых платежей предприятиями. НК эти вопросы не регулирует, лишь не позволяя установить дату уплаты ранее 1 февраля.

Кроме того, муниципалитеты вправе:

- вводить всевозможные дополнительные льготы и налоговые вычеты;

- устанавливать более низкие по сравнению со ст. 394 НК РФ ставки, которые при этом могут быть дифференцированы по категориям земель и характеру их использования;

- отменить отчетные периоды и авансовые платежи для организаций.

Таким образом, чтобы узнать, как рассчитать земельный налог, необходимо внимательно изучить законодательство муниципалитета, где расположен участок. Рассмотрим формулу расчета земельного налога для юрлиц.

Порядок расчета земельного налога для юридических лиц

Предприятия рассчитывают налог самостоятельно. В общем случае формула расчета земельного налога для юридических лиц выглядит так:

Н = КС1 × Сн1 × Кв1 + … + КСn × Снn × Квn,

где:

Н — земельный налог за год;

КС1 … КСn — кадастровая стоимость каждого участка;

Сн1 … Снn — налоговая ставка по каждому участку;

Кв1 … Квn — коэффициент владения каждым участком.

Проще и быстрее всего кадастровую стоимость можно выяснить на сайте Госреестра недвижимости. Кроме того, можно обратиться в Госреестр лично и получить официальную выписку о стоимости участка.

Если предприятие владело землей целый год, то коэффициент будет равен 1. В противном случае для его определения следует разделить количество месяцев владения на 12. При этом если право собственности возникло после 15-го числа или утрачено до 15-го числа, то месяц возникновения (утраты) права в расчет не берется.

Налог с участков, расположенных на территории нескольких муниципальных образований, рассчитывается пропорционально доле, приходящейся на каждый муниципалитет.

Если местный закон обязывает делать квартальные авансовые платежи, то их размер составляет 1/4 от годовой суммы налога. То есть порядок расчета земельного налога следующий:

Нав = Н × ¼,

где:

Нав — авансовый налог на землю,

Н — налог за год

На сумму уплаченных авансов уменьшается итоговый платеж за год.

Организации, имеющие право на льготы, корректируют приведенную формулу с их учетом. Местное законодательство может предусматривать освобождение от налогообложения некоторых объектов, налоговые вычеты и другие преференции, поэтому выработать единую, подходящую для всех формулу невозможно.

О нюансах расчета земельного налога в особенных случаях рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Рассмотрим, как рассчитать налог на земельный участок на примере.

Как рассчитывается налог на одно-, двух- и трехэтажный дом?

Итоговая сумма к оплате полностью зависит от налоговой базы. Для частного дома это будет стоимость объекта. Именно цена жилища, которую установил государственный кадастровый орган, определяет конечный размер налога. Никакие другие параметры (высота, этажность, наличие мансарды и пр.) на него не влияют.

Тем не менее конкретный расчёт будет зависеть от региона, в котором расположен дом. Речь идёт не только о конкретной ставке. Алгоритм вычисления определяется системой подсчётов, применяемой в конкретном субъекте РФ — на основе кадастровой или инвентаризационной стоимости.

К 2021 году все регионы страны должны перейти на кадастровую систему подсчёта налога. Тем не менее на данный момент 11 субъектов РФ продолжают рассчитывать имущественную пошлину на базе инвентаризационной стоимости.

Расчёт налога по кадастровой стоимости

Он происходит по формуле:

Н = (Кст — Нв) х Ст х Пкф, где

- Н — налог.

- Нв — налоговый вычет.

- Кст — кадастровая стоимость.

- Ст — ставка.

- Пкф — понижающий коэффициент (установлен на переходный период с системы расчёта по инвентаризационной стоимости на кадастровую, колеблется от 0.2 до 0.6 в зависимости от региона).

Расчёт налога по инвентаризационной стоимости

При исчислении налога по старой системе налоговую базу составит инвентаризационная стоимость квартиры (узнать её можно в БТИ, на сайте ФНС, на сайте Росреестра).

Рекомендуем: Приватизация частного дома и земельного участка: как, зачем и кому это выгодно?

Формула расчёта:

Н = Ист х Ст х Кфд, где

- Н — налог.

- Ист — инвентаризационная стоимость.

- Ст — ставка.

- Кфд — Коэффициент-дефлятор (На 2021 год установлен в размере 1.518) (Приказ Минэкономразвития от 30.10.2018 г. № 595).

Расчёт налога по «переходной» формуле

В соответствии с п. 8 ст.408 НК РФ, на период перехода на новые правила, помимо понижающего коэффициента, регионами может применяться особая формула для налога на недвижимость. Суть её — в уплате налоговой ставки с разницы между кадастровой и инвентаризационной стоимости.

Формула выглядит так:

Н = (Нк — Ни) x К + Ни, где

- Н — налог к уплате.

- Нк – налог, рассчитанный из кадастровой стоимости.

- Ни – налог, рассчитанный по предыдущей системе (инвентаризационной стоимости).

- К – понижающий коэффициент.

Пример учета расчетов по земельному налогу организациями

ООО «Русь» владеет участком, кадастровая стоимость которого на 1 января 2021 года равна 1 525 000 руб. Ставка налога в муниципалитете 0,75%.

За год фирма должна заплатить 11 437,50 руб. (1 525 000 × 0,75%).

Сумма авансов за каждый квартал составит 2 859,38 руб. (11 437,50 / 4).

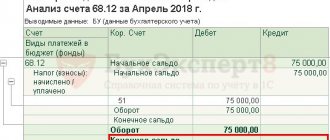

Учет расчетов по земельному налогу осуществляется с применением счета 68, субсчет «Земельный налог»:

- Дт 20 (23,25,26,44…) Кт 68 «Земельный налог» — налог начислен.

- Дт 68 «Земельный налог» Кт 51 — налог уплачен.

Если же земельный участок используется в сопутствующей деятельности, счет учета затрат меняется на прочие расходы:

- Дт 91 «Прочие расходы» Кт 68 «Земельный налог».

Посмотрите еще один пример расчета земельного налога.

Земельный налог для ИП в 2016 году

На практике распространены ситуации, когда индивидуальные предприниматели используют в бизнесе свой земельный участок, например, земельный участок под ЛПХ задействован под разведение бычков на мясо. С 2015 года индивидуальные предприниматели освобождены от обязанности сдавать декларацию по земельному налогу, в настоящее время расчет этого налога для ИП делают сами налоговики как для физических лиц, факт использования земли в предпринимательской деятельности значения не имеет. Срок уплаты земельного налога предпринимателем аналогичен сроку для физических лиц, поэтому здесь точно известно, когда платить налоги ИП на землю.

Земельный налог не может быть включен предпринимателем в расходы по УСН, не уменьшает он и единый налог на вмененный доход в 2021 году для ИП.

Как рассчитать налог при изменении кадастровой стоимости

Порядок учета в расчете налога изменения в течение года кадастровой стоимости земли имеет особенности. Рассмотрим, порядок расчета земельного налога в различных ситуациях.

В общем случае изменение кадастровой стоимости в течение года не влияет на расчет налога. Но из этого правила есть исключения:

- исправление ошибок, допущенных при определении стоимости;

- изменение стоимости по решению суда или специальной комиссии по рассмотрению споров;

- изменение площади, вида или категории земельного участка.

В первом случае перерасчет налога (авансовых платежей) производится за весь период, в котором применялась неверная стоимость. Корректировка по решению комиссии или суда осуществляется начиная с года, когда было заявлено об оспаривании стоимости.

Отметим, что с 01.01.2019 вступили в силу изменения в гл. 31 НК РФ, согласно которым перерасчет налога в обоих случаях производится за всё время применения неправильной кадастровой стоимости. Поправки обратной силы не имеют и применяются, если изменения произошли после 01.01.2019.

В третьей ситуации налог (авансовые платежи) определяется с учетом коэффициента, рассчитываемого аналогично коэффициенту владения (п. 7.1 ст. 396 НК РФ). Рассмотрим, как рассчитать земельный налог с формулами коэффициентов владения и изменения.

Государственная кадастровая оценка

Если земельные участки признаются объектом налогообложения, то их кадастровая стоимость определяется в соответствии с п. 2 ст. 66 Земельного кодекса РФ, согласно которому для установления кадастровой стоимости земельных участков проводится государственная кадастровая оценка земель, за исключением случаев, определенных п. 3 ст. 66 Земельного кодекса РФ. Государственная кадастровая оценка земель проводится согласно законодательству РФ об оценочной деятельности.

Государственная кадастровая оценка — это совокупность действий, включающих (ст. 24.11 Федерального закона № 135-ФЗ):

принятие решения о проведении государственной кадастровой оценки; формирование перечня объектов недвижимости, подлежащих государственной кадастровой оценке; отбор исполнителя работ по определению кадастровой стоимости и заключение с ним договора на проведение оценки; определение кадастровой стоимости и составление отчета об этом; утверждение результатов определения кадастровой стоимости; внесение результатов определения кадастровой стоимости в государственный кадастр недвижимости.

Органы исполнительной власти субъектов Российской Федерации утверждают средний уровень кадастровой стоимости по муниципальному району (городскому округу).

В случаях определения рыночной стоимости земельного участка его кадастровая стоимость устанавливается равной рыночной стоимости этого участка, что определено п. 3 ст. 66 Земельного кодекса РФ.

Правила проведения государственной кадастровой оценки земель утверждены в постановлении Правительства РФ от 8.04.2000 г. № 316 (далее — Правила № 316).

В соответствии с п. 1 Правил № 316 государственная кадастровая оценка земель проводится Росреестром и его территориальными органами, что следует из пп. 3, 4 Указа Президента РФ от 25.12.08 г. № 1847 «О Федеральной службе государственной регистрации, кадастра и картографии». Для проведения указанных работ также могут привлекаться оценщики или юридические лица, имеющие право на заключение договора об оценке.

Кадастровая оценка осуществляется для определения кадастровой стоимости земельных участков различного целевого назначения не реже одного раза в 5 лет и основывается на классификации земель по целевому назначению и виду функционального использования (пп. 2, 3 и 4 Правил № 316).

Обратите внимание! Согласно ст. 24.12 Федерального закона № 135-ФЗ государственная кадастровая оценка проводится по решению исполнительного органа государственной власти субъекта РФ или в случаях, установленных законодательством субъекта РФ, по решению органа местного самоуправления не чаще чем один раз в течение трех лет (в городах федерального значения не чаще чем один раз в течение двух лет) с даты, по состоянию на которую была проведена государственная кадастровая оценка. Таким образом, в Федеральном законе № 135-ФЗ отсутствуют требования о необходимости проведения государственной кадастровой оценки земель не реже одного раза в 5 лет. При этом следует напомнить, что до 15 июля 2021 г. в ст. 24.12 указанного Закона содержалось положение о том, что государственная кадастровая оценка проводится не реже чем один раз в течение 5 лет. Однако в соответствии с Федеральным законом от 3.07.16 г. № 360-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» это требование было исключено.

В процессе государственной кадастровой оценки земель проводится оценочное зонирование территории (п. 8 Правил № 316).

Оценочной зоной признается часть земель, однородных по целевому назначению, виду функционального использования и близких по значению кадастровой стоимости земельных участков. В зависимости от территориальной величины оценочных зон их границы совмещаются с границами земельных участков с учетом сложившейся застройки и землепользования, размещения линейных объектов (улиц, дорог, рек, водотоков, путепроводов, железных дорог и др.), а также границами кадастровых районов или кадастровых кварталов.

По результатам оценочного зонирования составляется карта (схема) оценочных зон и устанавливается кадастровая стоимость единицы площади в границах этих зон.

Обратите внимание! Государственная кадастровая оценка земель проводится с учетом данных земельного, градостроительного, лесного, водного и других кадастров (п. 9 Правил № 316).

Органы исполнительной власти субъектов РФ по представлению территориальных органов Росреестра утверждают результаты государственной кадастровой оценки земель (п. 10 Правил № 316). По этим результатам сведения о кадастровой стоимости земельных участков предоставляются налогоплательщикам в порядке, определенном уполномоченным Правительством РФ федеральным органом исполнительной власти (п. 14 ст. 396 НК РФ). В настоящее время такой порядок установлен постановлением Правительства РФ от 7.02.08 г. № 52 «О порядке доведения кадастровой стоимости земельных участков до сведения налогоплательщиков» (далее — Постановление № 52).

Согласно п. 1 Постановления № 52 территориальные органы Росреестра обязаны бесплатно предоставлять плательщикам земельного налога сведения о кадастровой стоимости земельных участков по письменному заявлению налогоплательщика в виде кадастрового номера объекта недвижимости и его кадастровой стоимости в порядке, установленном ст. 14 Федерального закона от 24.07.07 г. № 221-ФЗ «О государственном кадастре недвижимости» (далее — Федеральный закон № 221-ФЗ).

Обратите внимание! С 1 января 2021 г. на основании Федерального закона от 3.07.16 г. № 361-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации» глава 2 государственного кадастра недвижимости, в том числе ст. 14, и глава 3 «Порядок кадастрового учета» Федерального закона № 221-ФЗ утратят силу. С указанной даты начнет действовать Федеральный закон от 13.07.15 г. № 218-ФЗ «О государственной регистрации недвижимости», который будет регулировать отношения, возникающие в связи с осуществлением на территории РФ государственной регистрации прав на недвижимое имущество и сделок с ним, подлежащих в соответствии с законодательством РФ государственной регистрации, государственного кадастрового учета недвижимого имущества, которое подлежит такому учету, а также ведением Единого государственного реестра недвижимости и предоставлением сведений, содержащихся в данном Реестре.

В соответствии с п. 2 Постановления № 52 сведения о кадастровой стоимости земельных участков для целей налогообложения должны размещаться на официальном сайте Росреестра в сети Интернет. Как отмечено в письме Минфина России от 15.08.13 г. № 03-05-05-02/33366, информация о кадастровой стоимости земельного участка, размещенная на официальном сайте Росреестра в сети Интернет, может применяться организацией при исчислении земельного налога.

Следовательно, налогоплательщики-организации обязаны самостоятельно обеспечивать себя сведениями о кадастровой стоимости земельных участков посредством получения таких сведений через сеть Интернет либо путем подачи письменного запроса в территориальные органы Росреестра о предоставлении такой информации.

Согласно п. 1 ст. 14 Федерального закона № 221-ФЗ общедоступные сведения, внесенные в государственный кадастр недвижимости, предоставляются органом кадастрового учета по запросам (далее — запросы о предоставлении сведений) любых лиц, в том числе посредством почтового отправления, использования информационно-телекоммуникационных сетей общего пользования, включая сеть Интернет, единый портал государственных и муниципальных услуг, а также с использованием единой системы межведомственного электронного взаимодействия и подключаемых к ней региональных систем межведомственного электронного взаимодействия, использованием иных технических средств связи посредством обеспечения доступа к информационному ресурсу, содержащему сведения государственного кадастра недвижимости.

Что касается кредитных и страховых организаций, то сведения, внесенные в государственный кадастр недвижимости, необходимые этим организациям для осуществления банковских операций и страхования, они запрашивают и получают в органе кадастрового учета только в электронной форме посредством использования информационно-телекоммуникационных сетей общего пользования, в том числе сети Интернет, или иных технических средств связи.

На основании п. 8 ст. 14 Федерального закона № 221-ФЗ внесенные в государственный кадастр недвижимости сведения, за исключением тех, которые предоставляются в виде кадастровых планов территорий, должны предоставляться в срок не более чем за 5 рабочих дней со дня получения органом кадастрового учета соответствующего запроса (максимальный срок), если иное не установлено Федеральным законом № 221-ФЗ. Срок предоставления запрашиваемых сведений в виде кадастровых планов территорий не может превышать 15 рабочих дней со дня получения органом кадастрового учета соответствующего запроса.

Если предоставление запрашиваемых сведений не допускается в соответствии с федеральным законом, или в государственном кадастре недвижимости такие сведения отсутствуют, орган кадастрового учета в срок, предусмотренный п. 8 ст. 14 Федерального закона № 221-ФЗ, выдает (направляет) обоснованное решение об отказе в предоставлении запрашиваемых сведений либо уведомление об отсутствии в государственном кадастре недвижимости запрашиваемых сведений. Если в запросе имеется указание о получении (выдаче) сведений, внесенных в государственный кадастр недвижимости, через многофункциональный центр, орган кадастрового учета обязан передать в указанный центр подготовленный в установленный срок документ, содержащий запрашиваемые сведения, либо обоснованное решение об отказе в предоставлении таких сведений, либо уведомление об отсутствии запрашиваемых сведений в государственном кадастре недвижимости. Решение об отказе в предоставлении запрашиваемых сведений может быть обжаловано в судебном порядке (пп. 9, 10 ст. 14 Федерального закона № 221-ФЗ).

Конституционный cуд РФ в Определении от 3.07.14 г. № 1555-О, анализируя вопросы кадастровой оценки, отметил, что для целей налогообложения имеется преимущество в применении кадастровой стоимости земельного участка, равной рыночной стоимости, перед кадастровой стоимостью земельных участков, установленной по результатам государственной кадастровой оценки земель. Однако при этом Конституционный суд РФ, ссылаясь в том числе на положения Федерального закона «Об оценочной деятельности в Российской Федерации», указал, что государственная кадастровая оценка земель не лишена экономических оснований, и установление кадастровой стоимости, равной рыночной, не опровергает предполагаемой достоверности ранее установленных результатов кадастровой оценки.

Одновременное применение коэффициентов владения и изменения

По мнению ФНС (письмо от 23.05.2018 № БС-4-21/9823), поддержанному Минфином (письмо от 06.06.2018 № 03-05-04-02/38570), налог с одновременным применением коэффициентов владения и изменения, отличных от 1, рассчитывается по формуле:

Ни = КС1 × Сн × Кв × Ки1 + КС2 × Сн × Кв × Ки2,

где:

Ни — налог с участка, стоимость которого изменилась;

КС1 — первоначальная кадастровая стоимость;

Сн — ставка налога;

Кв — коэффициент владения;

Ки1 — коэффициент изменения, равный отношению количества месяцев владения до изменения стоимости к общему количеству месяцев владения;

КС2 — новая кадастровая стоимость;

Ки2 — коэффициент изменения, равный отношению количества месяцев владения после изменения стоимости к общему количеству месяцев владения.

Расчет земельного налога для физических лиц

Вопрос: как рассчитать земельный налог за год — перед физлицами не стоит. За них расчет производит налоговая инспекция. Подлежащая уплате сумма налога сообщается налогоплательщикам путем отправки налогового уведомления. Формула расчета земельного налога для физических лиц аналогична формуле для юрлиц.

Налог по уведомлению надо перечислить в бюджет не позднее 1 декабря года, следующего за оплачиваемым. За 2021 год нужно заплатить до 01.12.2021.

Гражданам-льготникам следует учитывать, что о праве на льготы нужно сообщить в налоговую инспекцию. Для этого подается заявление по форме из приказа ФНС от 14.11.2017 № ММВ-7-21/897. К заявлению рекомендуется приложить подтверждающие документы. О праве на ранее уже предоставленную бессрочную льготу повторно заявлять не надо.

Чтобы воспользоваться налоговым вычетом по п. 5 ст. 391 НК РФ нужно до 1 ноября года, с которого будет применяться вычет, подать в ИФНС уведомление о выбранном для применения вычета участке. Форма уведомления утверждена приказом ФНС от 26.03.2018 № ММВ-7-21/167. Если не подать уведомление, льгота применяется к участку с максимальным налогом.

Тоже может быть полезно:

- УСН для ИП в 2021 году

- Система налогообложения: что выбрать?

- ЕНВД для ИП в 2021 году

- Расчет подоходного налога с зарплаты

- Общая система налогообложения для ИП

- Единый сельскохозяйственный налог для ИП и организаций

Информация полезна? Расскажите друзьям и коллегам

Уважаемые читатели! Материалы сайта TBis.ru посвящены типовым способам решения налоговых и юридических вопросов, но каждый случай уникален.

Если вы хотите узнать, как решить именно ваш вопрос — обращайтесь в форму онлайн консультанта. Это быстро и бесплатно!

Итоги

Для правильного расчета земельного налога необходимо тщательно изучить местное законодательство. Именно оно определяет конкретные ставки налога, действующие на территории льготы, сроки уплаты юрлицами.

Физлицам рассчитывать налог самостоятельно нет необходимости. Они уплачивают его на основании налоговых уведомлений. Однако при наличии льгот о них необходимо сообщить в инспекцию.

Источники: Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.