На главную Бухгалтерия и кадры Бухгалтерский учет

Как узнать код бюджетной классификации — актуальный вопрос, прежде всего потому, что бюджетные коды используются очень часто. Они нужны при составлении налоговых деклараций, уплате гос.пошлины, налогов, штрафов, взносов и т.д. Напомним, что каждый плательщик обязательно должен указывать КБК в платежных квитанциях для погашения своих платежных обязательств перед государством, так как этот код обозначает вид совершаемого платежа и его получателя. В декларациях он нужен для дальнейшей правильной обработки ваших документов налоговой службой.

Кроме того, бюджетные коды нужны для точного и бесперебойного функционирования самой бюджетной системы. Финансовые потоки доходов и расходов гос.бюджета огромны. Поэтому, все виды поступлений денежных средств и их расходование в госбюджетах различных уровней, кодируются с помощью специального классификатора КБК, который ежегодно утверждается Минфином РФ. Классификация разделов и подразделов справочника КБК является единообразной на всей территории РФ.

Структура кодировок обеспечивает максимальную детализацию и конкретизацию бюджетных доходных и расходных статей.

Несмотря на довольное большое число применяемых кодов, общий классификатор написан таким образом, чтобы в нем было несложно ориентироваться. Благодаря продуманной структуре разделов классификатора, можно дольно легко отыскать нужный код для каждого конкретного случая.

Хотя КБК имеет двадцатизначное цифровое обозначение, все же отметим, что вполне возможно понять смысл и назначение его частей, а значит и научиться правильно применять бюджетные коды.

Сегодня попробуем разобраться со структурой таких кодов, как они применяются и где их найти.

Как узнать КБК организации по ИНН, ОКТМО, онлайн

В статье дана краткая характеристика кодов бюджетной классификации и определение структуры шифра. Если вы хотите понять, как узнать КБК организации по ИНН и ОКТМО, то скажем сразу, что это невозможно: эти понятия никак не связаны между собой. Однако можно найти КБК онлайн — подробная инструкция дана в соответствующем пункте.

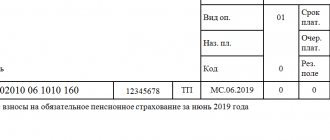

Любые финансовые операции, совершенные организацией, отражают в платежных поручениях при отправке средств. Делая взносы или оплачивая налоговые суммы, плательщик указывает в платежке тип оплаты, зашифрованный под аббревиатурой КБК.

Как узнать КБК по ОКТМО

Узнать КБК организации по ОКТМО тоже нельзя. Но, зная ИНН, вы можете уточнить ОКТМО. Сделать это можно на сайте Росстата.

Для этого на указанном сайте в левой части выберите интересующий вас регион и нажмите курсором не него. На открывшейся страничке нажмите вкладку «Юридическим лицам» и далее введите ИНН, ОКПО или ОГРН и нажмите кнопку «Поиск».

Форма поиска выглядит вот так.

Структура кода

Согласно ст. 1 Приказа Минфина России № 65н от 01.07.2013 (ред. 26.11.2018), коды бюджетной классификации (КБК) — комбинация из 20 цифр, которые отражают тип платежа. Соответственно, код нужен для перечисления средств за необходимую операцию. Если указать неверный шифр, то платеж останется невыясненным и не засчитается за уплату, например, штрафа или очередной суммы сбора.

Цифры разделены на три блока, каждый охватывает по несколько комбинаций. Блоки:

- Первый — шифр главного распределителя денег из бюджета. Он всегда начинается с числа 182 (ст. 2 гл. 2 Приказа Минфина № 65н).

- Второй — код типа прибыли (ст. 3 гл. 2 Приказа Минфина № 65н), который содержит пять подразделов:

- группа прибыли, которая нумеруется единичной цифрой;

- подгруппа прибыли, состоящая из двухзначного числа;

- статья доходов нумеруется двумя единичными символами;

- подстатья доходов содержит три цифры;

- элемент прибыли состоит из двухзначного числа.

- Третий — закодированные подтипы прибыли в бюджет (ст. 4 (1) гл. 2 Приказа Минфина № 65н), который состоит из двух подразделов:

- группа подтипа прибыли, содержащая четыре цифровых символа: 1000, 2000, 3000 или 4000;

- аналитическая группа подтипов дохода в бюджет содержит три числовых значения.

Также законодательство РФ в Приказе Минфина № 65н отдельно классифицирует поступления (гл. II), расходы (гл. III), операции сектора госуправления (гл. V) и источники, которые финансируют дефицит бюджета (гл. IV). Комбинация чисел для остальных КБК разная, соответственно, шифры тоже разнятся.

Структура КБК

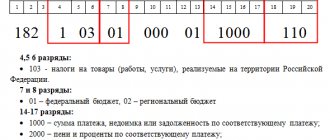

Итак, КБК состоит из 20 символов. Структуру показателя удобнее посмотреть в таблице.

| Символы по порядку | Пояснение | Пример |

| 1,2,3 | Указывают на орган, распоряжающийся бюджетными средствами | 182 – налоговая служба, 392 – ПФ РФ, 393 – ФСС |

| 4,5,6 | Вид уплачиваемого взноса | 101 – налог на прибыль, 102 – страхвзосы на пенсионное страхование. |

| 7,8 | Уровень бюджета, для которого предназначены средства | 01 – федеральный уровень. 02 – местный |

| 9,10,11 | Подстатья доходов | Определяется классификатором; для НДФЛ, например, 010. |

| 12,13 | Элемент доходов | Также определяется классификатором. Для НДФЛ – 01 |

| 14,15,16,17 | Вид платежа | 1000 – взнос или недоимка по налогу, 3000 – штраф, 2100 – пенни и т.д. |

| 18,19,20 | Вид дохода | 110 – налоговое поступление, 160 – страхвзносы по соцстрахованию. |

Пример. КБК для уплаты налога на имущество (которое не является частью Единой системы газоснабжения) выглядит так: 182 1 0600 110.

Цифровые разряды в этом длинном номере обозначают следующее:

- 182 – этот блок говорит о том, что распорядителем средств является ФНС.

- 106 – цифры указывают на конкретный налог – налог на имущество.

- 02 – адрес поступления средств – местный бюджет.

- 010 – номер подстатьи налога на имущество.

- 02 – код элемента дохода по этому налогу.

- 1000 – символы говорят о виде платежа – это именно налог, а не штраф или пени, например.

- 110 – цифры указывают на вид бюджетного дохода: это налоговое поступление, а не взнос по соцстрахованию.

По ОКТМО

ОКТМО — общероссийская классификация территориальных муниципальных образований, регламентируемая службой статистики, которая нумерует классификатор ОК 033-2013. Шифр содержит 8 или 11 цифр, где первые 8 числовых символа — муниципальные образования, а оставшиеся — населенные пункты. Административные центры и города зашифрованы таким способом, чтобы ФНС, куда поступают деньги, знала, в каком регионе находится плательщик. Проще говоря, код по ОКТМО означает регион страны, поэтому КБК и ОКТМО не взаимосвязаны, и по шифру муниципальных образований тип платежа уточнить невозможно.

Как узнать КБК организации онлайн

Действующую комбинацию бюджетных поступлений или расходов возможно узнать онлайн только на порталах, содержащих официальную правовую документацию:

- Консультант плюс;

- Гарант;

- Государственная система правовой информации;

- Официальный сайт Правительства РФ

или на ресурсе ФНС. Чтобы уточнить информацию на портале налоговиков, нужно:

1. Пройти по .

2. Выбрать категорию плательщика: индивидуальный предприниматель, юридическое или физическое лицо.

3. Выбрать налог или пошлину, за которую вносится оплата.

4. Выбрать тип дохода, а напротив названия будет 20-значный код бюджетной классификации.

При заполнении платежки в банке можно уточнить сведения у сотрудника банковского учреждения.

Примеры использования КБК для наиболее популярных случаев

Рассмотрим несколько часто встречающихся случаев.

Разберем пример КБК при уплате налога владельцами транспортных средств — 182 1 0500 010.

Как уже было отмечено ранее КБК имеет несколько информативных блоков:

- административный;

- доходный;

- программный;

- классифицирующий.

Административный блок — первые три цифры «182» обозначают администратора средств. Иначе говоря, цель платежа — налоговый сбор.

Доходный блок — он содержит несколько подразделов информации:

- вид — налог «1»

- подгруппа дохода — налог на совокупный доход «05»

- статья — целевое отчисление «04»

- подстатья — «012»

- бюджет поступления — местный бюджет «03»

Программный блок – вид платежа из четырех цифр — налоги и сборы «1000»

Классификацирующий блок — три последние цифры обозначают вид экономической деятельности — налоговый доход «010».

Как можно было заметить, КБК имеет довольно сложную структуру, которая обусловлена различными сферами и видами деятельности организаций, территориальным делением нашей большой страны, различными правовыми формами хозяйствующих субъектов. При указании кодов важно использовать последнюю актуальную версию справочника КБК, чтобы заполняя платежные документы, случайно не отправить свой платеж по «уже не существующему адресу». И опять же, несмотря на, сложность структуры КБК, справочник позволяет пользователям легко выбрать нужный им в данной ситуации КБК.

Уплата НДФЛ так же весьма распространенная ситуация.

НДФЛ одна из самых емких статей доходной части бюджета, разберем и ее более подробно. КБК для заполнения платежки в этом случае — 182 1 0100 110.

Рассмотрим детальную расшифровку КБК:

- администратор налога – бюджет «182»

- вид платежа – налог «1»

- цель платежа – НДФЛ «01»

- статья –«02»

- подстатья – «010»

- тип платежа – налоги и сборы «1000»

- налоговое поступление – «110».

КБК для предпринимателей на УСН:

Учитывая изменения, произошедшие в 2021 году, для предпринимателей, использующих упрощенную систему налогообложения, КБК для перечисления налоговых платежей следующие:

- для налогового режима «только доходы», оплачивается 6% от дохода, КБК — 182 1 0500 110.

- для налогового режима «доходы за вычетом расходов» налоговая ставка 15%, КБК — 182 1 0500 110.

- для режима минимального налога на «упрощенке» КБК — 182 1 05 01050 01 1000 110.

Ну вот, мы рассмотрели несколько из наиболее часто встречающихся случаев. Надеемся, что теперь использование бюджетной кодировки стало яснее.

Понимание структуры КБК поможет вам самостоятельно определять назначение платежа и избегать допущения неточностей при заполнении налоговых деклараций и различной отчетности, а также в составлении платежных документов. Ошибки или неточности указания КБК приводят к перечислению средств «не по адресу». Заметим, что процесс возвращения средств из соответствующего бюджета очень длительный и нередко требует больших усилий.

Как расшифровывается КБК

КБК — коды бюджетной классификации

КБК организаций, необходимые, чтобы платеж попал туда, куда предназначался, меняются чуть ли не ежегодно. А ответственность за их правильное указание лежит на плательщике!

Попробуем разобраться: что же собой представляют эти таинственные коды, зачем они нужны, как формируются и почему регулярно изменяются. Также подскажем, что делать, если вы обнаружили ошибку в указанном коде, и чем вы в таком случае рискуете, а самое главное, как предотвратить этот риск и не оказаться с начисленными штрафами и пенями при уплаченных вовремя налогах и сборах.

Бюджетная классификация – что это и зачем

В июле 1998 Бюджетный кодекс РФ в Федеральном законе № 145 впервые ввел термин «КБК», используемый как средство группировки бюджета.

КБК бывают 4 видов:

- касающиеся государственных поступлений;

- имеющие отношение к расходам;

- обозначающие источники, из которых финансируется бюджетный дефицит;

- отображающие операции госуправления.

Для чего служат КБК:

- упорядочивают финансовую отчетность;

- обеспечивают единую форму бюджетной финансовой информации;

- помогают регулировать финансовые потоки на уровне государства;

- с их помощью составляется и выполняется муниципальный и федеральный бюджет;

- позволяют сравнить динамику доходов и расходов в нужный период;

- информируют о текущей ситуации в государственной казне.

ИНФОРМАЦИЯ ДЛЯ ПРЕДПРИНИМАТЕЛЕЙ! КБК – это внутреннее кодирование, необходимое, в первую очередь, государственному казначейству, где по ним происходит распределение поступивших средств. Предпринимателям нужны эти коды постольку, поскольку они заинтересованы в соблюдении требований по оформлению госплатежей, особенно налогов и взносов во внебюджетные фонды. Поэтому не забывайте указывать в поле 104 платежного получения правильный и актуальный код КБК.

Основные функции кодов КБК

Как уже было отмечено выше классификатор КБК прежде всего нужен для упорядочивания поступления средств в госбюджет и контроля за их расходованием.

Другая важнейшая его функция — при помощи КБК происходит первичная группировка денежных средств, при поступлении от налогов, страховых взносов и пр. и дальнейшее их перераспределение.

КБК выполняют и ряд других важных функций:

- используются для составления бюджетов различных уровней;

- исполнение и контроль различных бюджетов;

- с их помощью обеспечивается сопоставимость необходимых показателей.

С помощью кодирования движения денежных средств, легко собирать статистическую информацию о финансовых потоках на всех уровнях экономики. Так, коды служат инструментом сбора и анализа данных по финансовым потокам внутри всей нашей страны. Эти коды позволяют увидеть как денежные перечисления по налогам и другим обязательным платежам от конкретного хозяйствующего субъекта или просто физ.лица, попадают в гос.казну. Затем с помощью кодировки контролируется и расход поступивших средств.

КБК обязательно необходимо проставлять на следующих документах:

- на платежных документах, при осуществлении перечислений налогов, пеней, штрафов, госпошлины и пр.

- на налоговых декларациях

- при составлении налоговой отчетности

- иные документы, предусматривающие указание адресных статей бюджета.

Важно заметить, что в платежных документах указывается всегда только один КБК. Если нужно произвести несколько платежей – заполняется несколько платежных документов.

Вам наверняка, ранее уже приходилось, заполнять налоговые декларации, содержащие КБК: декларации по НДФЛ, НДС, налогу на прибыль, по транспортному налогу, по расчетам страховых взносов и т.д.

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

- «Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Структура кодов КБК

Главный смысл структуры КБК:

- обозначение источника платежа

- обозначение формы платежа

- обозначения адресата получения платежа

- обозначение статьи расходования денежных средств госбюджета.

Сама структура двадцатизначного КБК состоит нескольких частей:

- Первые начальные три цифры кода КБК обозначают получателя денежных средств, который контролирует своевременность и отвечает за поступление средств на его расчетные счета. Такими получателями выступают: налоговая инспекция, внебюджетные фонды, муниципалитеты и др.

- Четвертая цифра кода – обозначает вид дохода, т.е. уплату налогов, различных сборов, госпошлины и т.д.

- • Пятый и шестой разряды КБК – обозначают код налога или сбора. Например, код 01 – это налог на прибыль, 02 – сборы по социальному страхованию, 03 — НДС с товаров и услуг на российской территории, 05 – ЕНВД и т.д.

- Седьмая и восьмая цифры КБК — обозначают статьи налогов, с девятой по одиннадцатую цифры – это подстатьи налогов.

- Разряды КБК с двенадцатого по тринадцатый – обозначают региональные или местные гос.бюджеты-получатели.

- Так, если средства направляются в доход федерального бюджета — код 01, в бюджет территориального субъекта РФ – 02, в местный муниципальный бюджет – код 03, а если, например, в Пенсионный фонд – то код 06.

- Под четырнадцатым номером КБК – обозначается вид поступления средств, так налоги – 1, пени – 2, штрафы – 3.

- В пятнадцатом и шестнадцатом разрядах всегда ставятся 0.

- Последние три цифры КБК — классификация статей гос.доходов: налоговые доходы – код 110, принудительные взыскания – код 140 и т.д.

- Перед перечислением денежных средств в счет налогов и сборов лучше всегда свериться с действующим классификатором и выбрать из него правильный код. Классификаторы КБК периодически обновляются, в 2017 году будет действовать классификатор, который был в 2021 году. Актуальную информацию можно получить на сайте налоговой инспекции, там указаны КБК по разделам для юр.лиц, физ.лиц и ИП.

Почему меняются коды бюджетной классификации?

Это крик души подавляющего большинства предпринимателей: насколько было бы проще, будь эти коды едиными и установленными раз и навсегда. Но Министерство финансов практически каждый год вносит в КБК те или иные изменения. У предпринимателей и бухгалтеров далеко не всегда есть возможность вовремя отслеживать новшества и исправлять указанные КБК, особенно ярко это проявляется в отчетные периоды. Ответственность за неверно указанный код лежит целиком на плечах бизнесменов, часто выливается в непредвиденные траты и хлопоты по исправлению ошибки и доказательствам своей правоты.

Существуют различные версии, которые выдвигают предприниматели и никак не комментирует Минфин и Минюст.

- Чем больше поступлений прошли по неверным КБК, тем больше средств на некоторое время окажутся «подвешенными» как невыясненные. До исправления ошибок их можно использовать на неблаговидные цели, а в масштабах страны это огромные суммы.

- Дополнительное наполнение бюджета путем начисления штрафов и пеней за «просроченные» платежи, которые прошли по уже недействующему КБК. Доказательство своевременности оплаты достаточно хлопотное.

- Несогласованность действий Минфина, присваивающего коды, и Минюста, утверждающего их.

- Поскольку КБК напрямую «привязаны» к государственному сектору, любые изменения внутри соответствующих структур, поступление новых директив и т.п. ведут за собой и смену кодирования.

К СВЕДЕНИЮ! Есть мнения, что, поскольку это кодирование – внутреннее дело казначейства, то и производиться оно должно им, а не налогоплательщиками. Код КБК могут присвоить сотрудники банка на основании указанных данных о получателе и назначении платежа, либо сотрудники казначейства при его получении. Тем не менее, на сегодня дополнительный труд по кодированию возложен на плечи плательщиков, уклониться от него они не могут, а значит, остается только соблюдать действующие требования и быть в курсе последних новаций.

Чем чревата ошибка в КБК

Если код назначения платежа указан неверно, платеж будет перечислен в бюджет, но там не сможет быть правильно распределен, а значит, государство по факту его не получит. Результат может быть таким же, как если бы деньги и вовсе не перечислялись: налоговая насчитает недоимку по определенной статье. При этом, если КБК просто перепутан, может образоваться переплата по другой статье.

В результате, налоговая выставит требование об уплате недоимки, штраф за не вовремя уплаченный налог или сбор и пени за просрочку платежа. Эта ситуация крайне неприятна для добросовестного предпринимателя, вовремя заплатившего налог, вся вина которого заключается в путанице с многочисленными КБК.

Обычный порядок действий предпринимателя при обнаружении ошибки в КБК

- Самое главное – убедиться, что ошибка не привела к непоступлению дохода в бюджет, иначе будет считаться, что средства не были уплачены, с полной ответственностью за это плательщика.

- Подать в свою учетную налоговую инспекцию заявление об обнаруженной ошибке и просьбу об уточнении основания, типа и принадлежности перевода средств, если нужно, налоговый период или статус плательщика налогов.

- К заявлению надо приложить платежные поручения, по которым налог был уплачен и получен бюджетом.

- При необходимости проводится совместная с инспектором сверка уплаченных налогов (о ней составляется акт).

- Через несколько дней (срок законодательно не определен) принимается решение об уточнении данного платежа и выдается на руки заявителю.

ВАЖНО! При уточнении платежа он считается совершенным в день подачи платежного поручения с неверным КБК, а не в день получения решения об уточнении и зачете. Таким образом, просрочки обязательного платежа, предусматривающей штрафные санкции, по факту не происходит.

Рассмотрим различные случаи, случающиеся из-за ошибок в КБК, и проанализируем, как поступить предпринимателю.

- Инспекция начислила пени по неуплате налога. Если было обращение со стороны плательщика с пользой о зачете уплаченной суммы, то дополнительно следует попросить налоговую пересчитать начисленные пени. Если налоговая отказывается это сделать, обращение в суд, вероятнее всего, позволит добиться перерасчета (существует богатая судебная практика с подобными прецедентами).

- КБК не соответствует платежу, указанному в назначении. Если ошибка находится «внутри одного налога», например, КБК указано на УСН-6, а в основании платежа указано УСН-15, то налоговая обычно легко производит перезачет. Если же КБК полностью не соответствует основанию платежа, например, бизнесмен собрался оплатить НДФЛ, а указал КБК, принадлежащий НДС, налоговая часто отказывается произвести уточнение, но суд практически всегда на стороне налогоплательщика.

- Из-за ошибки в КБК страховые взносы оказались неуплаченными. Если средства не поступят на нужный казначейский счет, это практически неизбежно чревато штрафами и пенями. Предпринимателю следует как можно быстрее повторить платеж с правильными реквизитами, чтобы уменьшить сумму возможных пеней. Затем уплаченные по ошибке деньги нужно вернуть (можно и зачесть в счет платежей на будущее). Для этого направляется заявление в тот орган, на счет которого ошибочно совершен перевод денег. Невыполнение просьбы о возврате или перезачете – повод обратиться в суд.

- Средства поступили в планируемый фонд, но по не той статье. Например, в платежке указали КБК для накопительной доли пенсии, а оплатить намеревались страховую часть. В подобных случаях взносы все равно считаются внесенными в срок, и нужно действовать так же, как при обычном порядке. Суд – в помощь при любых проблемах с фондом, отказывающимся совершить перерасчет, и незаконным требованием о выплате недоимок и начислением пеней.

ПОМНИТЕ! Ошибка в КБК по закону не является основанием, по которому платеж не будет считаться перечисленным. В платежном поручении предусмотрена дополнительная информация, указывающая назначение платежа и его получателя, поэтому, если она указана корректно, повода для штрафных санкций к предпринимателю нет и быть не может, иные решения можно оспорить по суду.

Можно ли по ИНН узнать КБК юридического лица

При совершении платежей в бюджет налогоплательщики сталкиваются с необходимостью проставления в поручении полных реквизитов получателя денежных средств, в т. ч. КБК. Если не внести все требуемые сведения, совершить платеж будет невозможным, поэтому следует точно знать, каким образом можно быстро получить необходимые данные.

Чтобы понять, можно ли по ИНН узнать КБК организации, сначала следует разобраться, что обозначают данные аббревиатуры, для чего нужны и где применяются.

Идентификационный номер налогоплательщика (ИНН)

ИНН применяется для учета налогоплательщиков, он есть и у физических и у юридических лиц.

ИНН юридического лица состоит из 10 цифр: ХХYYZZZZZO, где:

- XX – код субъекта РФ;

- YY – номер отделения ФНС;

- ZZZZZ – индивидуальный номер налогоплательщика;

- O – контрольная цифра.

ИНН содержится во всех платежных документах, по нему можно найти название организации, если есть код КПП, то и территориальное подразделение.

С помощью ИНН государство осуществляет контроль за уплатой налогоплательщиками налогов, сможет проверить работодателя, отлеживать правильность платежей во внебюджетные фонды и т. д.

Как определить код бюджетной классификации

Разберемся, как определить номер нужного налогового платежа по справочнику бюджетной классификации.

Для того, чтобы узнать нужный КБК в данном конкретном случае, удобнее всего зайти на официальный сайт ИФНС:

- Открываем сайт ИФНС nalog.ru

- Выбираем вкладку «Налогообложение в РФ»

- Откроется страница «Коды классификации доходов бюджетов РФ, администрируемых ФНС»

- Выбираем один из нужных нам разделов «Юрлица», «Физица» или «ИП»

- Далее откроется перечень перечислений налогов, штрафов и т.д., выбираем нужный нам пункт, а затем и подпункт нашего платежа.

- В раскрывшейся таблице выбираем нужный нам двадцатизначный КБК, исходя из его описания.

Как видите найти КБК в сети интернет довольно просто. Для удобства пользователей на сайте ИФНС предусмотрен осмысленный переход по ссылкам с выбором нужного раздела. Поэтому там легко ориентироваться.

Можно пользоваться и привычными бумажными справочниками, если вам так удобней. Можно использовать другие информационные ресурсы. Главное, чтобы вы использовали последние актуальные данные.

Что такое код бюджетной классификации (КБК)?

КБК служит для обозначения расходов и доходов бюджета. С его помощью можно узнать откуда отправлен платеж, его целевое назначение. В нем в кодированном виде представлена информация об уплаченных налогах, государственной пошлины, штрафах. С его помощью становится понятным, в какой бюджет совершается платеж, кто является получателем.

Состоит код из 20 цифр:

- Код главного администратора поступлений – 3 цифры, обозначающие, кому совершается платеж (налоги, внебюджетные фонды, средства от предпринимательской деятельности);

- Коды доходов – 4-13 варианты доходов: первая цифра, это закодированное наименование платежа (налоговые платежи, доход от деятельности ИП, валютная выручка), 2, 3 цифры обозначают цель платежа (налог на прибыль), оставшиеся цифры обозначают расшифровку платежа, например, 10 – доход от операций экспорт/импорт и т. д.;

- Программные коды – 14–17 применяются для кодирования вида доходов (пошлина, штраф);

- Классифицирующие коды – 18–20 содержат аналитические данные.

КБК служит для отслеживания налоговых и неналоговых платежей, он является своего рода аналогом расчетного счета в кредитной организации, чтобы уплаченные денежные средства поступили именно в то подразделение бюджета или внебюджетного фона, в которое необходимо.

С его помощью можно предотвратить ошибки платежей, проверять историю операций, систематизировать информацию, осуществлять прогнозирование доходной части бюджетов и внебюджетных фондов.

Для примера, рассмотрим формирование КБК для перечисления средств для обязательной социальной страховки 393 1 02 02050 07 1000 160:

- 393 – ФСС;

- 1 – платеж обязательный;

- 02 – оплата в фонд СС;

- 02 02050 07 – постатейное наименование платежа;

- 1 – взнос, осуществляемый в обязательном порядке;

- 000 – контрольные цифры;

- 160 – код, обозначающий, статью взноса.

Сущность кодов бюджетной классификации

КБК – это двадцатизначный код, цифры которого указывают на тип и на назначение платежа. Эти коды применяется для учета поступления доходов и корректного функционирования каждой расходной статьи бюджета на различных уровнях.

В государственных масштабах целевые потоки денежных средств очень большие, поэтому для обеспечения их идентификации, прозрачности и контроля были введены такие кодировки. Классификатор обеспечивает максимальную конкретизацию статей бюджетов.

Коммерческие организации и ИП, физ.лица, обычно пользуются, той частью классификатора, которая содержит кодировку разделов, посвященных доходам бюджета. Так как, все уплачиваемые субъектами предпринимательства и физлицами платежи перечисляются в доходы бюджетов различных уровней.

Налоговая служба ведет учет поступлений денежных средств от налогоплательщиков в полном соответствии с действующим классификатором.

Поэтому, при оплате текущих платежей налогоплательщикам юр.лицам и физ.лицам нужно так же строго соблюдать правильность кодировок КБК, во избежание того, что ваши платежи не дойдут до нужного «адресата», а задолженность по налогам, так и останется за вами. Напомним, что в случае непогашения налоговой задолженности в срок, будут начисляться пени и выписываться штрафы.

Кроме того, КБК обеспечивают адресность бюджетных поступлений и целевое расходование средств госбюджета.

КБК учитывают, так же и то, что некоторые налоги распределяются в федеральный бюджет, некоторые – в территориальные бюджеты субъектов РФ, другие идут в местные муниципальные бюджеты. Есть так же и налоги, которые идут в бюджеты сразу всех трех уровней, так как их объемы самые значительные. Это относится к налогу на прибыль организаций и НДС. Причем проценты, распределяемые по бюджетам, в зависимости от региона нашей страны отличаются. И именно коды КБК, обеспечивают точность и прозрачность движения денежных средств.

Отметим также, что почти ежегодно в классификатор КБК вносятся какие-то изменения, коды могут исключаться, а могут добавляться и новые коды. Это связано с постоянным обновлением бюджетных статей, появлением новых сфер экономической деятельности и развитием государства в целом.

Поэтому периодически нужно обращаться к актуальному классификатору для перепроверки КБК.

Актуальную версию классификатора всегда можно посмотреть и скачать на официальном сайте ИФНС.

Связь между ИНН и КБК

Из приведенного выше следует, что ИНН и КБК необходимы для совершения платежей, входят в состав обязательных реквизитов. Однако они являются двумя совершенно различными кодами. Первый обозначает наименование компании, организации, физического лица, второй служит для обеспечения единой формы бюджетной финансовой информации.

ИНН используется для осуществления платежей между любыми субъектами РФ, КБК необходимо в первую очередь Федеральному Казначейству для внутреннего кодирования.

Цифровые коды реквизитов не пересекаются, поэтому узнать КБК, зная только идентификационный номер организации невозможно.