Особенность финансового результата по ЕНВД

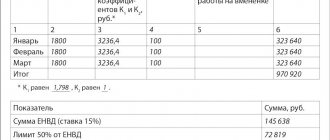

Согласно ст. 346.30 НК РФ налоговым периодом по ЕНВД признается квартал, а потому начислять и уплачивать вмененный налог необходимо ежеквартально.

В отличие от множества прочих налогов проводки по ЕНВД не затрагивают себестоимость продукции и товаров. То есть во вмененке не участвует ни 20-й счет «Основное производство», ни 44-й «Расходы на продажу». Об этом говорится в письме Минфина РФ от 18.08.2004 № 07-05- 14/215, которое сообщает, что конечный финансовый результат по балансу берется в расчет без учета налога на прибыль и прочих аналогичных платежей, таких как ЕНВД.

Подготовка и переподготовка штатных сотрудников

В расходы при УСН в 2021 году включаются траты на обучение и повышение квалификации служащего персонала. Однако они должны соответствовать некоторым критериям, которые описаны в 33 подпункте статьи 346.16 налогового Кодекса:

- Отправленный на обучение служащий находится в штате налогоплательщика (обращение Минфина от 9 августа 2013 № 03-11-11/167);

- Наличие лицензии у учреждения, в котором будет проходить обучение;

- Наличие заключенного договора налогоплательщика и образовательного учреждения. Стоит учесть, что оплаченный договор, оформленный на работника, не будет учитываться в УСН налоги минус расходы (письмо Минфина от 19 января 2021 № 03-03-06/1/2614)

Ко всему прочему затраты на обучение сотрудников необходимо экономически аргументировать. Следовательно, работник, прошедший обучение, обязан продемонстрировать приобретенные навыки в своей работе. К примеру, компания оплачивает курс обучения в иностранной школе. Налоговая может запросить объяснения, для каких целей работников обучают этим знаниям. Работодатель сможет пояснить, что полученные навыки, например, пригодятся при подготовке и заключении договоров с иностранными компаниями, а значит затраты будут обоснованы. Однако, если курсы были куплены, для повышения имиджа компании, то расходы будут не аргументированы.

Справочник Бухгалтера

Добровольная система взимания налогов УСН очень легка в применении на предприятии. Налогоплательщик освобождается от нескольких налогов: на прибыль, имущество, НДФЛ (если отсутствуют наемные работники) и НДС.

Вместо них взимается единый налог, который представляет собой чаще всего 6-процентное (иногда ставка равна 5–15%) отчисление от чистой прибыли хозяйствующего субъекта.

Начисление налога по УСН осуществляется с использованием особых проводок вручную или с использованием программы 1С.

Предприятия, в общем, обязаны вести бухгалтерский и налоговый тип учета. При использовании в деятельности УСН процедура ведения отчетности несколько упрощается. Руководствуясь конкретными нормативными актами, ИП и организации на «упрощенке» могут бухучет не вести вовсе. Об этом говорит закон №129-ФЗ от 1996 года.

Однако от составления первичной документации коммерческие единицы не освобождаются. На практике это означает, что обязательным является ведение учета нематериальных активов и основных средств.

Бухучет же необходим исключительно для определения возможности применять УСН. То есть, право на использование этого режима теряется, как только сумма ОС и активов превысит в целом 100 миллионов рублей.

В зависимости от выбранной схемы уплаты налогов базой может случить:

- прибыль – доходы;

- прибыль – доходы за минусом расходов.

При налогообложении дохода прибылью считается:

- выручка от сбыта товаров или услуг;

- внереализационный доход.

Признание доходов для целей взимания налогов осуществляется кассовым методом в некоторых случаях. Поступление денег в кассу учитывается по КУДиР. Отдельные виды прибыли не учитываются (статья 251 НК).

Не является прибылью (для налогообложения):

- взносы в уставный фонд;

- залог (задаток) в денежной или имущественной форме;

- земные средства;

- стоимость имущества, полученного для реализации по договору посредника.

При использовании схемы «доходы за минусом расходов» обязателен учет материальных расходов. Производится чаще всего способом оценивания приобретенного товара по цене единицы, средней цене или первой покупки (ФИФО).

Расходы в этом случае:

- оплата труда;

- амортизация основных средств;

- материальные нужды;

- соцнужды и прочее.

Расчет сумм налога осуществляет бухгалтер предприятия или сторонняя организация. Ведение отчетности допускается и в электронном варианте, и в письменном. Все субъекты хозяйствования, кроме ООО, бухучет не ведут, но обязательно заполняют книгу расхода/дохода, согласно которой и производится начисление налога на УСН в проводках.

В балансе налог необходимо отразить на следующих счетах:

- 68 – налоговые расчеты, сборы;

- 51 – р/счет;

- 99 – убыток/прибыль предприятия.

При начислении единого налога при УСН задействуют две проводки:

- Кредит 51 – Дебет 68 (уплаченная сумма налога);

- Кредит 68 – Дебет 99 (начисленный налог).

Любая хозяйственная операция в обязательном порядке отражается проводкой.

Учет по разным видам налогов в счете 68 происходит в соответствии с субсчетами. Перечень таковых обязательно оговаривается в учетной политике. Сам счет 68 может быть поделен на субсчета:

- 1 – налог по итогам 12 месяцев;

- 2 – авансовые платежи;

- 3 – НДФЛ и прочие налоги и сборы.

В программе 1С расчет налога имеет свои особенности:

- КУДиР формируется в меню «Отчеты».

- Декларация заполняется в соответствующей вкладке «Отчеты», раздел «Налоговая отчетность». В отчетности происходит автоматический расчет суммы налога в соответствии с тем, какую схему использует предприятие на УСН – «доходы» или «доходы за минусом расходов».

- Начисление налога надо сделать в ручном режиме в меню «Операции», раздел «Операции, введенные вручную».

- Проводки: начисление Д 99.01.1, К 68.12.

Программа 1С версий 8.2 и 8.3 требует, чтобы в пункте «Учетная политика» обязательно была указана схема начисления налогов по УСН по проводкам. Если он взимается с дохода, удерживается 6%. В случае подсчета по схеме «доходы минус расходы» ставка может быть от 5 до 15%, поскольку размер ее устанавливается региональной властью в зависимости от многих факторов.

Предлагаем ознакомиться: Налоги по договору дарения недвижимости

Иногда по итогам периода начислению и оплате компанией подлежит минимальный налог УСН, который в общем порядке отражается в бухгалтерских проводках. В этом случае обязательно в ФНС предоставить заявление с просьбой зачисления авансов в счет налога. Для начисления к уплате минимального размера налога УСН используются следующие бухгалтерские проводки:

- Д 99 К 68 суб. – расчет и начисление;

- Д 99 К 68 суб. – сторнирование суммы аванса.

Итак, налог или авансы зачисляются на счет Д99, где указываются как доходы, так и убытки. Для осуществления расчетов по налогу предназначен К68. Прибыль указывается нарастающим итогом с начала периода. Когда оканчивается период, на весь использованный доход уменьшается общая прибыль, а неиспользованные траты предприятия указываются в отчетах.

Штрафные санкции – пеня – также отражаются в проводках:

- Д 99 К 68 суб. – начисленные суммы пени;

- Д 68 суб. – определение суммы;

- К 51 – внесение отчета по уплаченным суммам пени.

Пеня не причисляется к расходам, принимаемым для уменьшения прибыли организации на УСН. Поэтому она не отражается в КУДиР. Пеня начисляется на основании бухгалтерской справки, а выплачивается по платежному поручению.

Проводки по УСН

Расчет налога уплачиваемого в связи с применением упрощенной системы налогообложения (УСНО) за расчетный период выполняется после принятия и проведения всех первичных документов, участвующих в формировании доходов и расходов, формирования книги учета доходов и расходов при УСН и расчета налоговой декларации по УСН.

При ведении учета в программе 1С Бухгалтерия 8 доходы и расходы хозяйственной деятельности учитываются всеми типовыми документами бухгалтерской конфигурации.

Книга доходов и расходов формируется специализированным отчетом через меню «Отчеты» – «Книга учета доходов и расходов по УСН» с обязательной проверкой результатов заполнения, потому что данный отчет формируется не по правилам бухгалтерских проводок, а на основании отдельного учетного механизма 1С. Проверка заполнения книги доходов и расходов особенно важна при учетной политике по упрощенке «доходы минус расходы» до того как начислить налог.

Налоговая декларация по УСН заполняется как типовой регламентированный отчет 1С через соответствующее меню, в которой и производится полный расчет по УСНО.

Меню Отчеты — Регламентированные отчеты — раздел Налоговая отчетность.

В декларации указываются полученные доходы и принятые расходы и выполняется расчет налога УСН в соответствии со ставкой и учетной политикой организации: по доходам или доходы минус расходы.

Проводка начисления налога по УСН отражается в программе вручную при помощи документа «Операции веденные вручную», находится в меню «Операции».

Начисление налога УСН отражается проводкой Дебет 99.01.1 (Прибыли и убытки по деятельности с основной системой налогообложения) Кредит 68.12 (Единый налог при применении упрощенной системы налогообложения).

Порядок начисления налога УСН следует закрепить в учетной политике организации.

Если в учете применяется метод начисления, то авансовые платежи по УСН начисляются на дату окончания соответствующего периода, за который он начисляется, т.е. 31 марта, 30 июня и 30 сентября (п. 5 ПБУ 1/2008).

Если используется кассовый метод, то период начисления по авансовым платежам будет соответствовать дате уплаты налога.

Оплата авансового платежа по налогу производится ежеквартально: до 25 числа месяца следующим за окончанием квартала, то есть до 25 апреля, 25 июля и 25 октября. За год налог уплачивается организациями до 31 марта, для индивидуального предпринимателя — до 30 апреля года следующего за отчетным.

Если организация или ИП находятся на УСНО с объектом налогообложения доходы, то сумму налога можно уменьшить на страховые взносы, уплаченные за работников и перечисленные индивидуальными предпринимателями за себя, а также на сумму пособий по временной нетрудоспособности, но не более 50% от суммы начисленного налога. ИП без работников могут уменьшить налог на полную сумму платежей страховых взносов.

Если объектом налогообложения УСНО являются доходы минус расходы, то уплаченные страховые взносы уменьшают налог по УСН в полном объеме, потому что включаются в состав расходов на этапе расчета налогооблагаемой базы.

Итоги

Отражение в бухгалтерском учете начисленного налога при УСН отражается по синтетическим счетам 99 и 68. Для ведения аналитического учета к синтетическим счетам 68, 99 открываются отдельные субсчета, которые должны быть указаны в рабочем плане счетов и утверждены руководителем организации (п. 4 ПБУ 1/2008).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Проводка операции «Уплачен ЕНВД»

счет 99 ― счет прибыли и убытков от хоздеятельности (за исключением налога на прибыль);

Предлагаем ознакомиться: Взыскание долгов в Ижевске по исполнительному листу суда в 2021г

счет 68 ― единый налог на вмененный доход.

Отражение по начислению ЕНВД должно проводиться последним днем налогового периода (квартала).

счет 51 (50) ― расчетный счет организации или касса.

Уплата налога производится до 25-го (включительно) числа месяца после окончания налогового периода.

Подробнее об уплате налога читайте в в рубрике «Уплата ЕНВД».

По итогам года сумма, накопившаяся на счете 99 «Прибыли и убытки», будет отнесена на счет 84 «Нераспределенная прибыль». Таким образом, в конце отчетного периода по сумме начисленного за 4-й квартала ЕНВД, возможному полученному доходу или совершенным убыткам могут быть следующие проводки:

- Дт 84 – Кт 99 — будет отражать непокрытый убыток отчетного года: или

- Кт 99 – Дт 84 — покажет чистую прибыль по итогам прошедшего года.

Пошаговая инструкция

01 апреля Организация на УСН (доходы-расходы) получила от поставщика акт на оказание услуг по ежемесячному абонентскому обслуживанию программы ЭВМ за период с 01.04.2021 по 31.03.2022 на сумму 12 000 руб. (в т. ч. НДС 20%).

Услуги полностью оплачены поставщику.

Согласно учетной политике Организации, расходы по длящимся услугам признаются по мере потребления этих услуг исходя из стоимости, общего срока оказания и количества дней в текущем месяце.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С |

| КУДиР | ||||||

| Отражение в учете услуг по абонентскому обслуживанию | ||||||

| 01 апреля | 60.01 | 60.02 | 12 000 | Зачет аванса | Поступление (акт, накладная, УПД) — Услуги (акт, УПД) | |

| 97.21 | 60.01 | 12 000 | Учет расходов будущих периодов | |||

| Списание расходов будущих периодов за апрель | ||||||

| 30 апреля | 26 | 97.21 | 986,30 | Списание расходов будущих периодов | Закрытие месяца — Списание расходов будущих периодов | |

Начисление налога УСН проводки

Чтобы вычислить сумму авансового платежа, нужно найти разницу между доходной и расходной частями за отчетный период и умножить ее на налоговую ставку. В госбюджет нужно отправить сумму за вычетом предшествующих авансов. Ставка налога чаще всего составляет 15%, но по усмотрению субъекта РФ она может быть снижена (п. 2 ст. 346.20 НК РФ).

Дебет 99 Кредит 68

Дебет 68 Кредит 51

Рассмотрим расчет налога на примере.

1 квартал

Доходы — 10 000 рублей;

Принимаемые расходы — 1 000 рублей.

Сделав расчет, бухгалтер получил значение 1 350 рублей ((10 000 — 1 000) х 15 %). Именно на эту сумму нужно составить платежное поручение, указав в назначении «авансовый платеж по налогу УСН за 1 квартал 2021 года».

Дебет 99 Кредит 68 1 350 рублей — начислен авансовый платеж за 1 квартал 2021 года;

Дебет 68 Кредит 51 1 350 рублей — авансовый платеж перечислен в ФНС.

1 полугодие

Доходы (январь — июнь) — 60 000 рублей;

Принимаемые расходы (январь — июнь) — 18 000 рублей.

При расчете бухгалтер учел платеж за 1 квартал. Получилось, что долг перед ФНС составляет 4 950 рублей ((60 000 — 18 000) х 15 % – 1 350).

Дебет 99 Кредит 68 4 950 рублей — отражен авансовый платеж за 6 месяцев;

Дебет 68 Кредит 51 4 950 рублей — авансовый платеж перечислен в ФНС.

9 месяцев

Доходы (январь — сентябрь) — 100 000 рублей;

Принимаемые расходы (январь — сентябрь) — 53 000 рублей.

Дебет 99 Кредит 68 750 рублей — начислен авансовый платеж за 9 месяцев 2021 года;

Дебет 68 Кредит 51 750 рублей — авансовый платеж отправлен на счет ФНС.

Доходы (январь — декабрь) — 120 000 рублей;

Принимаемые расходы (январь — декабрь) — 75 000 рублей.

Налог за год без вычета авансовых платежей составляет 6 750 рублей ((120 000 — 75 000) х 15 %).

За весь 2021 год были отправлены на счет налоговой инспекции авансовые платежи в сумме 7 050 рублей (1 350 4 950 750). Как видим, эта сумма больше итогового налога за год. Следовательно, доплачивать по итогам года в госбюджет ничего не нужно. Получается переплата по налогу в размере 300 рублей.

Дебет 68 Кредит 99 300 рублей — уменьшен налог по УСН.

Дебет 99 Кредит 68

Вычислим минимальный налог, руководствуясь исходными данными.

120 000 х 1 % = 1 200 рублей — это значит, что ООО «Тополь» по итогам налогового периода должно заплатить в государственный бюджет не меньше 1 200 рублей. В 2021 году налог составил 6 750 рублей, а это больше минималки. Следовательно, фирме доплачивать государству ничего не придется.

Дебет 99 Кредит 68

Дебет 68 Кредит 51

Рассмотрим, как рассчитать «упрощенный» налог на примере.

Учет расходов на Covid-19 при УСН

В связи со сложившейся в мире ситуацией, появилась новая позиция расходов, относящаяся к мерам безопасности, которые необходимо соблюдать для профилактики коронавирусной инфекции. С подпунктом о нововведенных издержках можно ознакомиться в первом пункте 346.16 статьи Налогового кодекса. Там можно найти перечисленный список затрат:

- 1. На приобретение различного рода средств индивидуальной защиты для работников;

- 2. На закупку антисептирующих средств, градусников, специального оборудования для стерилизации;

- 2. На кварцевание и обеззараживание помещений.

Тестирование работников на наличие коронавируса и антител к нему за средства компании не входят в список издержек по УСН (опираясь на извещение Минфина от 23 ноября 2021 № 03-11-06/2/101770).

Определение суммы налога и его отображение в отчетности

Предприниматели, применяющие «упрощенку», вместо трех основных налогов (на прибыль, имущественного и с добавленной стоимости) уплачивают один (далее — ЕН):

- либо 6% от совокупных доходов за 12 месяцев;

- либо 15% от разницы доходов и расходов, но не менее 1% от совокупного дохода.

Процент взимаемый при схеме обложения «доходы» неизменен. А вот для юр.лиц и ИП, которые определили в качестве основы схему «доходы — расходы», законами регионов может быть установлена пониженный тариф.

Также с 01.01.15г. для ИП, которые осуществляют хозяйственную деятельность в сферах:

- образование,

- наука,

- производство,

Предлагаем ознакомиться: Какой налог платится с дарственной

в течение двух лет подряд устанавливается нулевой (0%) тариф по единому налогу, если данное ИП выполняет следующие требования:

- 70% доходов от хоз.деятельности, относятся к доходам в одной из обозначенных выше сфер;

- ИП соответствует требованиям регионального закона в части среднесписочной численности работников и величины, полученного совокупного дохода.

Для целей налогообложения все поступающие и расходуемые средства от предпринимательской или иной деятельности юр.лица или ИП должны отражаться в КУДиР. Далее на базе сформированной КУДиР, с начала года и до окончания соответствующего платежного периода вычисляется либо сумма доходов, либо разница доходов и расходов.

Авансовыми периодами по ЕН на УСН признаются 3,6 и 9 месяцев, налоговым же периодом считается один календарный год.

Соответственно, начислять и уплачивать единый налог нужно четырежды в год — по завершении каждого квартала и в течение 3 месяцев по окончании налогового периода.

Помните, что с 01.01.2013 года все предприниматели на УСН, обязаны вести не только КУДиР, но и организовать полноценный бухучет, а также формировать бухгалтерскую и налоговую отчетность. Соответственно, ваша задача, как плательщика, не только рассчитать и перечислить налог в бюджет, но еще и правильно его начислить и списать с помощью проводок в учете.

Как в 1С Бухгалтерия читать регистры

Регистры сведений имеют следующие статусы:

- Не списано, не оплачено

используется при отображении таких расходов как материалы, товары, обычно формируется в документе поступление товаров, обозначает факт принятия в организацию, но еще не произведена оплата по данному документу. Определяет выполнение правила признания – принято к учету - Не оплачено

используется при отражении поступления услуг, а также начислении заработной платы, налогов и взносов, обычно формируют документы поступление услуг, начисление заработной платы, отражение заработной платы. Определяет выполнение правила – документальное подтверждение оказание услуги, начисление заработной платы и взносов. - Не списано, принято

используется при отображении оплаты задолженности перед поставщиком, таким образом выполняется правило признания расхода – оплата.