Учетная политика для ООО при ЕНВД

Бухгалтерская политика

«Вмененщики» организации обязаны вести бухучет, а потому должны иметь составленную надлежащим образом учетную политику бухгалтерского характера. Основные правила и принципы отражены в ПБУ, однако данный документ может включать несколько альтернативных способов учета, а для некоторых операций не иметь их вовсе. Задача ООО – определить для себя подходящий и удобный способ организации бухучета, разработать недостающие методы.

Бухгалтерская политика это не просто требуемая формальность, а решение спорных и неоднозначных ситуаций, возникающих в процессе ведения бизнеса. То есть данный тип политики необходим, прежде всего, самой ООО.

Учетная политика для бухгалтерии должна включать:

| Пункт политики | Пояснения |

| Рабочий план счетов | Перечень счетов, выбранных из существующего Плана счетов и необходимых для полного отражения всех требуемых показателей.

Данный план удобно выполнить списком, в который включаются нужные счета и специфические субсчета к ним, которые будут реально использованы и позволят учитывать раздельно необходимые показатели для расчета налога по различным видам бизнеса (именно на субсчетах удобнее всего вести раздельный учет). |

| Порядок отнесения различных показателей между субсчетами | Правила организации отдельного учета по разным видам бизнеса. |

| Формы первичной документации | Бланки, которые будут использоваться компанией (унифицированные или подготовленные лично). Образцы самостоятельно подготовленных бланков нужно включить в политику. |

| Формы регистров | Разрабатываются самостоятельно сводные регистры, предназначенные для переноса данных из первичной документации.

Должны учитывать операции в разрезе каждого типа бизнеса. |

| Учет НМА и ОС | Устанавливается:- метод расчета амортизационных отчислений,

- периодичность и способ проведения переоценки.

|

| Учет ТМЦ и продукции | Определяется:- способ оценки стоимости при приеме к учету,

- учетная единица;

- учет ТЗР;

- метод оценки при выбытии.

|

| Доходы, расходы | Особенности учет коммерческих, управленческих расходов, нюансы признания выручки. |

Если фирма относится к малым субъектам, то бухучет можно заметно сократить, написав в политике бухгалтерского типа принципы, упрощающие учет и подачу отчетности – сократить рабочий план путем совмещения некоторых счетов, отказаться от некоторых ПБУ, подавать отчеты в упрощенном виде. Все эти моменты нужно написать в политике ООО.

Налоговая политика ООО при ЕНВД

Рассматриваемая политика при ЕНВД обязательна для ООО, она должна быть сформирована так, чтобы обеспечить верный расчет налога. По этой причине данная политика должна определять способы и правила, с помощью которых будут вычисляться налоговые обязательства компании.

Прежде всего, в налоговом учете должен найти отражение раздельный учет показателей. Как это сделать – компания определяет самостоятельно, так как налоговые законы это однозначно не определяют. Главное, чтобы закрепленные в политике принципы позволяли верно посчитать единый специальный налог и другие налоговые обязанности.

Учетная налоговая политика понадобится при ЕНВД даже в том случае, если раздельный учет не нужен по причине ведения только одного вида бизнеса. При этом в нее включается вид деятельности, физический показатель для него, порядок расчета специального налога, учет страховых платежей при уменьшении налога к уплате.

В учетную политику в налоговых целях включают:

- Виды деятельности;

- Набор физических показателей, которые будут применяться при вычислении налогового бремени;

- Порядок распределения этих показателей при расчете единого специального налога (например, компания торгует в розницу и ремонтирует одежду в одном помещении, это разные виды бизнеса, для которых нужно определить, как будет распределяться площадь помещения между ними);

- Способ раздельного учета при одновременной работе по различным режимам;

- Бланки налоговых регистров, необходимые для отражения требуемых показателей, подлежат самостоятельной разработке с учетом особенностей ведения деятельности;

- Учет страховых взносов в целях уменьшения налога к уплате.

Данная политика вступает в действие с начала года, то есть сформировать и утвердить ее нужно до конца года, чтобы начать ее применения с января следующего. Если срок ее применения не определен, то политика действует до конца ведения бизнеса. Вносить корректировки удобно с помощью отдельных распорядительных документов, не меняя изначальный документ.

Регистр расчета ЕНВД

Прежде всего, учетная политика ИП на ЕНВД должна отражать, какой документ будет подтверждать расчет ежеквартального налога. На этот показатель не оказывают влияния фактически полученные в ходе ведения деятельности доходы, а также расходы. Поэтому необходимость вести налоговые регистры, учитывающие эти показатели, отпадает.

Однако разрабатывая образец регистра для расчета, следует принять во внимание алгоритм его осуществления:

- Находится произведение базовой доходности, физического показателя.

- Результат, полученный в первом пункте, корректируется на коэффициенты К 1 и К 2.

- Итоговая сумма налога уменьшается на пособия, выплаченные сотрудникам, а также страховые взносы.

Подобные расчеты удобнее всего производить в налоговом регистре. Однако специальной формы для этого в законах не предусмотрено. Поэтому индивидуальному предпринимателю придется разработать ее самостоятельно. После этого составляется учетная политика, образец расчета в которой будет служить приложением. При этом в тексте документа следует сослаться на него. Достаточно одной фразы: расчет суммы вмененного налога за отчетный период осуществляется в налоговом регистре, который приведен в приложении.

При этом предприниматель может самостоятельно решить, удобнее ему открывать регистр каждый квартал или же вести его в течение года. Важно, составляя документ для расчета, предусмотреть в нем графы для всех используемых показателей. Базовая доходность и физический показатель принимаются к расчету за каждый месяц, это также стоит предусмотреть при составлении формы.

Удобнее всего, если регистр для расчета будет включать две таблицы:

- для расчета вмененного дохода;

- для вычисления итоговой суммы вмененного налога.

Выше приведен пример регистра для расчета налога для ИП, у которого основной вид деятельности – розничная торговля, а режим налогообложения – ЕНВД. В первой таблице видно, что учтены все необходимые показатели по месяцам. При этом предусмотрена ситуация, когда применение вмененки началось в отчетном квартале. В этом случае пригодится графа №5, где учитывается коэффициент, равный отношению количество дней, которые предприниматель отработал в рассматриваемом месяце на вмененном доходе, к общему количеству календарных дней в этом месяце.

Вторая таблица предназначена для расчета следующих величин:

- общая сумма ЕНВД;

- показатели, уменьшающие налог;

- сумма налога, подлежащая уплате в бюджет (итоговая строка по таблице).

Учетная политика для ИП при ЕНВД

Физические лица с образование ИП могут работать на ЕНВД, но при этом не обязаны вести бухучет, а значит, им не обязательно иметь бухгалтерскую учетную политику.

Вместе с тем ИП обязан иметь налоговую политику. Налог нужно рассчитывать любому «вмененщику», а значит, нужно учитывать показатели, требуемые для вычисления налоговой нагрузки.

В целом, налоговая политика ИП и организации ничем не отличается. Ее содержание зависит от особенностей ведения бизнеса предпринимателем, числа видов деятельности на ЕНВД, места осуществления деятельности, наличия совмещения режимов налогообложения.

Минимальное, что нужно прописать в политике – это вид бизнеса, соответствующий показатель, а также порядок уменьшения налога на величину платежей за свое страхование и своих работников.

При ведении бизнеса по нескольким направлениям, при осуществлении одного вида в разных территориальных местах, при совмещении режимов в налоговой политике указываются принципы раздельного учета.

Составленная политика утверждается приказом ИП.

Учет физических показателей

Важной составляющей формулы расчета налога на вмененке является физический показатель. Предпринимателю следует внимательно отслеживать его изменение. Если в каком-либо месяце значение физического показателя уменьшилось либо увеличилось, с этого периода ЕНВД должен рассчитываться на основании новых данных.

Важно понимать, что при использовании в качестве физических показателей площади или количества торговых точек, достаточно в регистре указать новое значение. Если же для осуществляемой деятельности предусмотрено использовать в расчетах численность работников, придется дополнительно разрабатывать еще один регистр. В этом случае учетная политика ИП на ЕНВД должна содержать форму для расчета средней численности сотрудников, так как именно она используется в расчете.

Среднюю численность следует рассчитывать каждый месяц. Полученный результат переносится в основной регистр расчета.

На видео: Что такое ЕНВД? Особенности вменёнки

Учетная политика при ЕНВД и УСН

Совмещение двух спецрежимов требует отдельного учета доходно-расходных показателей. Необходимо отделять часть расходов и доходов компании, приходящихся на деятельность по каждому типу режима налогообложения, что позволит верно посчитать специальный налог ЕНВД и УСН.

Конкретных принципов организации раздельного учета не установлено, поэтому фирма сама прописывает для себя правила в учетной политике. Единственное, на что обращает внимание Минфин – это необходимость обеспечить однозначность отнесения показателей между видами деятельности на разных налоговых режимах.

Для этих целей в бухгалтерской политике даются пояснения по составляющим рабочего плана счетов – названия счетов и субсчетов, к ним открываемых. Удобно для каждого счета открывать два субсчета, на каждом из которых будет вестись учет показателей для разных спецрежимов. Данный момент нужно пояснить в бухгалтерской политике.

Что касается налоговой политики, то нужно четко разграничить учет доходов и расходов компании. Именно эти показатели позволят верно посчитать единый специальный налог для упрощенного режима. В связи с этим в налоговой политике прописывается:

- Отдельный учет доходных и расходных показателей (последние распределяются пропорционально доле доходов ежемесячно или ежеквартально);

- Распределение взносов страхового типа между режимами – в соответствии с полученными доходами, при этом нужно помнить о разных налоговых периодах – год для УСН и квартал для ЕНВД.

В остальном формирование учетной политике строится по структуре, прописанной выше.

ГЛАВБУХ-ИНФО

1. Ведение налогового учета возлагается на бухгалтерию, возглавляемую главным бухгалтером. 2. Применять объект налогообложения в виде разницы между доходами и расходами организации. Основание: статья 346.14 Налогового кодекса РФ. 3. В отношении розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала менее 150 квадратных метров, применять специальный режим ЕНВД. Основание: пункт 1 статьи 346.28 Налогового кодекса РФ. 4. Учет операций по разным специальным налоговым режимам вести на основании данных бухгалтерского учета по организации в целом. Доходы и расходы по деятельности, облагаемой по упрощенной системе налогообложения, отражаются в книге учета доходов и расходов.Хозяйственные операции по деятельности, облагаемой ЕНВД, учитываются в общем порядке. Основание: пункт 8 статьи 346.18, статья 346.24, пункт 7 статьи 346.26 Налогового кодекса РФ, часть 1 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ. 5. Имущество, обязательства и хозяйственные операции по деятельности, облагаемой ЕНВД, отражаются в бухгалтерском учете с помощью субсчетов и дополнительных аналитических признаков обособленно. Основание: часть 1 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ, пункт 7 статьи 346.26 Налогового кодекса РФ. 6. Книгу учета доходов и расходов вести автоматизированно с использованием типовой версии «1С: Упрощенная система налогообложения». Основание: статья 346.24 Налогового кодекса РФ, пункт 1.4 Порядка, утвержденного приказом Минфина России от 31 декабря 2008 г. № 154н. 7. Записи в книге учета доходов и расходов осуществлять на основании первичных документов по каждой хозяйственной операции. Основание: пункт 1.1 Порядка, утвержденного приказом Минфина России от 31 декабря 2008 г. № 154н, часть 2 статьи 9 Закона от 6 декабря 2011 г. № 402-ФЗ. Учет амортизируемого имущества 8. В целях применения упрощенной системы налогообложения основным средством признается имущество, используемое в качестве средств труда для осуществления коммерческой деятельности (выполнения работ, оказания услуг) или для управления организацией, первоначальной стоимостью более 40 000 руб. и сроком полезного использования более 12 месяцев. Основание: пункт 4 статьи 346.16, пункт 1 статьи 257, пункт 1 статьи 256 Налогового кодекса РФ. 9. Для определения первоначальной стоимости основного средства используются данные бухгалтерского учета по счету 01 «Основные средства» за исключением данных по субсчету «Основные средства розничной торговли» к счету 01. Основание: подпункт 3 пункта 3 статьи 346.16 Налогового кодекса РФ, часть 1 статьи 2 и часть 1 статьи 6 Закона от 6 декабря 2011 г. № 402-ФЗ. 10. При условии оплаты первоначальная стоимость основного средства, а также расходы на его дооборудование (реконструкцию, модернизацию и техническое перевооружение) отражаются в книге учета доходов и расходов равными долями начиная с квартала, в котором оплаченное основное средство было введено в эксплуатацию, и до конца года. При расчете доли стоимость частично оплаченных основных средств учитывается в размере частичной оплаты. Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ. 11. Доля стоимости основного средства (нематериального актива), приобретенного в период применения УСН, подлежащая признанию в отчетном периоде, определяется делением первоначальной стоимости на количество кварталов, оставшихся до конца года, включая квартал, в котором выполнены все условия по списанию стоимости объекта в расходы.В случае если в эксплуатацию введено частично оплаченное основное средство, то доля его стоимости, признаваемая в текущем и оставшихся до конца года кварталах, определяется делением суммы частичной оплаты за квартал на количество кварталов, оставшихся до конца года, включая квартал, в котором осуществлена частичная оплата введенного в эксплуатацию объекта. Основание: подпункт 3 пункта 3 статьи 346.16, подпункт 4 пункта 2 статьи 346.17 Налогового кодекса РФ. 12. В целях раздельного учета расходов по видам деятельности направление использования основных средств в отчетном периоде отражается в первичных документах, организационно-распорядительных документах (приказах) и в регистрах налогового учета.Расходы на приобретение основных средств учитываются при расчете налога по УСН только за время использования объекта в данной деятельности в соответствии с распорядком, утвержденным руководителем организации. Величина расходов по таким основным средствам, регистрируемая в книге доходов и расходов, определяется пропорционально количеству дней использования объекта в деятельности, облагаемой по УСН, в общем количестве рабочих дней в отчетном периоде.В случае если часть торговых помещений в здании используется в деятельности, облагаемой ЕНВД, то расходы по такому основному средству, признаваемые в отчетном периоде, определяются расчетным путем. В книге доходов и расходов за отчетный период затраты регистрируются пропорционально доле площади, используемой в деятельности, облагаемой по УСН, в общей площади здания, указанной в технических паспортах БТИ. Основание: пункт 8 статьи 346.18, пункт 7 статьи 346.26 Налогового кодекса РФ, письма Минфина России от 30 ноября 2011 г. № 03-11-11/296, от 4 октября 2006 г. № 03-11-04/3/431. Учет товарно-материальных ценностей 13. В состав материальных расходов включается цена приобретения материалов, расходы на комиссионные вознаграждения посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку, а также расходы на информационные и консультационные услуги, связанные с приобретением материалов. Суммы налога на добавленную стоимость, уплаченные поставщикам при приобретении материальных запасов, отражаются в книге учета доходов и расходов отдельной строкой в момент признания материалов в составе затрат. Основание: подпункт 5 пункта 1, абзац 2 пункта 2 статьи 346.16, пункт 2 статьи 254, подпункт 8 пункта 1 статьи 346.16 Налогового кодекса РФ. 14. Материальные расходы учитываются в составе затрат по мере оплаты. При этом материальные расходы корректируются на стоимость материалов, использованных в деятельности, облагаемой ЕНВД. Корректировка отражается отрицательной записью в книге учета доходов и расходов в момент передачи материалов для использования в деятельности, облагаемой ЕНВД. Для определения суммы корректировки используется метод оценки материалов по средней стоимости. Основание: подпункт 1 пункта 2 статьи 346.17, пункт 8 статьи 346.18, пункт 7 статьи 346.26 Налогового кодекса РФ, письмо Минфина России от 29 января 2010 г. № 03-11-06/2/11. 15. Расходы на ГСМ учитываются в составе материальных расходов по мере принятия к учету и оплаты. Основание: подпункт 5 пункта 1 статьи 346.16, подпункт 1 пункта 2 статьи 346.17 Налогового кодекса РФ. 16. Нормативы для признания расходов на ГСМ в составе затрат рассчитываются по мере осуществления поездок на основании путевых листов. Запись вносится в книгу учета доходов и расходов в размере сумм, не превышающих норматив. Основание: пункт 2 статьи 346.16 Налогового кодекса РФ,письмо УФНС России по г. Москве от 30 января 2009 г. № 19-12/007413. 17. Стоимость товаров, приобретенных для дальнейшей реализации, определяется исходя из цены их приобретения по договору (уменьшенной на сумму НДС, предъявленного поставщиком товаров). Транспортно-заготовительные расходы учитываются в составе затрат в качестве расходов, связанных с приобретением товаров, на самостоятельном основании отдельно от стоимости товаров. Основание: подпункты 8, 23 пункта 1 статьи 346.16 Налогового кодекса РФ. 18. Стоимость товаров, реализованных в рамках деятельности, облагаемой по УСН, учитывается в составе затрат по мере реализации товаров. Оценка всех реализованных товаров осуществляется по методу средней стоимости. Основание: подпункт 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17 Налогового кодекса РФ. 19. Суммы налога на добавленную стоимость, предъявленные по товарам, реализованным в рамках деятельности, облагаемой по УСН, включаются в состав затрат по мере реализации таких товаров. При этом суммы НДС отражаются в книге учета доходов и расходов отдельной строкой. Основание: подпункты 8 и 23 пункта 1 статьи 346.16, подпункт 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 2 декабря 2009 г. № 03-11-06/2/256. 20. Расходы, связанные с приобретением товаров, в том числе расходы по обслуживанию и транспортировке товаров, учитываются в составе затрат по мере фактической оплаты. Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 8 сентября 2011 г. № 03-11-06/2/124. 21. Запись в книге учета доходов и расходов о признании материалов в составе затрат осуществляется на основании платежного поручения (или иного документа, подтверждающего оплату материалов или расходов, связанных с их приобретением). Запись в книге учета доходов и расходов о признании товаров в составе затрат осуществляется на основании накладной на отпуск товаров покупателю. Основание: пункт 2 статьи 346.17, статья 346.24 Налогового кодекса РФ, письмо Минфина России от 18 января 2010 г. № 03-11-11/03, пункт 1.1 Порядка, утвержденного приказом Минфина России от 31 декабря 2008 г. № 154н. Учет затрат 22. К расходам на реализацию товаров, приобретенных для перепродажи, относятся расходы по хранению и транспортировке товаров до покупателя, а также расходы на обслуживание товаров, в том числе расходы на аренду и содержание торговых зданий и помещений, расходы на рекламу и вознаграждения посредников, реализующих товары.Расходы на реализацию товаров, относящиеся к деятельности, облагаемой по УСН, учитываются в составе затрат после их фактической оплаты. Основание: подпункт 23 пункта 1 статьи 346.16, абзац 6 подпункта 2 пункта 2 статьи 346.17 Налогового кодекса РФ, письмо Минфина России от 15 апреля 2010 г. № 03-11-06/2/59. 23. Сумма расходов (за исключением расходов на ГСМ), учитываемых при расчете налога по УСН в пределах нормативов, рассчитывается ежеквартально нарастающим итогом исходя из оплаченных расходов отчетного (налогового) периода. Запись о корректировке нормируемых затрат вносится в книгу учета доходов и расходов после соответствующего расчета в конце отчетного периода. Основание: пункт 2 статьи 346.16, пункт 5 статьи 346.18, статья 346.19 Налогового кодекса РФ. 24. Проценты по заемным средствам включаются в расходы в пределах ставки рефинансирования ЦБ РФ, увеличенной в 1,1 раза, по рублевым обязательствам и 15 процентов годовых по валютным обязательствам. Основание: пункт 2 статьи 346.16, пункт 1 статьи 269 Налогового кодекса РФ. 25. Доходы и расходы от переоценки имущества в виде валютных ценностей и требований (обязательств), стоимость которых выражена в иностранной валюте, не учитываются. Основание: пункт 5 статьи 346.17 Налогового кодекса РФ. 26. Доходы и расходы, полученные от деятельности, по которой применяется упрощенная система налогообложения, учитываются отдельно от доходов, полученных от деятельности, переведенной на ЕНВД. Основание: пункт 8 статьи 346.18, пункт 7 статьи 346.26 Налогового кодекса РФ. 27. Участие каждого сотрудника в осуществлении различных видов деятельности учитывается на основании табеля учета рабочего времени. Сумма расходов на оплату труда за месяц, относящаяся к каждому виду деятельности, определяется пропорционально времени участия сотрудника в соответствующем виде деятельности за текущий месяц. Основание: пункт 8 статьи 346.18, пункт 7 статьи 346.26 Налогового кодекса РФ, письмо Минфина России от 14 декабря 2007 г. № 03-11-04/3/494. 28. Расходы организации, по которым невозможно организовать раздельный учет по видам деятельности в соответствии с настоящей учетной политикой, распределяются пропорционально долям доходов от видов деятельности в общем объеме доходов организации. Основание: пункт 8 статьи 346.18 Налогового кодекса РФ, письмо Минфина России от 30 ноября 2011 г. № 03-11-11/296. 29. Распределение расходов, которых невозможно разделить по видам деятельности, осуществляется ежемесячно исходя из показателей выручки (дохода) и расходов за месяц. Основание: пункты 5 и 8 статьи 346.18 Налогового кодекса РФ, письмо Минфина России от 23 мая 2012 г. № 03-11-06/3/35. Учет взносов по обязательному страхованию 30. Взносы на обязательное пенсионное (медицинское, социальное) страхование, а также обязательное страхование от несчастных случаев на производстве распределяются по видам деятельности, облагаемым по разным налоговым режимам, на основании данных о распределении расходов на оплату труда. Взносы, начисленные на выплаты сотрудникам, отнесенные в соответствии с табелем учета рабочего времени к деятельности, облагаемой ЕНВД, также относятся к данной деятельности. Основание: пункт 8 статьи 346.18, пункт 7 статьи 346.26, пункт 2 статьи 346.32 Налогового кодекса РФ. Учет убытков 31. Организация уменьшает налогооблагаемую базу по УСН за текущий год на сумму убытка, полученного за предшествующие 10 налоговых периодов при осуществлении данного вида деятельности. При этом убыток не переносится на ту часть прибыли текущего года, при которой сумма единого налога не превышает сумму минимального налога. Основание: пункт 7 статьи 346.18 Налогового кодекса РФ, письмо ФНС России от 14 июля 2010 г. № ШС-37-3/6701. 32. Организация включает в расходы разницу между суммой уплаченного минимального налога и суммой налога, рассчитанного в общем порядке. В том числе увеличивает сумму убытков, переносимых на будущее. Основание: абзац 4 пункта 6 статьи 346.18 Налогового кодекса РФ. Главный бухгалтер Ф.И.О. | Учет входного НДС

Организации на ОСН платят НДС, тогда как единый налог освобождает от его уплаты. Входной НДС на ЕНВД входит в стоимость товаров, работ и услуг, а входной НДС на общей системе можно принять к вычету. При совмещении режимов нужно урегулировать порядок расчета НДС в учетной политике и разделить учет входного налога. Если вы не станете вести раздельный учет, то не сможете принимать НДС к вычету и будете покрывать налог из собственных средств.

Совмещая два режима, распределяйте НДС по правилам п. 4 ст. 170 НК РФ. Разделите товары, работы и услуги на три вида и откройте к ним субсчета на счете 19:

- используемые на ОСН в налогооблагаемых операциях — 19.1;

- используемые на ЕНВД — 19.2;

- используемые в двух видах деятельности — 19.3.

По общим ресурсам проводите распределение налога методом пропорции по квартальным показателям. Порядок определения пропорции закрепите в учетной политике.

Если вы не знаете, в какой деятельности будет использоваться ресурс, то можете учитывать входной НДС при реализации по одному из вариантов, который нужно обозначить в учетной политике:

- принять НДС к вычету, а затем восстановить и уплатить в бюджет ту часть, которая относится к товарам, использованным на вмененке;

- учесть входной НДС в стоимости товаров, а затем восстановить ту часть, которая приходится на ОСН и принять ее к вычету;

- разделять НДС по частям — часть принимать к вычету, а часть оставлять в стоимости товаров. Затем восстанавливать его и принимать часть к вычету.

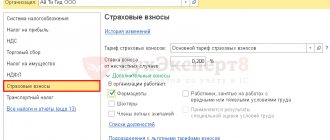

Страховые взносы

Раздельный учет страховых взносов нужен для исчисления прибыли и для уменьшения ЕНВД. Для этого нужно разделить персонал на три группы:

- занятые во вмененнной деятельности;

- занятые в деятельности общего режима;

- занятые в обоих видах деятельности.

Компании издают приказы для распределения сотрудников по видам деятельности и закрепляют их принадлежность в должностных инструкциях. Сложности возникают со страховыми взносами на сотрудников, занятых в двух видах деятельности. Численность такого персонала распределяют, как правило, на основании доли выручки одного режима в общей выручке компании или исходя из процентного соотношения персонала, задействованного в каждом виде деятельности. Важно отметить, что персонал управленческого аппарата распределять запрещено и его нужно учитывать в числе сотрудников по вмененной деятельности.

Совмещайте режимы легко в веб-сервисе для малого бизнеса Контур.Бухгалтерия. В сервисе можно выбрать учетную политику для совмещения (кроме ОСНО+ЕНВД). Вы вносите данные в учет, система сама формирует отчеты, рассчитывает налоги и создает платежки для интернет-банка. Первые 14 дней работайте в сервисе бесплатно.