Рекомендуем поручить возврат налога личному консультанту в онлайн сервисе НДФЛка

Размер имущественного налогового вычета

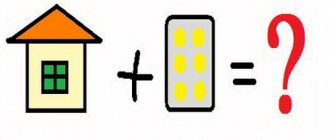

В соответствии с законодательством Российской Федерации, каждый налогоплательщик страны имеет право на возврат 13% от фактически понесенных затрат на приобретение жилья в собственность.

Имущественные налоговые вычеты, предоставляемые физическим лицам при покупке жилья, включают в себя расходы на:

- возведение (приобретение) жилья или его части, покупку земельных участков для его дальнейшей застройки;

- оплату процентов по ипотеке, заключенной в целях приобретения (строительства) жилого имущества или участков земли;

- погашение процентных начислений по договорам перекредитования.

Ст. 220 НК РФ разрешено включать в общую сумму затрат расходы на ремонтные отделочные и проектные работы, стоимость расходных материалов, затраты на подключение недвижимости к сетям электричества, газоснабжения, водоснабжения. Но чтобы включить дополнительные расходы в сумму вычета, в договоре купли—продажи должна быть указана необходимость в их проведении.

Налоговый вычет при покупке квартиры в 2021 году: изменения и разъяснения

Налоговый вычет при покупке недвижимости существенно изменился еще в 2013 году. Данные изменения вступили в силу с 1 января 2014 года и действуют на текущий 2021 год тоже. А именно: налогового вычета в 2021 году ограничен 2 000 000 рублей, как и было начиная с 1 января 2008 года, но с 1 января 2014 года это ограничение теперь касается не объекта приобретения (дом, квартира, комната, земельный участок или доля в них), а субъекта. То есть, 2 000 000 рублей теперь предоставляются на человека/налогоплательщика, при этом заявлять вычет можно с нескольких объектов приобретения до тех пор, пока суммарно их стоимость не достигнет 2 000 000 рублей. До 2014 года вычет можно было заявлять только на один объект приобретения с ограничением на него в 2 000 000 рублей, без права добрать вычет при следующей покупке, даже если цена первого составила менее 2 000 000 рублей.

Пример №1: куплена квартира за 500 000 рублей и дом за 1 700 000 рублей в 2012 году. Вычет, по выбору, только с одного объекта приобретения. В данном случае выгодней получить вычет по дому, чем по квартире.

Пример №2: куплена квартира за 500 000 рублей и дом за 1 700 000 рублей в 2021 году. Вычет будет предоставлен и с дома и с квартиры на сумму до 2 000 000 рублей.

Вычет по ипотечным процентам ограничен суммой в 3 000 000 рублей. Таким образом, если раннее налогоплательщик получал 13% от всех расходов по уплате ипотечных процентов, то теперь есть лимит, свыше которого вычет предоставляться не будет.

Стоит обратить внимание, что данные изменения касаются только: тех, кто не получал вычет по недвижимости, права на вычет по которой возникли до 1 января 2014 года.

Пример: куплена недвижимость за 500 000 рублей по договору купли-продажи в 2013 году и право собственности зарегистрировано также в 2013 году. В 2015 году куплена недвижимость за 1 700 000 рублей. Если Вы обратились за вычетом по первой недвижимости, то реализовали свое право на вычет по старому законодательству (вычет с одного объета, вне зависимости от стоимости) и получить вычет по недвижимости 2015 года уже не можете.

той недвижимости, право на вычет по которой возникло после 1 января 2014 года.

Пример: недвижимость куплена в 2012 году за 1 000 0000 рублей по ДДУ, акт приема передачи подписан в 2013 году, за вычетом налогоплательщик обратился впервые в 2021 году. При оформлении вычета по данной недвижимости, права на вычет при покупке следующей не будет, так как имеет значение не год обращения за вычетом, а год, когда возникло право на налоговый вычет. В описанном случае право на вычет возникло в год подписания акта приема передачи.

Особенности ипотечного вычета

Если недвижимость приобреталась в кредит, верхняя планка размера вычета – 2 млн. рублей, и при этом не учитывается сумма, которая направляется на погашение процентов по кредиту (на это можно получить отдельный вычет). То есть, сначала надо вернуть налог, который связан с самим фактом приобретения недвижимого имущества, и лишь затем озаботиться ипотечным вычетом.

Важно собирать копии квитанций и других платежных документов, связанных с погашением кредита.

Налоговый вычет при покупке квартиры в 2021 году. Размер налогового вычета при покупке недвижимости

Размер имущественного вычета зависит от ряда факторов:

Возврат составляет 13% от стоимости недвижимости по договору, но не более чем 260 000 рублей, если право на вычет возникло после 1 января 2014 года(до 2014 года -ограничение 130 000 рублей).

Пример №1: недвижимость стоит 5 000 000 рублей. Вычет 260 000 рублей

Пример №2: недвижимость стоит 1 500 000 рублей. Вычет 195 000 рублей

Ежегодно можно возвращать не более чем 13% от годового дохода, облагаемого НДФЛ 13%(с учетом ограничение первого пункта).

Пример: заработная плата за год 1 000 000 рублей. Цена квартиры 1 500 000 рублей. За год Вам вернут 130 000 рублей (13% от годовой зарплаты). Остаток — нужно будет оформиться на следующий год, чтобы дополучить оставшуюся сумму.

Исключение: вычет с дивидендов, хоть с них и удерживают 13% НДФЛ, невозможен.

Налоговый вычет при ипотеке в 2021 году

Особенности применения имущественного вычета при покупке недвижимости в ипотеку в 2021 году:

Если право на вычет по недвижимости возникло после 1 января 2014 года, то суммы вычета по ипотечным процентам ограничена 3 000 000 рублей.

Если право на вычет по недвижимости возникло до 1 января 2014 года, то суммы вычета по ипотечным процентам не ограничена и составляет 13% от этих расходов.

Так как сумма вычета напрямую зависит от суммы дохода, полученного за год, и больше чем НДФЛ, удержанный с дохода, не вернут, то вычет при ипотеке имеет смысл заявлять в год получения остатка основного имущественного вычета. Собирать документы в банке по ипотеке ежегодно, на что уйдет время, бессмысленно, если Ваш доход не покрывает даже основной имущественный вычет. Проще: в год получения остатка основного вычета, собрать в банке документы с начана кредитования по коннец прошедшего года и подать их все разом.

Пример №1: доход за 2021 год 1 500 000 рублей, НДФЛ равен 195 000 рублей. Стоимость квартиры 2 500 000 рублей(значит можно вернуть 260 000 рублей основного имущественного вычета), также есть ипотека. В 2021 году, заявляя вычет за 2021 год, вернут только 195 000 рублей, соответственно нет смысла указывать вычет по ипотеке, так как 195 000 рублей — это только часть основного вычета и есть еще остаток в сумме 65 000 рублей, который можно будет вернуть на будущий год.

Пример №2: доход за 2021 год 2 500 000 рублей, НДФЛ равен 325 000 рублей. Стоимость квартиры 2 500 000 рублей(значит можно вернуть 260 000 рублей основного имущественного вычета), также есть ипотека. Имеет смысл подать на основной имущественный вычет и вычет по ипотечным процентам в 2021 году, при оформлении за 2021 год.

Вычет: что это такое и откуда он берется

Чтобы получить полное представление о вычетах, не помешает ознакомиться со второй частью 220-ой статьи Налогового кодекса РФ. Основная идея вычета состоит в том, чтобы вернуть покупателю недвижимости часть денег, выплаченных за жилье, из бюджетных средств, сформированных за счет сбора налогов. Ежемесячный налог на доходы, который за работника удерживает работодатель и отправляет в государственную казну, частично возвращается покупателю-налогоплательщику после приобретения недвижимости.

Также вычет может оформить и продавец, который после реализации жилья должен оплатить налог на доходы – он тоже может вернуть часть выплачиваемых средств.

Эта мера позволяет государству помочь гражданам в решении жилищного вопроса и одновременно стимулировать рынок недвижимости.

Налоговый вычет при покупке квартиры в 2021 году. В какой момент возникает право на вычет?

Многие считают, что право на вычет возникает в год подписания договора покупки, другие — в год полной оплаты по договору, третьи — в год полного погашения ипотеки. На деле, ни один из описанных вариантов не является верным.

Право на налоговый вычет возникает:

в год подписания акта приема-передачи, если у Вас был заключен договор долевого участия в строительстве, договор уступки прав требования к договору долевого участия в строительстве, договор ЖСК.

Список документов на имущественный вычет при ДДУ

в год внесения записи в реестр прав на недвижимое имущество. Иными словами — когда Вы стали собственником купленной недвижимости. Эта дата указывается в Свидетельстве о праве собственности, в выписке из ЕГРП, в выписке из ЕГРН.

Список документов на имущественный вычет при договоре купли-продажи

Особенности закона для продавца

При реализации недвижимого имущества у продавца возникает несколько иная ситуация. Если продана квартира, дом, комната или доля жилплощади, либо земельный надел или дача, максимум вычета, на который можно рассчитывать – 1 млн. рублей, когда речь идет о других объектах недвижимости (гаражи, хозпостройки и пр.) – 250 тыс. рублей.

Случается, что имущество изымается у собственника в силу государственной или муниципальной необходимости. Тогда компенсация равняется выкупной цене участка земли и какого-либо объекта недвижимости, который на нем расположен.

За какие годы в 2021 году можно получить имущественный вычет при покупке квартиры?

Есть ряд признаков, которые нужно знать об имущественном вычете:

Момент возникновения права мы определили выше(см. 1 абзац выше). Теперь надо знать, когда пропадает право на вычет: право на имущественный вычет не пропадает никогда. Даже если недвижимость куплена в 2003 году, а Вы обращаетесь за вычетом лишь в 2021 году — Вы все-равно имеете на него право (с учетом ограничений, действовавших на 2003 год, то есть на момент возникновения права).

Вычет можно оформлять с года возникновения права на имущественный вычет. За годы, предшествующие году возникновения права — вычет невозможен (исключение — пенсионеры. они могут оформлять вычет по доходам прошедших 4 лет: в 2021 году, они могут оформлять вычет по доходам 2014-2017, если право на вычет возникло до 1 января 2021 года).

Пример №1: По ДДУ, заключенному в 2013 году, приобретена недвижимость. Акт приема-передачи подписан в 2021 году. Вычет оформляется за 2021 год.

Пример №2: По договору купли-продажи,заключенному в 2021 году, приобретена недвижимость. Собственность от 2021 года. Имущественный вычет в 2021 году оформляется за 2021 и 2021 годы

Имущественный налоговый вычет в 2021 году можно оформить по доходам 2015, 2021, 2017(для пенсионеров — еще и 2014 год). Если весь вычет не получен — оформляться можно и дальше, ежегодно.

Пример: По договору купли-продажи, заключенному в 2007 году, приобретена недвижимость. Собственность от 2007 года. За вычетом налогоплательщик обратился в 2021 году — вычет по доходам 2015-2017. Права на вычет по доходам 2007-2014 уже упущено, но право на вычет не потеряно.

Важно не опоздать

Возиться с документами не всегда есть время, но все же важно не просрочить период обращения за вычетом. Если решено получить компенсацию напрямую в налоговом органе, декларацию можно подавать в любое время в году, который следует за годом приобретения.Например, если это 2017-ый, не поздно обратиться к налоговикам даже в середине декабря 2018-го.

Важно учитывать, что возврат налога возможен только за три последних года. Так, если лицо, купившее недвижимость в 2015-ом, не стало сразу подавать декларацию и потом решает сделать это в 2019-ом, вычет будет только за 2016-ый, 2017-ый и 2018-ый годы. К сожалению, в этом случае 2015 год для оформления льготы уже безвозвратно потерян.

В том случае, если планируется получать вычет непосредственно у работодателя (ежемесячно), к нему можно обратиться с соответствующим заявлением и предъявить полученное в налоговой уведомление. После чего бухгалтер начнет начислять зарплату по-новому с того месяца, когда этот документ был предъявлен работодателю. При этом возвращается налог, внесенный работодателем с начала года.

Что такое имущественный вычет на проценты по ипотеке

Максимальный размер, который может иметь имущественный вычет

Гражданин, который купил недвижимость при помощи ипотеки, обязан платить, кроме основного долга за квартиру, каждый месяц некоторую сумму банку. За весь срок выплат накапливается определенная сумма погашенного долга. Заемщик имеет право вернуть единовременно 13% от суммы за ипотечные проценты, но не более трехсот девяноста тысяч рублей.

Такая особенность действует по займам, оформленным после 2014 года. Вычет по ипотечным процентам гражданин может получить один раз в жизни.

Выводы

Итак, получить имущественный вычет не так уж сложно даже при минимальных знаниях в области налогообложения. Для начала просто подождать, когда завершится календарный год, в котором была совершена сделка с недвижимостью, а затем в любое время обратиться в налоговую инспекцию.

Специальных счетов или карт открывать не нужно – деньги перечислят по указанным действующим реквизитам.

novostroyman.ru (ищите в telegram под @novostroyman) Самый честный портал о новостройках Москвы, Новой Москвы и Подмосковья. Рассказываем о долгостроях региона, проблемных застройщиках и нерадивых продавцах недвижимости. Делаем исчерпыающие обзоры и не стесняемся говорить правду!

Подписывайтесь и будьте с нами:

Последнее изменение: 07.11.2018

Статья размещена ООО «Недвижимость».

Назад ко всем статьям

comments powered by HyperComments

Похожие статьи

«Неизветный БАМ» – новые страницы истории одного из самых масштабных проектов СССР Интервью с автором книги, посвященной малоизвестным фактам одной из главных строек СССР.

Выравниваем пол для укладки напольного покрытия Современные напольные покрытия, такие как плитка ПВХ или ламинат, предъявляют высокие требования к основанию для укладки.

Построено в СССР: самая высокая дымовая труба в мире Примечательно, что сам по себе проект железобетонной дымовой трубы для Экибастузской ГРЭС-2 не был уникальным. Годом ранее «Теплопроект» подготовил рабочие чертежи аналогичного объекта для Норильского ГМК.

Сроки обращения за налоговым вычетом в 2021 году и срок возврата денежных средств

На вычет можно подавать в любой момент в течение 2021 года. Если будете сдавать в налоговой лично -обратите внимание на часы работы инспекции

Срок — до 30 апреля 2021 года лишь для тех, кто помимо того, что хочет заявить имущественный вычет, обязан отчитаться о доходах, с которых не удержан НДФЛ(например,продажа автомобиля, срок владения которым составил менее 3-х лет).

Необходимо заполнить декларацию 3-НДФЛ на имущественный вычет, приложить комплект документов, подтверждающих право на вычет, и сдать в налоговую инспекцию по месту прописки.

После сдачи в течение 3 месяцев идет камеральная проверка. Если решение по итогам камеральной проверки положительное, то еще через 1 месяц Вам переведут деньги на Ваш счет, если Вы сдали заявление о возврате НДФЛ вместе с декларацией(если сдали заявление после проверки, то 1 месяц отсчитывается с даты, когда сдано заявление).

Варианты получения налога

Если есть желание получить к возврату сразу всю причитающуюся сумму (внесенную в виде налогов за предыдущий год), это нужно указать в налоговой инспекции, и после завершения года, за который заявлен вычет, налог будет возвращен. Если планируется ежегодная подача декларации, стоит сразу позаботиться и о получении вычета, чтобы не обращаться к налоговикам дополнительно.

Наиболее удобный способ взаимодействия с налоговиками – через личный кабинет на официальном сайте ФНС. Это позволит в будущем без проблем отслеживать, на каком этапе находится рассмотрение заявки. На этом же ресурсе можно вносить все начисляемые платежи в бюджет.

Второй вариант – получение льготы у работодателя, который просто не станет больше удерживать налог по прежним правилам, а значит, заработная плата окажется немного большей. Это не самая ощутимая прибавка, и разбогатеть за счет нее, конечно, не получится. Поэтому финансовые консультанты рекомендуют тем, кто хочет купить что-то существенное и не умеет копить, оформить возврат на всю сумму в инспекции и, соответственно, дать возможность работодателю платить налог в полном объеме.

Если все же более удобным кажется получение увеличенного ежемесячного вознаграждения, необходимо получить у налоговиков специальную справку для работодателя, которая послужит основанием для предоставления вычета в текущем году. После завершения указанного налогового периода (календарный год) придется получить уведомление снова.

ВАЖНО!

Подоходный налог, который может быть определен к возврату, может быть насчитан как по доходам, получаемым на постоянном месте работы, так и от сумм, которые удерживаются в соответствии с частными, гражданско-правовыми договорами.

В любом случае, важно при этом иметь документы, которые подтверждают расходы именно на приобретение недвижимости, а также зарегистрированное право собственности.