Приобретение тары за плату

Если организация приобрела тару за плату (по договорам купли-продажи, поставки, мены), учтите ее поступление по фактической себестоимости.

Поступление тары по фактической себестоимости отразите проводками:

Дебет 10-4 Кредит 60 (76, 75-1…)

– оприходована тара по фактической себестоимости;

Дебет 19 Кредит 60 (76)

– учтен НДС по приобретенной таре.

Фактическую себестоимость приобретенной тары определите по данным первичных документов.

Такие правила установлены в Инструкции к плану счетов, пунктах 5 и 6 ПБУ 5/01, пункте 62 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Ситуация: нужно ли поставщику включить входной НДС в фактическую себестоимость тары, приобретенной для упаковки собственной продукции?

Да, нужно, если организация планирует использовать тару как возвратную.

В бухучете фактической себестоимостью тары, поступившей по возмездным договорам, признаются затраты на ее приобретение (п. 63 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, п. 6 ПБУ 5/01). Фактическую себестоимость формирует в том числе входной НДС, стоимость которого не возмещается из бюджета.

При реализации продукции в возвратной таре НДС на стоимость такой тары не начисляется, так как в этом случае не происходит реализации (ст. 146 НК РФ). Значит, входной НДС, уплаченный поставщику тары, к вычету принять нельзя (п. 2 ст. 170 НК РФ).

Таким образом, если приобретенную тару организация планирует использовать как возвратную, входной НДС включите в фактическую себестоимость такой тары. В остальных случаях входной НДС при определении фактической себестоимости поступившей тары не учитывайте.

В бухучете поступление тары, которую организация планирует использовать как возвратную, оформите проводкой:

Дебет 10-4 Кредит 60 (76, 75-1…)

– оприходована тара по фактической себестоимости (в т. ч. входной НДС).

Такие правила установлены в Инструкции к плану счетов.

Порядок учета тары на забалансовом счете

Забалансовые счета предназначены для сбора информации о ценностях, которые принадлежат компании или предпринимателю только временно.

ВАЖНО! Индивидуальный предприниматель не обязан вести бухучет на основании п. 2 ст. 6 закона «О бухучете» от 06.12.2011 № 402-ФЗ. Но он может вести бухучет хозяйственных операций для собственного удобства. В дальнейшем мы рассматриваем нюансы учета тары и у юрлица, и у ИП.

В каких ситуациях операции с тарой отражаются с применением забалансовых счетов?

Если поставщик передает покупателю продукцию в возвратной таре и берет с него залог, то сумма полученных залоговых средств фиксируется в бухучете поставщика с использованием счета 008 «Обеспечения обязательств и платежей полученные»:

| Дебет | Кредит | Содержание операции |

| 50, 51 | 76 | Получен залог для обеспечения обязательства вернуть тару |

| 008 | Сумма залога отражена за балансом | |

| 76 | 41-3, 10-4 | Передана возвратная тара покупателю |

| 41-3, 10-4 | 76 | Получена возвратная тара от покупателя |

| 76 | 50, 51 | Покупателю возвращен залог |

| 008 | Сумма залога списана с забалансового счета |

Установить контроль над сохранностью тары, переданной покупателю, можно 2 способами:

- Завести бухрегистр (назовем его, к примеру, журналом учета движения тары) и в нем фиксировать, кому, когда и сколько было передано ящиков, коробок и прочих объектов тары, когда и в каком состоянии они вернулись. Образец такого журнала следует составить с учетом требований п. 4 ст. 10 закона № 402-ФЗ и включить в состав учетной политики.

- Отражать переданную покупателю тару за балансом — в таком случае компании или предпринимателю следует разработать и закрепить в учетной политике и рабочем плане счетов соответствующий счет для возвратной тары, находящейся у покупателя. Тогда передача залоговой тары контрагенту будет отражаться по кредиту забалансового счета, а ее возврат — по дебету этого же счета. Этот способ рекомендуют некоторые чиновники, однако мы относимся к нему скептически — отражение собственного имущества за балансом загромождает учет и противоречит логике забалансовых счетов, поскольку тара и в момент нахождения у покупателя принадлежит компании.

Сама возвратная тара в стоимость реализуемых ценностей не входит и отражается в первичке отдельной строкой. Возвратную тару следует включать в акт сверки расчетов.

Покупатель учитывает полученную залоговую возвратную тару на субсчете 3 счета 41 «Тара под товаром и порожняя» или субсчете 4 счета 10 «Тара и тарные материалы» по залоговым ценам (п. 183 Методуказаний), а сумму залога — на счете 009 «Обеспечения обязательств и платежей выданные»:

| Дебет | Кредит | Содержание операции |

| 76 | 50, 51 | Перечислен залог в обеспечение обязательства по возврату тары |

| 009 | Отражена сумма залога за балансом | |

| 41-3,10-4 | 76 | Получена возвратная залоговая тара |

| 76 | 41-3,10-4 | Возвратная залоговая тара передана поставщику |

| 50, 51 | 76 | Получена сумма залога за тару |

| 009 | Списана сумма залога |

Есть другая точка зрения на учет возвратной тары у покупателя: поскольку имущество иных юрлиц, находящееся в данный момент у организации, должно отражаться в учете обособленно (п. 5 ПБУ 1/2008, утверждено приказом Минфина РФ от 06.10.2008 № 106н), залоговую тару следует хранить до возврата поставщику на счете 002 «ТМЦ, полученные на ответственное хранение». Тогда операции с возвратной тарой бухгалтер покупателя оформляет в учете так:

| Дебет | Кредит | Содержание операции |

| 76 | 50, 51 | Перечислен залог в обеспечение обязательства по возврату тары |

| 009 | Отражена сумма залога за балансом | |

| 002 | Получена возвратная залоговая тара | |

| 002 | Возвратная залоговая тара передана поставщику | |

| 50, 51 | 76 | Получена сумма залога за тару |

| 009 | Списана сумма залога |

Использование счета 002 представляется в данной ситуации логичным, поскольку тара покупателю не принадлежит, ставить ее на баланс — значит, нарушать принцип имущественной обособленности и достоверности учета, искажать показатели бухбаланса по строке 1210 и загромождать бухучет.

Возвратную тару следует передавать поставщику в срок, определенный в договоре (п. 179 Методуказаний, ст. 517 ГК РФ).

Если покупатель не вернул тару в срок либо передал испорченную тару, поставщик вправе не возвращать залог покупателю (п. 1 ст. 334 ГК РФ). При этом невозвращенная тара считается реализованной: поставщик должен начислить НДС и выставить покупателю счет-фактуру (подп. 1 п. 1 ст. 146 НК РФ, ст. 218 ГК РФ). Сумма залога учитывается как прочий доход (п. 7 ПБУ 9/99, утверждено приказом Минфина РФ от 06.05.1999 № 32н).

ВАЖНО! Вопрос учета входного НДС по таре у поставщика непростой: суммы налога, предъявленные изготовителем тары, чиновники запрещают принимать к вычету (письмо УФНС РФ по Москве от 02.10.2007 № 19-11/093454, письмо Минфина РФ от 30.04.2013 № 03-07-11/15419). Но судьи поддерживают компании, решившиеся заявить вычет НДС по залоговой таре (постановление ФАС ВВО от 14.07.2011 № А29-8379/2010). Если покупатель не вернул тару, то Минфин требует, чтобы поставщик исчислил и уплатил в бюджет НДС с суммы залога цены тары по ставке 18%, а не по расчетной ставке 18/118 (письмо Минфина РФ от 21.03.2007 № 03-07-15/36). В этой статье мы не рассматриваем нюансы начисления НДС при невозврате залоговой тары, поскольку данный вопрос требует отдельного подробного изучения.

В бухучете поставщика следует сделать такие записи:

| Дебет | Кредит | Содержание операции |

| 76 | 41-3,10-4 | Сторно операции по передаче возвратной залоговой тары покупателю (отрицательная сумма по проводке) |

| 62 | 91 | Отражена реализация тары покупателю |

| 91 | 68 | Начислен НДС с реализации |

| 91 | 41-3,10-4 | Списана залоговая стоимость проданной тары |

| 008 | Списан залог за тару | |

| 76 | 62 | Сумма залога учтена в качестве оплаты за невозвращенную тару |

У покупателя полученная залоговая тара приходуется на баланс за вычетом НДС, а сумма залога становится платой за полученную тару. В бухучете покупателя следует сделать такие записи:

| Дебет | Кредит | Содержание операции |

| 41-3,10-4 | 76 | Сторно: поступление возвратной тары по залоговой стоимости |

| 41-3,10-4 | 60 | Оприходована невозвращенная залоговая тара (без НДС) |

| 19 | 60 | Учет НДС по невозвращенной залоговой таре на основании счета-фактуры поставщика |

| 60 | 76 | Сумма залога, перечисленного поставщику, учтена в качестве оплаты за невозвращенную тару |

| 009 | Списана сумма залога за невозвращенную залоговую тару |

Если же покупатель приходовал полученную залоговую тару за баланс на счете 002, то операции в его учете будут такими:

| Дебет | Кредит | Содержание операции |

| 002 | Сторно: поступление возвратной тары по залоговой стоимости | |

| 41-3,10-4 | 60 | Оприходована невозвращенная залоговая тара (без НДС) |

| 19 | 60 | Учет НДС по невозвращенной залоговой таре на основании счета-фактуры поставщика |

| 60 | 76 | Сумма залога, перечисленного поставщику, учтена в качестве оплаты за невозвращенную тару |

| 009 | Списана сумма залога за невозвращенную залоговую тару |

Отражение по учетным ценам

В бухучете поступление тары как приобретенной за плату, так и изготовленной собственными силами организация может отражать по учетным ценам. Так поступайте при наличии значительной номенклатуры и высокой скорости оборачиваемости тары (п. 80 и 166 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

Ситуация: как поставщику в бухучете учесть поступление тары, приобретенной для упаковки собственной продукции? Организация отражает поступление тары по учетным ценам.

Все организации, которые отражают поступление материалов по учетным ценам, должны применять счета 15 и 16.

Однако при поступлении тары действует особый порядок. Разницу между фактической себестоимостью и учетной ценой тары, в качестве которой может выступать в том числе и залоговая стоимость, нужно учитывать в составе прочих доходов (расходов) в момент ее поступления. При этом сделайте проводки:

Дебет 10-4 Кредит 20 (23, 60, 76, 75-1…)

– оприходована тара по учетной цене;

Дебет 19 Кредит 60 (76)

– учтен НДС по приобретенной за плату таре. Если приобретенная тара возвратная, эту проводку не делайте;

Дебет 20 (23, 60, 76, 75-1…) Кредит 91-1

– отражена положительная разница между учетной ценой и фактической себестоимостью тары;

или

Дебет 91-2 Кредит 20 (23, 60 76, 75-1…)

– отражена отрицательная разница между учетной ценой и фактической себестоимостью тары.

Такой порядок следует из пункта 166 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

При расчете налога на прибыль разницу между учетной ценой и фактической себестоимостью нельзя учесть в момент приобретения тары. Она войдет в расчет налоговой базы в момент передачи тары в производство или ее реализации (ст. 254 НК РФ). В результате в бухучете образуется временная разница, которая приводит к возникновению отложенного налогового актива (если учетная цена меньше фактической себестоимости) или отложенного налогового обязательства (если учетная цена больше фактической себестоимости). Поэтому при поступлении тары сделайте проводку:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражен отложенный налоговый актив;

или

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 77

– отражено отложенное налоговое обязательство.

Как только стоимость тары будет учтена в составе расходов при расчете налога на прибыль, сделайте обратную проводку. Такой порядок следует из пунктов 8–18 ПБУ 18/02 и Инструкции к плану счетов (счета 09, 68, 77).

Отражение по залоговой стоимости

Если организация планирует использовать тару как возвратную и удерживать за нее залог с покупателя продукции, ее поступление учитывайте по залоговой стоимости. В этом случае сделайте такие проводки:

Дебет 10-4 Кредит 60 (20, 23, 76, 75-1…)

– оприходована тара по фактической себестоимости;

Дебет 10-4 Кредит 91-1

– отражена положительная разница между залоговой ценой и фактической себестоимостью тары;

или

Дебет 91-2 Кредит 10-4

– отражена отрицательная разница между залоговой ценой и фактической себестоимостью тары.

Если залоговая цена больше фактической себестоимости тары, то возникают постоянные разницы (п. 4 ПБУ 18/02). Доходы, возникшие в бухучете при отражении залоговой стоимости на сумму превышения, никогда не будут признаны в налоговом учете. Как и соответствующие им расходы при передаче в производство.

Поэтому при приобретении тары в бухучете отразите постоянный налоговый актив. Сделать это нужно следующими проводками:

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 99

– отражен постоянный налоговый актив на сумму положительной разницы между залоговой ценой и фактической себестоимостью тары.

В момент списания тары отразите возникновение постоянного налогового обязательства:

Дебет 20 (26, 44…) Кредит 10-4

– отражено списание тары по залоговой цене;

Дебет 99 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражено постоянное налоговое обязательство на сумму положительной разницы между залоговой ценой и фактической себестоимостью тары.

Разницу же, возникшую, когда залоговая цена меньше фактической себестоимости, нельзя учесть только в момент приобретения тары. Она войдет в расчет налоговой базы в момент передачи тары в производство (ст. 254 НК РФ). Возникает вычитаемая временная разница. Поэтому в бухучете отразите отложенный налоговый актив, который будет погашен в момент списания стоимости тары на расходы. Отложенный налоговый актив отразите проводками:

Дебет 09 Кредит 68 субсчет «Расчеты по налогу на прибыль»

– отражен отложенный налоговый актив на сумму отрицательной разницы между залоговой ценой и фактической себестоимостью тары.

В момент списания тары сделайте следующие проводки:

Дебет 20 (26, 44…) Кредит 10-4

– отражено списание тары по залоговой цене;

Дебет 68 субсчет «Расчеты по налогу на прибыль» Кредит 09

– погашен отложенный налоговый актив на сумму отрицательной разницы между залоговой ценой и фактической себестоимостью тары.

Такой порядок предусмотрен в пунктах 166, 182 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, пунктах 8–18 ПБУ 18/02.

Как отразить в проводках возврат тары

Все остальные организации учитывают возвратную тару на счете 10.04.

Технологическая (необходимая для осуществления процесса производства) и инвентарная тара (служит для производственных либо хозяйственных нужд) учитывается во всех организациях на счетах 01.01 или 10.01 в зависимости от срока службы и стоимости такой тары.

Кроме того, по основании решения руководства предприятия возможно закрепление в учетной политике ведение учета возвратной тары на забалансовом счете 002, поскольку такая тара не становится собственностью покупателя.

Поступление тары от поставщика отражается по ценам на нее, установленным в договоре.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 10.04 (41.03) | 60.01 | Оприходована тара, поступившая от поставщика | 2500 | Накладная, договор, сертификат |

Возврат тары поставщику оформляется обратной проводкой. Если доставка тары производится за счет покупателя, то он относит эти расходы на себестоимость продукции (товаров).

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 60.01 | 10.04 (41.03) | Возвращена тара поставщику | 2000 | Накладная, договор, сертификат |

В договоре поставки может устанавливаться цена тары под залог (допустим, 80%), в случае ее невозврата покупателем сумма залога остается у продавца. При последующем возврате тары поставщик перечисляет залог.

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 60.01 | 51 | Перечислена поставщику сумма залога за тару | 400 | Договор |

| 60.01 | 10.04 (41.03) | Возврат тары поставщику | 500 | Накладная, договор, сертификат |

| 51 | 60.01 | Возврат поставщиком залога за тару | 400 | Договор |

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 20.01, 23, 25, 26 | 10.03 (41.03) | Списана на расходы производства тара под материалами, переданными в производство | 200 | Бухгалтерская справка |

Согласно ст. 481 Гражданского Кодекса РФ, для некоторых видов товаров поставка в таре является обязательной. Нарушение этого пункта может стать основанием для признания товара некачественным, что может вызвать претензии со стороны покупателя или даже возврат товара.

Тара признается возвратной в тексте договора купли-продажи (п. 3 ст. 254 НК РФ). Это значит, что она должна быть возвращена поставщику в исходном состоянии, если стороны не договорились об ином (ст. 517 ГК РФ). Продавец берет у покупателя залог за возвратную тару, а после доставки ее обратно возвращает залог.

Провести по бухгалтерии возвратную тару в качестве материальных запасов можно, если срок ее полезного использования не превышает 1 года или одного операционного цикла (если он превышает 12 месяцев).

Для отражения операций с такой тарой применяются:

- счет 22 «Малоценные и быстроизнашивающиеся предметы»;

- субсчет 10.4 «Тара и тарные материалы» – для складского и внутрипроизводственного хранения и перемещения;

- субсчет 284 «Тара под товарами» – в основном применяется торговыми предприятиями.

Если срок применения тары будет большим, чем 12 месяцев, а стоимость – входить в установленный для ОС лимит, она подпадает под определение основного фонда и должна проводиться соответствующим счетом 115 «Необоротные активы». Как все ОС, она подлежит амортизации и последующему списанию.

Поставщик отдает тару вместе с товаром, сохраняя на нее право собственности. В приходных документах для учета стоимости приобретения такой тары выделена отдельная строчка, она не плюсуется к стоимости остальных запасов, а считается по чистой реализационной стоимости. Когда она поступает вместе с товаром, для нее будет отдельная строка в товарно-транспортной накладной или счете-фактуре.

Тара-запас фиксируется на счете 41 «Тара под товаром и порожняя», а специальная тара – на счете 01 как основное средство.

Сохранность возвратной тары и ее возврат могут быть гарантированы текстом договора, в этом случае залог не вносится, но оговариваются санкции за порчу или утрату тары. Учитывать такую процедуру придется на забалансовом счете 002 «ТМЦ, принятые на ответственное хранение».

Покупатель, внесший залог за возвратную тару, обязуется вернуть ее продавцу в неповрежденном состоянии, после чего получит залоговую сумму обратно. Эта процедура подлежит учету на балансовых счетах 10 «Тара» (если товар прибыл для собственного использования) и 41 «Тара под товаром» (если планируется перепродажа).

ООО «Учкудук» заключило с 2 договора:

- Договор на поставку лимонада для его последующей перепродажи потребителю. Лимонад в стеклянных бутылках находится в пластмассовых ящиках по 6 шт. Ящики являются многоборотной тарой, за невозврат которой предусмотрена штрафная сумма в 5 000 руб. – возмещение стоимости ящиков.

- Договор на поставку питьевой воды для сотрудников ООО «Учкудук». Канистры для воды предоставляются поставщиком на возвратной основе с внесением залога в 2 000 руб.

Проводки относительно тары по договору 1, сделанные ООО «Учкудук» (покупателем):

- дебет 002 «ТМЦ, принятые на ответственное хранение» – 5 000 руб. – приняты пластмассовые ящики, в которых поставляется лимонад;

- кредит 002 – 5 000 руб. – пластмассовые ящики возвращены поставщику.

Проводки относительно тары по договору 1, сделанные ООО «Жажда» (продавцом):

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 41 «Тара» – 5 000 руб. – переданы пластмассовые ящики, в которые упакованы бутылки с лимонадом;

- дебет 41 «Тара», кредит 62 «Расчеты с покупателями и заказчиками» – 5 000 руб. – пластмассовые ящики возвращены покупателем.

Проводки относительно тары по договору 2, сделанные ООО «Учкудук» (покупателем):

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 51 «Расчетные счета» – 2 000 руб. – внесен залог за канистры для питьевой воды;

- дебет 10 «Тара», кредит 76 «Расчеты с разными дебиторами и кредиторами»– 2 000 руб. – получены канистры с питьевой водой;

- дебет 76 «Расчеты с разными дебиторами и кредиторами», кредит 10 «Тара» – 2 000 руб.– канистры из-под питьевой воды возвращены поставщику;

- дебет 51 «Расчетные счета», кредит 76 «Расчеты с разными дебиторами и кредиторами» – 2 000 руб. – получена залоговая сумма за водяные канистры.

Проводки относительно тары по договору 2, сделанные ООО «Жажда» (продавцом):

- дебет 51«Расчетные счета», кредит 62 «Расчеты с покупателями и заказчиками» – 2 000 руб. – принят залог за канистры для питьевой воды;

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 41 «Тара» – 2 000 руб. – переданы покупателю канистры с питьевой водой;

- дебет 41 «Тара», кредит 62 «Расчеты с покупателями и заказчиками» – 2 000 руб.– возвращены канистры из-под питьевой воды;

- дебет 62 «Расчеты с покупателями и заказчиками», кредит 51 «Расчетные счета» – 2 000 руб. – возвращена залоговая сумма за водяные канистры.

- При внесении за тару залога эта сумма не входит в базу по исчислению НДС.

- Если многооборотную тару не возвратили, считается, что ее приобрели за залоговую стоимость, а эта операция уже подлежит обложению НДС (после истечения сроков возврата и получения/направления соответствующего уведомления от бывшего хозяина тары).

- Поставщик, не получивший свою тару назад, должен выделить из ее стоимости НДС, включить остальную сумму в налоговую базу, а на выделенный НДС направить покупателю, ставшему собственником тары, счет-фактуру.

- Если покупатель оставляет тару себе, то нужно будет списать НДС на «прочие доходы», а если перепродает – принять к вычету.

https://www.youtube.com/watch?v=ytcopyrightru

ОБРАТИТЕ ВНИМАНИЕ! Все документы относительно многооборотной тары, которая не была возвращена, утрачивают силу, вместо них актуальными становятся документальные свидетельства купли-продажи тары, облагаемой обычными для этой операции налогами.

Суммы полученного (уплаченного) залога отражаются по счету 76 «Расчеты с разными дебиторами и кредиторами» в корреспонденции со счетами по учету денежных средств (как у поставщика, так и у покупателя).

Собственником возвратной тары отгруженной покупателю является поставщик. Эта тара не продается покупателю, а передается ему во временное владение и пользование.

Поставщик после отгрузки покупателю тары не списывает ее со своего баланса, но должен отразить в учете факт этой отгрузки, т.е. кредитовать счет 41.3. Возникает вопрос: какой счет при этом нужно дебетовать. Некоторые авторы предлагают для этой цели использовать счет 45 «Товары отгруженные». Однако в инструкции по применению плана счетов указано, что счет 45 «предназначен для обобщения информации о наличии и движении отгруженной продукции (товаров), выручка от продажи которой определенное время не может быть признана в бухгалтерском учете…».

Отсюда следует, что все-таки наступит время, когда эта выручка будет признана. Одним из условий признания выручки согласно п. 12 ПБУ 9/99 «Доходы организации» является переход права собственности от продавца к покупателю. Однако этого перехода обычно не происходит и следовательно, счет 45 в данном случае использовать неправомерно.

В п. 182 методических указаний по учету МПЗ указано, что многооборотная тара, на которую в соответствии с условиями договоров установлены суммы залога, учитывается по этим суммам (в дальнейшем — залоговым ценам). Разница между фактической себестоимостью тары и ее залоговой ценой учитывается поставщиком на счетах учета финансовых результатов как оперативные доходы и (или) расходы.

Дебет 41 субсчет 3 «Тара, отгруженная покупателям»

Кредит 41 субсчет 9 «Тара на складе» — отгрузка тары покупателю;

Дебет 62 «Расчеты с покупателями и заказчиками»Кредит 76 «Расчеты с разными дебиторам и кредиторами» Дебет 51 «Расчетные счета»Кредит 62 «Расчеты с покупателями и заказчиками» — получение от покупателей денег за товары и залоговой стоимости тары; Дебет 41 субсчет 9 «Тара на складе»Кредит 41 субсчет 3 «Тара, отгруженная покупателям» — получение от покупателя возвратной тары;

Дебет 76 «Расчеты с разными дебиторам и кредиторами»Кредит 51 «Расчетные счета» — возврат покупателю залога за тару; Дебет 76 «Расчеты с разными дебиторам и кредиторами»Кредит 62 «Расчеты с покупателями и заказчиками» — зачет залога за тару в счет погашения задолженности покупателя за уже поставленные товары или в качестве аванса под будущие поставки; Дебет 76 «Расчеты с разными дебиторам и кредиторами»Кредит 91 субсчет 1 «Прочие доходы» — на стоимость залоговой тары, не возвращенной покупателем;

Использование тары

У поставщика бухучет дальнейших операций с тарой зависит от того, к возвратной или невозвратной она относится (ст. 517 ГК РФ, п. 172–174 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н).

К возвратной таре относится многооборотная тара. Ее покупатель должен вернуть, даже если в договоре поставки это не предусмотрено. Возвращать такую тару не нужно, если в договоре указано, что она возврату не подлежит. Тару однократного использования покупатель должен вернуть, если это предусмотрено договором. В остальных случаях такая тара относится к невозвратной. Об этом сказано в статье 517 Гражданского кодекса РФ и пунктах 162, 163, 172–174 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Бухучет невозвратной тары зависит от того, входит ли ее стоимость в продажную цену продукции или покупатель оплачивает тару отдельно.

Стоимость израсходованной тары, которая входит в продажную цену продукции, учтите:

- на счетах учета затрат на производство (в момент передачи в производство) – если упаковку продукции организация осуществляла в процессе производства. При этом сделайте проводку:

Дебет 20 (23) Кредит 10-4

– учтена стоимость тары в расходах на производство продукции;

- в составе расходов на продажу (в момент передачи на склад готовой продукции) – если упаковку продукции организация осуществляла на складе готовой продукции. При этом сделайте проводку:

Дебет 44 Кредит 10-4

– учтена стоимость тары в расходах на продажу продукции.

Израсходованную тару списывайте на затраты в обоих случаях по фактической себестоимости или учетной цене, определенной по данным бухучета. Если организация ведет учет поступившей тары по учетным ценам, то в момент передачи тары в производство или на склад готовой продукции спишите отложенный налоговый актив (отложенное налоговое обязательство).

Такие правила установлены пунктом 172 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, и Инструкцией к плану счетов (счета 10-4, 20, 23, 44).

Если стоимость невозвратной тары не входит в продажную цену, а оплачивается покупателем отдельно, отразите в учете реализацию тары. Наименование, количество и стоимость тары должны быть выделены отдельной строкой в первичных документах на поставку продукции (например, в платежном требовании, счете, товарно-транспортной накладной и т. п.). Также реализацию тары можно оформить отдельным первичным документом.

Ситуация: как отразить в бухучете реализацию тары производителем продукции? Стоимость невозвратной тары не входит в продажную цену, а оплачивается покупателем отдельно.

В пункте 173 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, сказано, что в таком случае счет учета тары (10-4) должен корреспондировать со счетом учета расчетов (76, 62 и т. д.). Однако этот порядок позволяет учесть реализацию тары только по стоимости, по которой она числилась в учете торговой организации.

Инструкция к плану счетов позволяет применить другой порядок.

При реализации тары сделайте проводки:

Дебет 91-2 Кредит 10-4

– списана покупная стоимость реализованной тары;

Дебет 50 (62, 76) Кредит 91-1

– отражена выручка от реализации тары;

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС при реализации тары (если деятельность организации облагается НДС).

Если организация ведет учет поступившей тары по продажным ценам, спишите возникший ранее отложенный налоговый актив (отложенное налоговое обязательство).

Такие правила установлены в пункте 173 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н, Инструкции к плану счетов (счета 09, 10, 68, 77, 91) и пунктах 17 и 18 ПБУ 18/02.

Возвратная тара не включается в стоимость реализуемой продукции. Поэтому организация должна выделить ее в первичных документах на поставку продукции отдельной строкой. Цена возвратной тары, которую покупатель должен перечислить организации в случае невозврата тары, должна быть указана в договоре с покупателем (договор купли-продажи, поставки и т. д.). Об этом говорится в пункте 174 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2001 г. № 119н.

Что относится к таре в бухучете?

Тара — элемент упаковки, предназначенный для размещения продукции (п. 3.2.24 ГОСТ 17527-2014, введен приказом Росстандарта РФ от 05.09.2014 № 1004-ст). Согласно ст. 481 ГК РФ поставщик должен передать покупателю товар в таре либо упаковке (если иное не предусмотрено договором). Исключение сделано для товаров, не требующих упаковки.

В действовавшем ранее ГОСТ 17527-2003 были указаны следующие виды и типы тары:

- открытая;

- закрытая;

- стандартная;

- индивидуальная;

- возвратная;

- многооборотная и т. д.

В актуальном ГОСТ 17527-2014 основной используемый термин — «упаковка». Виды тары, которые были в предыдущем ГОСТ 17527-2003, теперь относятся к упаковке. В деловом же обороте используются оба термина.

Виды тары не исключают друг друга: так, тара может быть многооборотной, но невозвратной. Вид и тип тары, порядок ее включения в цену и расчеты по таре прописываются в условиях договора.

Есть и другое определение тары — вид МПЗ, предназначенных для упаковки, транспортировки и хранения готовой продукции, товаров и иных материальных ценностей (п. 160 Методических указаний по учету МПЗ, утверждены приказом Минфина РФ от 28.12.2001 № 119н, далее — Методуказания). Бухучету тары посвящен раздел 3 Методуказаний.

В бухучете тара отражается на субсчетах в соответствии с типом материала, из которого она сделана: деревянная, картонная или бумажная, стеклянная, тканая, металлическая, пластмассовая (ст. 160 Методуказаний).

В состав тары включаются детали, используемые для ее изготовления и ремонта: заклепки и железные обручи для бочек, пробки для бутылок и др. (ст. 161 Методуказаний).

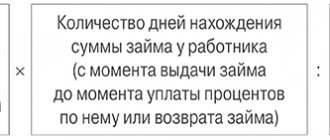

Разовая тара включается в себестоимость продукции и отдельно не оплачивается. Многократную тару покупатель либо возвращает поставщику, либо оставляет у себя. Для гарантии возврата многооборотной тары поставщик может брать за нее залог с покупателя. Такая тара называется залоговой, а размер самого залога, порядок его уплаты и последующего возврата оговариваются в договоре (п. 164 Методуказаний).

Поставщик принимает к учету тару, которую он будет использовать для упаковки ТМЦ, по фактической себестоимости. В редких случаях (огромная номенклатура и большое количество операций с тарой) тара может учитываться по учетным ценам (п. 166 Методуказаний).

Приобретенную тару и тарные материалы для упаковки ТМЦ учитывают:

- компании из сферы торговли и общепита — на субсчете 3 счета 41 «Тара под товаром и порожняя»;

- производственные фирмы, использующие тару для упаковки собственной готовой продукции — на субсчете 4 счета 10 «Тара и тарные материалы» Плана счетов (утвержден приказом Минфина РФ от 31.10.2001 № 94н).

Однако в некоторых ситуациях тару следует учитывать за балансом.