Внереализационные доходы – это все те доходы организации, которые не относятся к выручке от реализации (от основной деятельности).

Понятие внереализационных доходов в нормативно-правовой документации, которая регламентирует вопросы бухгалтерского учета и финансовой отчетности в РК, не закреплено. Также нет данного определения в стандартах финансовой отчетности (Международные стандарты финансовой отчетности (МСФО), МСФО (IFRS) для предприятий малого и среднего бизнеса, Национальный стандарт финансовой отчетности) и в Налоговом кодексе.

Одним из главных критериев отнесения доходов к внереализационным является основная деятельность организации.

Например, если предприятие, занимающееся производством и продажей продуктов питания, сдает одну из комнат своего офиса в аренду, то доходы от арендной платы будут как раз внереализационными. А если аренда – основной бизнес предприятия, то доход от нее будет относиться к выручке от реализации.

То же самое относится к реализации основных средств, прибыль от которой не должна классифицироваться как выручка (п. 68 МСФО (IAS) 16 «Основные средства»).

Однако если организация в ходе своей обычной деятельности регулярно продает объекты основных средств, то поступления от продажи таких активов должны признаваться как выручка в соответствии с МСФО (IFRS) 15 «Выручка по договорам с покупателями».

Таким образом, внереализационные доходы – это обычно прочие доходы компании, например:

– аренда;

– признанные должником суммы штрафов, пеней, иных санкций за нарушение договорных обязательств, а также суммы, подлежащие уплате должником по решению суда;

– безвозмездно полученное имущество;

– курсовые разницы;

– суммы кредиторской задолженности, списанные в связи с прощением долга, истечением срока исковой давности;

– стоимость излишков, выявленных в ходе инвентаризации имущества и др.

Какие доходы не являются реализационными?

Когда в дефиниции указано, что к определяемому понятию относятся все показатели, кроме перечисленных, то нужные факторы можно вычислить методом исключения. Можно сказать, что не являются реализационными все типы доходов, не поименованные в ст. 249 НК РФ. В свою очередь, в ст. 250 НК РФ значится, что внереализационными признаются все доходы организации, кроме:

- сумм, вырученных вследствие реализации;

- не облагаемых налогом финансовых поступлений (они особо оговорены в ст. 251 НК РФ).

Проценты по реструктурированным кредитам

Указанные выше заемщики могли требовать на льготный период как приостановления платежей, так и их уменьшения. При таком изменении условий кредитного договора, в соответствии с подпунктом 1 пункта 4 статьи 271 НК РФ, кредитор признает процентный доход в течение льготного периода на каждую дату уплаты процентов заемщиком по изменившимся условиям кредита. А по окончании льготного периода снова применяются обычные правила. И если кредитор применяет метод начисления, то после завершения льготного периода он отражает доходы в виде процентов на конец каждого месяца

Перечень внереализационных доходов

Другой подход к определению этой формы прибыли – перечисление возможных типов доходов, которые ст. 250 НК относит к внереализационным:

- прибыль, полученная от долевого участия в других объединениях (если на дивиденды покупаются дополнительные акции, то это поступление исключается из внереализационных);

- выплаченные ]пени[/anchor], штрафы, неустойки по договорам (или даже еще не выплаченные, а только присужденные или признанные должником);

- полученные компенсации за ущерб или убыток;

- выплаты по страховке;

- прибыль от сдачи материальных активов или недвижимости в аренду или субаренду (кроме тех ситуаций, когда эта деятельность является основной для фирмы – тогда это уже доход от оказания услуг);

- активы, получаемые бесплатно, например, при дарении;

- прошлая прибыль, проведенная отчетным годом;

- стоимость излишков имущества, зачисляемых на баланс по итогам очередной инвентаризации;

- выплаты задолженностей по кредитам и депонентам, срок давности которых уже вышел («неожиданно возвращенный долг»);

- прибыль от разницы в курсе валют;

- результат дооценивания активов;

- некоторые другие.

Не забудьте включить эти доходы во внереализационные

Налогоплательщики нередко упускают некоторые виды прибыли, которые тоже относятся к внереализационной, тем самым вольно или невольно занижая налоговую базу. Тем не менее, эти поступления в бюджет организации включаются во внереализационные доходы:

- проценты по выданным займам, вкладам, долговым распискам (как в отношениях с контрагентами, так и с Центробанком);

- рыночная стоимость материалов, полученных в результате демонтажа списанного имущества;

- полученные фирмой благотворительные взносы и целевые пожертвования, использованные по заявленному назначению;

- оценка списанной и возращенной печатной продукции;

- коррекция вычисленной прибыли вследствие изменения методов расчета;

- плюсовая разница вычетов и акцизов.

ОБРАТИТЕ ВНИМАНИЕ! Занижение прибыли из-за упущения некоторых статей доходов, допущенное по умыслу или недостатку знаний, чревато неприятностями со стороны контролирующих налоговых органов: это вполне может быть расценено как уклонение от уплаты налогов.

Какие кредиты реструктурированы

Правила реструктуризации долговых обязательств в период снижения деловой активности из-за эпидемии коронавируса изложены в статье 6 Федерального закона от 03.04.2020 № 106-ФЗ. Здесь сказано, что обратиться с требованием об изменении условий по потребительскому займу или кредиту вправе заемщики – физические лица и предприниматели, заключившие договор о получении займа или кредита до 03.04.2020. При этом речь идет только о таких договорах, как:

- потребительский банковский кредит;

- потребительский банковский заем;

- потребительский заем, полученный от некредитной финансовой организации.

По указанным договорам заемщики — физические лица и предприниматели — могли потребовать от банка или некредитной финансовой организации изменить условия договора таким образом, чтобы приостановить или уменьшить выплаты на период, определенный заемщиком и именуемый льготным периодом. Примерная форма требования приведена в Информационном письме Банка России от 05.04.2020 № ИН-06-59/49. Подать такое требование до 30.09.2020 включительно могли люди, у которых:

- сумма основного долга по займу или кредиту не превышает максимальный лимит, утвержденный постановлением Правительства РФ от 03.04.2020 № 435;

- доходы снизились более чем на 30 процентов по сравнению со среднемесячным доходом за 2021 год.

Что касается субъектов малого и среднего предпринимательства, основной вид деятельности которых относится к наиболее пострадавшей от коронавируса отрасли экономики, то они вправе были требовать реструктуризации любых своих займов и кредитов — как банковских, так и полученных от некредитных финансовых организаций. Об этом сказано в статье 7 Федерального закона от 03.04.2020 № 106-ФЗ.

Внереализационные доходы и налогообложение

Значение этого типа прибыли состоит во влиянии на формирование налоговой базы. Внереализационные поступления необходимо учитывать при начислении следующих видов налогов:

- налог на прибыль – суммируются виды прибыли как от реализации товаров, работ, услуг (по ст. 249 НК РФ), так и внереализационный оборот (по ст. 250 НК РФ);

- определение базы, облагаемой налогом по спецрежиму УСН (ст. 346.16 НК РФ);

- облагаемая база для налогового режима ЕСХН (ст.346.5 НК РФ).

НАЛОГОВЫЙ УЧЕТ

В целях налогообложения для учета некоторых внереализационных доходов применяются следующие статьи Налогового кодекса:

ПРИМЕР

Доход от выбытия фиксированных активов

В течение отчетного налогового периода компания (плательщик НДС, применяющая общеустановленный режим налогообложения (ОУР)) продала оборудование, числящееся в составе основных средств и фиксированных активов II группы (обычно компания не торгует таким оборудованием).

Имеется следующая информация:

– первоначальная стоимость оборудования – 1 400 000 тенге;

– сумма накопленной амортизации на дату продажи – 400 000 тенге;

– стоимость продажи – 1 456 000 тенге (с учетом НДС);

– стоимостный баланс II группы на начало налогового отчетного периода – 850 000 тенге;

– поступление фиксированных активов II группы в течение отчетного периода (первоначальная стоимость без учета НДС) – 85 000 тенге;

– последующие затраты по фиксированным активам II группы капитального характера – 200 000 тенге.

Как учесть данную операцию в налоговом и бухгалтерском учете?

Анализ

Налогообложение

КПН

В данной ситуации в целях КПН может возникнуть доход от выбытия фиксированных активов, который исчисляется согласно статье 234Налогового кодекса:

«Если стоимость выбывших фиксированных активов подгруппы (по I группе) или группы (по II, III и IV группам), определенная в соответствии со статьей 270 Налогового кодекса, превышает стоимостный баланс подгруппы (по I группе) или группы (по II, III и IV группам) на начало налогового периода с учетом стоимости поступивших фиксированных активов в налоговом периоде, а также последующих расходов, произведенных в налоговом периоде и учитываемых в соответствии с пунктом 2 статьи 272 настоящего Кодекса, величина превышения подлежит включению в совокупный годовой доход (СГД). Стоимостный баланс данной подгруппы (по I группе) или группы (по II, III и IV группам) на конец налогового периода становится равным нулю.

Доход от выбытия фиксированных активов признается в налоговом периоде, в котором произошло выбытие таких активов в соответствии со статьей 270 настоящего Кодекса».

На основании пункта 3 статьи 270 Налогового кодекса при реализации фиксированных активов, кроме передачи по договору лизинга, стоимостный баланс подгруппы (группы) уменьшается на стоимость реализации, за исключением НДС.

Расчет результата выбытия фиксированного актива II группы (оборудования) после его продажи:

стоимостный баланс II группы фиксированных активов на начало налогового периода (850 000 тенге)

плюс

поступление фиксированных активов II группы в течение отчетного налогового периода (85 000 тенге)

минус

выбывшие фиксированные активы II группы в течение отчетного налогового периода (1 456 000 / 1,12)

плюс

корректировки, производимые согласно пункту 2 статьи 272 Налогового кодекса (200 000 тенге),

равно

доход от выбытия фиксированного актива II группы (165 000 тенге).

Рассчитанный доход от выбытия оборудования, являющегося фиксированным активом, в сумме 165 000 тенге включается в СГД отчетного налогового периода, в котором данный объект был реализован и облагается КПН.

Стоимостный баланс II группы на конец налогового отчетного периода обнуляется.

НДС

Так как компания – плательщик НДС, а реализация оборудования внутри РК не является освобожденным оборотом, то у компании возникают обязательства по начислению НДС от реализации на основании подпункта 1 пункта 1 и пункта 2 статьи 369, подпункта 1 пункта 1 статьи 372 Налогового кодекса.

Размер облагаемого оборота в данном случае определяется на основании пункта 1 статьи 380 Налогового кодекса, согласно которому, размер оборота по реализации определяется как стоимость реализуемых товаров, работ, услуг, исходя из применяемых сторонами сделки цен и тарифов без включения в них НДС, если иное не предусмотрено законодательством РК о трансфертном ценообразовании.

В рамках рассматриваемого примера:

– размер облагаемого оборота:

1 456 000 / 1,12 = 1 300 000 тенге;

– НДС от реализации:

1 300 000 × 12 % = 156 000 тенге.

Бухгалтерский учет

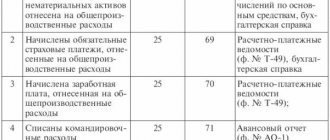

Рекомендуемая корреспонденция счетов на дату реализации оборудования:

ПРИМЕР

Безвозмездное получение имущества

ТОО (применяющее ОУР, плательщик НДС) получает на безвозмездной основе имущество (основные средства) от другого ТОО (применяющего ОУР, плательщика НДС).

Согласно акту приема-передачи основных средств, их стоимость составляет 120 000 тенге (с учетом НДС 12 %).

ТОО, получатель имущества, произвело оценку справедливой (рыночной) стоимости имущества, которая составила 150 000 тенге (по этой же стоимости основные средств оприходованы в бухгалтерском учете).

Как учесть данную операцию в налоговом и бухгалтерском учете?

Анализ

Налогообложение

Не ошибитесь при учете внереализационных доходов

Определение всех статей прибыли – довольно сложная и громоздкая задача, в которой нелегко избежать ошибок. Рассмотрим самые распространенные трудности, возникающие при признании доходов внереализационными, и также проанализируем, как их эффективнее избежать.

- Проблемы с датированием. Налог на прибыль «привязан» к определенному учетному периоду, обычно это год. Поэтому очень важно, к какой дате будет отнесено то или иное поступление. Иногда вопрос определения даты может быть спорным. Например, выплачено возмещение по страховке – несомненно, внереализационный доход. К какому периоду отнести получение этой прибыли? Возможны два различных ответа, в зависимости от того, какой метод расчета налогов используется налогоплательщиком:

- при кассовом методе важной будет дата перечисления средств от страховой компании (п. 2 ст. 273 НК РФ);

при методе начисления ключевой датой будет день, когда страховщик принял решение о выплате (подп. 4 п. 4 ст. 271 НК РФ).

- Вопросы возмещений и компенсаций. Часто возмещение, полученное законным путем, отнюдь не покрывает полученный фирмой ущерб. Бизнесмен полагает, что поскольку он фактически остался в убытке, который не перекрыли полученные средства, они не будут включаться в состав прибыли, а значит, и налог на них не полагается. Буква закона говорит другое: любое страховое возмещение подлежит налогообложению, даже если имущество нельзя восстановить или с осужденного за его кражу совершенно нечего взять (письмо ФНС от 15.11.2005 № 22-2-14-2096).

- Бесплатные услуги. Если фирме были оказаны некие услуги безвозмездно, это вовсе не личные дела руководителей, а изменение баланса. Данные услуги должны быть отражены во внереализационных доходах по среднерыночной стоимости (ст. 105.3 НК РФ). Стоимость самого актива, в который были «вложены» безвозмездные услуги, при этом не увеличится – ведь хозяин не затратил на это своих средств.

- Урезание уставного капитала. Когда уставной капитал становится меньше, чем чистые активы, образующаяся разница либо должна быть поделена между всеми участниками, либо отнесена ко внереализационным доходам. Если снижение капитала инициировано требованиями закона, коррекция не требуется.

- Долг, который больше не потребуют. Если кредитор просрочил вашу задолженность либо фирма-контрагент ликвидировалась, не потребовав выплаты по обязательствам, это опять-таки внереализационный доход. Не стоит пытаться скрыть неожиданно образовавшийся излишек средств – отслеживание таких «просрочек» вменено в обязанность налогоплательщику. Если это отыщет налоговая, вам инкриминируют нарушение, даже если не будет директорского приказа о списании (постановление президиума ВАС РФ от 08.06.2010 № 17462/09).

- Деньги, получаемые по штрафным санкциям. В любом договоре обычно содержатся обязательства в случае нарушения каких-либо положений. Если контрагент «попал» на штраф, это не значит, что ваша фирма уже автоматически получила этот доход. Учитываемой внереализационной прибылью эти средства станут только тогда, когда должник признает требуемую сумму или имеется соответствующее судебное решение.

Такие же сложности могут возникнуть при установке даты получения прибыли от аренды. По договору, арендная плата вносится с той или иной периодичностью, и дата учета может быть смещена от указанной в договоре до дня фактического получения денег.

Чем доходы от реализации лучше внереализационных

Наталия МАРТЫНЮК

Над тем, к какой из этих двух групп отнести в налоговом учете те или иные доходы, обычно голову особо не ломают. Какая, казалось бы, разница, если в любом случае налог на прибыль с них заплатить придется. Однако иногда разница есть: признав как можно больше доходов в качестве доходов от реализации, вы сможете законно уменьшить налог.

Какие расходы увеличим

Дело в том, что при расчете налога на прибыль некоторые расходы Налоговый кодекс позволяет учитывать не полностью, а лишь в пределах норматива, который определяет в процентах от выручки. А она и есть не что иное, как доходы от реализации (п. 1 ст. 249 НК). Чем больше выручка, тем больше сумма расходов, на которые можно уменьшить налогооблагаемые доходы. Таких расходов всего три разновидности, однако две из них могут составлять значительные суммы у многих фирм.

Во-первых, это призванный сгладить последствия метода начисления резерв сомнительных долгов, размер которого пункт 4 статьи 266 Налогового кодекса ограничивает 10 процентами от выручки. Во-вторых, это расходы на некоторые виды рекламы. Полностью при расчете налога на прибыль можно учитывать затраты на рекламу в СМИ, наружную рекламу, изготовление рекламных каталогов, оформление витрин и на участие в выставках и ярмарках. А вот расходы на все остальные виды рекламы пункт 4 статьи 264 Налогового кодекса позволяет списывать лишь в пределах 1 процента от выручки. И входной НДС по таким затратам можно поставить к вычету лишь с той их части, которая укладывается в этот норматив (п. 7 ст. 171 НК).

Третья разновидность «зависимых» от выручки расходов далеко не так распространена, как первые две. Это отчисления в фонды финансирования НИОКР. Их можно признать при расчете налогооблагаемой прибыли лишь в пределах 0,5 процента от выручки (п. 3 ст. 262 НК).

Конечно, для того чтобы увеличить «вписывающуюся» в норматив сумму расходов, можно искусственно «раздувать» выручку, покупая и тут же продавая с нулевой прибылью что-нибудь ненужное. Но прежде чем пускаться на эту хитрость, рискуя получить от налоговиков обвинение в притворных сделках, проанализируйте состав доходов, которые вы относите к внереализационным: нет ли среди них таких, которые можно включить в доходы от реализации?

При помощи каких доходов

Простор для маневра дают статьи 249 и 250 Налогового кодекса. Первая устанавливает, что нужно относить к доходам от реализации при расчете налога на прибыль – выручку от реализации любых товаров, работ, услуг и имущественных прав. Причем ее определяют исходя из всех поступлений, которые связаны с расчетами за реализованную продукцию. Статья 250 предписывает «по остаточному принципу» считать внереализационными доходами те, которые не указаны в статье 249, и содержит их открытый перечень. То есть внереализационные доходы – это все, что не попало в выручку.

Очевидно, что некоторые виды доходов выручкой быть не могут по определению, поскольку получают их фирмы явно не от реализации чего бы то ни было. Это, например, санкции за нарушение условий договора.

Другие же порой можно учесть и как доходы от реализации, и как внереализационные. С этим согласны и в налоговом ведомстве (письмо МНС от 30 июля 2002 г.

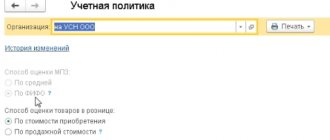

№ 02-11-08/125-Ю707Ш). Учитывая то, что перечня доходов от реализации в кодексе нет, а перечень внереализационных открыт, налоговики признали за фирмами право самостоятельно относить к той или иной группе доходы, не названные в статье 250.

Более того, такую возможность признали и сами законодатели, прямо оговорив ее для доходов от сдачи имущества в аренду и от предоставления в пользование прав на результаты интеллектуальной деятельности (п. 4 и 5 ст. 250 НК). Причем никакого критерия, позволяющего определить, в каком случае эти доходы нужно считать полученными от реализации, а в каких – внереализационными, в кодексе нет. То есть все оставлено на ваше усмотрение.

Правда, в том, что касается доходов от предоставления имущества в аренду, свой критерий довольно давно выработали в налоговом ведомстве. Его можно найти в разделе 4 Методических рекомендаций по применению главы 25 (утв. приказом МНС от 20 декабря 2002 г.

№ БГ-3-02/729). Налоговики убеждены, что выручкой арендную плату можно признать, только если . В ином случае инспекторы сочтут плату арендаторов внереализационными доходами. Понятие систематичности налоговики решили взять из пункта 3 статьи 120 Налогового кодекса: минимум 2 раза в течение календарного года.

Чтобы не спорить с налоговиками, лучше всего этим их критерием и воспользоваться, записав его в учетной политике фирмы. А на тот случай, если второй необходимой для признания доходов выручкой операции у вас в течение года не предвидится, ничто не мешает создать ее искусственно. В случае со все той же арендой можно ненадолго «сдать» какое-нибудь недорогое имущество директору или другому сотруднику автомобиль на выходные.

Для того чтобы доход от тех или иных операций попал в выручку, провести их минимум дважды нужно в течение года именно календарного, то есть в период с 1 января по 31 декабря. Если же они приходятся, к примеру, на декабрь одного года и январь следующего, то признать их систематическими инспекторы откажутся.

Обратите внимание на доходы от продажи основных средств и прочего имущества фирмы. В бухгалтерском учете их относят к операционным доходам, а вот в налоговом их можно включить в выручку от реализации. Ведь в перечне из статьи 250 Налогового кодекса они не названы.

Признавать налогооблагаемым доходом продавца возмещенные ему покупателем сверх цены товара транспортные расходы недавно потребовал Минфин (подробно о письме от 10 марта 2005 г.

№ 03-03-01-04/1/103 читайте на стр. 112). А вот к каким доходам относить сумму возмещения, в финансовом ведомстве не уточнили. Поэтому если вы избегаете споров с проверяющими и решите требование Минфина выполнить, то ничто не мешает включить эти суммы в выручку.

Внимательно присмотревшись к каждому из доходов вашей фирмы, которые вы относите к внереализационным, вы, возможно, обнаружите среди них и другие, достойные «звания» выручки.

Но сначала все просчитаем

Прежде чем «перекраивать» сложившуюся у вас группировку доходов, посчитайте, будет ли это выгодным. Ведь от выручки зависят не только нормативы расходов, но и право платить налог на прибыль поквартально (п. 3 ст. 286 НК). Им можно пользоваться, если в течение предыдущих четырех кварталов доходы от реализации за каждый из них в среднем не превышают трех миллионов рублей. Так что, увеличив выручку ради того, чтобы списать побольше расходов, вы можете обнаружить, что фирма вынуждена перейти на ежемесячное перечисление налога.

От размера выручки зависит еще и право на расчет налога кассовым методом (п. 1 ст. 273 НК). Его применяют, когда средний размер квартальной выручки за предыдущие четыре квартала не превышает миллиона рублей. Правда, для пользующихся кассовым методом фирм увеличение размера резерва сомнительных долгов не актуально, поскольку создавать его могут лишь те, кто определяет налог по методу начисления. А вот проверить, не «слетит» ли фирма с кассового метода, если вы погонитесь за возможностью списать побольше рекламных затрат, не помешает.

Кроме того, не забудьте, что затраты по тем операциям, доходы от которых вы отнесете к выручке, придется признавать в качестве расходов, связанных с производством и реализацией. А значит, выделять из них в налоговом учете прямые расходы. В отношении расходов на содержание переданного в аренду имущества (прежде всего это его амортизация) в подпункте 1 пункта 1 статьи 265 Налогового кодекса даже есть специальная оговорка. Там сказано, что эти расходы нужно списывать как связанные с производством и реализацией, если фирма предоставляет свое имущество в аренду на систематической основе (кстати, именно из этого в налоговом ведомстве, видимо, и вывели свой критерий отнесения арендной платы к выручке либо к внереализационным доходам).

Когда все наоборот

Если вы планируете перевести фирму на упрощенку с начала следующего года, то для вас доходы от реализации хуже внереализационных. Ведь перейти на упрощенную систему могут лишь те фирмы, у которых выручка (а не все доходы) за девять месяцев года не превышает 11 миллионов рублей (п. 2 ст. 346.12 НК). Поэтому таким фирмам выгодно как можно больше своих доходов признавать не как выручку, а как внереализационные.Но вполне возможно, что скоро такое положение дел изменится. Еще в марте правительство одобрило проект закона, изменяющего главу 26.2 Налогового кодекса. Одна из поправок устанавливает новый порог дохода для перехода на упрощенку: это 15 миллионов рублей. Но в отличие от нынешних 11–ти в них входят уже все доходы фирмы, в том числе и внереализационные, а не только выручка от реализации. Кстати, если с этим согласятся депутаты, то для многих порога будет фикцией.

Внереализационные расходы

Налоговый Кодекс посвятил внереализационным расходам ст. 265. Этот вид документально подтвержденных, обоснованных затрат не имеет прямой связи с торговлей товарами, платой за услуги и выполнение работ, а также к таким расходам могут быть отнесены некоторые разновидности убытков.

ВАЖНО! Одним из главных критериев отнесения расходов (как и доходов) к внереализационным является основная деятельность организации. Например, если фирма, занимающаяся производством и продажей канцелярской продукции, сдает одну из комнат своего офиса в аренду, то расходы на содержание этой комнаты будут как раз внереализационными (как и доходы от арендной платы). А если аренда – основной бизнес фирмы, то дело приходится иметь уже с производственными расходами.

Открытый перечень внереализационных расходов

В статье 265 НК РФ приведено 20 видов подобных расходов. К бесспорно внереализационным относятся такие затраты и финансовые потери организации:

- средства, потраченные на содержание и обслуживание материальных активов, взятых в аренду или по лизинговому договору;

- проценты, которые пришлось уплатить по тем или иным обязательствам за отчетный период: ссудам, кредитам, ценным бумагам;

- затраты на выпуск собственных ценных бумаг организации (к ним относятся не только акции, но и бланки, реестры, журналы, публикации в СМИ);

- регистрационные расходы;

- обслуживание купленных ценных бумаг;

- потери, вызванные колебаниями валютного курса;

- расходы на ликвидацию основных средств, недостаточный объем начисленной амортизации, ликвидация незавершенных объектов;

- траты на консервацию и расконсервацию производственного процесса (для обоснования расходов обязательно решение руководителя и наличие сметы);

- затраты на тару и упаковку;

- обязанность выплатить штрафы, пени, компенсации;

- траты на различные корпоративные мероприятия;

- средства на организацию и проведение собраний учредителей ООО или акционеров;

- результат уценки товаров, запасов;

- некоторые другие расходы.

Могут ли другие расходы оказаться внереализационными?

Перечисление в ст. 265 НК является открытым, то есть в нем предусмотрен подпункт «и другие». Существуют такие затраты, относительно которых не всегда можно однозначно выяснить их принадлежность, они в равной степени могут принадлежать как к реализационным, так и к их противоположности. В таких случаях закон предоставляет выбор самому налогоплательщику, только этот выбор нужно обосновать в соответствующих внутренних документах.

ОБРАТИТЕ ВНИМАНИЕ! Иные затраты, признаваемые внереализационными расходами, должны соответствовать требованиям НК, то есть быть оправданными экономически, подтвержденными с помощью документации и иметь отношение к получению доходов.

Примеры расходов, которые правомерно счесть внереализационными:

- плата за банковские услуги;

- предоставляемые скидки;

- траты на содержание профсоюзной организации;

- судебные издержки, если в суде рассматривается дело, касающееся производственной деятельности фирмы;

- проценты по ссуде, взятой с целью выплатить дивиденды или для покупки основных средств.

ВНИМАНИЕ! Проценты – это самостоятельный вид расходов, для которых есть свои учетные правила, предусмотренные НК. Поэтому в зависимости от цели займа проценты по нему могут быть отнесены к внереализационным расходам, так и к другим видам трат.

Убытки – это тоже расходы?

Средства, потерянные или недополученные в отчетном периоде, тоже могут относиться к внереализационным расходам, если соответствуют их критериям. К таковым НК РФ относит:

- любые убытки, которые были получены ранее, но выявлены именно в отчетный период (не забудьте уточнить налоговую декларацию!);

- не погашенная задолженность, которая признана безнадежной (не имеющая обеспечения, просроченная);

- результаты простоя производства по внутренним причинам;

- убытки, причиненные чрезвычайными ситуациями, катастрофами, стихийными бедствиями, катаклизмами и пр.;

- траты на ликвидацию последствий таких ситуаций;

- выявленную ревизией недостачу без возможности установить виновное лицо;

- другие подходящие под определение убытки.

Признание расходов внереализационными

Важность отнесения трат именно к этому виду расходов помогает в снижении налоговой базы по налогу на прибыль.

Списание расходов выполняется по одному из двух методов, и для каждого в НК РФ установлена своя процедура:

- при методе начисления нужно пользоваться п.7 ст. 272 НК РФ;

- для кассового метода предусмотрена процедура, описанная в п.3 ст. 273 НК РФ.

От выбора метода зависит момент признания расходов: в первом случае это дата документального подтверждения основания, а в случае применения кассового метода – фактическое наступление события.

Необходимо, чтобы расходы имели обязательное документальное подтверждение, это требование четко прописано в НК РФ. Каким именно будет это подтверждение, приходится решать в каждом конкретном случае.

Например, при списании как внереализационного расхода убытков от произошедшего пожара в данном периоде подтверждением может служить один из документов:

- справка, выданная противопожарной службой (государственным органом);

- протокол с места происшествия;

- акт установления причины пожара;

- инвентаризационные акты и т.п.

Как признают процентные доходы

В обычной ситуации для целей налогообложения прибыли доходы в виде процентов, причитающихся к получению по выданным займам и кредитам, квалифицируются в соответствии со статьей 250 НК РФ как внереализационные доходы займодавца или кредитора. Такие поступления в соответствии со статьей 269 НК РФ признаются в сумме, определенной исходя из фактической процентной ставки, указанной в договоре, если сделка между сторонами не считается контролируемой.

Причитающиеся к получению проценты по займам и кредитам увеличивают налоговую базу займодавца или кредитора по правилам статьи 271 НК РФ — на конец каждого месяца в течение отчетного периода или года в целом. В обычной ситуации для целей признания процентных доходов фактическая дата уплаты процентов заемщиком и их получения займодавцем или кредитором не имеет значения.

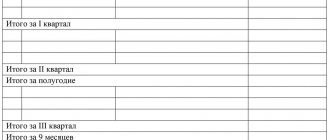

Подробнее об отчетных периодах в течение календарного года при различных способах расчета авансовых платежей – в таблице.

Таблица. Отчетные периоды по налогу на прибыль организаций

| Способ расчета авансового платежа | Отчетные периоды в течение года |

| Ежеквартально или ежемесячно, исходя из прибыли прошлого квартала | Первый квартал, полугодие и девять месяцев |

| Ежемесячно, исходя из фактической прибыли | Месяц, два месяца, три месяца и так далее до окончания календарного года |

В то же время основная сумма займа или кредита, выданная заемщику и подлежащая возврату, в соответствии со статьей 251 НК РФ не формирует облагаемые доходы займодавца или кредитора.

Внереализационные расходы и бухучет

Бухгалтеру обязательно учитывать эти расходы в отчетном периоде, потому что их суммы повлияют на размер налоговой базы в следующем периоде.

К СВЕДЕНИЮ! В положениях по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) и «Расходы организации» (ПБУ 10/99) перечни полученных и затраченных сумм не совпадают с Налоговым Кодексом. Внереализационные доходы в бухучете отнесены к категории «Прочие», где учитываются вместе с операционными. Поэтому и могут возникать временные расходные разницы, которые постоянно корректируются.

Что считают процентным доходом

Для целей налогообложения процентами считается любой заранее установленный доход, в том числе в виде дисконта, по долговому обязательству любого вида, независимо от способа его оформления. С точки зрения налогообложения прибыли долговыми обязательствами являются:

- денежные банковские кредиты;

- товарные и коммерческие кредиты;

- займы;

- банковские вклады;

- банковские счета;

- иные заимствования независимо от способа их оформления – например, облигации.