Налоговый агент – лицо, на которое Налоговым кодексом РФ возложена обязанность по перечислению налогов в бюджет при осуществлении следующих операций:

- Покупка товаров у иностранной фирмы;

- Аренда гос- или муниципального имущества;

- Реализация госимущества;

- Покупка электронных услуг.

Таким лицом может стать любая организация, в том числе ИП, при реализации вышеперечисленных операций. При этом неважно, платит ли лицо НДС или освобождено от него, и какой применяет налоговый режим.

Учет НДС у такого лица в бухгалтерской программе фирмы 1С 8.3 осуществляется через счета 68.32 и 76.АН «НДС» и «Расчеты по НДС» при выполнении обязанностей налогового агента. Такое лицо обязано формировать счета-фактуры, но порядок их оформления таких будет иметь свою специфику.

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

25 февраля Организация заключила договор аренды муниципального нежилого помещения с Департаментом имущества г. Москвы. Организация выступает налоговым агентом по НДС (абз. 1 п. 3 ст. 161 НК РФ).

Согласно договору ежемесячная арендная плата составляет 224 200 руб. с учетом НДС. Арендная плата вносится в виде предоплаты ежемесячно не позднее 10-го числа. При этом первый платеж должен состоять из арендной платы за первый и последний месяц аренды.

01 марта объект аренды передан арендодателем по акту приема-передачи.

09 марта Организация перечислила арендодателю предоплату за первый и последний месяц аренды в размере 380 000 руб.

31 марта арендодатель представил акт на услуги по аренде.

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Принятие к учету арендованного имущества | |||||||

| 01 марта | 001 | — | 2 500 000 | Принятие к учету арендованного имущества | Операция, введенная вручную — Операция | ||

| Перечисление аванса арендодателю | |||||||

| 09 марта | 60.02 | 51 | 380 000 | 380 000 | Перечисление аванса поставщику | Списание с расчетного счета — Оплата поставщику | |

| Выставление СФ в качестве налогового агента | |||||||

| 09 марта | 76.НА | 68.32 | 68 400 | Выставление СФ налоговым агентом | Счет-фактура выданный налогового агента | ||

| — | — | 68 400 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Отражение в учете услуг по аренде | |||||||

| 31 марта | 26 | 60.01 | 190 000 | 190 000 | 190 000 | Учет затрат на услуги | Поступление (акт, накладная) — Услуги (акт) |

| 19.04 | 60.01 | 34 200 | 34 200 | Принятие к учету НДС | |||

| 60.01 | 76.НА | 34 200 | 34 200 | ||||

| 60.01 | 60.02 | 190 000 | 190 000 | 190 000 | Зачет аванса | ||

| Уплата НДС в бюджет налоговым агентом | |||||||

| 25 апреля 25 мая 25 июня | 68.32 | 51 | 22 800 | Уплата НДС в бюджет (ежемесячно по 1/3 за квартал) | Списание с расчетного счета — Уплата налога | ||

| Принятие НДС к вычету налоговым агентом | |||||||

| 30 июня | 68.02 | 19.04 | 34 200 | Принятие НДС к вычету | Формирование записей книги покупок | ||

| — | — | 34 200 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок | |||

Налоговые агенты по НДС на практическом примере в 1С: Бухгалтерии

Опубликовано 07.08.2019 11:45 Автор: Administrator Кто такие налоговые агенты? Это организации, которые рассчитывают и перечисляют налоги за налогоплательщиков. С понятием «налоговый агент» мы чаще всего встречаемся при учёте подоходного налога, когда удерживаем из доходов физических лиц НДФЛ. Но налоговым агентом можно быть и при учёте НДС. Что самое интересное, ваша система налогообложения не имеет никакого значения. Даже если вы применяете УСН или ЕНВД, то при соблюдении определённых условий всё равно должны будете учитывать «чужой» НДС. Такая обязанность закреплена в ст. 161 НК РФ. Рассмотрим ситуации, в которых организация становится налоговым агентом по НДС:

— при аренде федерального и муниципального имущества;

— при приобретении или реализации услуг иностранных лиц;

— при продаже конфискованного имущества, кладов и прочих ценностей;

— при перевозке железнодорожным транспортом грузов в интересах другого лица на основе договоров комиссии, поручения или агентских договоров;

— при отсутствии перехода права собственности на судно в течение сорока пяти календарных дней с момента регистрация судна в Российском международном реестре судов;

— при продаже на территории РФ лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов, сырых шкур животных, а также макулатуры (данный пункт касается только общей системы налогообложения).

Самый распространённый пример – это аренда или покупка государственного имущества у самих органов власти, управления или органов местного самоуправления. Его и рассмотрим подробнее.

Начнём с настройки функциональности программы. Переходим на раздел «Администрирование» — «Функциональность» и ставим галочку на вкладке «Расчёты» — «Организация – налоговый агент по НДС».

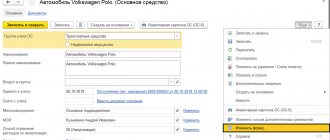

Затем отразим получение арендованного муниципального имущества у арендодателя. Для этого сформируем проводку по дебету забалансового счёта 001. Вводим документ «Операция, введённая вручную» в разделе «Операции».

Наступил конец месяца, и арендодатель передал нам акты оказанных услуг. А значит, нужно ввести «Поступление (акты, накладные)» (раздел «Покупки»). Важными реквизитами при заполнении документа «Поступление услуг: Акт» являются договор с муниципалитетом и статья затрат. В договоре помимо номера, даты и наименования необходимо установить галочку «Организация выступает в качестве налогового агента по уплате НДС», выбрать вид агентского договора и ввести обобщённое наименование для счёта-фактуры.

Если ранее подобные операции вы не отражали, то статью затрат нужно создать новую, в графе «Вид расхода» обязательно выбрать «Аренда федерального и муниципального имущества.

Заполненный документ «Поступление услуг: Акт» будет выглядеть следующим образом:

При проведении будут созданы движения по счетам:

Дт 44.01 Кт 60.01 на стоимость аренды без НДС

Дт 19.04 Кт 60.01 на сумму, полученного НДС

Дт 60.01 Кт 76.НА на сумму начисленного НДС (в качестве налогового агента).

Произведём оплату муниципалитету за арендованное нежилое помещение, для этого нужно создать «Списание с расчётного счёта».

Обратите внимание на сумму платежа и ставку НДС.

Документ сформирует проводку: Дт 60.01 Кт 51.

Перейдём к обязанности налогового агента по регистрации счёта-фактуры. Для совершения этой операции воспользуемся специальной обработкой:

В открывшемся окне необходимо нажать на кнопку «Заполнить», а затем на «Выполнить»

Должно появиться информационное окно «Регистрация счетов-фактур выполнена». Зарегистрированный документ можно посмотреть в разделе «Продажи» — «Счета-фактуры выданные». Проверим корреспонденцию счетов в проводке: Дт 76.НА Кт 68.32.

Пришло время уплаты НДС, заполним «Списание с расчётного счёта». Обратите внимание на счёт учёта НДС: счёт 68.02 необходимо поменять вручную на 68.32 и указать арендодателя.

Также не забудьте указать в платёжном поручении статус плательщика: 02- налоговый агент.

А теперь посмотрим, как повлияли наши операции на раздел 2.1 Декларации по НДС.

Раздел декларации заполняется автоматически. Обратите внимание на код операции – он должен соответствовать виду операции, по которой вы являетесь налоговым агентом.

Также проверим отражение счёт-фактуры в разделе 9 «Сведения из книги продаж». В строке с НДС от аренды муниципального имущества должен стоять код вида операции – 06.

Следует отметить, что если аренда муниципального имущества является безвозмездной, то арендатор (налоговый агент) должен исчислить и уплатить в бюджет НДС по ставке 20/120, приняв за налоговую базу сумму арендной платы, исчисленной исходя из рыночных цен с учетом налога (письмо Минфина России от 02.04.2009 № 03-07-11/100).

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

+1 Алина Календжан 19.01.2021 20:26 Цитирую Елена:

Добрый день.Пожалуйста,прзаполнении счет фактуры от Агента(мы принципиалы) в книге покупок встает счет фактура и от поставщика0и от агента(перевыставленная).Как принять правильно

Добрый день. Прочитайте наши статьи: Комиссионная торговля в 1С: Бухгалтерии – учёт у комиссионера и Комиссионная торговля в 1С: Бухгалтерии – учёт у комитента. Цитировать

0 Алина Календжан 19.01.2021 20:23 Цитирую Елена Полунина:

Статья хорошая, но как закрывается счет 19.04?

Добрый день. Документ «Формирование записей книги покупок» формирует проводку Дт 68.02 Кт 19.04. Важно, чтобы в этом документе была заполнена специальная вкладка «Налоговый агент». Цитировать

0 Елена 19.01.2021 16:55 Добрый день.Пожалуйста ,прзаполнении счет фактуры от Агента(мы принципиалы) в книге покупок встает счет фактура и от поставщика0и от агента(перевыст авленная).Как принять правильно

Цитировать

+4 Елена Полунина 28.04.2020 07:47 Статья хорошая, но как закрывается счет 19.04?

Цитировать

-1 Надежда Галкина 20.04.2020 18:33 Очень полезная статья, большое спасибо!!!

Цитировать

0 Ольга Шулова 15.10.2019 08:41 Цитирую Eugen:

А как закрыть 76НА? После регистрации сч-фактуры выданной он останется незакрытым, только ручками его закрывать…

В документе «Поступление (акт, накладная)» проводка Дт 60.01 Кт 76.НА После регистрации счета-фактуры Дт 76.НА Кт 68.32 Если документ поступления в Вашем случае не формирует проводку, то проверьте настройки договора и корректность заполнения документа. В первой части статьи описаны важные нюансы Цитировать

-1 Eugen 14.10.2019 21:15 А как закрыть 76НА? После регистрации сч-фактуры выданной он останется незакрытым, только ручками его закрывать…

Цитировать

+4 Иван 11.08.2019 15:20 Очень хорошая статья, спасибо большое. Самому понадобилось недавно правильно отражать такие операции, поэтому прищлось искать информацию в Сети. Нашёл, а вот про обработку и про статьи затрат не знал.

Цитировать

Обновить список комментариев

JComments

Принятие к учету арендованного имущества

Учет арендованного имущества организуется на забалансовом счете 001 «Арендованные основные средства» по стоимости, указанной в договоре (Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94н). Аналитический учет ведется по каждому арендованному объекту.

Отражение в учете арендованного нежилого помещения оформляется документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

Рассмотрим особенности заполнения документа Операция, введенная вручную по данному примеру:

- Дт – счет 001;

- Субконто 1 – арендодатель, выбирается из справочника Контрагенты;

- Субконто 2 – арендованное основное средство, выбирается из справочника Основные средства;

- Сумма – стоимость арендованного имущества, как правило указанная в договоре аренды.

Если в договоре или в акте приемки-передачи не указана стоимость арендуемого имущества, и она не согласована в дополнительном соглашении, то рекомендуется установить в учетной политике способ определения стоимости арендованного имущества (п. 7 ПБУ 1/2008), например, исходя из рыночной стоимости имущества.

На арендованное помещение рекомендуется открывать инвентарную карточку (п. 14 Методических указаний по бухгалтерскому учету ОС).

Перечисление аванса арендодателю

При аренде муниципального имущества у органов местного самоуправления арендатор выступает налоговым агентом по НДС (п. 3 ст. 161 НК РФ).

Налоговый агент по НДС в 1С 8.3 в справочнике Договоры, в разделе НДС должен: PDF

- установить флажок Организация выступает в качестве налогового агента по уплате НДС;

- выбрать соответствующий Вид агентского договора — Аренда (абз. 1 п. 3 ст. 161 НК РФ);

- указать Обобщенное наименование товаров для счета-фактуры налогового агента.

Узнать более подробно про законодательную часть и настройки в 1С при исполнении обязанностей налогового агента при аренде.

Перечисление арендной платы арендодателю отражается документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса – Банк — Банковские выписки – кнопка Списание.

Рассмотрим особенности заполнения документа Списание с расчетного счета по данному примеру:

- Ставка НДС — устанавливается значение Без НДС.

- Сумма – сумма арендного платежа за вычетом НДС.

Аренда муниципального имущества в 1с 8.3 — перечисление аванса по договору аренды.

Проводки

Прочие виды операций

Обязанности налогового агента в плане оформления документов при осуществлении остальных операций, перечисленных в начале данной статьи, аналогичны обязанностям при аренде. Самое главное правильно указать в договоре с контрагентом его вид. В программе 1С они кратко обозначены как: аренда, реализация имущества, нерезидент, электронные услуги. В скобках рядом с каждым видом указана ссылка на статью Налогового кодекса Российской Федерации, которая устанавливает обязанность налогового агента.

Рис.19 Прочие виды операций

Также очень важно в документах «Поступление услуг» правильно заполнить счет учета и статью затрат. А при совершении операций по реализации имущества очень внимательно надо вести учет основных средств.

Здесь мы рассмотрели ситуации, когда организация или индивидуальный предприниматель может принять на себя обязанность агента, уплачивающего НДС, подробно описали последовательность оформления документов организацией-налоговым агентом, а также увидели возможности, которые предоставляет программа 1С 8.3 для учета таких операций.

Выставление счета-фактуры в качестве налогового агента

Создать документ Счет-фактура выданный вид счета-фактуры Налоговый агент можно из документа Списание с расчетного счета на перечисление арендной платы по кнопке Создать на основании.

В счете-фактуре (далее СФ) в автоматическом режиме заполняется код вида операции «Налоговый агент, ст. 161 НК РФ».

В поле Платежный документ № от документа Счет-фактура выданный автоматически указываются номер и дата платежного поручения на перечисление арендной платы (пп. з п. 1 Правил заполнения счета-фактуры, утв. Постановлением Правительства от 26.12.2011 N 1137).

Графа Номенклатура раздела Расшифровка суммы по ставкам НДС заполняется обобщенным наименованием, указанным в договоре с контрагентом. PDF

Если в документе Счет-фактура выданный налогового агента формулировка в графах Номенклатура и Содержание услуги, доп. сведения отличаются друг от друга, то в графу 1 печатной формы СФ будет выводиться:

- информация из графы Содержание услуги, доп. сведения, если она заполнена.

- информация из графы Номенклатура, если графа Содержание услуги, доп. сведения не заполнена.

Счет-фактура налогового агента 1с 8.3.

НДС налогового агента: проводки в 1с 8.3

Счет-фактура налогового агента 1с 8.3

Счет-фактура выданный налогового агента оформляется по общим правилам, но выставляется в одном экземпляре (п. 3 ст. 168 НК РФ).

Бланк счета-фактуры налогового агента можно распечатать по кнопке Печать в документе Счет-фактура выданный вид счета-фактуры Налоговый агент. PDF

Сумма НДС, исчисленная и удержанная налоговым агентом, отражается в Книге продаж.

Отчет Книга продаж можно сформировать из раздела Отчеты -НДС — Книга продаж. PDF

Декларация по НДС

В декларации по НДС исчисленный НДС налоговым агентом отражается следующим образом:

В Разделе 2 «Сумма налога, подлежащая к оплате в бюджет, по данным налогового агента»: PDF

- стр. 060 — сумма исчисленного НДС по данным налогового агента;

- стр. 070 — код операции «1011703».

По каждому арендодателю заполняется отдельный Раздел 2.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный налогового агента. Код вида операции «».

Как налоговому агенту заполнить счет-фактуру

В строке 2 «Продавец» налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст. 161 НК РФ), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст. 161 НК РФ), приводят полное или сокращенное наименование продавца или арендодателя (указанного в договоре с налоговым агентом), за которого они исполняют обязанности по уплате налога.

В строке 2а «Адрес» должен быть указан адрес (в соответствии с учредительными документами) продавца или арендодателя (указанного в договоре с налоговым агентом), за которого налоговые агенты исполняют обязанность по уплате налога.

В строке 2б «ИНН/КПП продавца» должны быть проставлены:

- прочерк – если счет-фактуру заполняет налоговый агент, приобретающий товары (работы, услуги) у иностранной организации, которая не состоит в России на налоговом учете (п. 2 ст. 161 НК РФ);

- ИНН и КПП продавца или арендодателя (указанного в договоре с налоговым агентом), за которого налоговый агент исполняет обязанность по уплате налога, во всех остальных случаях (п. 3 ст. 161 НК РФ).

Об этом сказано в подпунктах «в»–«д» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

При составлении счета-фактуры на выполненные работы (оказанные и 4 «Грузополучатель и его адрес» налоговые агенты, приобретающие работы (услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст. 161 НК РФ), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст. 161 НК РФ), ставят прочерки.

Если у иностранных организаций, не состоящих в России на налоговом учете, приобретаются товары, то в строке «Грузоотправитель и его адрес» нужно указать наименование и почтовый адрес грузоотправителя, а в строке «Грузополучатель и его адрес» – наименование и почтовый адрес грузополучателя.

Об этом сказано в подпунктах «е»–«ж» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

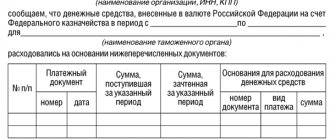

Некоторые особенности имеет порядок заполнения строки 5 «К платежно-расчетному документу».

При приобретении (получении) или аренде государственного (муниципального) имущества в этой строке нужно указать номер и дату платежного документа, подтверждающего оплату имущества или перечисление арендной платы.

При приобретении работ (услуг) у иностранных организаций, не состоящих в России на налоговом учете, в строке 5 укажите номер и дату платежного документа, подтверждающего перечисление удержанной суммы НДС в бюджет.

При приобретении товаров у иностранных организаций, не состоящих в России на налоговом учете, в строке 5 укажите номер и дату платежного документа, подтверждающего оплату приобретенных товаров.

Если оплата производилась в безденежной форме, в строке 5 укажите прочерк.

Об этом сказано в подпункте «з» пункта 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

В строке 7 «Валюта: наименование, код» укажите наименование валюты согласно Общероссийскому классификатору валют и ее цифровой код (подп. «м» п. 1 приложения 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). Если в договоре цена товара (работы, услуги) указана в валюте и его оплата также производится в валюте, налоговый агент может составить счет-фактуру в валюте (п. 7 ст. 169 НК РФ).

При заполнении граф счета-фактуры налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст. 161 НК РФ), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст. 161 НК РФ), должны придерживаться следующих правил.

При полной оплате товаров (работ, услуг) графы счета-фактуры следует заполнять в порядке, установленном пунктом 5 статьи 169 Налогового кодекса РФ.

При частичной оплате в графах 2–4 ставятся прочерки, а графы 10–11 не заполняются.

Как при полной, так и при частичной оплате (в т. ч. при безденежной форме расчетов) укажите:

- в графе 1 – наименование поставляемых товаров, имущественных прав (описание работ, услуг);

- в графе 7 – расчетную ставку налога (10/110 или 18/118) или запись «Без НДС»;

- в графе 9 – сумму показателя графы 5 и показателя, рассчитанного как произведение показателя графы 5 и налоговой ставки в размере 10 или 18 процентов, деленное на 100;

- в графе 8 – сумму налога, рассчитанную как произведение граф 9 и 7, в рублях и копейках без округления (письмо Минфина России от 1 апреля 2014 г. № 03-07-РЗ/14417);

- в графе 6 – сумму акциза, а если товар не является подакцизным, то укажите «Без акциза».

Такой порядок заполнения счетов-фактур установлен в приложении 1 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

После заполнения всех обязательных реквизитов счета-фактуры, оформленного на бумаге, его должны подписать руководитель и главный бухгалтер организации – налогового агента (другие лица, уполномоченные на это распоряжением руководителя или доверенностью от имени организации). Если налоговым агентом является предприниматель, он должен лично подписать счет-фактуру и указать в нем реквизиты своего свидетельства о регистрации. Такой порядок установлен пунктом 6 статьи 169 Налогового кодекса РФ.

Применительно к составлению прежних форм счетов-фактур аналогичные разъяснения содержались в письме ФНС России от 12 августа 2009 г. № ШС-22-3/634.

При начислении налога, а также при выдаче аванса (частичной оплаты), в том числе в неденежной форме, налоговые агенты, приобретающие товары (работы, услуги) у иностранных организаций, не состоящих в России на налоговом учете (п. 2 ст. 161 НК РФ), а также налоговые агенты, арендующие государственное или муниципальное имущество непосредственно у органов государственной власти и местного самоуправления или приобретающие (получающие) на территории России государственное или муниципальное имущество, не закрепленное за государственными (муниципальными) организациями (п. 3 ст. 161 НК РФ), составляют счет-фактуру и регистрируют ее в книге продаж (п. 15 раздела II приложения 5 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137). При предъявлении НДС к вычету в соответствии с пунктом 3 статьи 171 Налогового кодекса РФ ранее выставленные счета-фактуры на аванс (частичную оплату) они регистрируют в книге покупок (п. 23 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137).

Пример составления счета-фактуры на сумму аванса, уплаченного в счет предстоящей поставки производственного оборудования. Российская организация (налоговый агент) приобретает оборудование у иностранной организации, не состоящей в России на налоговом учете

ООО «Альфа» на условиях 100-процентной предоплаты приобретает у украинской фрезерный станок для использования в производственной деятельности, облагаемой НДС. Стоимость оборудования по договору составляет 590 000 руб. с учетом НДС. Расчеты по договору ведутся в рублях. Украинская организация не состоит в России на налоговом учете. Местом реализации станка является Россия (ст. 147 НК РФ). Следовательно, со стоимости станка «Альфа» должна удержать НДС. Сумма НДС, которую «Альфа» должна удержать из доходов украинской организации как налоговый агент, составляет 90 000 руб. (590 000 руб. × 18/118).

21 июня платежным поручением № 275 бухгалтер «Альфы» перечислил украинской организации оплату (за вычетом НДС) и составил счет-фактуру с о. В строке 5 составленного счета-фактуры бухгалтер «Альфы» указал реквизиты платежного документа, которым была перечислена оплата украинской компании (от 21 июня № 275). 21 июня счет-фактура был зарегистрирован в книге продаж.

НДС, удержанный из доходов украинской организации, был перечислен в бюджет платежным поручением от 21 июня № 276.

Акт приема-передачи оборудования подписан сторонами 5 июля. В этот день станок был принят к учету и у «Альфы» появилось право на вычет удержанного НДС. 5 июля бухгалтер «Альфы» зарегистрировал составленный счет-фактуру в книге покупок и предъявил сумму НДС к вычету.

Расчеты с поставщиками бухгалтер «Альфы» отражает на следующих субсчетах, открытых к счету 60 «Расчеты с поставщиками и подрядчиками»:

- «Расчеты по авансам выданным»;

- «Расчеты за имущество (работы, услуги)».

В бухучете «Альфы» сделаны следующие проводки.

21 июня:

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 68 субсчет «Расчеты по НДС» – 90 000 руб. – удержан НДС с суммы аванса, выплачиваемого украинской организации;

Дебет 60 субсчет «Расчеты по авансам выданным» Кредит 51 – 500 000 руб. – перечислен аванс украинской организации (за вычетом удержанного НДС);

Дебет 68 субсчет «Расчеты по НДС» Кредит 51 – 90 000 руб. – перечислен в бюджет НДС, удержанный из доходов украинской организации.

5 июля:

Дебет 08 Кредит 60 субсчет «Расчеты за имущество (работы, услуги)» – 500 000 руб. – принят к учету в составе капвложений фрезерный станок;

Дебет 19 Кредит 60 субсчет «Расчеты за имущество (работы, услуги)» – 90 000 руб. – отражен «входной» НДС со стоимости станка;

Дебет 60 субсчет «Расчеты за имущество (работы, услуги)» Кредит 60 субсчет «Расчеты по авансам выданным» – 590 000 руб. – зачтен аванс, выплаченный украинской организации;

Дебет 68 субсчет «Расчеты по НДС» Кредит 19 – 90 000 руб. – принят к вычету удержанный и перечисленный в бюджет НДС.

Это же правило действует, если налоговый агент, приобретающий товары (работы, услуги) у иностранной организации, которая не состоит в России на налоговом учете, отказался от поставки до момента отгрузки и продавец возвращает ему полученный ранее аванс (частичную оплату). В данном случае ранее выписанные счета-фактуры на аванс (частичную оплату) регистрируются в книге покупок после отражения в учете всех корректировок, связанных с возвратом. При этом зарегистрировать счет-фактуру в книге покупок можно не позднее чем по истечении одного года с момента отказа покупателя от поставки. Об этом сказано в пункте 22 раздела II приложения 4 к постановлению Правительства РФ от 26 декабря 2011 г. № 1137.

Отражение в учете услуг по аренде

Затраты на аренду нежилого офисного помещения в бухгалтерском учете относятся в состав расходов по обычным видам деятельности и учитываются на счете «Общехозяйственные расходы» (п. 5 п. 7 ПБУ 10/99, Инструкция по применению Плана счетов, утв. Приказом Минфина РФ от 31.10.2000 N 94).

В налоговом учете такие затраты будут относиться к косвенным расходам и единовременно учитываться для уменьшения налогооблагаемой базы по налогу на прибыль (ст. 318 НК РФ).

Оказание услуг по аренде регистрируется документом Поступление (акт, накладная) вид операции Услуги (акт) в разделе Покупки – Покупки — Поступление (акты, накладные) — кнопка Поступление — Услуги (акт).

Рассмотрим особенности заполнения документа Поступление (акт, накладная) по данному примеру.

- Акт № от – номер и дата Акта оказания услуг на аренду.

При аренде можно не составлять ежемесячный акт, если он не предусмотрен договором.

Для документального обоснования расходов на аренду должен быть:

- договор и акт приемки-передачи имущества (Письмо Минфина РФ от 15.06.2015 N 03-07-11/34410 )

- договор и платежные документы, подтверждающие факт уплаты аренды (Письмо Минфина РФ от 26.08.2014 N 03-07-09/42594).

Поставщик в данной ситуации в первичных документах не будет выделять НДС, но т.к. в 1С в документе Поступление (акт, накладная) устанавливается ставка НДС 18%, то необходимо установить:

- НДС — в поле НДС значение НДС в сумме;

- Сумма – сумму по договору, включающую НДС;

- Ставка НДС – ставку 18%;

- НДС рассчитается автоматически из графы Сумма по указанной ставке.

Аренда муниципального имущества в 1с 8.3: отражение в учете.

Проводки по документу

Декларация по налогу на прибыль

В декларации по налогу на прибыль расходы на аренду отражаются в составе косвенных расходов: PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы».

Уплата НДС в бюджет налоговым агентом

Уплата НДС налоговым агентом при аренде в бюджет должна осуществляться в обычном порядке, т.е. равными долями не позднее 25-го числа каждого из трех месяцев, следующего за истекшим налоговым периодом (п. 1 ст. 174 НК РФ, Письмо Минфина РФ 07.07.2009 N 03-07-14/64).

Уплата НДС в бюджет отражается документом Списание с расчетного счета вид операции Уплата налогав разделе Банк и касса — Банк — Банковские выписки — Списание.

Поля документа заполняются следующим образом:

- Налог — НДС;

- Вид обязательств — Налог;

- Счет учета — 68.32 «НДС при исполнении обязанностей налогового агента»;

- Сумма — сумма уплаченного НДС по выписке, которая должна быть не менее 1/3 от исчисленной суммы НДС налоговым агентом по декларации.

Для расчетов с бюджетом в 1С налоговым агентом используется счет 68.32 «НДС при исполнении обязанностей налогового агента».

Счет имеет три субконто:

- Контрагенты;

- Договоры;

- Документы расчетов.

Эта аналитика должна быть полностью заполнена в документе Списание с расчетного счета в форме Отражение в бухгалтерском учете. Иначе в дальнейшем не будет произведен в автоматическом режиме вычет НДС.

Будьте внимательны с оформлением Платежного поручения — при оформлении платежного поручения на уплату НДС в бюджет в поле 101 «Статус составителя» заполняется код 02 «налоговый агент». PDF

Проводки по документу

Принятие НДС к вычету налоговым агентом

НДС принимается к вычету при выполнении условий (п. 2, п. 3 ст. 171 НК РФ):

- налоговый агент является налогоплательщиком НДС;

- НДС уплачен налоговым агентом в бюджет;

- услуги приобретены для деятельности, облагаемой НДС;

- в наличии правильно оформленный СФ, составленный самим же НА;

- услуги приняты к учету (п. 1 ст. 172 НК РФ).

Принятие НДС к вычету оформляется документом Формирование записей книги покупок в разделе Операции — Закрытие периода — Регламентные операции НДС – кнопка Создать.

Для соблюдения контрольных соотношений, указанных в приложении к Письму ФНС РФ от 23.03.2015 N ГД-4-3/[email protected], вычет НДС возможен только в следующем периоде, после предоставления декларации по НДС, где отражен исчисленный налоговым агентом НДС (Письмо ФНС РФ от 13.09.2011 N ЕД-4-3/[email protected]).

Для автоматического заполнения вкладки Налоговый агент необходимо воспользоваться кнопкой Заполнить.

Проводки по документу

Отчет Книга покупок можно сформировать из раздела Отчеты — НДС — Книга покупок. PDF

Декларация по НДС

В декларации по НДС принятый к вычету НДС налоговым агентом будет отражаться следующим образом:

В Разделе 3 стр. 180 «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая к вычету»: PDF

- сумма НДС, подлежащая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура выданный налогового агента. Код вида операции «».

Аренда имущества

Подробно остановимся на обязанностях такого лица при аренде имущества. В остальных случаях учет ведется аналогично.

Из главного меню программы в «Покупках-Поступление (акты, накладные)», нажимаем кнопку «+ Поступление».

Рис.1 Аренда имущества

Программа предлагает выбрать вид поступления. Выбираем «Услуги (акт)», программа создает новый документ «Поступление услуг (акт)». Внимательно заполняем реквизиты, обратим особенное внимание на договор с контрагентом.

Рис.2 Договор

Указываем вид договора «С поставщиком», выбираем – в качестве налогового агента с видом агентского договора – «Аренда». Документ поступления, в нашем случае это акт, проводим обычным способом, а счет-фактуру, в отличие от обычной покупки, не создаем (смотрим статус в левом нижнем углу экрана – счет-фактура не требуется).

Рис.3 Поступление услуг

Проводим наш документ и отслеживаем проводки кнопкой ДтКт.

Рис.4 Проводки

В проводках используется вспомогательный счет 76.НА вместо привычного счета взаиморасчетов. Для отражения НДС такого вида используется специальная обработка. Находится она в разделе «Банк и касса», далее «Регистрация счетов-фактур», и выбираем «Счета-фактуры налогового агента».

Рис.5 Счета-фактуры налогового агента

Еще надо добавить, что наш документ попадет в список счетов-фактур налогового агента только в том случае, когда он оплачен, а также проведен документ «Списание с расчетного счета». При соблюдении всех этих условий список счетов-фактур будет выглядеть так:

Рис.6 Список счетов-фактур

Нажатием кнопки «Выполнить» счета-фактуры создаются и регистрируются. Проверяем документ. Обратим внимание, что ставка НДС 20/120, а код вида операции – 06.

Рис.7 Проверяем документ

Проверяем правильность формирования проводок кнопкой ДтКт. Обратим внимание на счета учета – 68.32 и 76.НА.

Рис.8 Обратим внимание на счета учета – 68.32 и 76.НА

Сумма НДС, подлежащая обязательной уплате в бюджет, попадает в отчет Книга продаж. Находим его в разделе «Отчеты», далее «НДС-Книга продаж». Указываем период и нажимаем «Сформировать».

Рис.9 Указываем период и нажимаем «Сформировать»

Декларация по НДС формируется в разделе «Отчеты», затем «1С-Отчетность», далее «Регламентированные отчеты». Выбираем «Создать», в открывшемся списке выбираем «Декларация по НДС».

Рис.10 Декларация по НДС

Указываем нашу организацию и период, выбираем «Заполнить». Декларация готова, осталось ее проверить. Сумма, подлежащая уплате в бюджет, будет отображаться во втором разделе по строке 060.

Рис.11 Проверка декларации

Далее надо оформить платежное поручение на уплату налога. Обращаем внимание на правильность заполнения всех реквизитов.

Рис.12 Оформление ПП на уплату налога

Платежное поручение может стать основанием для «Списания с р/с». Проверяем вид операции – «Уплата налога», а также счет списания – 68.32.

Рис.13 Проверяем вид операции

Проверяем правильность отражения операции в бухгалтерском учете. Используем кнопку ДтКт.

Рис.14 Проверяем правильность отражения операции в бухгалтерском учете

Далее нужно принять НДС к вычету. Для этого создаем документ «Формирование записей книги покупок». Находим документ меню «Операции», подменю «Регламентных операциях НДС» жмем «Создать». В появившемся списке ищем «Формирование записей книги покупок».

Рис.15 Формирование записей книги покупок

Переходим на вкладку «Налоговый агент», и заполняем необходимые данные.

Рис.16 Переходим на вкладку «Налоговый агент»

Проводим документ, затем проверяем правильность проводок, нажимаем кнопку ДтКт. Обращаем также внимание, что в поле «Наименование продавца» будет отображаться сам продавец, а не налоговый агент.

Рис.17 Проверяем проводки

Проводки сформировались. Теперь еще раз проверяем налоговую декларацию по НДС. Сумма налога, подлежащая вычету, будет отражена в разделе 3, по строке 180.

Рис.18 Еще раз проверяем налоговую декларацию по НДС