Если вы не знакомы с первыми двумя частями, то найти и ознакомиться сними можно по ссылкам.

- 1С Бухгалтерия 8. Часть 1: Настройка параметров учета.

- 1С Бухгалтерия 8. Часть 2: Учетная политика.

Плательщикам налога на прибыль, которые занимаются производством продукции, выполнением работ и оказанием производственных услуг, необходимо производственные расходы в 1С Бухгалтерия 8 разделить на прямые расходы и косвенные расходы.

Методы определения прямых и косвенных расходов производства в налоговом учете программы 1С Бухгалтерия 8 описываются в одноименном регистре сведений. Пользователь должен самостоятельно указать в нем перечень прямых расходов производства в налоговом учете 1С. Все, что не указано в этом регистре программа 1С интерпретирует, как косвенные расходы производства.

Мы с вами на конкретных примерах научимся, определять прямые расходы производства в налоговом учете программы 1С Бухгалтерия 8.2. Очень важно, чтобы распределением прямых расходов в 1С занимался человек, владеющий бухгалтерским и налоговым учетом.

Прямые и косвенные расходы производства

Статьями 271-273 главы 25 НК РФ для плательщиков налога на прибыль предусмотрены два альтернативных способа определения доходов и расходов. Желаемый способ необходимо закрепить в учетной политике организации.

- Метод начисления. Является универсальным и подходит на все случаи жизни.

- Кассовый метод. Иногда удобнее, но обладает рядом ограничений.

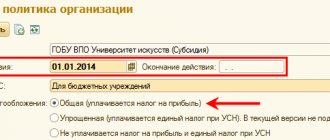

Плательщиками налога на прибыль являются организации, применяющие общую систему налогообложения (ОСНО). Для этих организаций в программе 1С Бухгалтерия 8 применяется только метод начисления.

Согласно п. 1 ст. 318 НК РФ плательщики налога на прибыль, применяющие метод начисления, расходы на производство и реализацию товаров (работ, услуг), обязаны вести разделяя их на прямые и косвенные расходы. Объясняется это разными условиями их признания в налоговом учете, см. п.2 ст. 318 НК РФ.

- Косвенные расходы. Косвенные расходы на производство и реализацию, осуществленные в текущем отчетном (налоговом) периоде, в полном объеме признаются расходами в этом же налоговом периоде. То есть, даже, если в текущем периоде не было реализации, все равно косвенные расходы уменьшают налогооблагаемую прибыль этого периода.

- Прямые расходы. Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции (работ, услуг), в стоимости которых они учтены в соответствии со статьей 319 настоящего Кодекса. То есть с учетом остатка незавершенного производства.

Исключением могут быть случаи, когда организация оказывает производственные услуги. Такие налогоплательщики имеют право относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации данного отчетного (налогового) периода без распределения на остатки незавершенного производства.

Подписчики на ИТС с подробностями признания прямых и косвенных расходов могут ознакомиться в статье «Расходы, связанные с производством» на сайте интернет-версии ИТС.

Перечень прямых расходов законодательством не регламентирован. Это означает, что организация самостоятельно определяет в учетной политике перечень прямых расходов, но с учетом положений п. 1 ст. 318 НК РФ.

- Материальные затраты. Определяются в соответствии с пп.1 и пп.4 п. 1ст. 254.

- Расходы на оплату труда. Расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг, а также расходы на обязательное пенсионное страхование, идущие на финансирование страховой и накопительной части трудовой пенсии на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда.

- Амортизация. Суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

Для разделения прямых и косвенных затрат в налоговом учете в конфигурации 1С:Бухгалтерия 8 предназначен регистр сведений «Методы определения прямых и косвенных расходов производства в налоговом учете».

Но прежде, чем изучать его, откройте «ПРЕДПРИЯТИЕ \ План счетов \ План счетов бухгалтерского учета» и обратите внимание на следующие моменты. Те счета, на которых ведется налоговый учет, помечены признаком ведения налогового учета – наличие флага в графе «НУ». На счетах затрат (20, 23, 25, 26) также установлен признак налогового учета. Кроме того на этих счетах имеется субконто «Статьи затрат».

В свою очередь статьи затрат описываются в одноименном справочнике «Статьи затрат». Среди реквизитов этого справочника есть реквизит «Вид расхода». Его значение используется в целях налогового учета.

Если бы весь перечень статей затрат можно было бы разделить на два непересекающихся списка (прямые и косвенные статьи затрат), то достаточно было бы просто создать два соответствующих справочника и на этом решить задачу разделения затрат на прямые и косвенные.

Однако сложность в том, что одна и та же статья затрат в одних ситуациях может относиться к прямым расходам, в других к косвенным расходам. Например, статья затрат с видом расхода «Оплата труда». Для оплаты труда производственного персонала это прямой расход. А вот оплата труда управленческого персонала – это косвенный расход.

1С Бухгалтерия 8 редакция 2.0 — Настройка перечня прямых расходов

Начать ведение учета – заполнение необходимых справочников и ввод начальных остатков осуществляется вручную.

Загрузить данные из 1С Бухгалтерия 8 – справочники, остатки на начало года, документы (если учет начинается не с начала года) автоматически переносятся из программы 1С Бухгалтерия 8 редакция 1.6.

Загрузить данные из 1С Предприятие 7.7 – справочники, остатки на начало года, обороты за период (если учет начинается не с начала года) автоматически переносятся из программы 1С Бухгалтерия 7.7.

Рисунок 1.

Независимо от способа начала ведения учета, для всех организаций находящихся на общей системе налогообложения, необходима настройка распределения расходов в учете по налогу на прибыль на прямые и косвенные.

В соответствии со ст.318 Налогового кодекса Российской Федерации (НК РФ)

, если налогоплательщик определяет доходы и расходы по методу начисления, то для целей налога на прибыль расходы на производство и реализацию, осуществленные в течении отчетного (налогового) периода, подразделяются на

прямые и косвенные

.

При этом сумма косвенных

расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода.

Прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции, работ, услуг, в стоимости которых они учтены.

В программе 1С Бухгалтерия 8 редакция 1.6 для учета по налогу на прибыль используется отдельный План счетов налогового учета. В этом Плане счетов ко всем затратным счетам (20.01, 23, 25, 26, 28, 29) открыты дополнительные субсчета: 1 – прямые расходы, 2 – косвенные расходы. Выбирая в учете конкретный субсчет данного счета бухгалтер относит расходы к прямым и косвенным.

В программе 1С Бухгалтерия 8 редакция 2.0 бухгалтерский учет и учет по налогу на прибыль ведется с использованием «единого» Плана счетов бухгалтерского и налогового учета. Поэтому появилась необходимость в дополнительных настройках для разделения расходов по налоговому учету на прямые и косвенные. Для этого используется регистр сведений Методы определения прямых и косвенных расходов производства в налоговом учете

.

Настраивается этот регистр сведений в обработке Учетная политика организаций

. Для доступа к данному регистру сведений на закладке Налог на прибыль находится кнопка

Указать перечень прямых расходов

. Если регистр не заполнен, то при нажатии кнопки, программа предлагает заполнить его автоматически записями, соответствующими рекомендациям

ст. 318 НК РФ

, см. рис. 2. С этим предложением можно согласиться или от него отказаться. Для примера, мы откажемся и заполним регистр сведений самостоятельно.

Рисунок 2.

Данный регистр сведений предназначен для хранения списка прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг). В него заносится информация о правилах определения прямых расходов в налоговом учете. Причем, этот регистр должен заполняться отдельно для каждого налогового периода. Поэтому при наступлении нового года программа предложит скопировать правила из прошлого периода в текущий. На рис. 3 представлен незаполненный регистр сведений Методы определения прямых и косвенных расходов производства в налоговом учете

.

Рисунок 3.

Каждая запись этого регистра сведений представляет собой шаблон бухгалтерской проводки. Обязательными для заполнения являются следующие параметры: Организация, Дата начала налогового периода и Вид расходов для налогового учета по налогу на прибыль

.

При закрытии месяца программа сравнивает бухгалтерские проводки по счетам 20.01 Основное производство и 23 Вспомогательные производства

с этими шаблонами. Если подходящий шаблон найден, то расходы для налога на прибыль признаются прямыми и включаются в себестоимость товаров, работ, услуг, а если нет, то признаются косвенными и включаются в текущие расходы (счет 90). Если какие-то параметры в шаблоне не заполнены, то они в сравнении не участвуют.

Необходимо напомнить, что эти правила не имеют никакого отношения к счетам 25 Общепроизводственные расходы, 26 Общехозяйственные расходы и 44 Расходы на продажу

, так как расходы по этим счетам в данной программе всегда относятся к косвенным расходам.

Обратимся к НК РФ и сформируем перечень прямых расходов. В соответствии с п.1 ст. 318 НК РФ

, к прямым расходам могут быть отнесены, в частности:

- материальные затраты, определяемые в соответствии с пп. 1 и 4 п. 1 ст. 254 НК РФ

; - расходы на оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг

, - суммы начисленной амортизации по основным средствам, используемым при производстве товаров, работ, услуг.

- материальные расходы: сырье и материалы – 50000 рублей

- производственный инвентарь – 2000 рублей

- производственные услуги — 10000 рублей

- всего — 62000 рублей

- оплата труда – 10000 рублей

- страховые взносы – 2600 рублей прочие расходы (ФСС НС и ПЗ) – 20 рублей

- амортизация – 1000 рублей ИТОГО — 75620 рублей

В пп.1 п.1 ст. 254 (Материальные расходы)

НК РФ говорится о затратах на приобретение сырья и (или) материалов, используемых в производстве товаров (выполнении работ, оказании услуг).

В пп.4 п.1 ст. 254 НК РФ

говорится о затратах на приобретение комплектующих изделий, подвергающихся монтажу, и (или) полуфабрикатов, подвергающихся дополнительной обработке.

Следовательно, не все материальные расходы относятся к прямым расходам, а только те, которые попадают на счет 20.01 с кредита счета 10.01 Сырье и материалы

и 10.02

Покупные полуфабрикаты и комплектующие изделия

.

Сформируем правила, см. рис.4.

Рисунок 4.

Следовательно, заработная плата, начисленная по дебету счета 20.01, относится полностью к прямым затратам. Сформируем еще одно правило. См. рис.5.

Рисунок 5.

а также расходы на обязательное пенсионное страхование, на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, начисленные на указанные суммы расходов на оплату труда;

Таким образом, все страховые взносы, начисленные по дебету счета 20.01, также могут относится к прямым затратам.

Для учета ФСС НС и ПЗ в программе должны использоваться статьи затрат с видом расхода в НУ – Прочие расходы. Прочие расходы бывают разные. Поэтому уточним правило счетом кредита 69.11 Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний

.

Рисунок 6.

Следовательно, только амортизация основных средств начисленная по дебету счета 20.01, относится к прямым расходам. Поэтому счет кредита выберем 02.01 Амортизация основных средств, учитываемых на счете 01

.

Рисунок 7.

В результате наших действий мы сформировали перечень прямых затрат рекомендуемый ст. 318 НК РФ. Cм. рис. 8.

Рисунок 8.

Если организация в своем учете использует счет 23 Вспомогательные производства

, необходимо сформировать записи и для этого счета.

Для примера рассмотрим хозяйственную деятельность Нашей организации

в январе 2010 года.

Для производства швейных изделий в Швейный цех

по документу

Требование-накладная

был передан материал –

Материя шерстяная

100 метров на сумму 50000 рублей в бухгалтерском и налоговом учете. В соответствии с нашей учетной политикой по налогу на прибыль, стоимость сырья и материалов относится к прямым расходам.

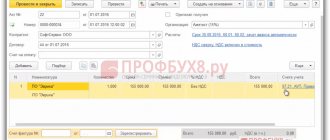

Рисунок 9.

Была начислена заработная плата швее-мотористке Петровой Марии Петровне

в размере 10000 рублей. В соответствии с нашей учетной политикой, оплата труда производственного персонала относится к прямым расходам.

Рисунок 10.

На оплату труда производственных рабочих начислены страховые взносы и ФСС НС и ПЗ всего на сумму 2620 рублей. В соответствии с нашей учетной политикой, страховые взносы, начисленные на оплату труда производственного персонала, относится к прямым расходам.

Рисунок 11.

Начислена амортизация 1000 рублей по основным средствам, используемым для производства швейных изделий. В соответствии с нашей учетной политикой, амортизация производственных основных средств относится к прямым расходам.

Рисунок 12.

В цех передали производственный инвентарь на сумму 2000 рублей. Стоимость инвентаря не относится к прямым расходам.

Рисунок 13.

На счет 20.01 оприходовали производственную услугу сторонней организации на сумму 10000 рублей. Затраты на производственные услуги не относится к прямым расходам.

Рисунок 14.

И наконец, цех произвел готовую продукцию, которую оприходовали на Основной склад

по плановой себестоимости 40000 рублей. Плановая себестоимость отражается по кредиту счета 20.01.

Рисунок 15.

Таким образом, мы учли на счете 20.01 фактические затраты в бухгалтерском учете и налоговом учете в размере 75620 рублей, из них:

Плановая себестоимость произведенной продукции 40000 рублей, следовательно в январе в Нашей организации произошел перерасход — 35620 рублей (75620 факт минус 40000 план). Закрытие месяца должно привести себестоимость нашей продукции к фактической, то есть доначислить по счету 43 Готовая продукция

перерасход (закрыть счет 20.01).

Выполним обработку Закрытие месяца

за январь. Закрытием счета 20.01 занимается регламентная операция

Закрытие счетов

20, 23, 25, 26. См. рис. 16.

Рисунок 16.

Проводки данной регламентной операции в части закрытия счета 20.01 по бухгалтерскому учету и налоговому учету представлены на рис. 17.

Рисунок 17.

В бухгалтерском учете сумма перерасхода 35620 рублей списалась с кредита счета 20.01 в дебет счета 43 и тем самым сформировала фактическую себестоимость готовой продукции в бухгалтерском учете.

В налоговом учете закрытие счета 20.01 разбилось на две части. Прямые расходы в части перерасхода 23620 рублей (63620 – 40000) списались на счет 43 и сформировали фактическую себестоимость готовой продукции в налоговом учете. Одновременно по дебету счета 43 и кредиту счета 20.01 для учета в соответствии с ПБУ 18/02 Расчет налога на прибыль организации

учитывается временная разница в сумме 12000 рублей (БУ (35620) – НУ (23620)).

Косвенные расходы в размере 12000 рублей списались с кредита счета 20.01 в дебет счета 90.08.1 Управленческие расходы по деятельности с основной системой налогообложения

, и также по дебету счета 90.08.1 и кредиту счета 20.01 учитывается временная разница -12000 рублей (БУ (0) – НУ (12000)).

В итоге мы получили разную себестоимость готовой продукции в бухгалтерском учете и налоговом учете. Посмотрим оборотно-сальдовую ведомость по счету 43 за январь месяц. С помощью кнопки Настройка

для наглядности выберем три показателя: БУ, НУ и ВР. См. рис. 18.

Рисунок 18.

В отчете видна фактическая себестоимость готовой продукции в бухгалтерском учете, в налоговом учете, а также сумма временных разниц 12000 рублей.

Вернемся к ПБУ 18/02. Временные разницы по кредиту счета 20.01 в суммах 12000 и -12000 компенсировали друг друга.

При расчете отложенных налоговых активов и обязательств, временные разницы по счетам 25, 26, 90, 91 и 99 не учитываются.

А вот временная разница 12000 по дебету счета 43 приведет к признанию отложенного налогового обязательства

в сумме 2400 рублей (ВР (12000) * СТнп (20%)).

На рис. 19 представлена проводка регламентной операции Расчет налога на прибыль

обработки

Закрытие месяца

за январь.

Рисунок 19.

Так как у нас разная себестоимость продукции в бухгалтерском и налоговом учетах, то и расходы при реализации данной продукции будут различные. На рис.20 представлены проводки документа Реализация товаров и услуг

в феврале 2010 года. Как мы видим, расходы по дебету счета 90.02.1

Себестоимость продаж по деятельности с основной системой налогообложения

в бухгалтерском учете 75620 рублей, а в налоговом учете 63620 рублей.

Рисунок 20.

Вместе со списанием готовой продукции с кредита счета 43 списываются и временные разницы. Если в феврале мы реализуем всю продукцию, то временные разницы спишутся полностью и отложенное налоговое обязательство при закрытии месяца погасится. См. рис. 21.

Рисунок 21.

Если бухгалтер не хочет иметь различия между бухгалтерским и налоговым учетом, то ему нужно совершенствовать свою учетную политику по налоговому учету.

В соответствии со ст. 318 НК РФ

, налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг).

Необходимо в регистр сведений Методы определения прямых расходов производства

в налоговом учете добавить правила для производственного инвентаря и производственных услуг.

Рисунок 22.

Если такие правила добавлены, то закрытие счета 20.01 в бухгалтерском учете и налоговом учете будет идентичным, и временные разницы не возникнут. См. рис. 23.

Рисунок 23.

Сформированную фактическую себестоимости готовой продукции по бухгалтерскому учету и налоговому учету можно увидеть в оборотно-сальдовой ведомости по счету 43 за январь 2010 года. См. рис. 24.

Рисунок 24.

Для контроля учета по налогу на прибыль удобно пользоваться отчетом Регистр учета расходов на производство

. Находится он в меню

Отчеты

в подменю

Регистры налогового учета по налогу на прибыль

.

Регистр предназначен для определения суммы прямых расходов на производство продукции (работ, услуг) и косвенных расходов текущего периода.

При формировании отчета выбираются прямые или косвенные расходы, по кнопке Настройка можно подобрать интересующие виды расходов. См. рис. 25.

Рисунок 25.

Регистр сведений «Методы определения прямых и косвенных расходов производства в налоговом учете»

Выше мы уже отметили, что для разрешения этой задачи в конфигурацию введен периодический регистр сведений «Методы определения прямых и косвенных расходов производства в налоговом учете».

Не редко можно слышать следующую фразу. Этот регистр содержит список прямых расходов. Все расходы, которые не описаны в нем являются косвенными расходами. Это не совсем так. Он содержит не список прямых расходов, а список правил (условий) определения прямых расходов. Каждая запись это условие. Если для расхода выполняется хотя бы одно описанное в регистре условие, то такой расход в программе признается прямым расходом. Для тех расходов, для которых не выполняется ни одно условие, являются косвенными расходами.

Часто записи в этом регистре называют шаблонами или масками. Возможно, что пока это все не очень понятно. Поэтому давайте разбираться по порядку.

Перечень прямых расходов организация самостоятельно утверждает в своей учетной политике. Следовательно, регистрировать его лучше всего через форму регистра сведений «Учетная политика организаций». Перейдите на закладку «Налог на прибыль» и нажмите на кнопку «Указать перечень прямых расходов».

Если для данной организации регистр сведений «Методы определения прямых и косвенных расходов производства в налоговом учете» еще не содержит ни одной записи, то программа предложит заполнить его автоматически.

Не стоит долго думать над выбором кнопки. По истечению приблизительно 20 секунд программа откроет регистр для ручного формирования в нем нужных записей. В принципе можно закрыть его и снова нажать на кнопку «Указать перечень прямых расходов».

Не удивляйтесь, если при открытии данного регистра по команде «ОПЕРАЦИИ \ Регистр Сведений \ Методы определения прямых и косвенных расходов производства в налоговом учете» программа не предложит заполнить. В этом режиме она действительно не предлагает заполнить его.

После нажатия на кнопку «Да» регистр заполнится следующими записями.

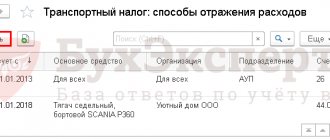

Каждая запись в этом регистре представляет собой условие для признания расхода прямым расходом. Фактическое разделение расходов в налоговом учете на прямые и косвенные производится в конце месяца регламентным документом «Закрытие счетов (20, 23, 25, 26)».

На примере 1-й записи посмотрим, как «рассуждает» документ «Закрытие счетов (20, 23, 25, 26)», чтобы признать расход прямым или косвенным. Упрощенно можно выделить следующие этапы «принятия» им решения.

- 1-й шаг. Для текущего месяца (например, март 2012 года), для организации «Торговый дом «Комплексный», в регистре бухгалтерии «Журнал проводок (бухгалтерский и налоговый учет)» документ находит все записи (проводки по бухгалтерскому учету) типа 20.01\69.11.

- 2-й шаг. Среди найденных записей для дальнейшего анализа остаются только те, дата которых не раньше, чем дата шаблона в регистре «Методы определения прямых и косвенных расходов производства в налоговом учете». В нашем примере это 01.01.2012.

- 3-й шаг. Так как в шаблоне регистра реквизит «Подразделение» не указан, то далее рассматриваются записи 20.01\69.11, сделанные в любом подразделении организации.

- 4-й шаг. Реквизит «Статья затрат» тоже не заполнен, но это не означает, что рассматриваются любые статьи затрат. Принимаются во внимание только те статьи затрат, у которых в реквизите «Вид расхода» указано значение «Прочие расходы». Почему так? Да потому, что в рассматриваемой записи, в реквизите «Вид расходов НУ» указано значение «Прочие расходы».

Таким образом, если запись 20.01\69.11, сделанная в бухгалтерском учете удовлетворяет всем перечисленным условиям, то ее сумму программа отнесёт к прямым расходам.

Если в бухгалтерском учете обнаружен расход, для которого не найдено подходящего шаблона в данном регистре, то в налоговом учете данный расход признается косвенным и его программа списывает в дебет соответствующего субсчета счета 90.08 «Управленческие расходы».

А теперь внимательнее разберемся с реквизитами регистра сведений «Методы определения прямых и косвенных расходов производства в налоговом учете». В нем присутствуют две группы реквизитов: Обязательные и Дополнительные.

Обязательные реквизиты.

- Дата. Здесь указываем дату, начиная с которой действует данная запись регистра. Если со временем учетная политика по перечню прямых расходов изменится, то надо будет вводить новые записи с новыми датами их активности.

- Организация. Каждая организация самостоятельно определяет свой перечень прямых расходов. Так как в этом регистре прямые расходы хранятся по всем организациям, то для каждой записи обязательно следует указать ее принадлежность той или иной организации.

- Вид расходов в НУ. ТВид расхода в соответствии с классификаций в п. 1 ст. 318 НК РФ. Выбор вида расхода в НУ ограничивает список возможных статей затрат. Для данной записи могут рассматриваться только те статьи затрат, у которых в реквизите «Вид расхода» указано такое же значение, как и в реквизите «Вид расходов в НУ».

Дополнительные (необязательные) реквизиты.

- Подразделение. Указываем то подразделение, затраты по которому в соответствии с принятой учетной политикой являются прямыми. Обычно это производственные подразделения. Если подразделение не указано, то рассматриваются затраты по всем подразделениям.

- Счет Дт. При необходимости можно указать любой из 4-х счетов учета затрат: 20, 23, 25 или 26. Если счет не указан, то по умолчанию предполагается любой из этих счетов.

- Счет Кт. При необходимости можно указать любой счет, корреспондирующий по дебету со счетом затрат в соответствии с Инструкцией по применению Плана счетов (Приказ 94н).

- Статья затрат. Программа позволит указать только ту статью затрат, у которой значение реквизита «Вид расхода» совпадает со значением реквизита «Вид расходов в НУ» в рассматриваемом регистре сведений.

Очень важно понимать, что до закрытия месяца расходы организации на производство не разделяются на прямые и косвенные расходы. В соответствие с настройками Плана счетов они, как расходы, отражаются в момент регистрации хозяйственной операции в бухгалтерском учете (БУ) и в налоговом учете (НУ).

Не менее важно понимать в зависимости, от каких настроек возникают те или иные проводки в БУ и в НУ. Для наглядности рассмотрим следующий пример. Пусть документом «Требование-накладная» на счет 26 «Общехозяйственные расходы» списаны материалы. Пусть также для простоты в регистре сведений «Методы определения прямых и косвенных расходов производства в налоговом учете» нет ни одной записи. То есть все расходы в налоговом учете признаются косвенными. После закрытия месяца в зависимости от настроек учетной политики мы увидим следующие проводки.

Вариант 1: Снят флаг «По методу директ-костинг».

- БУ: 26\10.01, проводка формируется документом «Требование-накладная» в соответствии с настройками регистра сведений «Счета учета номенклатуры».

- НУ: 26\10.01, проводка формируется документом «Требование-накладная» в соответствии с настройками регистра сведений «Счета учета номенклатуры» и наличием признака ведения НУ на счете 26 «Общехозяйственные расходы» и счете 10.01 «Сырье и материалы».

- НУ: 90.08.1\26, проводка формируется документом «Закрытие счетов (20, 23, 25, 26). В нашей настройке все расходы являются косвенными.

Обратите внимание на последнюю проводку, 90.08.1\26. К состоянию флага «По методу директ-костинг» она никакого отношения не имеет. Она обусловлена тем, что в регистре сведений «Методы определения прямых и косвенных расходов производства в налоговом учете» нет ни одной записи. Значить все расходы в НУ признаются косвенными и списываются в конце месяца на счет 90.08.1.

Вариант 1: Установлен флаг «По методу директ-костинг».

- БУ: 26\10.01, проводка формируется документом «Требование-накладная» в соответствии с настройками регистра сведений «Счета учета номенклатуры».

- БУ: 90.08.1\26, проводка формируется документом «Закрытие счетов (20, 23, 25, 26), если установлен флаг «По методу директ-костинг».

- НУ: 26\10.01, проводка формируется документом «Требование-накладная» в соответствии с настройками регистра сведений «Счета учета номенклатуры» и наличием признака ведения НУ на счете 26 «Общехозяйственные расходы» и счете 10.01 «Сырье и материалы».

- НУ: 90.08.1\26, проводка формируется документом «Закрытие счетов (20, 23, 25, 26). В нашей настройке все расходы являются косвенными.

Из анализа этого примера следует обратить внимание на следующий момент.

Состояние флага «По методу директ-костинг» влияет на формирование проводок только в бухгалтерском учете при закрытии месяца. К налоговому учету он не имеет никакого отношения

В налоговом учете списание расходов на себестоимость или на управленческие расходы определяется их характером. Прямые расходы в конце месяца списываются со счетов затрат в дебет счета 90.02.1 «Выручка по деятельности с основной системой налогообложения».

Напротив, косвенные расходы при закрытии месяца прямо относятся в дебет счета 90.08.1 «Управленческие расходы по деятельности с основной системой налогообложения».

Как настроить порядок распределения косвенных расходов?

Для того чтобы настроить порядок распределения косвенных расходов в бухгалтерском учете необходимо открыть регистр сведений «Учетная политика». Отдельных настроек для распределения этих расходов в налоговом учете не предусмотрено, они распределяются по тем же правилам, что и в бухгалтерском учете:

- Раздел: Главное – Учетная политика.

- В блоке «Виды деятельности, затраты по которым учитываются на счете 20 «Основное производство» нужно установить флажок «Выпуск продукции» и (или) «Выполнение работ, оказание Методы распределения косвенных расходов» (для общепроизводственных и общехозяйственных расходов) и блок расчета себестоимости.

- Если переключатель «Общехозяйственные расходы включаются» установлен в положение «В себестоимость продаж (директ-костинг)», то расходы учтенные на счете 26 распределяться не будут.

- По ссылке «Методы распределения косвенных расходов» необходимо открыть форму «Методы распределения общепроизводственных и общехозяйственных расходов» и настроить порядок распределения:

- В поле «Период» укажите дату, с которой действует настройка.

- Выбрать счет затрат, для которого устанавливаются правила. Если счет не указан, то правила распространяются на оба счета учета косвенных расходов (25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы»).

- В поле «База распределения» указать базу распределения косвенных расходов:

- «Объем выпуска» (распределение происходит пропорционально объему выпущенной в текущем месяце продукции, выполненных работ и оказанных услуг, выраженному в количественных измерителях).

- «Плановая себестоимость выпуска» (распределение выполняется пропорционально плановой себестоимости выпущенной в текущем месяце продукции, выполненных работ и оказанных (распределение выполняется пропорционально суммам прямых затрат по статьям с видом «Оплата труда»).

- «Материальные затраты» (распределение выполняется пропорционально суммам прямых затрат по статьям с видом «Материальные расходы»).

- «Выручка» (распределение выполняется по номенклатурным группам пропорционально выручке от реализованной продукции, выполненных работ, (распределение выполняется пропорционально суммам прямых затрат, отраженных на счетах 20 и/или 23. Для целей налогового учета из базы распределения исключаются косвенные расходы, отраженные на счетах 20 и 23).

- «Отдельные статьи прямых затрат» (распределение происходит пропорционально суммам прямых затрат по статьям, указанным в поле «Список статей затрат»). 8)»Не распределяется». Автоматическое распределение косвенных расходов не производится.

- Способ распределения можно установить с точностью до подразделения и статьи затрат.

- Кнопка «Записать и закрыть».

Анализ прямых и косвенных расходов на производство

Для анализа прямых и косвенных расходов на производство (работы, услуги) подходят обычные стандартные бухгалтерские отчеты. Важно лишь помнить о следующем.

Разделение на прямые и косвенные расходы выполняет регламентный документ «Закрытие счетов (20, 23, 25, 26)». Поэтому сведения о расходах в налоговом учете в стандартных бухгалтерских отчетах можно получить только после проведения этого документа. Мы остановимся на специализированных отчетах.

Отчет «Регистр учета расходов на производство».

Данный отчет можно открыть по команде «ОТЧЕТЫ \ Регистры налогового учета по налогу на прибыль \ Регистр учета расходов на производство». В зависимости от значения реквизита «Вид расходов» он формирует список прямых или косвенных расходов.

Сразу отметим, что перечень прямых расходов в этом отчете – это пока лишь потенциальные прямые расходы. Часть из них станет таковыми только после реализации. Помните «прямые расходы относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции (работ, услуг) …», ст. 318 НК РФ.

Косвенные расходы в налоговом учете признаются по мере их возникновения. То есть ждать реализации продукции не надо. Их перечень можно увидеть, если в реквизите «Вид расходов» указать «Косвенные расходы».

Отчет «Регистр учета расходов на производство» можно формировать и до и после проведения регламентного документа «Закрытие счетов (20, 23, 25. 26».

Отчет «Анализ состояния налогового учета по налогу на прибыль».

После проведения документа «Закрытие счетов (20, 23, 25. 26» становятся актуальными данные отчета «ОТЧЕТЫ \ Анализ состояния налогового учета по налогу на прибыль». Он позволяет анализировать прямые и косвенные налоги, которые пошли на уменьшение налоговой базы по налогу на прибыль.

Отчет можно сформировать только в том случае, если за указанный период были доходы, точнее реализация.

Кликните по разделу «Расходы». Откроется форма, в которой можно увидеть суммы прямых и косвенных расходов, признанных в налоговом учете.

Давайте проанализируем. И так, отчет показывает, что программа признала прямых расходов на сумму 30720 рублей. Однако выше мы видели, что прямых расходов должно быть в два раза больше – 61440 рублей. Причина в том, что в производство мы списали материалов ровно на два стула. Выпустили тоже два стула. А вот продали один стул. А прямые расходы, как мы помним, принимаются по мере реализации продукции.

Можно и дальше детализировать данные отчета, кликая по соответствующим разделам учета. Но мы перейдем к другим отчетам.

Справка-расчет «Себестоимость продукции».

Этот отчет можно открыть по команде «ОТЧЕТЫ \ Справки-расчеты \ Себестоимость продукции». Он позволяет отобразить фактическую себестоимость продукции, как бухгалтерском учете, так и в налоговом учете.

Печатная форма отчета является учетным документом. Им утверждается распределение производственных расходов на себестоимость выпущенной продукции и себестоимость оказанных услуг в месяце формирования отчета.

Справка-расчет «Калькуляция».

Этот отчет можно открыть по команде «ОТЧЕТЫ \ Справки-расчеты \ Калькуляция». Он позволяет отобразить состав расходов, которые формировали фактическую себестоимость продукции, как бухгалтерском учете, так и в налоговом учете.

Печатная форма отчета является учетным документом. Им утверждается состав, количественные и денежные характеристики затрат на производство выпущенной продукции и оказание услуг производственного характера в месяце формирования отчета.

Регистрация

Прямые расходы отражают в регистре по учету прямых расходов, уменьшающих облагаемую прибыль.

О том, как его заполнить, смотрите раздел «Отраслевые особенности учета доходов и расходов» → подраздел «Налоговый учет в производственных .

Косвенные (прочие) расходы отражают в сводном регистре учета прочих расходов текущего периода. Его заполняют на основании данных других налоговых регистров о тех затратах фирмы, которые относятся к прочим (например, регистра учета расходов на гарантийный ремонт; регистра учета расчетов с бюджетом и т. д.).

Данные из этих регистров переносят в декларацию по налогу на прибыль.

Каждый вид косвенных расходов (затраты на заработную плату, информационные и консультационные услуги и т. д.) указывают в регистре отдельно.

Заполнить сводный регистр по учету косвенных расходов и перенести данные в декларацию по налогу на прибыль вам поможет следующая таблица:

| Вид расхода | Регистр | Строка декларации по налогу на прибыль |

| Прямые расходы (приложение 2 к листу 02 декларации) | ||

| Прямые расходы, обработка и переработка сырья | Регистр по учету прямых расходов, уменьшающих облагаемую прибыль | 010 |

| Прямые расходы по работам, услугам | Регистр по учету прямых расходов, уменьшающих облагаемую прибыль | 010 |

| Прямые расходы торговых фирм | Регистр по учету прямых расходов, уменьшающих облагаемую прибыль | 020 |

| Косвенные расходы (приложение 2 к листу 02 декларации) | ||

| Приобретение работ или услуг | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Оплата труда, в том числе: | Регистр учета расходов на оплату труда | 040 |

| – общехозяйственный и непроизводственный персонал | Регистр учета расходов на оплату труда | 040 |

| – расходы на добровольное страхование (медицинское и пенсионное) | – Регистр учета договоров на добровольное страхование работников – Регистр учета расходов по добровольному страхованию работников – Регистр-расчет учета расходов по страхованию работников текущего периода | 040 |

| Суммы начисленной амортизации по основным средствам общехозяйственного назначения | – Регистр информации об объекте основных средств – Регистр-расчет амортизации основных средств | 040 |

| Прочие расходы, всего | – Регистр учета операций приобретения имущества, работ, услуг, прав – Регистр учета прочих расходов текущего периода | |

| Налоги и сборы | – Регистр учета начисления налогов и сборов – Регистр учета расчетов с бюджетом | 041 |

| Юридические, информационные и консультационные услуги | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Расходы на оплату услуг по управлению фирмой | Регистр учета операций приобретения имущества, работ, услуг, прав | |

| Представительские расходы | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Расходы на рекламу | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Другие расходы | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Цена проданного прочего имущества и расходы по его реализации | Регистр учета стоимости реализованного прочего имущества | 060 |

| Остаточная стоимость реализованного амортизируемого имущества и расходы по его реализации | Регистр-расчет «Финансовый результат от реализации амортизируемого имущества» | 060 |

| Расходы обслуживающих производств и хозяйств | Регистр-расчет «Финансовый результат от деятельности обслуживающих производств и хозяйств» | 080 |

| Убытки от продажи амортизируемого имущества | Регистр-расчет «Финансовый результат от реализации амортизируемого имущества» | 100 |

| Убытки обслуживающих производств и хозяйств (объектов жилищно-коммунальной и социально-культурной сферы) прошлых лет | Регистр учета убытков обслуживающих производств и хозяйств | 090 |

| Расходы на командировки | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Расходы на аудиторские услуги | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Расходы по предоставлению работников фирмы сторонним организациям | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Расходы на подготовку и переподготовку кадров | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Расходы на исследование конъюнктуры рынка | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Периодические платежи за пользование правами на результаты интеллектуальной деятельности | Регистр учета операций приобретения имущества, работ, услуг, прав | 040 |

| Расходы по страхованию работников | – Регистр учета расходов по добровольному страхованию работников – Регистр-расчет учета расходов по страхованию работников текущего периода | 040 |

| Оплата труда работников управления | Регистр учета расходов по оплате труда | 040 |

| Дополнительные вознаграждения сотрудникам, предусмотренные трудовым договором | Регистр учета расходов по оплате труда | 040 |

| Амортизация основных средств и нематериальных активов | – Регистр информации об объекте основных средств – Регистр-расчет амортизации основных средств – Регистр информации об объекте нематериальных активов – Регистр-расчет амортизации нематериальных активов | 131 |

| Амортизация нематериальных активов | – Регистр информации об объекте нематериальных активов – Регистр-расчет амортизации нематериальных активов | 132 |