Если условиям договора товар не соответствует или оказался некачественным, то покупатель вправе вернуть его поставщику. Оформление возврата от покупателя в 1С 8.3 имеет ряд особенностей, которые мы рассмотрим в данной публикации. Вы узнаете, как провести в программе и отразить в проводках возврат товара, какими документами необходимо воспользоваться.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

На что необходимо обратить внимание при возврате товара от покупателя в 1С 8.3

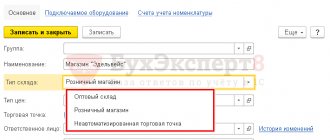

Оформление операции возврата товаров от покупателя в 1С 8.3 Бухгалтерия зависит от некоторых нюансов:

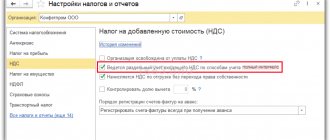

- является ли покупатель плательщиком НДС;

- поставлен ли на учет товар у покупателя до его возврата;

- осуществляется возврат всей партии товаров или только ее части.

Для каждой ситуации есть свое решение. Ознакомиться с оформлением в 1С и нормативными актами можно в таблице.

При возврате товаров неплательщиками НДС поставщики применяют общий порядок применения и оформления вычетов, предусмотренный, п. 5, п. 13 ст. 171 НК РФ, п. 4, п. 10 ст. 172 НК РФ (Письмо от 14.05.2013 N ЕД-4-3/[email protected]):

- при возврате части товара поставщиком формируется и отражается в книге покупок корректировочный счет-фактура;

- при возврате всего товара поставщик заносит в книгу покупок изначальный счет-фактуру, выданный на этот товар.

Что касается случая подписания соглашения о невыставлении счетов-фактур между поставщиком и покупателем-неплательщиком НДС, данная ситуация четко в законодательстве не закреплена. На наш взгляд, поставщик вправе взять к вычету НДС, исчисленный ранее при отгрузке, на основании первичного документа (например, накладной на отгрузку), который нужно зарегистрировать в книге покупок (подп. 1 п. 3 ст. 169 НК РФ, Письмо от 27.01.2015 N ЕД-4-15/[email protected]).

См. также Возврат товаров (из записи эфира от 06 февраля 2019 г.)

Рассмотрим, как провести возврат товара от покупателя в различных обстоятельствах и какие проводки формирует 1С Бухгалтерия 8.3 в каждом случае.

Почему возвращают товар?

Есть ряд оснований, когда товар можно вернуть поставщику по закону. Это, прежде всего случаи, оговоренные Гражданским кодексом:

- отсутствие принадлежностей товара или обязательных документов ( ст. 464 );

- поставка с нарушением условий об объемах ( ст. 466 );

- поставка с нарушением условий об ассортименте ( ст. 468 );

- некомплект товара, нарушение условий о комплектности ( ст. 480 );

- поставка с нарушением упаковки ( ст. 482 );

- нарушение условия о предоставлении информации о товарах ( ст. 495 );

- систематические просрочки поставок ( ст. 523 );

- нарушение условий о качестве, брак ( ст. 495 ).

Кроме того, закон дает сторонам возможность самостоятельно установить обстоятельства, при которых допускается возврат ( ст. 421 ГК ). Например, в продовольственных магазинах есть практика возврата товара в связи с отсутствием спроса у покупателей или из-за того, что у него истек срок годности.

Как оформить возврат денег покупателю в 1С 8.3 Бухгалтерия

21 марта Организация реализовала Кресло Бюрократ T-9950AXSN/Black — 15 шт. по цене 23 600 руб. (в т. ч. НДС 18%) покупателю ООО «ЭЛИТ СТРОЙ». В этот же день поступила оплата от покупателя на расчетный счет в размере 354 000 руб.

22 марта вся партия реализованной продукции была возвращена при приемке товара.

23 марта с расчетного счета перечислена оплата покупателю.

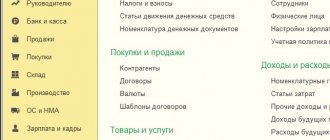

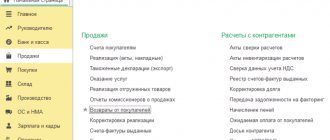

Для оформления перечисления оплаты покупателю при возврате товаров оформляется документом Списание с расчетного счета вид операции Возврат покупателю.

Его можно создать:

- на основании документов Возврат товаров от покупателя или Корректировка реализации;

- Банк и касса — Банк — Банковские выписки — кнопка Списание.

Проводки

Формируются проводки:

- Дт 62.02 Кт — возврат оплаты покупателю.

Общие правила оформления возврата

С начала 2021 года налоговая служба рекомендует заказчикам оформлять возвраты корректировочными счетами-фактурами на общую цену поставки ( Письмо Налоговой службы №СД-4-3/20667 @). Формировать такой счет будет поставщик. В позициях для корректировки отображаются товары, которые нужно вернуть обратно. Поставщик оформляет его на разницу между изначальным НДС и НДС по позициям к возврату. Такой порядок нельзя применять в случаях, когда имеет место обратная продажа. Рассмотрим на примере.

Продавец отгрузил покупателю доску для строительства на общую сумму в 120 000 руб., включая 20% налога. По истечении двух месяцев покупатель оформил возврат бракованного товара на сумму в 60 000 руб. Продавец ООО «Ромашка» выставил покупателю корректировочный счет на 60 000 руб. Вот как он должен выглядеть.

Оформление возврата для покупателя

В первую очередь, ему нужно оформить возврат. Представим, что причина возврата – брак.

Если он выявлен до постановки на приход , оформление возврата товара поставщику делаем через форму ТОРГ № 2 . Это значит, что договор поставки не исполнен, а товары находятся на хранении у покупателя.

Если дефекты обнаружены у уже оприходованных товаров, их нужно зафиксировать. Составляем акт, желательно в присутствии представителя поставщика. Затем передаем ему экземпляр акта + претензионное письмо, в котором требуем забрать бракованный товар обратно + возвратную накладную.

Восстанавливаем НДС

На основании претензии поставщик присылает корректировочный счет. Он станет причиной для восстановления ранее зачтенного НДС в книге продаж. Это необходимо, если товары были поставлены на приход. Если их вернули до этого, ничего исправлять не требуется.

Ответы на распространенные вопросы про учет возврата товара покупателем

Вопрос №1:

Продавец передал покупателю товар, который не соответствует условиям договора об ассортименте. Покупатель вернул товар в следующем отчетном году, когда продавец уже сделал бухгалтерские записи о реализации товара. Правомерно ли продавец признал доход?

Ответ:

Да, доход в полной сумме признан правомерно. Исправлений делать не нужно – требуется внести записи о возврате товара и передаче денег покупателю в месяце, когда стало известно о возврате товара.

Вопрос №2:

Когда признать убыток, если продавец получил обратно товар по причине несоответствия его условиям об ассортименте договора купли-продажи?

Ответ:

Убыток признается в отчетном году, на который продавцу стало известно о возврате товара.

Законодательные акты по теме

| ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» | Порядок внесения исправлений в бухгалтерский учет |

| п. 5 ст. 8 Федерального закона от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» | Об отражении в бухгалтерском учете в общеустановленном порядке фактов хозяйственной деятельности, которые ранее были неизвестны налогоплательщику |

| п. 1 Письма Минфина РФ от 07.03.2007 № 03-07-15/29 | Порядок применения НДС при возврате продавцу товаров, принятых на учет покупателем |

Если товар некачественный

Если покупатель возвращает бракованный товар, то учет операции будет зависеть от того, принят или нет этот товар на учет покупателем.

Вариант 1. Бракованный товар на учет покупателем не принят.

Учет у покупателя:

У покупателя при приемке товара брак должен быть принят на ответственное хранение и отражен за балансом на счете 002 «ТМЦ, принятые на ответственное хранение» (Приказ Минфина РФ от 31.10.2000 № 94н). Соответственно, возврат такого товара поставщику будет отражен следующими проводками:

| Операция | Дебет счета | Кредит счета |

| Списан бракованный товар с забалансового учета | 002 | |

| Получены денежные средства за возвращенный товар | 51 «Расчетные счета», 52 «Валютные счета» и др. | 60 «Расчеты с поставщиками и подрядчиками» |

Учет у продавца:

| Операция | Дебет счета | Кредит счета |

| Уменьшена выручка от продажи некачественного товара (СТОРНО) | 62 «Расчеты с покупателями и заказчиками» | 90 «Продажи», субсчет «Выручка» |

| Уменьшена себестоимость отгруженного некачественного товара (СТОРНО) | 90, субсчет «Себестоимость продаж» | 41 «Товары» |

| Уменьшен НДС, начисленный с отгруженного некачественного товара (СТОРНО) | 90, субсчет «НДС» | 68 «Расчеты по налогам и сборам» |

| Возвращены денежные средства покупателю за возвращенный некачественный товар | 62 | 51, 52 и др. |

Вариант 2. Бракованный товар принят на учет покупателем.

Учет у покупателя:

Поскольку товар принят на учет покупателем, то его возврат отражается на синтетических счетах учета имущества, а не за балансом:

| Операция | Дебет счета | Кредит счета |

| Списан возвращенный поставщику товар | 60 | 41 |

| Начислен НДС при возврате некачественного товара | 60 | 68 |

| Покупателем получены возвращенные продавцом денежные средства за некачественный товар | 51 «Расчетные счета», 52 «Валютные счета» и др. | 60 |

Учет у продавца:

Бухгалтерский учет у продавца будет аналогичен приведенным выше бухгалтерским записям при возврате не принятого на учет покупателем бракованного товара.

При этом в обоих случаях необходимо учитывать, что если стоимость возвращенного товара является для организации-продавца существенной и возврат товара по прошлогодней отгрузке произошел уже в этом году, но до даты утверждения бухгалтерской отчетности за прошлый год, то корректировочные записи делаются декабрем прошлого года, а если после даты утверждения – в текущем году и с использованием счета 84 «Нераспределенная прибыль (непокрытый убыток)» вместо счета 90.

Несущественная по сумме отгрузка прошлого года, откорректированная в текущем году, отражается декабрем, если возврат произведен до даты подписания бухгалтерской отчетности за этот год. Несущественные прошлогодние возвраты, произведенные позднее, отражаются в текущем году как прибыли (убытки) прошлых лет на счете 91 «Прочие доходы и расходы» (п.п. 4-14 ПБУ 22/2010 ).

Налоговый учет возврата товара покупателем – налог на прибыль

Важно!

Возврат товара – не то же самое, что его обратная реализация при ненадлежащем исполнении продавцом требований договора купли-продажи. Здесь имеет место быть односторонний отказ стороны сделки от исполнения договорных обязательств (продажа фактически не состоялась).

Расторжение договора поставки – самостоятельная хозяйственная операция. Расходы и доходы должны быть отражены в налоговом учете на дату прекращения договора. Если товар был возвращен в том же отчетном периоде, когда он был отправлен покупателю, следует провести корректировки записей в текущем отчетном периоде. Необходимо уменьшить сумму доходов от продажи и сумму затрат на величину списанной при реализации стоимости товаров.

Если товар вернули не в том же отчетном периоде, что он был реализован, действуем следующим образом. В том отчетном периоде, в котором произошел отказ покупателя от товара, сумма возвращенной покупателю оплаты отражается в составе внереализационных расходов как убытки прошлых налоговых периодов, обнаруженные в текущем периоде (пп. 1 п. 2 ст. 265 НК РФ).

Стоимость возвращенного товара, на которую был уменьшен размер доходов от продажи этого товара, отражается в доходах, рассматриваемых в целях исчисления налога на прибыль, как доходы прошлых лет, обнаруженные в текущем периоде (п. 10 ст. 250 НК РФ).

Типичные ошибки

Ошибка:

Продавец, заключивший договор купли-продажи с покупателем, отказывается принимать назад товар, который не соответствует условиям об ассортименте.

Комментарий:

Если в договоре предусмотрена оговорка об ассортименте товара, продавец обязан принять товар назад и вернуть уплаченные за него деньги. Покупатель имеет право принять товар, отказаться от товара, принять только тот товар, что соответствует ассортименту, или потребовать заменить товар на отвечающий условиям договора аналог.

Ошибка:

Продавец, получивший назад товар по причине его несоответствия оговоренному в договоре купли-продажи условию об ассортименте, исправил в бухгалтерском учете записи о реализации данного товара в прошлом году.

Комментарий:

Поскольку товар был возвращен не в том же году, в каком были сделаны записи бухгалтерского учета о его реализации, следует учесть возврат в общеустановленном порядке. Продавец не знал о том, что товар будет возвращен, и не должен считать прошлые записи ошибкой.

Варианты ошибок, требующих возврата денег, и их последствия

В отношениях между контрагентами возможны ошибки в перечислении денежных средств, связанные:

- с неверным выбором контрагента при формировании платежного поручения;

- указанием неправильной суммы оплаты;

- отражением в назначении платежа реквизитов несуществующего во взаимоотношениях документа.

Подобные ошибки могут быть выявлены любой из сторон, но потребуют обязательного письменного выражения инициативы плательщика средств на совершение действий, осуществляемых в связи с их исправлением.

В ряде ситуаций ошибка может быть исправлена путем корректировки назначения платежа, если, например, между контрагентами существуют взаимоотношения поставщик — покупатель, в счет которых может быть учтена ошибочно переведенная сумма (или платеж с неверно указанным назначением). Исправление через корректировку платежа не может быть применено, если с получателем средств отсутствуют актуальные соглашения о взаимодействии.

Вне зависимости от того, по какой причине платеж сочтен сделанным безосновательно, учет его как у плательщика, так и у получателя осуществляется по одним и тем же алгоритмам с учетом того, что для этих двух сторон проводки при возврате ошибочно перечисленных денежных средств окажутся зеркальными.

Поскольку ошибочные перечисления, подлежащие возврату, не имеют связи с расчетами, выполняемыми между поставщиками и покупателями, НДС по ним не выделяется ни к оплате, ни в вычетах. Однако если расчеты ведутся в валюте, то могут возникать относимые в доходы/расходы курсовые разницы. Получателю средств при их возврате в назначении платежа в платежном документе следует отразить информацию о том, что этим платежом осуществляется возврат ошибочно перечисленных ему денежных средств, и дать ссылку на реквизиты документа, в котором плательщик выразил просьбу вернуть ему деньги.

Если же ошибка исправляется путем учета переведенной суммы в счет оплаты по другому договору поставки, то учитываться она будет в обычном для взаимоотношений поставщик — покупатель порядке с осуществлением необходимых операций по НДС.

Если товар качественный

Если покупатель возвращает продавцу качественный товар, то операции по возврату отражаются в бухгалтерском учете сторон как продажа товара покупателем и оприходование продавцом. Данные операции учитываются на счетах в том отчетном периоде, в котором фактически произошел возврат.

При осуществлении торговой деятельности довольно часто встречаются ситуации, когда покупатель отказывается от сделки купли-продажи и возвращает товар. Рассмотрим как отразить возврат от покупателя в учете, какие бухгалтерские проводки при возврате товара от покупателя формируются.

Покупатель имеет право вернуть товары, которые поставил продавец, если не выполнено одно из условий:

- Документы на товар неправильно оформлены или отсутствуют;

- Отличается количество;

- Отличается качество;

- Нарушен ассортимент;

- Товар не упакован или упакован неправильно, и др.

Обратная реализация и возврат

Для целей учета НДС эти операции отражаются практически одинаково.

Отличие этих процедур состоит в одном нюансе, а именно — исполнен или не исполнен договор. Поставка некачественной продукции однозначно является нарушением условий договора. Значит, речь идет именно о возврате. Если же возвращают качественный товар — ситуация сложнее.

По определению Минфина, обратная реализация возможна, если у продавца и покупателя основной вид деятельности купля-продажа.

Допустим, продает партию товара для реализации. «Бета» через промежуток времени, определенный договором, возвращает нереализованный остаток товара, согласно условиям ДКП между «Альфа» и «Бета».

Возвращенный товар не имеет замечаний по качеству. То есть, нет условия неисполнения договора. На этот товар «Бета» выписывает СФ, которую «Альфа» может предъявить к вычету.

Главное условие — покупатель должен являться плательщиком НДС. В этом случае он выдает поставщику СФ на возвращаемый товар и этот СФ «Альфа» регистрирует в своей книге покупок.

Существуют решения судов, которые разрешали принять продавцу НДС к возмещению в ситуации, когда покупатель применял УСН или являлся физическим лицом. Но эти решения основывались на доказательстве того, что имел место именно возврат, а не обратная реализация.

Бухгалтерский учет возврата товара покупателем

Если покупатель осуществил возврат товара, не соответствующего затребованному ассортименту, в отчетном периоде, в котором товар был продан, бухгалтер отражает данные факты по счетам, на которых он ранее отразил операции по продаже, сторнировочными записями:

| Операция | ДЕБЕТ | КРЕДИТ |

| Сторно в размере стоимости товара, возвращенного продавцу | 62 | 90 субсчет 90-1 «Выручка» |

| На сумму себестоимости товара, который был возвращен продавцу (сторно) | 90 субсчет 90-2 «Себестоимость продаж» | 41 |

| Аванс возвращен покупателю (если аванс имел место) | 62 | 51 |

Если товар был возвращен в следующем году, по прошествии года продажи товара, отразить факт возврата следует в том месяце, когда поставщик получил информацию о несоответствии ассортименту, в общеустановленном порядке. Это не будет считаться ошибкой в бухгалтерском учете, поскольку продавец не знал о том, что товар будет возвращен.

| Операция | ДЕБЕТ | КРЕДИТ |

| Отражен возврат товаров (как прочие расходы отчетного периоды), проданных в предыдущем году | 91 субсчет «Прочие расходы» | 62 |

| Восстановлена себестоимость товара (ранее списанная), возвращенного покупателем | 41 | 91 субсчет «Прочие доходы» |

| НДС принят к вычету при возврате проданного в прошлом году товара | 68 субсчет «НДС» | 91 субсчет «Прочие доходы» |

| Отражена задолженность по возврату уплаченной за товар суммы перед покупателем | 62 | 76 |

| Деньги возвращены покупателю | 76 | 51 |

Как оформить возврат по онлайн кассе: образец чека, документооборот, правила

Учредительные документы,»Приходный кассовый ордер» (КО-1), 50 76-3 Поступление наличных денежных средств:- от долевого участия в других организациях.- в счет прибыли, полученной от совместной деятельности, Решение участников, собрания акционеров,»Приходный кассовый ордер» (КО-1) 50 76-2 Поступление в кассу организации суммы по претензиям. »

Приходный кассовый ордер» (КО-1) 50 79 Поступление наличных денежных средств от обособленного подразделения предприятия.

«Приходный кассовый ордер» (КО-1) 50 91-1 Продажа за наличный расчет основных средств и прочих активов. «Приходный кассовый ордер» (КО-1)Чек ККМ. 50 91-1 Отражение положительных курсовых разниц (на основании изменений курса рубля по отношению к иностранной валюте, находящейся в кассе организации).

Бухгалтерская справка-расчет 70 50 Выдача заработной платы из кассы.

«Расходный кассовый ордер» (КО-2), «Платежная ведомость» (Т-53).

Прощение беспроцентного займа: начисляем НДФЛ По правилам, действующим с 01.01.2016, при выдаче сотруднику беспроцентного займа начислять НДФЛ с образовавшейся у физлица матвыгоды от экономии на процентах нужно ежемесячно.

Возникает вопрос: что делать с уже начисленными суммами налога в случае, когда заимодавец прощает заемщику всю сумму выданного займа. < … Уплата налога «за того парня» — паспорт налогоплательщика не требуется По действующим правилам заплатить налог можно не только за себя, но и за другого налогоплательщика (в том числе, физлицо). Чтобы это сделать, достаточно правильно заполнить платежку. Никаких дополнительных документов представлять в банк не нужно. < … Главная → Бухгалтерские консультации → Бухгалтерский учет Актуально на: 22 сентября 2021 г.

В одной из консультаций мы рассматривали общие вопросы синтетического и аналитического учета кассовых операций.

Один из них прикладывается к товарному отчету, а другой — отдается покупателю и является основанием получения денег из кассы. 2

Далее на чеке, который ранее был выдан в этой же кассе, поставьте подпись директора организации (заместителя).

Затем чек нужно наклеить на лист бумаги и передать его в бухгалтерию. 3

Сумму, которая выплачена по возращенному покупателю или неиспользованному кассовому чеку, запишите в книгу кассира-операциониста.

В итоге на полученную сумму уменьшается сумма выручки за данный день. 4 Если возврат товара происходит не в день покупки, а днем позже, то возврат денег проводите из главной кассы организации, но исключительно на основании письменного заявления от покупателя, с указанием своих данных, и при предъявлении документа, который удостоверяет его личность.

Бухгалтерские проводки 50-1 62, 76, 90-1 Уменьшена сторнированием выручка кассы, в связи с возвратом денежных сумм покупателям (клиентам) по неиспользованным кассовым чекам (в том числе по ошибочно пробитым кассовым чекам) Используемые в проводках счета бухгалтерского учета

- 50 — КассаСчет 50 «Касса» предназначен для обобщения информации о наличии и движении денежных средств в кассах организации. На субсчете 50-1 «Касса организации» учитываются денежные средства в кассе организации. Когда организация…

- 62 — Расчеты с покупателями и заказчикамиСчет 62 «Расчеты с покупателями и заказчиками» предназначен для обобщения информации о расчетах с покупателями и заказчиками.

Автор КакПросто! Часто возникают ситуации в хозяйственной деятельности организации, которая осуществляет продажу товаров за наличный расчет, когда недовольный покупатель возвращает товар.

Данные операции нужно «провести через кассу», при этом четко соблюдая порядок оформления первичных документов.

Согласно закону «О защите прав потребителей», покупатель имеет право вернуть товар, если он вдруг не подошел по размеру, комплектации, фасону или оказался некачественным. Статьи по теме: Инструкция 1 Если покупатель по тем или иным причинам уже в день приобретения товара в нем разочаровался и решил его вернуть, то вы обязаны принять его. Приемку товара оформляйте актом о возврате согласно формы N КМ-3, где нужны реквизиты кассового чека. Документ составляйте в одном экземпляре и сдайте в бухгалтерию. Помимо этого, оформите товарную накладную (в двух экземплярах).

>Возврат покупателю наличныхых по чеку проводки Михаил Обухов | Трудовое право | 08.03.2018 00:20 0 Comments