Что представляют собой временные налоговые разницы (ВНР)? Ответ на этот вопрос дает нам ПБУ 18/02. Они возникают, если доходы или расходы компании учитываются при определении финансового результата в бухгалтерском учете в одном отчетном периоде, а в целях налогообложения прибыли признаются в другом.

Второй случай возникновения ВНР – если результаты операций не учитываются при определении финансового результата в бухгалтерском учете, но признаются в налоговом учете в другом или других отчетных периодах.

Временные разницы при формировании налога на прибыль приводят к образованию отложенного налога – это сумма, которая влияет на величину налога, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Временные разницы, в зависимости от характера их влияния на налогооблагаемую прибыль или убыток, подразделяются на налогооблагаемые временные разницы и вычитаемые временные разницы.

ОНО и ОНА: что это такое и как рассчитать

Отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО) — специальные понятия, введенные в систему бухгалтерского учета для отражения различий между бухгалтерской и налоговой прибылью.

Почему возникают такие различия, расскажет статья «Расчет разницы между бухгалтерской и налоговой прибылью».

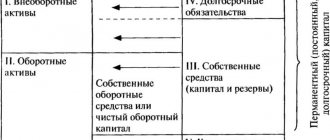

Как расшифровывает бухгалтерское законодательство термины ОНА и ОНО, смотрите на рисунке:

ОНА и ОНО определяются исходя из размеров временных разниц, из-за которых возникают различия между бухгалтерской и налоговой прибылью. Разница образуется по причине того, что определенные расходы и доходы признаются в бухучете в отчетном налоговом периоде, а в налоговом учете в следующем периоде и наоборот. Чтобы рассчитать сумму ОНА и ОНО, необходимо умножить временную разницу на ставку налога на прибыль.

Какие изменения в налоге на прибыль нас ожидают:

- «Дополнен перечень доходов, с которых не нужно платить налог на прибыль»;

- «Споры вокруг ставки налога на прибыль: одним поводом стало меньше».

Корректное вычисление расхождений в величине бухгалтерской и налоговой прибыли позволяет формировать достоверные показатели в отчетности, а также определять размер налоговых платежей текущего и последующих периодов.

Примеры возникновения ВНР

Временные налоговые разницы образуются в результате, например, применения разных способов начисления амортизации для целей бухгалтерского учета и определения налога на прибыль: сумма начисленных расходов в бухгалтерском учете будет меньше, чем в налоговом учете.

Еще один случай: применение в налоговом учете амортизационной премии. Или в случае применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование денежных средств (кредитов, займов) для целей бухгалтерского учета и целей налогообложения.

Бывают и другие операции, в результате которых возникают временные разницы.

Пример 1. Амортизация

В январе 2021 года организация приняла к учету основное средство, оно было введено в эксплуатацию со стоимостью 600 000 рублей (в том числе НДС 20% – 100 000 руб.). В бухгалтерском учете определен способ начисления амортизации – линейный, в налоговом учете – нелинейный. Срок полезного использования ОС – 5 лет. В целях налогообложения прибыли основное средство отнесено организацией к четвертой амортизационной группе, для которой месячная норма амортизации нелинейным способом равна 4,8 (п. 5 ст. 259.2 НК РФ). Амортизация начинает начисляться в БУ и НУ с февраля 2019 года (см. таблицу 1). Налогооблагаемая временная разница составит 15 666,67 (24 000 – 8333,33) рублей. Из-за разницы налоговая прибыль становится меньше, чем бухгалтерская (прибыль по НУ < Прибыли по БУ), поэтому у организации возникает отложенное налоговое обязательство в сумме 3133,33 (15 666, 67 × 20%) рублей. Бухгалтеру нужно сделать следующую проводку:

Дебет 68, субсчет «Налог на прибыль» Кредит 77 «Отложенное налоговое обязательство»

– 3 133,33 рублей, отражена сумма ОНО (15 666,67 руб. × 20%).

Пример 2. Амортизационная премия

В январе 2021 года организация приняла к учету основное средство, оно было введено в эксплуатацию со стоимостью 1 320 000 рублей (в том числе НДС 20% – 220 000 руб.). В бухгалтерском учете определен способ начисления амортизации – линейный, в налоговом учете также линейный. Срок полезного использования ОС – 5 лет, норма амортизации – 0,01667. Учетной политикой организации для третьей – седьмой амортизационных групп предусмотрено применение амортизационной премии в размере 30% от первоначальной стоимости. Первоначальная стоимость составляет 1 100 000 (1 320 000 – 220 000) рублей. Амортизация начинает начисляться в БУ и НУ с февраля 2019 года (см. таблицу 2). Налогооблагаемая временная разница составит 324 522 (330 000 + 12 782 – 18 260) рублей. Из-за временной разницы налоговая прибыль становится меньше, чем бухгалтерская (прибыль по НУ < прибыли по БУ), поэтому у организации возникает отложенное налоговое обязательство в сумме 64 904,4 (324 522 × 20%) рублей. Проводка в этом случае будет такой:

Дебет 68, субсчет «Налог на прибыль» Кредит 77 «Отложенное налоговое обязательство»

– 64 904,4 рублей, отражена сумма ОНО (324 522 руб. × 20%).

Пример 3. Кассовый метод

Предприятие для целей налогообложения применяет кассовый метод, товар контрагенту организацией был поставлен в феврале 2021 года на сумму 540 000 рублей (в том числе НДС), а деньги за него пришли только в апреле 2021 года. В бухгалтерском учете доходы от продажи организация отразила в феврале 2021 года, в то время как в налоговом учете эти доходы будут показаны только в налоговой базе по налогу на прибыль за полугодие 2021 года (см. таблицу 3). Налогооблагаемая временная разница в феврале 2021 года составит 450 000 рублей. Из-за нее налоговая прибыль становится меньше, чем бухгалтерская (прибыль по НУ < прибыли по БУ), поэтому у организации возникает отложенное налоговое обязательство в сумме 90 000 (450 000 × 20%) рублей.

Дебет 68, субсчет «Налог на прибыль» Кредит 77 «Отложенное налоговое обязательство»

– 90 000 рублей, отражена сумма ОНО (450 000 руб. × 20%).

Таблица 1. Возникновение ВНР из-за амортизации

| Условия | Бухгалтерский учет | Налоговый учет |

| Первоначальная стоимость без НДС | 500 000 | 500 000 |

| Норма амортизации | 0,0166 (1/60 мес) | 0,048 (4,8/100) |

| Сумма начисленной амортизации | 8333,33 (500 000 × 0,0166) | 24 000 (500 000 × 0,048) |

Таблица 2. Возникновение ВНР из-за амортизационной премии

| Условия | Бухгалтерский учет | Налоговый учет |

| Первоначальная стоимость без НДС | 1100000 | 1100000 |

| Дата начала начисления амортизации | Февраль 2021 года | Февраль 2021 года |

| Норма амортизации | 0,0166 (1/60 мес) | 0,0166 (1/60 мес) |

| Расчет амортизационной премии | 0 | 330 000 (1100 000 × 0,0166) |

| Сумма начисленной амортизации | 18 260 (1 100 000 × 0,0166) | 12 782 ((1 100 000 – 330 000) × 0,0166) |

Таблица 3. Возникновение ВНР, если применяется кассовый метод

| Условия | Бухгалтерский учет | Налоговый учет |

| Первоначальная стоимость без НДС | 450000 | 450000 |

| Дата начала признания | Февраль 2021 года | Апрель 2021 года |

Таблица 4. Дата начала амортизации

| Условия | Бухгалтерский учет | Налоговый учет |

| Первоначальная стоимость | 200 000 | 200 000 |

| Дата начала начисления амортизации | Февраль 2021 года | Март 2021 года |

| Способ начисления амортизации | Линейный | Линейный |

| Норма амортизации | 0,0166 (1/60 мес) | 0,0166 (1/60 мес) |

| Сумма начисленной амортизации в феврале 2021 года | 3320 (200 000 × 0,0166) | 0 |

Какой проводкой отразить в учете суммы налоговых обязательств и активов

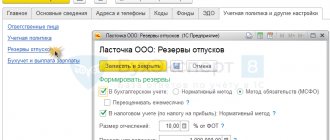

ОНА и ОНО отражаются в учете двумя способами:

- По мере возникновения разниц в бухгалтерском и налоговом учете;

- В момент исчисления налога на прибыль по итогам года или отчетного периода.

Первый способ характерен для автоматизированных учетных программ. Вторым способом пользуются в условиях ручного ведения расчетов по налогу на прибыль.

Как может быть отражена сумма отложенного налогового актива — проводка связывает следующие учетные счета:

Как может быть отражена сумма отложенного налогового обязательства — проводка выглядит следующим образом:

Таким образом, для ОНО и ОНА предусмотрены разные счета учета. При этом вся информация о величине этих показателей собирается на одном субсчете «Расчеты по налогу на прибыль» к счету 68. В результате ОНА и ОНО участвуют в определении конечной величины текущего налога на прибыль.

Самые свежие разъяснения по законодательным новшествам вы найдете на нашем сайте:

- «Земельный налог: изменения-2019»;

- «С 2021 года продажа части имущества ИП будет льготироваться»;

- «Вычет на «Платон» отменяется».

Отложенный налоговый актив

Вычитаемые временные разницы образуются в результате, например, различия в дате начала амортизации; применения различных правил отражения процентов, уплачиваемых организацией за предоставление ей в пользование средств (кредитов, займов) для целей бухгалтерского учета и налогообложения, создания резервов в бухгалтерском учете, но не в налоговом.

Пример 1. Различия в дате начала амортизации

В январе 2021 года организацией принято к учету основное средство, оно было введено в эксплуатацию в феврале 2021 года, его стоимость 200 000 рублей. В бухгалтерском учете и налоговом учете способ начисления амортизации определен как линейный. Срок полезного использования ОС – 5 лет. В целях налогообложения прибыли ОС срок полезного использования также 5 лет. Начисление амортизации в БУ начинается с февраля 2021 года, амортизация в налоговом учете – с марта 2021 года, поскольку объект в качестве основного средства принимается к бухгалтерскому учету, когда он приведен в состояние, пригодное для использования, то есть независимо от ввода его в эксплуатацию. А в налоговом учете согласно пункту 4 статьи 259 НК РФ началом начисления амортизации объекта определено первое число месяца, следующего за месяцем ввода объекта в эксплуатацию. В таблице 4 показан момент возникновения разницы. Вычитаемая временная разница составит 3320 (3320 – 0) рублей. Из-за временной разницы налоговая прибыль становится больше, чем бухгалтерская (прибыль по НУ > прибыли по БУ), поэтому у компании возникает отложенный налоговый актив в сумме 664 (3320 × 20%) рубля.

Дебет 09, субсчет «Отложенный налоговый актив» Кредит 68, субсчет «Налог на прибыль»

– 664 рубля, отражена сумма ОНА (3320 руб. × 20%).

Пример 2. Применение различных правил отражения процентов

Организация применяет метод начисления. По договору займа компания должна получить проценты в конце срока действия контракта. В налоговом учете бухгалтер отражает по методу начисления ежемесячно доходы в виде процентов в сумме, например, 90 000 рублей, в то время как в бухгалтерском учете данные доходы не показываются. Возникает вычитаемая временная разница в виде суммы ежемесячных доходов по процентам– 90 000 рублей. Из-за временной разницы налоговая прибыль становится больше, чем бухгалтерская (прибыль по НУ > прибыли по БУ), поэтому у организации возникает отложенный налоговый актив в сумме 18 000 (90 000 × 20%) рублей.

Дебет 09, субсчет «Отложенный налоговый актив» Кредит 68, субсчет «Налог на прибыль»

– 18 000 рублей, отражена сумма ОНА (90 000 руб. × 20%).

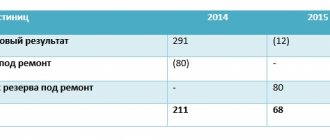

Пример 3. Создание резервов в бухгалтерском учете

Компания в учетной политике по бухучету отразила, что в 2019 году создает резервы по гарантийному ремонту. При этом для целей налогообложения данный резерв не создается. В феврале 2021 года организация создала резерв по гарантийному ремонту в сумме 230 000 рублей. Возникает вычитаемая временная разница в виде суммы расходов на создание резервов по гарантийному ремонту в сумме 230 000 рублей. Из-за временной разницы налоговая прибыль становится больше, чем бухгалтерская (прибыль по НУ > прибыли по БУ), поэтому у организации возникает отложенный налоговый актив в сумме 46 000 (230 000 × 20%) рублей.

Дебет 09, субсчет «Отложенный налоговый актив» Кредит 68, субсчет «Налог на прибыль» – 46 000 рублей, отражена сумма ОНА (230 000 руб. × 20%).

Кому необязательно разбираться в проводках по учету отложенных налоговых активов и обязательств

Не применять ПБУ 18/02 и, следовательно, не отражать в учете ОНО и ОНА могут организации, которым законодательно позволено сдавать упрощенную отчетность и вести учет по упрощенным правилам, а также ряд других субъектов:

Если же НКО, «сколковцы» и малые предприятия примут решение добровольно применять ПБУ 18/02, они вправе это делать. Никаких запретов на этот счет законодательство не содержит. Свое намерение им нужно закрепить в учетной политике.

Сдают ли НКО отчет по форме СЗВ-М, рассказываем здесь.

Значение ОНА и ОНО в анализе

Как говорилось ранее, само по себе наличие таких разниц не говорит о компании ничего хорошего или плохого, только характеризует особенности ведения учета. Тем не менее, с позиции бухучета такие разницы несомненно связаны с эффективностью распределения денежных средств в компании.

ОНА – это специфический вид дебиторской задолженности, если можно так сказать. Государство в лице ФНС фактически должно данной компании, но возвращать этот долг не собирается – просто сумма налога в будущем периоде уменьшится. Само собой, за этот вид задолженности не начисляются никакие проценты. Поэтому формирование излишнего объема ОНА – это отвлечение средств организации и уменьшение ее прибыли, которое в свою очередь не приносит никакого дохода как вложение, и получается, что компания при убытке.

ОНО в свою очередь представляет собой специфический вид кредиторской задолженности. Фирма фактически должна уплатить эти деньги, но пока что держит их на балансе как пассив, обязательство. По этому обязательству она не выплачивает процентов, но как бы привлекает средства, которые ей не принадлежат, но которыми она пользуется.

Поэтому наличие ОНО в разумных размерах выгодно для компании.

Изменится ли порядок учета отложенных налоговых активов и обязательств в 2019-2020 годах?

Налогоплательщикам, применяющим ПБУ 18/02 или планирующим это в будущем, следует обратить внимание на приказ Минфина России «О внесении изменений…» от 20.11.2018 № 236н. Он внес корректировки в ПБУ 18/02, которые применяются с отчетности за 2021 год. Допускается и досрочное применение обновленной редакции этого ПБУ, если налогоплательщик захочет внедрить изменения в учетную практику со следующего года (п. 2 приказа № 236н).

В чем заключаются корректировки:

- изменения затронули используемые в тексте термины;

- расширен перечень временных разниц;

- изменен состав отражаемых в отчетности сведений и пр.

Об этих изменениях мы информировали вас в одной из наших публикаций.

Затрагивают ли внесенные поправки порядок отражения ОНА и ОНО в учете? Меняются ли применяемые сейчас проводки в связи с корректировками ПБУ? Каких-либо указаний на изменение применяемых в учете проводок закон № 236н не содержит. Следовательно, схема проводок для ОНА и ОНО остается прежней.

Выводы о том, что означает изменение показателя

Если показатель выше нормы

Не нормируется

Если показатель ниже нормы

Не нормируется

Если показатель увеличивается

Обычно негативный фактор, но необходимо рассматривать вместе с изменениями по строке 1180.

Если же этот показатель сложно понять, можно не акцентировать на нём внимание при анализе вообще

Если показатель уменьшается

Обычно позитивный фактор, но необходимо рассматривать вместе с изменениями по строке 1180.

Если же этот показатель сложно понять, можно не акцентировать на нём внимание при анализе вообще

Примечания

Показатель в статье рассматривается с точки зрения не бухучёта, а финансового менеджмента. Поэтому иногда он может определяться по-разному. Это зависит от авторского подхода.

В большинстве случаев в вузах принимают любой вариант определения, поскольку отклонения по разным подходам и формулам обычно находятся в пределах максимум нескольких процентов.

Показатель рассматривается в основном бесплатном сервисе финансовый анализ онлайн и некоторых других сервисах

Если после расчёта показателей вам нужны выводы, посмотрите, пожалуйста, эту статью: выводы по финансовому анализу

Если вы увидели какую-то неточность, опечатку — также, пожалуйста, укажите это в комментарии. Я стараюсь писать максимально просто, но если всё же что-то не понятно — вопросы и уточнения можно писать в комментарии к любой статье сайта.

С уважением, Александр Крылов,

Финансовый анализ:

- I. ВНЕОБОРОТНЫЕ АКТИВЫ Внеоборотные активы – имущество, используемое в деятельности предприятия более года, Его стоимость частями переносится на стоимость готовой продукции Признак активов — способность приносить организации доходы.…

- III. КАПИТАЛ И РЕЗЕРВЫ Раздел III «Капитал и резервы» — это третий раздел баланса. Но что важней — это первый раздел финансовых источников, то есть пассива баланса. Этим он…

- Основные показатели деятельности предприятия Основные показатели деятельности предприятия — это показатели, позволяющие судить о нескольких вещах: О размере предприятия и масштабах его деятельности Об уровне доходов и расходов Об…

- II. ОБОРОТНЫЕ АКТИВЫ Оборотные активы – имущество, используемое в деятельности предприятия менее года либо используется в одном производственном цикле, который также не превышает одного года. Его стоимость целиком…

- Абсолютные экономические показатели деятельности предприятия Абсолютные экономические показатели деятельности предприятия — это показатели, позволяющие судить о нескольких вещах: О размере предприятия и масштабах его деятельности Об уровне доходов и расходов…

- IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Раздел IV. Долгосрочные обязательства — это четвёртый раздел баланса. При этом он же — второй раздел пассива баланса, в котором показывают источники финансирования имущества. И…

- V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА Раздел V. Краткосрочные обязательства — это пятый раздел баланса. При этом он же — третий раздел пассива баланса, в котором показывают источники финансирования имущества. И…

- Актив бухгалтерского баланса Актив баланса – это часть бухгалтерского баланса, содержащая данные об активах предприятия, то есть об его имуществе. Актив баланса отражает имущество, имущественные права и денежные средства,…

- Относительные экономические показатели деятельности предприятия Относительные показатели деятельности предприятия — это показатели, позволяющие судить об эффективности работы Исходные данные для подготовки таких показателей можно взять из баланса и отчёта о…

- Пассив бухгалтерского баланса Пассив бухгалтерского баланса — это вторая часть бухгалтерского баланса. Она содержит список тех финансовых ресурсов, которые были использованы для приобретения имущества, то есть активов, которые…

Итоги

Проводка по отражению отложенного налогового актива производится по дебету счета 09 «Отложенные налоговые активы» и кредиту субсчета «Расчеты по налогу на прибыль» к счету 68. Этот же субсчет корреспондирует по дебету с кредитом счета 77 «Отложенные налоговые обязательства», если в учете формируется отложенное налоговое обязательство.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

В связи с реформированием отечественной системы учета в соответствии с МСФО возникла необходимость в повышении аналитичности финансовой отчетности. Усиление различий между показателями бухгалтерской и налогооблагаемой прибыли отечественных предприятий привело к тому, что пользователи отчетности не имеют возможности понять показатель текущего налога на прибыль, отражаемого в Отчете о прибылях и убытках организации, без проведения анализа отложенных налоговых активов и обязательств, а также разниц, трансформирующих бухгалтерскую прибыль в налоговую.

Кроме того, показатели отложенных налоговых активов и обязательств присутствуют в бухгалтерском балансе организации и тем самым влияют на порядок расчета различных коэффициентов финансового анализа, определяемых по данным баланса.

Отложенные налоговые активы и обязательства позволяют продемонстрировать информацию о влиянии отдельных групп хозяйственных операций на величину бухгалтерской прибыли, порядок расчета текущего налога на прибыль в связи с различиями в квалификации, оценке, моменте признания доходов и расходов в соответствии с правилами бухгалтерского учета и нормами налогового законодательства[1, c.232].

Задачами анализа отложенных налоговых активов и обязательств являются: а) исследование влияния показателей отложенных налоговых активов и обязательств на показатели баланса; б) исследование влияния показателей отложенных налоговых активов и обязательств на величину чистой прибыли организации; в) исследование хозяйственных операций, приводящих к возникновению вычитаемых и налогооблагаемых временных разниц, факторов и причин, обусловивших их; г) оценка влияния указанных разниц на текущий налог на прибыль и величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

В связи с этим возникает необходимость в классификации источников информации для проведения анализа отложенных налоговых активов и обязательств.

Величина текущего налога на прибыль формируется на основании показателей налогового учета, а временные и постоянные разницы лишь объясняют причины расхождений с величиной налога с бухгалтерской прибыли. Поэтому и источниками информации анализа отложенных налоговых активов и обязательств являются преимущественно документы бухгалтерского и налогового учета.

Классификация информации, используемой в анализе отложенных налоговых активов и обязательств, представлена в таблице 1.

Таблица 1 — Группировка источников информации для экономического анализа отложенных налоговых активов и обязательств

| Группа источников информации | Основные источники | Содержание информации для целей анализа |

| Внутрифирменная организационно-распорядительная документация | Приказ об учетной политике для целей бухгалтерского учета с приложением рабочего плана счетов Приказ об учетной политике для целей налогообложения с приложением форм регистров налогового учета | Указываются способы ведения бухгалтерского и налогового учета, порядок оценки активов и обязательств, способ определения величины текущего налога на прибыль, порядок формирования суммы доходов и расходов отчетного и будущих периодов |

| Первичные и сводные документы по учету отложенных налоговых активов и обязательств | Первичные документы, оформляющие хозяйственные операции, приводящие к возникновению временных вычитаемых и налогооблагаемых разниц, бухгалтерские справки, аналитические регистры и расшифровки по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства» | Содержат информацию о суммах начисленной амортизации по правилам бухгалтерского и налогового учета, о суммах признанных расходов в бухгалтерском и налоговом учете, о суммах убытка, перенесенного на будущее |

| Бухгалтерская отчетность | Бухгалтерский баланс, отчет о прибылях и убытках, пояснения к финансовой отчетности | Показывают величину отложенных налоговых активов и обязательств в бухгалтерском балансе; сумму возникших и погашенных отложенных налогов в отчете о прибылях и убытках; сумму текущего налога на прибыль в налоговой декларации; пояснительные примечания о составе временных разниц; о сумме разниц, списанных за счет прибылей и убытков, о причинах их списания |

| Налоговая отчетность | Налоговая декларация по налогу на прибыль | Раскрывает порядок формирования налоговой базы по налогу на прибыль |

Основная проблема при проведении экономического анализа отложенных налоговых активов и обязательств заключается в отсутствии в научной, учебной и практической литературе какой-либо методики проведения их анализа. Современные исследования в области методик экономического анализа зачастую избегают использования показателей отложенные и постоянных налоговых активов и обязательств. Отсутствие конкретных методик их анализа связано и с тем, что сами показатели отложенных налоговых активов и обязательств были введены в состав отчетности сравнительно недавно (в 2002 году). Анализу отложенных налоговых активов и обязательств не уделяется должного внимания в научной и периодической литературе, хотя данные объекты экономического анализа представляют особую ценность для внешних и внутренних пользователей отчетности и способны повлиять на принятие управленческих решений.

В связи с этим в данной научной работе была предпринята попытка разработки методики экономического анализа налоговых активов и обязательств.

Анализ следует начинать с изучения информации об отложенных налоговых активах и обязательства, содержащейся в финансовой отчетности организации.

Нормами ПБУ 18/02 «Учет расчетов по налогу на прибыль организации» установлен состав раскрываемой в отчетности информации о данных объектах экономического анализа, что представлено нами в таблице 2.

Таблица 2 — Раскрытие информации об отложенных налоговых активах и обязательствах в финансовой (бухгалтерской) отчетности

| Форма отчетности | Название раздела и наименование показателя | Характеристика отчетных показателей |

| Бухгалтерский баланс | Показатель «Отложенные налоговые активы» в разделе «Внеоборотные активы» | Отложенные налоговые активы в стоимостном выражении по состоянию на начало и конец отчетного периода |

| Бухгалтерский баланс | Показатель «Отложенные налоговые обязательства» в разделе «Долгосрочные обязательства» | Отложенные налоговые обязательства в стоимостном выражении по состоянию на начало и конец отчетного периода |

| Отчет о прибылях и убытках | Изменение отложенных налоговых активов | Отражается сальдо отложенных налоговых активов, оказавших влияние на расчет текущего налога на прибыль |

| Отчет о прибылях и убытках | Изменение отложенных налоговых обязательств | Отражается сальдо отложенных налоговых обязательств, оказавших влияние на расчет текущего налога на прибыль |

| Текстовая часть пояснений к финансовой отчетности | Составляется в произвольной форме | Отражаются временные разницы, возникшие в отчетном периоде и оказавшие влияние на формирование текущего налога на прибыль; суммы отложенных налогов, списанных на счет прибылей и убытков; приводится информация о причинах их списания |

В соответствии с разработанной нами методикой предлагается начинать анализ отложенных налоговых активов и обязательств с анализа доли отложенных налоговых активов и обязательств по отношению к валюте баланса для определения значимости данного объекта в структуре всех активов и пассивов организации.

На основе консолидированной финансовой отчетности различных компаний мира нами была рассчитана доля отложенных налоговых активов и обязательств в структуре валюты баланса по состоянию на 31 декабря 2009 года. Расчеты представлены в таблице 3.

Таблица 3 — Доля отложенных налоговых активов и обязательств в валюте баланса крупнейших компаний мира по состоянию на 31 декабря 2009 года

| Группа компаний | Доля отложенных налоговых активов в валюте балансе, % | Доля отложенных налоговых обязательств в валюте баланса, % |

| Международные компании | ||

| Telefonica Group | 5,52 | 2,85 |

| Alcatel-Lucent | 3,50 | 4,43 |

| Air France-KLM Group | 3,49 | 1,26 |

| FIAT Group | 3,84 | 0,23 |

| Siemens Group | 3,47 | 0,82 |

| Nestle Group | 1,99 | 1,27 |

| Отечественные компании | ||

| KAMAZ Group | 3,17 | 1,79 |

| OJSC Razgulay Group | — | 1,81 |

| ОАО Power Machines and Subsidiaries | 1,36 | 0,44 |

| Х5Retail Group | 2,46 | 3,36 |

| OAO Gazprom Group | — | 3,83 |

Как видим по данным таблицы 3, многие отечественные и международные компании отражают отложенные налоговые активы и обязательства в отчетах о финансовом положении. При этом доля отложенных налогов в валюте баланса компаний составляет в среднем 2-5%.

В ходе анализа доли отложенных налогов в валюте баланса следует проанализировать динамику роста показателей отложенных налоговых активов и обязательств по годам и сравнить ее с динамикой роста валюты баланса.

Анализ по предложенной методике представлен в таблице 4 и выполнен нами по данным ОАО «Нэфис Косметикс» на основе годовых балансов.

Примечание. В связи с тем, что годовая отчетность ОАО «Нэфис Косметикс» за 2010 год еще не опубликована, все аналитические процедуры, выполненные в ходе исследования, проведены на основании отчетности за 2008 и 2009 годы.

Таблица 4 — Анализ влияния отложенных налоговых активов и обязательств на структуру активов и пассивов организации тыс. руб.

| Показатели | На 01.01.08 | На 01.01.09 | На 01.01.10 | Изменение 2009 по сравнению с 2008 | Изменение 2010 по сравнению с 2009 | ||

| Тыс.руб. | % | Тыс.руб. | % | ||||

| 1. Валюта баланса | 8309099 | 9555816 | 9567605 | +1246717 | +15,00 | +11789 | +0,12 |

| 2. Отложенные налоговые активы | 790 | 3855 | 6319 | +3065 | 387,97 | +2464 | +63,92 |

| 3. Доля отложенных налоговых активов в валюте баланса (п.2/п.1), % | 0,0095 | 0,0403 | 0,0660 | +0,0308 | 324,21 | +0,0257 | +63,77 |

| 4. Отложенные налоговые обязательства | 174 189 | 224 818 | 98 030 | +50629 | +29,07 | -126788 | -56,40 |

| 5. Доля отложенных налоговых обязательств в валюте баланса, (п.4 / п.1), % | 2,0964 | 2,3527 | 1,0246 | +0,2563 | +12,23 | -1,3281 | -56,45 |

Как видно по данным таблицы 4 темп роста отложенных налоговых активов (387,97%) и обязательств (29,07%) значительно превышал темп роста валюты баланса (15%) в 2009 году по сравнению с 2008 годом, что привело к увеличению доли отложенных налогов в структуре активов и пассивов предприятия. В 2010 году имело место иная ситуация: при незначительном увеличении валюты баланса (0,12%) наблюдалось значительное сокращение остатков отложенных налоговых обязательств (-56,4%), что было связано с погашением отложенных обязательств в отчетном году.

По результатам расчетов, приведенных в таблице 4, можно увидеть, что в практике деятельности отечественных предприятий доля отложенных налоговых активов и обязательств как составных частей бухгалтерского баланса невелика. Так, например, в ОАО «Нэфис Косметикс» на протяжении последних трех лет она не превышала и 3%. Тем не менее, их значение на объемы текущего налога на прибыль нельзя переоценить. Если сальдо по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», отраженные в балансе, характеризуют одномоментные состояния отложенных налогов, то для деятельности организации гораздо более важное значение имеют дебетовые и кредитовые обороты по данным счетам, оказывающие прямое воздействие на размеры налога на прибыль и сумм чистой прибыли, остающейся в распоряжении организации.

Так, на этапе последующего анализа предлагается изучить порядок распределения прибыли до налогообложения предприятия. Структурно прибыль до налогообложения может быть использована предприятием по следующим направлениям расходования: а) на текущие платежи по налогу на прибыль; б) на отложенные платежи по налогу на прибыль; в) штрафы, пени из чистой прибыли по налогам; г) оставшаяся часть прибыли до налогообложения, представляющая собой чистую прибыль.

Анализ влияния отложенных налогов на распределение прибыли до налогообложения на примере ОАО «Нэфис Косметикс» представлен в таблице 5.

Таблица 5 — Анализ влияния отложенных налогов на распределение прибыли до налогообложения

| Показатель | 2008 год | 2009 год | ||

| В тыс.руб. | В % | В тыс.руб. | В % | |

| 1. Прибыль до налогообложения | 563 807 | 100 | 254 123 | 100 |

| 2. Текущий налог на прибыль | 65 672 | 11,65 | 73 452 | 28,90 |

| 3. Отложенные налоги на прибыль | 89 551 | 15,88 | (19 780) | (7,78) |

| 4. Чистая прибыль | 408 584 | 72,47 | 200 551 | 78,92 |

Проведенный таким образом анализ позволяет сравнивать текущие и отложенные налоги в процентном отношении к прибыли до налогообложения. Так, например, в 2008 году больше прибыли до налогообложения было направлено на отложенные (15,88%), чем на текущие налоги (11,65%), а в 2009 имеет место обратная ситуация: текущий налог на прибыль изымал из обращения 28,90% прибыли до налогообложения предприятия, в то время как отложенные налоги сэкономили 7,78% прибыли до налогообложения. Кроме того, такой анализ позволяет увидеть, какая часть прибыли до налогообложения была сохранена для акционеров после начисления отложенных и текущих налогов с прибыли. Так, в 2009 году в распоряжение акционеров поступило 78,92% прибыли до налогообложения, в то время как в 2008 году этот показатель составил лишь 72,47%.

В таблице 6 представлены квартальные данные по составляющим частям текущего налога на прибыль ОАО «Нэфис Косметикс» за 2008-2009 гг. в абсолютном выражении.

Таблица 6 — Исходные данные по составляющим текущего налога на прибыль в тыс. руб.

| Показатель | 1кв. 2008 | 2 кв. 2008 | 3 кв. 2008 | 4 кв. 2008 | 1 кв. 2009 | 2 кв. 2009 | 3 кв. 2009 | 4 кв. 2009 |

| 1.Условный расход по налогу на прибыль | 21148 | 36 175 | 55 662 | 22 329 | 4 581 | 9 223 | 9 891 | 27 130 |

| 2.Изменение отложенных налоговых активов | 171 | (19) | 2 855 | 58 | (19) | 1617 | 317 | 1191 |

| 3.Изменение отложенных налоговых обязательств | (9 455) | (20 831) | (50 082) | (12 248) | (9 435) | (18 546) | 41 673 | 3 082 |

| 4.Постоянные налоговые обязательства (активы) | 3 619 | 629 | 8 566 | 7 095 | 4925 | 10 076 | 10 599 | 18 761 |

| 5.Текущий налог на прибыль (п.1 + п.2 + п.3 + п.4) | 15 483 | 15 954 | 17 001 | 17 234 | 52 | 2 370 | 20 866 | 50 164 |

Во временном аспекте изменение представленных в таблице 6 показателей происходило неравномерно. Так, например, в первом, втором и третьем кварталах 2009 годах показатель условного расхода по налогу на прибыль в абсолютном выражении был минимален, что может свидетельствовать о снижении величины бухгалтерской прибыли в связи с экономическим кризисом. В то же время именно на эти периоды приходится и максимальная величина постоянных налоговых обязательств. Кроме того, на последние два квартала приходится и начало погашения налогооблагаемых временных разниц.

На основании этих данных нами предлагается проводить анализ структуры текущего налога на прибыль, при котором определяется доля каждого рассмотренного выше показателя по отношению к сумме текущего налога на прибыль. Результаты подобного анализа представлены в таблице 7.

Таблица 7 — Анализ структуры текущего налога на прибыль (в процентах к сумме текущего налога на прибыль)

| Показатель | 1кв. 2008 | 2 кв. 2008 | 3 кв. 2008 | 4 кв. 2008 | 1 кв. 2009 | 2 кв. 2009 | 3 кв. 2009 | 4 кв. 2009 |

| 1.Условный расход по налогу на прибыль | 136,59 | 226,75 | 327,40 | 129,57 | 8809,62 | 389,16 | 47,40 | 54,08 |

| 2.Изменение отложенных налоговых активов | 1,10 | (0,12) | 16,79 | 0,34 | (36,54) | 68,23 | 1,52 | 2,37 |

| 3.Изменение отложенных налоговых обязательств | (61,07) | (130,57) | (294,58) | (71,07) | (18144,23) | (782,53) | 41 673 | 6,14 |

| 4.Постоянные налоговые обязательства (активы) | 23,37 | 3,94 | 50,39 | 41,17 | 9471,15 | 425,15 | 50,8 | 37,4 |

| 5.Текущий налог на прибыль (п.1 + п.2 + п.3 + п.4) | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

По данным таблицы 7 видно, что условный расход по налогу на прибыль в анализируемом периоде являлся основной структурной компонентой текущего налога на прибыль, колеблясь от 136,59% до 380,16% суммы текущего налога на прибыль. Однако в третьем и четвертом квартале 2009 года на его долю приходилось лишь половина текущего налога на прибыль. Связано это было с значительным ростом постоянных налоговых обязательств на предприятии и началом погашения налогооблагаемых временных разниц. Кроме того, роль отложенных налоговых обязательств для целей формирования текущего налога на прибыль на предприятии весомее, чем роль отложенных налоговых активов. Изменение отложенных налоговых активов максимально составляло 68,23% размера текущего налога на прибыль во втором квартале 2009 года, в то время как максимальное изменение отложенных налоговых обязательств было зафиксировано на уровне 18 144% от суммы текущего налога на прибыль в первом квартала 2009 года.

Далее необходимо рассчитать реальную ставку налогообложения по налогу на прибыль по отношению к бухгалтерской прибыли, то есть отношение текущего налога на прибыль, уплачиваемого организацией к величине прибыли до налогообложения. Расчеты произведены в таблице 8.

Таблица 8 — Анализ реальной ставки по налогу на прибыль

| Показатель | 1кв. 2008 | 2 кв. 2008 | 3 кв. 2008 | 4 кв. 2008 | 1 кв. 2009 | 2 кв. 2009 | 3 кв. 2009 | 4 кв. 2009 |

| 1.Текущий налог на прибыль | 15 483 | 15 954 | 17 001 | 17 234 | 52 | 2 370 | 20 866 | 50 164 |

| 2. Прибыль до налогообложения | 88 116 | 150 730 | 231 923 | 93 038 | 22 907 | 46 113 | 49 453 | 135 650 |

| 3. Реальная ставка налога на прибыль (п.1/п.2), % | 17,57 | 10,58 | 7,33 | 18,52 | 0,22 | 5,14 | 42,19 | 36,98 |

Проведенные расчеты показали, что правила, установленные Налоговым Кодексом, для исчисления налога на прибыль организации, могут отвлекать у предприятия от 0,22 до 42,19% бухгалтерской прибыли до налогообложения.

В управленческих целях при проведении расчетов, в различных прикладных программных продуктах при определении налоговой нагрузки предприятия, как правило, пользуются ставкой налога на прибыль, закрепленной в НК РФ и применяют к бухгалтерской прибыли, то есть просто перемножается 20% на сумму планируемой прибыли, что искажает прогнозируемые результаты. С этой целью нами рекомендуется на основе исторических оценок определять реальную ставку налога на прибыль по отношению к бухгалтерской прибыли. Так, в рассмотренном выше случае для ОАО «Нэфис Косметикс» ставка налога на прибыль по отношению к бухгалтерской прибыли составила в 2008 году 65672 / 563 807 = 11,65%, а в 2009 году 73 452 / 254 123 = 28,90%. Таким образом, сравнивая с реальными суммами обязательств по налогу на прибыль, видим, что в 2008 году предприятие изымало 11,65% бухгалтерской прибыли на погашение обязательств по налогу на прибыль, а в 2009 году изъятия составили 28,90 бухгалтерской прибыли.

Весьма важным с позиции анализа является и интенсивность оборота отложенных налоговых активов и обязательств. Сам факт наличия остатков по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства» на балансе организации является малоинформативным. У организации могут быть небольшие в абсолютном выражении остатки отложенных налогов (по сравнению с другими статьями баланса), но в течение года может происходить интенсивное возникновение и погашение отложенных налогов. У другой же организации движение по счетам отложенных налогов может быть малоинтенсивным.

С этой целью нами были разработаны показатели для анализа интенсивности использования отложенных налогов. Расчеты произведены по данным ОАО «Нэфис Косметикс» за четвертый квартал 2009 года.

Нами предлагается рассчитывать: а) Коэффициент обновления (Кобн), характеризующий долю новых отложенных налоговых активов в общей их стоимости на конец периода:

(1)

б) Коэффициент выбытия (Кв): (2)

в) Коэффициент прироста (Кпр):

(3)

Если для расчета первых двух коэффициентов необходимы внутренние учетные данные предприятия, то для расчета коэффициента прироста отложенных налогов в числителе может быть использована сумма отложенных налогов, отраженная в отчете о прибылях и убытках, а в знаменателе – сумма отложенных налогов, взятая из баланса. Расчет коэффициентов обновления, выбытия и прироста отложенных налогов произведен в таблице 9.

Таблица 9 — Анализ интенсивности использования отложенных налогов тыс. руб.

| Показатели | Расчет для отложенных налоговых активов | Расчет для отложенных налоговых обязательств |

| 1. Стоимость отложенных налогов на начало периода | 3 213 | 224 818 |

| 2. Стоимость начисленных отложенных налогов за период | 165 | 31 891 |

| 3. Стоимость погашенных отложенных налогов за период | 184 | 22 456 |

| 4. Стоимость отложенных налогов на конец периода | 3 194 | 234 253 |

| 5. Коэффициент обновления (п.2/п.4) | 0,0517 | 0,1361 |

| 6. Коэффициент выбытия (п.3/п.1) | 0,0572 | 0,0998 |

| 7. Сумма прироста отложенных налогов за период (п.2 – п.3) | -19 | 9 435 |

| 8. Коэффициент прироста (п.7/п.1) | -0,0059 | 0,0420 |

Интерпретируем результаты проведенного анализа. Движение отложенных налоговых активов на предприятии характеризуется низкой степенью интенсивности, о чем свидетельствуют коэффициенты обновления (5,17%) и выбытия (5,72%). Для отложенных налоговых обязательств характерны более динамичные показатели обновления (13,61%) и выбытия (9,98%). Отрицательное значение коэффициента прироста отложенных налоговых активов (0,59%) и положительное для отложенных налоговых обязательств (4,2%) может сказаться на колебаниях показателей прибыли и рентабельности организации в будущем. Кроме того, поскольку отложенные налоги приводят в будущем к увеличению экономических выгод, либо к их уменьшению, рекомендуется проследить динамику разработанного нами коэффициента покрытия отложенных налогов (Кпок):

(4)

Данный коэффициент показывает, насколько будущие экономические выгоды в виде возможной экономии по налогу на прибыль покрывают будущие оттоки ресурсов в виде возможного увеличения обязательств по налогу на прибыль. Расчет коэффициента покрытия отложенных налогов представлен в таблице 10.

Таблица 10 — Анализ коэффициента покрытия отложенных налогов

| Показатель | На 01.01.08 | На 01.01.09 | На 01.01.10 |

| Стоимость отложенных налоговых активов | 790 | 3 213 | 6 319 |

| Стоимость отложенных налоговых обязательств | 174 189 | 224 818 | 98 030 |

| Коэффициент покрытия отложенных налогов | 0,0045 | 0,0143 | 0,0645 |

| Темпа роста коэффициента покрытия в сравнении с предыдущим периодом,% | — | 217,78 | 351,05 |

Положительным в деятельности организации следует считать значение коэффициента покрытия отложенных налогов большего или равного единице, а также положительную динамику темпа роста коэффициента покрытия. На анализируемом предприятии отложенные налоговые активы покрывали лишь 6,45% суммы отложенных налоговых обязательств по состоянию на 01.01.10, что может привести к значительному увеличению обязательств по налогу на прибыль в будущем при погашении отложенных налоговых обязательств и оттоку экономических ресурсов предприятия.

В таблице 11 представлены расчеты коэффициента покрытия отложенных налогов ведущих отечественных и международных компаний, произведенные по данным консолидированной финансовой отчетности по состоянию на 31 декабря 2009 года.

Таблица 11 — Расчет коэффициентов покрытия отложенных налогов крупнейших компаний мира по состоянию на 31 декабря 2009 года

| Группа компаний | Сумма отложенных налоговых активов | Сумма отложенных налоговых обязательств | Коэффициент покрытия |

| Telefonica Group, млн. евро | 5 971 | 3 082 | 1,94 |

| Alcatel-Lucent, млн. евро | 836 | 1 058 | 0,79 |

| Air France-KLM Group, млн.евро | 942 | 418 | 2,25 |

| FIAT Group, млн.евро | 2 580 | 152 | 16,97 |

| Nestle Group, млн. швейц. франков | 2 202 | 1 404 | 1,57 |

| KAMAZ Group, млн.руб. | 2 233 | 1 264 | 1,77 |

| ОАО Power Machines and Subsidiaries, млн.долл. | 32,748 | 10,764 | 3,04 |

| Х5Retail Group, млн. долл. | 151,786 | 207,689 | 0,73 |

Как видно по данным таблицы 11, в практике деятельности крупнейших международных компаний коэффициент покрытия отложенных налогов колеблется в среднем в диапазоне от 0,7 до 3,0. Рассчитанный по данным ОАО «Нэфис Косметикс» коэффициент покрытия (0,0645) значительно ниже значений аналогичного показателя ведущих компаний мира, что является отрицательным моментом в деятельности анализируемого предприятия.

Поскольку значение сальдо отложенных налоговых обязательств в ОАО «Нэфис Косметикс» значительно превышает сальдо отложенных налоговых активов, что может выразиться в оттоке экономических ресурсов за счет увеличения обязательств по налогу на прибыль, рекомендуется рассчитывать Коэффициент риска снижения нераспределенной прибыли за счет отложенных налогов по формуле:

Коэффициент риска снижения нераспределенной прибыли показывает долю нераспределенной прибыли предприятия, которая может быть уменьшена в будущем за счет погашения отложенных налоговых обязательств. Расчет коэффициента риска убыточности применительно к ОАО «Нэфис Косметикс» представлен в таблице 12.

Таблица 12 — Анализ риска снижения нераспределенной прибыли за счет отложенных налогов

| Показатель | На 01.01.08 | На 01.01.09 | На 01.01.10 |

| 1.Стоимость отложенных налоговых обязательств | 174 189 | 224 818 | 98 030 |

| 2.Стоимость отложенных налоговых активов | 790 | 3 213 | 6 319 |

| 3.Разница между стоимостью отложенных налоговых обязательств и стоимостью отложенных налоговых активов (п.1 – п.2) | 173 399 | 221 605 | 91 711 |

| 4.Сальдо нераспределенной прибыли | 1 018 628 | 1 383 968 | 1 584 519 |

| 5.Коэффициент риска снижения нераспределенной прибыли за счет отложенных налогов, % (п.3/п.4) | 10,18 | 16,01 | 5,79 |

Как видно по данным таблицы 12, в ОАО «Нэфис Косметикс» наблюдалась негативная тенденция увеличении коэффициента риска снижения нераспределенной прибыли за счет отложенных налогов по состоянию на 01.01.09, в результате которой предприятие могло бы потерять в будущем 16% нераспределенной прибыли. Однако за счет произошедшего в 2009 году погашения отложенных налоговых обязательств риск потери нераспределенной прибыли снизился и составил 5,79% по состоянию на начало 2010 года. Рассчитывать данный коэффициент следует только в том случае, если коэффициент покрытия отложенных налогов составляет менее единицы. Если стоимость отложенных налоговых активов превышает стоимость отложенных налоговых обязательств, то погашение отложенных налоговых активов в будущем приведет к увеличению суммы нераспределенной прибыли (уменьшению непокрытого убытка).

Расчет возможного уменьшения непокрытого убытка за счет отложенных налогов выполнен по данным консолидированной отчетности группы компаний КАМАЗ и представлен в таблице 13.

Таблица 13 — Анализ возможного уменьшения непокрытого убытка за счет отложенных налогов

| Показатель | На 31.12.08 | На 31.12.09 |

| 1.Стоимость отложенных налоговых активов, млн.руб. | 2 519 | 2 233 |

| 2.Стоимость отложенных налоговых обязательств, млн.руб. | 1 994 | 1 264 |

| 3.Разница между стоимостью отложенных налоговых активов и стоимостью отложенных налоговых обязательств (п.1 – п.2) | 525 | 969 |

| 4.Сальдо непокрытого убытка, млн.руб. | 3 637 | 5 706 |

| 5.Коэффициент возможного уменьшения непокрытого убытка за счет отложенных налогов, % (п.3/п.4) | 14,43 | 16,98 |

Как видно по данным таблицы 13, группа компаний КАМАЗ имеет резерв уменьшения непокрытого убытка в случае погашения отложенных налоговых активов в будущем в размере 16,98% суммы непокрытого убытка. Увеличение коэффициента в отчетном периоде (с 14,43% до 16,98%) следует рассматривать как положительный момент в деятельности предприятия.

Отложенные налоги могут влиять на увеличение (уменьшение) нераспределенной прибыли (непокрытого убытка) по причинам, не зависящим от деятельности предприятия. Это может происходить в случае изменения ставки по налогу на прибыль. Проанализируем, как отразились результаты переоценки сальдо отложенных налогов на размеры нераспределенной прибыли предприятия в таблице 14.

Таблица 14 — Анализ влияния переоценки отложенных налогов на размер нераспределенной прибыли предприятия

| Показатель | Сумма, тыс. руб. |

| 1. Уменьшение нераспределенной прибыли за счет переоценки отложенных налоговых активов | 642 |

| 2. Увеличение нераспределенной прибыли за счет переоценки отложенных налоговых обязательств | 41 983 |

| 3. Нетто-увеличение нераспределенной прибыли за счет переоценки отложенных налогов (п.2 – п.1) | 41 341 |

| 4. Сальдо нераспределенной прибыли до проведения переоценки | 1 370 396 |

| 5. Процент изменения нераспределенной прибыли в результате переоценки отложенных налогов, % (п.3/п.4) | 3,02 |

Преобладание размера отложенных налоговых обязательств над суммой отложенных налоговых активов привело к увеличению суммы нераспределенной прибыли в результате переоценки отложенных активов на анализируемом предприятии на 3,02%. Это положительный момент в деятельности предприятия, поскольку в распоряжение акционеров поступило 41,3 млн.руб. за счет снижения ставки налога на прибыль.

Таким образом, алгоритм проведения анализа отложенных налоговых активов и обязательств можно представить в виде следующей блок-схемы:

Рис.1. Блок-схема проведения анализа отложенных налоговых активов и обязательств

Как видно на представленной блок-схеме, анализ отложенных налогов целесообразно начинать с общей оценки отложенных налоговых активов и обязательств на показатели имущественного (финансового) состояния предприятия. В ходе углубления необходимо провести анализ влияния отложенных налогов на показатели прибыли до налогообложения и чистой прибыли в динамике, а также поиска возможностей увеличения нераспределенной прибыли за счет возможного погашения отложенных налогов в будущих отчетных периодах.

Виды разниц, которые могут возникать в процессе работы

В связи с тем, что в целях бухгалтерского учета принимаются все суммы доходов и расходов, а в налоговом – только выборочно, возникают разницы при подсчете налога на прибыль. Эти разницы могут приводить как к уменьшению налога, так и к его увеличению. Причем в обоих случаях изменение налога может быть как постоянное, так и временное. Если в компании возникают такие разницы, то в учете формируются проводки:

- Начисление налога на прибыль, отражается долг организации перед бюджетом Д99 К68.04

- При наличии разниц, увеличивающих налог:

– постоянно Д99 К68

– временно Д09 К68

- При наличии разниц, уменьшающих налог:

– постоянно Д68 К99

– временно Д68 К77

Нужно учитывать, что счета 09 и 77 впоследствии закрываются обратными проводками.

| ВАЖНО! Временные разницы не влияют на чистую прибыль компании |

Рассмотрим, как выглядят разницы на примере. Исходные данные:

выручка 150 тыс. руб., себестоимость 50 тыс. руб., фонд оплаты труда 20 тыс. руб., искусственный фонтан в кабинет директора 30 тыс. руб., безвозмездное поступление от учредителя 50 тыс. руб., штрафы и пени по налогам 30 тыс. руб.

| Показатель | Бухгалтерский учет | Налоговый учет |

| Выручка | +150 | +150 |

| Себестоимость | -50 | -50 |

| Фонд оплаты труда | -20 | -20 |

| Фонтан | -30 | – |

| Поступление от учредителей | +50 | – |

| Штрафы, пени | -30 | |

| Прибыль до налогообложения | +70 | +80 |

Получается, что по данным бухгалтерского учета нужно было бы заплатить налог меньше, чем того требует налоговый учет. С учетом разниц данные по бухучету нужно довести до данных налогового учета.

Нужно иметь в виду, что величина налога на прибыль для перечисления в бюджет рассчитывается как условный доход (то есть та прибыль до налогообложения, которая получена по данным бухучета), скорректированный на все получившиеся разницы. Если все сделано правильно, то налог, полученный таким расчетным путем, совпадет с суммой налога по декларации.

Учет расчетов по налогу на прибыль

Порядок учета расчетов по налогу на прибыль, а также выявление отличия налога на бухгалтерскую прибыль, признанного в бухгалтерском учете, от налога, отраженного в налоговой декларации по налогу на прибыль, установлен Положением по бухгалтерскому учету (ПБУ) 18/02, утв. приказом Минфина РФ от 19.11.2001 №114н.

Минфин внес ряд правок в ПБУ 18/02, применять которые необходимо с отчетной кампании за 2021 год. Какие именно поправки внесли в положение и как их применять на практике, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

ПБУ 18/02 ввел в учетную практику показатели, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль. Далее мы рассмотрим эти показатели.