Общие сведения

Составляет договор акта камеральной налоговой проверки ФНС. Оформлению бланка предшествует анализ, проводимый сотрудниками налоговой службы. Проводят камеральную проверку в нескольких случаях:

- при несоответствии сведений, указанных в декларации за определенный отчетный период;

- при нестыковке данных в отчетностях, представленных за определенный период;

- когда составляется заявление на получение льготы по налогам;

- при подаче налоговой декларации для возмещения из бюджета или вычетов в больших размерах;

- при подаче отчетности, в которой содержатся сведения о использовании природных ресурсов.

Документ – акт камеральной налоговой проверки составляется во время инспекции. На его основании выносится решение о том, подлежит ли налогоплательщик наказанию за совершенное им налоговое правонарушение. Также в бланке содержится информация о проверке, исходя из которой налогоплательщик имеет право составить возражение. Лист акта камеральной налоговой проверки формируется только в случаях нарушения налогоплательщиком установленных правил. Вручается он в течение пяти рабочих дней почтой или любым другим способом.

Сроки осуществления проверки и установленный порядок

Проведение искомого процесса, как и остальные мероприятия в области налоговых правоотношений, регулируется посредством Налогового Кодекса страны, говоря точнее, с помощью его статьи под номером 88.

Статья 88. Камеральная налоговая проверка

Стартует осуществление проверки непосредственно с момента предоставления налогоплательщиком декларационных бланков и сопутствующих документов на проверку в налоговую инспекцию. Чтобы ее инициировать, специалистам не требуется получить разрешение или задокументированное решение от руководства конкретного отделения службы или предоставившего данные плательщика налоговых сборов.

Кроме того, представители налоговой системы не имеют обязательства по отправлению налогоплательщикам уведомлений, в которых будет сказано, что камеральная проверка стартовала.

Длительность проведения искомого процесса составляет 3 месяца с момента передачи декларации на рассмотрение в отделение налоговой инспекции

Если проверка уже началась и во время ее проведения были обнаружены некоторые неточности, ошибки или любое иное несоответствие поданных в обработку сведений действительности, инспекторы обязаны оповестить об этом гражданина, документы которого проверяются и предоставить ему следующие два варианта дальнейшего развития событий:

- либо явиться в отделение службы для дачи устных и письменных разъяснений по неточностям в декларации;

- либо предоставить новый декларационный бланк, играющий роль исправляющей неверный документ бумаги.

Хотим обратить ваше внимание на факт, что дополнительная подача сведений или приглашение для получения разъяснений – ситуации, возникающие довольно таки редко. Обычно в ходе камеральной проверки все неточности или непонятные сотрудникам налоговой до этого моменты выясняются, и работа продолжается дальше полным ходом.

При возникновении необходимости в подаче разъяснений, можно поступить следующим образом.

- Лично явиться в налоговую инспекцию и в присутствии сотрудников, занимающихся вашем делом, составить письменное объяснение. Весьма удобный вариант, так как присутствующие при написании работники инспекции помогут вам указать все необходимые уточнения и предварительно подробно объяснять, в чем, собственно, состоят неточности.

- Отправить письменное пояснение с помощью почты. Для этого необходимо составить заказное письмо сразу же, как только получите требования, так как максимальный срок предоставления разъяснений составляет пять рабочих дней.

- Помимо почтового отправления, пояснения можно отослать с использованием электронных коммуникационных каналов, то есть воспользоваться сканером и сетью интернет, направив уточнение на электронную почту конкретного отделения налоговой службы.

Согласно закону, вы имеете право на осуществление передачи данных любым из перечисленных выше способов. Однако, мы рекомендуем проконсультироваться со специалистами налоговой, занимающимися вашим делом. Сделайте, как удобно обеим сторонам и наладите с сотрудниками дружеские отношения, что, безусловно, повлияет на степень усердия в работе именно с вами.

Если вам предстоит не дача пояснений, а внесение корректирующих сведений с использованием нового декларационного бланка, придется провести его заполнение повторно. Согласно букве закона, на запрос уточняющей декларации и иных сопутствующих ей документов, налоговая служба имеет право в следующих случаях.

- если имело место быть заявление суммы налога на добавленную стоимость, которую необходимо возместить;

- когда в декларационном бланке заявлены некоторые льготы, полагающиеся налогоплательщику;

- если предоставление отчетности ведется по налоговым сборам, напрямую относящимся к области использования ресурсов природного характера;

- если декларационный бланк по сбору с прибыли организации или подоходному налогу физических лиц был предоставлен на проверку лицом, участвующим в инвестиционном товариществе.

Право на получение дополнительных сведений во время проведения камеральной проверки у сотрудников налоговой службы распространяется не только на предоставляющих документы налогоплательщиков. Получить интересующую информацию они могут и из иных дополнительных источников.

- Прежде всего, налоговая служба имеет право на уточнение и дополнение имеющихся на руках сведений с помощью самих налогоплательщиков, однако, лишь в тех случаях, когда такое право возникает согласно законодательным нормам.

- Требовать предоставление сведений и дополнительных документов представители налоговой инспекции также имеют право у контрагентов и других субъектов.

- В особо сложных делах допускается также проведение допросов лиц, являющихся свидетелями в том или ином деле.

- Еще один способ получить дополнительную информацию – провести экспертизу.

- При необходимости для выяснения некоторых обстоятельств сотрудники налоговой службы могут пригласить принять участие в процессе профессионального переводчика или эксперта в нужной области деятельности.

- При наличии согласия плательщика налоговых сборов, сотрудники службы также имеют право на проведение осмотра представленной документации и каких-либо связанных с делом предметов.

Как правильно составить

Образец акта камеральной налоговой проверки составляется на основании Налогового кодекса. В пункте 4 статьи 100 указаны основные требования к оформлению подобного рода документации. Так, согласно данному положению, бланк должен:

- Сформировываться в двух экземплярах.

- Составляться по установленному шаблону.

- Подписываться инспектором и налогоплательщиком или его официальным представителем.

- Быть оформлен в течение 10 рабочих дней после завершения проверки, в случаях, когда были выявлены нарушения.

Структура бланка состоит из трех частей:

- Вводная. Здесь прописываются сведения о компании, информация о проверке.

- Основная. Подробно расписаны факты нарушения законодательства. Информация в данном блоке расписывается четко и систематизировано.

- Итоговая. В блоке содержатся сведения о результатах проверки, расписаны выявленные правонарушения, предложения по их устранению и наказание. Схема акта камеральной налоговой проверки содержит ряд приложений, в которых представлены доказательства нарушений. Как правило, в этом разделе размещаются пояснения, дополнения, справки, расчеты расхождений и другая документация, оформляемая инспектором.

Как правильно заполнить

Шаблон акта камеральной налоговой проверки оформляется по утвержденному образцу в случаях, когда инспектор ФНС обнаружил ошибки в отчетной документации налогоплательщика. Образец может быть на электронном или бумажном носителе. На его подготовку отводится не менее 10 дней. Налогоплательщику на ознакомление с бланком дается 5 дней.

Составляется акт на русском языке, как правило, в печатном виде. В официальном листе разрешено использовать аббревиатуры. Стоит отметить, что при первом упоминании о компании, необходимо полностью указывать название. В последующем разрешается его сокращать.

Также при заполнении шаблона необходимо:

- Расшифровывать денежные единицы иностранной валюты и переводить их в соответствующий эквивалент в рублях. Курс должен соответствовать тому, который установил Центробанк.

- Даты прописывать в формате ДД.ММ.ГГГГ.

- Полностью исключить ошибки. В некоторых случаях допускаются исправления. Но они должны быть заверены подписями проверяющего и проверяемого. Пример акта камеральной налоговой проверки заполняется как обычный документ. В первой части прописывается номер бланка, название предприятия (полностью или сокращенно), его реквизиты.

Если же проверка проводится по отношению к физическому лицу, то потребуется указать:

- полные инициалы;

- ИНН.

В обоих случаях инспектор дополнительно указывает место и время проведения проверки. В первой части прописываются сведения о гражданине: Ф.И.О., документы, послужившие основанием для проверки, период и перечень проводимых мероприятий. Вторая часть содержит данные, подтверждающие или опровергающие факт нарушения, а также факты, смягчающие наказание за проступок. Отметим, сведения должны быть объективными, обоснованными и соответствовать действительности.

В третьей части прописываются штрафные санкции и их размер, а также данные об инспекторе (Ф.И.О., должность).

Проведение углубленной проверки

Проведение углубленной проверки подразумевает запрашивание дополняющих имеющиеся сведения данных у различных субъектов. Проще говоря, если необходимы подтверждения некоторым фактам или сомнения в правдивости какой-либо информации столь сильны, сотрудники службы имеют возможность:

- получить ксерокопии документации первичного характера;

- провести беседу со свидетелями того или иного дела;

- выяснить интересующую информацию у контрагентов;

- назначить экспертизу или получить дополнительные сведения иными доступными путями, определенными законодательно.

Для чего нужна углубленная проверка

Потребность в проведении углубленной проверки возникает в следующих ситуациях.

- Если плательщик налоговых сборов обладает правом на пользование какими-либо льготами. Обычно сведения со стороны нужны как раз для подтверждения искомых сведений о владении правом на получение государственных «поблажек» при выплате налогов.

- Если в декларационном бланке было заявлено возмещение налога на добавленную стоимость, налоговая инспекция часто настаивает на проведении углубленной камеральной проверки. Дело в том, что обычно представители предпринимательской категории избегают возмещения НДС. Начиная с 2015 года, появилась возможность перенесения вычетов налога на добавленную стоимость на три года, дабы не проводилась камеральная проверка углубленного характера, и можно был уйти от возмещения.

- Если внутри декларационного бланка по налогу на добавленную стоимость имеются данные по проведенным операциям, противоречащие иной информации, полученной из этого же бланка. Или обнаружено несоответствие сведений по тем же операциям из декларационного бланка по налогу на добавленную стоимость, который был предоставлен на проверку иным субъектом. Приведем пример. Вы и компания, являющаяся вашим контрагентом, одновременно предоставляете на проверку декларации. В одной и той же сделке, в которой оба вы принимали участие, показатели налога на добавленную стоимость согласно документации, предложенной к проверке, оказались разными. Раньше такое положение дел могло бы потребовать возмещения, теперь же производить его не требуется.

- Если по истечению двух лет с последнего дня, в который была подана декларация, вы передаете на проверку декларационный бланк с уточненными сведениями, внутри которого увеличился показатель полученных убытков или была уменьшена сумма налогового сбора. Разумеется, такое положение дел может показаться надуманным, и налоговая служба захочет выяснить, насколько соответствуют действительности новые данные.

- Чаще всего углубленной проверке камерального типа подвергаются декларации, составленные по налоговым отчислениям, связанным с использованием ресурсов, дарованных человеку природой.

Обратите внимание! Если ни одно из вышеперечисленных обстоятельств в вашем случае не имеет места быть, вы имеете право не предоставлять налоговой службе дополнительных сведений на полностью законных основаниях. Однако если вы действительно чисты и имеете возможность объясниться, лучше это сделать, дабы не усугублять ситуацию.

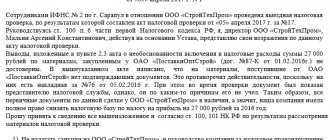

Образец акта камеральной налоговой проверки

Бланк не может быть оформлен в свободной форме. Государством установлен стандартный шаблон, который можно скачать на нашем сайте или портале ФНС. Составляется лист только после проверки. Длится она, как правило, 3 месяца и осуществляется на основании предоставленной налогоплательщиком декларации.

Чтобы ознакомиться с примером бланка, можно акта камеральной налоговой проверки на нашем сайте. В образце полностью соблюдена структура заполнения, что позволит составить общее представление о формате и способе заполнения официальной бумаги.

Как специалисты определяют, когда необходимо инициировать проверку

Как мы уже упоминали выше, камеральная проверка осуществляется «на месте», то есть внутри Федеральной налоговой службы, при этом, не подразумевая никаких визитов личного характера.

Как специалисты принимают решение о проведении проверки

Специалисты службы осуществляют рассмотрение декларационных бланков и иных отчетных документов, наполненных сведениями, касающимися деятельности, которую ведет лицо:

- физическое;

- юридическое.

Все эти данные сверяются с одной целью: чтобы удостовериться, не совершил ли субъект налоговых правоотношений каких-либо противозаконных действий или просто, не допустил ли он банальных ошибок при проведении расчетов величины сбора.

Такие проверки на руку не только налоговой службе, но и самим плательщикам, как минимум потому, что излишне уплаченные налоговые сборы, суммы которых порой весьма ощутимы, возвращаются обратно.

На проведение проверки отдается срок, равный трем месяцам. Отсчет начинается непосредственно с момента передачи на проверку декларационного документа, заполненного сведениями о налогоплательщике. Если во время проведения камеральной проверки сотрудники налоговой службы находят неточности или какие-либо ошибки среди задекларированной информации, и не смогут самостоятельно разъяснить несовпадения, придется налогоплательщику заняться этим самостоятельно. Для этого ему необходимо будет явиться непосредственно в налоговую службу, и дать письменное объяснение или повторно предоставить уточняющий декларационный бланк.

Согласно Налоговому Кодексу Российской Федерации, сотрудники налоговой службы обязаны осуществлять налоговую проверку декларационных бланков. Однако, внутри этого главного свода сведений, регулирующего правоотношения в области налогообложения, не сказано, кого именно и в каких случаях необходимо подвергать камеральной проверке. Именно поэтому, фактически на сотрудниках службы не только лежит обязанность по выяснению достоверности знаний, но также, по определению подлежащих к проверке документов.

На что обратить внимание

Напомним, составляется документ только после предварительной проверки. В случаях, когда проверяемый не согласен с результатами проверки, он может составить возражение. На подготовку бланка отводится 1 месяц. Составляется лист в письменном виде. Отправить его можно посредством электронной почты или предоставить лично в органы ФНС. Блок возражений составляется в свободной форме. При этом в нем должны быть четко сформулированы моменты и опротестования моментов, с которыми не согласен проверяемый. Если вынесенное по возражению решение не устраивает гражданина, он может в течение 30 дней подать апелляцию.

Сотрудники ФНС обязательно должны уведомить налогоплательщика о том, в каком порядке рассматриваются результаты проверки.

События по окончанию проверки: составление акта

Так что же начинает происходить по окончанию проведенной проверки?

Если специалисты налоговой службы не обнаружили никаких ошибок, противоречий и несоответствий, то больше ничего происходить не будет.

Когда внутри декларационного документа имеют место быть заявленные льготы или к возмещению из государственной казны предъявлен налог на добавленную стоимость, представители налоговой службы могут настоять на предоставлении дополнительной подтверждающей документации.

В случае, когда выявляются некоторые нарушения, налоговая инспекция по окончанию проверки приступит к составлению акта. Всего на проведение искомого процесса у специалистов по закону есть десять дней. По их истечению у службы остается еще пять дней на вручение бумаги плательщику.

После изучения акта с нарушениями, у плательщика остается ровно 30 дней на передачу возражений по поводу составленного акта. Когда указанный срок, данный налогоплательщику, кончится, руководитель конкретного отделения налоговой службы пример решение о привлечении искомого лица к ответственности за совершенное правонарушение. Поскольку это решение остается именно за руководящим лицом, в некоторых ситуациях предугадать, будет ли назначено наказание, практически невозможно.