Какие бывают затраты с точки зрения бухучета

Если ориентироваться на ст. 318 и 319 НК РФ, закон разделяет все расходы на два вида. Причем юридически корректно называть расходы «затратами».

Косвенные затраты

Это деньги, которые нельзя напрямую посчитать в себестоимости конкретного продукта, они формируют себестоимость нескольких продуктов сразу. Но без этих расходов бизнес не сможет производить продукт. Обычно в эту категорию включают оплату аренды и ЖКУ, траты на маркетинг, рекламу, секретариат, бухгалтерию.

Прямые затраты

Это затраты, которые формируют себестоимость конкретного изделия. Например, сюда относят сырье, полуфабрикаты, комплектующие и другие производственные запасы. Прямыми затратами также считаются зарплаты и социальные выплаты, которые занимаются непосредственно производством, и амортизация оборудования.

В прямые затраты добавляют и оплату работ, которые выполняют подрядчики — если они напрямую влияют на себестоимость изделия. Так, если вы заказываете упаковку для изделий, то это прямые затраты. Если подрядчик занимается обслуживанием компьютеров и ремонтом другой техники в вашем офисе, то это, скорее, косвенные затраты, потому что они влияют на весь процесс в целом.

Удобный сервис для разделения расходов на прямые и косвенные

Попробовать

Вы сами должны определять, какие расходы относить к прямым, а какие к косвенным. Если в учетной политике вы не отнесли затраты к прямым, то они будут классифицироваться как косвенные.

Внереализационные расходы

Существует и третий вид затрат — внереализационные. Они не формируют себестоимость продукции как для конкретного изделия, так и целиком, и вообще не имеют прямой связи с производством и реализацией.

Например, внереализационными обычно называют расходы на обслуживание кредита, траты на судебные издержки, неустойки. Подробный перечень содержится в ст. 265 НК РФ.

Сокращаем перечень прямых расходов

Насколько свободной может быть организация в части определения перечня конкретных разновидностей прямых расходов?

Существует точка зрения, согласно которой налогоплательщик имеет полное право определять перечень прямых издержек так, как посчитает нужным. Например, ориентируясь на извлечение наибольшей коммерческой выгоды. Подобной позиции в ряде случаев придерживаются также официальные инстанции и суды (постановление ФАС Северо-Западного округа от 04.10.2011 № А56-55568/2010).

Важно! Отнесение издержек к прямым либо косвенным всегда должно быть обоснованно (письмо ФНС России от 24.02.2011 № КЕ-4-3/2952) и не может к тому же противоречить положениям НК РФ (определение ВАС РФ от 13.05.2010 № ВАС-5306/10).

Гораздо проще сужать перечень прямых расходов тем фирмам, которые выпускают относительно немного разновидностей продукции, и совсем просто, если речь идет всего об 1 типе товаров. В этом случае к косвенным можно относить практически любые непроизводственные издержки, например те, которые связаны с арендой или зарплатой персонала, не вовлеченного в процесс выпуска товаров.

Отметим, что политика сокращения перечня прямых издержек не всегда может рассматриваться как приносящая экономическую выгоду. Это может прослеживаться в 2 аспектах:

- Во-первых, предприятие может выпускать товары с выраженным сезонным спросом, например мороженое или прохладительные напитки. В этом случае фирме может быть выгоднее сокращать налоговую базу именно в период менее интенсивных продаж — за счет сумм, не зачтенных в уменьшение налогов в теплое время года.

- Во-вторых, размер сумм, доступных для использования к уменьшению налоговой базы, не всегда адекватен налоговым и репутационным рискам, которые могут возникнуть при тех или иных манипуляциях с определением прямых и косвенных расходов. Фирме может быть попросту выгоднее воспользоваться уменьшением налога чуть позже, чем тратиться на судебное противостояние с ФНС и впоследствии восстанавливать имидж на рынке.

Другие виды затрат для финансового учета

Для финансового учета расходы разделяют еще на два вида.

- Постоянные — они не связаны напрямую с объемом продукции. Если выпуск увеличить или уменьшить, постоянные расходы не изменятся. Например, зарплата бухгалтера не изменится, если вы станете производить не 100, а 200 тортов в месяц. Поэтому это постоянная трата.

- Переменные — зависят от количества выпускаемой или реализованной продукции и меняются пропорционально. Например, если вы увеличиваете производство тортов со 100 до 200 в месяц, то одновременно растет и количество трат на сахар.

Виды затрат можно комбинировать. Обычно прямые затраты влияют на себестоимость, поэтому их относят к переменным. Например, затраты на полуфабрикаты: чем больше производим, тем больше расходуем, поэтому это прямая переменная категория.

Существуют исключения — допустим, расходы на рекламу не отражаются напрямую на себестоимости производства и являются косвенными затратами. Но с помощью веб-аналитики мы можем посчитать, сколько нужно рекламных денег на продажу одной единицы товара — например, с помощью ретаргетинга. Если захотим продавать больше, придется увеличивать бюджет. Поэтому это косвенная переменная трата.

Проверьте, куда уходят деньги, чтобы принимать правильные управленческие решения

Постоянные и переменные затраты используют обычно для финансового учета и планирования бизнеса — это условные понятия, закон не регулирует и не обязывает вас отслеживать их. Прямые и косвенные нужны для бухучета, они основаны на других критериях. Если вы определяете доходы и расходы по методу начисления, то их нужно отслеживать и определять, это требование закона.

Кто должен вести разделение затрат

Согласно ст. 318 НК РФ делить затраты на прямые и косвенные должны все юрлица на ОСНО, которые работают по методу начисления. Косвенные затраты распределяют на все виды продукции. Для этого выбирают базу, которой могут быть переменные затраты.

В бухгалтерском и налоговом учете под методом начисления понимают метод, когда доходы учитываются в момент документального подтверждения операции. Еще есть кассовый метод — доходы учитываются в момент поступления денег в кассу. Кассовый метод обычно используют организации на УСН, так как он проще и помогает избежать кассовых разрывов.

Если вы на ОСНО и величина средней выручки без учета НДС в каждом из предыдущих четырех кварталов не больше 1 млн руб., вы имеете право вести налоговой учет кассовым методом. Исключения указаны в ст. 273 НК РФ: несмотря на соответствие требованию по выручке, кассовый метод не могут применять банки, кредитные потребительские кооперативы и микрофинансовые организации, компании, добывающие углеродное сырье и компании, которыми владеют иностранные организации.

Прямые и косвенные расходы в декларации по налогу на прибыль

В приложении № 2 к листу 02 налоговой декларации по налогу на прибыль следует отдельно отражать:

— прямые расходы, связанные с реализацией товаров, работ, услуг (строка 010);

— прямые расходы по торговым операциям (строка 020), в том числе себестоимость реализованных покупных товаров (строка 030);

— косвенные расходы (итог по строке 040) с расшифровкой по некоторым видам расходов.

Прямые расходы при производстве продукции, выполнении работ, оказании услуг

Согласно п.1 ст. 318 НК РФ для целей налогообложения прибыли расходы на производство и реализацию, осуществленные в течение отчетного (налогового) периода, подразделяются на прямые и косвенные.

Прямые расходы – это те расходы, которые в конце каждого месяца распределяются между реализованными товарами (работами, услугами) и нереализованными товарами (не принятыми заказчиками выполненными работами, услугами). Кроме этого, прямые расходы подлежат распределению между готовой продукцией (выполненными работами) и незавершенным производством (незаконченными работами).

Налогоплательщик самостоятельно определяет в налоговой учетной политике перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг). На это прямо указано в статье 318 НК РФ. Здесь же приводится примерный перечень расходов, которые могут быть отнесены к прямым расходам:

— затраты на сырье и материалы, комплектующие изделия и полуфабрикаты;

— расходы на оплату труда основного производственного персонала и обязательные социальные отчисления с этой оплаты труда (страховые взносы);

— амортизация.

В письме ФНС России от 24.02.2010 № КЕ-4-3/[email protected] указано на то, что механизм распределения затрат на производство и реализацию должен содержать экономически обоснованные показатели, обусловленные технологическим процессом. При этом налогоплательщик вправе в целях налогообложения отнести отдельные затраты, связанные с производством товаров (работ, услуг), к косвенным расходам только при отсутствии реальной возможности отнести указанные затраты к прямым расходам. ФНС в своем письме ссылается на правоприменительную практику, в частности, на Определение ВАС РФ от 13.05.2010 № ВАС-5306/10. Указанное письмо размещено на официальном сайте налогового ведомства www.nalog.ru в разделе /Разъяснения ФНС, обязательные для применения налоговыми органами/.

Косвенные расходы – это все иные расходы на производство и реализацию, которые в полном объеме относятся к расходам того отчетного (налогового) периода, в котором они осуществлены.

Особенности признания прямых расходов при оказании услуг

Пунктом 2 ст. 318 НК РФ установлено, что налогоплательщик, оказывающий услуги, вправе относить сумму прямых расходов, осуществленных в отчетном (налоговом) периоде, в полном объеме на уменьшение доходов от производства и реализации отчетного (налогового) периода без распределения на остатки незавершенного производства.

Для того, чтобы воспользоваться правом на списание прямых расходов полностью в текущем отчетном (налоговом) периоде, это право надо закрепить в налоговой учетной политике.

Обратите внимание! Пункт 1 ст. 318 НК РФ не предусматривает особого порядка для налогоплательщиков, оказывающих услуги, в части определения перечня прямых расходов. Это означает, что в любом случае этот перечень должен быть утвержден в налоговой учетной политике. И, соответственно, налогоплательщик должен заполнять строку 010 Приложения № 2 к Листу 02 налоговой декларации по налогу на прибыль.

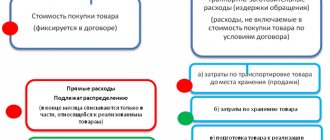

Прямые расходы по торговым операциям

Торговые операции – это операции по перепродаже покупных товаров. Порядок учета расходов по торговым операциям регулируется статьей 320 НК РФ.

К прямым расходам по торговым операциям относятся:

— стоимость приобретения товаров по цене, установленной условиями договора;

— транспортные расходы по доставке товаров от поставщиков (продавцов) до организации (налогоплательщика), осуществляющей торговые операции.

Торговым организациям дано право самостоятельно определить состав себестоимости приобретенных товаров. Например, организация может учитывать сразу в себестоимости покупных товаров транспортные расходы по доставке этих товаров, расходы на страхование, иные расходы, прямо связанные с приобретением конкретной партии товаров. В данном случае имеет смысл применять единый подход к формированию себестоимости покупных товаров в бухгалтерском и налоговом учете.

Порядок формирования себестоимости покупных товаров организация обязана отразить в налоговой учетной политике. При этом изменить указанный порядок можно не ранее, чем через 2 года.

Если налогоплательщик решил не включать транспортные расходы в себестоимость покупных товаров, то по окончании каждого месяца он должен распределять транспортные расходы по доставке товаров между проданными в отчетном (налоговом) периоде товарами и непроданными товарами (остатками товаров на складах и в магазинах). Порядок такого распределения установлен статьей 320 НК РФ:

ТР = Тн + Тм – Тк, где

ТР – транспортные расходы, подлежащие списанию в текущем месяце;

Тн – транспортные расходы, не списанные на начало месяца;

Тм – транспортные расходы за текущий месяц (предъявленные перевозчиками и поставщиками);

Тк – транспортные расходы, приходящиеся на остаток товаров на конец месяца (не списанные на конец месяца).

Тк = ТОк х СП, где

ТОк – остаток товаров на конец месяца (непроданные товары);

СП – средний процент транспортных расходов.

СП = (Тн + Тм)/ (ТР + ТОк), где

ТР – товары, реализованные в течение месяца.

Обратите внимание! Списание себестоимости реализованных товаров (включение в расходы текущего отчетного налогового периода) производится одним из методов (п.3 ст. 268 НК РФ):

— по стоимости первых по времени приобретения (ФИФО),

— по стоимости последних по времени приобретения (ЛИФО),

— по средней стоимости,

— по стоимости единицы товара.

Выбранный метод должен быть закреплен в налоговой учетной политике.

Подведем итоги

Итак, порядок отражения в налоговой декларации по налогу на прибыль прямых расходов напрямую зависит от выбранных способов и методов налогового учета.

В налоговой учетной политике следует:

1. Установить перечень прямых расходов (ст. 318);

2. Определить порядок распределения прямых расходов на незавершенное производство (НЗП) и изготовленную в текущем месяце готовую продукцию (выполненные работы, оказанные услуги). Указанный порядок не может быть изменен в течение 2-х лет (п.1 ст. 319);

3. Для налогоплательщика, оказывающего услуги: закрепить право относить сумму прямых расходов в полном объеме на уменьшение доходов отчетного (налогового) периода без распределения (п.2 ст. 318);

4. Для торговых операций:

а) определить порядок формирования стоимости приобретения товаров. Этот порядок не может быть изменен в течение 2-х лет (ст. 320);

б) определить метод списания в расходы стоимости реализованных товаров (п. 3 ст. 268).

Как вести прямые и косвенные затраты в налоговом учете

В бухгалтерском учете разделение на косвенные и прямые затраты важно для формирования себестоимости. Не забывайте, что косвенные расходы нельзя относить напрямую на себестоимость одного изделия. Вместо этого выбирайте обоснованную базу распределения и добавьте отметку об этом в учетную политику.

В налоговом учете затраты тоже разделяют на косвенные и прямые, но с другими целями — они влияют на уменьшение налоговой базы. Здесь важно учитывать, в какой момент конкретные затраты влияют на стоимость продукции.

- Косвенные расходы уменьшают налоговую базу в том же отчетном периоде, в котором и возникают.

- Прямые расходы относятся на текущий налоговый период только после того, как вы реализовали продукцию, на стоимость которой они отнесены. Нет реализации — нет и уменьшения. Например, если товар лежит на складе, то прямые затраты на его производство из доходов не вычитывают.

Обратите внимание: размер налогооблагаемой прибыли снизится, если в организации объем косвенных расходов превысит прямые, и затраты будут учитываться раньше. Поэтому нужно внимательно следить за обоснованием ваших решений: если занижать прямые траты или неверно их учитывать, налоговая инспекция может воспринимать это как способ ухода от налогов.

Перечень прямых расходов с точки зрения НК РФ и Минфина

В соответствии с п. 1 ст. 318 НК РФ в целях исчисления налоговой базы налогоплательщик может учитывать расходы 2 типов: прямые и косвенные. К первым законодатель относит:

- материальные затраты, связанные с покупкой сырья либо материалов, которые задействуются в производстве либо оказании услуг и являются при этом основой производственного процесса (п. 1 ст. 318, подп. 1, 4 п. 1 ст. 254 НК РФ);

- зарплату сотрудников, которые непосредственно участвуют в выпуске товаров либо предоставлении услуг;

- взносы в государственные фонды, начисляемые на зарплату;

- амортизацию по основным средствам, которые задействуются при выпуске товаров либо предоставлении сервисов.

Прочие расходы, кроме внереализационных, НК РФ относит к косвенным.

Минфин России рекомендует налогоплательщикам включать в структуру прямых расходов издержки, формирующие себестоимость продукции, и отражать их установленным образом в бухгалтерском учете. Данную позицию ведомство изложило в Письме от 14.05.2012 № 03-03-06/1/247. В бухучете издержки, формирующие себестоимость, чаще всего отражаются на таких счетах, как 20, 23 и 25. При этом показатели по дебету счетов 23 и 25, как правило, ежемесячно переносятся на счет 20.

Вместе с тем законодатель устанавливает, что налогоплательщик может самостоятельно фиксировать в своей учетной политике перечень расходов, относящихся к прямым, в целях налогообложения (п. 2 ст. 318 НК РФ).

Дело в том, что прямые расходы могут быть использованы для уменьшения налоговой базы только после того, как выпущенный фирмой товар либо услуга будут реализованы, в то время как косвенные можно задействовать в целях оптимизации налогообложения в том же месяце, когда они были совершены.

Важно! Перечень перечисленных выше типов издержек не является закрытым — они могут быть дополнены иными расходами. При этом расширение данного перечня в интересах скорее налоговиков, чем налогоплательщиков. Большинство фирм все же стремятся сводить к минимуму текущую платежную нагрузку и потому стараются отнести как можно больший объем расходов к косвенным.

Таким образом, ключевой вопрос в части определения перечня прямых издержек, который волнует многие предприятия следующий: каковы законные способы максимального сужения спектра соответствующих расходов? Рассмотрим, каким образом фирма может подойти к его разрешению.

Как списывать расходы

Чтобы избежать путаницы, старайтесь минимизировать отличия в бухгалтерском и налоговом учетах. Отражайте и обосновывайте все расходы в документах, иначе придется доказывать свою позицию налоговой инспекции.

Прямые расходы списывайте в том же периоде, в котором реализовали продукцию, даже если у покупателя есть отсрочка платежа до следующих отчетных периодов. Не списывайте расходы на готовую продукцию на складах. Косвенные расходы в налоговом учете не распределяйте. Их списывают единовременно, в том же периоде, когда вы их произвели. Налогооблагаемую прибыль при этом снижайте.

Чтобы сблизить данные в учетах, постарайтесь уравновесить размер себестоимости в бухучете с прямыми расходами в налоговом учете.

Распределение прямых расходов. Как учесть «незавершенку»

Какие расходы нужно распределять

| Перечень прямых расходов есть в статье 318 Налогового кодекса |

Для того чтобы рассчитать облагаемую прибыль, каждому бухгалтеру нужно разделить все расходы фирмы на прямые и косвенные. Прямые расходы уменьшают прибыль только частично, косвенные — полностью. Недавно перечень этих расходов поменялся. Теперь к прямым относятся расходы: — на покупку сырья и материалов для производства; — на покупку комплектующих; — на покупку полуфабрикатов; — на зарплату работников производства (в том числе ЕСН с их зарплаты); — на амортизацию производственных основных средств.

Все остальные расходы — косвенные. Уменьшает прибыль только та сумма прямых расходов, которая относится к проданной продукции. Чтобы рассчитать эту сумму, вам нужно распределить прямые расходы между: — «незавершенкой» (то есть продукцией, которая недоделана); — продукцией на складе; — продукцией, отгруженной, но не проданной покупателям (например, если продукцию передали посреднику на продажу).

Проще всего определить общую сумму прямых расходов. Для этого их необходимо сложить. Расчет прямых расходов, которые относятся к «незавершенке», зависит от вида деятельности вашей фирмы.

В зависимости от вида деятельности Налоговый кодекс делит все фирмы на три группы: — выполняющие работы или оказывающие услуги; — обрабатывающие сырье; — ведущие другую деятельность.

Первая группа объединяет фирмы, которые выполняют работы или оказывают услуги. Это строительные, транспортные, консультационные, аудиторские фирмы, предприятия бытового обслуживания и т. д. Во вторую группы входят предприятия, которые используют то или иное сырье как основу для готовой продукции: нефтепереработчики, металлурги, деревообработчики и т. п. Кто занимается чем-то другим (прочей деятельностью) — в третьей группе. Например, выпускает радиоаппаратуру, приборы, автомобили и т. д.

| Новый порядок распределения прямых расходов действует с 1 января 2002 года |

Расчет «незавершенки»

Выполнение работ (оказание услуг)

Если ваша фирма вошла в первую группу, то расходы, которые относятся к «незавершенке», рассчитайте так:

Общая сумма прямых расходов за месяц

х

Объем незаконченных работ (услуг), на конец месяца

+

Объем законченных работ (услуг), не принятых на конец месяца

:

Объем работ (услуг), выполняемых за месяц

=

Сумма прямых расходов, которая относится к «незавершенке»

Вам достаточно определить только ту сумму прямых расходов, которая относится к «незавершенке». Остальная сумма расходов уменьшает прибыль. Дело в том, что у вас нет готовой продукции на складе и готовой продукции, отгруженной покупателям. Сумму расходов, которые уменьшают прибыль, рассчитайте так:

Сумма прямых расходов за месяц

—

Сумма прямых расходов, которая относится к «незавершенке»

=

Сумма прямых расходов, которая уменьшает прибыль

Пример 1.

ЗАО «Актив» перевозит грузы. В августе общий объем транспортных перевозок составил 500 000 т/км. Из них не приняты заказчиками транспортные услуги на 40 000 т/км. Прямые затраты за август — 200 000 руб. К «незавершенке» относят прямые расходы в сумме 16 000 руб. (200 000 руб. х 40 000 т/км : 500 000 т/км). Бухгалтер «Актива» может уменьшить прибыль за август на сумму 184 000 руб.0).

Обработка сырья

Как сказано в кодексе, если вы обрабатываете сырье, вам нужно распределять прямые расходы «на остатки незавершенного производства в доле этих остатков в исходном сырье (в количественном выражении), за минусом технологических потерь». Как рассчитать эту долю и определить сумму расходов, которая относится к «незавершенке»? В первую очередь узнайте, сколько всего сырья ушло в производство и сколько потрачено на «незавершенку». Эти данные возьмите из первичных документов по движению сырья (например, лимитно-заборных карт). Сумму прямых расходов, которая относится к «незавершенке», рассчитайте так:

Сумма прямых расходов за месяц

х

Количество сырья, потраченого на «незавершенку»

:

Количество сырья, переданного в производство за месяц

—

Технологические потери

=

Сумма прямых расходов, которая относится к «незавершенке»

Пример 2.

ООО «Пассив» обрабатывает лес. В августе было отпущено в производство 4000 куб. м леса. Из них 1200 куб. м потрачено на производство досок, которые не прошли всю необходимую обработку (то есть на «незавершенку»). Технологические потери леса составили 65 куб. м. Сумма прямых затрат за август — 8 000 000 руб. К «незавершенке» относят прямые расходы в сумме 2 439 644 руб. (8 000 000 руб. х 1200 куб. м : (4000 куб. м — 65 куб. м)).

Прочая деятельность

Если ваша фирма относится к третьей группе, нужно рассчитать прямые расходы, относящиеся к «незавершенке», «пропорционально доле прямых затрат в плановой (нормативной, сметной) стоимости продукции». Сделайте это по формуле:

Сумма прямых расходов за месяц

х

Сумма прямых расходов в плановой себестоимости готовой продукции

:

Плановая себестоимость готовой продукции

=

Сумма прямых расходов, которая относится к «незавершенке»

Пример 3.

ООО «Резерв» выпускает радиоприемники. Плановая себестоимость одного радиоприемника — 2000 руб./шт., в том числе: — прямые расходы — 1600 руб./шт.; — косвенные расходы — 400 руб./шт. Прямые расходы фирмы за август — 1 500 000 руб. Исходя из количества неготовой продукции на «незавершенку» распределяют прямые расходы в сумме 1 200 000 руб. (1 500 000 х 1600 : 2000).

Расчет стоимости готовой продукции на складе

| Формы первичных документов по учету готовой продукции утверждены постановлением Госкомстата от 9 августа 1999 г. № 66 |

Чтобы определить этот показатель, узнайте общее количество выпущенной продукции за месяц и ее количество, которое передано на склад. Все эти данные возьмите из первичных документов о движении готовой продукции (например, журнала учета поступления продукции). Прежде всего рассчитайте сумму прямых расходов, которая относится к отгруженной продукции. Это нужно сделать так:

Сумма прямых расходов, которая относится к готовой продукции

—

Прямые расходы по «незавершенке»

х

Общее количество готовой продукции отгруженной покупателям

:

Общее количество готовой продукции

=

Прямые расходы по отгруженной продукции

Затем рассчитайте прямые расходы, которые относятся к остаткам готовой продукции на складе. Это сделайте по формуле:

Остаток прямых расходов по готовой продукции на складе на начало месяца + Общая сумма прямых расходов — Прямые расходы по «незавершенке» — Прямые расходы по отгруженной продукции = Прямые расходы по готовой продукции на складе

Пример 4.

ЗАО «Актив» производит мебель. В августе сделано 1000 столов. Из них 550 столов отгрузили покупателям. Остаток прямых расходов, которые относятся к готовой продукции на складе на начало августа, — 360 000 руб. Сумма прямых расходов за август — 4 500 000 руб. Расходы, которые относятся к «незавершенке», — 600 000 руб. Сумма прямых расходов, которая относится к отгруженной продукции, составит: (4 500 000 руб. — 600 000 руб.) х 550 шт. : 1000 шт. = 2 145 000 руб.

Сумма прямых расходов по готовой продукции на складе на конец августа составит:

360 000 руб. + 4 500 000 руб. — 600 000 руб. — 2 145 000 руб. = 2 115 000 руб.

Расчет стоимости отгруженной, но не проданной продукции

Прямые расходы распределяют на отгруженную продукцию только в двух случаях:

| Порядок распределения прямых расходов содержится в статье 319 Налогового кодекса |

— если право собственности на продукцию к покупателю не перешло; — если продукция передана на реализацию по посредническому договору. Понять из текста кодекса, как нужно рассчитывать такие расходы, невозможно. Поэтому мы предлагаем свой алгоритм. Он наиболее приближен к кодексу. Во-первых, определите сумму прямых расходов, которую надо будет распределить. Сделайте это так:

Общая сумма прямых расходов — Расходы по «незавершенке» — Прямые расходы по готовой продукции на складе = Сумма прямых расходов, которую надо распределить

Во-вторых, рассчитайте сумму прямых расходов, которая относится к продукции, отгруженной но не реализованной покупателям, по формуле:

Количество отгруженной, но не реализованной продукции : Общее количество отгруженной продукции х Сумма прямых расходов, которую надо распределить = Прямые расходы по отгруженной, но не реализованной продукции

Затем к полученной сумме прибавьте остаток прямых расходов по отгруженной, но не реализованной продукции на начало месяца.

Пример 5.

Воспользуемся данными предыдущего примера. Предположим, что «Актив» передал на реализацию 150 столов. Остаток прямых расходов по отгруженной, но не проданной продукции на начало августа — 180 000 руб. Прямые расходы по продукции на складе (без учета остатков на начало месяца) — 1 755 000 руб. Сумма прямых расходов, которую надо распределить, составит:

4 500 000 руб. — 600 000 руб. — 1 755 000 руб.) = 2 145 000 руб.

Сумма прямых расходов по отгруженной, но не реализованной продукции составит:

150 шт. : 550 шт. х 2 145 000 руб. = 585 000 руб.

Общая сумма прямых расходов по отгруженной, но не реализованной продукции на конец августа составит:

180 000 руб. + 585 000 руб. = 765 000 руб.

М. ЖАРКОВА, ведущий специалист отдела налога на прибыль Минфина Материал опубликован в 8-м номере журнала «Практическая бухгалтерия»