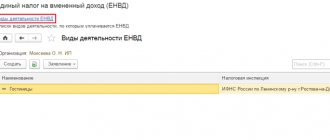

Нужна ли онлайн-касса компаниям и ИП на ЕНВД

Это первый по популярности вопрос, который нам задают владельцы предприятий и индивидуальные предприниматели, работающие с единым налогом на вменённый доход.

Если коротко, то ответ звучит так:

да, касса для большинства плательщиков ЕНВД нужна сейчас,

а если таковой пока нет, то она все равно

понадобится вам в ближайшие год-два.

Так или иначе весь бизнес переходит на работу с онлайн-кассами, вопрос только в сроках.

Кому обязательно ставить кассы в 2021 году

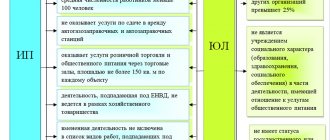

Большая часть рынка уже перешла на новый порядок, в частности ИП в розничной торговле и общепите, кто имеет наёмных сотрудников, в обязательном порядке внедряли онлайн-кассы в срок до 1 июля 2018 года.

С 1 июля 2021 к ним подключились те ИП на ЕНВД, кто занимается:

- Розничной продажей товаров (не собственного производства) — без наёмных сотрудников.

- Ведут деятельность в сфере общепита — без наемных сотрудников.

- Оказывают услуги / выполняют работы — имеют наёмных сотрудников.

Для кого действует отсрочка до 2021 года

Работать без кассы до 1.07.2021 могут те предприниматели, которые не имеют наёмных работников и в ходе своей коммерческой деятельности:

- Реализуют товары собственного производства.

- Самостоятельно оказывают услуги.

- Сами выполняют работы.

В перечисленных случаях какое-то время можно обойтись без онлайн-ККТ и не передавать фискальные данные в Налоговую инспекцию.

Запрет ЕНВД при торговле товарами, подлежащими обязательной маркировке

Уже несколько лет разные товарные категории подключаются к системе маркировки. Суть в том, что производители наносят на каждый товар уникальные двухмерные коды, а оптовые и розничные компании при продаже распознают коды сканером и передают данные в государственную систему прослеживаемости.

Сейчас подобным образом отслеживают оборот алкоголя, меховых изделий, сигарет, обуви, определенных лекарственных средств, с конца 2021 добавятся постельное белье, парфюмерия, шины, фототехника, некоторые виды одежды.

Согласно постановлениям МинФина в Налоговый кодекс внесли поправки, так что с 1 января 2021 года при розничной продаже лекарств, обуви, одежды из натурального меха компаниям запрещено использовать ЕНВД.

Если ваша деятельность попадает под этот запрет, то в срок до 31.12.2019 вам необходимо уведомить Налоговую инспекцию и перейти на ОСНО или УСН. Естественно, онлайн-касса с ФН, договор с ОФД и регистрация на сайте ФНС вам тоже понадобится.

Требования 54 Федерального закона о применении онлайн-ККТ

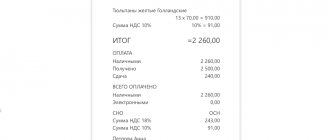

Суть такова: в кассе / фискальном регистраторе стоит фискальный накопитель, вся информация о продажах в зашифрованном виде в онлайн-режиме отправляется через Оператора фискальных данных в Налоговую инспекцию, а покупатель получает чек с QR-кодом.

Соответственно, для работы по новым требованиям 54-ФЗ нужно иметь подходящее оборудование и наладить передачу данных.

Кнопочные автономные кассы уходят в прошлое, на смену им пришли смарт-терминалы. Они имеют встроенную кассовую программу, позволяют работать с базой товаров, подключать сканер для считывания штрихкодов, печатать в чеке номенклатуру, смотреть аналитику по продажам и многое другое.

Стоят дороже, чем привычные кассовые аппараты, однако экономия оказывается условной, потому что со старыми моделями не получится подстроиться под новые требования торговли. Пройдет несколько лет, и рынок постепенно уйдёт в электронный документооборот, компании повсеместно будут внедрять хотя бы минимальную систему автоматизации, так что настоятельно советуем сразу покупать современные модели. Это вложение в будущее развитие вашего бизнеса.

Сроки перехода:

- С 01.07.2018 ИП на ЕНВД или Патенте (для торговой деятельности и общепита с наемными сотрудниками)

- С 07.2018 ИП на ЕНВД или Патенте при продаже подакцизных товаров

- С 07.2019 ИП на ЕНВД или Патенте при оказании услуг, торговая деятельность и общепит, без наемных сотрудников, т.е. все остальные.

Важно!!! Если наёмных работников у вас не было, но вы только что их приняли на работу, вам необходимо подключить онлайн-кассу в течение 30 дней.

Как начать работать с онлайн-кассой?

Чек-лист по внедрению

Купить новый смарт-терминал или фискальный регистратор Выбрать подходящую кассовую технику и оплатить фискальный накопитель с разрешенным сроком действия.

Получить квалифицированную электронную подпись, записанную на ключевом носителе

Понадобится для регистрации в личном кабинете ФНС, ОФД и на других площадках.

Заключить договор с оператором фискальных данных

Стандартный срок 15 ли 36 месяцев, в зависимости от срока действия фискального накопителя.

Зарегистрироваться на сайте ИФНС

Заполнить данные о компании.

Провести фискализацию ККМ

Внести данные купленной кассы в личном кабинете ФНС. Через некоторое время технике будет присвоен регистрационный номер. Важно оперативно добавить в настройки кассы информацию, полученную от Налоговой инспекции и от ОФД.

Все эти этапы владелец кассовой техники может проделать самостоятельно. Теперь не обязательно заключать договор на техобслуживание и вызывать инженера.

Но многие бизнесмены предпочитают избавиться от рутины и сэкономить свое время, поэтому заказывают пакет услуг по регистрации ККМ в Авторизованном сервисном центре, где покупали оборудование.

Какой фискальный накопитель подойдет

Обычно предприятиям и предпринимателям, применяющим ЕНВД, подходит ФН сроком 36 месяцев.

ФН на 15 месяцев ставят те, кто совмещает налоговый режим с ОСНО и / или торгует подакцизными товарами.

Заменять фискальный накопитель необходимо, когда закончился заявленный срок или когда заполнена память.

Как выбрать фискальный накопитель

ИП надо купить фискальный накопитель на 36 месяцев. Купить накопитель на 15 месяцев можно только предпринимателям, которые:

- используют ОСНО, за исключением сферы услуг

- продают акцизные товары

- имеют сезонный бизнес

- применяют кассовый аппарат в автономном режиме, не передавая сведения в ФНС

- являются платежными агентами

В каком случае ИП получит штраф за фискальный накопитель

ИП будет оштрафован на 1500–3000 руб. в случае, если он должен использовать ФН на 36 месяцев, а применяет на 13 или 15.

Какую онлайн-кассу выбрать для организаций и ИП на ЕНВД

Советы по выбору: на что обратить внимание

Кассовый аппарат или фискальный регистратор

Первый вариант самодостаточный, это своего рода планшет со встроенным принтером чеков: есть экран, сенсорная или кнопочная клавиатура, кассовая программа на основе привычной операционной системы и разъемы для подключения периферии. Второй тип оборудования представляет собой чекопечатающее устройство с фискальным накопителем и разъемом для другого оборудования вроде сканера: то есть само по себе устройство только печатает чеки, поэтому для полноценной торговли его нужно подключать к POS-терминалу или компьютеру.

Скорость печати

Для маленького и среднего потока покупателей достаточно 70-100 мм/с, для больших магазинов лучше смотреть модели с характеристиками 150-200 мм/с.

Ширина печати

Классика торговли и услуг — 57 мм, для супермаркетов и некоторых отраслей больше подходит широкая лента 80 мм.

Ресурс печати

Определяется потенциальным покупательским потоком. Стандартное значение 50 км чековой ленты подходит для большинства магазинов, кофеен и предприятий сферы услуг, а вот для серьезных нагрузок, например, в супермаркетах, на заправках и крупных общепитах оптимальным будет значение 100 км.

Автоотрезчик

Самостоятельно отделяет чеки, тем самым существенно ускоряет обслуживание клиентов.

Питание от сети или аккумулятора

Второе актуально для рынка, выездной торговли на выставках, ярмарках и фестивалях, а также для мест, где случаются перебои с электроэнергией.

Размер дисплея

Небольшого экрана 5-7 дюймов достаточно для небольших отделов, кофеен, автомоек, золотая середина 8-10 дюймов универсальна для многих торговых точек, а для предприятий питания с обширным меню стоит рассматривать диагональ 13-15 дюймов.

Подключение к интернету

Передача данных может происходить по локальной сети, по беспроводным каналам через Wi-Fi или с помощью sim-карты с 3G-интернетом. Выбор зависит от места установки кассовой техники и стабильности передачи данных.

Количество и тип разъемов

Чаще всего к онлайн-ККМ подключают сканер штрих-кодов, денежный ящик, иногда весы, дисплей покупателя, в случае с фискальным регистратором обязательно пос-компьютер и монитор. Заранее решите, какую периферию вы будете подключать, какой тип разъемов (USB / RS232) и в каком количестве понадобится.

Что лучше: сделать все самому или обратиться за помощью к специалистам

Представьте себе такую картину: начинающий индивидуальный предприниматель открывает первый в своей жизни магазин. Он самостоятельно делает там ремонт, договаривается с поставщиками товара, ездит по банкам в поисках кредита и делает еще миллион дел. Помимо всего прочего ему нужно еще и заниматься кассовым оборудованием — делать все то, о чем мы написали выше.

Часто времени на все это просто не хватает. Практически нереально садиться за компьютер и разбираться в тонкостях регистрации пока сохнет первый слой краски перед тем, как нанести следующий.

Поэтому многие бизнесмены готовы отдать энную сумму денег, чтобы работу сделали за них. Предложений этой услуги на рынке хватает — нужно только найти и выбрать надежную компанию.

Средняя стоимость услуги — в районе 3-4 тысяч рублей. В нее входит заключение договора с ОФД и регистрация кассового аппарата в налоговой. Если доплатить еще примерно столько же, вам подключат и настроят оборудование и проведут обучение персонала. Вообще, лучшее решение — заказ всех работ под ключ.

Такой способ позволяет не делать вообще ничего — нужно только позвонить по телефону и договориться об услуге. Вам на электронную почту придет коммерческое предложение, в котором будут указаны расценки на все работы у технику. Обычно в пакетное предложение входит сам кассовый аппарат, все работы по подключению оборудования и настройкам, регистрация и заключение договоров и получение электронной подписи, обучение персонала.

При хорошем раскладе и отсутствии сверхзадач по срокам можно убраться в один рабочий день. К вам на точку приедет специалист, привезет с собой технику, все настроит и подключит. Дополнительно можно заказать техподдержку на определенный срок — очень полезная штука. Первое время по работе с техникой будут возникать вопросы, которые нужно оперативно решать. К тому же оборудование имеет свойство ломаться: то касса не видит сканер штрих-кода, то не определяет терминал для приема банковских карт.

Подборка от ритейл-экспертов ПОРТ

Самодостаточный смарт-терминал

Можно включить и начать работать. Принтер чеков встроен в корпус, есть сенсорный экран, стоит удобная и простая в освоении программа. Если потребуется считывать штрих-коды с товаров, достаточно подключить сканер.

Оптимально для небольших отделов с продуктами, обувью и одеждой, для автомоек, салонов красоты, кофеен и ресторанов быстрого питания. Считается одним из самых бюджетных вариантов автоматизации микробизнеса и малого бизнеса.

Здесь популярными и универсальным решениями становятся серия касс Сигма 7 / 8 /10 от АТОЛа и линейка терминалов Эвотор.

Смарт-терминал АТОЛ Сигма 10

Сенсорный POS-терминал АТОЛ Strike

Смарт-терминал АТОЛ Сигма 7

Смарт-терминал АТОЛ Сигма 8

Фискальный регистратор для кассовой зоны

Подключается к моноблоку или POS-компьютеру. Печатает чеки, а все действия с программой кассир выполняет на экране моноблока или с помощью клавиатуры и монитора.

Чаще всего фискальный регистратор, работающий вместе с компьютером, монитором и сканером ставят в магазинах со средней и высокой проходимостью. Технику интегрируют с товароучетной программой. Плюс в том, что можно самостоятельно подобрать набор оборудования под конкретные задачи и бюджет.

Онлайн фискальный регистратор ШТРИХ-ON-LINE

Онлайн фискальный регистратор АТОЛ 30Ф

Онлайн фискальный регистратор АТОЛ 50Ф

Онлайн фискальный регистратор РИТЕЙЛ-02Ф RS/USB

Готовая POS-система

Удобные комплекты, собранные производителем с учетом специфики бизнеса, например, есть варианты для алкогольного магазина, ресторана, небольших торговых точек и т.д. Комплектация зависит от модели, обычно это фискальный регистратор + компьютер с клавиатурой и монитором либо моноблок + сканер + программное обеспечение.

POS-система ForPOSt cупермаркет 8″

POS-система АТОЛ Ритейл 54 Pro

POS-система АТОЛ Бутик 15″

POS-система АТОЛ Optima Core

Как получить электронную подпись

ЭЦП — это зашифрованный файл, при помощи которого можно подписать электронный документы. В ряде случаев он имеет такую же юридическую силу, что и собственноручная подпись. Это отражено в законодательстве Российской Федерации.

Главное назначение электронной подписи — ведение электронного документооборота. Она позволяет подписывать документы не вставая из-за компьютера. Суть в том, что ЭЦП подтверждает тот факт, что документ подписал конкретный человек, которому известен ключ.

Так вот, электронная подпись нужна и при регистрации кассы в налоговой, и при заключении договора с ОФД. Все документы подписываются удаленно, через соответствующие учетные записи. Поэтому без ЭЦП — никуда.

Также ЭЦП понадобится в следующих случаях:

- для снятия контрольно-кассовой техники с учета в налоговой;

- для перерегистрации кассового аппарата;

- для ведения бухгалтерской отчетности и передачи ее в налоговую;

- при замене фискального накопителя на новый;

- при смене оператора фискальных данных. Заключая договор с новым ОФД нужно заверить документы электронной подписью.

Электронную подпись такого формата можно получить только в специализированных организациях — удостоверяющих центрах. Туда нужно отнести необходимые документы, заполнить заявление и оплатить стоимость услуги. Срок изготовления зависит от загруженности и раскрученности центра, региона его присутствия и других факторов. Обычно это 1-5 рабочих дней. Есть услуги по срочному изготовлению ЭЦП, но стоят они дороже.

Перед тем как отправляться в удостоверяющий центр, нужно собрать пакет необходимых документов. Для юридических лиц и индивидуальных предпринимателей они будут различаться. Для ИП потребуются:

- личный паспорт (оригинал и копии главной страницы и прописки);

- идентификационный номер налогоплательщика ИНН (оригинал и копия);

- выписка из ЕГРИП (сроком не более полугода);

- пенсионное свидетельство СНИЛС (оригинал и копия);

- свидетельство о государственной регистрации в качестве индивидуального предпринимателя (оригинал и копия).

Кроме того, нужно написать заявление на получение электронной подписи и оплатить квитанцию. После проверки документов специалист центра запишет на электронный носитель ключ и сертификат ключа и выдаст его вам на руки.

Перечень документов для юридических лиц:

- личный паспорт будущего владельца ЭЦП (оригинал, копии главной страницы и прописки);

- свидетельство о государственной регистрации юридического лица (оригинал и копия);

- выписка из реестра регистрации юридических лиц (сроком не более полугода со дня выдачи);

- ИНН;

- пенсионное свидетельство будущего владельца электронной подписи — СНИЛС.

Для получения также необходимо заполнить заявление и оплатить счет за работу.

Если вы обращаетесь в удостоверяющий центр не лично, а через своего законного представителя, к списку документов прибавится нотариально заверенная доверенность. Получить ее можно у любого нотариуса. Цена начинается с отметки 1800 рублей.

Индивидуальные предприниматели могут сдать документы и получить электронную подпись не только в удостоверяющих центрах, но и на Почте России, в отделении ФНС, а также в многофункциональных центрах госуслуг — МФЦ. Для юрлиц доступно только оформление в удостоверяющих центрах.

Документы можно принести лично или через законного представителя, а можно сделать сканы и отправить их в удостоверяющий центр через сеть интернет. После оплаты счета нужно лично получить подпись в организации.

Подведем итоги

Итак, большинство владельцев бизнеса в 2018-2019 году уже поставили и используют онлайн-кассы, передают данные в Налоговую службу через Оператора фискальных данных.

Для некоторой части предпринимателей и предприятий на ЕНВД до 2021 года действует отсрочка, так что им можно работать без изменений. Это касается тех ИП без наемных работников, кто занимается реализацией товаров собственного производства, оказанием услуг и выполнением работ.

Однако мы рекомендуем даже этим категориям заранее адаптировать бизнес под новые требования закона, чтобы отладить все процессы, обучить персонал, спокойно внедрить минимальный товарный учёт, без ажиотажа закупить кассовую технику с фискальным накопителем и без спешки все зарегистрировать.

—

Обзор подготовлен специалистами компании ПОРТ.

Ответим на вопросы в группе ПОРТ ВКонтакте или в АСЦ в Красноярске.Если статья оказалась полезной, делитесь материалом в соцсетях.

Выводы

- ОСНО и УСН уже применяют ККМ с 2021 года

- Предприятия общепита, розничная торговля и вендинг, которые содержат наемных работников, могут применять ККТ в 2021 году.

- ЕНВД, патент, вендинг и сфера услуг обязаны подключить онлайн-кассы с 1 июля 2021 года

- Если вы торгуете пивом, вам следует уточнить сроки перехода на ККТ в 54-ФЗ

- УСН, ЕНВД и ПСН не обязаны указывать в чеке наименование и количество товара до 1 января 2021 года

- ИП на ПСН и ЕНВД получат налоговый вычет в размере 18 000 руб. за одну онлайн-кассу

- Если вы применяете фискальный накопитель со сроком работы меньшим, чем необходимо, вас оштрафуют на 1500–3000 руб

Купить онлайн-кассу для ИП в компании Мультикас вы можете в любое удобное для вас время. Наши грамотные специалисты решат все технические проблемы и подскажут вам, как не прогадать и сделать правильный выбор.

Кто имеет право не подключать кассу после 2021

Совсем без ККТ могут вести расчеты ООО и ИП, оказывающие услуги:

- по ремонту и окраске обуви

- по изготовлению и ремонту металлической галантереи и ключей

- по присмотру и уходу за детьми и больными

- по изготовлению и реализации изделий народных художественных промыслов

- по вспашке огородов и распиловке дров

- носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах

- обрядовые и ритуальные услуги

Полный перечень лиц содержится в ст. 2 Закона № 54-ФЗ.

При этом продавец не имеет права:

- применять автоматические устройства для осуществления расчетов

- торговать подакцизными товарами

ФНС и Минфин: отсрочка до 2021

В налоговой прокомментировали выступление Антона Силуанова об отсрочке на онлайн-кассы для ИП. Согласно данным ФНС в 2021 году по прогнозам на онлайн-кассы должно перейти около 1 млн бизнесменов. Из них без наемных рабочих несколько десятков тысяч. Такое количество предпринимателей сферы услуг ожидается в июне. Силуанов предложил рассмотреть отсрочку по онлайн-кассам до 2021 для этой категории, учитывая введение особой налоговой ставки для самозанятых. Многие из них перерегистрируются, и касса им будет не нужна. Что касается категории предпринимателей сферы услуг с сотрудниками, то для них переход труда не составит. Рынок уже готов. Предоставляется вся необходимая помощь. Многие уже сейчас заранее приобретают кассовое оборудование. Дело здесь не только в обязательном порядке, приобретение кассы такого рода несет в себе ряд преимуществ. Это касается автоматизации большой части работы, упрощения взаимодействия с налоговыми органами и сокращения отчетности.

Что сейчас. Нюансы 3-его этапа

С 01 июля 2021 года ККТ должна применяться в следующих случаях:

— при осуществлении расчётов с физлицами, которые не являются ИП, в безналичном порядке (например, через кассу банка);

— при осуществлении зачёта и возврата предварительной оплаты и (или) авансов;

— при предоставлении займов для оплаты товаров, работ, услуг;

— при предоставлении или получении иного встречного предоставления за товары, работы, услуги.

С 01 июля 2021 года в кассовый чек должны вноситься данные покупателя (клиента) в следующих случаях:

— при расчёте между организациями, ИП наличными денежными средствами или по банковской карте (в этом случае по закону может потребоваться указывать также сведения о стране происхождения товара, сумму акциза и регистрационный номер таможенной декларации);

— при выплате выигрыша от азартных игр, лотерей;

— при приёме страховой премии или страховой выплаты.

Пользователи вправе применять ККТ (за исключением ККТ, применяемой в режиме, не предусматривающем обязательной передачи фискальных документов в налоговые органы в электронной форме через оператора фискальных данных), расположенную вне места совершения расчётов, в следующих случаях:

— при осуществлении расчётов (за исключением расчётов в безналичном порядке в сети «Интернет») за реализуемый товар при разносной торговле и при дистанционном способе продажи товаров (кроме подакцизной продукции);

— при осуществлении расчётов по месту выполнения работы и (или) оказания услуги, которые выполняются (оказываются) пользователем вне торгового объекта, торгового места, здания, строения, сооружения и их частей и (или) земельного участка, используемых пользователем для выполнения работ и (или) оказания услуг на правах собственности, аренды или иных законных основаниях;

— в случае, если в соответствии с законодательством РФ федеральные органы исполнительной власти наделены полномочиями по утверждению форм бланков документов, используемых при оказании услуг населению, и (или) законодательство РФ предусматривает использование соответствующих бланков документов при оказании услуг населению;

— при осуществлении расчётов водителем или кондуктором в салоне транспортного средства при реализации проездных документов (билетов) и талонов для проезда в общественном транспорте;

— в случаях осуществления расчётов (за исключением расчётов наличными деньгами, а также расчётов с предъявлением электронного средства платежа при условии непосредственного взаимодействия клиента с пользователем) при приёме платы за жилое помещение и коммунальные услуги.

ККТ может не применяться при осуществлении расчётов (кроме расчётов наличными деньгами, а также расчётов с предъявлением электронного средства платежа при условии непосредственного взаимодействия покупателя (клиента) с пользователем ККТ):

— ТСН (ТСЖ, СНТ), жилищными, жилищно-строительными кооперативами и иными специализированными потребительскими кооперативами за оказание услуг своим членам в рамках уставной деятельности указанных товариществ и кооперативов, а также при приёме платы за жилое помещение и коммунальные услуги;

— образовательными организациями при оказании услуг населению в сфере образования;

— физкультурно-спортивными организациями при оказании услуг населению в сфере физической культуры и спорта;

— домами и дворцами культуры, домами народного творчества, клубами, центрами культурного развития, этнокультурными центрами, центрами культуры и досуга, домами фольклора, домами ремесел, домами досуга, культурно-досуговыми и культурно-спортивными центрами при оказании услуг населению в области культуры.

— индивидуальными предпринимателями при реализации входных билетов и абонементов на посещение театров, являющихся государственными или муниципальными учреждениями, осуществляемой с рук или лотка, кроме случаев реализации указанных входных билетов и абонементов с использованием сети «Интернет» и сетей связи.

На семинаре 13 декабря расскажут о новых правилах применения ККТ отдельными категориями пользователей, новых обязательных реквизитах чеков, о новом формате фискальных данных.

Записывайтесь!

Отсрочка ККТ в вендинге до 2021 года

Предпринимателям, у которых нет наемных работников и которые торгуют с использованием вендинговых аппаратов, тоже положена отсрочка онлайн-ККТ до 2021 года. Но к 1 июля они должны будут поставить кассовую технику.

При этом владельцам вендинговых аппаратов разрешили использовать одну кассу для нескольких автоматов при условии, что:

не продаются подакцизные, технически сложные и подлежащие обязательной маркировке товары,

на корпусе устройства открыто указан его заводской номер.

Кроме того, с 1 февраля 2021 можно будет не печатать чек, если на экране аппарата будет отображен QR-код.

Тем, кто использует механические автоматы (например, по продаже конфет), кассы ставить не нужно вообще.