Исполнение договорных обязательств не всегда предполагает стопроцентную предоплату до поставки товара или услуги. Обычно окончательный расчет происходит после того, как поставщик выполнил свои договорные обязательства. Возникающая дебиторская задолженность – обычное явление в хозяйственной, коммерческой жизни. Вместе с тем контроль величины и сроков погашения задолженности очень важен для фирмы. Если по каким-то причинам истребовать задолженность невозможно, «дебиторка» учитывается как безнадежная и подлежит списанию.

Как списать нереальную для взыскания (безнадежную) дебиторскую задолженность в бухгалтерском учете?

Что такое БДЗ и какие особенности она имеет

Каждый долг, появляющийся у контрагентов компании, реализующих товар, в период предоставления услуг или выполнения своих функций, не погашенный своевременно и никоим образом не обеспеченный, изначально относится к категории сомнительных задолженностей. Основываясь на 266 статье Налогового кодекса России, признание задолженности безнадежной к взысканию происходит при наличии одного или ряда условий:

- Прошло 3 года с момента подачи иска (то есть срок исковой давности прошел).

- Прекращение долгового обязательства в связи с невозможностью его выполнения. Причиной этому могут послужить действия кредиторов или появление обстоятельств, когда ни одна из сторон не отвечает за случившееся.

- Юридическое лицо было ликвидировано либо имела место смерть человека.

- Исполнительное производство было завершено приставом в связи с невозможностью установления адреса должника, либо же взыскать попросту нечего.

Безнадежный долг, появившийся в результате несостоятельности должника, подлежит списанию, однако не может быть аннулированным на протяжении еще пяти лет, так как существует возможность того, что материальное состояние повысится.

Характеристики безнадёжной задолженности

Основное условие установление финансовых обстоятельств невыполнимыми – прекращение периода исковой давности.

Актуальность обязательств прекращается в соответствии с нормами ГК РФ:

- согласно государственному нормативному акту;

- из-за невозможности выполнить финансовые обязательства;

- вследствие ликвидации должника, причем правопреемник отсутствует.

Необходимо, чтобы сотрудник ФССП подтвердил невозможность выполнить финансовые обязательства:

- выяснить, где на текущий момент находится должник, не удалось;

- не получилось узнать информацию о доходах должника, о наличии у него имущества;

- выяснилось, что у должника нет имущества и активов, которые можно было бы взыскать для погашения просрочек.

Актуальные данные об исполнительных производствах можно получить на сайте ФССП. Потребуется ввести ФИО, год рождения, регион проживания, после чего будут отображены сведения о невыплатах юридического или физического лица.

Как происходит учет, резервирование и инвентаризация БДЗ

Что касается налогового учета, признание задолженности безнадежной к взысканию происходит по указанным выше условиям. Также такой долг не должен иметь подкрепления ранним заключением соглашения без залога или поручителей. Основываясь на 265 статье законодательства, подобная задолженность входит в число убытков.

Уставная политика компании обязана иметь сведения о разработке особых резервов, направленных на списание безнадежных долгов финансами организации. Подобные средства считаются резервами для сомнительных задолженностей. Некоторая доля средств БДЗ, превышающая объем имеющегося резерва, может быть включена в убытки. Также сюда можно отнести все средства БДЗ, если изначально резерв не был задуман.

До разработки резерва БДЗ необходимо осуществить инвентаризацию дебиторки, основываясь на крайнем периоде выплаты налогов. Учитывая срок появления сомнительной задолженности, общие средства или некоторая доля вводится в резерв:

- Для 90 дней предполагаются все средства.

- Для 45-90 дней отводится половина всей суммы.

- До 45 дней сумма не указывается в резерве.

Налоговая учетность БДЗ имеет отображение в рамках прибыли компании.

Как осуществляется признание БДЗ для взыскания

Так как безнадежная дебиторская задолженность это элемент налогообложения, основания для ее признания имеют определение в НК. Прочие обстоятельства не предусматриваются, так что долг не может отвечать требованиям безнадежного в случае:

- Решение списать долг принимало само предприятие.

- Появления в связи с долгом юрлица, пребывающего на стадии банкротства.

- Установлена соглашением поручительства.

- Возникла в связи с неуплатой юрлицом, исключенным из ЕГРЮЛ на основании решения налогового органа.

Возможно взыскание БДЗ с физического лица, ранее ведущего предпринимательскую деятельность. Прекращение ИП не означает отсутствие ответственности при оплате счетов, включая дебиторские долговые обязательства, существующие перед экс-контрагентами.

Случай №1: «Индивидуальный предприниматель задолжал»

Всем хорошо известно, что если организация прекратила свое существования, то и взыскать с нее долг уже не получится. Насколько это правило применимо к индивидуальным предпринимателям? Во-первых, ИП – это все-таки частное лицо, т.е. отдельно взятый гражданин, на которого распространяются предписания не только НК РФ, но и ГК РФ, а у него есть свои рычаги воздействия на граждан. Представим себе ситуацию, что вы отгружали товар без оплаты ИП Иванову С.С. в течение трех месяцев, а далее выясняете, что на четвертый месяц он лишился этого статуса в силу своей собственной инициативы. Более того, вы не располагаете данными о том, что он решил лишиться статуса в связи со своим банкротством. В данном случае, Иванов С.С. должен рассматриваться вами уже как обычный гражданин, который задолжал вашей организации оплату по счетам. С него можно и нужно взыскивать долг – такой вывод мы делаем исходя из статьи 24 ГК РФ, т.к. он несет имущественную ответственность перед кредитором (т.е. перед вашей компанией). Понятное дело, что у него может возникнуть желание «куда-нибудь спрятаться», ведь недаром он преднамеренно перестал быть индивидуальным предпринимателем. Можно обратиться в суд с иском по данному делу, и он с большей долей вероятности будет удовлетворен. Здесь важно заметить, что у Иванова не должно быть подтверждений того, что он стал банкротом, иначе дебиторская задолженность так и останется в состоянии безнадежной. Это же правило распространяется на банкротство физических лиц, которое гражданин также может подтвердить.

Как происходит списание БДЗ

В НК РФ прописан порядок признания долга безнадежным, списание безнадежной дебиторской задолженности, методы и этапы данного процесса, вместе с пакетом документации, которые требуется оформить при осуществлении процедуры. Что касается сроков проведения операции, они также прописаны, но имеют рекомендательный характер.

Чтобы исключить любые неприятности, проще всего списать задолженность в виде убытков в тот момент, когда для этого появляется законное основание. Это может быть окончание конкретного налогового отрезка, без перенесения процедуры на последующее время. Тем не менее, не всегда возможно своевременное получение подтверждающих оснований и документов, обеспечивающих признание БДЗ. В данной ситуации потребуется обеспечить налоговые органы точной декларацией по налогам на прибыль, включая информацию за прошлый отрезок времени, когда требовалось проведение операции по списанию задолженности.

Как списать безнадежный долг? Для этого есть ряд методик:

- Вычитание средств из резерва сомнительной прибыли.

- Выведение общей суммы в разряд убытков.

Использование определенного способа обязано быть прописано в политике налогового учета компании, так как не все предприятия способны обеспечить себе специальных резерв под списание задолженностей.

Существует исключение, которое в любых ситуациях запрещает списание БДЗ в виде внереализационных средств в целях снижения налоговой базы, если речь идет о налоге на прибыль. В момент пребывания компании на облегченном налоге, никакая задолженность не может входить в число убытков.

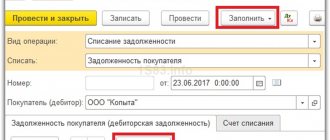

Признание факта, что задолженность подлежит списанию и сам процесс списания, осуществляется по приказу или распоряжению учредителей компании. До выпуска приказа бухгалтерский отдел должен направить служебную записку руководству организации, приложив к ней письменное обоснование процедуры.

Неоплаченные покупателем товар, работа или услуга

Продавцу придется списать всю сумму задолженности вместе с суммой налога на добавленную стоимость. Предъявить НДС к вычету в такой ситуации нельзя. Отражаем операции в учете:

| Операция | Дебет | Кредит |

| Товар отгружен покупателям | 62 | 90-1 |

| Учтена себестоимость отгруженной продукции | 90-2 | 41 |

| Начислен НДС | 90-3 | 68 |

| На дату списания задолженности | ||

| Отражено списание невозвратного долга | 91-2 | 62 |

| Списанная сумма отражена за балансом | 007 | |

Какие документы нужны для БДЗ

Чтобы компания имела право на снижение своей налоговой базы в случае налогообложения прибыли для убытков по БДЗ, присутствие такого долга обязано подтверждаться специальной документацией. Зачастую сюда относится первичная бухгалтерская документация:

- Соглашения с графиками оплаты.

- Документы о приеме и передаче.

- Накладные на продукцию.

- Акты принятия завершенных процедур.

Другая документация, не входящая в число первичной, включая приказ о списании задолженности с истекшим сроком давности, заключение по инвентаризации долга, бухгалтерскую справку, не способна быть подтверждением правомерности списания БДЗ в виде убытков.

Случай №5: «Договор уступки права требования»

Данный случай чем-то схож с тем, когда одна организация поглощается другой. Фактически может случиться так, что предприятие может выкупить фирму с долгами. Понятное дело, что она не заинтересована в том, чтобы рассчитываться по чужим долгам, однако, сделать это все-таки придется. Согласно письму Минфина от 20.10.15 № 03-03-06/1/60050, компания-покупатель не может в данном случае признать этот долг безнадежным, и она обязана рассчитаться. Более того, до погашения задолженности она не имеет права эту фирму перепродать кому-то еще.

Порядок списания БДЗ

Существует также особый порядок списания дебиторской задолженности. До старта процедуры списания долг непременно должен быть инвентаризирован на основе отчетного налогового отрезка времени. Далее осуществляется создание резерва под списание, а его объем не должен быть ниже 10% от прибыли в данном временном отрезке. Разработанный резерв может использоваться только в рамках списания БДЗ.

Созданный резерв на текущий период времени сравнивается с финансовыми средствами предыдущего резерва. В ситуации, когда объем вновь созданного резерва ниже, разница относится к убыткам за предыдущий отрезок, если же выше, разница учитывается нынешним отрезком.

Также запрещено относить все средства БДЗ к внереализационным расходам, если в компании имеет место быть специальные резервированные средства для таких ситуаций. Тогда списание должно осуществляться лишь посредством зарезервированной суммы.

Причины внимания к безнадежным и сомнительным долгам

Каждый бухгалтер должен держать под пристальным контролем безнадёжные и сомнительные долги. Причинами такого внимания являются:

- Сформировавшаяся задолженность вызывает сомнение в возможности взыскания и попадает в разряд безнадёжной, формируя повышенную дебиторскую задолженность во внутренней валюте предприятия и приводит к недостоверному формированию бухгалтерской отчётности;

- Сомнительная к взысканию дебиторская задолженность приводит к формированию внутри счёта фирмы резервов по сомнительным долгам. Для бухгалтерского учёта создание подобных резервов является обязанностью предприятия. Для налоговых служб правом формирования подобных резервов обладает налогоплательщик;

- Безнадёжную к взысканию дебиторская задолженность необходимо списывать что в бухгалтерской, что в налоговой отчётностях.

В какие сроки осуществляется списание долга

Хоть сроки списания безнадежного долга по дебиторке и не имеют четкого определения в законодательстве нашей страны, со стороны налоговых органов предоставляются свои рекомендации. Так, компаниям лучше признавать долги в своих расходах за тот налоговый отрезок, когда для этого появились основания. Данное обстоятельство важно соблюдать, чтобы исключить налоговые споры.

К примеру, у компании по БДЗ закончился срок исковой давности в ноябре 2015 года. В этой ситуации снижение налоговой базы бухгалтеру необходимо осуществлять уже в новом, 2021 году. Если же будет иметь место промедление, налоговые органы могут начать предъявлять свои претензии к предприятию.

Как выполняются проводки

Для разбора бухгалтерских проводок в отношении списания БДЗ, можно рассмотреть другой пример. Компания заключила соглашение купли-продажи своего товара с клиентом на сумму 30 тысяч рублей. Заказчик получил продукцию, но не оплатил ее. Соглашение составлялось без присутствия залогового имущества или поручителя. То есть, появился сомнительный долг, списание которого должного было осуществляться при помощи разработанного резерва. Когда прошло 3 года, то есть закончился срок исковой давности, сомнительный долг перевели в категорию БДЗ.

Случай №6: «Должником оказался банк»

Некоторые из наших коллег сталкивались с проблемой, когда должником оказывался разорившийся или лишенный лицензии банк. Как известно процесс его ликвидации связан с конкурсным производством, которое может длиться несколько лет. Отталкиваясь от письма Минфина от 04.03.13 № 03-03-06/1/6313; «Организация не может списать задолженность банка-банкрота до тех пор, пока не завершено конкурсное производство в отношении банка» все задолженности банка не могут быть признаны безнадежными долгами до тех пор, пока конкурсное производство не закончится. Кто знает, может, спустя год-два к вам на расчетный счет поступят средства с продажи активов банка, которые распродадут на аукционе. Так что, не торопитесь.

Итоги

Дебиторский долг на основе перечисленных авансов, по которым закончился срок исковой давности, переводится в разряд безнадежного, если все меры по его взысканию не принесли необходимого результата. Отправление претензий должникам не всегда становится достаточной мерой для достижения требуемого результата – получения денежных средств.

Если имеет место списание БДЗ, для которой не был разработан резерв сомнительных задолженностей, финансовые итоги для налогообложения повышаются на общий объем списанного долга. То есть, финансовый результат снижается только на сумму БДЗ, вне зависимости от наличия данного резерва убытков.

Также если дебиторский долг был признан безнадежным, происходит потеря права на налоговый кредит по НДС. Для этого важно скорректировать объем налогового кредита, созданного на период предварительного внесения денежных средств за недоставленные услуги или товары.

Случай №4: «Поручитель»

Если перед отгрузкой товара или оказанием услуг в крупных размерах у вас есть волнения касаемо того, насколько добросовестно с вами рассчитается контрагент, заручитесь поддержкой его поручителя. Скорее всего, он (контрагент) будет этому всячески противиться: «Сан Саныч, да ты что! Мы же как раньше хорошо работали! Какие еще поручители? Ты мне что, не доверяешь»? «Доверяю, но мало ли, что может случиться. Это все-таки бизнес и здесь нет ничего личного» — примерно так нужно ему ответить. Именно наличие поручителя позволит компании взыскать долг в том случае, если по какой-то причине обанкротится или реорганизуется. Правда, у него может возникнуть и другая проблема – кто захочет становиться поручителем? На практике это может быть его же дочерняя или связанная с ним компания.