Как заполнить расчет 6-НДФЛ за 4 квартал 2021 года? Утверждена ли новая форма расчета 6-НДФЛ? Как показать в расчете декабрьскую зарплату, выплаченную в январе 2021 года? Как юридическим лицам отразить годовую премию за 2021 год, которую перечислили работникам в декабре? Нужно ли включать в расчет данные по сентябрьской зарплате? Ответы на эти и другие вопросы вы найдете в данной статье, а также на конкретном примере сможете ознакомиться образцом заполнения расчета 6-НДФЛ за 2021 год. Данный материал подготовлен с учетом всех новых правил заполнения отчетности, основанных на самых последних разъяснениях от ФНС.

Срок сдачи расчета за 2021 год

Расчет по форме 6-НДФЛ сдают в ИФНС по итогам каждого квартала. Срок представления – не позднее последнего дня месяца, следующего за кварталом. Так, к примеру, 6-НДФЛ за 9 месяцев 2021 года требовалось сдать не позднее 31 октября 2021 года. Однако срок сдачи годовой отчетности по НДФЛ иной. Годовой расчет 6-НДФЛ по итогам 2021 года, по общему правилу, нужно сдавать не позднее 1 апреля года, следующего за отчетным. Об этом сказано в абзаце 3 пункта 2 статьи 230 Налогового кодекса РФ.

Налоговое законодательство предусматривает, что если последний срок подачи расчета 6-НДФЛ приходится на выходной или нерабочий праздничный день, то отчетность можно сдать в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). 1 и 2 апреля 2021 года – это суббота и воскресенье. Поэтому годовой расчет 6-НДФЛ нужно сдать в налоговую инспекцию не позднее 3 апреля 2021 года (это рабочий понедельник). См. «Срок сдачи 6-НДФЛ за 2021 год».

Стоит обратить внимание, что годовой расчет 6-НДФЛ за 2021 года часто именуют «расчетом 6-НДФЛ за 4 квартал 2021 года». Однако так называть его не совсем правильно. Дело в том, что не позднее 3 апреля 2021 в инспекцию требуется сдать именно годовую отчетность за весь 2021 год, а не только за 4 квартал 2021 года. Именно на этом сделан акцент в абзаце 3 пункта 2 статьи 230 НК РФ. Более того, показатели раздела 1 расчета 6-НДФЛ заполняются нарастающим итогом с начала 2021 года, а не только за IV квартал. Поэтому можно с уверенностью сказать, что сдается именно годовая отчетность по НДФЛ, а не квартальная.

Совет

Рекомендуем не затягивать со сдачей годового расчета за 2021 год до самого апреля. В апреле уже будет подходить срок представления 6-НДФЛ за I квартал 2021 года. Его нужно будет сдать не позднее 3 мая. См. «Сроки сдачи расчета 6-ндфл в 2021 году: таблица».

Кто должен сдать годовой 6-НДФЛ

Сдать годовой расчет по форме 6-НДФЛ за 2021 год должны все налоговые агенты (п. 2 ст. 230 НК РФ). Налоговые агенты по НДФЛ – это, как правило, работодатели (организации и индивидуальные предприниматели), которые выплачивают доходы по трудовым договорам. Также налоговыми агентами могут считаться заказчики, выплачивающие вознаграждения исполнителям по гражданско-правовым договорам. Однако стоит признать, что вопрос наличия факта выплат и начислений в 2021 году достаточно индивидуальный и, на практике, могут быть различные спорные ситуации. Рассмотрим три распространенных примера и поясним, когда и кому нужно сдавать 6-НДФЛ за 2021 год.

Ситуация 1. Начислений и выплат в 2021 году не было

Если с 1 января по 31 декабря 2021 года включительно организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали НДФЛ и не перечисляли налог в бюджет, то сдавать годовой расчет 6-НДФЛ за 2021 год не нужно. В таком случае не было факта, при наступлении которого компания или ИП становятся налоговыми агентами (п.1 ст. 226 НК РФ). При этом можно направить в ИФНС нулевой 6-НДФЛ. Налоговая инспекция обязана его принять. «Нулевой 6-НДФЛ: нужно ли его сдавать и зачем».

Стоит заметить, что некоторые бухгалтеры полагают целесообразным вместо «нулёвок» направлять в налоговые инспекции письма с пояснениями о том, почему 6-НДФЛ не был сдан. При таком варианте, подобное письмо лучше отправить не позднее 3 апреля 2021 года. См. «Письмо о нулевом 6-НДФЛ: образец».

Ситуация 2. Зарплата начислялась, но не выплачивалась

В условиях экономического кризиса распространены случаи, когда реальных выплат в пользу физических лиц в 2021 году не было, но зарплату или вознаграждения бухгалтер продолжал начислять. Такое, в принципе, возможно, когда на выплату заработка у бизнеса, допустим, нет денег. Сдавать ли тогда отчетность? Поясним.

Если в период с января по декабрь 2021 года включительно существовало хотя бы одно начисление, то сдать расчет годовой 6-НДФЛ за 2021 год нужно. Объясняется это тем, что с начисленного дохода нужно исчислить НДФЛ, даже если доход еще фактически не выплачен (п. 3 ст. 226 НК РФ). Поэтому начисленную сумму дохода и начисленный НДФЛ нужно зафиксировать в годовом расчете 6-НДФЛ за 2016 года. Собственно, в том числе, в этих целях и была введена отчетность по форме 6-НДФЛ, чтобы налоговики могли отслеживать начисленные, но не уплаченные суммы НДФЛ.

Ситуация 3. Деньги выплатили один раз

Некоторые налоговые агенты могли выплатить доходы в 2021 году лишь один-два раза. Например, генеральный директор – единственный учредитель мог единовременно получить выплату в виде дивидендов. Требуется ли тогда заполнять и направлять в ИФНС годовой 6-НДФЛ, если работников в организации нет? Предположим, что доход был выплачен в феврале (то есть, в I квартале 2021 года). В такой ситуации годовой расчет 6-НДФЛ за 2021 год следует передать налоговикам, поскольку в налоговом периоде с января по декабрь имел факт начислений и выплат. Аналогичный подход применяйте если доход был выплачен, к примеру, только в IV квартале 2021 года. Тогда тоже нужно подать годовой расчет.

Если выплаты имели место, к примеру, только в I квартале 2016 года, то в расчете 6-НДФЛ за 4 квартал 2021 года нужно заполнить только раздел 1. Раздел 2 формировать не требуется. Это следует из Письма ФНС от 23.03.2016 № БС-4-11/4958, в котором рассматривался вопрос о единовременной выплате дивидендов. См. «Заполняем раздел 1 в 6-НДФЛ».

Доходы, которые не надо показывать в 6-НДФЛ

Налоговыми агентами в расчете формы 6-НДФЛ в строку 020 по итогу доходных начислений в пользу физических лиц не должны включаться такие суммы:

- государственные и социальные пособия, из которых работодатели не удерживают подоходный налог;

- все виды пенсий;

- компенсационные выплаты, ставшие следствием полученного на рабочем месте увечья;

- возмещение за коммунальные платежи, аренду жилья;

- выплачиваемые работникам деньги, заменяющие положенные им пайки и другие виды натурального довольствия.

Не надо показывать в этой строке и выплаты, связанные с увольнением наемных работников. Исключение делается для компенсационных начислений по отпускам и выходного пособия в пределах налогооблагаемых сумм. Суммы превышения трехкратных (в отдельных случаях шестикратных) средних заработков при выплате выходного пособия облагаться НДФЛ и подлежат отражению в 6-НДФЛ.

Новая форма 6-НДФЛ за 2021 год: утверждена или нет?

Новая форма расчета 6-НДФЛ для заполнения и сдачи в ИФНС за 2016 год утверждена не была. Поэтому годовой отчет 6-НДФЛ готовьте по форме, утвержденной Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Изменения в этот бланк еще никогда не вносились. Его вы применяли весь 2021 год. Скачайте актуальную для заполнения форму бланка расчета 6-НДФЛ в формате Excel и порядок его заполнения по этой ссылке.

Годовой бланк расчета 6-НДФЛ включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Далее поясним особенности заполнения каждого из разделов 6-НДФЛ за 2021 год и ответим на самые неоднозначные вопросы об отражении в отчетности переходящей зарплаты за сентябрь и декабрь 2016 года.

Кто заполняет 6-НДФЛ?

Отчет по форме 6-НДФЛ представляет собой расчет, где приводятся данные о начисленном доходе с начала года, а также об удержанном, уплаченном и возвращенном подоходном налоге за последние 3 месяца.

Кроме того, с 2021 года данный отчет позволяет также сформировать сведения о доходе и налоге, которые раньше заполнялись с применением справки 2-НДФЛ. Такая возможность появилась в связи с включением в 6-НДФЛ дополнительных страниц с приложением 1 — впервые все работодатели должны подать новое приложение в ФНС по итогам 2022 года.

Расчет сдается четыре раза в год, крайний срок сдачи — последнее числе следующего месяца:

- 1 квартал — 30.04;

- полугодие — 31.07 (в 2021 году срок переносится на 2 августа в связи с совпадением 31 июля с субботой);

- 9 месяцев — 31.10 (в 2021 году срок переносится на 1 ноября, в связи с совпадением 31 октября с воскресеньем);

- год — 01.03 следующего года.

Место подачи — отделение ИФНС по месту нахождения юридического лица (или его обособленного подразделения), а также по месту проживания ИП или частнопрактикующего лица.

Способ подачи — электронно (если работников 10 и более), в любом виде (если сотрудников менее 10 человек). Имеются в виду те работники, в отношении которых работодатель выступал в качестве налогового агента.

Обязанность по оформлению и подаче 6-НДФЛ есть у налоговых агентов в отношении НДФЛ, к ним относятся:

- организации, имеющие работников, с которыми заключены трудовые и гражданско-правовые договора;

- ИП, адвокаты, нотариусы с работниками, работающие по трудовым и ГПХ договорам.

Даже одной выплаты за период, с которой удержан НДФЛ, достаточно для появления обязанности по заполнению 6-НДФЛ, так как это означает исполнение функций налогового агента, что влечет за собой дополнительные обязанности по предоставлению отчетности в ФНС.

Новая форма расчета

С подачи отчетности за 1 квартал 2021 года расчет 6-НДФЛ формируется по новой форме, утвержденной Приказом ФНС России от 15.10.2020 №ЕД-7-11/[email protected]

Не допускается подача на ранее действующем бланке — отчет не будет принят налоговой.

Новая форма существенно отличается, разделы в ней изменили свои места, поменялось их содержание, а также обновились некоторые формулировки на титульном листе. Все изменения в расчете 6-НДФЛ в одной таблице.

.

Заполнение титульного листа

При заполнении годового 6-НДФЛ за 2021 год в верхней части титульного листа отметьте ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» годового расчета о, если за 2016 года подается расчет впервые. Если же сдают исправленный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 34 – это означает, что вы сдаете 6-НДФЛ за 2021 год. В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно – 2021.

Укажите код подразделения ИФНС, в которую направляется годовая отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

При правильном заполнении, образец заполнения титульного листа годового расчета 6-НДФЛ может выглядеть так:

Заполнение раздела 1

В разделе 1 6-НДФЛ за 2021 года «Обобщенные показатели» показывайте общую за весь год сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога. Первый раздел заполняется нарастающим итогом за I квартал, полугодие, девять месяцев и 2021 год (письмо ФНС России от 18.02.2016 № БС-3-11/650). Поэтому в разделе 1 6-НДФЛ за 2021 год должны найти отражение сводные показатели с 1 января по 31 декабря 2021 года включительно. Сведения для заполнения берите из регистров налогового учета по НДФЛ. См. «Налоговый регистр для 6-НДФЛ».

Выглядит раздел 1 так:

Поясним, какие строки обобщенных значений находятся в разделе 1:

| Строка | Что показывают |

| 010 | Ставку НДФЛ (для каждой ставки заполняйте свой раздел 1). |

| 020 | Сумму начисленного дохода. |

| 025 | Доходы в виде дивидендов с января по декабрь 2021 года включительно. См. «Дивиденды в 6-НДФЛ: заполняем образец расчета». |

| 030 | Сумму налоговых вычетов «Налоговые вычеты в 6-НДФЛ: отражаем суммы грамотно». |

| 040 | Сумму исчисленного НДФЛ с начала года. Чтобы определить величину этого показателя, сложите суммы НДФЛ, начисленные с доходов всех сотрудников. |

| 045 | Сумму исчисленного НДФЛ с дивидендов нарастающим итогом за весь 2016 год: с 1 января по 31 декабря 2021 года. |

| 050 | Сумму фиксированных авансовых платежей, которые зачтены в счет НДФЛ с доходов иностранцев, работающих по патентам. Однако эта сумма не должна превышать общую величину исчисленного НДФЛ (письмо ФНС России от 10.03.2016 г. № БС-4-11/3852). |

| 060 | Общее количество физических лиц, получивших доход, в течение отчетного (налогового) периода. |

| 070 | Сумму удержанного НДФЛ. |

| 080 | Сумму НДФЛ, не удержанного налоговым агентом. Имеются в виду суммы, которые компания или ИП должны были удержать до конца 4 квартала 2021 год, но по каким-либо причинам не сделали этого. |

| 090 | Сумму возвращенного НДФЛ (по статье 231 НК РФ). |

Также см. «Заполняем строки в расчете 6-НДФЛ».

Раздел 1 формы 6-НДФЛ «Обобщенные показатели»

В разделе 1 формы 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей ставке.

Если работодатель выплачивал физическим лицам в течение налогового периода (периода представления) доходы, облагаемые по разным ставкам, раздел 1, за исключением строк 060–090, заполняется для каждой из ставок налога. В случае если показатели соответствующих строк раздела 1 не могут быть размещены на одной странице, то заполняется необходимое количество страниц.

Итоговые показатели по всем ставкам по строкам 060–090 заполняются на первой странице раздела 1. По строке 010 нужно указать соответствующую ставку налога, с применением которой исчислены суммы налога.

По строке 020 указываются все доходы, дата получения которых приходится на период представления расчета. Например, если это I квартал, то следует указать всю зарплату, начисленную за январь – март, включая часть зарплаты за март, выплаченную в апреле (письма ФНС России от 18 марта 2021 г. № БС-4-11/[email protected], от 25 февраля 2016 г. № БС-4-11/[email protected]).

Если пособие по временной нетрудоспособности начислено в одном отчетном периоде, а выплачено в другом, то и сумма дохода (строка 020), и сумма исчисленного с него НДФЛ (строка 040) должны быть отражены в отчете, который составляется за период, на который приходится период выплаты пособия (письмо ФНС России от 1 августа 2016 г. № БС-4-11/[email protected]).

По строке 025 – сумма начисленного дохода в виде дивидендов.

По строке 030 – сумма налоговых вычетов, уменьшающих доход, подлежащий налогообложению. По строке 040 – сумма исчисленного налога нарастающим итогом с начала налогового периода.

По строке 045 – обобщенная по всем физическим лицам сумма исчисленного налога на доходы в виде дивидендов нарастающим итогом с начала налогового периода.

По строке 050 – обобщенная по всем физическим лицам сумма фиксированных авансовых платежей, принима-емая в уменьшение суммы исчисленного налога с начала налогового периода.

По строке 060 укажите общее количество физических лиц, получивших в налоговом периоде облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же физического лица количество физических лиц не корректируется.

По строке 070 – общая сумма удержанного налога нарастающим итогом с начала налогового периода.

По строке 080 – общая сумма налога, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода.

Обратите внимание

При невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в срок не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

По строке 090 – общая сумма налога, возвращенная налоговым агентом, нарастающим итогом с начала налогового периода.

Заполнение раздела 2

В разделе 2 годового отчета 6-НДФЛ указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный Налоговым кодексом РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

При заполнении раздела 2 совершенные операции отражайте в хронологическом порядке. Поясним предназначение строк раздела 2 в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100. Также см. «Строка 130 6-НДФЛ на вычеты не уменьшается». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Имейте в виду, что в раздел 2 годового 6-НДФЛ за 2021 года следует включать только показатели, относящиеся к трем последним месяцам отчетного периода (письмо ФНС России от 18.02.2016 № БС-3-11/650). То есть, нужно показать доходы и НДФЛ – с разбивкой по датам – только по операциям, совершенным в октябре, ноябре и декабре 2021 года включительно. Операции 2021 года в раздел 2 не включайте.

Пошаговая инструкция заполнения 6 ндфл за 1 квартал 2021

Подробная инструкция заполнения 6-НДФЛ приведена в Приложении 2 Приказа ФНС от 15.10.2020 № ЕД-7-11/[email protected]

В отчете отражаются сведения о начислениях и удержаниях НДФЛ с января по март 2021 г.

Пошаговая инструкция заполнения 6 НДФЛ применена в рассматриваемом ниже примере.

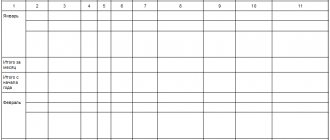

Рассмотрим, как надо заполнять листы формы 6-НДФЛ за Ⅰ квартал 2021 года в соответствии с инструкцией. Для этого подготовим таблицу, которая содержит:

- Вид и суммы начисленного дохода

- даты получения и выплаты дохода работникам

- суммы налоговых вычетов

- даты удержания налога

- сроки перечисления налога в бюджет

- суммы удержанных НДФЛ

Пример заполнения разделов 1 и 2 годового расчета

Теперь приведем пример заполнения расчета 6-НДФЛ за 2021 год, чтобы был понятен общий принцип заполнения разделов. Предположим, что в 2021 году от организации получили доход 27 человек. Всего за период с января по декабрь обобщенные показатели для раздела 1 следующие:

- общая сумма начисленного дохода – 8 430 250 рублей (строка 020);

- сумма налоговых вычетов – 126 000 рублей (строка 030);

- сумма исчисленного НДФЛ – 1 079 552 рублей (строка 070);

- сумма налога, не удержанная организацией – 116 773 рублей (строка 080).

Что же касается непосредственно IV квартала 2021 года, то доходы, вычеты и НДФЛ распределились следующим образом:

| Дата дохода | Вид дохода | Сумма дохода | Сумма вычетов | Сумма НДФЛ | Ставка НДФЛ | Удержали НДФЛ | Заплатили НДФЛ |

| 30.09.2016 | Зарплата за сентябрь 2021 г. | 562 000 | 3000 | 72 670 | 13 | 05.10.2016 | 06.10.2016 |

| 30.10.2016 | Зарплата за октябрь 2021 г. | 588 000 | 3000 | 76 050 | 13 | 03.11.2016 | 07.11.2016 |

| 28.11.2016 | Больничные | 14 200 | — | 1846 | 13 | 28.11.2016 | 30.11.2016 |

| 30.11.2016 | Зарплата за ноябрь 2021 г. | 588 000 | 3000 | 76 050 | 13 | 05.12.2016 | 06.12.2016 |

| 30.12.2016 | Зарплата за декабрь 2021 г. | 654 000 | 3000 | 84 630 | 13 | 31.12.2016 | 09.01.2017 |

| 30.12.2016 | Годовая премия | 250 000 | 3000 | 32 103 | 13 | 30.12.2016 | 09.01.2017 |

При таких условиях в разделе 1 нужно показать обобщенные сведения с начала 2021 года нарастающим итогом, а в разделе 2 распределить начисления и выплаты, касающиеся 4 квартала 2021 года. Выглядеть это будет так:

Обратите внимание, что в условиях нашего примера фигурирует зарплата за декабрь и годовая премия за 2021 год, которые выплачены работникам 30 декабря 2021 года. Однако эти выплаты в годовом отчете 6-НДФЛ мы не отразили. При этом не имеет значения, когда вы фактически выплатили декабрьскую зарплату и годовую премию: в 2016 или 2021 году. Их нужно отразить в разделе 2 расчета 6-НДФЛ за I квартал 2021 года, поскольку эти операции будут завершены уже в 2017 году. По последним разъяснениям налоговиков «завершение операции» нужно определять по крайней дате, когда НДФЛ должен быть перечислен в бюджет. Более подробно вопрос об отражении в 6-НДФЛ «переходящих» выплат мы рассмотрим далее.

Зарплата за декабрь выплачена в декабре: как отражать в 6-НДФЛ

Самые спорные вопросы в отношении заполнения 6-НДФЛ – это выплаты переходных периодов. С ними сталкиваются, когда зарплата или премия начислены в одном отчетном периоде, а выплачены в другом. Особенно неоднозначная ситуация сложилась с зарплатой за декабрь 2021 год. Дело в том, что одни работодатели зарплату за декабрь выдали до Нового года (в декабре). Другие организации и ИП выплатили зарплату и годовую премию в январе 2021 года. См. «Сроки выплаты зарплаты за декабрь 2021 года». Как показать декабрьские начисления в отчете, чтобы налоговики приняли 6-НДФЛ с первого раза? Давайте разбираться на конкретных примерах заполнения 6-НДФД за 2021 год.

Какое заполнение пройдет проверку в ИФНС

Предположим, что зарплата за декабрь 2021 года была выплачена 30 декабря 2021 года. Месяц на эту дату еще не завершился, поэтому расценить такую выплату, как зарплату за декабрь в полном смысле этого слова нельзя. По сути, денежные средства, выплаченные до окончания месяца, правильно называть авансом. На 30 декабря работодатель еще не обязан исчислять и удерживать НДФЛ, поскольку зарплата становится доходом только в последний день месяца, за который она начислена – 31 декабря (п. 2 ст. 223 НК РФ). Несмотря на то что 31 декабря – это суббота, раньше этого срока ни исчислить, ни удержать НДФЛ нельзя (письма ФНС России от 16.05.2016 № БС-3-11/2169).

Пример 1

Организация перечислила работникам «зарплату» за декабрь 30 числа в сумме 180 000 рублей. С произведенной выплаты в этот же день был исчислен и удержан НДФЛ в сумме 23 400 рублей (180 000 x 13%). Эту сумму бухгалтер перевел в первый рабочий день 2021 года – 9 января.

При таких условиях в разделе 1 расчета 6-НДФЛ за 2021 год бухгалтеру правильно отразить зарплату так:

- в строке 020 – сумму декабрьской «зарплаты» (180 000 р.);

- в строках 040 и 070 – исчисленный и удержанный НДФЛ (23 400 р.).

В разделе 2 расчета 6-НДФЛ за 2021 год декабрьская «зарплата», выплаченная 30 декабря, фигурировать никак не должна. Ее вы покажите в расчете за I квартал 2021 года. Ведь, заполняя раздел 2, нужно ориентироваться на дату, не позднее которой НДФЛ нужно перечислить в бюджет. То есть, выплаченный доход и удержанный НДФЛ нужно показывать в том отчетном периоде, на который приходится крайний срок для уплаты НДФЛ. Такие разъяснения даны в письме ФНС России от 24.10.2016 № БС-4-11/20126. В нашем примере перечислить НДФЛ нужно в ближайший январский рабочий день – 9 января 2021 года. Поэтому в разделе 2 расчета за I квартал 2021 года декабрьскую зарплату нужно будет показать так:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 31.12.2016 (дата удержания НДФЛ);

- строка 120 – 09.01.2017 (дата перечисления НДФЛ в бюджет);

- строка 130 – 180 000 (сумма дохода);

- строка 140 – 23 400 (сумма НДФЛ).

Имейте в виду, что датой удержания налога по строке 110 раздела 2 расчета 6-НДФЛ за 1 квартал 2021 года будет именно 31, а не 30 декабря 2021 года (когда была произведена выплата). Дело в том, что именно 31 декабря 2021 года вы должны были начислить декабрьскую зарплату и зачесть ее в счет ранее выплаченного аванса (который, по сути, и был декабрьской зарплатой). Аналогичная ситуация и с выплатами до 30 декабря. Если, к примеру, расчет по зарплате за декабрь был произведен в период с 26 по 29 декабря, то датой удержания НДФЛ, все равно, должна быть дата «31.12.2016».

Удержание НДФЛ до конца месяца

Пример 2

Организация перечислила работникам «зарплату» за декабрь 26 декабря в сумме 380 000 рублей. В этот же день был удержан НДФЛ в размере 49 400 рублей (380 000 x 13 %). Удержанная сумма была перечислена в бюджет на следующий день – 27 декабря 2021 года.

В целях заполнения 6-НДФЛ бухгалтер обратился к письму ФНС от 24.03. 2021 № БС-4-11/5106. В этом письме было рекомендовано удерживать НДФЛ в день фактической выдачи зарплаты (26 декабря), а перечислить удержанную сумму в бюджет на следующий день (27 декабря). Кроме этого, налоговики советуют эти же даты отражать в расчете 6-НДФЛ. Однако следовать таким рекомендациям и заполнять таким образом раздел 2 расчета 6-НДФЛ за 2021 год мы не рекомендуем, как минимум, по двум причинам:

- расчет 6-НДФЛ, заполненный таким образом, не пройдет форматно-логический контроль и вернется с ошибкой «дата удержания налога не должна предшествовать дате фактической выплаты»;

- удержание НДФЛ из зарплаты до окончания месяца противоречит более поздним рекомендациям Минфина России в письме от 21.06. 2016 № 03-04-06/36092.

Удержали НДФЛ из январского аванса

Некоторые бухгалтеры удержали НДФЛ с декабрьской зарплаты при следующей выплате дохода – с аванса за январь 2021 года. Как заполнять 6-НДФЛ в таком случае? Разберемся на примере.

Пример 3

Организация перечислила зарплату за декабрь 30 числа в сумме 120 000. С произведенной выплаты организация не исчисляла и удерживала НДФЛ. Бухгалтер исчислил НДФЛ 31 декабря 2021 года. Сумма налога получилась 15 600 рублей (120 000 x 13%). Эту сумму удержали с ближайшей выплаты – из аванса за январь 2021 года, выданного 19 января 2021 года.

При таких условиях зарплата за декабрь 2021 года перенесется в строку 020 расчета 6-НДФЛ за 2021 год, а НДФЛ с нее в строку 040 раздела 1 расчета 6-НДФЛ за 2021 год. Более того, налог, который не был удержан, нужно показать по строке 080, поскольку организация должны была удержать его, но не сделала этого.

В разделе 2 операцию в отчетности 6-НДФЛ за I квартал 2021 года можно показать так:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 19.01.2017 (дата удержания);

- строка 120 – 20.01.2017 (дата уплаты в бюджет);

- строка 130 – 120 000 (сумма дохода);

- строка 140 – 15 600 (сумма НДФЛ).

Такое заполнение и действия бухгалтера, по нашему мнению, нельзя назвать правильным, поскольку нарушено требование пункта 6 статьи 226 НК РФ, согласно которому НДФЛ с зарплаты по трудовому договору нужно перечислять не позднее дня, следующего за днем выплаты дохода. Соответственно по строке 120 должна быть дата не позднее 09.01.2017. Более того, не вполне ясно, что мешало бухгалтеру произвести удержание налога в декабре и не переносить эту операцию на следущий год. Не исключаем, что обозначенный выше вариант заполнения также может вернуться налоговому агенту с пометкой «ошибка». Однако, по нашей информации, некоторые налоговые инспекции рекомендуют заполнять расчет 6-НДФЛ именно так. Поэтому в подобной ситуации рекомендуем дополнительно проконсультироваться в своей ИФНС.

Как оформить отчет за 1 квартал 2021 года?

Налоговым агентам по истечении 1 квартала нужно заполнить 6-НДФЛ и подать ее до 30 апреля 2021 года включительно. В расчете приводятся данные за период с января по март 2021 года.

Заполнить нужно:

- титульный лист — общие данные;

- раздел 1 — сведения за последние 3 месяца (январь, февраль, март 2021);

- раздел 2 — данные за весь период (январь — март 2021).

То есть за первый отчетный период оба раздела заполянются по итогам первых трех месяцах. В дальнейшем в разделе 1 нужно будет приводить сведения только по последним трем месяцам, в разделе 2 — по всему периоду с начала года.

Инструкция по заполнению

Ниже в таблице даны пояснения, как именно нужно заполнить форму 6-НДФЛ работодателям с учетом всех изменений. Процесс заполнения за 1 квартал отличается тем, что последние 3 месяца совпадают с отчетным периодом, в связи с этим процесс оформления упрощается.

| Поле формы 6-НДФЛ | Инструкция по заполнению |

| Титульный лист | |

| ИНН/КПП | Реквизиты организации работодателя. Для ИП только ИНН. |

| № страницы | 001. |

| № корректировки | 000. Если меняется ранее поданная форма, то номер корректировки в формате 001, 002 и т.д. |

| Отчетный период (код) | 21 – код для 1 квартала согласно Приложения 1 к Порядку заполнения формы 6-НДФЛ. |

| Календарный год | 2021 – год, к которому относится отчетный период. |

| Представляется в налоговый орган | Номер отделения ФНС по месту нахождения организации или по месту жительства ИП. |

| По месту нахождения | Наиболее часто используемые коды:

Полный перечень кодов можно посмотреть здесь. |

| Налоговый агент | Название организации полностью или ФИО предпринимателя, нотариуса, адвоката. |

| Форма реорганизации, ликвидации/Лишение полномочий ОП | Указывается соответствующий код из Приложения 4 к Порядку заполнения. Если данные мероприятия не проводились, поле не заполняется. |

| ИНН/КПП реорганизованной/ ликвидированной организации (ОП) | Указываются соответствующие реквизиты, если проводились указанные мероприятия в отношении организации или ее обособленного подразделения. |

| ОКТМО | Реквизит налогового агента по адресу. |

| Телефон | Контактный действующий телефон для связи с налоговыми специалистами. |

| Количество листов | Для расчета и приложенных документов. |

| Достоверность | Традиционно заполняются сведения о том, кто сдает форму 6-НДФЛ – руководитель организации или представитель (сам ИП или доверенное лицо). |

| Раздел 1 – данные о налоге за период с января по март 2021 | |

| ИНН/КПП | Повторяют аналогичные реквизиты с титульного листа. |

| Стр. | 002 |

| 010 | КБК – 18210102010011000110. |

| 020 | Удержанный налог суммарно по всем работникам, дата удержания которого пришлась на период с 1 января по 31 марта 2021. Датой удержания НДФЛ для зарплаты – день ее выплаты. Важно:

В строках 021 и 022 даются пояснения по конкретным суммам, перечисленным в бюджет в последние 3 месяца. |

| 021 | Дата, не позднее которой должен быть перечислен налог – НДФЛ уплачивается в день удержания (дата выплаты дохода) или на следующий день. |

| 022 | Соответствующая сумма для налога, указанного в строке 021 слева. Размер дохода, с которого удержан этот налог, а также дату его признания в новой форме отражать не нужно. |

| Контрольное соотношение: | Сумма показателей строк 022 = показателю строки 020. |

| 030 | Если в последние 3 месяца налоговый агент осуществлял возврат налога, то общую возвращенную работникам сумму нужно внести в это поле. Расшифровка дается в строках 031 и 032 |

| 031 | Дата возврата. |

| 032 | Соответствующая сумма возврата. |

| Контрольное соотношение: | Сумма показателей строк 032 = показателю строки 030. |

| Раздел 2 – данные о начислениях и налоге за весь отчетный период (в данном случае 1 квартал 2021) | |

| 100 | Налоговая ставка. |

| 105 | КБК. |

| 110 | Доход (дивиденды, по трудовым и ГПХ договорам), который начислен за 1 квартал — включаются только те доходы, дата начисления которых вошла в период с 1 января по 31 марта 2021. Для зарплаты – это последнее число расчетного месяца, для премий – аналогично. Важно:

|

| 111 | Отдельно приводятся данные по начисленным дивидендам в 1 квартале. |

| 112 | Сумма начисленного дохода в рамках трудового договора. |

| 113 | Начисленный доход по гражданско-правовым договорам. |

| Контрольное соотношение: | Сумма показателей строк 111, 112, 113 равняется показателю строки 110. |

| 120 | Количество сотрудников, которым начислен доход в 1 квартале (включая все виды начислений). |

| 130 | Если работодатель применял к доходам сотрудников вычеты для снижения налоговой нагрузки, то общую сумму вычетов нужно показать в этой строке (стандартные, профессиональные, инвестиционные, имущественные и социальные по налоговому уведомлению). |

| 140 | НДФЛ, рассчитанный по ставке из строки 100 от разности дохода и вычетов = стр. 100 * (стр.110 – стр.130). |

| 141 | НДФЛ, рассчитанный с дивидендов = стр. 100 * стр. 111. |

| 150 | Поле заполняется, если есть работники иностранцы на патенте. |

| 160 | Удержанный налог в 1 квартале 2021. Важно:

|

| 170 | Если с какого-то дохода налог не удержан, то общая неудержанная сумма вносится в это поле формы 6-НДФЛ. |

| 180 | НДФЛ, который удержан свыше положенного. |

| 190 | НДФЛ, который возвращен в 1 квартале 2021. |

Пример оформления

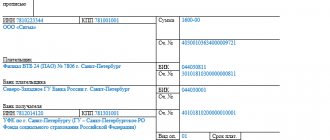

Ниже приведен образец заполнения для следующих исходных данных:

В организации ООО «Альянс» 5 работников, которым в 1 квартале 2021 начислялись доходы (налог удерживается в день выплаты дохода):

- зарплата за декабрь 2021 — 300 000 выплачена 11.01.21, с нее удержан НДФЛ 39 000;

- з/п за январь 2021 — 280 000 выдана 09.02.21, с нее удержан НДФЛ 36 400;

- з/п за февраль 2021 — 330 000 выплачена 09.03.21, с нее удержан НДФЛ 42 900;

- з/п за март 2021 — 320 000 выдана 09.04.21, с нее удержан НДФЛ 41 600;

- отпускные за март 2021 — 30 000 выплачены 20.03.21, с них удержан НДФЛ 3 900.

Пример заполнения:

Зарплату за декабрь выплатили в январе

Многие работодатели выплатили зарплату за декабрь в январе 2017 года. Если так, то декабрьскую зарплату, выданную в январе 2017 года, в отчетности 6-НДФЛ за 2021 год показывайте только в разделе 1. Ведь доход в виде зарплаты вы признали в декабре и НДФЛ с него рассчитали в этом же месяце. Следовательно, в расчете 6-НДФЛ за 2016 год распределите выплаты так:

- по строке 020 – начисленный доход в виде декабрьской зарплаты;

- по строке 040 – исчисленный НДФЛ.

Строку 070 расчета 6-НДФЛ за 2021 год, предназначенную для удержанного налога, в этом случае не увеличивают, поскольку удержание состоялось уже в 2021 году (письмо ФНС России от 05.12. 2016 № БС-4-11/23138). В разделе 2 годового расчета декабрьскую зарплату, выплаченную в январе, не показывайте (письмо ФНС России от 29 ноября 2021 г. № БС-4-11/22677)

Зарплату за декабрь выдали после Нового года

9 января 2021 года организация выдала сотрудникам зарплату за декабрь 2021 года – 250 000 р. С выплаты в этот же день удержали НДФЛ – 32 500 р. (200 000 руб. × 13%). Эту сумму добавьте в строку 070 расчета 6-НДФЛ за I квартал 2021 года. В разделе 2 этого же расчета распределите даты по строкам 100–140:

- строка 100 – 31.12.2016 (дата получения дохода);

- строка 110 – 09.01.2017 (дата удержания НДФЛ);

- строка 120 – 10.01.2017 года (дата перевода НДФЛ в бюджет).

Оформление блока с информацией о доходах

При заполнении Расчета по форме 6-НДФЛ сумма начисленного дохода – 020 графа. В нее вносятся итоговые значения заработков физических лиц, которые учитываются в составе налогооблагаемой базы по подоходному налогу.

В этой строке нельзя показывать суммы выплат, для которых законодательством предусмотрено освобождение от налогообложения. Письмом от 01.08.2016 г. № БС-4-11/ налоговая служба акцентирует внимание на том, что необлагаемые НДФЛ доходные поступления работников не должны отражаться в форме 6-НДФЛ.

В ст. 210 НК РФ приведен перечень выплат, значения которых складываются налоговыми агентами при формировании 6-НДФЛ. Сумма начисленного дохода – строка 020 в 6-НДФЛ, из которой необходимо исключать доходы работников, указанные в ст. 217 НК РФ. Особенность заполнения этой графы в том, что объем начисленных доходов не должен уменьшаться на примененные в отчетном периоде налоговые вычеты. Вычеты показываются отдельно в строке 030 и не влияют на результат ячейки 020.

Суммовое значение доходных начислений в пользу работников предприятия определяется для каждого нового периода нарастающим итогом путем накопления их с начала текущего года. Бланк создан для ежеквартальной подачи в контролирующие органы. Форма готовится за такие периоды:

- 1 квартал;

- полугодовой расчет;

- девятимесячный интервал;

- год.

Основанием для внесения данных в 6-НДФЛ являются учетные регистры бухгалтерского учета. За отсутствие или ненадлежащее их ведение на предприятие может быть наложен штраф. В 6-НДФЛ сумма начисленного дохода – это доходы, по которым подающее отчетную форму предприятие выступает в роли налогового агента. При заполнении строки 020 необходимо обеспечить выполнение ряда обязательных требований:

- доходные начисления облагаются НДФЛ;

- обязанность удержания и перечисления в бюджет налога возложена на организацию, сдающую расчет;

- итог по графе 020 должен быть идентичен суммовому значению общего дохода, показанного по всем работникам предприятия в справках 2-НДФЛ;

- величина доходов в ячейке 020 больше значения в строке 030;

- выполняется равенство между строкой 040 и расчетной величиной, определяемой по формуле (графа 020 – строка 030) / 100 * графа 010.

Зарплата за сентябрь выплачена в октябре

Срок уплаты НДФЛ с зарплаты за сентябрь – в октябре 2021 года. Поэтому в расчете за девять месяцев эту выплату бухгалтер показывал только в разделе 1. Теперь эти суммы нужно перенести в отчетность за 2021 год. См. «6-НДФЛ за 9 месяцев 2021 года: пример заполнения».

В разделе 2 расчета 6-НДФЛ за 2021 год нужно показать зарплату за сентябрь, выплаченную в октябре. Предположим, что сентябрьскую зарплату выдали 10 октября. Бухгалтер заполнит раздел 2 годового расчета 6-НДФЛ так, как на образце. Обоснованность такого подхода подтверждается, например, Письмом ФНС России от 01.08. № БС-4-11/13984.

Как отражать премии в годовом расчете

Если операции по выплате премий завершены в IV квартале 2016 года, то их нужно показать в годовом расчете 6-НДФЛ. Однако имейте в виду, что зарплату и премию в разделе 2 формы 6-НДФЛ всегда нужно выделять отдельно друг от друга. Дело в том, что дата получения дохода в виде оплаты труда – это последний день месяца, за который работодатель начислил доход (п. 2 ст. 223 НК РФ). Премия – это бонус, а не зарплата, поэтому дата получения дохода – это день выплаты (письмо ФНС России от 08.06.2016 № БС-4-11/10169). Значит, даты в строках 100 по доходам будут отличаться. При выплате зарплаты и премии налоговому агенту нужно заполнять два блока строк 100–140, даже если зарплата и премия выплачены в один день в один день. Поясним на примере.

Как в годовом 6-НДФЛ показывать премии

Организация 9 декабря 2021 года выдала работникам зарплату за ноябрь в размере 340 000 р. и премию – 210 000 р. НДФЛ с зарплаты – 44 200 р. (340 000 руб. × 13%), а с премии – 27 300 р. (210 000 руб. × 13%). Дата получения дохода по зарплате – 30.11.2016, а премии – 09.12.2016. Бухгалтер распределит эти выплаты в разных строках 100 – 140 расчета 6-НДФЛ за 2021 год. При этом показатели строк 100 будут различаться.

Если же годовую премию за 2021 года вы выплатили работникам в 2017 году, то, разумеется, что в раздел 2 годового 6-НДФЛ она не попадет. Премию вы покажете уже в расчетах, касающихся 2017 года.

Выплаты по гражданско-правовому договору: оплата в январе

Рассмотрим еще одну ситуацию, когда акт за выполненные работы (оказанные услуги) по гражданско-правому договору с физическим лицо был утвержден в декабре 2021 года, а оплата по нему прошла в январе 2017 года. В таком случае вознаграждение по договору и НДФЛ с него следует показать в разделах 1 и 2 расчета за I квартал 2021 года. В расчете за 2021 год операцию не показывайте. Это следует из письма ФНС России от 05.12.2016 № БС-4-11/23138.

Если же в декабре выдавался аванс по гражданско-правовому договору, то он должен попасть в раздел 2 годового расчета.

Аванс по договору подряда

Организация выплатила аванс физлицу по договору подряда 19 декабря 2021 года в размере 20 000 р. Удержанный из этой суммы налог составил 2600 р. (20 000 x 13 %). Остаток планируется выдать в январе 2021 года – после завершения и сдачи всех работ.

В такой ситуации аванс подрядчику отражайте в периоде выплаты (в декабре). Дата получения дохода в таком случае — день, когда фирма перевела или выдала деньги человеку. При этом не имеет значения, компания выдает деньги до окончания месяца, за который оказана услуга, или после.

В разделе 2 расчета 6-НДФЛ за 2021 год покажите аванс по строкам:

- 100 «Дата фактического получения дохода» – 19.12.2016;

- 110 «Дата удержания налога» – 19.12.2016;

- 120 «Срок перечисления налога» – 20.12.2016;

Способ передачи годового расчета в ИФНС

Расчеты по форме 6-НДФЛ за 2021 год направляйте налоговикам в электронном виде по телекоммуникационным каналам связи. «На бумаге» отчетность можно сдать в единственном случае – если в течение отчетного или налогового периода количество физлиц (получателей доходов) было меньше 25 человек. Это следует из положений абзаца 7 пункта 2 статьи 230 Налогового кодекса РФ.

Возможные штрафы и блокировка счета

За опоздание с представлением 6-НДФЛ за 2021 года возможен штраф – 1000 рублей за каждый полный или неполный месяц со дня для подачи расчета (п. 1.2 ст. 126 НК РФ). Но также если не сдать годовой расчет в течение 10 дней начиная с 3 апреля 2021 года, то ИФНС вправе заблокировать банковский счет (п. 3.2 ст. 76 НК РФ). Кроме того, если по результатам проверки налоговики обнаружат в расчете недостоверные сведения, то штраф за каждый расчет с такими данными составит 500 рублей.

Когда организации и ИП обязаны сдавать 6-НДФЛ в электронной форме

В установленных законом случаях организации и индивидуальные предприниматели не только могут, но и должны сдавать 6-НДФЛ онлайн, в электронном виде. К таковым в 2021 году относятся налогоплательщики, у которых по состоянию на 2021 год среднесписочное количество сотрудников составляло более 10 человек.

Такие предприятия обязаны отчитываться по форме 6-НДФЛ исключительно через ТКС (телекоммуникационные каналы связи) – систему представления налоговой и бухгалтерской отчетности в электронном виде.

Однако, это не означает автоматически, что налогоплательщики, которые выплачивали зарплату меньшему числу работников в течение года, не имеют права на электронное взаимодействие с налоговыми органами. Отнюдь, если среднесписочная численность работников в 2019 году составила менее 10 человек, работодатель вправе выбирать наиболее удобный для него способ сдачи 6-НДФЛ

– он может делать это как при помощи бумажных носителей, так и в электронном виде:

| Среднесписочное число сотрудников в 2021 году | Можно ли сдавать 6-НДФЛ в электронной форме в 2021 году? | Можно ли сдавать 6-НДФЛ в бумажном виде в 2021 году? |

| Менее 10 | Да | Да |

| 10 | Да | Да |

| Более 10 | Да | Нет |