Сдача электронной отчетности по НДС: есть ли альтернатива

Отчетность по НДС должна сдаваться всеми плательщиками этого налога — ИП и юрлицами — в электронном виде через специализированного оператора. Данная процедура предполагает наличие у налогоплательщика:

- электронно-цифровой подписи с действующим сертификатом;

- доступа к программному обеспечению, посредством которого осуществляется отправка деклараций в ФНС;

- доступа к интернету.

Если хотя бы одно из вышеперечисленных условий не будет выполнено, отчетность по НДС в электронном виде отправить не получится. Но возникновение подобной ситуации вполне вероятно: сертификат ЭЦП может закончиться или аннулироваться в силу тех или иных причин, программа для отправки документов зависнет или заразится вирусом, а сбои в доступе к ресурсам Интернета не редкость даже в крупнейших городах.

Если у вас есть доступ к КонсультантПлюс, узнайте кто, куда, когда и каким способом должен сдавать декларацию по НДС. Если доступа нет, получите пробный онлайн-доступ бесплатно.

Как в этом случае быть налогоплательщику?

Вариант здесь один — сдать отчетность через доверенное лицо. Некоторое время налогоплательщики пользовались возможностью предоставить декларацию в бумажном виде, при этом уплатив штраф за отчетность не по форме в размере 200 руб. (ст. 119.1 НК РФ). Однако с 2015 года в п. 5 ст. 174 НК РФ четко указано, что декларация на бумаге считается непредставленной. А это уже совсем другие штрафы.

ВАЖНО! Если деятельность не велась, то вместо нулевой декларации по НДС, можно сдать единую упрощенную декларацию. На нее не распространяется требование о представлении отчетности в электронном виде по ТКС.

О пользе ЭП

Подача электронной отчетности предполагает наличие у налогоплательщика не только доступа в интернет, но и установки специального программного обеспечения, посредством которого осуществляется отправка форм документов. Декларация же при этом подписывается специальной электронной подписью.

Напомним, что, исходя из различного назначения, электронные подписи могут быть простыми и усиленными. Последние в свою очередь делятся на неквалифицированные и квалифицированные ЭП. Для подачи отчетности в контролирующие органы фирмами и индивидуальными предпринимателями требуется усиленная квалифицированная электронная подпись, созданная при помощи криптографических средств, прошедших сертификацию ФСБ России. Выпускаются они лишь определенными аккредитованными организациями, которые удостоверяют выдаваемый сертификат и выступают гарантом его подлинности.

Разумеется, поддержание действующей электронной подписи требует дополнительных затрат. Лицензия на право использования подписи и необходимого для передачи отчетности ПО, приобретается на определенный срок, как правило минимум на год. Стоимость будет зависеть в первую очередь от применяемой налогоплательщиком системы налогообложения, проще говоря, от количества отчетов, которые ему необходимо подавать. ОСН – это всегда более «дорогой» тариф, как для компаний, так и для ИП.

Конечно, сейчас большинство коммерсантов все же имеют оформленную электронную подпись. Однако строго обязательной она не является, и в некоторых ситуациях без нее можно успешно обходиться. Исключение – выше упомянутый случай необходимости электронной подачи отчетности по НДС. Что же делать в ситуации, если ЭП нет, но отчитаться по налогу на добавленную стоимость надо? Очевидный ответ – выпустить сертификат электронной подписи. Однако есть и дополнительное решение.

Как сдать декларацию по НДС через представителя: нюансы

Главное условие пользования рассматриваемым вариантом направления декларации по НДС в налоговую — оформление доверенности на представителя. Для ИП она должна быть обязательно заверена нотариально, юрлица оформляют доверенность без участия нотариуса.

Доверенность должна оказаться в налоговой до представления декларации (п. 1.11 Методических рекомендаций, утвержденных приказом ФНС РФ от 31.07.2014 № ММВ-7-6/398). Иначе есть риск, что в приеме декларации откажут. На это указала ФНС в письме от 09.11.2015 № ЕД-4-15/[email protected]

Подробнее см. здесь.

Обратите внимание! С отчета за 4 квартал 2021 года необходимо применять обновленный бланк, в редакции приказа ФНС от 19.08.2020 № ЕД-7-3/[email protected]

Узнать о том, что изменилось в отчете, вы можете в Обзорном материале от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Технически это можно сделать 2 способами:

- Заблаговременно отнести или направить по почте в ФНС бумажную копию оформленной доверенности.

- Также заранее направить копию доверенности по ТКС. Скан-образ должен быть подписан УКЭП доверителя. Представитель сделать этого не может. Представлять дополнительно бумажную копию доверенности налоговикам не нужно.

Сроки оплаты

Декларация по НДС состоит из 12 разделов. Согласно действующему порядку уплаты НДС в 2021 году отчетность сдается ежеквартально. Подать декларацию требуется 4 раза в год, то есть в апреле, июле, октябре и январе.

При этом важно соблюдать крайний срок сдачи НДС в 2021 году. Последний день приема документов приходится на 25 число каждого отчетного месяца.

При этом налогоплательщики не лишаются права перечислить НДС в 2017 году одной суммой. Единственное условие для внесения единовременного платежа — выполнение перевода в течение первый из трех допустимых месяцев.

Итоги

Сдать отчетность по НДС его плательщикам можно только в электронной форме. Если фирме не удается это сделать самостоятельно, можно направить декларацию в налоговую через представителя. Для этого нужно оформить и отдать налоговикам доверенность.

Источники:

- Налоговый кодекс РФ

- Методические рекомендации, утвержденные приказом ФНС РФ от 31.07.2014 № ММВ-7-6/398

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Что говорит НК РФ об отчетности в электронном виде

В Налоговом кодексе перечислены налогоплательщики, обязанные представлять электронные декларации и расчеты. ТКС в обязательном порядке должны использовать (п. 3 ст. 80 НК РФ):

- организации и ИП, у которых среднесписочная численность сотрудников за прошедший год составила более 100 человек;

- новые или реорганизованные компании, в которых число сотрудников превышает 100 человек;

- крупнейшие налогоплательщики (если иной порядок не предусмотрен для информации, отнесенной к гостайне).

Все остальные фирмы и предприниматели могут самостоятельно выбирать – заполнять ли им бумажные отчеты или направлять документацию по ТКС, используя электронные форматы.

Кроме того, отдельно оговорено, что электронно отчитываются и те субъекты, для кого эта обязанность установлена положениями НК РФ по конкретным налогам или взносам.

Формирование декларации по НДС в цифровом виде

Цифровой формат документа по уплате НДС, а также необходимых к нему приложений установлен приказом ФНС № ММВ-7-3/ Регламент представления декларации по НДС через интернет утверждается приказом ФНС России N БГ-3-32/169 от 02.04.2002.

Книги продаж и покупок, которые сформированы в форматах CSV, XLSX или в более старом XLS, должны быть загружены при помощи операторов, предназначенных для работы с налоговой службой. Все загруженные таким образом файлы будут в автоматическом режиме конвертированы в универсальный формат XML. Декларация об НДС должна быть подтверждена усиленной цифровой подписью установленного статьей 80 Налогового кодекса РФ образца.

Инструкция по использованию электронной подписи на сайте Федеральной налоговой службы

| Q | Купить ЭП для ФНС |

Внимание! В соответствии с пунктом 3 статьи 80 и с пунктом 5 статьи 174 Налогового кодекса Российской Федерации налоговые декларации по налогу на добавленную стоимость через сервис ФНС не принимаются. Также, согласно пункту 10 статьи 431 Налогового кодекса Российской Федерации расчеты по страховым взносам через настоящий сервис не принимаются.

Установка Программы «Налогоплательщик ЮЛ»

На сайте ФНС https://www.nalog.ru/rn77/program/5961229/ скачать файл с последней версией программы и запустить установку двойным кликом мыши:

После распаковки и подготовки файлов к установке откроется окно установки программы, в котором необходимо нажать «Далее»:

Прочитать лицензионное соглашение и принять его условия, нажать «Далее»:

Выбрать «Полную» установку и нажать «Далее»:

Если необходимо, можно изменить папку установки программы, нажав «Изменить…».

Далее нажать «Далее»:

Для начала установки нажать «Установить»:

Для завершения установки программы нажать «Готово»:

После успешной установки на рабочем столе появится ярлык «Налогоплательщик ЮЛ». Также в системном меню WINDOWS Пуск – Программы появится подпункт «Налогоплательщик ЮЛ», содержащий ссылки на исполняемую программу и руководство пользователя.

При первом запуске программы после установки версии будет показано окно с описанием версии, далее выполнится конвертация программы, переиндексация, после чего появится запрос на прием отчетных форм. Затем произойдет прием описаний в выбранном варианте. После этого программа будет готова к работе. Работа в программе Налогоплательщик описана в файле «Руководство пользователя.doc» Пуск – Программы – Налогоплательщик ЮЛ – Руководство пользователя.

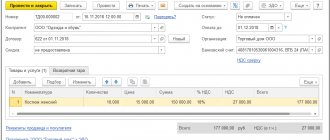

Формирование транспортного контейнера в программе «Налогоплательщик ЮЛ»

После формирования декларации или загрузки существующей, необходимо ее выгрузить для формирования транспортного контейнера. Для выгрузки документа нужно правым кликом мыши кликнуть на отчет. При этом если помечен документ или группа документов, то будут выгружены помеченные документы. Если нет помеченных документов, то будет выгружен документ, на котором установлен курсор.

В выпадающем меню выбрать «Передача по Интернет».

Откроется список отмеченных для выгрузки документов:

Нажать «ОК».

Откроется окно со служебной информацией:

В нем необходимо заполнить код ИФНС, в которую отправляется отчетность. И подтвердить введенные данные нажатием кнопки «ОК».

Если заполнены все необходимые поля, отчетность будет выгружена.

После нажатия кнопки «ОК» откроется окно формирования транспортного контейнера:

В нем необходимо указать папку, в которой будет размещен файл с транспортным контейнером, идентификатор налогоплательщика, сертификат ключа подписи, которым будет подписан передаваемый файл отчетности и нажать кнопку «Сформировать».

Для подписания отчетности будет запрошен пароль на контейнер:

После ввода пароля и нажатия кнопки «ОК» будет сформирован контейнер:

Получение идентификатора налогоплательщика

Для самостоятельной регистрации налогоплательщиков в системе сдачи налоговой отчетности и получения идентификатора необходимо пройти регистрацию в сервисе: https://service.nalog.ru/reg/Account/Registry:

Для регистрации необходимо ввести Логин, Пароль, Подтверждение пароля и E-mail:

После нажатия кнопки «Зарегистрировать» на электронную почту будет выслано письмо с ссылкой для подтверждения регистрации:

После подтверждения электронной почты и входа в личный кабинет появится сообщение о необходимости зарегистрировать сертификат и получить идентификатор:

После нажатия на кнопку «Зарегистрировать сертификат» откроется форма для загрузки сертификата:

После выбора файла сертификата откроется окно со сведениями об организации, в котором необходимо будет заполнить пустые поля (КПП и Код налогового органа):

Затем нажать кнопку «Передать на регистрацию». Страница обновится и отобразится статус заявки на регистрацию сертификата:

Когда сертификат пройдет регистрацию и будет присвоен идентификатор, на почту (указанную при регистрации) придет сообщение об успешной регистрации и о присвоении идентификатора.

После обновления страницы изменится статус регистрации сертификата, и в данных организации отобразится присвоенный идентификатор:

Для представления отчетности необходимо использовать «Сервис сдачи налоговой и бухгалтерской отчетности».

Представление отчетности в ФНС

Внимание! В соответствии с пунктом 3 статьи 80 и с пунктом 5 статьи 174 Налогового кодекса Российской Федерации налоговые декларации по налогу на добавленную стоимость через сервис ФНС не принимаются. Также, согласно пункту 10 статьи 431 Налогового кодекса Российской Федерации расчеты по страховым взносам через настоящий сервис не принимаются.

Для представления налоговой и бухгалтерской отчетности в электронном виде нужно зайти на страницу: https://nalog.ru/rn77/service/pred_elv/:

Далее необходимо установить Сертификат открытого ключа подписи МИ ФНС России по ЦОД, корневой сертификат ФНС России и список отозванных сертификатов.

Установка открытого ключа ФНС

Для установки сертификата открытого ключа подписи МИ ФНС России по ЦОД нужно его сохранить и запустить установку двойным кликом мыши.

На вкладке «Общие» нажать кнопку «Установить сертификат…»:

Откроется «Мастер импорта сертификатов»:

После нажатия кнопки «Далее» откроется окно выбора хранилища сертификатов.

Необходимо о, нажать «Далее»:

Для завершения работы «Мастера импорта сертификатов» нажать кнопку «Готово»:

В окне сообщения об успешном импорте сертификата нажать кнопку «ОК»:

Сертификат открытого ключа подписи МИ ФНС России по ЦОД установлен.

Установка корневого сертификата

Для установки корневого сертификата ФНС необходимо перейти по ссылке: https://www.nalog.ru/rn77/about_fts/uc_fns/, скачать корневой сертификат УЦ ФНС России и двойным кликом мыши открыть его, для этого в окне открытия файла нажать кнопку «Открыть»:

На вкладке «Общие» нажать кнопку «Установить сертификат…»:

Откроется «Мастер импорта сертификатов»:

После нажатия кнопки «Далее» откроется окно выбора хранилища сертификатов:

Необходимо выбрать «Поместить все сертификаты в следующее хранилище», нажать кнопку «Обзор» и выбрать хранилище «Доверенные корневые центры сертификации» и нажать «ОК»:

После выбора хранилища сертификатов нажать «Далее»:

Для завершения работы «Мастера импорта сертификатов» нажать кнопку «Готово»:

В окне сообщения об успешном импорте сертификата нажать кнопку «ОК»:

Корневой сертификат установлен.

Установка списка отозванных сертификатов

Для установки списка отзыва нужно сохранить его на компьютер, кликнуть по нему правой кнопкой мыши и выбрать «Установить список отзыва (CRL)». В открывающихся окнах последовательно нажимать «Далее» – «Далее» – «Готово», не меняя настройки по умолчанию.

После установки сертификатов и списка отзыва нажать «Перейти в «Сервис сдачи налоговой и бухгалтерской отчетности».

Ознакомиться с технологией приема и обработки деклараций (расчетов) и перейти к проверке условий, нажав «Проверить выполнение условий»:

Убедиться, что все условия выполнены, и нажать «Выполнить проверки»:

На четвертом шаге проверки будет предложение выбрать цифровой сертификат.

После выбора необходимого сертификата нажать «ОК»:

После проверки сертификата ключа подписи нажать «Начать работу с сервисом»:

В открывшемся окне:

Нужно заполнить пустые поля (Код абонента, КПП) и нажать «Сохранить»:

После сохранения введенных данных перейти в раздел «Загрузка файла»:

Нажать «Обзор» и выбрать контейнер, подготовленный с помощью программы «Налогоплательщик ЮЛ».

После выбора файла нажать кнопку «Отправить».

После передачи файла произойдет автоматический переход на страницу проверки статуса обработки:

После завершения документооборота состояние изменится на «Завершено»:

Посмотреть отправленный файл и историю документооборота можно, перейдя по ссылке в графе «Состояние» – «Завершено (успешно)»:

В «Истории документооборота» можно посмотреть или скачать все регламентные документы.

В дальнейшем можно в любое время зайти в данный сервис (https://service.nalog.ru/nbo/) и просмотреть отправленные ранее декларации (расчеты).

Как подготовить декларацию по НДС к сдаче. Советы, как избежать камеральной проверки по НДС.

Чтобы отчетная кампания по НДС не стала стрессом для бухгалтера, в этой статье мы разберем все этапы подготовки НДС, начиная с составления декларации и заканчивая ее анализом. Итак, немного информации, касающейся налогового регулирования НДС.

Налоговый период.

Налоговым периодом для всех налогоплательщиков НДС является квартал. Об этом говорится в ст. 163 НК РФ.

Сроки сдачи декларации.

По завершению квартала требуется отчитаться по НДС. Для этого надлежит подать в налоговые органы Декларацию по НДС. 25-е число месяца,

идущего за отчетным кварталом — последний день представления декларации без штрафов. Значит сроки таковы: за

1 квартал

— Вам следует отправить отчетность до

25 апреля

, за

2 квартал

— до

25 июля

, за

3-й квартал

— до

25 октября

, и, следовательно, крайним днем подачи декларации по НДС за

4-й квартал

— будет

25 января

.(п.5 ст.174 НК РФ)

Сроки уплаты.

Вы вправе перечислить НДС в бюджет после завершения квартала в течение первых трех месяцев равными долями также до 25-го числа

. Например, оплатить НДС за 4 квартал 2015 можно одинаковыми частями (1/3 от общей суммы НДС к уплате) до 25 января, до 25 февраля и

до 25 марта

, согласно (п.1 ст.174 НК РФ).

Форма подачи декларации.

Принимая во внимание п.5 ст.174 НК РФ, следует знать, что все налоговые декларации по НДС подаются исключительно в электронном виде. Иначе документ будет считаться несданным со всеми вытекающими отсюда последствиями. Какие же последствия нас могут ожидать.

Штрафы.

Компания, которая ошибочно сдала отчет по НДС в бумажном виде:1.

будет оштрафована по ст. 119 НК РФ. Взыскание составит

5%

от суммы налога к уплате за каждый просроченный месяц (полный и неполный), но не менее 1000 руб. и не более 30% от указанной суммы.

2.

Более того, организации грозит блокировка счета, если она опоздает со сдачей отчетности более чем на 10 дней. Такое право налоговиков прямо закреплено в законе (п.3 ст.76 НК РФ).

Структура налоговой декларации.

Декларация по НДС принята Приказом №558 от 29.10.14 г.

В состав налоговой декларации по НДС, принятой Приказом №558 от 29.10.14 г. входят 12 разделов. Но это не означает, что вы должны заполнять их все. Здесь, так же, как и во многих других отчетах действует правило: сдаем только те листы, по которым у нас есть заполненные данные.

В обязательном порядке налоговая инспекция требует

♦ Титульный лист

♦ «Раздел 1» с указанной суммой налога к уплате по данным расчета.

Если выручка в отчетном квартале отсутствует?

Эти правила касаются и тех налогоплательщиков, у которых квартальная выручка отсутствует. В таком случае они сдают «нулевую» декларацию. Перейдем к обзору других разделов:

«Раздел 2» — посвящен НДС налогового агента,

следовательно, заполняют его только компании, наделенные функциями налогового агента.

«Раздел 3» — содержит расчёт налога к уплате, после чего переносится в «Раздел 1». О том как правильно рассчитать НДС читайте в статье «Как рассчитать НДС. Пример расчета».

«Разделы 4,5,6»

— для организаций, совершивших в отчетном периоде экспортные операции, облагаемые по ставке 0%.

«Раздел 7»

— здесь мы показываем операции, на которые налогообложение не распространяется. Естественно, если таковые отсутствуют, то раздел не заполняется и не сдается.

«Раздел 8»

— заполняется налогоплательщиками, претендующими на налоговые вычеты по НДС, иначе говоря, туда переносятся данные

из книги покупок

.

В

к разделу 8 компании фиксируют информацию из дополнительных листов к книге покупок. «Раздел 9»

— содержит данные

из книги продаж

за соответствующий период.

При этом каждая запись в книге продаж должна соответствовать отдельному листу раздела 9. Аналогично разделу 8, если имеют место дополнительные листы из книги продаж, то организация вносит их в приложение 1 к разделу 9. «Разделы 10,11»

— актуальны для тех организаций, кто в силу п. 5.2 ст. 174 НК РФ обязан вести и представлять в инспекцию журнал учета выставленных и полученных счетов-фактур.

«Раздел 12»

— в этот раздел переносят сведения из счетов-фактур , а также плательщики ЕНВД, случайно выставившие счета-фактуры.

Важные советы, как не привлечь внимание налоговиков к декларации по НДС.

Совет №1. Проверьте показатели выручки с декларацией по прибыли.

До того, как Вы отправите отчет, необходимо провести его анализ, чтобы снизить вероятность ошибок и расхождений в декларации, а также избежать претензий со стороны налоговых органов вплоть до документальной проверки. Итак, все данные налоговики сверяют по контрольным соотношениям, причем как внутри декларации, так и сравнивают с внешними отчетами. А именно, с декларацией по прибыли. Какие показатели двух деклараций надо сравнить.

Так как мы начисляем НДС с выручки, то суммы выручки в декларации по НДС и в декларации по налогу на прибыль должны быть идентичны. Если по каким-либо причинам, эти цифры не сходятся, то Вам желательно сразу написать пояснение о причине расхождения, или ждать требования о предоставлении пояснений из налоговой инспекции.

Совет №2. Проверьте показатели строк в разделе 1,3

Далее, если Вы в «разделе 1» показали возмещение налога из бюджета, то камеральная проверка неизбежна. Такое правило предусмотрено п.8 ст.88 НК РФ.

Строки 130 и 90 Раздела 3.

Переходим к «разделу 3». Здесь проверяющих интересуют строки 130

и

90.

По строке

130

у покупателя учитывается вычет НДС с авансов уплаченных, а по строке

90

— восстановленный с этих авансов НДС после принятия товаров на учет.

Налоговые работники вычисляют суммы налога и периоды, за которые организация готова принять к вычету НДС с аванса и, впоследствии, восстановить его. Если инспекторы зафиксируют даже малейшее несоответствие в указанных суммах, то требуют объяснений.

Строка 170 Раздела 3.

Другой показатель — это строка 170

, в ней ставится сумма НДС с авансов полученных, и подлежащая вычету у продавца. Эта цифра не может превосходить сумму граф 5

по строкам 010,020,030,040.

Совет №3. Сделайте сверку с контрагентами

Хочу дать еще один важный совет по предварительной самопроверке декларации. Перед тем, как формировать «раздел 8», стоит свериться с контрагентами, выставляющими данные счета-фактуры.

Может случиться ситуация, когда инспекторы обнаружат счета-фактуры, по которым компания подала заявление на вычет, а Ваш контрагент не отразил реализацию в своей декларации в «разделе 9».

В этом случае они затребуют пояснения, а также в обязательном порядке попросят предоставить все документы по этим операциям. В частности могут попросить договоры, накладные (акты), счета-фактуры, оборотно-сальдовые ведомости, обороты по счетам, выписки банка и т.д.

Совет последний.

Чтобы быть уверенным в правильности расчетов налогов и формирования отчетности и уметь сводить к минимуму риски камеральной проверки по НДС и налогу на прибыль, очень Вам советую пройти курс: «Практика заполнения декларации по НДС и налогу на прибыль 2015 +1С 8.3».

Здесь вместе с преподавателем вы подробно разберете порядок заполнения деклараций по НДС и прибыли за разные отчетные периоды на примере сложных ситуациях из практики. Курс ведет Ботова Е.В., член НП «Международная ассоциация сертифицированных бухгалтеров», член ассоциации «Профессиональных бухгалтеров в России».

Посмотрите урок из

курса«3 совета, как избежать камеральной проверки по НДС»

Требования ФНС

Налогоплательщик обязан не только сдать НДС, дополнительно у него возникают следующие взаимосвязанные обязанности (п. 5.1 статьи 23 НК РФ):

- обеспечить прием электронных уведомлений, требований и иных документов, направляемых по телекоммуникационным каналам связи налоговыми органами в рамках их полномочий;

- своевременно (в течение шести рабочих дней) направлять налоговому органу квитанцию о приеме таких документов в электронной форме;

- предоставлять по ТКС к электронной декларации по НДС пояснения.

Такие пояснения налоговики вправе затребовать в случае выявления в декларации ошибок и (или) противоречий между сведениями, содержащимися в представленных документах, либо несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля. Формат предоставления пояснений утвержден приказом ФНС России от 16.12.2016 №ММВ-7-15/[email protected] При представлении указанных пояснений на бумажном носителе такие пояснения не считаются представленными. Если не обеспечить исполнение этих требований, ФНС вправе заблокировать операции по счету плательщика. Спецоператор обязан предоставить такую возможность.

Правовые документы

- Статья 174 НК РФ. Порядок и сроки уплаты налога в бюджет

- Статья 119 НК РФ. Непредставление налоговой декларации (расчета финансового результата инвестиционного товарищества, расчета по страховым взносам)

- Статья 15.5 КОАП РФ. Нарушение сроков представления налоговой декларации (расчета по страховым взносам)

- Статья 76 НК РФ. Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций и индивидуальных предпринимателей

- Статья 80 НК РФ. Налоговая декларация, расчеты

- Статья 80 НК РФ. Налоговая декларация, расчеты

- Статья 174 НК РФ. Порядок и сроки уплаты налога в бюджет

- <�Письмо> ФНС России от 30.09.2013 N ПА-4-6/17542

- Постановлении Правительства №1137

- Статья 23 НК РФ. Обязанности налогоплательщиков (плательщиков сборов, плательщиков страховых взносов)

- приказом ФНС России от 16.12.2016 №ММВ-7-15/[email protected]

Время пришло

Налогоплательщики, в том числе являющиеся налоговыми агентами, а также те налогоплательщики, которые освобождены от обязанности по уплате НДС, но выставили своим клиентам счета-фактуры с выделенной суммой налога, обязаны представить в налоговую инспекцию декларацию в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота. Сделать это нужно не позднее 20-го числа месяца, следующего за истекшим налоговым периодом (кварталом).

Бумажную версию налоговой декларации разрешено подавать только налоговым агентам, не являющимся налогоплательщиками или являющимся налогоплательщиками, освобожденными от исполнения обязанностей по уплате НДС. Для этой категории неприятности начнутся с 1 января 2015 года (п. 5 ст. 24 Закона № 134-ФЗ). Если они выставят или получат счета-фактуры при ведении деятельности в интересах другого лица на основании договоров поручения, комиссии или агентских договоров, то им придется представлять декларацию в электронной форме через ТКС: нужно будет заключать договор с оператором, получать ЭЦП, оплачивать услугу.