Ежемесячно все наниматели подают отчетность в ПФР. Это касается каждого работодателя, у которого есть официально трудоустроенные сотрудники, получающие доходы. Их заработок облагается страховыми взносами. Для подачи сведений в фонд правительственным постановлением утверждена специальная форма. Но многие предприниматели работают самостоятельно и не уверены, нужно ли сдавать СЗВ-М ИП без работников в 2021 году.

Сомнительные ситуации при сдаче СЗВ-М

Есть случаи, когда предприниматель может посчитать, что у него нет сотрудников, но на деле это не так. Обратите внимание на следующие ситуации:

- у вас есть сотрудницы, которые сейчас находятся в декретном отпуске или отпуске по уходу за ребенком, — отчет сдавать нужно, т.к. с ними есть трудовой договор;

- сотруднику не начислялась зарплата в отчетном месяце (например, он был в неоплачиваемом отпуске) — отчет сдаем;

- вы заключили с исполнителем гражданско-правовой договор в одном месяце, а вознаграждение выплатили в другом, — сдайте отчет в том месяце, когда заключен договор, время выплаты значения не имеет;

- вы арендуете имущество и физлица — отчет сдавать не нужно, т.к. выплаты лицу не облагаются страховыми взносами;

- сотрудник уволился — сдайте по сотруднику отчет за месяц увольнения, в следующем месяце его уже не нужно вносить в отчет.

Когда нужно сдавать

Подавать СЗВ-М должны юрлица, предприниматели и самозанятые, которые работают с:

- наемным персоналом;

- исполнителями-физлицами с заключением ГПД;

- авторами-физлицами;

- гражданами, обладающими исключительными правами на интеллектуальную собственность в сфере науки, искусства, литературы по договорам лицензионного характера или соглашениям на отчуждение прав;

- издателями на основании лицензии.

Если любые виды договорных отношений, перечисленные выше, присутствовали в отчетном месяце, нужно сдавать СЗВ-М. Это касается даже случаев, когда физлицам не производились выплаты либо ИП не вел деятельность в период, за который подается отчет.

Какие сведения вносить в отчет СЗВ-М

Чтобы заполнить форму СЗВ-М, вам нужны следующие реквизиты:

- данные страхователя (ваш регистрационный номер в ПФР — он указан в уведомлении о регистрации вас как страхователя в ПФР, ФИО, ИНН);

- оставьте пустым поле “КПП”;

- укажите отчетный период — месяц, за который сдаете отчет;

- укажите тип отчета: “исхд” — исходный, “доп” — дополнительный, “отмн” — отменяющий;

- данные по сотрудникам: номер индивидуального лицевого счета, ФИО, ИНН (если есть).

Итоги

Должны ли ИП сдавать СЗВ-М:

- да, если в отчетном периоде у него имелись трудовые взаимоотношения с работниками;

- нет, если ИП работает без наемных сотрудников и не оформлен в качестве работодателя-страхователя.

Вопрос о необходимости подавать нулевую форму СЗВ-М ИП, зарегистрированным в качестве работодателей, при временном отсутствии действующих трудовых договоров остается открытым. Ответ на него лучше уточнить в своем отделении ПФР.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

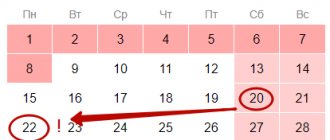

В какие сроки сдавать исходный и дополняющий СЗВ-М

Отчет сдается до 15 числа следующего месяца. Если этот день выпадает на праздник или выходной — последний срок сдачи отчета сдвигается. Если вы забыли включить в отчет кого-то из сотрудников, надо сдать дополняющий отчет: укажите в поле “Тип формы” код “доп” и внесите в форму только тех сотрудников, которые не попали в исходный отчет. Дополняющую форму нужно сдать в тот же срок, то и исходную — до 15 числа следующего месяца.

Ознакомьтесь с рекомендациями по заполнению СЗВ-М

Сдавать отчеты по сотрудникам удобно из веб-сервиса. В облачном сервисе Контур.Бухгалтерия вы можете легко вести учет, начислять зарплату, сдавать отчетность — налоговую, бухгалтерскую и по сотрудникам. Первый месяц работы в сервисе — бесплатен для всех новых пользователей.

Попробовать бесплатно

Как выбрать правильный тип формы СЗВ-М для ИП с работниками

Типов формы СЗВ-М предусмотрено три:

- исходная;

- дополняющая;

- отменяющая.

Исходная форма заполняется при первичной сдаче СЗВ-М. Если ПФР возвращает отчет с кодом ошибки 50, значит, он не прошел форматно-логический контроль и файл полностью не принят. Отчет с исправлениями также должен содержать тип формы «ИСХ».

В случае выявления ошибок в исходном отчете необходимо подать исправленный отчет с типом формы «доп», включив в него сведения только о тех сотрудниках, по которым в первоначальной СЗВ-М была указана неверная информация.

Если работник был внесен в исходный отчет СЗВ-М случайно, необходимо подать отчет с типом «Отменяющая». При этом в табличной части формы нужно указать только лишнего сотрудника.

Какие штрафы предусмотрены за несдачу СЗВ-М или ошибки в отчете, узнайте в КонсультантПлюс. Пробный доступ можно получить бесплатно.

Позиция ПФР о том, как сдавать СЗВ-М, если нет сотрудников

Так, нужно ли сдавать СЗВ-М без работников в 2021 году? Вопрос интересный и до сих пор спорный.

| Позиция 1 | Позиция 2 |

| Не может быть в принципе нулевой СЗВ-М, если у ООО нет работников. Если в форму за отчётный месяц не включить ни одного человека, то сдача такой пустой СЗВ-М теряет всякий смысл. Пустые бланки никому не нужны, поскольку не несут в себе необходимой информации. | Отделение ПФР по Алтайскому краю 01.08.2017 года высказалось так: даже когда нет наёмных сотрудников, страхователю всё равно нужно сдавать СЗВ-М без сотрудников. Но без перечня застрахованных лиц. |

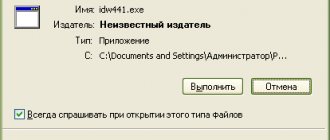

С другой стороны, можно наткнуться на технические сложности, как заполнить СЗВ-М, если нет сотрудников. Так, электронный формат отчёта предусматривает заполнение хотя бы одной строки списка застрахованных лиц. Отправить отчет вообще без блока «Сведения о застрахованных лицах» – нельзя. Поэтому совсем пустой бланк сдать не получится.

Из действующего законодательства не ясно, надо сдавать СЗВ-М, если нет сотрудников в 2021 году, или нет. Сдача нулевой формы – вопрос пока спорный. Выше представлена позиция лишь одного территориального подразделения ПФР. А чёткая позиция по данному вопросу центрального аппарата фонда отсутствует.

Что такое СЗВ-М без работников

Отчёт СЗВ-М – это форма персонифицированного учета. Она предназначена для отражения данных о застрахованных сотрудниках организации или ИП. Примерно, это обозначение расшифровывается так: Сведения о Застрахованных Входящие за Месяц – СЗВ-М. Оформлением этого отчёта занимается ответственное лицо, назначенное руководителем.

По общему правилу, если на предприятии отсутствуют работники и при этом не подписано трудовое соглашение между руководителем и самой организацией, то речь идёт необходимости сдачи СЗВ-М, если нет сотрудников. Ещё бухгалтеры называют её нулевым отчётом.

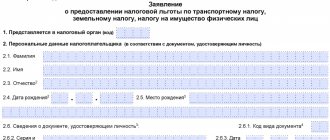

Правила заполнения формы

Форма заполняется по разделам. В первом разделе нужно указать данные, относящиеся к страхователю:

- Номер регистрации в ПФР — это сведения можно найти в уведомлении из фонда, которое было выдано бизнесмену в момент регистрации. Второй вариант узнать номер — обратиться в местное подразделение ПФР. Можно еще обратиться в ИФНС, там предоставят сведения по ИНН.

- Краткое наименование («ИП Иванов В. В.»).

- ИНН — прописан в свидетельстве о постановке на налоговый учет.

- КПП — это поле заполняют только организации, они получают данный код у налоговиков. ИП ничего не пишут в этом поле.

Второй раздел посвящен налоговому периоду. Сюда вписывается цифра, соответствующая отчетному месяцу, за который подается форма (например, «отчетный период 06 календарного года 2019»).

В третьем разделе ИП должен написать код формы. Здесь есть несколько вариантов:

- Буквами ИСДХ обозначается первоначальная (исходная) форма, которую бизнесмен подает в первый раз за отчетный месяц).

- ДОП — это дополняющая форма, в которой добавлены новые сведения в дополнение к поданным ранее.

- ОТМН — отменяющая форма, ее сдают для отмены ранее поданных ошибочных данных.

В четвертом разделе указывают информацию о застрахованных лицах, которые получили доход в виде выплат в отчетном месяце. Нужно прописать для каждого сотрудника его ФИО полностью (падеж именительный), СНИЛС, а также ИНН, если такая информация имеется.

Внизу под всеми данными ИП ставит свою подпись и печать (если она есть). Нужно указать еще дату подписания бланка.

Важно! Фамилии работников разрешается вписывать в произвольном порядке: в алфавитной или любой другой последовательности.

DOC-файл

СЗВ – М на учредителя – директора, а как у ИП?

Некоторых предпринимателей, работающих без наемных работников, сбивает с толку тот факт, что юридическим лицам нужно сдавать отчет за единственного учредителя – директора компании, даже если он не трудоустроен. Многие предприниматели сомневаются, надо ли подавать СЗВ – М за себя.

Сам индивидуальный предприниматель не работает ни по трудовому, ни по какому – либо другому договору. Не играет абсолютно никакой роли факт наличия или отсутствия у него трудоустроенных сотрудников.

В данном конкретном случае между юридическим лицом и предпринимателем существенное различие, поэтому юридические лица сдают отчет, а индивидуальные предприниматели нет.

Штатные сотрудники: имеет ли смысл нанимать?

Деятельность индивидуальных предпринимателей отличается разнообразием. Предприниматель может иметь скромный бизнес, а может владеть, например, сетью магазинов. Он может работать один или трудоустраивать сотрудников.

Представим, что Мария Сергеевна зарегистрирована в качестве индивидуального предпринимателя. Она толковый бухгалтер с большим опытом работы. У Марии Сергеевны на обслуживании 8 микропредприятий с минимальными оборотами и 2 фирмы побольше. Она успевает выполнить всю работу и посторонняя помощь ей не требуется. Лично для нее нет смысла нанимать работников, платить им заработную плату и делать дополнительные отчисления в бюджет. Поэтому вся прибыль после уплаты налогов остается в ее распоряжении. Ведь так приятно заниматься любимым делом и получать за это стабильный доход.

А вот Петр Семёнович владелец двух магазинов автозапчастей и он чисто физически не может быть в двух местах одновременно и работать в одиночку. Хочешь – не хочешь, а ему пришлось принять на работу продавцов и кладовщиков. Работники обеспечивают непрерывную деятельность магазинов, бизнес растет, а значит и доход становится больше. Конечно, приходится тратить деньги на выплату заработной платы и отчисления за работников, но это стоит того.

Индивидуальные предприниматели могут работать так, как им удобно – с наемными работниками или без них. Это вопрос удобства или необходимости. Законодательно этот вопрос никак не регулируется.

Ответственность за непредоставление отчета

Ответственность за несдачу или несвоевременную сдачу формы одинакова как для индивидуальных предпринимателей, так и для юридических лиц.

Пенсионный фонд наказывает нарушителей рублем. Если работодатель форму не представил или представил с опозданием, то на организацию будет наложен штраф в размере 500 рублей за каждого сотрудника, застрахованного в пенсионной системе.

Поскольку нулевая форма не предусмотрена и сдавать ее не нужно, на предпринимателя не может быть наложен штраф.

Что изменилось в отчете

Самая важная поправка — код выполняемой функции стал обязательным для всех работодателей.

Еще в сам отчет СЗВ-ТД добавили сведения о работодателе-правопреемнике,коды для работников Крайнего Севера. А на титульном листе убрали раздел «Отчетный период».

Отчет нужно сдавать по новой форме с 1 июля 2021 года.

Все правки утвердило еще в прошлом году Постановление Правления ПФ РФ от 27.10.2020 N 769п «О внесении изменений в Постановление Правления Пенсионного фонда Российской Федерации от 25 декабря 2019 г. N 730п»

Работодатели, которые применяют профстандарты, заполняют код уже с начала 2021 года, для них меняется только формат (ранее был из профстандартов, теперь по классификатору занятий).

Код выполняемой функции указывается, когда в мероприятии СЗВ-ТД есть должность:

- Прием на работу

- Увольнение

- Перевод на другую должность

- Присвоение квалификации

- Запрет суда занимать должность

Если работник определился с форматом трудовой книжки или у компании изменилось название, код трудовой функции не потребуется.