По общим правилам поступление актива в эксплуатацию в учете фиксируется записями:

Д/т 08 К/т 60 (10, 70, 69) — приняты к учету затраты на приобретение (изготовление) ОС;

Д/т 19 К/т 60 — выделен НДС;

Д/т 01 К/т 08 — сформирована ПС ОС.

В марте 2021 компания приобрела и ввела в работу оборудование стоимостью 360 000 руб. (в т.ч. НДС 20% – 60 000 руб.). Затраты по доставке ОС составили 24 000 руб. с учетом НДС (4000 руб.). Бухгалтерия фирмы оформила по приобретению основных средств проводки:

| Операции | Д/т | К/т | Сумма |

| Оплачены счета: | |||

| — поставщика ОС | 60 | 51 | 360 000 |

| — перевозчика | 76 | 51 | 24 000 |

| Оприходовано оборудование | 08 | 60 | 300 000 |

| В ПС учтены транспортные расходы | 08 | 76 | 20 000 |

| Отражен входной НДС: | |||

| — по ОС | 19 | 60 | 60 000 |

| — по доставке ОС | 19 | 76 | 4000 |

| НДС принят к вычету (60000 + 4000) | 68 | 19 | 64 000 |

| По акту приема-передачи оборудование передано в эксплуатацию по ПС, т. е. стоимости суммированных затрат (300 000 + 20 000) | 01 | 08 | 320 000 |

Приобретение ОС возможно не только за счет свободных средств фирмы. Их можно:

- самостоятельно (или по подряду) изготовить (возвести);

Далее рассмотрим на примерах особенности приходования ОС, полученных из разных источников.

Силами подрядной организации в компании возведена эстакада для ремонта грузоподъемного оборудования. Стоимость работ, предъявленная по актам КС-2 и справкам КС-3, составила 240 тыс. руб. (включая НДС — 40 тыс. руб.). Для возведения объекта приобретены материалы на сумму 120 тыс. руб. (в т.ч. НДС 20 тыс. руб.), в ходе работ привлекался спецтранспорт по договору услуг на сумму 60 тыс. руб. с учетом НДС 10 тыс. руб.

| Операции | Д/т | К/т | Сумма |

| Оплата ТМЦ | 60 | 51 | 120 000 |

| Передача ТМЦ для строительства объекта | 08 | 10 | 100 000 |

| Оплата счета подрядчика | 60 | 51 | 240 000 |

| Оплата услуг спецтранспорта | 76 | 51 | 60 000 |

| Учтены работы, предъявленные подрядчиком | 08 | 60 | 200 000 |

| Отражены транспортные услуги, включенные в затраты по возведению ОС | 08 | 76 | 50 000 |

| Учтен НДС по всем операциям, связанным со строительством (20000 + 40000 + 10000) | 19 | 60,76 | 70000 |

| НДС предъявлен к вычету | 68 | 19 | 70000 |

| Эстакада введена в эксплуатацию | 01 | 08 | 350000 |

В качестве доли в УК учредителем внесен шлифовальный станок стоимостью 600 тыс. руб., в т.ч. НДС 100 тыс. руб. (по денежной оценке, согласованной вместе с остальными участниками). Его транспортировка обошлась компании в 12 тыс. руб. (в т.ч. НДС 2 тыс. руб.)

| Операции | Д/т | К/т | Сумма |

| Отражена задолженность учредителя | 75 | 80 | 600 000 |

| В УК внесено ОС | 08 | 75 | 500 000 |

| НДС, восстановленный учредителем | 19 | 75 | 100 000 |

| Оплата транспортировки ОС | 60 | 51 | 12 000 |

| Учтены расходы по доставке | 08 | 60 | 10 000 |

| НДС по доставке | 19 | 60 | 2000 |

| НДС принят к вычету | 68 | 19 | 102 000 |

| Станок введен в эксплуатацию | 01 | 08 | 510 000 |

Оборудование в бухгалтерском учете — проводки на примерах

приобрела требующее монтажа производственное оборудование стоимостью 590 000 руб., в том числе НДС 90 000 руб., и передала его подрядчику для монтажа. Стоимость доставки оборудования со склада поставщика до приобъектного склада, осуществленной транспортной организацией, составила 59 000 руб., в том числе НДС 9000 руб.

Бухгалтерский учет затрат на строительство объекта и установку оборудования на строящемся объекте у организации-застройщика осуществляется в соответствии с Положением по бухгалтерскому учету долгосрочных инвестиций, утвержденным Письмом Минфина России от 30.12.1993 N 160, Положением по бухгалтерскому учету «Учет договоров (контрактов) на капитальное строительство» (ПБУ 2/94), утвержденным Приказом Минфина России от 20.12.

https://www.youtube.com/watch?v=https:accounts.google.comServiceLogin

Согласно п.7 ПБУ 2/94 затраты застройщика на строительство объекта складываются из расходов, связанных с его возведением (строительные работы, приобретение оборудования, работы по монтажу оборудования, прочие капитальные затраты) и вводом в эксплуатацию.

Учет затрат на строительство ведется застройщиком на счете 08 «Вложения во внеоборотные активы», субсчет 08-3 «Строительство объектов основных средств», независимо от того, осуществляется это строительство подрядным или хозяйственным способом (Инструкция по применению Плана счетов).

Порядок учета затрат на строительные работы и работы по монтажу оборудования определен п.3.1.2 Положения по бухгалтерскому учету долгосрочных инвестиций и зависит от способа их производства — подрядного или хозяйственного.

При подрядном способе производства выполненные и оформленные в установленном порядке строительные работы и работы по монтажу оборудования отражаются у застройщика-заказчика на счете 08, субсчет 08-3, по договорной стоимости согласно оплаченным или принятым к оплате счетам подрядных организаций.

Правоотношения сторон по договору строительного подряда регулируются параграфом 3 гл.37 Гражданского кодекса Российской Федерации. Статьей 745 ГК РФ определено, что договором строительного подряда может быть предусмотрено, что обеспечение строительства материалами (в том числе деталями и конструкциями, оборудованием) в целом или в определенной части осуществляет заказчик.

Порядок учета затрат на приобретение оборудования, сданного в монтаж, установлен п.3.1.3 Положения по бухгалтерскому учету долгосрочных инвестиций, согласно которому при заключении договора на строительство, в котором обеспечение строительства оборудованием возложено на застройщика, бухгалтерский учет его приобретения, монтажа и ввода в эксплуатацию осуществляет застройщик.

Расходы по приобретению оборудования складываются из его стоимости по счетам поставщиков, транспортных расходов по доставке оборудования и заготовительно-складских расходов (включая наценки, комиссионные вознаграждения, уплаченные снабженческим и внешнеэкономическим организациям, стоимости услуг товарных бирж, таможенных пошлин и т.п.).

Расходы по доставке оборудования до приобъектного склада и заготовительно-складские расходы учитываются предварительно на счете учета оборудования в общей сумме отклонений фактической стоимости приобретения оборудования от их стоимости по счетам поставщиков и включаются в состав затрат по строительству объекта пропорционально стоимости сданного в монтаж оборудования с учетом суммы данных расходов, приходящейся на стоимость оборудования, числящегося в остатке на конец отчетного периода. Транспортные и заготовительно-складские расходы учитываются в составе затрат по строительству отдельно от стоимости оборудования.

Приобретенное для установки на строящемся объекте оборудование, вводимое в эксплуатацию только после сборки его частей и прикрепления к фундаменту или опорам, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, учитывается согласно Плану счетов на счете 07 «Оборудование к установке».

В учете застройщика оборудование, требующее монтажа, отражается на счете 08, субсчет 08-3, по фактическим расходам, связанным с его приобретением, начиная с того месяца, в котором начаты работы по его установке на постоянном месте эксплуатации (прикрепление к фундаменту, полу, междуэтажному перекрытию или другим несущим конструкциям здания (сооружения)) или начата укрупнительная сборка оборудования.

https://www.youtube.com/watch?v=ytcreatorsru

Монтаж оборудования фиксируется наличием расходов в справке об объемах выполненных работ по монтажу этого оборудования (или в акте их инвентаризации), оформленной в установленном порядке.

Оборудование, приемка в эксплуатацию которого оформлена в установленном порядке, зачисляется в состав основных средств (п.3.2.2 Положения по бухгалтерскому учету долгосрочных инвестиций; п.4 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Сформированная в соответствии с п.п.7, 8 ПБУ 6/01 первоначальная стоимость принятого в эксплуатацию оборудования списывается со счета 08, субсчет 08-3, в дебет счета 01 «Основные средства». В данном случае первоначальная стоимость оборудования составляет 850 000 руб. (500 000 руб. 50 000 руб. 300 000 руб.).

Согласно п.1 ст.256, п.1 ст.257 Налогового кодекса РФ в целях налогообложения прибыли смонтированное оборудование является амортизируемым основным средством, стоимость которого погашается посредством начисления амортизации. Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение, сооружение, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ (п.1 ст.257 НК РФ).

——————————————————————————T——————T——————T———————T————————————————¬ | Содержание операций |Дебет |Кредит| Сумма,| Первичный | | | | | руб. | документ | ————————————————————————— —————— —————— ——————— ———————————————— |Отражено приобретение | | | | Отгрузочные | |организацией | | | | документы | |производственного | | | | поставщика, | |оборудования, требующего | | | | Акт о приеме | |монтажа | | | | (поступлении) | |(590 000 — 90 000) | 07—1 | 60 |500 000| оборудования | ————————————————————————— —————— —————— ——————— ———————————————— |Отражена сумма НДС, | | | | | |уплаченная поставщику | | | | | |оборудования | 19 | 60 | 90 000| Счет—фактура | ————————————————————————— —————— —————— ——————— ———————————————— |Произведена оплата | | | |Выписка банка по| |поставщику оборудования | 60 | 51 |590 000|расчетному счету| ————————————————————————— —————— —————— ——————— ———————————————— |Отражена стоимость услуг | | | | | |по доставке оборудования | | | | Акт приемки— | |до приобъектного склада | | | | сдачи оказанных| |(59 000 — 9000) | 07—2 | 60 | 50 000| услуг | ————————————————————————— —————— —————— ——————— ———————————————— |Отражена сумма НДС, | | | | | |подлежащая уплате | | | | | |транспортной | | | | | |организации | 19 | 60 | 9 000| Счет—фактура | ————————————————————————— —————— —————— ——————— ———————————————— |Оплачены услуги по | | | |Выписка банка по| |доставке оборудования | 60 | 51 | 59 000|расчетному счету| ————————————————————————— —————— —————— ——————— ———————————————— | | | | | Акт о приемке— | |Начат монтаж оборудования| | | | передаче | |подрядной организацией | | 07—1,| | оборудования в | |(500 000 50 000) | 08—3 | 07—2 |550 000| монтаж | ————————————————————————— —————— —————— ——————— ———————————————— |Приняты от подрядной | | | | | |организации выполненные | | | | | |работы по монтажу | | | | Акт о приемке | |оборудования | | | | выполненных | |(354 000 — 54 000) | 08—3 | 60 |300 000| работ | ————————————————————————— —————— —————— ——————— ———————————————— |Отражена сумма НДС по | | | | | |выполненным работам по | | | | | |монтажу оборудования | 19 | 60 | 54 000| Счет—фактура | ————————————————————————— —————— —————— ——————— ———————————————— |Оплачены работы по | | | |Выписка банка по| |монтажу оборудования | 60 | 51 |354 000|расчетному счету| ————————————————————————— —————— —————— ——————— ———————————————— | | | | | Акт о приеме— | | | | | |передаче объекта| | | | | | основных | |Производственное | | | | средств, | |оборудование принято к | | | | Инвентарная | |учету в составе основных | | | | карточка учета | |средств | | | | объекта | |(550 000 300 000) | 01 | 08—3 |850 000|основных средств| L————————————————————————— —————— —————— ——————— ————————————————— ——————————————————————————————— Согласно абз.1 п.6 ст.

171 НК РФ суммы НДС, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства, сборке (монтаже) основных средств, суммы НДС, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ, подлежат вычетам.

Вычеты указанных сумм НДС производятся по мере постановки на учет соответствующих объектов завершенного капитального строительства (основных средств) с момента, указанного в абз.2 п.2 ст.259 НК РФ, то есть с 1-го числа месяца, следующего за месяцем, в котором оборудование введено в эксплуатацию (п.5 ст.172 НК РФ, п.44.

Порядок ввода в эксплуатацию основных средств (нюансы)

Рис.2) В месяце принятия к учету основного средства стоимостью до 100 000 рублей после выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет налога на прибыль будет признано постоянное налоговое обязательство (ПНО) или постоянный налоговый актив (ПНА). Со следующего месяца после принятия к учету это основное средство начинает амортизироваться только в бухгалтерском учете. При выполнении регламентной операции Амортизация и износ основных средств формируются бухгалтерские проводки (Смотрите Рис.3): Дебет 20 (25, 26, 44) Кредит 02.01 — на сумму амортизации. Если организация применяет ПБУ 18/02, то в учете будут отражены постоянные разницы между данными бухгалтерского и налогового учетов: Сумма ПР Дт 20 (25, 26, 44) и Сумма ПР Кт 02.01 – на сумму амортизации, а после выполнения регламентной операции Расчет налога на прибыль ежемесячно будет признаваться ПНО.

Ввод в эксплуатацию оформляется в системе документом Принятие к учету ОС (меню ОС и НМА – Поступление основного средства – Принятие к учету ОС): Заполняем поля:

- Вид операции – в нашем случае Оборудование. Также документ применяется для принятия к учету Объектов строительства и отражения принятия к учету по результатам инвентаризации;

- Способ поступления — в нашем случае оборудование было приобретено за плату;

- Событие ОС — указываем событие Принятие к учету с вводом в эксплуатацию;

- Оборудование — указывается приобретенное основное средство;

- Счет – счет, на который основное средство было оприходовано.

Далее переходим на закладку Основные средства.

Срок полезного использования данного объекта основных средств составляет 30 месяцев. Процесс принятия к учету такого объекта основных средств в программе зависит от того, как организация собирается признавать материальные расходы в целях налогообложения прибыли. В соответствии с пп. 3 п. 1 ст. 254 НК РФ, к материальным расходам относятся затраты налогоплательщика на приобретение инструментов, приспособлений, инвентаря, …, и другого имущества, не являющихся амортизируемым имуществом. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию. С 1 января 2021 года для целей учета по налогу на прибыль к амортизируемому имуществу, к основным средствам относятся (при соблюдении иных предусмотренных гл. 25 НК РФ условий) объекты, первоначальная стоимость которых превышает 100 000 рублей. Указанные изменения внесены в пункт 1 статьи 256 и в пункт 1 статьи 257 НК РФ Федеральным законом от 08.06.2015 № 150-ФЗ и применяются к объектам амортизируемого имущества, введенным в эксплуатацию начиная с 01.01.2016. Таким образом:

- Если стоимость объекта превышает 100 000 руб., то она формирует первоначальную стоимость основного средства (ОС) и списывается на расходы путем начисления амортизации;

- Если стоимость объекта 100 000 руб.

Помните, что уставный капитал формируется из вносов учредителей при образовании юридического лица. Вы можете сделать взнос в уставный капитал денежными средствами (в рублях или иностранной валюте) или в виде материальных ценностей и нематериальных активов. Если взнос будет осуществляться не денежными средствами, то понадобится оценщик, который может дать стоимостную оценку взноса.

Учтите, что в соответствии с российским законодательством средства уставного капитала должны находиться на накопительном счете в банке на момент регистрации юридического лица. После регистрации предприятия деньги переводятся на его расчетный счет. Можно также открыть расчетный счет после регистрации предприятия и вносить уставный капитал так, как это прописано в уставе. Однако если взнос в уставный капитал осуществляется в виде имущества, то составляется акт о его приемке-передаче, а сама операция осуществляется после регистрации юридического лица.

Вы можете вносить средства в уставный капитал в соответствии с уставом фирмы. В нем может быть определен различный порядок вложения средств. Например, в уставе может быть прописано, что средства вносятся единовременно в момент создания предприятия в сумме 20 000 руб. или по частям в течение четырех месяцев по 5 000 руб.

Взнос денежного вклада учредителем общества или его участником на расчетный счет вы можете оформить объявлением на взнос наличными в банке. Данный документ состоит из трех элементов: объявления, квитанции и приходного ордера. Основанием для взноса денег в уполномоченный банк будет являться «Взнос в уставный капитал».

Отражение величины уставного капитала в сумме вкладов учредителей осуществляется проводкой. Дт 75 «Расчеты с учредителями» в корреспонденции со счетом 80 «Уставный капитал». Внесение основных средств отражается в бухгалтерском учете как Дт 08 «Вложения во внеоборотные активы» — Кт 75. Аналогичным образом осуществляются проводки при внесении в уставный капитал материалов (Дт 10 – Кт 75), денежных средств в кассу предприятия (Дт 50 – Кт 75), денежных средств на расчетный счет (Дт 51 – Кт 75), нематериальных активов (Дт 04 – Кт 75).

Оплата уставного капитала ООО возможна через кассу субъекта предпринимательства. Процедура требует соблюдения порядка оформления документации, предназначенной для проведения кассовых операций. Но также не стоит забывать о регламентируемом лимите кассы. Если при внесении средств на расчётный счёт ООО через кассу будут нарушения установленного порядка Инструкцией Центрального Банка, то компания будет оштрафована на сумму до 50000 рублей.

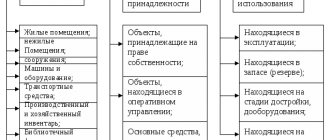

Активы предприятия — это совокупность его материальных, нематериальных, финансов

По характеру использования в деятельности предприятия активы делятся на два типа:

- Внеоборотные активы. В их состав входят основные средства (средства производства), оборудование, незавершенное строительство, нематериальные активы, финансовые долгосрочные вложения. Основные средства — это имущество предприятия, которое участвует в производственном процессе, но при этом не расходуется. Они призваны воздействовать на предметы труда в процессе превращения их в готовую продукцию. Средства организации определяются в эту категорию по правилам бухгалтерского учета. Их учитывают по их первоначальной стоимости. Для отражения операций с ними используются счета: сч. 01. который обобщает всю информацию о состоянии основных средств, сч. 20, сч 03, сч. 02; сч. 04, сч. 08, сч. 05, сч. 07, сч. 23, сч 87.

- Оборотные активы. Это предметы труда, которые расходуют себя в процессе одного производственного цикла. В их состав входят материалы, незавершенное производство, краткосрочные вложения, производство, денежные средства и др. Для оборотных средств используются счета: сч. 57,сч. 97, сч. 50, сч. 41, сч. 19, сч. 10, сч. 71, сч. 43, сч. 51, сч. 52, сч. 55, сч. 62. сч. 58 и др.

Все активы предприятия отображаются в левой стороне бухгалтерского баланса. Источники их предприятия записываются с правой стороны в колонке «пассив».

Источники могут быть собственными и заемными. Одним из собственных источников является уставной капитал предприятия (или уставной фонд).

Уставной капитал — это совокупность средств, денежных и имущественных, которая вносится собственниками предприятия при ее регистрации.Она регистрируется в государственных организациях и в уставе предприятия.

Уставный фонд используется для определения финсостояния предприятия, для подсчета таких показателей, финансовая устойчивость, рентабельность, деловая активность. Является стартовым капиталом предприятия и гарантией для кредиторов.

При регистрации предприятия все участники должны внести от 75% доли, остаток они смогут уплатить в течение последующего года. Минимальный размер капитала зависит от размера МРОТ, которые каждый год меняются.

Этот размер уставного фонда зависит от формы предприятия: 10 000. рублей для товариществ и ООО, 100 МРОТ для ЗАО, 1000 МРОТ для ОАО, 1000 МРОТдля муниципальных предприятий 5000 МРОТ для госпредприятия.

По существующим законам в уставный фонд можно вносить не только денежные средства, но и различное имущество. Денежная стоимость имущества, которое вносится учредителями утверждается решением собрания.

Если стоимость доли оплачиваемой имуществом превышает двадцать тысяч рублей. то для ее оценки привлекается независимый оценщик.

Дополнительные средства, полученные от участников предприятия безвозмездно, являются доходом организации. Информация об их стоимости содержится в сч. 98-2 «Безвозмездные поступления» и в сч. 99 «Доходы организации».

При проведении этой операции учет ведется:

- получение безвозмездно средств на банковский счет. Д-т 51, К-т 98-2;

- признание средств прочим доходом. Д-т 98-2, К-т 91-1 «Прочие доходы»;

- налоговый актив: Д-т 68 субсч. «Расчеты по налогу на прибыль», К-т 99 «Прибыли и убытки».

Если учредители оплачивают свой взнос основными средствами, то бухгалтерская проводка выглядит: Д-т сч. 08 «Вложения во внеоборотные активы», К-т сч. 75 .

Взнос в уставный капитал проводки

В учете предприятия все данные по состоянию и изменению фонда любой организации содержится на сч.80 «Уставный капитал».

Остаток счета 80 кредитовый — это величина, равная размеру фонда, которая занесена в учредительные документы. Изменение размера, увеличение или уменьшение, должно быть также отражено документально.

Самая первая операция любой организации — это отражение состояния уставного капитала. Она устанавливает размер фонда и корреспондирует со счетом 75.

Выглядит проводка так: Д-т 75, Кт 80. Поступление взносов в любом виде (передача имущества или зачисления денежных средств). Все взносы учредителей записываются по кредиту сч. 75.

Если организация — простое товарищество, то сч. 80 называется «Вклады товарищей». Он говорит о вкладе каждого товарища общее предприятие.

Внесение вклада товарищами описывается так: Д-т 51(01 или 41), К-т 80 «Вклады товарищей».

Когда товарищество прекращает свою деятельность. все имущество возвращается учредителям и вносится: Д-т 80, К-т 51 (01, 41).

При взносе денежных средств учредителями в кассу оформляется сначала приходно-кассовый ордер. Операция отображается: Д-т сч. 50, К-т сч. 75.

Потом в этот же день необходимо оформить расходный кассовый ордер и провести операцию Д-т. сч. 51, К-т. сч. 50 (внесение на расчетный счет денег в как вклад в уставной фонд). Сдав деньги в банк, подкрепить к документам квитанцию из банка.

Безвозмездное поступление основного средства

ОС принимают к учету по их первоначальной стоимости. Под ней понимают сумму стоимости покупки ОС и других расходов, связанных с этой покупкой (монтаж, доставка, таможенные сборы, комиссия посредников и т. п.).

ВАЖНО! Первоначальная стоимость актива не включает в себя НДС, если этот налог является для компании возмещаемым (п. 8 ПБУ 6/01) . Неплательщики НДС (например, упрощенцы) учитывают это налог в первоначальной стоимости имущества (подп. 3 п. 2 ст. 170 НК РФ).

К бухучету ОС принимается на дату, когда она полностью образована, к НУ — когда ОС вводят в эксплуатацию.

Дт 08 Кт 60 (10, 70, 69) — приняты к учету расходы на приобретение или создание ОС;

Дт 19 Кт 60 — выделен входящий НДС;

https://www.youtube.com/watch?v=ytpressru

Дт 01 Кт 08 — сформирована ПС ОС.

О том, как учесть НДС по основным средствам, читайте в статье «Как предъявить к вычету НДС по основным средствам или оборудованию?».

Если ОС требуется монтаж, то в проводках будет участвовать счет 07 «Оборудование к установке». Как правило, используется он строительными организациями. Счет аккумулирует информацию об оборудовании, требующем технологической установки, подключения к сетям и коммуникациям и предназначенного для монтажа в строящихся помещениях.

Они обслуживают прочие потребности организации, не связаны с получением дохода, поэтому их амортизация списывается в «Прочие доходы и расходы». Туда же списывается и НДС к вычету.

| Счёт Дебет | Счёт Кредит | Описание | Сумма | Документ-основание |

| 91.02 | 60.01 | Задолженность за ОС перед поставщиком | Цена ОС без НДС | отгрузочные документы, документы материального учета |

| 19.01 | 60.01 | Учёт НДС по покупаемому ОС | НДС | счет-фактура |

| 60.01 | 51 | Оплата ОС | Цена ОС с НДС | банковские выписки |

| 91.02 | 19.01 | НДС списана в прочие расходы | НДС | счет-фактура |

| Счёт Дебет | Счёт Кредит | Описание | Сумма | Документ-основание |

| Безвозмездная передача ОС | ||||

| 08.02 | 98.02 | Проводка по безвозмездному поступлению ОС | Рыночная (без НДС) | Договор дарения |

| 08.02 | 23,26,60,76 | Расходы на доставку, монтаж и тп | Без НДС | банковские выписки, договор подряда и тп |

| 19.01 | 60.01,76.05 | НДС по полученному ОС | Общий НДС от полученного ОС | Счёт-фактура |

| 01.01 | 08.04 | ОС введено в эксплуатацию | Суммарная первоначальная стоимость ОС | Акты о приёмке-передаче |

| Внесение в уставной капитал | ||||

| 08.02 | 75.01 | Получение ОС | Оценочная стоимость | Приходный ордер |

| 19.01 | 75.01 | Восстановление НДС (если требуется) | НДС | Акт приемки-передачи,Счет фактура |

| 01.01 | 08.02 | ОС введено в эксплуатацию | Оценочная стоимость | Акты о приёмке-передаче |

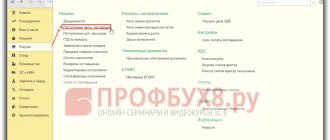

1С создаст необходимые проводки самостоятельно, например Дт 08.04 — Кт 62.01.

Поступление ОС

Для отражения в программе покупку токарного станка воспользуемся поступлением с видом операции «Поступление оборудования». Вы можете найти его в разделе «ОС и НМА».

В заполнении данного документа нет совершенно ничего сложного. В шапке укажем, что наша организация ООО «Рога» произвела покупку у ООО «Копыта» по основному договору. Табличная часть в нашем случае будет иметь всего одну строку с токарным станком. Там так же указывается цена, НДС и счета.

Наша команда предоставляет услуги по консультированию, настройке и внедрению 1С. Связаться с нами можно по телефону +7 499 350 29 00. Услуги и цены можно увидеть по ссылке. Будем рады помочь Вам!

После проведения документ отнес токарный станок стоимостью 350 000 рублей на соответствующий счет.

Искать станок введен в эксплуатацию проводка

Заказываемое через каталоги производителя необходимое для работы оборудование или спецтехнику, покупатели заранее досконально изучают. Вначале узнают технические характеристики, интересуются особенностями эксплуатации, режимом работы, а также мощностью и другими важными показателями, включая доступные опции и предусмотренный функционал.

Сейчас не только производственное оборудование и установки, но и станки имеют встроенную автоматику, что очень выгодно для производителя и не придется пользоваться услугами сменного оператора. В основном все выполняет техника, при производстве которой используются ноу-хау, станок введен в эксплуатацию проводка, новейшие разработки и особые «фишки», известные только дизайнерам, инженерам и проектировщикам.

Высококлассные специалисты неизменно заботятся о том, чтобы станки и другие механизированные и автоматизированные установки, целые комплексы работали исправно и были снабжены особой защитой, что убережет от несчастных случаев и ЧП. Все брендовая спецтехника комфортна в эксплуатации, позволяя постоянно расширять производственные мощности и максимально исключить ручной труд.

Бухгалтерский учет амортизации основных средств: проводки

В отличие от материалов и запасов, потребляемых в производстве, объекты ОС переносят свою стоимость на расходы компании постепенно. Такой процесс называется амортизацией. Однако по отдельным видам ОС ее не начисляют. К таким объектам относят активы, которые не меняют производственные качества в процессе деятельности предприятия: земельные участки, объекты культурного наследия, коллекции произведений искусства и т. д.

В БУ используется 4 метода начисления амортизации (линейный, метод уменьшаемого остатка, по сумме чисел лет срока полезного использования, пропорционально объему продукции), однако для целей НУ применяют только линейный и нелинейный методы.

ВАЖНО! Как правило, организация использует один метод начисления амортизации для БУ и НУ, так как при разных методах формируются налоговые разницы, требующие дополнительного внимания бухгалтера. Поэтому обычно применяют линейный метод расчета.

Линейная амортизация считается по формуле

А = ПС / СПС,

где:А — ежемесячная сумма амортизации;

ПС — первоначальная стоимость ОС (сальдо счета 01);

https://www.youtube.com/watch?v=ytdevru

СПС — срок полезного использования ОС.

Для ее расчета необходимо знать срок полезного использования актива, устанавливаемый постановлением Правительства РФ «О классификации основных средств, включаемых в амортизационные группы» от 01.01.2012 №1. В бухучете ОС можно списать быстрее, чем в налоговом, применяя другие методы расчета и более короткий срок использования, но тогда образуются налоговые разницы, так как бухгалтерские и налоговые суммы будут отличаться.

Для учета амортизации ведут записи по счету 02 «Амортизация основных средств». Ее суммы дебетуются со счетов учета производственных и коммерческих затрат (20, 23, 25, 26, 29, 44), формируя кредитовое сальдо по счету 02.

Дт 20 (23, 25, 26, 29, 44) Кт 02 — начислена амортизация по ОС.

Бухгалтерские проводки по восстановлению основных средств

Дт 08 Кт 60 — отражена стоимость работ подрядчика;

Дт 19 Кт 60 — выделен НДС.

Дт 08 Кт 10 (70, 69 и т. д.) — отражены затраты на модернизацию ОС.

По окончании работ суммы, накопленные на счете 08, списывают в Дт счета 01, увеличивая, таким образом, первоначальную стоимость актива.

Подробнее об особенностях БУ и НУ ОС читайте в статье «Модернизация основных средств — бухгалтерский и налоговый учет».

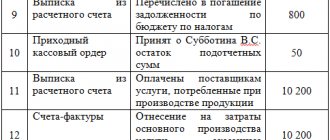

Задача №2580 (проводки по движению денежных средств)

Поступление ОС может быть профинансировано по специальным целевым программам (государственным или коммерческим). В этих случаях требуется оформление договора целевого финансирования (ЦФ), обязательное выполнение всех его условий и отчет об использовании целевых поступлений.

Компания получила субвенции (2 000 000 руб.) из бюджета на покупку оборудования и приобрела ОС:

| Операции | Д/т | К/т | Сумма |

| Выделены средства ЦФ | 76 | 86 | 2 000 000 |

| Средства из бюджета получены | 51 | 76 | 2 000 000 |

| Оплачен счет поставщика на покупку ОС | 60 | 51 | 2 000 000 |

| Отражены затраты на приобретение ОС | 08 | 60 | 2 000 000 |

| Объект принят к учету | 01 | 08 | 2 000 000 |

| Отражено использование средств ЦФ | 86 | 98/2 | 2 000 000 |

В избранноеОтправить на почту Счет 01 в бухгалтерском учете используется для синтеза стоимости основных средств. На счете группируются и обобщаются сведения о зданиях и сооружениях, машинах, оборудовании, приспособлениях и других активах, относящихся к основным средствам. Что и как относить на счет 01, рассмотрим далее. Основные средства: понятие и нюансы Формирование стоимости основных средств на счете 01 Амортизация основных средств Некоторые типовые проводки по счету 01 Итоги Основные средства: понятие и нюансы Обобщенная информация об основных средствах (ОС) предприятия собирается на счете 01 любой коммерческой организации, располагающей подобными средствами.

В корреспонденции с кредитом счета 08 на дебете счета 01 отражается первоначальная стоимость ОС, введенных в эксплуатацию. Этой же проводкой оформляется отнесение на стоимость ОС сумм, затраченных на их улучшение и капитальный ремонт. Переоценка ОС, приведшая к увеличению его стоимости, отражается проводкой Дт 01 Кт 83. Если переоценка привела к уменьшению первоначальной стоимости ОС, то проводка имеет обратный вид: Дт 83 Кт 01.

Проводка Дт 91 Кт 01 применяется при списании ОС и их выбытии из эксплуатации. При этом в процессе списания основного средства может быть открыт субсчет по счету 01, по кредиту которого отражается накопленная амортизация, а по дебету — стоимость выбывающего объекта ОС.

Уменьшение первоначальной стоимости выбывшего ОС (продажа или ликвидация) в результате начисления амортизации отражается проводкой Дт 02 Кт 01. Если произошла порча застрахованного объекта ОС, то за счет страхового возмещения списание остаточной стоимости отражается проводкой Дт 76 Кт 01.

Счет 01 в бухгалтерском учете используется для накопления данных о первоначальной стоимости ОМ. Основными средствами признаются активы, соответствующие 5 главным требованиям:

- стоимость активов должна быть больше 40 000 руб.;

- срок службы — дольше 12 месяцев;

- актив не предназначается для перепродажи;

- актив используется в производственной, коммерческой или управленческой деятельности;

- использование актива позволяет предприятию получить экономическую выгоду.

Порядок формирования первоначальной стоимости у предприятий, имеющих право на упрощенную форму ведения бухучета, может отличаться от порядка, применяемого обычными предприятиями.

Учет затрат на приобретение оборудования, требующего монтажа

Как уже было отмечено выше, бухгалтерский учет движения рассматриваемых объектов ведется на счете 07. На нем, в т.ч., учитываются затраты, понесенные на покупку соответствующего оборудования (они отражаются по дебету счета 07).

Принятие к учету: Дт 07 – Кт 60 (проводка по приобретению оборудования, требующего монтажа).

Если объект является вкладом в уставный капитал, он оформляется проводкой «Дт 07 — Кт 75».

Проводка «Дебет 07 — Кредит 70, 71, 76» сопровождает отражение иных затрат, связанных с поступлением данного объекта в организацию (транспортировка, хранение и т.п.).

В зависимости от ситуации может быть использован счет 15 в порядке, аналогичном правилам, применяемым при учете материалов.

Передача оборудования в монтаж — проводка «Кредит 07 — Дебет 08-3».

Если на стройку поступил соответствующий объект учета, подрядчику надлежит включить его показатели в забалансовый учет по счету 005. После сдачи в монтаж объект выбывает с указанного забалансового счета. Пока установка оборудования подрядчиком не начата, его стоимость продолжает числиться на учете у застройщика.

Завершение монтажа оформляется проводкой «Дебет 03 – Кредит 08-3», что означает учет объекта как самостоятельного основного средства.

Мы рассмотрели проводки в отношении оборудования в монтаж. Далее расскажем об аналитическом учете и первичной документации.

https://www.youtube.com/watch?v=ytcopyrightru

Аналитический учет осуществляется по месту нахождения конкретного оборудования. Каждый объект отражается в таком учете отдельно по различным наименованиям или видам.

Однако не обязательно использовать именно указанные формы. Каждое юридическое лицо вправе применять подобную документацию, утвержденную самостоятельно.

При строительстве объектов основных средств подрядным или хозяйственным способом застройщик может самостоятельно приобретать оборудование как требующее, так и не требующее монтажа. Затраты на приобретение оборудования, не требующего монтажа, отражаются непосредственно на счете 08 «Вложения во внеоборотные активы».

Начальное сальдо (по дебету) — наличие оборудования к установке на начало отчетного периода.

Дебетовый оборот — поступление оборудования к установке.

Кредитовый оборот — сдача оборудования в монтаж.

Конечное сальдо (по дебету) — остаток оборудования к установке на конец отчетного периода.

К оборудованию, требующему монтажа, относится оборудование, вводимое в действие только после сборки его частей и прикрепления к фундаменту или опорам, к полу, междуэтажным перекрытиям и прочим несущим конструкциям зданий и сооружений, а также комплекты запасных частей такого оборудования.

Для учета оборудования, требующего монтажа, предусмотрены следующие формы учетной документации:

- ОС-14 — «Акт о приеме (поступлении) оборудования»;

- ОС-15 — «Акт о приеме-передаче оборудования в монтаж»;

- ОС-16 — «Акт о выявленных дефектах оборудования».

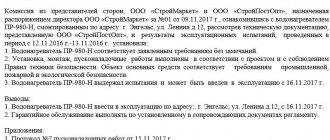

Акт о приеме (поступлении) оборудования (ф. М ОС-14) используется для оформления и учета поступившего на склад оборудования с целью последующего использования его в качестве объекта основных средств. К акту прилагается сопроводительная документация, включая технические документы (технический паспорт, инструкция по эксплуатации и др.). В акте комиссия указывает свои выводы насчет состояния оборудования и возможности его принятия к бухгалтерскому учету.

При проведении монтажных работ подрядным способом в состав комиссии по приему оборудования может входить представитель подрядной монтажной организации. В этом случае отдельный акт на передачу оборудования в монтаж не составляется. В других случаях передача оборудования в монтаж оформляется Актом о приеме-передаче оборудования в монтаж (ф. № ОС-15).

При выявлении дефектов оборудования в процессе монтажа, наладки, испытания составляется Акт о выявленных дефектах оборудования (ф. № ОС-16). В акте отмечаются выявленные дефекты и подробно указываются мероприятия или работы для устранения выявленных дефектов, а также исполнители и сроки исполнения.

Зачисление смонтированного и готового к эксплуатации оборудования в состав основных средств организации оформляется актом о приеме-передаче объекта основных средств (кроме зданий, сооружений) по ф. № ОС-1 или актом о приеме-передаче групп объектов основных средств (кроме зданий, сооружений) по ф. № ОС-16.

Поступившее в организацию оборудование, требующее монтажа, принимается к бухгалтерскому учету по Дт счета 07 «Оборудование к установке» по фактической себестоимости приобретения. Фактическая себестоимость оборудования к установке складывается из стоимости по ценам приобретения и расходов по приобретению И доставке этих ценностей на склады организации, за исключением НДС и иных возмещаемых налогов. В учете это отразится так: Дт 07 Кт 60.

Поступление оборудования может быть отражено с использованием счета 15 «Заготовление и приобретение материальных ценностей», в порядке, аналогичном порядку учета материально-производственных запасов. Разница между фактической себестоимостью его приобретения и учетными ценами будет определена на счете 16 «Отклонение стоимости материальных ценностей», которая в дальнейшем спишется — Дт 08 Кт 16 (методом допроводки или «красным сторно») при передаче оборудования в монтаж.

Стоимость оборудования, сданного в монтаж, отразится проводкой Дт 08 Кт 07, при этом завезенное на строительную площадку оборудование, требующее монтажа, подрядчик принимает на забалансовый учет по счету 005 «Оборудование, принятое для монтажа».

https://www.youtube.com/watch?v=https:tv.youtube.com

После окончания строительства стоимость оборудования у подрядчика снимается с забалансового учета.

Регистр синтетического учета — журнал-ордер № 16.

Аналитический учет по счету 07 ведется по местам хранения оборудования и отдельным его наименованиям (видам, маркам и т. д.) в инвентарных карточках учета объектов основных средств.

При использовании организацией автоматизированной формы учета с применением программного продукта «1С: Предприятие» регистрами синтетического учета являются обороты счета 07 (Главная книга), анализ счета 07, оборотно-сальдовая ведомость и др. Регистрами аналитического учета выступают оборотно-сальдовая ведомость по счету 07, анализ счета 07 по субконто, обороты между субконто, карточка счета 07, карточка счета 07 по субконто и др.

| Содержание операций | Дебет | Кредит |

| Без применения счета 15: | ||

| — отражена стоимость приобретенного оборудования к установке (без учета НДС) | 07 | 60 |

| — отражена сумма НДС со стоимости оборудования к установке; | 19 | 60 |

| — предъявлена к вычету сумма НДС | 68 | 19 |

| — оборудование к установке сдано в монтаж | 08-3 | 07 |

| — принят к учету объект основных средств (в состав которого входит оборудование к установке) | 01 | 08-3 |

| С применением счета 15: | ||

| — отражена стоимость приобретенного оборудования к установке (без учета НДС) | 15 | 60 |

| — отражена сумма НДС со стоимости оборудования к установке | 19 | 60 |

| — предъявлена к вычету сумма НДС | 68 | 19 |

| — оборудование оприходовано по учетным ценам | 07 | 15 |

| — отражена сумма отклонений фактической себестоимости приобретения оборудования к установке от учетной цены (стоимость оборудования по учетным ценам ниже его фактической себестоимости) | 16 | 15 |

| — отражена сумма отклонений фактической себестоимости приобретения оборудования к установке от учетной цены (стоимость оборудования по учетным ценам выше его фактической себестоимости) | 15 | 16 |

| — оборудование к установке сдано в монтаж | 08-3 | 07 |

| — списана сумма отклонений по оборудованию, сданному в монтаж (допроводка или «красное сторно») | 08-3 | 16 |

| — принят к учету объект основных средств (в состав которого входит оборудование к установке) | 01 | 08-3 |

Задание

На основании акта инвентаризации привести учетные данные в соответствие с фактическим наличием основных средств. Составить бухгалтерские проводки.

Исходные данные

При инвентаризации основных средств установлена недостача двух компьютеров. Виновный в хищении одного компьютера установлен — инженер В. П. Малевич; материалы переданы в суд, по решению которого в месячный срок он обязан возместить рыночную стоимость компьютера.

Решением комиссии сумма потерь от недостачи второго компьютера списываются на издержки производства.

Первоначальная стоимость каждого компьютера — 24 000 руб.

Сумма начисленной амортизации каждого компьютера — 2790 руб. Рыночная стоимость каждого компьютера — 30 000 руб.

Инженером В. П. Малевичем внесено в кассу наличными в частичное возмещение ущерба — 8000 руб., уплачено через Сбербанк — 17 000 руб., оставшаяся к возмещению сумма удержана из заработной платы.

Задача 2.

Задание

На основании акта инвентаризации привести учетные данные в соответствии с фактическим наличием основных средств. Составить бухгалтерские проводки.

Исходные данные

1. Неучтенное спортивное оборудование на сумму 16 000 руб.

2. Недостача бильярдного стола первоначальной стоимостью — 32 000 руб., износ на момент инвентаризации— 19 000руб., конкретные виновники не установлены.

3. Не оприходованный и не оплаченный на момент инвентаризации пульт управления к вычислительному центру, стоимость которого счета поставщика составляет 15 000 руб. в том числе НДС — 2500 руб.

https://www.youtube.com/watch?v=upload

Практическое занятие 19

Цель занятия— контроль усвоения операций по учету движения основных средств, их ремонта.

Задача 1.

Задание

Записать в Журнале регистрации и на счетах бухгалтерского учета хозяйственные операции за май 200_г.

Исходные данные